Задача №16. Расчёт ВВП (двумя способами), ВНП, ЧНП, НД, ЛД, РЛД и др. Прибыль корпораций формула

Чистая прибыль компании: формула, анализ, примеры

Определение: чистая прибыль, также называется доходом, прибылью, – финансовый результат деятельности компании, когда выручка превышает общие расходы. Другими словами, чистая прибыль – это итоговая прибыль компании. Это доход, который остается после того, как все расходы оплачены. Если выручка меньше общих расходов, у компании будет зафиксирован убыток вместо чистой прибыли. Чистая прибыль рассчитывается путем вычитания общих расходов из общих доходов.

Что означает чистая прибыль?

Чистую прибыль можно обнаружить в нижней части отчета о прибылях и убытках после вычитания 1) себестоимости реализованной продукции и 2) операционных расходов.

Разница между валовым и чистым доходом

Для компании валовый доход (по англ. Gross Income) или валовая прибыль, рассчитывается путем вычета себестоимости реализованной продукции из выручки. Таким образом, валовая прибыль – это сумма, которую бизнес зарабатывает от продажи товаров или услуг до вычета административных, налоговых и других расходов. Для компании чистая прибыль – это остаточная сумма после того, как все расходы были вычтены из выручки. Таким образом, валовая прибыль представляет собой промежуточный показатель прибыли до того, как будут вычтены все остальные операционные расходы, а чистая прибыль – окончательная сумма прибыли или убытка после вычета всех расходов.

| Пример. Выручка бизнеса составила $12 млн., себестоимость проданных товаров – $6.5 млн., а расходы на продажу, административные расходы, амортизация, налоги, проценты по кредитам – $2.4 млн.

Валовый доход составляет $5.5 млн. ($12 – $6.5), а чистый доход – $3.1 ($12 – $6.5 – $2.4). |

Основным недостатком в использовании валового и чистого дохода для бизнеса является то, что показатель валового дохода, скорее всего, будет тесно связан с результатами операций, в то время как чистая прибыль может включать в себя различные неоперационные расходы и доходы. Таким образом, два показателя прибыли основаны на разной информации и используются в различных типах анализа для различных целей.

Что такое маржа чистой прибыли?

Маржа чистой прибыли (также известная как “Рентабельность чистой прибыли” и “Рентабельность продаж”, англ. Net Profit Margin) представляет собой коэффициент, используемый для расчета соотношения чистой прибыли к общей выручке.

Рентабельность чистой прибыли = Чистая прибыль / Выручка

Коэффициент прибыли разных компании может отличаться в зависимости от того, к какой отрасли принадлежит компания.

Чистая прибыль рассчитывается путем вычета всех расходов компании из общей выручки. Результат расчета маржи прибыли – это процентная ставка – например, 15%-ная рентабельность чистой прибыли.

Примеры

| Пример 1. Компания А и Б работают в одной отрасли. Какая компания имеет более высокую маржу чистой прибыли? |

|

| | Компания Б | |

| Выручка | $250 | $470 | |

| Себестоимость продаж | $100 | $250 | |

| Валовая прибыль | $150 | $220 | |

| Операционные расходы | $10 | $30 | |

| Операционный доход | $140 | | |

| Процентны по кредитам | $5 | $20 | |

| Налоги | $41 | $51 | |

| Чистая прибыль | $95 | $119 | |

Компания А = Чистая прибыль / Выручка = $95 / $250 = 37.8%

Компания А = Чистая прибыль / Выручка = $119 / $470 = 25.3%

Компания А имеет более высокий показатель рентабельности чистой прибыли.

| Пример 2. Компания A и Компания Б имеют маржу чистой прибыли в размере 17% и 20% соответственно. Обе компании продали товары на сумму $450 тыс. в 2016 году. Рассчитайте чистую прибыль для каждой компании |

Компания A = Маржа чистой прибыли * Выручка = 17% * $450 = $76.5 тыс.

Компания B = Маржа чистой прибыли * Выручка = 20% * $450 = $ 90 тыс.

Анализ рентабельности продаж

Коэффициент рентабельности продаж используется 1) для анализа способности компании генерировать доходы относительно конкурентов и исторической динамики, а также 2) при рассмотрении потенциальных проектов и 3) финансовом моделировании.

Маржа чистой прибыли является полезным показателем общего успеха фирмы и обычно указывается в процентах. Однако имейте в виду, что один показатель редко бывает достаточным, чтобы определить общую производительность компании. Увеличение выручки может привести к убыткам, если за этим последует увеличение расходов. С другой стороны, снижение выручки, сопровождаемое жестким контролем над расходами, может повысить рентабельность и прибыль.

Другие ключевые показатели рентабельности – это EBITDA и валовая прибыль (по англ. Gross Income).

Задача №16. Расчёт ВВП (двумя способами), ВНП, ЧНП, НД, ЛД, РЛД и др

Даны следующие макроэкономические показатели, млрд. долл.:

| Индивидуальные налоги | 25 |

| Чистые частные внутренние инвестиции | 85 |

| Нераспределённая прибыль корпораций | 27 |

| Трансфертные платежи | 52 |

| Экспорт | 26 |

| Прибыль корпораций | 157 |

| Импорт | 43 |

| Доходы, полученные иностранцами | 23 |

| Заработная плата | 365 |

| Взносы на социальное страхование | 35 |

| Стоимость потреблённого капитала | 73 |

| Государственные закупки товаров и услуг | 124 |

| Потребительские расходы | 532 |

| Арендная плата | 28 |

| Доходы от собственности | 84 |

| Проценты по государственным ценным бумагам | 9 |

| Косвенные налоги на бизнес | 47 |

| Дивиденды | 63 |

| Процентные платежи | 51 |

| Доходы, полученные за рубежом | 31 |

Определить:

ВВП (двумя способами), чистый экспорт, валовые инвестиции, чистый факторный доход из-за границы, ВНП, ЧВП, ЧНП, НД, ЛД, РЛД, личные сбережения, налог на прибыль корпораций, сальдо государственного бюджета.

Решение:

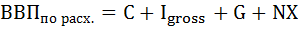

1) Валовой внутренний продукт, рассчитанный по расходам, представляет сумму расходов всех макроэкономических агентов, которая включает: потребительские расходы (consumption spending – C), валовые частные внутренние инвестиции (gross private domestic investment – Igross), государственные закупки товаров и услуг (government spending – G), и чистый экспорт (net export - NX):

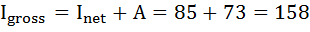

Валовые инвестиции представляют собой сумму чистых инвестиций и стоимости потреблённого капитала (амортизации):

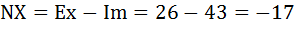

Чистый экспорт (net export – NX) представляет собой разницу между доходами от экспорта (export – Ex) и расходами страны по импорту (import – Im) и соответствует сальдо торгового баланса:

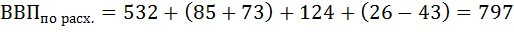

Таким образом, расчёт ВВП по расходам выглядит следующим образом:

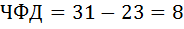

2)Валовой внутренний продукт, рассчитанный по доходам, представляет сумму доходов от национальных и иностранных факторов. Он определяется как Заработная плата плюс Арендная плата плюс Процентные платежи плюс Доходы от собственности плюс Прибыль корпораций плюс Косвенные налоги на бизнес плюс Амортизация (стоимость основного капитала) за вычетом Чистого факторного дохода из-за границы.Чистый факторный доход из-за границы – это разность между доходами, полученными гражданами за рубежом и доходами, полученными иностранцами в данной стране:

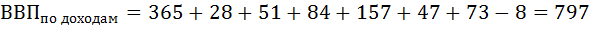

Рассчитаем ВВП по доходам:

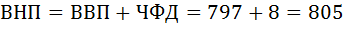

4) Зная ВВП, а также величину чистых факторных доходов из-за границы можно найти ВНП:

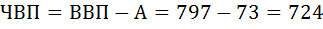

5) Чистый внутренний продукт (ЧВП) равен разности между валовым внутренним продуктом и стоимостью потреблённого капитала (А):

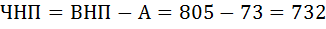

6) Чистый национальный продукт (ЧНП) равен разности между валовым национальным продуктом и стоимостью потреблённого капитала (А):

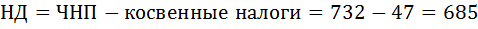

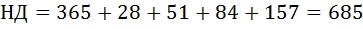

7) Национальный доход – НД (National Income - NI) – это совокупный доход, заработанный собственниками экономических ресурсов. Его можно рассчитать двумя способами:

Или

Национальный доход равен сумме: Заработная плата плюс Арендная плата плюс Процентные платежи плюс Доходы от собственности плюс Прибыль корпораций.

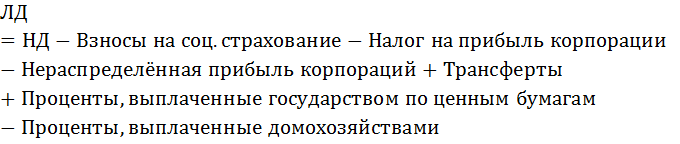

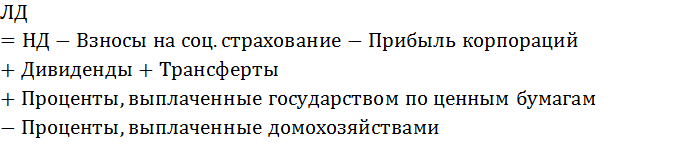

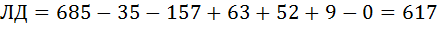

8)Для расчёта личного дохода – ЛД (personal income – PI) следует из НД вычесть всё, что не поступает в распоряжение домохозяйств и является частью коллективного, а не личного дохода, и добавить всё то, что увеличивает доходы домохозяйств, но не включается в НД.

Или

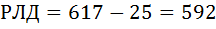

9) Располагаемый личный доход – РЛД (disposable personal income – DPI) доход, находящийся в распоряжении домохозяйств. РЛД рассчитывается как разность между Личным доходом и Индивидуальными налогами.

10) Располагаемый личный доход домашние хозяйства тратят на Личное потребление и Личные сбережения.

Отсюда

11) Найдём налог на прибыль корпораций. Так как Прибыль корпораций содержит в своём составе Налог на прибыль корпораций, Дивиденды и Нераспределённую прибыль корпорации. Выразим отсюда Налог на прибыль:

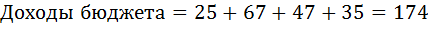

12) Сальдо государственного бюджета рассчитывается как разница доходов и расходов бюджета.Доходы бюджета равны сумме Индивидуальных налогов, Налога на прибыль корпорации, Косвенных налогов на бизнес и Взносов на социальное страхование.

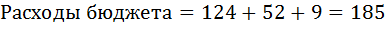

Расходы бюджета равны сумме Государственных закупок товаров и услуг, Трансфертов и Процентов по государственным облигациям.

Дефицит государственного бюджета равен 11 млрд. долл.

ecson.ru

Тема 6. Прибыль корпораций

1. Экономическое содержание прибыли организаций и ее значение

Прибыль занимает одно из важнейших мест в общей системе стоимостных отношений рыночной экономики и представляет собой важнейший элемент экономического механизма управления производством.

Несмотря на то, что категория "прибыль" достаточно давно вошла в категориальный аппарат экономической науки и является главной движущей силой рыночной экономики, в настоящее время в отечественной и зарубежной литературе нет единства мнений на ее социально-экономическое содержание.

Согласно марксистской теории прибыль является превращенной формой прибавочной стоимости, представляющей неоплаченный прибавочный труд наемного рабочего, занятого в сфере материального производства. Прибыль в капиталистическом обществе – и цель производства, и движущий мотив технического прогресса и экономического роста.

В неоклассической теории обосновывается иной подход: прибыль формируется в зависимости от производительности факторов производства, каждый их владелец получает свою часть добавленной стоимости в соответствии с предельной производительностью капитала, труда, земли: прибыль, зарплату, ренту.

В централизованной плановой экономике прибыль не выдвигалась в качестве цели и мотива производства, а лишь выступала одним из основных показателей результативности производства на предприятии, а также требованиям хозяйственного расчета.

В рыночной экономике можно выделить экономическую, рисковую и функциональную теории прибыль. В основе экономической лежит принцип теории предельной производительности, согласно которой капитал участвует в процессе производства и оказывает такую же «производительную» услугу как труд, получая соответствующую долю общественного продукта, равную стоимости предельного продукта, созданного капиталом.

В рисковой теории прибыль трактуется как порождение деятельности предпринимателей в условиях несовершенной конкуренции, для которой характерен риск, неопределенность и вызываемые ими потери, банкротство, безработица. Здесь прибыль рассматривается как вознаграждение за преодоление неопределенности.

Сторонники функциональной теории рассматривают прибыль как вознаграждение за осуществление функций нововведений, внедрение достижений НТП и за экономические услуги обществу. Прибыль здесь носит временный характер, то появляется, то исчезает.

Прибыль – это выраженный в денежной форме чистый доход предпринимателя на вложенный капитал, характеризующий его вознаграждение за риск осуществления предпринимательской деятельности. Она представляет собой разность между полученными совокупным доходом и совершенными совокупными затратами в процессе этой деятельности.

Прибыль – особый систематически воспроизводимый ресурс коммерческой организации, конечная цель развития бизнеса. Сущность рассматриваемой экономической категории заключается в том, что необходимый уровень прибыли – это:

основной внутренний источник текущего и долгосрочного развития организации;

главный показатель возрастания рыночной стоимости организации;

индикатор кредитоспособности;

главный стимул собственника, поскольку он обеспечивает возможность возрастания капитала и бизнеса;

индикатор конкурентоспособности организации;

гарант выполнения организацией своих обязательств перед государством, источник удовлетворения социальных потребностей общества.

Поддержание необходимого уровня прибыльности – объективная закономерность для нормального функционирования любой организации в рыночной экономике. Систематический недостаток прибыли и ее неудовлетворительная динамика свидетельствует о неэффективности и рискованности бизнеса, что является одной из главных внутренних причин банкротства.

В условиях рыночных отношений предприятие должно стремиться если не к получению максимальной прибыли, то, по крайней мере, к тому ее объему, который позволял бы ему не только прочно удерживать свои позиции на рынке сбыта своих товаров (работ, услуг), но и обеспечивать динамичное развитие его производства в условиях существующей конкуренции.

Стремление к получению прибыли побуждает товаропроизводителей к снижению затрат на производство и реализацию продукции (работ, услуг), к увеличению объема ее реализации, к внедрению научно-технических разработок и т.д. Для предпринимателя прибыль является ориентиром (сигналом), указывающим, где можно добиться наибольшего прироста стоимости с наименьшими затратами, а это порождает стимулы для инвестирования средств в такие сферы предпринимательской деятельности.

При развитой конкуренции стремление к получению прибыли достигается не только цель предпринимательства, но и удовлетворение общественных потребностей.

Прибыль как экономическая категория характеризует конечный положительный финансовый результат всей предпринимательской деятельности предприятия. Поэтому она является одним из основных стоимостных показателей, характеризующих деятельность хозяйствующих субъектов.

В отличии от других стоимостных показателей, она дает наиболее обобщающую характеристику всей производственно-хозяйственной деятельности любого предприятия. В ней наиболее полно в стоимостной форме отражаются и количественные и качественные показатели: снижение себестоимости продукции (работ, услуг), повышение ее качества, расширение ассортимента, увеличение объема реализации и др.

Главное предназначение прибыли в современных условиях осуществления предпринимательской деятельности – отражение эффективности производственной и финансовой деятельности предприятия. Это обусловлено тем, что в величине прибыли должно находить отражение соответствие индивидуальных затрат предприятия, связанных с производством и реализацией продукции и выступающих в форме себестоимости, общественно необходимых затрат, косвенным выражение которых должна являться цена продукции. Увеличение прибыли в условиях стабильности оптовых цен свидетельствуют о снижении индивидуальных затрат предприятия на производство и реализацию продукции.

Однако на величину прибыли могут воздействовать факторы как зависящие, так и не зависящие от усилий производственных коллективов – одни положительно, другие негативно. Например, методы начисления амортизации, уровень цен на потребляемые сырье, материалы, тарифы на коммунальные услуги, цены на реализуемую продукцию и др.

Кроме того, прибыль является одним из основных источников формирования доходной части бюджетов разных уровней, а также она используется как экономический рычаг активного воздействия на интересы непосредственных товаропроизводителей. От величины и своевременности поступления прибыли в значительной мере зависят темпы экономического развития страны, отдельных регионов и муниципальных образований, и, в конечном счете, повышения жизненного уровня населения страны.

В современных условиях повышается значение прибыли как объекта распределения, созданного в сфере материального производства чистого дохода, между предприятиями и государством, различными отраслями экономики страны и предприятиями одной отрасли, между сферой материального производства и непроизводственной сферой, между предприятием и его работниками.

Однако, следует заметить, что предприятие получает прибыль только в том случае, когда выручка превышает полную себестоимость реализованной продукции. Если же она равна себестоимости, то предприятию удалось лишь возместить затраты на производство и реализацию продукции, а если выручка будет меньше себестоимости, то в таком случае предприятие получает убыток - отрицательный финансовый результат.

- // - = прибыль (положит-й финан-й результат)

Выручка = полная себестоимость = нулевой финансовый результат

- // - = отрицательный финан-й рез-т

Рассматривая прибыль как экономическую категорию, мы говорим о ней абстрактно. Но при планировании и оценке хозяйственной и финансовой деятельности предприятия, распределении прибыли, остающейся в распоряжении предприятия, используются конкретные показатели прибыли, ее виды.

studfiles.net

Формула прибыли |

Прибыль (по-английски profit, income, earnings) – это то, что вызывает живейший интерес у владельцев Вашего предприятия (будь то частные лица, акционеры или государство), поскольку они ожидают получить часть этой прибыли в виде дивидендов. Государство рассчитывает получить ее часть в виде налога на прибыль. Кроме того, есть кредиторы, которые вряд ли отважатся дать Вам денег в долг, если предприятие не генерирует прибыль, а приносит убыток.

Прибыль получается, когда расходы меньше доходов.

Формула прибыли проста:Доходы — Расходы = Прибыль (Убыток)

Доходы (синонимы: объем продаж, оборот, выручка; по-английски: sales, revenue, turnover) — стоимость всех товаров (услуг), проданных за определенный период, вне зависимости от того, получены ли за них деньги.

Расходы (синонимы: затраты, издержки; по-английски: costs, expenses, expenditures) – стоимость товаров, услуг и рабочего времени, потребленных за определенный период для получения доходов.

Прибыль – это превышение доходов над расходами.

Убыток – это превышение расходов над доходами.

Убыток возникает тогда, когда расходов больше, чем доходов

Прибыль – это абсолютный показатель, также как и доходы и расходы. То есть она всегда рассчитывается в рублях, долларах, евро, фунтах, иенах.

Прибыль – это временной показатель. То есть он рассчитывается за определенный отрезок времени (день, неделя, месяц, год). Вне временных границ он имеет мало смысла хотя бы потому, что он рассчитывается в деньгах, покупательная способность которых со временем меняется.

Прибыль показывает, насколько выросло богатство владельцев бизнеса за определенный период времени. Прибыль НЕ показывает, сколько денег получило или получит предприятие.

Расчет прибыли включается в официальный документ, который называется «Отчет о прибылях и убытках» (Income Statement, Profit and Loss Statement, P&L).

Об авторе oanufriev

Долгие годы профессионально занимался информационными технологиями. Возглавлял отделы ИТ в известных международных компаниях. Стоял у истоков выхода на российский рынок бизнес-симуляции Storewars. В качестве сертифицированного фасилитатора Storewars провел около 100 тренингов в России, СНГ, странах Европы и Азии.21stl.ru

Формирование и распределение прибыли предприятия. Формула прибыли :: BusinessMan.ru

Любая организация в рыночной экономике работает с целью получения прибыли. Это ее финансовый результат, который характеризует эффективность деятельности компании. От его значения зависят показатели рентабельности, финансовой устойчивости.

Формирование и распределение прибыли предприятия происходит по определенной схеме. Она устанавливается на законодательном уровне и зависит от особенностей работы организации. Чтобы иметь возможность управлять показателем прибыли, необходимо понимать механизм ее образования, а также распределения.

Общее понятие

Прибыль представляет собой финансовый показатель, который формируется в результате деятельности компании. Это часть выручки, которая остается на предприятии после учета всех затрат. В общем виде формула прибыли выглядит так:

П = Д – З, где Д – доходы в операционном периоде, З – затраты операционного периода.

Если в результате расчетов показатель имеет положительное значение, значит компания сработала в рассмотренном периоде эффективно. Отрицательный показатель говорит о том, что деятельность организации была убыточной. В текущем периоде расходы превысили доход. Это говорит об ошибках в процессе планирования и управления. В некоторых случаях доходы могут быть равны затратам. В этом случае можно считать, что предприятие безубыточно.

Формирование и распределение прибыли предприятия является одним из важнейших показателей эффективности и целесообразности деятельности компании. Это первоочередная цель предприятия в рыночной экономике.

За счет прибыли организация финансирует свое развитие. Из этих средств оплачивается приобретение нового оборудования, ведутся научные разработки и т. д. В процессе управления организацией все показатели оптимизируют таким образом, чтобы количество прибыли было максимальным.

Представленный показатель выполняет несколько важных функций. Он характеризует экономический эффект предприятия, стимулирует все виды деятельности организации. На основе прибыли формируются все виды бюджетов. Этот показатель также обобщает результат деятельности предприятия.

Типы прибыли

Каждая компания ведет учет формирования и распределения прибыли. Чтобы понимать механизм ее возникновения, понимать степень влияния каждого фактора на ее формирование, выделяют несколько типов показателей эффективности деятельности компании.

В первую очередь следует отметить такие разновидности, как общая прибыль и показатель после уплаты налогов. Второй вид еще называют чистой прибылью. Общий показатель называют балансовым. Это сумма финансового результата компании, полученная от всех видов его деятельности (производственная, инвестиционная, финансовая) до распределения и налогообложения.

После уплаты всех налогов у компании остается сумма средств, которой она имеет право распоряжаться по своему усмотрению. Это чистая прибыль. Именно ее предприятие впоследствии распределяет между владельцами или направляет на свое дальнейшее развитие.

Выделяются также понятия операционной, валовой и маржинальной прибыли. Рассмотрение каждого показателя позволяет определить сдерживающие развитие факторы, спланировать эффективную работу компании в будущем периоде.

Понятие валовой прибыли применяется финансовыми аналитиками как в зарубежных, так и в отечественных компаниях. Формула прибыли валовой будет иметь следующий вид:

ВП = В – ПЗ, где В – выручка от реализации, ПЗ – затраты на производство.

Под показателем производственных затрат понимается себестоимость реализованной продукции. Она рассчитывается методом калькуляции неполных затрат. Другими словами, показатель валового дохода формируется из собственной прибыли организации. Для этого из нее вычитают административные и коммерческие затраты.

Операционная прибыль формируется при вычитании из предыдущего показателя непроизводственных затрат. Это следующий этап расчета.

Чтобы рассчитать маржинальную прибыль, аналитики отнимают от суммы реализации продукции переменные затраты. Этот показатель совпадет с валовой прибылью, если компания производит калькуляцию только по переменным затратам.

Методы формирования

Схема формирования и распределения прибыли может складываться в соответствии с одним из существующих методов. Каждый из них имеет свои достоинства и недостатки. При выборе метода необходимо это учитывать.

Способ прямого счета предполагает рассчитывать показатель прибыли в соответствии с объемом реализованной в рассматриваемом периоде продукции и товаров. Достоинством этого подхода является высокая точность. Недостатком является необходимость производить сложные, длительные расчеты. В некоторых случаях применять его просто нет возможности.

Нормативный метод применяется при обосновании экономических планов различного масштаба. Это также достаточно точный подход. Однако применять его целесообразно только при стабильной работе предприятия.

Аналитический способ подходит для установления размера прибыли в плановом периоде. При его применении анализируется влияние внутренних и внешних факторов на результативность работы компании. К внутренним воздействиям относятся тенденции, осуществляемые через объем выпуска готовой продукции, а также повышение ее качества. К внешним факторам относятся причины изменения показателей финансовой результативности компании, которые не зависят от особенностей ее деятельности.

Распределение

Процесс формирования и распределения прибыли занимает важное место в финансовой политике организации. Он позволяет организовать инвестирование деятельности компании, удовлетворить экономические интересы всех собственников.

Компания получает доход от своей деятельности. Из этой суммы выплачиваются налоги в бюджетные фонды государства. Эта процедура устанавливается на законодательном уровне. После этого на предприятии формируется сумма чистой прибыли. Ее также необходимо правильно распределить.

Механизм формирования и распределения прибыли предприятия предполагает разделение полученной суммы средств (при условии ее положительного значения) на две части. Первая из них выводится за пределы предприятия. Это распределенная прибыль. Из нее выплачиваются дивиденды, обеспечивается социальная поддержка, удовлетворяются финансовые интересы собственников и т. д. Также из этих средств оплачиваются штрафы.

Вторая часть финансового результата остается на предприятии. Она финансирует развитие компании. Эту часть средств направляют в фонд нераспределенной прибыли. Из нее формируются резервный и инвестиционный фонд. Первый из них позволяет компенсировать некоторые отклонения оборота средств от установленного значения. Он покрывает определенную часть потребности в финансовых источниках. Резервный фонд обязательно формируется в кооперативах, хозяйственных обществах, а также в арендных компаниях.

Распределение прибыли в ООО

Политика формирования и распределения прибыли может несколько отличаться для различных финансовых субъектов. Для каждого из них этот процесс конкретизируется.

Для ООО порядок распределения предполагает проведение в обязательном порядке налогообложения. Эта процедура предусмотрена законодательно и применяется для юридических лиц.

Распределению подлежит та часть прибыли, которая осталась на предприятии после уплаты налогов и расчетов с кредиторами. Перед проведением этой процедуры подготавливается соответствующая бухгалтерская отчетность за прошедший период. Решения о распределении принимаются посредством голосования.

В некоторых случаях прибыль нельзя распределить. Если новое предприятие не оплатило свой уставный капитал в полном объеме, этот процесс производить нельзя. Законодательством установлено, что процесс распределения возможен исключительно для предприятий, которые полностью оплатили свой уставный капитал при создании организации. Также распределение прибыли невозможно для компаний-банкротов или предприятий, находящихся на грани банкротства.

Процедура распределения в ООО

Если же для ООО процедуру деления прибыли производить допускается, ее обычно распределяют пропорционально доле каждого участника в уставном капитале. В некоторых случаях, прописанных в уставе ООО, финансовый результат делится между собственниками непропорционально.

Формирование и распределение прибыли предприятия, где собственником является один человек, происходит по определенной схеме. Для этого не требуется проводить собрание. Решение владелец ООО в этом случае принимает самостоятельно. Эту процедуру необходимо зафиксировать документально. Учредитель заверяет свое решение подписью.

Процедура для акционерного общества

Распределение прибыли между участниками акционерного общества происходит по самой сложной схеме. Этот механизм подробно оговаривается в уставе. Законодательно установлено, что подобная организация обязана формировать резервный фонд в размере 10 % от всей суммы уставного капитала.

Так как многие акционерные общества торгуют своими ценными бумагами на фондовом рынке, стоимость их капитала постоянно меняется. Если же разница между номинальной и реальной ценой собственных активов значительная, размер уставного фонда необходимо корректировать. При его увеличении часть чистой прибыли направляется на эти нужды.

Владельцы привилегированных акций получают свои дивиденды по конкретным ставкам. Собственники обычных ценных бумаг участвуют в голосовании и устанавливают сумму, которая будет распределена между ними. Этот фонд в соответствии с долей каждого участника направляется на оплату дивидендов по простым акциям.

Если вознаграждение собственников ценных бумаг будет завышено, компания не будет развиваться. Новое оборудование, технологические циклы или научные проекты не будут финансироваться. Если же дивиденды будут слишком низкими, стоимость акций компании на рынке упадет (как и стоимость собственного капитала). Это чревато возникновением негативных последствий для организации.

Производственный кооператив

Проблемы формирования и распределения прибыли производственных кооперативов связаны с редкостью такой формы организации в нашей стране. Это коммерческое предприятие объединяет людей для осуществления хозяйственной деятельности посредством их совместного труда. При этом основой функционирования таких организаций не является финансовый вклад участников. Члены кооператива вносят в него свой труд, а не денежные средства. Наличие субсидиарной ответственности в этом случае не прибавляет популярности кооперативам.

Прибыль, которая распределяется между участниками, также предварительно облагается налогом. Из нее вычитают штрафы, задолженности и прочие необходимые платежи. Остаток прибыли распределяется между членами кооператива в соответствии с их трудовым или паевым взносом в деятельность организации. В уставе эта процедура должна быть четко прописана. Если участник не вносил в отчетном периоде трудового взноса в развитие кооператива, прибыль начисляется в соответствии с его паем.

Унитарное предприятие

Анализ формирования прибыли, а также ее распределение имеют некоторые особенности в унитарном предприятии. Такая организация не имеет права владения имуществом компании. Оно только закрепляется за этой организацией. Собственником в этом случае является государство. По его согласию руководство компании может распоряжаться вверенным ему имуществом.

Чистая прибыль унитарного предприятия образуется после оказания услуг или проведения работ, а также в результате реализации готовой продукции. Эта сумма направляется на дальнейшее развитие организации, социальные нужды, а также обслуживание. Нормы установлены законодательно. Их разрабатывает Министерство финансов РФ.

Остаток прибыли изымается государством и направляется в пользу федерального бюджета.

Управление финансовыми результатами

Повышение эффективности формирования и распределения прибыли достигается путем грамотного управления и планирования. Для этого руководство организации обязано подходить к принятию любого решения относительно финансового результата комплексно и обоснованно. В процессе управления организацией управленцы должны применять различные подходы.

Также необходимо соблюдать интересы не только собственников предприятия, но и государства. В процессе планирования требуется тщательно анализировать уровень риска. Чтобы постепенно увеличивать сумму финансового результата, требуется повышать конкурентоспособность продукции.

Рассмотрев, как происходит формирование и распределение прибыли предприятия, можно правильно управлять этим процессом, устранять негативные, сдерживающие развитие факторы.

businessman.ru

Прибыль корпорации

Любая организация, независимо от организационно правовой формы создается с целью получения прибыли от рабочего процесса.

Чтобы определить объем полученной прибыли необходимо из валового дохода вычесть понесенные предприятием издержки. На размер вырученных средств влияют следующие факторы:

- курс валют;

- стоимость сырья;

- затраты при производстве;

- валюта, в которой продукт продается населению;

- устанавливаемая цена.

Виды прибыли

Финансовые поступления корпорации делятся на определенные группы. К ним относятся:

- валовой доход;

- чистая экономическая выручка;

- реальная прибыль;

- номинальный доход;

- маржинальная прибыль;

- нераспределенное превышение получаемых средств над затратами;

- капитализированная прибыль;

- нормальная финансовая прибыль ассоциации.

Доходы корпорации характеризуется следующими функциями:

- Функция стимуляции. Финансовый доход является основной частью материальных ресурсов ассоциации. Поэтому чем больше прибыль, тем сильнее стимул для работы корпорации;

- Оценочная функция. Денежный доход корпорации определяется как экономический эффект от ее продуктивности;

- Фискальная функция. Финансовая прибыль ассоциации служит непосредственным источником отчислений некоторых сумм в бюджет государства и внебюджетные фонды.

Средства, которые остаются в распоряжении корпорации, принято считать чистой финансовой прибылью. Деньги корпорации расходуются на выплаты разного рода дивидендов, а за счет финансовой прибыли создаются резервы «на черный день» и на другие расходы, обусловленные уставом компании.

В отдельных случаях вся чистая прибыль корпорации идет на расширение финансово-хозяйственного производства. Решение о запуске резервных денег "в расход" принимает Совет директоров. После чего решение оформляются в виде протокола.

utmagazine.ru