Рентабельность активов: формула. Коэффициент рентабельности активов. Рентабельность активов предприятия

Рентабельность активов. Формула рентабельности совокупных и оборотных активов, показатели ROA

Рентабельность активов (ROA) – показатель эффективности применения и распределения оборотных и внеоборотных активов предприятия. Данный коэффициент позволяет оценить способность компании получать прибыль, не принимая во внимание финансовый леверидж (соотношение ссудного и собственного капитала). Рентабельность активов дает представление о рациональности использования всех активов предприятия (в отличие от рентабельности капитала, которая характеризует лишь собственные средства), а ее расчет более актуален для руководителей, нежели для инвесторов. Индекс ROA позволяет проанализировать финансовую надежность, кредитоспособность, инвестиционную привлекательность организации путем вычисления размера прибыли на каждую вложенную денежную единицу.

Рентабельность активов (формула)

Рентабельность активов представляет собой произведение чистого дохода и совокупной стоимости активов:

Показатель чистой прибыли располагается в отчете о прибылях и убытках, стоимость активов – в бухгалтерском балансе. Для уменьшения погрешности вычислений в формулу рентабельности активов подставляют среднегодовую стоимость активов: (стоимость в начале + стоимость в конце отчетного периода) / 2.

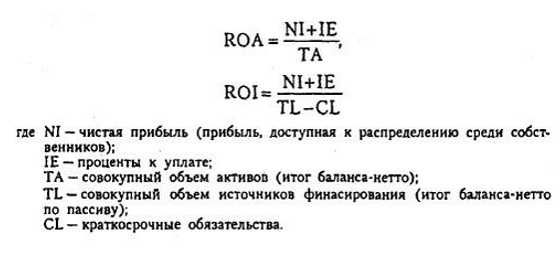

Рентабельность активов также определяют как произведение чистой прибыли и процентных выплат на единицу за вычетом налоговой ставки:

Формула ясно показывает, что помимо чистой прибыли при расчете учитываются проценты за пользование заемными средствами. Это говорит о том, что при формировании долгосрочных активов используется как собственный, так и ссудный капитал, и при расчете ROA учитывается и тот, и другой.

Нормативное значение показателя ROA

Коэффициент рентабельности напрямую зависит от сферы деятельности организации. Так, в тяжелой промышленности показатель будет ниже, чем в сфере услуг, поскольку предприятия последней нуждаются в меньшем количестве вложений в оборотные средства. В целом, рентабельность активов отображает результативность и доходность от управления активами, а следовательно, чем он выше, тем лучше. Если коэффициент начал снижаться, значит один из активов (внеоборотных или оборотных) не приносит достаточного вклада в доход организации. Высокий показатель рентабельности активов говорит о том, что компания создает больше дохода при меньшем количестве инвестиций.

myfin.by

Коэффициент рентабельности активов: определяем эффективность

Каждое предприятие заинтересовано в стабильной полноценной работе, получении высоких прибылей, развитии материально-технической базы и уровня квалификации персонала. Все это требует вложений, рачительного отношения к каждой копейке. Подкрепить перспективное планирование помогут математические формулы расчета экономической выгоды, которые дают параллельную оценку профессионализма управляющих кадров.

Показатели продуктивности компании

Как финансовая оценка коэффициент рентабельности активов или ROA (англ. аббревиатура ReturnOnAssets) показывает эффективность менеджмента для получения максимальной отдачи от использования всех источников экономической выгоды предприятия. Структура капитала (отношение заемных средств к собственным) и ее влияние на чистый доход при этом не учитывается.

Прибыль предприятия

Какие цифры берут в расчет?

- Чистая прибыль —остаток средств после уплаты налогов, обязательных сборов, бюджетных отчислений. Эта сумма может резервироваться, направляться в оборотные средства или инвестироваться в развитие производства.

- Налоговая ставка вычисляется как относительная величина от стоимости объекта собственности.

Важно: налоги в денежной форме принято отображать в процентах.

«Отчет о прибылях и убытках» содержит информацию о налоговой нагрузке организации.

- Процентные платежи – это регулярный расход, который несет предприятие, пользующееся заимствованными средствами.

Платежки = (кредитная сумма * процентная ставка по кредиту (1 + процентная ставка по кредиту) количество выплат): ((1+ процентная ставка по кредиту) количество выплат – 1)

Чтобы вычислить значение процентной ставки по кредиту, нужно знать количество выплат за год согласно договорных обязательств (ежемесячных. ежеквартальных и др.).

Например, под 16% годовых процентная ставка рассчитывается так:

16 / (12 * 100) = 0.13333

Расчет коэффициента рентабельности активов

Подробная формула выглядит так:

ROA = ((Чистая прибыль + процентные платежи) * (1- налоговая ставка) / (активы предприятия)) * 100%

Активы предприятия в знаменателе — это все денежные средства, включая дебиторские задолженности и депозиты (ликвидные источники), а также сырье, материалы, здания и сооружения (менее ликвидные) и др.

Рост экономического результата на единицу вложенных средств прямо пропорционально зависит от налоговой составляющей и заемных ресурсов.

Нормальное значение рентабельности

Значения рентабельности

Чем выше капитальные вложения и капиталообразующие инвестиции предприятия, тем ниже показатель коэффициента ROA, отражающего денежный поток.

К примеру, строительная отрасль, энергетика, транспорт постоянно требуют введения новых мощностей, обновления материально-технической базы, как обязательного условия их выживания при ограниченных источниках финансирования. ROA обратно пропорционален высоким затратам, его значение понижается.

Фирмы, крупные компании, охватывающие рынок сферы услуг, не нуждаются в базовой реконструкции, техническом перевооружении предприятия и защите окружающей среды от итогов своей деятельности. Их коэффициент рентабельности намного превышает производственный сектор.

Деятельность предприятия убыточна, если данный параметр меньше нуля. Необходим тщательный анализ показателей.

Коэффициент рентабельности активов: пример расчета

ООО «ГРАН»производит товары бытовой химии. Необходимо рассчитать рентабельность за 2013, 2014 и 2015 годы.

Из «Отчета о прибылях и убытках» берем значения чистой прибыли/убытка по каждому году.

2013 г. — 934 766 р.2014 г. — 345 870 р.2015г. — 222 786 р.

Из «Бухгалтерского баланса», включающего оборотные и внеоборотные позиции активов, понадобится итоговая строка:

2013г. — 10 234 766 р.2014 г. — 15 345 870 р.2015г. — 18 222 786 р.

Расчет по годам

- 2013г. — (934766 / 10234766) * 100 = 9,13%

- 2014 г. — (345870 / 15345870) * 100 = 2.25%

- 2015г. — (222786 / 18222786) * 100 = 1,22%

Вывод: активные накопления растут, а прибыль стабильно уменьшается. Данное предприятие нуждается в пересмотре финансовой политики, повышении качества управления и распределения денежных потоков, поиске рынков сбыта своей продукции.

Математические формулы и условные числовые компоненты помогают оперативно разобраться в финансовом состоянии субъекта экономической деятельности. Они ценны для руководителей, владельцев фирм, лиц, заинтересованных в реальном положении вещей.

Компания может полноценно развиваться только при условии разумного налогообложения, вероятности получения высокой прибыли как результата покупательной способности населения, изыскания собственных резервов оборотных денежных ресурсов без их заимствования с высокой процентной ставкой, ухода от финансовой зависимости.

pravodeneg.net

Рентабельность активов

Актуально на: 13 января 2017 г.

Что такое активы предприятия, мы рассказывали в нашей консультации. А как оценить эффективность использования активов? Расскажем в этом материале.

Показатели рентабельности активов

Экономическая рентабельность активов показывает, насколько эффективно в организации используются активы. Поскольку основная цель организации – генерация прибыли, именно показатели прибыли используются для оценки эффективности использования активов. Рентабельность активов характеризует объем прибыли в рублях, который приносит 1 рубль активов организации, т. е. рентабельность активов равна отношению прибыли к активам.

Естественно, снижение рентабельности активов свидетельствует о падении эффективности работы и должно рассматриваться как индикатор, сигнализирующий о том, что работа менеджмента компании не достаточно продуктивна. Соответственно, увеличение рентабельности активов рассматривается как позитивный тренд.

Для целей расчета рентабельности активов часто используется показатель чистой прибыли. В этом случае коэффициент рентабельности активов (КРА, ROA) будет определяться по формуле:

КРА = ПЧ / АС,

где ПЧ – чистая прибыль за период;

АС — средняя за период стоимость активов.

К примеру, средняя стоимость активов за год – это деленная пополам сумма активов на начало и конец года.

Умножив коэффициент КРА на 100%, получим коэффициент рентабельности активов в процентах.

Если вместо чистой прибыли использовать показатель прибыли до налогообложения (ПДН), можно рассчитать рентабельность совокупных активов (РСА, ROTA):

РСА = ПДН / АС.

А если в приведенной выше формуле вместо общей величины активов использовать показатель чистых активов (ЧА), можно рассчитать не общую рентабельность активов, а рентабельность чистых активов (РЧА, RONA):

РЧА = ПДН / ЧА.

Конечно, рентабельность рассчитывается не только по активам. Если относя прибыль к активам, мы рассчитываем рентабельность активов, рентабельность продаж считается как отношение прибыли к выручке. При этом помимо рентабельности активов об эффективности их использования говорит и оборачиваемость активов.

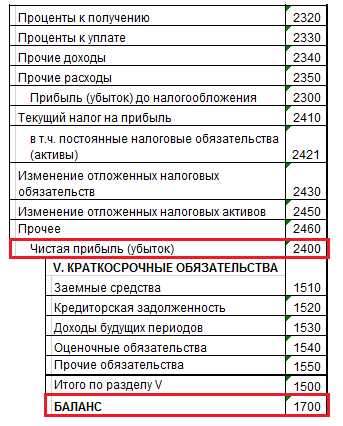

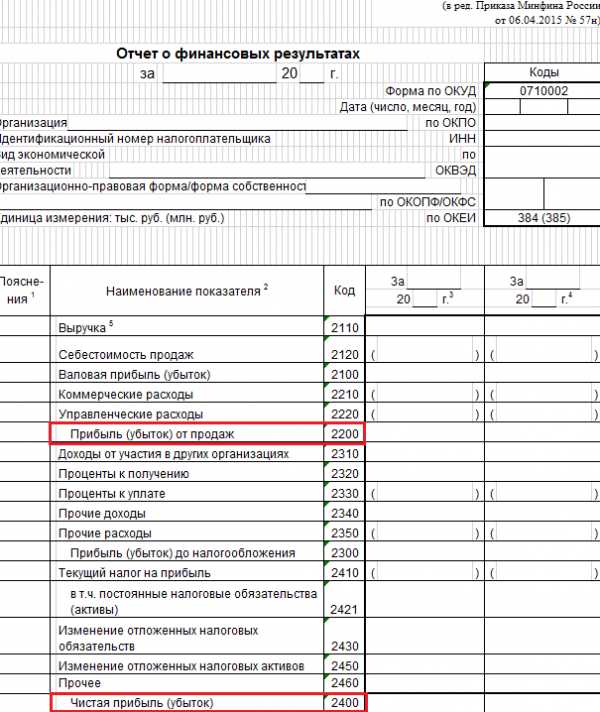

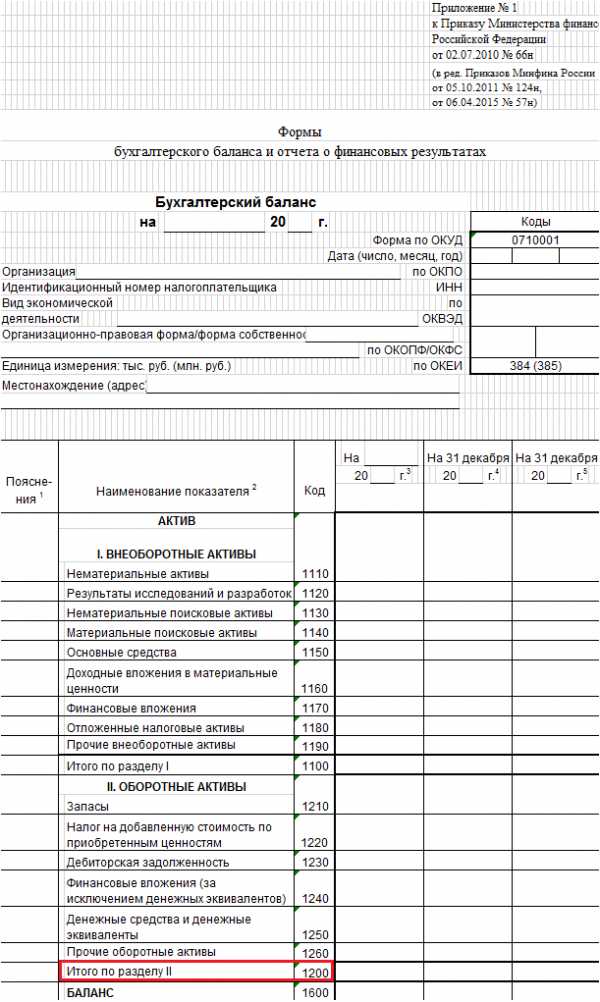

Коэффициент рентабельности активов: формула по балансу

При расчете коэффициентов рентабельности активов используются данные бухгалтерского учета или бухгалтерской отчетности. Так, по данным бухгалтерского баланса (ББ) и отчета о финансовых результатах (ОФР) коэффициент рентабельности активов будет рассчитан так (Приказ Минфина от 02.07.2010 № 66н):

КРА = стр.2400ОП ОФР / (стр.1600НП ББ + стр.1600КП ББ) / 2,

где стр.2400ОП ОФР – чистая прибыль за отчетный период, отраженная по строке 2400 отчета о финансовых результатах;

стр.1600НП ББ – величина активов на начало периода, отраженная по строке 1600 бухгалтерского баланса;

стр.1600КП ББ — величина активов на конец периода, отраженная по строке 1600 бухгалтерского баланса.

glavkniga.ru

Рентабельность активов: формула расчета по балансу

Чтобы бизнес приносил прибыль, предприниматель должен периодически проводить анализ хозяйственной деятельности. В этом ему поможет рентабельность совокупных активов. Изучение показателя позволит понять, насколько эффективно работает вложенное имущество предприятия. Чтобы оценка была объективной, необходимо учесть ряд нюансов.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта слева или звоните по телефонуНемного теории

Рентабельность активов – это показатель, который позволяет определить, с какой отдачей работает имущество фирмы. С помощью оценки полученных данных эксперт сможет определить, какой вклад вносит определенный вид ресурсов организации в генерацию прибыли.

Если имущество не оказывает влияние на размер дохода, его нужно продать или списать. Насколько загружены и вовлечены в производство ресурсы компании показывает рентабельность активов.

От размера показателя зависят другие важные величины. К ним относятся:

- конкурентоспособность;

- платежеспособность;

- инвестиционная привлекательность;

- кредитоспособность.

Низкий размер коэффициента говорит о том, что капитал не работает. Его нужно реализовывать или внедрять в деятельность. Высокий размер коэффициента по предприятию говорит о полной загруженности имущества. Это тоже не является хорошим результатом. Часть капитала должна находиться в резерве. Величина влияет на работу:

- руководящего состава фирмы;

- кредиторов предприятия;

- инвесторов;

- поставщиков.

Чтобы понять, как рассчитать доходность активов, необходимо знать формулу нахождения коэффициента показателя.

Формула

Получив данные о величине показателя, нельзя однозначно оценить результаты положительно или отрицательно.

Обнаружить значение показателя без дополнительных данных не удастся. Чтобы выполнить действие, владелец бизнеса должен знать:

- бухгалтерский баланс;

- информацию о полученной прибыли и понесенных убытках;

- формулу поиска величины.

Найти необходимые данные можно в бухгалтерской отчетности за квартал. В бухгалтерском балансе человек бухгалтер должен посмотреть общий размер стоимости имущества организации, а в отчете о прибылях и убытках узнать величину полученной прибыли.

Если должна быть найдена рентабельность чистых активов, формула поиска величины имеет следующий вид:РА = Чистая прибыль предприятия за определенный период/полный объем имущества;

Другая формула используется, если расчеты должны быть выполнены не за год, а за другой период. Имеет вид:РА = Размер полученной выручки/(365/размер периода)/((величина ресурсов фирмы на начала периода+величина ресурсов фирмы на конец периода)/2).

После выполнения вычислений предприниматель сможет получить размер чистой прибыли, которую приносит каждый рубль, вложенный на приобретение ресурсов для обеспечения функционирования. Чтобы величина нагляднее демонстрировала сложившуюся ситуацию, полученное значение умножают на 100%.

Нахождение коэффициента без учета специфики организации

Если требуется быстро найти рентабельность активов roa, применяется следующая формула расчета. Чтобы выполнить действие для нахождения ее коэффициента, требуется учесть следующие показатели:

- количество чистой прибыли, полученной за определенный период;

- предельное значение обязательных отчислений в пользу государства, которые взимаются с прибыли организации;

- количество процентов, которые были выплачены за отчетный период по кредитам и займам;

- средняя величина суммированных ресурсов организации.

Если предприниматель не знает среднюю величину суммированного имущества компании, он все равно может вычислить ее самостоятельно. Для выполнения действия требуется сложить стоимость всех ресурсов предприятия на начало и конец периода. Полученный результат требуется разделить на 2.

РА = ((Величина чистой прибыли + проценты по кредитам и займам*(1-величина ставки налога, накладываемого на прибыль) : средний размер суммированных активов)*100%

Применение способа вычисления позволяет найти коэффициент без учета специфики деятельности, которую выполняет предприятие. Он корректируется на сумму процентов, которые фирма выплатила по кредитам и займам.

Поиск по балансу

Вычисляя коэффициент рентабельности активов, необходимо применить формулу по балансу. Чтобы найти значение рентабельности, потребуется обратиться к бухгалтерской отчетности №1. Потребуются данные за начало и конец текущего периода. Учитывается прибыль, которая осталась после налогообложения.

Формула имеет следующий вид:РА = (Поле 2300 бух отчетности №2)/((Поле 1600 бух отчетности №1 на нг+Поле 1600 бух отчетности №1 на кг)/2).

Показатель можно рассчитать и с помощью других способов вычисления. Следует учесть, что формула рентабельности активов по балансу исключает задолженности учредителей в уставной капитал и денежные средства, которые были потрачены на приобретение акций у акционеров.

Нормальные значения

Чтобы понять нормативное значение рентабельности продаж, необходимо знать приемлемый размер величины. Он может различаться в зависимости от вида бизнеса. Если компания осуществляет деятельность:

- в сфере финансов, нормальное значение – до 10%;

- в производственной сфере, нормальное значение – 15-20%;

- в сфере торговли, нормальное значение – 15-40%.

Самое большое значение показателя у компаний, занимающихся реализацией готовой продукции. Причиной тому служит относительно небольшая стоимость активов учреждения. Для производственной компании характерна средняя рентабельность. Учреждение обладает большой величиной внешне оборотных активов из-за загруженности оборудования.

Организация, выполняющая функционирование в сфере финансов, все время находится в состоянии жесткой конкуренции. По этой причине она не может позволить себе сильно загрузить собственные активы. Низкое значение уровня рентабельности является для нее нормальным.

Для предприятий, требующих большое вложение капитала для старта производства, значение показателя всегда будет ниже, чем для компаний, которые функционируют в сфере услуг и требуют небольших затрат на организацию производства. Занимаясь вычислением показателя, эту особенность необходимо учесть.

Если компания, занимающаяся производством продукции, имеет высокую рентабельность активов, это характеризует ее как предприятие, которое перезагружает имеющиеся ресурсы. Для учреждения, функционирующего в сфере услуг, это значение будет нормальным.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас: +7 (499) 500-96-41Это быстро и бесплатно!

vashbiznesplan.ru

Формула рентабельности активов: Все детали расчета

СохранитьSavedRemoved 0

Формула рентабельности активов показывает примерное значение показателя эффективности всей организации (компании) в целом. Высокий показатель рентабельности говорит о финансовом благополучии компании и ее конкурентоспособности.

Содержание этой статьи:

Формула расчета рентабельности для каждой категории активов своя. Суммы для исчисления берутся из соответствующего раздела и строки бухгалтерского баланса.

Возрастающий уровень значения показывает на положительную тенденцию в развитии и всей деятельности организации. Снижение значения может свидетельствовать о снижении оборотоспособности компании и рентабельности продаж.

Рентабельность активов

ROA или рентабельность активов показывает относительный уровень экономической эффективности компании. Коэффициент отражает соотношение прибыли к средствам, формировавшим ее. Данные для расчета берутся из бухгалтерского баланса, идущего в отчетность.

Значение относительное и отражается, как правило, в процентном соотношении.

ROA отражает уровень эффективности применения имущества компании (предприятия), степени квалифицированного менеджмента.

Применяется для:

- отчетности денежных вложений;

- характеристики степени дохода от имеющихся денежных вложений и эффективности применения имущества;

- отображения функциональности работы бухгалтеров;

- установления точного уровня доходности в каждой группе активов в отдельности, имеющихся в организации.

Посредством вычисления, реально произвести анализ степени прибыльности компании, вне зависимости от ее оборота.

Коэффициент отражает финансовые позиции компании, ее состоятельность выплачивать кредиты, конкурентоспособность, ее инвестиционную привлекательность (количество инвестиционных рисков).

Показатели рентабельности бывают:

- Суммарные

- Оборотные

- Внеоборотные

Увеличение и уменьшение значения

Рост значения рентабельности чаще всего сопряжен с увеличением уровня чистого дохода предприятия, с ростом стоимости товаров (услуг), а также с сокращением расходов на выпускаемую продукцию или предоставляемых услуг, с возросшей оборачиваемостью.

Уменьшение значения – это показатель снижения получаемой чистой прибыли, с увеличением стоимости оборотных, внеоборотных сумм, пониженной оборачиваемостью.

Формулы для исчисления

Общая формула расчета в коэффициенте, исчисляется путем разделения дохода предприятия за исчисляемый период времени на общие показатели стоимости.

К показателю чистого финансового дохода прибавляются процентные показатели взносов и налоговой ставки.

Полученную сумму следует поделить на произв. активы и умножить на 100%. К этой сумме исчисляемого дохода добавляются проценты, которые были отняты, в том числе и налоговые отчисления. Выплаты по займам следует относить к валовым растратам.

Важно: экономическая рент. акт. рассчитывается по формуле без % платежей, для выявления чистой прибыли компании.

Такое исчисление производится потому, что финансовое вложение в компанию производится двумя способами: за счет денежных масс компании и денег, полученных за счет займа. А в формировании капитала тип поступления финансовых составляющих значения не имеет.

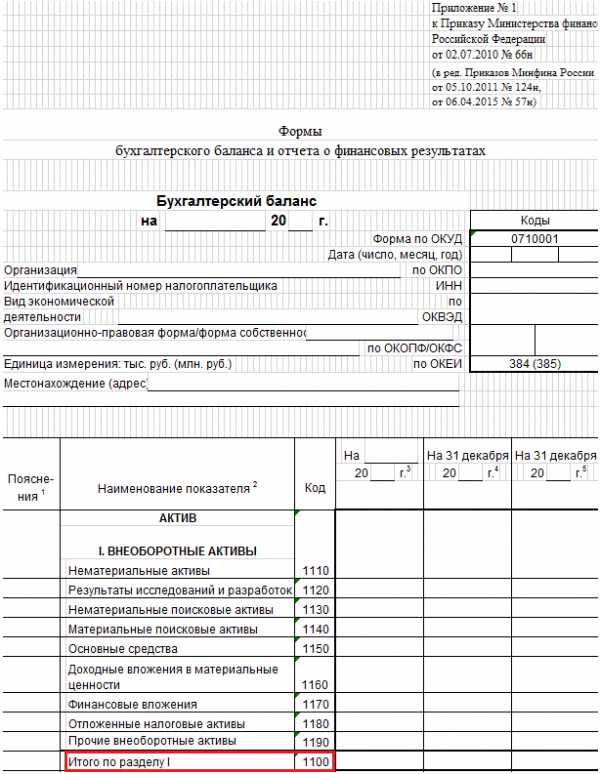

back to menu ↑Расчет по балансу

По внеоборотному имуществу

Внеоборотные активы предприятие использует более 1 года. Это имущество (основные средства, долгосрочные фин. вложения, НМА и т. д.) отражено в первом разделе бух. баланса.

Для исчисления в знаменателе указывается итог в первом разделе – строка 1100 – это показатель рентабельности.

Для анализа доходности показателей других видов, в знаменателе указывается та сумма, которая отображается в балансе в соответствующей строке.

Совет! Самый простой вариант расчета средней рентабельности: следует прибавить суммы показателей начала и конца года и разделить на 2.

Для исчисления в числителе указываются суммы из финансовых отчетов (форма №2):

- строка 2200 — прибыль от продаж;

- строка 2400 — прибыль чистая.

По оборотному имуществу

Концепция расчета данного вида рентабельности идентична предыдущей. Числителем в формуле будет отображена сумма дохода из финансового отчета, знаменателем будет значение средней стоимости оборотных средств. Для расчета, выставляется сумма итога по балансу из 2 раздела строки 1200.

Исчисление отдельного вида будет производиться из расчета суммы из соответствующей строки 2 раздела.

Показатель ROA

ROA предполагает исчисление всех средств организации, а не только самостоятельных средств. Составляющими средств всего предприятия будут не только имеющиеся финансовые потоки, но и обязательства по займам и капитал.

Чем больше показатель, тем больше предприятие получает финансовой прибыли, при сравнительно небольшой степени капиталовложения инвесторов.

Главной задачей работы менеджмента компании является конструктивное вложение финансовых средств организации. Исчисление ROA позволяет установить, может ли предприятие быть рентабельным рычагом для получения прибыли, при сравнительно небольших вложениях.

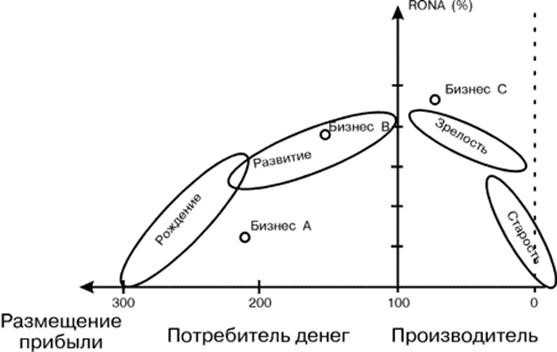

back to menu ↑Коэффициент RONA

RONA – это показатель коэффициента рентабельности чистых активов. Путем исчисления, можно установить правильность использования вложенного капитала и получения большого дохода из вложенных средств его собственниками.

Чистые активы – это суммарная единица себестоимости (стоимость имущества), без включения сумм по выплате каких-либо долгов. Или, другими словами, это коэффициент рентабельности оборотных и внеоборотных финансовых средств.

Все собственники компании заинтересованы повысить это значение. Чистая прибыль напрямую указывает на целесообразность вложения капитала в данную организацию, а также показывает значение выплат дивидендов и отражается на общей стоимости.

Расчет RONA аналогичен исчислению ROA. Есть небольшое отличие – в расчет не следует брать капитальные расходы учреждения. Данный коэффициент – это показатель степени результативности на финансовом рынке.

RONA показывает менеджерам финансовой группы, что существуют вложения в приобретение и содержание имущества. За основу для расчета принимается годовая прибыль, после выплаты всех налогов.

back to menu ↑Для чего нужно рассчитывать ROA бухгалтеру

Считается, что исчислять коэффициент ROA чаще всего необходимо материальной группе аналитиков организации, которые оценивают проведенную работу по ведению эффективности развития бизнеса (изыскивают резервы роста).

Но для бухгалтера и налоговых специалистов предприятия это значение имеет также немаловажную роль. Потому что оценка рентабельности компании и расчет показателя ROA может стать одним из поводов для проверок налоговыми инспекторами.

Реально большие отклонения в рентабельности, в размере более 10% от средней отрасли, является поводом попасть на контроль налоговых органов.

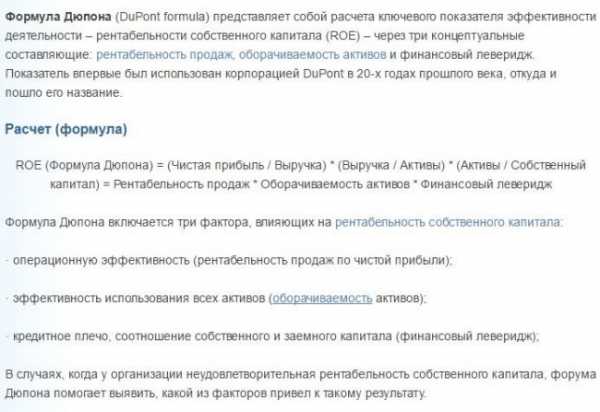

Формула Дюпона

Рентабельность активов формула

yurface.ru

Рентабельность активов

Важнейшим показателем здесь является рентабельность активов (иначе — рентабельность имущества). Этот показатель может быть определен по следующей формуле:

Рентабельность активов — это прибыль, оставшаяся в распоряжении предприятия, деленная на среднюю величину активов; получившееся умножаем на 100%.

Рентабельность активов = ( чистая прибыль / среднегодовая величина активов ) *100%

Этот показатель характеризует прибыль, получаемую предприятием с каждого рубля, авансированного на формирование активов. Рентабельность активов выражает меру доходности предприятия в данном периоде. Проиллюстрируем порядок изучения показателя рентабельности активов по данным анализируемой организации.

Итак, рост уровня рентабельности активов по сравнению с планом имел место исключительно за счет увеличения суммы чистой прибыли предприятия. В то же время рост средней стоимости основных средств, других внеоборотных активов, а также оборотных активов снизил уровень рентабельности активов.

В аналитических целях кроме показателей рентабельности всей совокупности активов, определяются также показатели рентабельности основных средств (фондов) и рентабельности оборотных средств (активов).

Рентабельность основных производственных фондов

Показатель рентабельности основных производственных фондов (называемый иначе показателем фондорентабельности) представим в виде следующей формулы:

Прибыль, оставшаяся в распоряжении предприятия умноженная на 100% и деленная на среднюю стоимость основных производственных фондов.

Рентабельность оборотных активов

Рассмотрим далее порядок исчисления следующего показателя. Рентабельность оборотных активов (иначе — текущих или мобильных активов) может быть выражена при помощи следующей формулы:

Прибыль, оставшаяся в распоряжении предприятия умноженная на 100% и деленная на среднюю величину оборотных активов.

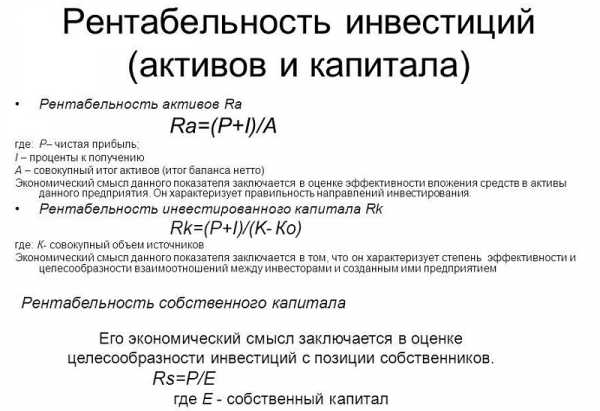

Рентабельность инвестиций

Показатель рентабельности инвестированного капитала (рентабельности инвестиций) выражает эффективность использования средств, вложенных в развитие данной организации. Рентабельность инвестиций выражается следующей формулой:

Прибыль (до уплаты налога на прибыль) 100% деленная на валюта (итог) баланса минус сумма краткосрочных обязательств (итог пятого раздела пассива баланса).

Рентабельность собственного капитала

Важную роль в финансовом анализе играет показатель рентабельности собственного капитала. Он характеризует наличие прибыли в расчете на вложенный собственниками данной организации (акционерами) капитал. Рентабельность собственного капитала выражается такой формулой:

Прибыль, оставшаяся в распоряжении предприятия умноженная на 100% деленная на величину собственного капитала (итог третьего раздела баланса).

Если сопоставить рентабельность активов и рентабельность собственного капитала, то это сравнение покажет степень использования данной организацией финансовых рычагов (займов и кредитов) с целью повышения уровня доходности.

Отдача собственного капитала повышается, если удельный вес заемных источников в общей сумме источников формирования активов возрастает.

Разницу между рентабельностью собственного капитала и рентабельностью общей величины капитала принято называтьэффектом финансового рычага. Следовательно, эффект финансового рычага представляет собой приращение рентабельности собственного капитала, получаемое вследствие использования кредита.

Для того, чтобы получить приращение прибыли за счет использования кредита, необходимо, чтобы рентабельность активов за вычетом процентов за пользование кредитом была больше нуля. В данной ситуации экономический эффект, полученный в результате использования кредита, будет превышать расходы по привлечению заемных источников средств, то есть проценты за пользование кредитом.

Существует также такое понятие, как плечо финансового рычага, представляющее собой удельный вес (долю) заемных источников средств в общей сумме финансовых источников формирования имущества организации.

Соотношение источников формирования активов организации будет являться оптимальным, если оно обеспечивает максимальное приращение рентабельности собственного капитала в сочетании с приемлемой величиной финансового риска.

В ряде случаев предприятию целесообразно получать кредиты и в условиях, когда имеет место достаточная величина собственного капитала, поскольку рентабельность собственного капитала увеличивается вследствие того, что эффект от вложения дополнительных средств может быть значительно выше, чем процентная ставка за пользование кредитом.

Кредиторы данного предприятия так же, как и ее собственники (акционеры) рассчитывают на получение определенных сумм доходов от предоставления средств этого предприятия. С позиций кредиторов показатель рентабельности (цены) заемных средств будет выражаться следующей формулой:

Плата за пользование заемными средствами (это прибыль для кредиторов) умноженная на 100% деленная навеличину долгосрочных и краткосрочных заемных средств.

studfiles.net

формула. Коэффициент рентабельности активов :: BusinessMan.ru

Рентабельность активов (Return on Assets, ROA) — примерный показатель коэффициента активности того или иного предприятия.

Он применим для:

- Отчетности денежных поступлений в производственную организацию.

- Характеристики уровня финансовой прибыли от всех активных денежных вложений и эффективности употребления имущества.

- Отражения качества работы менеджеров по финансам.

- Служит точным показателем дохода от каждого отдельного актива, принадлежавшего производству.

Значение показателя

Показатель рентабельности активов очень важен для инвестиционных вложений в предприятия, организации, обеспечивающие компанию кредитованием, генеральных директоров и лиц, занимающихся поставкой.

Посредством коэффициента ROA можно провести анализ уровня прибыльности данного предприятия вне зависимости от его денежных оборотов. Return on Assets — зеркало финансовой состоятельности компании, ее способности гасить кредиты, привлекательности для инвестиционных вложений и конкурирующей способности.

Расчет коэффициента ROA

Рентабельность активов, формула которой очень проста, выражается в коэффициенте, полученном посредством деления прибыли производства за определенный отрезок времени на общее количество активов. К числу, отражающему количество чистого годового денежного дохода, прибавляются процентные взносы и процент налоговой ставки. Полученная сумма делится на имеющиеся производственные активы и умножается на 100%.

К сумме полученного дохода нужно прибавить сумму отнятых процентов с учетом процента налогов. Платежи по кредитованию относятся к категории валовых растрат.

Рентабельность активов, формула которой выявляет показатель чистого дохода предприятия, должна быть без процентных платежей.

Особенности подобного вычисления обусловлены тем, что пополнение активов происходит посредством двух видов денежных поступлений — личных средств компании и суммы, взятой в кредит. При создании активов тип используемых финансов не играет существенной роли.

Главное в деле прибыли — проанализировать, насколько каждая денежная единица была употреблена во благо высокой доходности компании, этим и объясняется вычитание всех платежей по процентам, возвращенных до налога на прибыль.

Пример расчета уровня доходности компании. Если допустить, что некая компания располагает активами, стоимость которых составляет 100 млн, а чистый заработок составляет 20 млн, то ROA компании составит 20%.

Показатель рентабельности

Рентабельность активов предполагает расчет всех активов предприятия, а не только его личных средств. Составляющими активов предприятия, посредством которых компания оперирует, являются долговые обязательства и капитал.

Чем больше показатель «рентабельность активов», тем компания получает более крупные денежные поступления при небольшом уровне инвесторских капиталовложений.

Основная задача менеджмента любого предприятия — правильное распределение финансовых ресурсов компании. Вопрос в том, насколько эффективно действуют рычаги распределения финансов, и может ли данная организация дать высокий коэффициент рентабельности активов при малых капиталовложениях. Ведь любая компания при наличии инвесторских вложений может быть весьма прибыльной.

Расчет коэффициента рентабельности чистых активов (RONA)

Рентабельность чистых активов (Return on net assets, RONA) – это показатель рационального пользования капиталом, способность компании приносить большую прибыль через деньги, вложенные в нее собственниками.

Каждый владелец компании стремится к увеличению показателя коэффициента рентабельности ее активов. Получаемая ею чистая прибыль показывает, насколько целесообразны финансовые вложения в данную компанию, а также отражает показатель по выплатам дивидендов и влияет на стоимость активов.

За основу подсчетов берется отношение суммы прибыли с уплатой налогов к среднему годовому показателю недействующих активов и чистой цифры денежного оборота плюс средства из денежного фонда.

Формула RONA аналогична расчету уровня «рентабельность активов», но имеет свое отличие в том, что в учет не берутся капитальные расходы организации. Коэффициент рентабельности активов — показатель уровня результативности на рынке.

RONA служит предупреждением финансовым менеджерам о существовании затрат на покупку и содержание активов компании.

За основу берется годовой доход после уплаты надлежащих налогов (NOPAT).

Благодаря учету показателя выплат по кредитованию, ликвидируется недостаток, который предполагает ошибочное сравнение дохода после выплаты процентных ставок с базой активов.

Несмотря на кажущуюся точность проводимых вычислений, показатель RONA вызывает у экономистов некоторое сомнение в том, что его можно взять за основу расчета финансовой политики компании и рентабельности данного предприятия. По их мнению этот метод может вызвать серьезные недостатки в работе компании.

Отрицательные стороны расчета RONA

Первый минус: расчет отражает только бухгалтерские денежные поступления, а не само движение денег. Стоимость финансовой стратегии находится в зависимости от суммы и денежного потока, который сопряжен с большим риском. Расчет по методу RONA может быть неверным, ошибочная цифра будет неправильно использована при принятии тех или иных финансовых решений.

Второй минус данного метода заключается в том, что RONA выступает в качестве основополагающей величины для оценки результативности функционирования и бонусных начислений финансовым менеджерам. Это может привести к использованию стратегий, не соответствующих интересам инвесторов. Если финансовые руководители отделов предприятия стремятся к полному увеличению доходности от активов своего подразделения, то это чревато опасностью того, что отделы с высоким показателем рентабельности просто не будут работать над проектами, приносящими большую часть доходов компании.

Что такое чистые активы?

Это показатель разницы между активной и пассивной суммой предприятия. Если выразиться точнее, это рентабельность оборотных активов и необоротных денежных средств, обеспеченных вложениями организации. Чистые активы — показатель себестоимости всего имущества предприятия без каких-либо обязательств по уплате долга.

Количество чистых активов свидетельствует о финансовой состоятельности компании и ее конкурентоспособности. Необходимо отметить, что цена чистых активов может быть завышена искусственным путем для большего привлечения капиталовложений, и выявится реальной цифрой при выплатах дивидендов вкладчикам.

Факторы, оказывающие влияние на RONA

Если уровень чистых активов возрастает, то это свидетельствует о положительной деятельности самой компании, и тут немаловажную роль сыграли следующие факторы:

- Коэффициент продаж достаточно возрос.

- Оборот чистых активов также стал больше.

businessman.ru