Маржа (Margin) . Что такое маржа? Зачем нужна Маржа? Кумулятивная маржа

Калькулятор кумулятивной маржи. Как правильно рассчитать суммарный доход с одного автомобиля?

17 июля 2018

Калькулятор кумулятивной маржи. Как правильно рассчитать суммарный доход с одного автомобиля?

Козадаев Владимир, Руководитель проекта ДЦ Nissan ГК "Альянс Авто"

Ганжа Антон, Заместитель руководителя отдела региональных продаж "Тойота Мотор"

Шишкин Станислав, Директор дилерского центра "Премио"

Уражанов Максим, Генеральный менеджер сервисного департамента "Субару Мотор"

Иващенко Дмитрий, Руководитель по развитию бизнеса "КИА Моторс Рус"

Константинов Дмитрий, Директор по продажам (направление Hyundai) "Рольф-Юг"

84 Клуб руководителей AutoBoss

84 Клуб руководителей AutoBoss

Мошков Михаил, Руководитель группы продаж (подразделение Skoda) "Фольксваген Груп Рус"

84 Клуб руководителей AutoBoss

Богданов Дмитрий, Директор по продажам "Тойота центр Череповец"

Ростопиров Тарас, Генеральный директор Frontline "Группа Соллерс"

84 Клуб руководителей AutoBoss

84 Клуб руководителей AutoBoss

84 Клуб руководителей AutoBoss

Копенков Денис, Коммерческий директор "Автосалон Арго"

Шацкий Александр Игоревич, Руководитель проекта Автостат

84 Клуб руководителей AutoBoss

Чагаева Екатерина, Директор по продажам "АвтоСпецЦентр на Таганке"

Рябкин Виталий, Руководитель группы по развитию дилерской сети "Хёндэ Мотор СНГ"

Вы могли бы узнать

- Что такое кумулятивная маржа?

- Как рассчитать доходность на один автомобиль?

- Самые распространенные ошибки при внедрении.

- Как увеличить суммарный доход с одного автомобиля?

Екатерина Невскаяруководитель аналитического отдела, ГК Рольф

Ирина Пустынниковадиректор направления финансового анализа и контроля, ГК Автошина

Владимир Козадаевгенеральный директор, ГК Альянс-Авто

Денис Пронинисполнительный директор, КИА Центр Кемерово

Наталья Карелинафинансовый директор, Сиал Авто

Марина Кирийзаместитель директора по развитию розничного бизнеса, Атлант-М

Елена Петуховаруководитель планово-экономического отдела, Максимум

Выступали представители компаний

Узнать подробности

Дата

Тема мероприятия

a-boss.ru

Начальная и поддерживающая маржа

На американском срочном рынке существует два типа маржинальных залогов, о которых нужно знать: это начальная маржа и поддерживающая маржа.

Начальная маржа – денежная сумма, которая должна находиться на торговом счету клиента для того, чтобы он смог открыть позицию. Если на счету денег меньше указанного уровня, сделку с фьючерсом совершить не удастся. Эта сумма указывается за один фьючерсный контракт, ее нужно умножить на их количество в сделке. Прибыль, полученная от изменения цены этих контрактов, в конце торгового дня прибавляется к балансу клиентского счета. Точно так же, убыток вычитается из него, но лишь до тех пор, пока не будет достигнут определенный уровень.

Поддерживающая маржа – тот самый уровень средств, ниже которого не может опускаться торговый счет при наличии на нем открытых позиций. Если в результате изменения цены на бирже клиент понесет убытки, сумма на его счете может опуститься ниже уровня поддерживающей маржи. Такая же ситуация может возникнуть, если уровни маржинальных залогов были подняты со стороны биржи, и свободных денег на счете не хватило, чтобы удовлетворить новым требованиям. В этом случае клиент получает звонок от брокера, который ему сообщает о нехватке средств. Такое сообщение брокера известно среди трейдеров как «маржевый звонок». Разрешить эту ситуацию можно двумя путями – либо довнести на торговый счет дополнительные средства, либо закрыть часть имеющихся позиций, чтобы освободить часть средств, использующихся в качестве маржинального залога. Если в установленные сроки клиент не произвел никаких действий, брокер может обезопасить себя, самостоятельно закрыв клиентские позиции по имеющимся на рынке ценам.

Разберем ситуацию с залогами на примере. Трейдер торгует пятью контрактами, на которые установлена начальная маржа $3500 и поддерживающая $2500. В результате неудачной сделки торговый счет опускается до $11.500, то есть ниже, чем 5 х $2500 ($12.500). В таком случае трейдеру звонит брокер с требованием довнести на счет $6000, чтобы вернуться на уровень начальной маржи, $17.500 (5 х $3500). Трейдер может либо быстро внести эти деньги, либо закрыть один контракт из пяти, тогда имеющаяся сумма $11.500 превысит требования по поддерживающей марже, которая составит $10.000 (4 х $2500).

Трейдеру лучше самостоятельно следить за состоянием своего счета, поддерживая на нем некоторый запас свободных средств, и не доводить до «маржевых звонков» от брокера. После нескольких таких звонков брокер может перевести клиента в категорию с меньшей надежностью и повысить для него уровень залогов, что сократит его торговые возможности.

Учет маржинальных залогов на примере фьючерса на золото можно посмотреть в посте «Фьючерсы для новичков», где подробно разобран этот и другие аспекты трейдинга.

www.futures101.ru

Демпинговая маржа

Демпинговая маржа – это разница между стоимостью товара на внутреннем рынке и в государстве-экспортере. Такая разница обычно может находиться в достаточно широком диапазоне, вместе с тем минимально допустимая демпинговая марже должна быть не менее 2%.

Правовые аспекты, определяющиее нормы демпинговой маржи

Принципы определения демпинговой маржи устанавливаются статьей 8 Федерального закона № 63 ФЗ, согласно которому федеральный орган, отвечающий за антидемпинговое расследование, определяет маржу путем соизмерения экспортной цены товара и его себестоимости в стране-экспортере. Как правило, к таким мерам приходится прибегать в случаях, когда обозначить нормальную стоимость товара невозможно по нескольким причинам, а именно:

- Производство исследуемого товара отсутствует как таковое;

- В обычных условиях приобрести такой товар для потребления населением невозможно или затруднительно;

- На всей территории страны, устанавливающей демпинговую маржу, продается менее пяти процентов этого товара по отношению к общей массе импортной продукции;

- В том случае, если экспортер – промежуточное звено, участвующее в переправке товара.

Процесс рассчета демпинговой маржи

В определении и установке демпинговой маржи принимают участие компетентные органы, которые сопоставляют среднюю экспортную стоимость товара и его среднюю нормальную стоимость. При этом в расчет могут приниматься такие факторы, как ценовые различия в зависимости от регионов, в которые поставляется товар, а в некоторых случаях – и время года.

Но иногда сопоставление цен не представляется возможным в силу того, что в стране-экспортере рассматриваемый товар не поступает в открытую продажу, следовательно, установить его нормальную стоимость нельзя. В этом случае берется нормальная стоимость не самого товара, а аналогичного ему, при этом обязательно учитываются поправки на издержки производства или на тот факт, что аналогичный товар может в свою очередь также быть импортированным: в этом случае учитываются затраты на транспортировку и таможенные пошлины.

Стоит учитывать, что в большинстве случаев нормальная и экспортная стоимость товара могут быть представлены в разной валюте. В такой ситуации ориентируются на курс, актуальный на день пересчета. Однако несущественные колебания валютных курсов в этом случае могут не учитываться, и экспортер имеет до двух месяцев на корректировку стоимости экспортируемого товара.

Демпинговая маржа может быть индивидуальной: это значит, что для каждого отдельного экспортера, поставляющего один и тот же товар, такое значение рассчитывается отдельно, однако это может происходить в том случае, если экспортер предоставляет для этого все необходимые сведения.

Стоит отметить, что в некоторых случаях компетентные органы вправе отступать от правил определения демпинговой маржи. Например, если экспортер намеренно скрывает сведения, на основе которых такое определение производится, или же если сведения являются недостоверными. Возможно, на экспортера или его представителя не будут наложены штрафные санкции, однако принимающая сторона может на законных основаниях воспользоваться любыми доступными данными о товаре для обозначения его нормальной стоимости, а это в большинстве случаев просто невыгодно самому экспортеру.

utmagazine.ru

Что такое вариационная маржа и каковы её функции?

Весь спектр финансовых отношений, а также механизм их реализации в жизнь сегодня приобретает все новые и новые аспекты. Если раньше, люди торговали на биржах посредством личного контакта друг с другом, что во многом напоминало «базар», то сегодня торг полностью перенёсся в интернет, особенно, на валютных биржах. Рынок ценных бумаг также «существует» в глобальной сети, но в этой сфере сам процесс торгов намного проще. Тем не менее, учитывая общие сведения о мировом рынке, следует отметить, что он существует для удовлетворения потребностей людей. Это проявляется в высоком уровне его динамики. Однако, учитывая основную задачу рынка вообще, следует отметить, что она проявляется, прежде всего, в прибыли, которую можно получить, торгуя тем или иным объектом. В экономике очень часто наряду с прибылью встречается такое слово, как вариационная маржа. Истинное значение данного термина для многих остается непонятным, потому что само понятие относительно «молодое».

Несколько видов термина

Следует отметить, что вариационная маржа, – это неединичное «ответвление» классического термина «маржа». Наиболее распространенная дефиниция термина гласит, что эта категория, является разницей между товарными ценами в связи с их изменениями, а также при сравнении с иными показателями. Если взять общерыночную терминологию, то маржа – это прямой аналог термина «прибыль». Она показывает разницу между ценой товара на рынке и его себестоимостью.

В предпринимательской деятельности на просторах РФ существует такое понятие, как маржа валовая (свободная). Под этим термином понимают разность выручки организации, фирмы или предприятия, реализации товара и затратами, понесенными в связи с этим. Однако, коммерческая маржа не показывает реальное состояние предприятия, а лишь доводит до ведома количество полученных средств. Также свободная маржа используется в государственном планировании экономики для учета бюджетных средств и дополнительных поступлений. Что касается биржевой торговли, то тут дело обстоит иначе. Ударение идет на уровень показателя в процентах. Для расчета выводится специальная формула, которая показывает маржу, а точнее её влияние на прибыль трейдера.

Чем маржа отличается от наценки?

Очень часто даже опытные финансисты не понимают, в чем отличие маржи от наценки. У терминов достаточно близкое значение, однако, они имеют совершенно разный смысл в контексте торговых отношений. Наценка – это разница себестоимости продукта и ценой его реализации. С её помощью покрываются расходы на производство товара, а также его хранение и саму реализацию. Проще говоря, наценка существует на уровне «до продажной» деятельности. Что касается маржи, то это показатель (разница) чистой прибыли, после вычета всех расходов. Категория показывает доход компании за определенный период времени. Отличие также в том, что маржа, – это конкретный показатель, который не используется в практическом обороте финансов, как наценка. Таким образом, наценка и маржа являются совершенно разными понятиями, хотя их сфера финансового использования одинакова.

Вариационная маржа — понятие

Данный термин не имеет ничего общего с прибылью, или другими похожими категориями. Вариационная маржа – это сумма, которая уплачивается или же получается участником биржевых отношений, по итогам процесса изменения денежного обязательства. Проще говоря, маржа в данном значении – это сумма денег, начисляемая по итогам торгов на бирже. Термин достаточно популярен в сфере фьючерсной и валютной торговле.

Маржевой уровень будет варьироваться от результатов торгов. Если человек совершил удачную сделку и получил определенную прибыль, то вариационная маржа будет положительной. В случае убытков она будет взиматься со счета трейдера (бэк маржа). Таким образом, уровень маржи прямо зависит от тех или иных рыночных явлений.

Отличие акционного рынка от валютного и фьючерсного

На акционном рынке прибыль приходит только в том случае, если производится реальная продажа ценных бумаг. В трейдерской сфере это называется бумажной маржей. Совершенно противоположная ситуация прослеживается на фьючерсном и валютном рынках. Что касается первой категории, то тут маржа списывается или прибавляется по окончании торгового дня, без учета факта продажи, покупки. Такое же происходит и на валютном рынке. Операционная маржа (разница, используемая на практике в биржевой торговле) в данном случае является «залогом». C её помощью трейдер имеет возможность стать обладателем фьючерса, путем гарантированного процента от его стоимости.

На валютном рынке уровень маржи также рассчитывается по итогам рабочего дня. Однако, тут прослеживается двойственная ситуация, потому что на валютной бирже, трейдер постоянно получает прибыль или убытки. При помощи вариационной маржи в этом случае можно брать дополнительные средства («денежное колено») для осуществления крупных сделок.

Как посчитать маржу?

Как мы понимаем, существует один достаточно позитивный момент вариационной маржи – прибыль начисляется еще до осуществления продажи. Однако существуют и минусы. Например, если рынок переживает кризис, и показатели движутся в противоположную сторону. Эти негативные факторы приведут к постепенному съеданию маржей трейдерского счета.

Но подобные факты во многом помогают ответить на вопрос, как рассчитать маржу. Следует отметить, что на фьючерсном рынке, маржа рассчитывается по спецификации каждого, отдельно взятого фьючерса. Сегодня в интернете существует множество порталов, где можно скачать спецификации практических всех Российских фьючерсов. Иные виды маржи рассчитываются по формулам, каждая из которых, состоит совершенно из разных показателей.

В заключение следует отметить, что маржа, формула расчета которой была представлена ранее в статье, является ключевым фактором в процессе трейдинга на валютном или же фьючерсном рынке. От её уровня напрямую зависит заработок того, кто профессионально играет на бирже. Также автор ответил на вопрос, что такое маржа в торговле, и представил её разновидности в данной экономической отрасли.

economyz.ru

Расчет маржи: Retail Forex, Futures - Для продвинутых пользователей

В торговой платформе предусмотрены разные модели управления рисками, определяющие то, как осуществляется претрейд контроль. На данный момент предусмотрены следующие модели:

- for Retail Forex, Futures — используется для внебиржевого рынка. Расчет маржи осуществляется на основе типа инструмента.

- for Stock Exchange, based on margin discount rates — используется для биржевого рынка. Расчет маржи осуществляется на основе дисконтов по инструментам. Дисконты устанавливаются брокером, однако не могут быть ниже значений, определенных биржей.

Залоговые средства (маржа) взимаются для обеспечения открытых позиций и ордеров трейдера.

При расчете маржи в первую очередь учитывается, присутствуют ли на счете позиции или отложенные ордера по символу, по которому совершается торговая операция.

- Если на счете отсутствуют позиции и ордера по этому торговому инструменту, расчет маржи осуществляется с формулами, приведенными ниже.

- Если на счете есть открытая позиция и выставляется ордер любого типа в противоположном направлении с объемом, меньшим или равным текущей позиции, то совокупная маржа будет равна марже по текущей позиции. Пример: есть позиция Buy 1 lot EURUSD и выставляется ордер Sell 1 lot EURUSD (аналогично для Sell Limit, Sell Stop и Sell Stop Limit).

- Если на счете есть открытая позиция и выставляется ордер любого типа в том же направлении, то совокупная маржа будет равна сумме маржи по текущей позиции и выставляемому ордеру.

- Если на счете есть открытая позиция и выставляется ордер любого типа в противоположном направлении с объемом, большим текущей позиции, то рассчитываются два значения маржи: для текущей позиции или для выставляемого ордера. Итоговая маржа будет взята в соответствии с наибольшим из двух рассчитанных значений.

- При наличии на счете двух или более противоположно направленных рыночных или лимитных ордеров рассчитывается маржа для каждого из направлений (Buy и Sell). Итоговая маржа будет взята в соответствии с наибольшим из двух рассчитанных значений. Для все остальных типов ордеров (Stop и Stop Limit) маржа суммируется (взимается за каждый ордер).

Далее приведены формулы расчета маржи по торговым инструментам в зависимости от их типа и настроек. Итоговый размер маржи рассчитывается в несколько этапов:

Основной расчет для инструмента

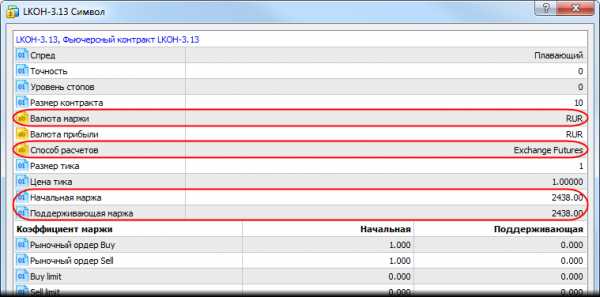

Если в спецификации символа указано значение параметра "Начальная маржа", то используется именно это значение. Формулы, описанные в данном разделе, не применяются. |

Торговая платформа предоставляет несколько типов расчета маржинальных требований, в зависимости от финансового инструмента. Тип расчета отображается в спецификации символа в поле "Способ расчетов":

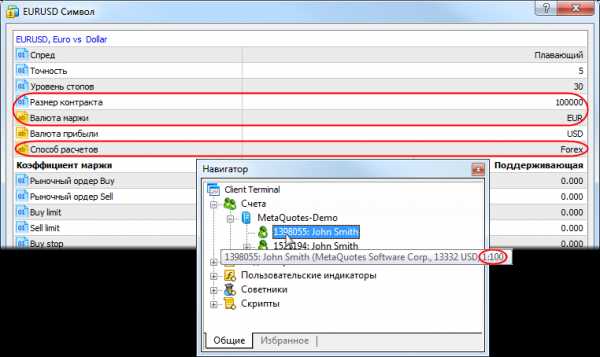

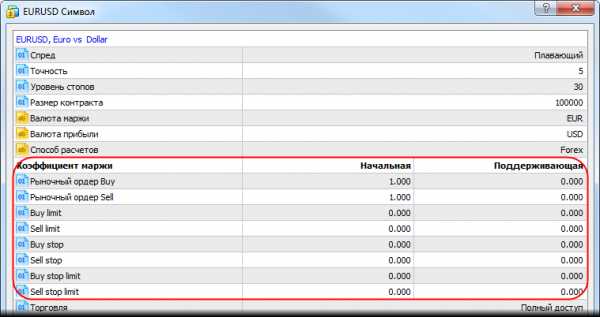

Forex

Маржа для инструментов рынка Форекс рассчитывается по следующей формуле:

Объем в лотах * Размер контракта / Кредитное плечо

Для примера рассчитаем маржинальные требования при покупке одного лота EURUSD, размер одного контракта составляет 100 000, кредитное плечо 1:100.

Подставив соответствующие значения в формулу, получим:

1 * 100 000 / 100 = 1000 EUR

В результате был получен размер маржинальных требований в базовой валюте (или валюте маржи) инструмента.

|

Forex No Leverage

Этот тип расчета также используется для Forex-инструментов. Но в отличие от предыдущего в нем не учитывается размер кредитного плеча трейдера:

Объем в лотах * Размер контракта

Для примера рассчитаем маржинальные требования при покупке одного лота EURUSD, размер одного контракта составляет 100 000, кредитное плечо 1:100. Подставив соответствующие значения в формулу, получим:

1 * 100 000 = 100 000 EUR

В результате был получен размер маржинальных требований в базовой валюте (или валюте маржи) инструмента.

Как правило, валюта маржинальных требований и базовая валюта инструмента совпадают. В случае, если валюта маржи отличается, результаты вычислений по формулам, приведенным здесь, исчисляются именно в ней, а не в базовой валюте инструмента. |

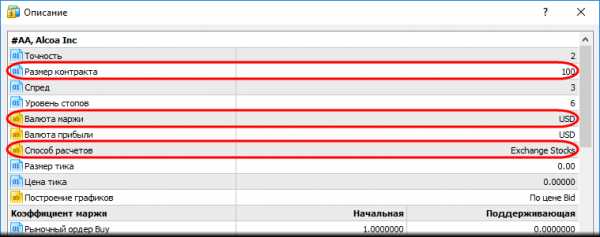

CFD, Exchange Stocks

Маржинальные требования для контрактов на разницу и ценных бумаг вычисляются по следующей формуле:

Объем в лотах * Размер контракта * Рыночная цена открытия

При этом для сделок на покупку используется текущая рыночная цена Ask инструмента, а для сделок на продажу — текущая цена Bid.

Для примера рассчитаем маржинальные требования для покупки одного лота #AA, размер одного контракта составляет 100 единиц, текущая цена Ask составляет 33.00 USD.

Подставив соответствующие значения в формулу, получим:

1 * 100 * 33.00 = 3 300 USD

В результате был получен размер маржи в базовой валюте (или валюте маржи) инструмента.

CFD Leverage

В данном виде расчета маржинальных требований для контрактов на разницу дополнительно учитывается кредитное плечо:

Объем в лотах * Размер контракта * Рыночная цена открытия / Кредитное плечо

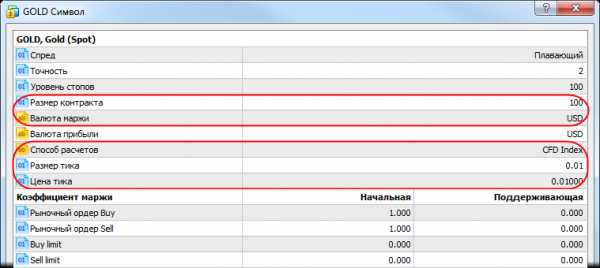

CFD Index

Для индексных контрактов на разницу вычисление маржинальных требований происходит по следующей формуле:

Объем в лотах * Размер контракта * Рыночная цена открытия * Цена тика / Размер тика

В данной формуле, в дополнение к обычному расчету для CFD, учитываются соотношения цены и размера одного тика.

Futures, Exchange Futures, Exchange Options, Exchange Margin Options

Для фьючерсных контрактов есть два типа маржинальных требований:

- Начальная маржа — сумма, которая должна присутствовать на счету при попытке входа в рынок. В последующем поддержание именно такой суммы может и не требоваться.

- Поддерживающая маржа — минимальная сумма, которая должна присутствовать на счету для поддержания открытой позиции.

Оба значения указываются в спецификации символа.

Итоговый размер маржи зависит только от объема:

Объем в лотах * Начальная маржа

Объем в лотах * Поддерживающая маржа

Если размер поддерживающей маржи не указан, то в качестве него принимается размер начальной маржи. |

Exchange Bonds

Маржа по облигациям рассчитывается как часть стоимости позиции. Поскольку цены по облигациям транслируются как процент от их номинальной стоимости, стоимость позиции рассчитывается следующим образом:

Объем в лотах * Размер контракта * Номинальная стоимость * Цена / 100

Какая часть от стоимости позиции будет резервироваться в качестве обеспечения, определяется коэффициентами маржи.

FORTS Futures

Для фьючерсных контрактов срочной секции Московской Биржи маржа рассчитывается отдельно для каждого символа. Сначала рассчитывается маржа для открытой позиции и всех ордеров на покупку, а затем — маржа для той же позиции и всех ордеров на продажу.

MarginBuy = MarginPos + Sum(MarginBuyOrder)

MarginSell = MarginPos + Sum(MarginSellOrder))

В качестве итогового значения маржи по символу принимается наибольшее из этих двух значений.

Как уже упоминалось выше, одна и та же позиция принимает участие в расчете обоих значений. В первой формуле (с ордерами на покупку) маржа позиции рассчитывается следующим образом:

MarginPos = Объем * (InitialMarginBuy + (Цена открытия - SettlementPrice) * Цена тика / Размер тика * (1 + 0.01 * Коэффициент валюты маржи))

При этом объем позиции берется с положительным знаком, если она длинная, и с отрицательным знаком — если она короткая.

Во второй формуле (с ордерами на продажу) маржа позиции рассчитывается следующим образом:

MarginPos = Объем * (InitialMarginSell + (SettlementPrice - Цена открытия) * Цена тика / Размер тика * (1 + 0.01 * Коэффициент валюты маржи))

При этом объем позиции берется с положительным знаком, если она короткая, и с отрицательным знаком — если она длинная.

Фактически, такой подход обеспечивает для трейдера скидку по марже при наличии открытой позиции в противоположном направлении относительно выставленных ордеров (позиция выступает обеспечением по ордерам).

Маржа по ордерам рассчитывается по следующим формулам:

MarginBuyOrder = Объем * (InitialMarginBuy + (Price - SettlementPrice) * Цена тика / Размер тика * (1 + 0.01 * Коэффициент валюты маржи))

MarginSellOrder = Объем * (InitialMarginSell + (SettlementPrice - Price) * Цена тика / Размер тика * (1 + 0.01 * Коэффициент валюты маржи))

Здесь Price зависит от типа ордера, и может принимать значения:

- Максимальная и минимальная цена контракта для текущей сессии — для еще не исполненных рыночных и стоп-ордеров на покупку и продажу, соответственно. Поскольку в рыночных ордерах цена не указывается, с трейдера взимается максимально возможная маржа. Стоп-ордера после срабатывания ведут себя аналогично рыночным.

- Цена ордера — для лимитных ордеров.

- Цена Stop Limit — для стоп-лимитных ордеров.

Остальные параметры в формулах:

- InitialMarginBuy — первоначальная маржа покупки.

- InitialMarginSell — первоначальная маржа продажи.

- Коэффициент валюты маржи — радиус изменения курса валюты, в которой номинирован фьючерсный контракт, к Российскому рублю.

- SettlementPrice — расчетная цена инструмента для текущей сессии.

Все параметры для расчета передаются Московской биржей для каждой сессии.

Значение InitialMarginBuy записывается в поле "Первоначальная маржа", а значение InitialMarginSell — в поле "Поддерживающая маржа" в свойствах символа. |

Пример расчета

Для примера рассчитаем маржинальные требования для следующего состояния торгового счета:

- Позиция Buy 3.00 Si-6.18 at 73640

- Ордер Buy Limit 2.00 Si-6.18 at 73000

- Ордер Sell Limit 10.00 Si-6.18 at 74500

Параметры текущей сессии

- Клиринговая цена = 73638

- InitialMarginBuy = 7665.41

- InitialMarginSell = 7739.59

- Цена тика = 1

- Размер тика = 1

- Коэффициент валюты маржи = 0

Подставим значения в формулы

MarginBuy = 3 * (7665.41 + (73640 - 73638) * 1/1) + 2 * (7665.41 + (73000-73638) * 1/1) = 37057.05

MarginSell = -3 * (7739.59 + (73638-73640) * 1/1) +10.0 * (7739.59 + (73638-74500) * 1/1) = 45563.13

Margin = Max(37057.05, 45563.13) = 45563.13

Итоговая маржа по символу Si-6.18 равна 45563.13.

Collateral

Данный вид неторгуемых инструментов используется в качестве активов для обеспечения открытых позиций по другим инструментам. Расчет маржи не осуществляется.

Фиксированная маржа

Если в спецификации символа в поле "Начальная маржа" задано какое-либо значение, отличное от нуля, то вышеуказанные формулы расчета маржи перестают действовать (кроме расчета для фьючерсов, где все остается по-прежнему). В этом случае для всех типов расчетов, кроме Forex и CFD Leverage, маржа вычисляется как при типе расчета "Futures":

Объем в лотах * Начальная маржа

Объем в лотах * Поддерживающая маржа

Для типов расчета Forex и CFD Leverage дополнительно учитывается кредитное плечо:

Объем в лотах * Начальная маржа / Кредитное плечо

Объем в лотах * Поддерживающая маржа / Кредитное плечо

Если размер поддерживающей маржи не указан, то в качестве него принимается размер начальной маржи. |

Конвертация в валюту депозита

Данный этап вычисления является общим для всех типов расчета. Конвертация маржинальных требований, вычисленных одним из вышеуказанных способов, происходит в случае, если их валюта отличается от валюты депозита счета.

Для конвертации используется текущий курс валюты маржи к валюте депозита. При этом для сделок на покупку используется цена Ask, а для сделок на продажу — цена Bid.

Например, базовый размер маржи, вычисленный ранее для покупки одного лота EURUSD, составляет 1000 EUR. Если валюта депозита счета — USD, то для конвертация используется текущая цена Ask пары EURUSD. Например, если текущий курс равен 1.2790, то итоговый размер маржи будет равен 1279 USD.

Коэффициент маржи

В спецификации символа указываются дополнительные множители (коэффициенты) для маржинальных требований в зависимости от типа позиции/ордера.

Итоговый размер маржинальных требований, вычисленный ранее с учетом конвертации в валюту депозита, будет дополнительно умножен на соответствующий коэффициент.

Например, вычисленная ранее маржа для покупки одного лота EURUSD составляет 1279 USD. Эта сумма дополнительно умножается на коэффициент маржи по длинным позициям. Если, к примеру, он равен 1.15, то итоговый размер маржи будет 1279 * 1.15 = 1470.85 USD.

Учет торговых инструментов в спреде

По торговым позициям может осуществляться льготное взимание маржи, в случае когда они находятся в спреде по отношению друг к другу. Нахождением в спреде считается наличие разнонаправленных позиций по смежным инструментам. Заниженные маржинальные требования для позиций в спреде дают трейдеру больше возможностей для торговли. Особенности настройки и учета спредов описаны в отдельном разделе.

Спреды используются только в неттинговой системе учета позиций. |

Особенности расчета в хеджинговой системе учета позиций

При использовании хеджинговой системы учета позиций расчет маржи осуществляется по тем же формулам и принципам, что описаны выше. Однако при наличии нескольких позиций по одному и тому же инструменту есть особенности.

Позиции/ордера открыты в одном направлении

Для позиций суммируется объем, вычисляется средневзвешенная цена открытия. Полученные значения используется для расчета маржи по формуле, соответствующей типу инструмента.

Для отложенных ордеров (при ненулевом коэффициенте маржи) маржа считается по-отдельности.

Разнонаправленные позиции/ордера

Хеджированными, или перекрытыми, считаются позиции, открытые по одному и тому же инструменту, но в разных направлениях. Существует два способа расчета маржи для таких позиций. Способ расчета определяется брокером.

Используется, если в поле "Хеджированная маржа" в спецификации контракта не указано "расчет по наибольшей стороне".

Расчет состоит из нескольких этапов:

Итоговый размер рассчитывается как сумма маржи, рассчитанной на каждом из этапов.

Расчет для неперекрытого объема

Расчет для перекрытого объема Используется, если в спецификации контракта указано значение "Хеджированная маржа". В этом случае маржа взимается и для перекрытого и для неперекрытого объема.

Если для инструмента задана первоначальная маржа, то хеджированная маржа указывается как абсолютное значение (в деньгах).

Если первоначальная маржа не задана (равна 0), то в поле "Хеджированная" указывается размер контракта. Расчет маржи осуществляется по формуле, соответствующей типу инструмента, с использованием указанного размера контракта. Например, есть две позиции Buy EURUSD 1 lot и Sell EURUSD 1 lot, размер контракта равен 100 000. Если в поле "Хеджированная" указать значение 100 000, то за обе позиции маржа будет взята как за 1 лот. Если указать 0, то за перекрытый объем маржа взиматься не будет.

За каждый перекрытый лот позиций маржа взимается в соответствии со значением, указанным в поле "Хеджированная маржа" в спецификации контракта:

Расчет для отложенных ордеров

Особенности расчета для хеджирующих ордеров при использовании фиксированной маржи При выставлении ордера в противоположном направлении к имеющейся позиции маржа за перекрытый объем всегда считается по значению "Хеджированная маржа". Для неперекрытого объема при выставлении ордера используется значения "Первоначальная маржа", а после открытия позиции — значение "Поддерживающая маржа". Эти особенности действительны только для символов, где указана первоначальная и поддерживающая маржа (тип расчета "Фиксированная маржа" или "Futures"). Например, для инструмента EURUSD используются следующие параметры:

На USD-счете присутствует позиция Buy 1.00 BR-12.18. За эту позицию на счете трейдера зарезервирована маржа в размере 500 USD (в соответствии с параметром "Поддерживающая маржа").

|

Используется, если в поле "Хеджированная маржа" в спецификации контракта указано "расчет по наибольшей стороне".

|

Пример Имеются следующие позиции:

Размер хеджированной маржи = 100 000. Коэффициент маржи для Buy = 2, для Sell = 4.

Вычисляем перекрытый объем: Объем Sell (3) - Объем Buy (2) = 1 Рассчитываем средневзвешенную цену открытия для перекрытого объема по всем позициям: (1.11943 * 1+1.11953 * 1+1.11943 * 1+1.11953 * 1+1.11943 * 1)/5 = 5.59735/5= 1.11947 Рассчитываем средневзвешенную цену открытия для неперекрытого объема по всем позициям большей стороны: (1.11943 * 1 + 1.11943 * 1 + 1.11943 * 1)/3 = 1.11943 Рассчитываем коэффициент маржи для перекрытого объема: (коэф. buy + коэф. sell )/2 = (2 + 4)2 = 3 Для неперекрытого объема используется коэффициент маржи для большей стороны (sell): 4. Рассчитываем маржу для перекрытого объема по формуле: (2.00 лота * 100000 EUR * 1.11947 * 3) / 500 = 1343.36 Рассчитываем маржу для неперекрытого объема по формуле: (1.00 лот * 100000 EUR * 1.11943 * 4) / 500 = 895.54 Итоговый размер маржи: 1343.364 + 895.544 = 2238.91 |

|

www.metatrader5.com

Маржа (Margin) . Что такое маржа? Зачем нужна Маржа?

Маржа (Margin) .

Что такое маржа?

Маржа – это залог ( Залог изымается из денег находящихся на вашем торговом счете ) который позволяет вам получить кредит во временное пользование на форекс для совершения сделок во много раз превышающих ваш первоначальный депозит. Кредит предоставляется брокерами с целью увеличения покупательской способности и называется “кредитное плечо“. Кредитное плечо и уровень маржи в каждых компаниях свой. Чем больше кредитное плечо тем меньше маржа и поэтому вы сможете открывать сделки в 5-10 и даже в 100 раз превышающие ваш депозит используя меньший залог (Маржа) для проведения сделок на форекс. В наше время уровень кредитного плеча увеличился до 1:1000. Что позволяет клиентам брокерских компаний совершать сделки превышающие первоначальный депозит на форекс в 1000 раз! Маржа выступает залогом при покупке или продаже валют на рынке форекс, дополнительной комиссии или процентов за пользование кредитным плечом не изымается. Сумма Маржи ( Залога ) во время покупки или продажи валюты на форекс замораживается ( Вы временно не можете пользоваться частью своего депозита для проведения других сделок, Физически средства некуда не исчезают и остаются на вашем торговом счете ) до момента закрытия сделки. После закрытия сделки сумма Маржи (Залога) вновь будет доступна для совершения других сделок на форекс. Во всех компаниях на торговом счете показывается ваш первоначальный депозит и сумма Маржи (залог ) который вы используете для торговли в данный момент.

Маржа и Кредитное плечо.

Понятия маржи и кредитного плеча тесно связаны. Так как при появлении Кредитного плеча для участников рынка форекс появилась и маржа (залог). Сумма маржи и уровень кредитного плеча связаны. Если кредитное плечо больше, то маржа ( Сумма залога ) меньше. Если кредитное плечо меньше, то маржа больше. К примеру при кредитном плече 1:10 ( Позволяет открывать сделки в 10 раз больше чем ваш первоначальный депозит ) сумма маржи составить 10.000$ для совершения сделки на рынке форекс, а с кредитным плечом 1:100 ( Позволяет открывать сделки в 100 раз превышающие ваш первоначальный депозит ) сумма маржи составит уже 1000$ для совершения сделки на форекс. Уровень кредитного плеча доходит в компаниях до 1:1000 что позволит вам открыть данную сделку за 100$ залога (Маржи). Во многих компаниях максимальное кредитное плечо 1:500. В данном примере вы видите что за одну и туже позицию с разным кредитным плечом с вас временно списывают разную сумму маржи. В нашем примере вы будите зарабатывать те же самые деньги за открытую сделку на форекс, торгуя с плечом 1:10 где вам пришлось бы иметь первоначальный депозит в 10.000$ или торгуя с плечом 1:1000 где вам придется иметь на вашем торговом счету всего 100$.

Схема работы кредитного плеча и маржи.

На схеме показана работа кредитного плеча и маржи при открытии сделки в 1 лот. На схеме вы можете видеть, что первоначальный депозит в 10.000$ и 1000$ используют разное кредитное плечо. На счете в 10.000$ и 1000$ открыта одна и та же сделка, но задействованы разные суммы маржи. Прибыль с открытой сделки будет одинаковая, на депозите с плечом в 1:10 и с плечом 1:100. Мы видим, что большое кредитное плечо очень сильно уменьшает маржу и позволяет совершать сделки больших объемов. А, что будет если увеличить кредитное плечо на счете в 10.000$ с 1:10 до 1:100 ? Мы сможем открыть сделку в 10 раз больше чем на счете с 1000$. Разумеется и наша прибыль будет больше в 10 раз чем на счете с 1000$. Больше плечо, меньше маржа (залог) Значит освобождаются средства для совершения других сделок или для увеличения объема сделки к примеру с 1 лота до 10 лотов.

Пример: Уменьшение маржи позволяет открывать сделки больше

На схеме мы видим, что кредитное плечо на счетах одинаковое. На первом счете в 10.000$ открыта позиция в 10 лотов она в 10 раз превышает позицию открытую на счете в 1000$ размером в 1 лот. На первом счете списана маржа в 10.000$ на втором 1000$. Прибыль на первом счете составляет в 10 раз больше прибыли на счете в 1000$. Если сравнимать с первой схемой мы увеличили нашу прибыль на первом счете в 10.000$ в 10 раз! За счет увеличения кредитного плеча и уменьшения маржи.

Зачем придумали кредитное плечо и маржу?

Кредитное плечо и маржа придумана для того, чтобы каждый мог начать торговать на рынке форекс. Если бы сейчас не было кредитного плеча и маржи вам понадобилось бы 100.000$ для открытия сделок которые мы приводили в примерах. Поэтому сейчас у каждого есть возможность начать торговлю с депозита от 100$ (Кредитное плечо 1:1000). Также кредитное плечо и маржа приносит большие доходы брокерским компаниям, так как на форекс теперь может торговать каждый и количество клиентов в брокерских компаниях быстро растет. Брокерские компании не зарабатывают с предоставления кредитного плеча и маржи, они получают доход за открытие ваших сделок на рынке форекс списывается комиссия в виде спреда за брокерское обслуживание. Подробнее о спреде можно почитать в статье “Спред. Что такое Спред ” Кредитное плечо и маржа было придумано для увеличения количества клиентов в брокерских компаниях, а клиентам это дало возможность торговать на форекс с маленькими вложениями и увеличивать свои деньги в несколько раз.

wffw.info

Расчет размера маржи

Размер «плеча» - то есть суммы, которую вы можете использовать взаймы под обеспечение имеющихся у вас ценных бумаг, рассчитывается для каждой ценной бумаги.

Общий принцип маржинального кредитования – стоимость портфеля ценных бумаг клиента должен быть больше, чем начальная и минимальная маржа.

Начальная маржа – это сумма в рублях, которая получена путем умножения стоимости каждой ликвидной ценной бумаги в портфеле клиента на начальную ставку риска по этой бумаге и последующим сложением получившихся результатов.

Минимальная маржа – это сумма в рублях, которая получена путем умножения стоимости каждой ликвидной ценной бумаги в портфеле клиента на минимальную ставку риска по этой бумаге и последующим сложением получившихся результатов.

Если стоимость портфеля снизилась ниже начальной маржи, то клиент уже не может открывать новые позиции в займы. Если стоимость портфеля снизилась ниже минимальной маржи, то позиции клиента закрываются брокером (маржин-колл).

При выставлении клиентом заявки на покупку или продажу ценных бумаг, торговая система произведет расчет начального и минимального уровня маржи. Если правила по стоимости портфеля не будут соблюдены, заявка не будет выставлена.

Необходимо помнить, что маржинальная торговля связана с повышенным риском. Клиент, который торгует с «плечом» обязан следить за уровнем маржи и принимать меры по закрытию части позиций, пока не наступил маржин-колл.

Подробные условия совершения Маржинальных и Необеспеченных сделок (часть 9, 10 Регламента) .

Формула расчета начальной и минимальной маржи

Начальная маржа = ∑ (Кол-во ликвидных ЦБ * Цена последней сделки * Начальная ставка риска.)

Минимальная маржа = ∑(Кол-во ликвидных ЦБ * Цена последней сделки * Минимальная ставка риска.)

Начальная и минимальная ставка риска определена для каждой ликвидной ценной бумаги на основании базовых ставок риска Национального клирингового центра и формул, приведенных в в Указании Банка России от 18.04.2014 №3234-У.

Брокер имеет право устанавливать собственные повышенные ставки риска

Формула расчета стоимости портфеля

Стоимость портфеля = Активы по ЦБ + Активы по ДС – Обязательства по ЦБ – Обязательства по ДС.

При этом учитываются и все нерассчитанные сделки. В стоимости портфеля учитываются только ликвидные ценные бумаги.

Ситуация 1:

Стоимость портфеля > Начальная маржа

Это означает, что клиент может открывать маржинальные позиции.

Ситуация 2:

Начальная маржа > Стоимость портфеля > Минимальная маржа

Это означает, что клиент уже не может открывать новые маржинальные позиции, нужно следить за движением рынка и своевременно закрывать часть позиций во избежание маржин-колла.

Ситуация 3:

Минимальная маржа > Стоимость портфеля

Это означает, что брокер вынужден принудительно закрыть часть позиций клиента (маржин-колл).

Подробнее о расчете маржи и выставлении заявок в QUIK с «плечом» >>>

Пример:

Начальная маржа = ∑(стоимость ЦБ * Начальная ставка риска по ЦБ)

| ЦБ | Количество ЦБ с учетом плановой позиции (1) | Цена последней сделки (2) | Стоимость ЦБ по цене последней сделки (3) | Начальная ставка риска1(4) | Начальная маржа1 |

| =(1)*(2) | =(3)*(4) | ||||

| Лукойл-во-ао | -20 | 1961,9 | 39 238,00 | 0,2 | 7 847,6 |

| Интер РАО ЕЭС- в3-ао | 45000000 | 0,011308 | 508 860,00 | 0,4 | 203 544 |

| Газпром-ао | 3000 | 147,64 | 442 920,00 | 0,2 | 88 584 |

| Начальная маржа для портфеля: | 299 975,6 | ||||

То есть пока стоимость портфеля выше 299 975,6р., клиент может открывать маржинальные позиции. Как только стоимость портфеля снизилась менее 299 975,6р., необходимо следить за дальнейшей динамикой и минимальной маржой.

Минимальная маржа = ∑(стоимость ЦБ * Мин. ставка риска по ЦБ) Минимальная маржа = ∑(стоимость ЦБ * Мин. ставка риска по ЦБ)

| ЦБ | Количество ЦБ с учетом плановой позиции | Цена последней сделки | Стоимость ЦБ по цене последней сделки | Минимальная ставка риска1 | Минимальная маржа1 |

| Лукойл-во-ао | -20 | 1961,9 | 39 238,00 | 0,0954* | 3 743,3052 |

| Интер РАО ЕЭС - в3-ао | 45000000 | 0,011308 | 508 860,00 | 0,2254 | 114 697,044 |

| Газпром-ао | 3000 | 147,64 | 442 920,00 | 0,1056 | 46 772,352 |

| Минимальная маржа для портфеля: | 165 212,7012 | ||||

В данном случае 165 212.7 это критическая сумма. Если портфель снизится ниже этой суммы, часть позиций будут принудительно закрыты брокером (маржин-колл).

brokerkf.ru