Виды ликвидности предприятия + определение и основные показатели. Ликвидная форма это

Что такое ликвидность. Виды. Показатели ликвидности

Большая часть современных предпринимателей не до конца понимают, что подразумевает под собой термин «ликвидность». Понятие переводится с латинского, как «жидкий» или «текучий». Ликвидность понимается, как своеобразная мобильность имеющихся в распоряжении предприятия активов, которая обеспечивает возможность их непосредственного собственника рассчитываться по личным обязательствам своевременно и без каких-либо перебоев. Сегодня экономтеории известно несколько понятий, которые неразрывно связанны между собой. К ним относится ликвидность фондового рынка, активов, баланса, денег, имущества, предприятия.

Содержание статьи

Термин — ликвидность баланса

Под термином «ликвидность баланса» подразумевается основа ликвидности организации, потому как наличие денежных ресурсов считается более значимым фактором, нежели получение прибыли. Именно недостаточность финансового содержания часто становится причиной плачевного состояния предприятия в целом. Следует также знать, что термин «ликвидность баланса» считается понятием более всеобъемлющим, чем термин «ликвидность имущества».

Использоваться понятие может по отношению к различного рода предприятиям, банковским учреждениям, фондовым рынкам, ценным бумагам. Степень ликвидности определяется соотношением суммы денег и активов, которые можно быстро реализовать, и суммы обязательств, под которыми понимаются текущие пассивы. Ликвидным можно назвать любой актив, который быстро может принять денежную форму.

К числу таких активов можно отнести:

- облигации и акции крупных акционерных организаций;

- государственные ценные бумаги;

- драгоценные металлы;

- ценности, которые можно быстро реализовать;

- дебиторскую бесспорную задолженность;

- срочные векселя, выпускаемые известными компаниями.

Ликвидность будет выше, если доля таких активов будет преобладающей.

Виды

Поскольку ликвидность представляет собой способность различного рода ценностей в короткий промежуток времени становиться реализованными по цене приближенной к рыночной, все активы, принадлежащие организации, могут подразделяться на:

- активы, которые являются неликвидными. К данному виду ценностей относятся те активы, для реализации которых понадобиться уйма времени, либо те, которые реализовать невозможно вовсе. К примеру, разнообразные строения, машины либо специализированное оборудование, которое было подготовлено к установке, нематериальные активы, финансовые вложения долгосрочного характера; дебиторская просроченная задолженность, продукция, которая не нашла своего покупателя и так далее.

- активы низколиквидные представляют собой материальные ценности, на продажу которых по среднерыночной цене затрачивается достаточно много времени. Сюда можно отнести некоторые фонды, значащиеся, как основные, долгосрочную задолженность, некоторые из видов запасов.

- активы ликвидного плана подразумевают под собой ценности, которые продаются относительно быстро. Ких счету зачисленны ценные бумаги, отдельные виды запасов, краткосрочная дебиторская задолженность.

- активы высоколиквидные реализуются предельно быстро. Например, денежные средства, хранимые в кассе или на счетах в банковских учреждений, вложения краткосрочного характера, ценные бумаги от государства, векселя.

Ликвидность предприятия

Ликвидность предприятия

Под термином «ликвидность предприятия» современная экономтеория подразумевает возможность конкретной организации оплатить собственные обязательства по краткосрочной задолженности с использование реализации соответствующих активов оборотного типа.

Аналитическое исследование ликвидности дает полноценную оценку платежеспособности рассматриваемой организации.

Коэффициенты ликвидности в данном случае берутся из финансовой отчетности. Именно они могут в полной мере охарактеризовать номинальную возможность организации закрыть текущую задолженность с использование текущих активов. В большинстве случаев вычисления связанны с модификацией баланса, производимой для выявления верной оценки уровня ликвидности каждого вида активов.

Каждой ценности можно присвоить отдельный уровень ликвидности, поэтому определенные составляющие баланса на время модификации выносятся з рамки активов. При установлении ликвидности они не учитываются.

Существует четыре группы:

- наиболее ликвидные обозначаются, как А1;

- продаваемые быстро – А2;

- продаваемые медленно – А3;

- продаваемые с большим трудом – А4.

Пассивы, которые также называются обязательствами, подразделяют также на четыре группы:

- наиболее срочные – П1;

- краткосрочные – П2;

- активы долгосрочные – П3;

- активы постоянные – П4.

Организацию можно считать ликвидной только, если выполнимо следующее условие: А1 больше П1, А2 больше П2, А3 больше П3, А4 меньше П4. Если первые три условия выполняются, третья осуществляется автоматически.

Показатели ликвидности

Платежеспособность предприятия оценивается путем вычисления таких коэффициентов:

- Показатель ликвидности текущего характера определяет возможность погашения существующих текущих кредиторских задолженностей с использованием оборотных активов. Данный показатель в современной экономтеории часто встречается, как коэффициент покрытия имеющихся задолженностей. Именно он в полной мере способен охарактеризовать платежеспособность предприятия, беря во внимание ожидаемые начисления задолженностей дебиторов. Если сказать более просто: у успешного предприятия совокупный объем текущих активов должен превышать сумму текущих пассивов.

Нормой показателя считается тот вариант, когда он находится в рамках от 1,5 до 2,5.

- Коэффициент быстрой ликвидности указывает на возможности предприятия выплатить все краткосрочные обязательства, если вдруг возникают проблемы, связанные с реализацией продукции. Показатель быстрой ликвидности представляет собой отношение ликвидных активов текущего типа и обязательств.

Оптимальным значением рассматриваемого коэффициента принято считать значение, которое попадает в диапазон от 0,7 до 1,0. В то же время необходимо помнить, что рост быстрой ликвидности, который связан с увеличением задолженности дебиторов, нельзя называть положительным показателем.

- Коэффициент абсолютной ликвидности указывает на часть задолженности, которую конкретное предприятие в силах выплатить быстро. Для проведения расчетов данные берутся из установленной формы под номером один, однако в активы включаются только деньги и материальные активы, которые могут быть к ним приравнены.

Коэффициент абсолютной ликвидности сегодня признан наиболее жестким показателем платежеспособности. Его значение будет принято, как норма, только когда показатель будет равен значению выше 0,2. Данная цифра свидетельствует о том, что ежедневно сможет оплачиваться до двадцати процентов имеющихся обязательств.

Ликвидность рынка

Экономтеория под данным словосочетанием подразумевает возникшую реакцию рынка на изменение потребительского спроса либо же предложения с использованием дополнительного привлечения действующих продавцов и покупателей. Чтобы признать рынок ликвидным, на постоянной основе должны осуществляться сделки купли либо продажи, при этом разница между ценой потребительского спроса и ценой реализации не должна быть слишком ощутимой.

Если рынок можно назвать высоколиквидным, единичная сделка не скажется на стоимости продаваемого товара, то есть ликвидность рынка подразумевает под собой его возможность амортизировать изменения в предложении либо спросе без каких-либо весомых колебаний цен на товар.

Основным свойством денег по-прежнему принято считать их ликвидность, представляющая собой возможность применения денежных средств для осуществления расчетов. Ликвидность рынка говорит о том, что они вполне могут не менять свою номинальную стоимость. Именно деньги считаются активом, который в меньшей степени зависим от колебания стоимости, потому как они всегда могут быть выменяны на различный товар.

Ликвидность ценных бумаг

Данный термин чаще всего используется, когда речь идет о фондовом рынке. Ликвидность ценных бумаг указывает на способность в сжатые временные сроки приобрести либо же продать конкретный биржевой инструмент без потерь в цене. Под данным термином понимается сравнительное количество бумаг, которые могут быть выменяны на деньги в короткий промежуток времени без весомого снижения стоимости на них.

Такой тип ликвидности оценивается по количеству выполненных сделок с учетом величины спреда, под которым понимается разница между наиболее высокой ценой спроса и минимальными ценовыми предложениями. Ликвидность будет высокой при большем количестве осуществленных сделок и меньшем показателе спреда.

Читайте еще: Что такое оборотные средства предприятия

ликвидность предприятия, текущая, быстрая, абсолютная ликвидность, ликвидность рынка, ценных бумаг, денег и банка, чистый оборотный капитал.

Добавлено в закладки: 0

Что такое показатели ликвидности? Описание и определение понятия

Показатели ликвидности – это финансовые коэффициенты, которые рассчитываются исходя из систематических отчетов предприятия (бухгалтерского баланса компании) с целью определить способность компании погасить текущие задолженности за счет текущих или оборотных активов, которые есть в наличии.

Ликвидность (лат. liquidus перетекающий, жидкий) – это экономический термин, который обозначает способности активов быстро продаваться по цене, которую устанавливают согласно показателям как можно ближе к рыночной. Другими словами, ликвидный – обращаемый в деньги.

Ценности (или активы) обычно делят на неликвидные, низко- и высоколиквидные. Размер ликвидности актива выявляется исходя из того, насколько легко и быстро можно обменять его учитывая его полную стоимость. Ликвидность товара будет рассчитана в соответствии со скоростью его реализации по номинальной рыночной цене, без учета скидок и спецпредложений.

К примеру, разные активы одного и того же предприятия, которые отражены в бухгалтерских балансах, обладают разным уровнем ликвидности (в порядке убывания):

- Деньги на счетах и наличные в кассах предприятия.

- Виды государственных ценных бумаг и банковские векселя.

- Текущие дебиторские задолженности, выданные займы, ценные бумаги, относящиеся к корпоративной собственности (акции предприятия, которые котируются на биржах, векселя).

- Запас товара и видов сырья на складах.

- Оборудование и техника.

- Сооружения и постройки.

- Неоконченные строительства.

Термин ликвидности помимо прочего может быть применен к банкам, фирмам или предприятиям, разным видам ценных бумаг, рынку и др.

Ликвидность предприятия

В список задач анализа показателей по финансовому состоянию предприятия входит оценивание его платежеспособности и ликвидности.

В оценивании ликвидности помогают инструменты под названием коэффициенты ликвидности. Коэффициенты ликвидности – это финансовые показатели, которые рассчитываются на основании регулярно сдаваемых предприятием отчетов. Это происходит для того, чтобы определить, способна ли компания на погашение текущей задолженности за счет тех текущих активов, которыми она обладает.

Практичный расчет показателей ликвидности сочетаем с модификацией по бухгалтерскому балансу компании, которая ставит цель адекватно оценить ликвидность активов разного вида. К примеру, часть оставшегося товара может обладать нулевой ликвидностью; остаток дебиторской задолженности – иметь срок на погашение немногим больше года; выданные компанией векселя и займы хотя формально и относятся к активам в обороте, однако по факту они являются средствами, которые переданы в пользование на длительный срок с целью финансирования связанных структур. Эти составляющие баланса выносят далеко за пределы списка активов в обороте и не учитывают во время расчета показателя ликвидности.

Ликвидность активов можно выделить на 4 практичных группы:

- А1 – самые ликвидные активы;

- А2 – товары, реализуемые довольно быстро;

- А3 – активы, реализация которых проходит довольно медленно;

- А4 – активы, которые трудно реализовать.

Распределение активов проходит с целью определить уровень ликвидности предприятия или бухгалтерского баланса. Исходя из этого источники финансов распределяют на 4 группы:

- П1 – самые срочные к исполнению обязательства;

- П2 – краткосрочные пассивные;

- П3 – долгосрочные пассивные;

- П4 – постоянные пассивы.

Предприятие является ликвидным, при условии что А1>=П1, А2>=П2, А3>=П3, А4>=П4.

Основываясь на вышеуказанных группах специалисты рассчитывают показатели ликвидности.

Текущая ликвидность

Коэффициент текущей ликвидности (коэффициент покрытия – от англ. Current ratio, CR) – это финансовый показатель, который равняется отношению всего объема текущих (оборотных) активов по отношению к краткосрочным обязательствам (текущим пассивам). Данные предоставляет бухгалтерский баланс компании или предприятия. Его высчитывают по следующей формуле:

Ктл=(ОА-ЗУ)/КО или К=(А1+А2+А3)/(П1+П2), где

Ктл – это коэффициент текущей ликвидности;

ОА – это активы в обороте;

ЗУ – задолженность учредителя по взносам в содержимое уставного капитала;

КО – список краткосрочных обязательств.

Этот коэффициент показывает способность предприятия погасить текущее (краткосрочное) обязательство принимая во внимание только оборотные активы. Чем больше показатель – тем более платежеспособным является предприятие. Учитывая уровень ликвидности активов, логично сделать вывод, что не все из них можно реализовать срочно. Нормальным показателем считается тот, который находится в пределах 1,5-2,5, в зависимости от отрасли специализации предприятия. Если коэффициент ниже 1, это указывает на высокий уровень финансового риска, который связан с тем, что предприятие не способно оплачивать счета со стабильностью. Если показатель превышает 3, это свидетельствует о нерациональной структуризации капитала.

Быстрая ликвидность

Коэффициент срочной (быстрой) ликвидности (от англ. Quick ratio, Acid test, QR) – это финансовый показатель, который равняется отношению высоколиквидных оборотных активов к списку краткосрочных обязательств или текущих пассивов. Данные аналогично предоставляются бухгалтерским балансом, как и для показателей текущей ликвидности, однако в состав активов не включается список материально-производственных запасов, так как если их будут вынуждены реализовать – убытки от этого будут максимальными среди всех средств в обороте.

Коэффициент быстрой ликвидности рассчитывается по следующей формуле:

Кбл = (Текущие активы — Запасы) / Текущие обязательства, или

Кбл = (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Денежные средства)/(Краткосрочные пассивы — Доходы будущих периодов — Резервы предстоящих расходов), или

К = (А1 + А2) / (П1 + П2)

Этот коэффициент показывает, насколько компания способна на погашение текущих обязательств при случае возникновения трудностей в процессе реализации товара.

Абсолютная ликвидность

Коэффициент абсолютной ликвидности (от англ. Cash ratio) – это финансовый показатель, который равняется отношению денег и краткосрочных финансовых вложений к текущим пассивам (или краткосрочным обязательствам). Аналогично с показателями текущей ликвидности, отчет берется с бухгалтерского баланса, однако в составе активов учитывают только денежные средства или средства, которые приравниваются к ним. Данный коэффициент рассчитывают по формуле:

Кал = А1/(П1+П2)

Кал = (Денежные средства + краткосрочные финансовые вложения) / Текущие обязательства

или

Кал = (Денежные средства + краткосрочные финансовые вложения) / (Краткосрочные пассивы — Доходы будущих периодов — Резервы предстоящих расходов)

Нормальным считают показатель коэффициента, если он не ниже 0,2, то есть теоретически есть потенциал на погашение 20% срочных обязательств ежедневно. Он дает понять, какую из частей краткосрочной задолженности компания сможет погасить в кратчайшие сроки.

Ликвидность рынка

Высоколиквидный рынок – это рынок, на котором регулярно в достаточном объеме заключаются сделки по купле-продаже вращающихся на рынке товаров, а потому разница в ценах заявки на покупку (цена спроса) и продажу (цена предложения) небольшая. Каждая отдельная сделка, которую заключили на таком рынке, обычно не влияет на ценовую политику товаров.

В общем и целом, ликвидность рынка – это показатель, которым обладает фондовый или валютный рынок, и который указывает на степень насыщения наиболее ликвидными финансовыми товарами. Проще говоря, ликвидность рынка или акций указывает на то, насколько высок уровень спроса рынка или акции перед участниками или уровень финансового оборота составляющих финансовых товаров на рынке. Если фондовый рынок является высоколиквидным, это означает, что на нем активно торгуют акциями, которые имеют большой спрос в процессе покупки-продажи. В этом случае акции имеют высокую ликвидность. В частности, это касается компаний-лидеров по производству и продаже, которые еще называют «голубыми фишками». Финансовое состояние таких компаний исчисляется миллионами долларов, а потому они обладают настолько мощным финансовым потенциалом, что способны выдержать спады в экономической системе и последствия затяжных кризисов.

Узкий рынок обычно считается кардинальной противоположностью ликвидным рынкам. Узкий рынок – это рынок, где сконцентрированы финансовые товары различных категорий, которые обладают низким уровнем спроса и предложения. Довольно ярким примером такого типа рынка считается рынок недвижимости. Обычно, когда человек вкладывает в него деньги, и хочет вернуть обратно, он сталкивается с тем, что поиск покупателя обычно занимает довольно много времени.

Ликвидность товара имеет то же самое значение. Однако от рынка его отличает то, что на ликвидность финансовых товаров влияют узконаправленные специфические и свойственные только им факторы, в отличии от рынка, где на его ликвидность повлияла бы их характеристика.

Если взять для примера акции на фондовом рынке, можно заметить, что сама их ликвидность будет определяться уровнем спреда, способностью к быстрому заключению сделок по купле-продаже, а также существенной разницей между спросом и предложением. Суть ликвидности акций состоит в том, что они обладают свойством довольно быстро превращаться в деньги, потому их обладателю не придется долго ждать заключения сделки.

Получается, что характеристика, определяющая ликвидность акций сразу влияет на объем спроса и предложения и наоборот – спрос и предложение на различного рода акции формирует их ликвидность. Частично характеристики спроса и предложения, размер спреда, объем торга влияют на ликвидность рынка. Поэтому логично, что инвесторы предпочитают активы с высокой ликвидностью, которая также гарантирует брокерам надежную прибыль.

Термин ликвидности рынка или финансовых инструментов используют для описания частоты и размера объема происходимой торговли. Рынки, которые предоставляют ликвидность, называют пулами ликвидности.

Для осуществления процесса продажи или покупки финансового документа, необходимо наличие покупателя, изъявляющего желание его купить. Высокий показатель ликвидности означает, что довольно немалое количество участников рыночных отношений хотят выступить в роли покупателя в акте купли-продажи. Достичь высокого уровня ликвидности можно как воспользовавшись услугами индивидуальный трейдеров, готовых выступить в качестве контрагентов, так и через влияние крупных владельцев финансовых документов, которые изъявили бы желание принимать участие в сделке.

Ликвидность рынка дает свои преимущества каждому из участников рынка, в частности потому, что она обычно понижает уровень риска и предлагает больший список возможностей покупки или продажи по желаемому показателю ценовой политики. Спрос на высокие показатели ликвидности – это один из ключевых моментов, которые приносят пользу в онлайн-торговле для экономической системы. Цена торгов снижается, что позволяет трейдерам участвовать в торговле с намного меньшим капиталом не сталкиваясь с проблемой огромных затрат по причине спредов.

Ликвидность ценных бумаг

Показатель ликвидности фондового рынка чаще всего оценивается согласно количеству сделок, которые совершаются там (объем торгов) и величине спреда. Спред – это разница между максимально высокими ценами заявок по покупке и минимально высокими ценами в заявках на продажу (которые можно увидеть в стакане торговых терминалов). Чем большее количество сделок и чем меньшая разница – тем большим становится показатель ликвидности.

Используют два главных способа заключения сделок:

- Котировочный – при котором человек выставляет собственные заявки на продажу или покупку, указывая желаемую цену сразу же.

- Рыночный – выставление заявки для того, чтобы их моментально осуществили по рыночным заявкам с текущими ценами на спрос или предложение (удовлетворяя котировочные заявки с наилучшей выставленной ценой).

Котировочная заявка формирует моментальную ликвидность рынка. В ней автор указал объем, приемлемую с его точки зрения цену и находится в ожидании удовлетворения своего запроса, что позволяет другим участникам торгов в любую минуту продать или купить конкретное число активов по цене, которая была оговорена автором. Чем больше автор выставил котировочных заявок по торгуемым активам, тем высшей является его моментальная ликвидность.

Функция рыночных заявок – сформировать показатель торговой ликвидности рынка. Тут автор указывает объем, но цену формируют автоматически, исходя из лучших показателей цен из текущего списка котировочных заявок. Это дает авторам возможность заключить как можно больше торговых сделок по купле или продаже определенного количества актива. Чем больше приходит рыночных заявок на инструмент, тем большей является его торговая ликвидность.

Ликвидность денег

Что касается денежных средств, то их ликвидность – это возможность использовать их в роли денежных средств и оплачивать платежи, а также сохранить номинальную стоимость неизмененной.

Чаще всего деньги являются обладателями наибольшей ликвидности исходя из рамок конкретной экономической системы. Однако их не всегда легко обменять на товары. К примеру, в список резервных требований центральных банков входит отказ на направление в оборот всех без исключения банковских средств. Изменение (как в большую, так и в меньшую сторону) размера резервных требований сковывает или освобождает некоторое количество денег, соответствующее запросам.

Принято считать, что в список свойств денег входит «совершенная ликвидность», то есть они в любой момент могут быть обменяны на товары, и случится это может в запредельно короткие сроки. Именно деньги намного больше, чем другие средства, являются защищенными от риска колебания ценности. Стоит отметить, что от высоты степени ликвидности зависят объемы доходности актива: чем выше первый показатель, тем ниже второй.

Ликвидность каждого элемента (вида) денег не является одинаковой. Например, деньги с текущего депозита намного более ликвидны, чем ценные бумаги, которые возможно будут проданы на фондовых рынках.

Ликвидность банка

При выдаче кредита банком происходит уменьшение количество денег, которые там хранятся. И чем больше средств он выдает – тем больше становится риск того, что на возврат депозита может не хватить денежных финансов. В подобных ситуациях говорят о снижении уровня ликвидности банка.

Её повышению служит несколько обязательных резервов. Помимо этого, банк также способен обратиться к центральному банку и попросить о временном займе, что будет рассматриваться в качестве дополнительной ликвидности. Если банки обладают излишней ликвидностью, это стимулирует их к тому, чтобы они размещали средства, учитывая даже ценные бумаги. Понижение уровня ликвидности банка приводит к распродаже львиной доли активов, в том числе и ценных бумаг.

Чистый оборотный капитал

Чистый оборотный капитал используют для поддерживания финансовой устойчивости компании, потому что превышение уровня оборотных средств над краткосрочными обязательствами будет означать, что компания в состоянии не только погасить весь список своих краткосрочных обязательств, но и способна расширить свою деятельность за счет собственных резервов.

Оптимальное количество накопленного оборотного капитала в чистом виде напрямую зависит от узконаправленных особенностей деятельности предприятия, в том числе – масштабов компании, объема реализации товара скорости товарооборота, материальных запасов и размеров дебиторской задолженности. Если оборотного капитала недостаточно, то это означает неспособность компании вовремя погасить краткосрочные обязательства.

Если в наличии значительное превышение чистого оборотного капитала над размерами оптимальной потребности – это говорит о том, что ресурсы предприятия используются нерационально. Крайне важное значение для аналитики имеет процесс рассмотрения темпа роста своего оборотного капитала компании исходя из показателей темпов инфляции.

Мы коротко рассмотрели что такое показатели ликвидности: ликвидность предприятия, текущая, быстрая, абсолютная ликвидность, ликвидность рынка, ценных бумаг, денег и банка, чистый оборотный капитал. Оставляйте свои дополнения и комментарии к статье.

biznes-prost.ru

7. Анализ ликвидности предприятия

Платежеспособность предприятия зависит, прежде всего, от его ликвидности. Ликвидность означает способность ценностей легко превращаться в деньги, т.е. абсолютно ликвидные средства. Ликвидность можно рассматривать с двух сторон: как время, необходимое для продажи актива, и как сумму, вырученную от продажи актива. Обе эти стороны тесно связаны: зачастую можно продать актив за короткое время, но со значительной скидкой в цене.

Ликвидность предприятия – это его способность превращать свои активы в деньги для покрытия всех необходимых платежей по мере наступления их срока. Предприятие, оборотный капитал которого состоит преимущественно из денежных средств и краткосрочной дебиторской задолженности, обычно считается более ликвидным, чем предприятие, оборотный капитал которого состоит преимущественно из запасов.

Для определения платежеспособности предприятия с учетом ликвидности его актива обычно используют баланс. Потребность в анализе ликвидности баланса возникает в условиях рынка в связи с усилением финансовых ограничений и необходимостью оценки платежеспособности предприятия.

Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Ликвидность активов - величина, обратная ликвидности баланса повремени превращения активов в денежные средства. Чем меньше требуется времени, чтобы данный вид активов обрел денежную форму, тем выше его ликвидность.

Для предварительной оценки ликвидности предприятия привлекаются данные бухгалтерского баланса. На их основе составляется баланс ликвидности средств. Актив и пассив в нем имеют четыре раздела.

Все активы фирмы в зависимости от степени ликвидности, т. е. скорости превращения в денежные средства, можно условно подразделить на следующие группы.

1. Наиболее ликвидные активы (А1) - суммы по всем статьям денежных средств, которые могут быть использованы для выполнения текущих расчетов немедленно. В эту группу включают также краткосрочные финансовые вложения (ценные бумаги).

2. Быстрореализуемые активы (А2) - активы для обращения которых в наличные средства требуется определенное время. В эту группу можно включить дебиторскую задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) и прочие оборотные активы. Ликвидность этих активов различна и зависит от субъективных и объективных факторов: квалификации финансовых работников предприятия, взаимоотношений с плательщиками и их платежеспособности, условий предоставления кредитов покупателям, организации вексельного обращения.

3. Медленно реализуемые активы (A3) - наиболее ликвидные активы - это запасы, дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты), налог на добавленную стоимость по приобретенным ценностям. Желательно, использовав, данные аналитического учета, уменьшить НДС на сумму возмещения из прибыли предприятия. Товарные запасы не могут быть проданы до тех пор, пока не найден будет покупатель. Запасы сырья, материалов и незавершенной продукции могут потребовать предварительной обработки, прежде чем их можно будет продать н преобразовать в наличные средства. Следует обратить внимание, что статья «Расходы будущих периодов» не включается в эту группу.

4. Труднореализуемые активы (А4) - активы, которые предназначены для использования в хозяйственной деятельности в течение относительно продолжительного периода времени. В эту группу можно включить статьи 1 раздела актива баланса «Внеоборотные активы».

Первые три группы активов в течение текущего хозяйственного периода могут постоянно меняться, и относятся к текущим активам предприятия. Текущие активы более ликвидные, чем остальное имущество предприятия.

Пассивы баланса по степени возрастания сроков погашения обязательств группируются следующим образом:

Наиболее срочные обязательства (П1) - кредиторская задолженность, расчеты по дивидендам, прочие краткосрочные обязательства, а также ссуды, не погашенные в срок (по данным приложений к бухгалтерскому балансу).

2. Краткосрочные пассивы (П2) - краткосрочные заемные кредиты банков н прочие займы, подлежащие погашению в течение 12 месяцев после отчетной даты.

3. Долгосрочные пассивы (П3) - долгосрочные заемные кредиты и прочие долгосрочные пассивы (статьи 1V раздела баланса «Долгосрочные пассивы»).

4. Постоянные пассивы (П4) - статьи I11 раздела баланса «Капитал и резервы» и отдельные статьи V раздела баланса, не вошедшие в предыдущие группы: «Доходы будущих периодов», «Резервы предстоящих расходов и платежей».

Классификация активов и пассивов баланса, их сопоставление позволяют дать оценку ликвидности баланса.

Ликвидность баланса - это степень покрытия обязательств предприятия такими активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств. Баланс считается абсолютно ликвидным, если:

А1> П1

А2> П2 (1)

А3> П3

А4< П4

Одновременное соблюдение первых трех правил обязательно влечет за собой достижение и четвертого, ибо если совокупность первых трех групп активов больше (или равна) суммы первых трех групп пассивов баланса, то четвертая группа пассивов обязательно перекроет (или будет равна) четвертую группу активов. Последнее положение имеет глубокий экономический смысл: когда постоянные пассивы перекрывают труднореализуемые активы, соблюдается важное условие платежеспособности - наличие у предприятия собственных оборотных средств, обеспечивающих бесперебойный воспроизводственные процесс; равенство же постоянных пассивов и труднореализуемых активов отражает нижнюю границу платежеспособности за счет собственных средств предприятия.

В случае, когда одно или несколько неравенств имеют знак, противоположный зафиксированному в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе, хотя компенсация при этом имеет место лишь по стоимостной величине, поскольку в реальной платежной ситуации менее ликвидные активы не могут заменить более ликвидные.

Балансы ликвидности за несколько периодов дают представление о тенденциях к изменению финансового положения предприятия.

Для комплексной оценки ликвидности баланса в целом следует использовать общий показатель ликвидности (L), вычисляемый по формуле:

L = ; (2)

где Аj,Пj – итоги соответствующих групп по активу и пассиву;

j – весовые коэффициенты.

С помощью данного показателя осуществляется оценка изменения финансовой ситуации на предприятии с точки зрения ликвидности. Данный показатель применяется также при выборе наиболее надежного партнера из множества потенциальных партнеров на основе отчетности.

Общий показатель ликвидности баланса показывает отношение суммы всех ликвидных средств организации к сумме всех платежных обязательств (как краткосрочных, так и долгосрочных), при условии, что различные группы ликвидных средств и платежных обязательств входят в указанные суммы с весовыми коэффициентами, учитывающими их значимость с точки зрения сроков поступления средств и погашения обязательств. Данный показатель позволяет сравнивать балансы предприятия, относящиеся к разным отчетным периодам, а также балансы различных предприятий и выяснять, какой баланс более ликвиден.

Рассмотренный выше общий показатель ликвидности баланса выражает способность предприятия осуществлять расчеты по всем видам обязательств — как по ближайшим, так и по отдаленным. Этот показатель не дает представления о возможностях предприятия в плане погашения именно краткосрочных обязательств.

studfiles.net

это... (Ликвидность простыми словами, примеры из Википедии)

Ликвидность — это характеристика активов предприятия, которая способна определить возможность их полной реализации по рыночной стоимости.

Другими словами так можно говорить о высокой скорости обращения в денежные средства.

Описание ликвидности простыми словами

Это возможность быстро продать любой товар, не продешевив при этом. К примеру, акции какого-либо процветающего предприятия являются высоколиквидными, так как вы их может продать быстро и не дешевле, чем покупали.

Ликвидность — информация из Википедии

Возможный уровень ликвидности может быть идентифицирован отношением объема ликвидных средств, которые находятся в распоряжении организации, к сумме существующей задолженности, являющейся пассивом баланса. Ликвидность отдельно взятого предприятия может быть синонимом его стабильности.

Предприятия могут быть:

- высоколиквидными,

- низколиквидными,

- неликвидными.

И чем легче можно обменять имеющиеся активы фирмы, опираясь на его полную стоимость, тем выше будет уровень его ликвидности. В случае с товаром ликвидность будет эквивалентна показателю быстроты реализации продукции по номинальной стоимости, не прибегая к использованию дополнительный скидок и акционных предложений.

Ликвидность и активы предприятия

Если анализировать уровень ликвидности активов отдельного предприятия, которые отражаются в бухгалтерском балансе, то самыми ликвидными из них будут денежные средства, находящиеся на счетах и в кассах предприятия. С наименее ликвидными активам относятся объекты недвижимости, находящиеся на стадии строительства, а также готовые здания и сооружения.

Немного дороже будут оцениваться машины и оборудования, а также запасы товаров и сырья на складах.

К высоколиквидным ценностям относятся ценные бумаги государственного значения, банковские векселя и текущая дебиторская задолженность. Сюда же можно отнести ещё выданные займы, а также ценные бумаги корпоративного значения. В этом случае имеются ввиду акции предприятия, которые котируются на бирже.

Само понятие ликвидность может быть использовано по отношению не только к предприятиям (как уже было отмечено выше), но и к банковским организациям, ценным бумагам и даже ко всему рынку. Для определения объективной оценки ликвидности используются коэффициенты ликвидности.

Коэффициенты ликвидности — это финансовые показатели, которые можно рассчитать согласно предоставленной отчётности предприятия с целью дальнейшего определения способности фирмы производить погашение задолженности при использовании оборотных активов.

Типы ликвидности

Ликвидность можно классифицировать по различным признакам. В зависимости от этого этот показатель делится на две группы.

По источникам

В данном случае ликвидность может быть накопленной и покупной. К первой относятся денежные средства, находящиеся на сбережении в кассах или корреспондентских счетах, а также вся имеющаяся наличность. Сюда же можно отнести ещё и активы, которые могут быть преобразованы в денежные средства. К таким активам относятся акции и другие ценные бумаги.

К покупной ликвидности относятся межбанковские кредиты, а также возможные займы, которые могут быть предоставлены основным регулятором банковской деятельности на территории отдельно взятой страны. В России таким учреждением финансового типа является Центральный банк.

По срочности

Здесь всё намного проще. Речь идёт о возможном сроке превращения имеющихся активов в наличные средства. По этим признакам ликвидность может быть мгновенной, краткосрочной, среднесрочной или долгосрочной.

Данная классификация актуальна исключительно для определения уровня ликвидности банковской организации. В случае с другим предприятием будет действовать несколько другая схема определения.

bankspravka.ru

Что такое ликвидность

Ликвидность – это способность финансовых активов быть оперативно проданными по наиболее приближенной к рыночной стоимости. Другими словами, данное определение показывает, насколько быстро можно продать активы при минимальных затратах. В широком смысле вышеназванное понятие означает эффективность и мобильность.

Ликвидность – это способность финансовых активов быть оперативно проданными по наиболее приближенной к рыночной стоимости. Другими словами, данное определение показывает, насколько быстро можно продать активы при минимальных затратах. В широком смысле вышеназванное понятие означает эффективность и мобильность.

Классификация активов

По способности быстрого обмена активов на денежные средства различают их следующие разновидности:

- Высоколиквидные – наиболее эффективные, которые можно максимально быстро продать по их полной стоимости.

- Низколиквидные –имеют низкую скорость реализации по номинальной стоимости.

- Неликвидные – достаточно трудно реализованы по номинальной стоимости.

Общие сведения о понятии ликвидность

Такое понятие как ликвидность, определение которому было дано выше, можно применить к различным учреждениям и инструментам финансового рынка. Например, существует ликвидность компаний и банков, рынков, денег и ценных бумаг. Ниже дана краткая характеристика каждому из этих понятий.

- Ликвидность компании – это способность представленного учреждения к быстрому погашению нынешней задолженности за счет существующих на данный момент денежных средств.

- Ликвидность рынка – это способность систематически заключать сделки по купле/продаже товаров и услуг, которые обращаются на этом рынке.

- Ликвидность банка – это способность представленного финансового учреждения к обеспечению со своей стороны своевременного выполнения всех обязательств.

- Ликвидность денег – это способность денег сохранять установленную эмитентом стоимость в неизменном виде и быть использованными как средство для осуществления различных платежей. Зачастую именно денежные средства отличаются наиболее высоким ликвидным уровнем.

- Ликвидность ценных бумаг – это обладание фондовым рынком большим объемом торгов и низкой разницей между максимальной стоимостью ценных бумаг для покупки и минимальной стоимостью ценных бумаг на продажу.

Эффективность и платежеспособность предприятий

Понятие ликвидности отображает уровень платежеспособности определенной компании. Чтобы определить этот показатель, необходим так называемый коэффициент ликвидности. Его расчет осуществляется на основе анализа отчетной документации предприятия или компании посредством модификации бухгалтерского баланса и определения балансовой стоимости активов.

Эффективность активов предприятия делится на 4 группы. Это:

- Группа А1 – с наибольшей степенью эффективности.

- Группа А2 – активы, обладающие способностью к быстрой реализации.

- Группа А3 –реализация осуществляется достаточно медленно.

- Группа А4 – тяжело реализовать.

Для определения ликвидности предприятия необходимы данные об источниках финансирования. Последние принято делить на 4 группы.

- Группа П1 – источник получения денег выражен в виде срочных обязательств.

- Группа П2 – источник получения финансовых средств выражен в виде краткосрочных пассивов.

- Группа П3 – источник получения финансовых средств выражен в виде долгосрочных пассивов.

- Группа П4 – источник получения денег выражен в виде постоянных пассивов.

На основе анализа вышеназванной информации можно сделать следующие выводы. Компания платежеспособна если:

- Количество наиболее эффективных активов превышает число срочных обязательств.

- Количество быстрореализуемых активов превышает число краткосрочных пассивов.

- Количество медленнореализуемых активов превышает число долгосрочных пассивов.

- Количество труднореализуемых активов меньше числа постоянных пассивов.

Эффективность фондовых рынков

Эффективность подобных рынков определяется на основе количества всех совершенных сделок. На сегодня принято различать две основные методики проведения сделок. К ним относят:

- Метод котировки – заявки на приобретение или реализацию ценных бумаг оставляются с указанием желаемой стоимости.

- Рыночный метод – заявки на приобретение или реализацию бумаг оставляются с целью проведения моментальной сделки по текущей стоимости.

Рыночный метод позволяет сформировать моментальную эффективность фондового рынка. Его участники получают возможность осуществления в любое время покупки/продажи активов. Единственный вопрос заключается в стоимости последних. Чем большее количество подобных заявок будет выставлено на рынке, тем выше моментальная эффективность последнего.

Метод котировки способствует формированию на фондовом рынке торговой эффективности. Благодаря этому участники рынка имеют возможность приобрести или продать имеющиеся акции и облигации по привлекательной стоимости. Единственный вопрос заключается во временных рамках осуществления сделки с ценными бумагами.

Ликвидность банков

Эффективность представленного финансового учреждения отображает его способность мобильно и наиболее полно выполнять свои финансовые и другие обязательства. Низкий уровень этого показателя свидетельствует о неплатежеспособности банка. С другой стороны, высокий уровень может неблагоприятно влиять на доходность финансового учреждения.

По финансовым и другим источникам эффективность банков может быть следующих видов:

- Накопленная – это эффективность, формирующаяся посредством финансовых средств, которые находятся на данный момент в кассах и на счетах учреждения. Эти средства можно в оптимальные сроки перевести в наличные.

- Покупная – это ликвидность, формирующаяся благодаря межбанковским кредитам или кредитам от главных регуляторов банковской деятельности определенного государства.

prostoinvesticii.com

Что такое "Ликвидность предприятия" - определение. Словарь терминов.

Ликвидность предприятия — это наличие возможности погашать задолженности предприятия в сжатые сроки. Степень ликвидности определяется отношением объема ликвидных средств, находящихся в распоряжении предприятия (актив баланса), к сумме имеющихся задолженностей (пассив баланса). Другими словами, Ликвидность предприятия — это показатель его финансовой стабильности.

К ликвидным средствам относят все активы, которые могут быть преобразованы в деньги и использованы для погашения долгов предприятия: наличные деньги, вклады на банковских счетах, различные виды ценных бумаг, а также элементы оборотных средств, поддающиеся быстрой реализации.

Различают Ликвидность общую (текущую) и срочную. Общую ликвидность предприятия определяют как соотношение суммы текущих активов и суммы текущих обязательств (пассивов), определяемых на начало и конец года. Коэффициент текущей ликвидности показывает способность предприятия погашать текущие пассивы за счет оборотных активов. Если значение коэффициента ниже 1, то это свидетельствует об отсутствии финансовой стабильности предприятия. Нормальным считается показатель выше 1,5. Для расчета коэффициента применяют формулу:

Коэффициент текущей ликвидности = (Оборотные активы – Долгосрочная Дебиторская задолженность – Задолженность учредителей по взносам в уставный капитал) / Текущие пассивы.

Срочная ликвидность предприятия определяется тем, как быстро дебиторская задолженность и производственные запасы могут быть обращены в наличные денежные средства. Для определения коэффициента быстрой (срочной) ликвидности применяют формулу:

Коэффициент срочной ликвидности = (Текущие активы – Запасы) / Краткосрочные обязательства

Абсолютная ликвидность — отношение суммы имеющихся в распоряжении предприятия денежных средств и краткосрочных финансовых вложений к текущим пассивам. Коэффициент абсолютной ликвидности рассчитывают по формуле:

Коэффициент абсолютной ликвидности предприятия = (Денежные средства + Краткосрочные вложения) / Текущие пассивы.

Нормальным считается коэффициент величиной не менее 0,2.

btimes.ru

Виды ликвидности предприятия. Показатели оценки. Виды ликвидности активов

В статье разберем, какие существуют виды ликвидности и какие методы оценки существуют.

Ликвидность. Определение

Ликвидность (англ. liquidity) – экономическое понятие характеризующее способность трансформации активов предприятия в денежные средства. Ликвидность напрямую определяет уровень платежеспособности и кредитоспособности предприятия. Платежеспособность и кредитоспособность – это способность предприятия расплачиваться по своим обязательствам своевременно и в полном объеме перед инвесторами и кредиторами.

Виды ликвидности активов предприятия

Чем больше ликвидность предприятия, тем выше скорость трансформации его активов в денежные средства. На рисунке ниже представлены виды активов и соответствующий тип ликвидности. Денежные средства обладают максимальной ликвидностью, а внеоборотные средства имеют минимальную ликвидность, так как здания, сооружения имеют длительный срок продажи и трансформации в денежные средства.

Различные виды активов применяются в оценке платежеспособности и кредитоспособности предприятия. Отличие платежеспособности от кредитоспособности заключается в том, что платежеспособность учитывает возможность погашения своих обязательств с помощью всех видов активов, тогда как кредитоспособность отражает способность погашения текущих долгов только с помощью высоколиквидных и быстрореализуемых активов. Реализация медленно и трудно реализуемых активов может привести к потере долгосрочной устойчивости, так как для погашения обязательств будут проданы основные средства: станки, оборудование, машины, которые обеспечивают основную деятельность предприятия. Поэтому платежеспособность рассчитывают при оценке финансового потенциала предприятия при его ликвидации и продаже, а кредитоспособность используют в оценке стоимости заемного капитала и кредитовании.

Видео-урок: «Основные показатели ликвидности»

Показатели и коэффициенты оценки ликвидности предприятия

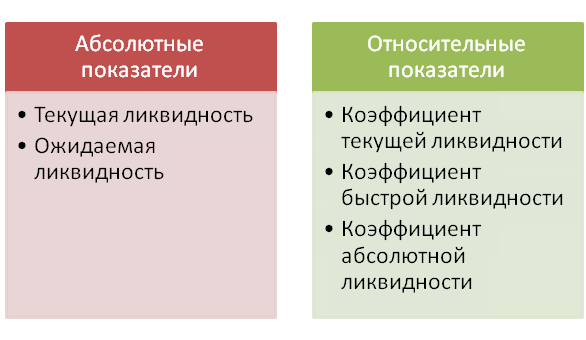

В финансовом анализе уровень ликвидности предприятия оценивается с помощью абсолютных и относительных показателей. На рисунке ниже представлены коэффициенты диагностики ликвидности различного типа.

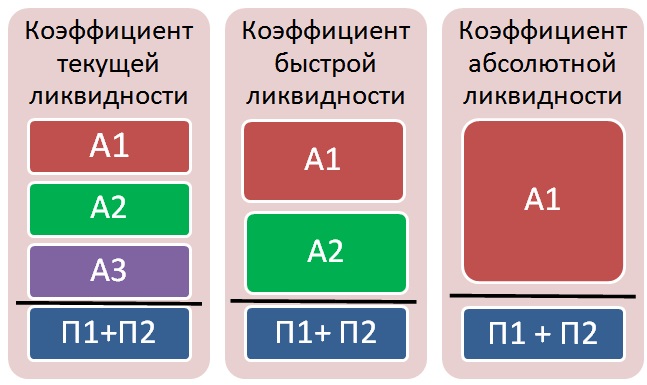

Текущая ликвидность – отражает абсолютную величину покрытия быстро реализуемыми и высоколиквидными активами текущих (краткосрочных) обязательств предприятия. Формула расчета текущей ликвидности имеет следующий вид:

Текущая ликвидность = (А1 + А2) – (П1 + П2)

Перспективная ликвидность (аналог. антиципированная ликвидность) – показывает абсолютную величину превышения медленно реализуемых активов над долгосрочными обязательствами.

Перспективная ликвидность = А3 – П3

Коэффициент текущей ликвидности – показывает возможность расплачиваться предприятию по своим краткосрочным обязательствам с помощью оборотных средств.

Коэффициент текущей ликвидности = (А1 + А2 + А3) / (П1 + П2)

Коэффициент быстрой ликвидности – показывает возможность погашать краткосрочные обязательства с помощью быстрореализуемых и высоколиквидных активов.

Коэффициент быстрой ликвидности = (А1 + А2) / (П1 + П2)

Коэффициент абсолютной ликвидности – показывает возможность погашать краткосрочные обязательства с помощью высоколиквидных активов.

Коэффициент абсолютной ликвидности = А1/ (П1 + П2)

Коэффициент абсолютной ликвидности используют кредиторы для оценки финансовой надежности предприятия. Более подробно про коэффициент абсолютной ликвидности читайте в статье: «Коэффициент абсолютной ликвидности (Cash ratio). Расчет на примере ОАО «Газпром» и ООО «Внешфинбанк»«.

На рисунке ниже показано сравнение различных показателей ликвидности между собой по форме расчета.

Каждый коэффициент ликвидности отражает различную степень платежеспособности предприятия. Анализ ликвидности должен включать в себя оценку всех коэффициентов как на текущий момент, так и в динамике.

Автор: к.э.н. Жданов Иван Юрьевич

finzz.ru