Что такое эффективная ставка вознаграждения по кредиту? Что такое эффективная ставка по кредиту

Что такое эффективная процентная ставка по кредиту?

Сложно представить себе человека, который ни разу в жизни не пользовался кредитом. Часто заемщики обращаются в первый попавшийся банк, лишь бегло пролистывая текст договора и не подозревая, что такое эффективная процентная ставка по кредиту. Другие изучают рекламные предложения кредитных организаций и обращаются в ту, где процент по кредиту наиболее низкий. Но и этот подход не самый удачный.

Не всегда маленький процент по кредиту означает, что переплата будет минимальной. Для того, чтобы выбрать наилучшее предложение, нужно исходить из эффективной ставки по кредиту, которая учитывает не только переплату по процентам, но и все другие сопутствующие траты, которые понесет человек, решивший оформить заем.

Что такое эффективная процентная ставка?

Каждый, кто хоть раз брал в долг у банка, слышал об эффективной процентной ставке (ЭПС). Иногда ее также называют полной стоимостью кредита.

В разных кредитных организациях она сильно отличается. Поэтому важно не только прочитать рекламный проспект, но и внимательно изучить весь текст кредитного договора, условия, на которых выдаются деньги.

Прежде чем подписывать бумаги, нужно прочитать все пункты соглашения и уточнить у кредитного специалиста непонятные моменты.

Согласно требованиям Центробанка менеджер по кредитам обязан разъяснить все нюансы соглашения и проинформировать клиента об эффективной процентной ставке по кредиту.

Причем, заемщик должен быть ознакомлен с эффективной процентной ставкой до того, как будет подписан договор. Ведь только в том случае, когда клиент осведомлен о полной стоимости кредита, он может оценить, насколько ему подходит это предложение и стоит ли соглашаться на условия банка.

Выбрав кредит, размер ежемесячных выплат которого превышает финансовые возможности заемщика, клиент может подвергнуться искушения перестать выплачивать задолженность и, тем самым, испортить себе кредитную историю.

Поэтому так важно тщательно подходить к вопросу выбора кредита и обращать внимание не только на процент за пользование денежными средствами, но и на все остальные платежи, то есть, учитывать при выборе ЭПС данного кредитного продукта.

Что включает в себя понятие эффективная процентная ставка?

Информация о процентной ставке присутствует в каждом рекламном ролике или бумажном буклете банковской организации.

Но говорится в них, как правило, о годовой процентной ставке. Про эффективную процентную ставку банки распространяться не любят.

Однако, взяв кредит, заемщик будет выплачивать банку не только основную сумму и годовой процент, но и многие другие виды платежей, которые нередко существенно превышают проценты по займу.

Человеку, не обладающему глубокими познаниями в области экономики, сложно разобраться в многочисленных пунктах договора. По этой причине клиенты банков нередко подписывают бумаги, не глядя или лишь бегло ознакомившись с документами.

При этом, достаточно узнать ЭПС кредитного продукта, чтобы понять, выгоден он или нет. ЭПС рассчитывается автоматически.

Если речь идет о потребительском кредите, то чтобы вычислить ЭПС, не потребуется особых усилий.

Схема расчетов предельно проста, для того, чтобы узнать окончательную сумму кредита, достаточно воспользоваться кредитным калькулятором, который есть на сайте практически каждого банка. Нужно лишь ввести сумму, которая запрашивается у банка, срок кредита и узнать, какая будет переплата.

С кредитными картами все не так просто: высчитать размер переплаты заранее не представляется возможным.

Ведь нельзя заранее угадать, воспользуется ли заемщик всей суммой, доступной ему согласно установленному кредитному лимиту, или же истратит часть денег.

Размер кредита – неизвестная величина, которую нельзя использовать при расчетах. Не просчитать и процентную ставку. Если заемщик будет гасить задолженность равными платежами или же разом вернет деньги, размер переплаты будет отличаться.

Поскольку все данные, по которым вычисляется ЭПС, в случае с кредиткой непредсказуемы, узнать общую стоимость этого кредитного продукта заранее не получится. Но стоит иметь в виду, что при своевременном внесении денег на счет, ставка будет ниже, а значит, и переплата минимальной.

Как рассчитать полную стоимость кредита?

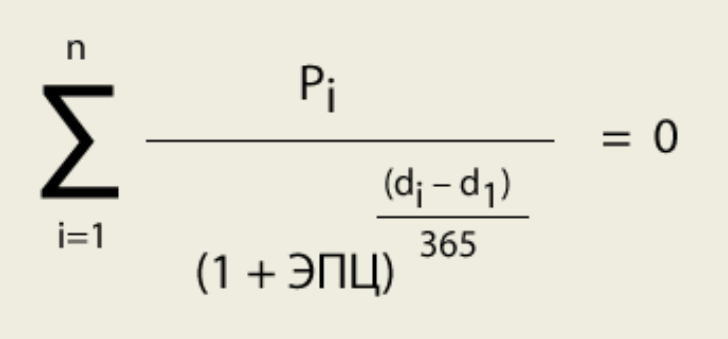

С формулой, по которой вычисляют эффективную процентную ставку, можно ознакомиться в Положении Центробанка №252-П.

Но человеку, для которого сфера кредитования не является профессиональным занятием, будет крайне трудно воспользоваться ею для математических расчетов. К тому же, всегда есть вероятность ошибиться.

Поэтому, если возникла необходимость вычислить ЭПС, лучше обратиться к кредитному менеджеру банка, предоставляющего заем. Он выполнит все необходимые операции в специальной программе и ознакомит клиента с результатом.

Правила Центробанка, обязательные к исполнению для всех российских банковских организаций, обязывают кредитора информировать клиента об эффективной процентной ставке. Другой вопрос – насколько честным окажется конкретный специалист.

Что влияет на эффективную процентную ставку по кредиту?

Полная стоимость кредита зависит от целого ряда факторов. То, какова будет переплата, зависит и от срока, на который выдается кредит, от вида и периодичности платежей, от того, есть ли первоначальный взнос.

Поэтому, при выборе подходящего кредитного продукта нужно сравнивать только подобные предложения. То сеть, рассчитывать ЭПС, исходя из одной и той же суммы, одинакового периода кредитования и схемы погашения задолженности. В противном случае сравнение получится некорректным.

1. Срок займа

Важно понимать, что чем дольше заемщик будет выплачивать кредит, тем более существенна будет переплата по процентам.

Напротив, если погасить заем быстро, проценты будут меньше, но увеличится полная стоимость кредита. Это происходит из-за того, что банку невыгодно, чтобы заемщик быстро возвращал деньги. Чем дольше клиент гасит долг, тем больше прибыль банка.

Все комиссии взымаются единоразово, и их размер не меняется в зависимости от срока, на который берется кредит. Соответственно, при делении общей суммы комиссий на количество платежей можно заметить, что чем больше платежей, тем меньший процент от них составляют платежи, связанные с обслуживанием кредитного договора.

2. Вид платежа

Все существующие на сегодняшний день виды платежей по кредитам можно разделить на три типа:

- аннуитетный;

- дифференцированный;

- буллитный.

Аннуитетный тип предусматривает ежемесячные платежи одинакового размера. То есть, вся сумма кредита, включая сам долг, проценты и расходы на обслуживание, делится на количество платежей и таким образом определяется размер ежемесячного взноса.

Дифференцированный тип платежа, как можно понять из его названия, подразумевает уменьшение ежемесячного платежа по мере выплаты кредита.

По кредитному договору с буллитными платежами сначала выплачиваются все проценты по кредиту, а лишь затем основной долг.

Таким образом, дифференцированный тип платежей подразумевает наименьшую переплату, так как то, какая часть долга уже погашена, непосредственно влияет на размер платежа.

А вот лучшие показатели ЭПС у буллитных платежей. Выбирая этот вариант погашения долга, клиент получает наименьшую полную стоимость кредита.

Но не стоит выбирать кредитный продукт, опираясь на какой-то один показатель.

Для того, чтобы подобрать тот вид займа, который позволит выгодно использовать средства, лучше проконсультироваться у кредитного специалиста, а также, у незаинтересованного финансового консультанта.

Не стоит экономить время и деньги на этом этапе, ведь переплата по кредиту обойдется куда дороже.

Вывод: Резюмируя все выше сказанное, следует отметить, что:

- эффективная процентная ставка позволяет оценить все выплаты по кредиту, а не только годовую процентную ставку, которая фигурирует в рекламе. Центробанк обязывает кредиторов ознакомить потенциального заемщика с ЭПС до того момента, как будет заключено соглашение о сделке;

- если клиент изучает предложения нескольких кредитных организаций, то следует сравнивать продукты с аналогичными условиями: сроком выдачи, типом платежа, размером первоначального взноса, суммой кредита;

- на окончательное решение должна влиять не только ЭПС, но и другие аспекты договора, которые имеют существенное значение для заемщика.

Ответственный подход к выбору кредитных условий позволит существенно снизить переплату.

Если у вас есть успешный или, наоборот, неудачный опыт получения кредита, или. Возможно, замечания к статье, поделитесь ими в комментариях.

Теперь Вы знаете, что такое эффективная процентная ставка по кредиту.

С уважением, команда сайта 100druzey.net

100druzey.net

Что Такое Эффективная Ставка Вознаграждения По Кредиту ~ Повседневные вопросы

Главная страница » Что Такое Эффективная Ставка Вознаграждения По Кредиту

Что такое годичная процентная ставка по кредиту и может быть ли ее понизить?

После экономического кризиса в Рф ветвь кредитования с легкостью вернула свои силы и с уверенностью набирает обороты. В современном мире для большинства возможных заемщиков вопрос «дадут либо не дадут кредит?» растерял свою былую актуальность, так как обилие критерий предоставления займов способно удовлетворить потребности фактически всех слоев населения. Сейчас же желающих оформить кредит больше интересует под какой процент они могут получить заемные средства?

Эффективная процентная ставка по кредиту

Что такое годичная процентная ставка по кредиту?

Годичная процентная ставка – это плата, которую кредиторы взимают за предоставление заемных средств. Эта плата всегда выражается в процентном эквиваленте и, обычно, представляет собой фактическую годичную цена кредита. Ее размер содержит в себе разные комиссионные и сопутствующие расходы, связанные с предоставлением и обслуживанием займа. Малая ставка находится в зависимости от ставки рефинансирования Центробанка, на сей день ее размер составляет 8,25%. Потому денежные учреждения не имеют права выдавать кредиты под наименьшие проценты. Вот и подумайте, реально ли взять беспроцентный кредит? Согласно российскому законодательству учреждения, специализирующиеся кредитованием, должны предоставлять возможным заемщикам полную информацию о размере и «составе» годичный ставки. Такое требование должно обеспечивать осознание клиентов о реальной цены кредита. В наше время нередко встречаются предложения взять взаем под проценты, рассчитанные не за год, а в месяц (в главном это 2-3%). В большинстве случаев это относится к оформлению кредитных карт либо срочных кредитов наличными. Вобщем, денежные учреждения, выдающие такие займы, все равно должны информировать возможных заемщиков о размере итоговой переплаты до того как будет подписан кредитный контракт.

Может быть ли понизить переплату еще на шаге оформлении кредита?

До того как взять взаем, каждый адекватномыслящий человек подыскивает для себя более применимые условия кредитования. И сначала уделяет свое внимание на сумму итоговой переплаты, которая впрямую находится в зависимости от начисляемых процентов. Вобщем, уменьшить размер процентов не так и трудно. Для начала необходимо обосновать кредитору, что вы ответственный человек, в этом для вас может посодействовать предоставление платежных квитанций из ЖКХ либо выписка из трудовой, в особенности если у вас длительный стаж работы на занимаемой вакансии. Также для вас необходимо обосновать свою платежеспособность. Тут могут пойти в ход доходы не только лишь с основного места работы, да и дополнительные. Также могут понадобиться поручители с официальным доходом выше среднего, а еще лучше – предоставьте банку ценный залог. Это может быть и автомобиль, и недвижимость, и хоть какое другое ценное имущество.

Как быть, если кредит уже оформлен?

В наше время не все заемщики знают о том, что годичную ставку можно уменьшить не только лишь на стадии дизайна кредита, да и по уже действующим займам. Если у вас появились денежные трудности и вы осознаете, что полностью для вас не потянуть погашение кредита, обратитесь к собственному кредитору с просьбой о реструктуризации. Время от времени реструктуризация выражается в увеличении периода использования кредитными средствами либо в отсрочке погашения основного долга, но в большинстве случаев банки понижают действующую ставку (менее чем на 1,5-2%). Естественно, кредиторы не в экстазе от таких конфигураций, но лучше получить хоть какую-то прибыль, чем же не получить ее совсем, если недовольный заемщик уйдет к более приклнному кредитору.

Направьте внимание:

Добавление комментариев запрещено правилами блога. Разрешено только: участинкам блога, модерам, зарегистрированным юзерам.

Если вы не авторизованы на веб-сайте, сможете сделать это прямо на данный момент:

Тезисы

Что такое эффективная ставка вознаграждения по кредиту. Что такое эффективная ставка вознаграждения по кредиту. Новости - таиф, группа компаний 09. Процентная ставка — Википедия. Процентная ставка — сумма, Федеральная резервная ставка по что при небольших. Что такое эффективная ставка вознаграждения по кредиту. Особенности эффективной ставки вознаграждения по кредиту. В наше время действует. Что такое эффективная процентная ставка по кредиту. Эффективная процентная ставка по кредиту - это ставка, которая складывается из процентной. что означает годовая эффективная ставка вознаграждения. ставка вознаграждения: годовая эффективная ставка в среднем по кредиту. А вы знаете, что такое годовая эффективная ставка по. Очень важно знать, что такое годовая эффективная ставка по кредиту, а также, уметь ее. Годовая эффективная ставка вознаграждения от. Годовая эффективная ставка эффективная ставка вознаграждения откак я по своему. подскажите, что такое эффективная ставка вознаграждения по. Пользователь Marik задал вопрос в категории Банки и Кредиты и получил на него 2 ответа. ГЭСВ (годовая эффективная ставка вознаграждения). Годовая эффективная ставка Годовая эффективная ставка вознаграждения по по кредиту. Что такое процентная ставка по кредиту. - О кредитах. Процентная ставка по кредиту – это сумма, Что такое плавающая Эффективная.

Похожие вопросы

Что такое эффективная ставка вознаграждения по кредиту?

Во время подписания кредитного договора потребитель может столкнуться с незнакомыми терминами. Некоторые из них предназначены исключительно для специалистов, а значение других необходимо знать любому, кто собирается совершать финансовые сделки. В момент подписания соглашения в нем обозначается процентная ставка. Когда придет время возвращать заемные средства, этот показатель может стать заметно больше. Существуют такие понятия как кредитная ставка по договору и годовая эффективная ставка по кредиту. Значения этих двух важных величин могут существенно отличаться друг от друга.

Кредит до зарплаты в Петропавловск

Если срочно понадобились деньги, то многие люди сразу пытаются их взять в долг у своих близких родственников. В том случае, если они отказываются помогать, то можно смело обращаться за помощью в кредитную организацию, которая предоставляет деньги всем совершеннолетним жителям Казахстана, имеющим паспорт и постоянную регистрацию.

Особенности эффективной ставки вознаграждения по кредиту

В наше время действует огромное количество финансовых организаций, которые одалживают денежные средства населению. Среди них можно особо выделить микрофинансовые организации, предлагающие выгодные условия предоставления займов. Спрос на их услуги растет, в первую очередь, благодаря простоте оформления. Для заключения договора достаточно указать в заявке данные внутреннего паспорта. Но некоторые граждане, знакомясь с условиями соглашения, не всегда понимают значение некоторых терминов, что приводит к неправильному толкованию указанных там условий. Проще говоря, иногда клиенты рассчитывали на одну сумму выплат, а платить приходится больше, чем ожидали.

Разница в условиях, предлагаемых МФО и банками, огромна, и это выражается не только в правилах оформления, но и в тонкостях, связанных с начислением процентов и других выплат.

Один из таких подводных камней в этом бизнесе является годовая эффективная ставка вознаграждения (ГЭСВ) – это сумма всех расходов заемщика, связанных с разными выплатами кредитной организации.

Обязательно следует отметить, что она не считается номинальной ставкой вознаграждения (НСВ) и, соответственно, может не включать в себя все средства, выплаченные финансовой организации.

Онлайн микрозаймы в Сатпаев

Устранить жизненные проблемы, которые касаются срочной необходимости в деньгах, можно несколькими способами. Например, часто казахи прибегают к услугам банков или обращаются за финансовой помощью к друзьям.

Отличие эффективной ставки от номинальной

И все же, что такое эффективная ставка вознаграждения по кредиту в МФО?

Не следует путать НСВ и ГЭСВ. От процентной ставки по кредиту зависит сумма, которую клиенту нужно заплатить за использование банковских средств за один месяц или за год. Но заемщику приходится выплачивать не только начисленные проценты, но и открытие счета, его обслуживание, рассмотрение различных документов. Также имеет место начисления одноразовых комиссий и разных страховок, которые искажают размеры действительной ставки вознаграждения и могут ввести клиента в заблуждение. ГЭСВ дает возможность рассматривать сумму всех достоверных показателей, учитывая абсолютно все выплаты. А также, она позволяет сравнивать и оценивать предложения различных банков.

Номинальная ставка отличается от эффективной тем, что она определяется фактической стоимостью кредита и имеет различные составляющие. Сюда входят: частота, размеры и количество всех выплат, совершенных заемщиком. Она включает в себя все комиссии и другие платежи, которые удерживает кредитор, как оплату дополнительных услуг, например, выдачу и обслуживание займа.

Чаще всего такие требования предъявляют банки, так как выплата долга в этих организациях процесс достаточно долгий, и он оформляется основательно. Нередко это влечет за собой некоторые расходы. В основном, это выпуск и обслуживание карт, страхование счета и т. д. МФО осуществляют свою деятельность немного иначе. Они выдают деньги на более короткие сроки, и это обязательно должно учитываться при сравнении этих организаций.

Онлайн займы в Уральск

Если возникает потребность в деньгах, многие люди пытаются решить возникший вопрос с помощью близких людей или своих родственников. В том случае, если они отказывают помогать, то для этих целей стали работать финансовые компании, которые предоставляют деньги заемщикам на различные цели.

Как рассчитать эффективную ставку вознаграждения по кредиту

В договоре указывают номинальную ставку вознаграждения, которая выражает стоимость кредита и влияет на ежемесячный платеж по займу. Рассчитывается она согласно правилам, которые были утверждены в 2012 году соответствующим постановлением № 173 Правления Нацбанка Республики Казахстан. Производить расчет без помощи специалистов клиенту будет очень проблематично, так как это подразумевает применение непростых математических формул. Для этого обычно используются особые компьютерные программы.

На официальном Интернет-ресурсе Нацбанка Казахстана есть раздел, посвященный защите прав потребителей финансовых услуг, где находится специальный калькулятор. Он может помочь заемщику рассчитать ГЭСВ.

Большинство сайтов финансовых организаций второго уровня размещают на своих страницах сервисы, производящие также расчет других платежей: ежемесячных выплат, дополнительных начислений и оплату за обслуживание. Постановление правления Нацбанка Республики Казахстан № 377, принятое в декабре 2012 года, определяет предельную ГЭСВ. Она касается микрокредитования, банковских займов, различных заемных средств, предоставляемых банковскими организациям второго уровня, компаний, осуществляющих различные виды финансовых операций, и имеет фиксированный размер – 56 %.

Онлайн микрозаймы в Акколь

Реалии жизни в Казахстане таковы, что большинство семей ощущает острый дефицит бюджета. Вариантов решения проблемы, связанной с отсутствием денег немало, и одной из них является обращение в МФО.

Кредиты в разных МФО

Хотя финансовые компании второго уровня на сегодняшний день обязаны учитывать ГЭСВ, оценивать различные банковские программы только по ее размерам не следует.

Ведь годовая эффективная ставка – это показатель, который зависит от срока и суммы займа. В одном договоре он может быть значительно меньше, чем во втором, но, если учитывать другие параметры, выгодным оказаться может именно первый вариант.

Чтобы определить, какая финансовая компания предоставляет более выгодный заем, нужно сравнивать разные условия в аналогичных программах, причем, деньги по ним должны выдаваться на один и тот же срок и составлять одну и ту же сумму. Только в этом случае можно рассматривать ГЭСВ как важный показатель, помогающий выбрать МФО или банк с более выгодными предложениями.

Повышение финансовой грамотности дает возможность узнать, чем отличаются размеры процентов от ставки ОЗ – что такое договор, и на какие места в нем нужно обратить особое внимание. Нередко это позволяет сэкономить массу времени, нервов и денег.

zajmy.kz

А вы знаете, что такое годовая эффективная ставка по кредиту?

Подписывая кредитный договор, человек сталкивается со многими непонятными терминами. Оказывается, в кредитном договоре может быть указана одна процентная ставка, а когда приходится рассчитываться за кредит процентная ставка значительно выше. Существует такое понятие, как кредитная ставка по кредитному договору и эффективная кредитная ставка по кредиту. Эти две величины обозначают разные цифры и могут существенно отличатся.

Процентная ставка по кредиту это процент от суммы кредита, который заемщик будет переплачивать за пользование банковскими деньгами ежемесячно или ежегодно. Но заемщик переплачивает не только проценты по кредиту, он платит за обслуживание кредитного счета, за открытие этого счета, разные одноразовые комиссии, разные страховки, скрытые платежи и другие уплаты. В итоге стоимость кредита получается выше, чем тело кредита плюс проценты за пользование кредитом, насчитанные на весь период кредитования. Указание одной процентной ставки в договоре, и существование отличительной от нее эффективной реальной ставки вызывало возмущение со стороны потребителей. Ведь им изначально было неясно, какая реальная переплата по кредиту. Поэтому, вышел закон, который обязывает банкиров сообщать заемщику эффективную процентную ставку до совершения сделки.

Эффективная процентная ставка по кредиту или полная стоимость кредита включает в себя годовую ставку по кредиту, скрытые платежи, дополнительные комиссии, страховки и одноразовые взносы за обслуживание или открытие счета, разделенные на период оформления кредита. Таким образом, эффективная ставка по кредиту на 10 тысяч сроком на один год будет выше, чем эффективная ставка по кредиту на эту же сумму на пять лет. При этом переплата по кредиту сроком на один год будет значительно ниже, нежели переплата по кредиту сроком на пять лет.

Простая формула расчета годовой эффективной ставки выглядит следующим образом:

ЭПС = ЗС + ЕК * 12 + (ОК + 100% ? (ССП + ССОП) / СК) / СрК

Аббревиатура:

ЭПС - реальная годовая ставка.

ЗС - заявленная ставка в кредитном предложении, в процентах.

ЕК - ежемесячная комиссия (за снятие средств или за пользование кредитными средствами), в процентах.

ОК - одноразовая комиссия (чаще всего применяется при выдаче полной суммы кредита), в процентах.

ССП - сумма всех страховых платежей, в денежном выражении.

ССОП - сумма сопутствующих одноразовых платежей (оформление бумаг, РКО, открытие счета, нотариальные услуги и так далее), в денежном выражении.

СК - сумма кредита.

СрК - срок погашения задолженности, в годах.

Несмотря на то, что банкиры сегодня вынуждены называть эффективную процентную ставку по кредиту, сравнивать кредитные программы только по величине эффективной ставки не следует. Эффективная кредитная ставка по кредиту зависит от сроков кредитования и суммы кредита. По одному кредитному договору эффективная ставка будет выше, чем по второму, но выгоднее может быть второй кредитный договор. Чтобы понять в каком банке предоставляют кредит на более выгодных условиях, необходимо сравнивать аналогические кредитные программы. Обе кредитные программы должны быть рассчитаны на одну саму и на такой же срок. Только тогда можно смотреть на эффективную процентную ставку и выбирать тот кредит наличными онлайн, где она получается ниже.

frombanks.ru

Эффективная ставка по кредиту

На заре розничного потребительского кредитования банкиры проводили множество экспериментов с номинальной процентной ставкой по кредитам. Номинальная ставка – это ставка, которая указывается в договоре и на базе которой начисляются проценты за пользование кредитом. Учитывая большие риски розничного кредитования, финансисты закладывали высокую доходность таких программ, и соответственно размер номинальной ставки достигал аж 40-50 % годовых.

Проблема заключалась в том, как показать такую высокую стоимость кредитов потенциальным клиентам. Одни банки попытались быть честными, но естественно, что такие дорогие кредиты у них никто не брал. А вот другие "изобретатели" придумали менее "ужасную" схему ценообразования по кредитам: с использованием ежемесячных и одноразовых комиссий. Путем взимания дополнительных комиссий, банки занижали до приемлемого уровня номинальную ставку и наращивали объемы кредитования.

Потому, когда вы приходите в банк за кредитом, вы должны спросить: "А какая у вашего банка эффективная ставка по кредиту?" И банк должен "раскрыть карты" перед вами.

Давайте разберемся, что такое эффективная процентная ставка и как ее рассчитать?

Естественно, когда мы берем кредит, нас в первую очередь интересует полная его стоимость. Тем более, что нас завлекают слоганами типа "Кредит без переплаты", "10 % по кредиту, 10 дней льготного периода, от 10 тысяч" и т. д. Многие кредитные организации, рекламируя свои услуги, очень часто освещают только вершину айсберга. Когда же мы уже пришли в банк, чтобы воспользоваться "сказочным" предложением, то нас огорошивают суммами дополнительных комиссий и переплат.

Так вот, эффективная процентная ставка по кредиту – это совокупность платежей и комиссий, которую должен выплатить заемщик на протяжении всего кредитного договора. То есть реальная стоимость кредита. Берем ли мы кредит наличными без справок, автокредит, ипотеку...

Расчет эффективной процентной ставки ведется по следующей формуле: номинальная процентная ставка, заявленная банком, плюс комиссии. Что можно отнести к дополнительным банковским комиссиям и платежам: комиссия за рассмотрение заявки по кредиту; комиссия за открытие счета; за обслуживание счета; услуги по страхованию заемщика и его имущества.

При этом единой формулы по расчету все же не существует. Каждый банк предлагает свои условия и вводит свои комиссии. Это право кредитной организации. Но по нашему законодательству любой банк обязан предоставить заемщику всю информацию по платежам и ссудам, которые необходимо оплатить по кредитному договору. И нам необходимо в первую очередь обратить внимание на пункт договора, описывающий эффективную процентную ставку по кредиту.

К сожалению, многие коммерческие банки нередко предлагают нам рассчитать эффективную процентную ставку самостоятельно. Для многих это может быть проблемой. Поэтому прежде, чем взять заем, обязательно просите банковского или стороннего специалиста произвести расчет. Это все должно быть четко прописано. Например, приложение к договору "Уведомление о полной стоимости кредита". Тут все должно быть четко разложено по полочкам. Мы должны видеть, чтобы понимать, сколько заплатим, за что переплатим и сколько. Также банк должен выдать график ежемесячных платежей, в соответствии с которым вы и должны рассчитывать свои средства и возможности.

www.fingram39.ru

Эффективная процентная ставка.Как рассчитать эффективную ставку?

Эффективная процентная ставка рассчитывается для того, чтобы потенциальный заемщик мог понимать, на что он может рассчитывать при сотрудничестве с банком.

Сегодня дела в кредитной сфере предстоят иначе, если сравнивать их состояние с периодом десятилетней давности.

Так, одной общей системы процентных ставок уже нет, и на данный момент сообщить клиенту годовую ставку уже не является достаточным.

Точнее, банки с удовольствием обольщают заемщиков тем, что они вскоре смогут выплатить кредит, ведь ставки низкие, вот только на деле может оказаться, что есть многие тонкости, которые при самой низкой ставке сделают кредит чрезвычайно дорогим.

Так, основную роль при погашении может играть срок и график, которые разрабатываются банком, как правило, без участия заемщика.

Кроме того, в договоре, подписываемым сторонами, может быть несколько пунктов, которые предусматривают уплату страховых сумм, ежемесячных дополнительных платежей, ежегодных платежей, а главное, вероятность изменения процентной ставки при условии невыплаты кредита за определенный промежуток.

Клиент, как правило, много не знает, впрочем, как и сотрудник банка, который помогал ему заключать договор.

Говоря о последнем, можно сказать, что сотрудники отделений банков редко способы помочь с выяснением реальных кредитных условий, поскольку их в тонкости не осведомляют.

Что такое эффективная процентная ставка

Эффективная процентная ставка (ЭПС)– это выражение ежемесячной переплаты по платежам с учетом всех списаний по договору. Таким образом, кредитный калькулятор помогает установить, каков уровень отклонения заявленной банком ставки от той, которая будет взыматься.

Во многих ведущих странах мира уже действует закон, который вынуждает банки говорить клиентам об эффективной процентной ставке, где уже учтены юридические, оценочные, страховые и другие платы.

Как рассчитать эффективную процентную ставку

Предлагается достаточно много вариантов расчета эффективной процентной ставки, однако большинство из них очень сложные и доступны не для всех.

Среди самых простых формул расчета ЭПС следующая:

Эффективная ставка кредита = (кредитные расходы в общей сумме / срок кредитования в годах) / средневзвешенная сумма кредита

Рассчитать эффективную ставку по этой формуле достаточно просто.

Первый показатель – кредитные расходы в общей сумме – рассчитывается в соответствии с тем, сколько будет расходов в общей сложности. Тут прибавляются процентные ставки к другим нюансам по обслуживанию договора, страхованию и всем остальном, за что клиенту нужно заплатить.

При реальных подсчетах сумма ЭПС может оказаться некорректной из-за того, что некоторые показатели удается получить благодаря расчету процентной суммы по отношению к общей, но к ней должны добавляться фиксированные платежи.

Для этого сперва рассчитываются все проценты, а затем, когда они переведены в денежную форму, их следует прибавить к тем платежам, которые изначально имеют суммарное, а не процентное выражение.

Таким же образом будет рассчитываться процентная ставка для бизнеса, которая тоже всегда отличается и может таить в себе массу сюрпризов.

В данном случае важно правильно рассчитать и средневзвешенную сумму кредита. Если график помесячный и сразу известен заемщику, достаточно воспользоваться формулой:

Общая сумма кредита * (срок кредитования в месяцах + 1) / 2 * срок кредитования в месяцах

Существуют совершенно разные формулы по расчету эффективной процентной ставки, которые предоставляются в виде различных таблиц в специальных программах. Ими не так просто пользоваться и еще больше сложнее разрабатывать самостоятельно, однако смысл в этом есть.

Преимущества расчета эффективной процентной ставки

Среди основных преимуществ учета эффективной процентной ставки можно назвать:

- возможность сравнить более реально разные банковские предложения;

- возможность оценить степень риска ввода банком различных платежей и ставок (чем их больше есть сегодня, тем больше новшеств может таить время кредитования). Чтобы проследить за изменениями и списаниями по кредитному договору порой приходится вкладывать массу усилий, а как результат – суд с банком за право не платить то, на что не подписывался;

- возможность выбрать программу, в которой меньше платежей.

Каждый потенциальный заемщик имеет право обратиться в банк за предоставлением ему информации о том, какая эффективная процентная ставка по кредиту его ждет.

Плавающая ставка может быть разной в зависимости от того, какой договор выбран, и, кстати, иногда в пределах одного финансового учреждения оказывается, что между разными программами кредитования существует масса отличий, и на первый взгляд выходные условия оказываются при расчете эффективной ставки куда менее выгодными, чем другие, на которое клиенты порой не обращают внимание.

poluchenie-kreditov.ru

Эффективная процентная ставка по кредиту

Эффективная процентная ставка определяет реальную стоимость кредита. То есть помимо процентной ставки по кредиту она учитывает и все сопутствующие расходы (комиссии) по его обслуживанию.

Формулу и порядок расчета эффективной процентной ставки можно найти в Указании Центробанка РФ от 13 мая 2008 года № 2008-У «О порядке расчета и доведения до заемщика — физического лица полной стоимости кредита». В разъяснительном письме ЦБ РФ № 175-Т от 26 декабря 2006 года можно посмотреть примеры расчета эффективной ставки.

Следует отметить, что предварительно оценить и сопоставить предлагаемые банками кредиты заемщику, используя эффективную процентную ставку, достаточно проблематично. Ведь заемщик, как правило, узнает свою номинальную и эффективную ставку по кредиту перед подписанием кредитного договора. Банк может предоставить заемщику некий предварительный расчет эффективной ставки по кредиту, но он может значительно отличаться от его окончательного варианта с учетом проведенной позже банком оценки платежеспособности заемщика.

Право на получение полной информации по кредиту до заключения кредитного договора закреплено федеральным законодательством (ст. 10 Закона РФ «О защите прав потребителей», ст. 30 Федерального закона «О банках и банковской деятельности»).

По материалам Словаря банковских терминов и экономических понятий сайта banki.ru.

- Этапы кредитования

- Эффективность экономических санкций

Смотреть что такое "Эффективная процентная ставка по кредиту" в других словарях:

Процентная ставка — (Interest rate) Процентная ставка это процент денежной прибыли, которую заемщик выплачивает кредитору за взятый в ссуду денежный капитал Определение процентной ставки, виды процентных ставок по кредитам, реальная и номинальная процентные… … Энциклопедия инвестора

Управление рисками ипотечного жилищного кредитования — (см.: Ипотека). Параметры кредита (его размер, процентную ставку, период кредитования, сумму первоначального взноса и т.д.) во многом определяют финансовые риски, неизбежно возникающие на разных этапах ипотечного кредитования. Социальный характер … Жилищная энциклопедия

Виды рисков при ипотечном кредитовании — (см.: Ипотека). Риски подразделяются на систематические и несистематические. Систематические риски не носят специфического (индивидуального) или местного характера. Несистематические риски это риски, свойственные конкретной местной экономике.… … Жилищная энциклопедия

Полная стоимость кредита — Основная статья: Кредит (финансы) Полная стоимость кредита (ПСК) платежи заёмщика по кредитному договору, размеры и сроки уплаты которых известны на момент его заключения, в том числе с учетом платежей в пользу третьих лиц, определенных… … Википедия

Nonfarm Payrolls — (Количество новых рабочих мест вне сельского хозяйства) Nonfarm Payrolls это макроэкономический показатель занятости населения США вне сферы сельского хозяйства Макроэкономический показатель занятости Nonfarm Payrolls, количество рабочих мест вне … Энциклопедия инвестора

Экономика США — (U.S. Economy) Экономика США это крупнейшая экономика в мире, локомотив мировой экономики, определяющая ее направление и состояние Определение экономики США, ее история, структура, элементы, периоды роста и краха, экономические кризисы в Америке … Энциклопедия инвестора

Всемирный банк — (World Bank) Всемирный банк это межправительственное кредитное учреждение, целью которого является повышение уровня жизни развивающихся стран, путем оказания им финансовой помощи Определение Всемирный банк, история Всемирного банка, его… … Энциклопедия инвестора

Банкротство — (Bankruptcy) Банкротство это признанная судом неспособность исполнить обязательства по уплате взятых в долг денежных средств Суть банкротства, его признаки и характеристика, законодательство о банкротстве, управление и пути предотвращения… … Энциклопедия инвестора

banks.academic.ru