Что такое маржа. Что такое операционная маржа

Анализ финансовой отчетности. Финансовые коэффициенты. –

В трех предыдущих разделах мы рассмотрели три главных финансовых отчета. Мы разобрались с различными составляющими отчета о прибылях и убытках и поняли, как определить, является ли компания прибыльной. Мы рассмотрели различия между активами, обязательствами и акционерным капиталом, а также выяснили, где их можно найти в балансовом отчете. С помощью отчета о движении денежных средств мы можем выяснить сколько денег получает компания от своих основных операций (или сколько она тратит на эти операции), от своей инвестиционной и финансовой деятельности.

В этом разделе мы проведём пробный анализ финансовой отчетности.

Однако теперь, когда мы разобрались со всеми этими отчетами, как нам, как инвесторам, можно их использовать? В этом разделе мы проведём пробный анализ финансовой отчетности. Подобный анализ направлен на то, чтобы сделать взаимосвязи между различными финансовыми показателями более понятными для инвестора (обычно с помощью специальных финансовых коэффициентов). Конечная цель анализа финансовой отчетности заключается в понимании финансового состояния компании и её перспектив.

Мы уже касались ранее некоторых коэффициентов, но в этом разделе мы более детально рассмотрим наиболее важные из них. Некоторые коэффициенты могут быть важными сами по себе, другие же совершенно бесполезны, если рассматриваются вне контекста. В большинстве случаев финансовые коэффициенты представляют наибольшую пользу, когда сравниваются с другими идентичными коэффициентами.

Коэффициенты отдельной компании обычно сравниваются двумя способами: значения аналогичных коэффициентов за разные периоды и значения аналогичных коэффициентов у разных компаний.

Коэффициенты отдельной компании обычно сравниваются двумя способами: значения аналогичных коэффициентов за разные периоды и значения аналогичных коэффициентов у разных компаний (обычно одной и той же отрасли). Сравнение показателей компании за несколько периодов − это замечательный способ понять, куда движется компания, определить её перспективы. Если определенные показатели устойчиво улучшаются, этом может говорить об улучшении финансового состояния компании. И наоборот, если с течением времени коэффициенты ухудшаются, это может говорить об определенных сложностях, ждущих компанию в будущем.

Также немаловажно сравнение коэффициентов компании с аналогичными коэффициентами других фирм в отрасли. Коэффициенты компании могут со временем улучшаться, но как они соотносятся с аналогичными коэффициентами её конкурентов? Если на их фоне все улучшения компании выглядят бледновато, то это может говорить о том, что компания не очень хорошо управляется по сравнению с остальными игроками в отрасли.

Четыре важнейших группы коэффициентов − это эффективность, ликвидность, финансовый рычаг и прибыльность.

Четыре важнейших группы коэффициентов − это эффективность, ликвидность, финансовый рычаг и прибыльность. Ниже мы постараемся подробно рассмотреть некоторые важнейшие коэффициенты в каждой группе.

Не важно, в каком бизнесе занята компания — для того, чтобы зарабатывать деньги, она должна содействовать свои активы. Коэффициенты эффективности показывают, насколько эффективно компания использует свои активы, а также насколько хорошо она управляет своими обязательствами.

Оборот товарных запасов

Этот коэффициент показывает, насколько хорошо компания управляет своими запасами. Если их оборот слишком низок, вполне вероятно, что у компании наблюдается затоваривание склада или они испытывает трудности с продажами. При прочих равных условиях, чем выше этот показатель, тем лучше.

Оборот товарных запасов = Себестоимость / (Средний объем запасов)

Оборот дебиторской задолженности

Этот коэффициент измеряет эффективность кредитной политики компании. Если этот показатель слишком низок, это может означать, что компания слишком либеральна со совими дебиторами, что она слишком щедро раздает товарный кредит и отсрочки оплаты или что она испытывает трудности с получением оплаты от своих клиентов. При прочих равных условиях, чем выше этот показатель, тем лучше.

Оборот дебиторской задолженности = Выручка / (Средний размер дебиторской задолженности)

Оборот кредиторской задолженности

Этот коэффициент использует в расчетах обязательства компании, а не её активы, и её издержки, а не выручку. Этот показатель весьма важен, поскольку он показывает, насколько хорошо компания справляется с оплатой своих собственных счетов. Высокое значение показателя может быть сигналом того, что фирма не получает от своих поставщиком благоприятные условия оплаты. При прочих равных условиях, чем ниже этот показатель, тем лучше.

Оборот кредиторской задолженности = Себестоимость / (Средний размер кредиторской задолженности)

Оборачиваемость активов

Оборачиваемость активов — это самый общий показатель эффективности компании, который показывает, насколько менеджмент компании эффективен в использовании как краткосрочных, так и долгосрочных активов фирмы. При прочих равных условиях, чем выше этот показатель, тем лучше.

Оборачиваемость активов = Выручка / (Средний размер активов)

В двух словах, ликвидность компании — это её способность выполнять свои краткосрочные обязательства. Ликвидность компании является важным показателем финансового её здоровья. Ликвидность может измеряться несколькими финансовыми коэффициентами.

Текущая ликвидность

Коэффициент текущей ликвидности является наиболее общим тестом на ликвидность. Он указывает на способность компании покрыть свои краткосрочные обязательства за счёт своих краткосрочных активов. Коэффициент текущей ликвидности больший или равный единице говорит о том, что текущих активов достаточно для удовлетворения всех краткосрочных обязательств фирмы. Коэффициент текущей ликвидности меньше единицы говорит о том, что у фирмы есть определенные проблемы с ликвидностью.

Коэффициент текущей ликвидности = (Текущие активы) / (Текущие обязательства)

Мгновенная ликвидность

Коэффициент мгновенной ликвидности предъявляет к компании более жесткие требования. Он исключает из расчета некоторые текущие активы, такие как товарные запасы и расходы будущих периодов, поскольку их бывает весьма трудно превратить в денежные средства в разумные сроки. Как и в случае коэффициента текущей ликвидности, значения коэффициента мгновенной ликвидности выше единицы означает, что у компании нет проблем с ликвидностью. Чем выше значение этого показателя, тем проще компании будет выпутаться из любых непредвиденных положений, связанных с финансами.

Коэффициент мгновенной ликвидности = (Денежные средства + Дебиторская задолженность + Краткосрочные инвестиции) / (Текущие обязательства)

Денежная ликвидность

Коэффициент денежной ликвидности является самым требовательным и консервативным для оценки финансового состояния компании. Он учитывает только денежные средства компании и её краткосрочные инвестиции при расчете возможности оплаты её краткосрочных обязательств. Более высокие значения этого коэффициента говорят о более крепком финансовом здоровье компании.

Коэффициент денежной ликвидности = (Денежные средства + Краткосрочные инвестиции) / (Текущие обязательства)

Понятие финансового рычага компании означает величину долга, который компания имеет на своем балансе.

Понятие финансового рычага компании означает величину долга, который компания имеет на своем балансе, и также является еще одним показателем финансового здоровья компании. В общих чертах, чем больше долга имеет компания, тем более рискованными являются её акции, поскольку именно держатели облигаций будут иметь право первого требования на активы компании в случае её банкротства. В особо тяжелых случаях при банкротстве акционеры могут остаться вообще ни с чем.

Долг / Капитал

Отношение долга к капиталу показывает уровень финансирования компании за счет заёмных источников по сравнению с деньгами, направляемыми на развитие компании её владельцами. Компания, у которой уровень долговой нагрузки очень велик, будет иметь крайне высокий показатель долг/капитал. Компании с низким показателем, при прочих равных условиях, более привлекательны, поскольку являются менее рискованными инвестициями.

Долг/Капитал = (Краткосрочные обязательств + Долгосрочные обязательства) / (Капитал компании)

Покрытие процентных платежей

Если финансирование компании происходит за счет заемных средств, в подавляющем большинстве случаев компания платит владельцам облигаций проценты. Коэффициент покрытия процентных платежей показывает способность компании выплачивать проценты по своим долгам из дохода, получаемого от основной деятельности компании. Высокий коэффициент покрытия более благоприятен для компании, а коэффициент равный единице означает для компании серьезные проблемы.

Покрытие процентов = (Операционная прибыль) / (Сумма процентов к уплате)

Насколько хорошо компания ведет свои дела? Идут ли её дела в гору или катятся под откос? Зарабатывает ли она деньги? Насколько она успешна по сравнению со своими конкурентами? На все эти крайне важные вопросы можно ответить при анализе коэффициентов рентабельности.

Валовая маржа

Из предыдущих разделов вы помните, что валовая прибыль — это разница между выручкой компании и тем, во сколько обошлись компании её товары или услуги. Валовая маржа — это процентная доля валовой прибыли в каждом долларе продаж. Чем выше валовая маржа, тем большую премию компания получает при продаже своих товаров или услуг. Однако необходимо помнить, что в разных отраслях валовая маржа может кардинальным образом отличаться.

Валовая маржа = (Валовая прибыль) / (Выручка от продаж)

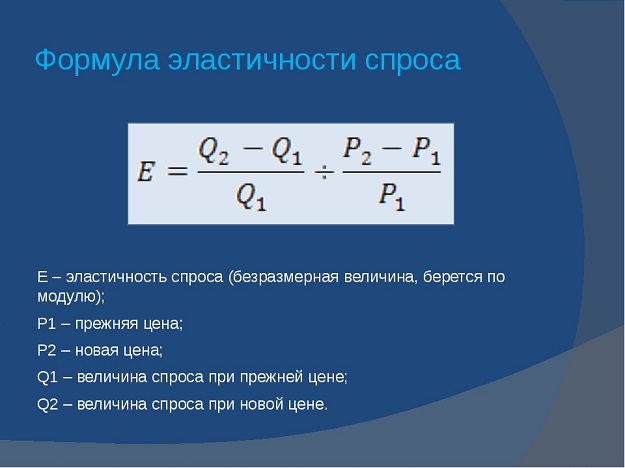

Операционная маржа

Операционная маржа показывает, сколько компания зарабатывает или теряет на своём основном бизнесе с каждого доллара продаж. Это гораздо более полный и аккуратный индикатор качества работы компании, чем валовая маржа, поскольку он учитывает не только себестоимость товаров, но и другие важные операционные издержки, о которых мы говорили в разделе о прибылях и убытках, включая расходы на маркетинг и продажи.

Операционная маржа = (Операционная прибыль или убыток) / (Выручка от продаж)

Маржа чистой прибыли

Маржа чистой прибыли показывает, какая часть выручки компании остаётся после вычета всех возможных издержек и выплат, вне зависимости от их природы. Хотя этот показатель весьма важен, он содержит в себе большое количество «шума», как положительно, так и отрицательно влияющего на итоговый показатель.

Маржа чистой прибыли = (Чистая прибыль или убыток) / (Выручка от продаж)

Маржа свободного денежного потока

В разделе об отчете о движении денежных средств мы рассмотрели концепцию свободного денежного потока и отметили его важность для компании. Маржа свободного денежного потока показывает способность компании получать живые деньги на один доллар продаж.

Маржа свободного денежного потока = (Свободный денежный поток) / (Выручка от продаж)

Возврат на активы

Возврат на активы отражает способность компании превращать свои активы в прибыль. (Не стоит путать этот показатель с оборачиваемостью активов, рассматриваемой ранее. Оборачиваемость активов показывает, насколько эффективно активы компании генерируют выручку.)

Возврат на активы = (Чистая прибыль + Процентные платежи с поправкой на налоги) / (Средняя величина активов)

Обратите внимание, что к чистой прибыли прибавляются процентные платежи. Это происходит, поскольку возврат на активы учитывает прибыльность компании, полученную с использованием всех типов активов, включая активы, финансированные за счет заемных источников. Поэтому при расчете этого показателя мы добавляем к прибыли сумму, выплаченную держателям долговых обязательств компании.

Поправка на налоги необходима из-за того, что налог на прибыль взимается с прибыли компании, рассчитанной после уплаты процентных платежей. Для того, чтобы откорректировать процентные платежи нужно сделать следующее: определить эффективную налоговую ставку путем деления суммы начисленного налога на прибыль до налогообложения, а затем подставить полученное значение ставки в следующую формулу:

Процентные платежи с поправкой на налоги = (1 − Эффективная ставка налога) * (Фактические процентные платежи)

Возврат на активы обычно выражается в процентах и при прочих равных условиях, чем выше его значение, тем лучше.

Возврат на капитал

По аналогии с возвратом на активы, возврат на капитал учитывает доходность вложений акционеров в капитал компании. Он также выражается в процентах и при прочих равных условиях, чем выше его значение — тем лучше.

Возврат на капитал = (Чистая прибыль) / (Средняя велицина акционерного капитала)

В этом разделе мы попытались применить на практике то, что предварительно рассмотрели в трёх предыдущих разделах. Мы изучили финансовые коэффициенты, а также обратили внимание на важность их использования в сравнительном контексте. Мы перечислили различные типы коэффициентов, включая коэффициенты эффективности, ликвидности, финансового рычага и рентабельности.

putevoditelinvestora.ru

Мой метод анализа отчета о прибылях и убытках

Отчетность, как бикини, открывает, но не все.

Продолжаем читать отчетность компании. Разобравшись с балансом, можно переходить к более важному отчету компании — о прибылях и убытках. Почему более важному? Потому что именно прибыль (а точней, ее рост) толкает курс бумаг вверх и умножает доходы акционера. Конечно, акции могут расти и на ожиданиях, но такой авантюрный разгон меня не вдохновляет. Рынок — не казино, а акции — не игральные фишки: за каждой из них стоит реальный бизнес, который инвестору следует знать. И изучение отчета о прибылях и убытках как раз способствует этому знанию.

- Справка: Отчет о прибылях и убытках (Income Statement) отражает эффективность работы компании, позволяя судить о размере выручки за отчетный период (месяц, квартал или год) и расходов, связанных с ее получением.

Где найти отчет о прибылях и убытках?

Найти финансовые отчеты, в том числе, и отчет о прибылях и убытках, можно на сайте компании в разделе Investor’s relations (Связь с инвесторами) или на финансовых ресурсах вроде Yahoo! Finance, Morningstar.com или Wall Street Journal.

На финансовых сайтах нужно ввести в строку поиска тикер компании, перейти в раздел Financials (Финансы) и выбрать Income Statement (Отчет о прибылях и убытках). На примере компании Intel Corp. данные ссылки выглядят так:

Из чего состоит отчет о прибылях и убытках?

Состав и принцип формирования отчета о прибылях и убытках проще понять, если знать, из чего в бизнесе складывается доход и как образуется чистая прибыль. Подробней об этом я пишу здесь, но по ходу обзора мы рассмотрим этот процесс.

В самой верхней строке отчета отражается выручка от продаж (Revenue/Sales), а ниже идут данные о понесенных затратах (Expenses), которые в той или иной мере повлияли на результат — величину чистой прибыли (Net Income) или убытка (Loss).

При этом, согласно принципу начисления, все доходы и затраты в отчете отражаются в момент их совершения, а не в момент получения оплаты. Другими словами, у компании может быть «бумажная» прибыль, но отсутствовать кэш. Для инвестора понимание этого принципа — архиважный момент. Он напоминает ему о том, что прибыль компании и реальные деньги не есть одно и то же.

Состав основных статей отчета о прибылях и убытках

Revenue/Sales (Выручка от продаж): объем чистой выручки (за минусом скидок и возвратов товаров), которую компания получила за отчетный период от реализации товаров и/или услуг, в том числе при продаже в кредит, то есть с отсрочкой платежа.

- О том, какую долю в объеме выручки составляют продажи в кредит, можно понять по динамике статьи баланса Net Receivables (Дебиторская задолженность) — о ней речь шла здесь.

Cost of Revenue (Себестоимость): расходы, которые компания понесла для того, чтобы произвести продукцию и/или предоставить услуги. Это переменные (прямые) затраты, и называются они так потому, что их уровень изменяется вместе с объемом продаж. К ним относятся затраты на товары, сырье и материалы, сдельная зарплата рабочих, оплата электроэнергии, транспортные расходы. Разница между выручкой от продаж и объемом переменных затрат образует величину маржинальной или валовой прибыли.

- Gross Profit (Валовая прибыль) = Revenue (Выручка) - Cost of Revenue (Себестоимость)

За счет валовой прибыли бизнес покрывает свои операционные расходы и по ее величине можно судить о том, насколько компания способна себя содержать.

Операционные расходы (Operating Expense, сокр. OPEX): накладные расходы на ведение бизнеса, организацию и развитие продаж. Такие затраты называются постоянными (косвенными), потому что их уровень не зависит от объема продаж или производства. В состав операционных расходов в отчете о прибылях и убытка входят следующие статьи:

- Research Development (Расходы на разработку и исследования): денежные средства, направляемые компанией на изучение, развитие и создание новых продуктов.

- Selling General and Administrative (Коммерческие и административные расходы): затраты, связанные с продажей товаров и ведением бизнеса (аренда и содержание офиса, реклама, услуги связи, заработная плата сотрудников).

- Non Recurring и Others (Разовые и прочие) расходы: нерегулярные затраты и расходы, не связанные с основной деятельностью компании. Сюда могут быть отнесены судебные издержки, затраты на открытие/закрытие подразделений.

Разница между валовой прибылью и объемом постоянных затрат дает величину операционной прибыли или убытка (Operating Income/Loss).

- Operating Income (Операционная прибыль) = Gross Profit (Валовая прибыль) — Operating Expense (Операционные расходы)

Величина операционной прибыли характеризует эффективность операционной (основной, текущей) деятельности компании, то есть той, ради которой она и создавалась.

Операционная прибыль, прочие доходы и расходы в совокупности формируют прибыль до налогов и процентов (Earnings Before Interest and Tax, EBIT). Ее величина определяется правилами финансового учета и может не совпадать с прибылью, рассчитываемой по налоговым правилам (разница между ними приводит к возникновению отложенных налоговых обязательств).

Далее из операционной прибыли в отчете вычитаются следующие статьи:

- Other Expenses Net (Прочие расходы).

- Interest Expense (Расходы на выплату процентов): затраты компании по обслуживанию заемных средств и долговых обязательств (кредитов, ссуд, облигаций).

- Income Tax Expense (Сумма налога на прибыль): расходы компании на выплату подоходного налога.

- Minority Interest (Инвестиции в зависимые компании): расходы компании на участие в дочерних организациях.

В результате чего образуется чистая прибыль от операций (Net Income From Continuing Ops) — доход, получаемый компанией от ее основной деятельности.

Время от времени в отчете о прибылях и убытках могут появляться единовременные расходы (Non-recurring Events), включающие такие статьи, как:

- Discontinued Operations (Прекращенная деятельность): расходы, понесенные компанией в случае прекращения одного из ее видов деятельности.

- Extraordinary Items (Чрезвычайные события): расходы, возникшие вследствие нетипичных событий, повторение которых маловероятно (например, стихийное бедствие).

Чистая прибыль или убыток (Net Income/Loss) является итогом отчета, а ее величина переносится на счет нераспределенной прибыли в балансе и увеличивает (или уменьшает) размер собственного капитала (Stockholders' Equity) компании, чем, собственно, связывает два этих отчета.

Как анализировать отчет о прибылях и убытках

Начинать анализ отчета о о прибылях и убытках необходимо с того, что генерит бизнесу прибыль, то есть с продаж (Sales/Revenue). Они для компании - главный источник дохода. И первое, что здесь важно понять, растут они или снижаются. Выявить тренд мне помогают данные по выручке за 3-5 лет и в предыдущих кварталах. Найти их в процентном и абсолютном значениях можно на сайте Morningstar.com в разделе Financals. На примере компании Intel Corp. они выглядят так.

Далее, как и в случае с балансом, я провожу горизонтальный и вертикальный анализ, и выясняю, какие статьи отчета изменились больше всего и как их изменение повлияло на результат.

Анализ продаж

Анализируя результаты продаж, я учитываю влияние сезонности и экономических циклов, а если компания ведет бизнес за рубежом, то и колебания курсов валют. Затем темпы роста продаж я соотношу с размером инфляции. Это мне позволяет понять, был ли в компании реальный рост. Так, если при 5%-ной инфляции выручка прирастала на 3%, то никакого роста не произошло, так как доход от продаж не покрыл даже инфляцию.

- Вывод 1: На объем выручки от продаж и темп ее роста могут влиять цикличность бизнеса, сезонность спроса, изменение уровня инфляция и колебания курсов валют.

Далее темпы роста продаж я сравниваю с динамикой себестоимости (Cost of Revenue/Cost of Goods Sold): их изменение должно быть пропорционально объему продаж. Другими словами, себестоимость и продажи должны прирастать схожими темпами. Опережающий рост выручки над себестоимостью — хороший знак. Если же себестоимость растет быстрее продаж, это снижает маржу и повышает риски убытка при дальнейшем падении продаж.

В свою очередь, рост себестоимости без увеличения продаж ухудшает рентабельность бизнеса и повышает инвестиционные риски. Для того, чтобы оценить эти риски, я всегда стараюсь понять, что привело к увеличению себестоимости. Это может быть рост затрат на сырье и материалы или (что хуже) снижение цен.

- Вывод 2: Опережающий рост себестоимости относительно темпов роста продаж — предвестник возможного снижения наценки и, как следствие, валовой прибыли и доходности бизнеса.

Валовый или маржинальный доход называют еще суммой покрытия, так как это — та часть выручки, которая остается в компании на покрытие ее постоянных затрат. И уровень этих затрат напрямую влияет на размер чистой прибыли и рентабельность инвестиций. Поэтому следующее, что я анализирую - это затраты.

Анализ затрат

Оценивая долю каждого вида затрат в общем объеме расходов (Total Operating Expenses), я прежде всего смотрю на коммерческие (Selling General and Administrative Expences) и расходы на исследование и разработку (Research Development). Их величину и изменение я соотношу с профилем компании.

Очевидно, что для производственных и технологичных компаний, вроде Intel, основной объем затрат должен приходиться на разработку, а не продажи и продвижение. В то время, как для торговой компании, вроде Weight Watchers, наоборот, на стимулирование сбыта.

Об эффективности данных затрат я сужу по темпам роста продаж. Так, если коммерческие затраты растут быстрее, чем выручка, то это значит, что расходы на продвижение себя не оправдали и всплеска продаж не произошло.

При этом резкое увеличение затрат на разработку, особенно на фоне растущих расходов на амортизацию (Depreciation & Amortization Expense), может указывать на изменения на рынке. Например, это хорошо видно в отчетах Intel за 2009-2013 гг, когда мобильные технологии полностью изменили рынок ПК.

- Вывод 3: Превышение темпов роста расходов над приростом продаж угрожает устойчивости компании, а продолжение такой динамики может стать причиной банкротства.

Анализируя неоперационные (внереализационные) расходы компании, я оцениваю такие статьи, как Interest Expense (Расходы на выплату процентов) и Income Tax Expense (Сумма налога на прибыль). По статье Income Tax Expense можно узнать, сколько компания платит налогов.

В свою очередь, статья Interest Expense (Расходы на выплату процентов) позволяет понять, использует ли бизнес заемные средства и сколько платит за их привлечение. Для того, чтобы выяснить, насколько легко компании обслуживать долг, я рассчитываю коэффициент покрытия процентов.

- Коэффициент покрытия процентов = Прибыль до уплаты процентов и налогов / Проценты по обслуживанию долга.

Чем ниже коэффициент покрытия процентов, тем выше риски инвестора. При коэффициенте < 1,5 у бизнеса возникают проблемы с обслуживанием долга; коэффициент < 1 приближает компанию к банкротству.

- Вывод 4: Расчет коэффициента покрытия процентов помогает взвесить инвестиционные риски. Чем выше его значение, тем устойчивее финансовое положение компании.

В завершении анализа затрат я оцениваю прибыль от операций (Operating Income): ее величина мне дает представление о том, насколько бизнес компании ресурсоемкий, управляемый с точки зрения затрат и, как следствие, привлекательный для инвестиций.

Анализ рентабельности

Добравшись до показателя чистой прибыли (Net Income), я изучаю его динамику и сравниваю с изменением темпом роста продаж. Хорошо, когда чистая прибыль опережает продажи. Это говорит об эффективности компании и указывает на ее потенциал.

Кроме этого меня, как инвестора, интересует объем чистой прибыли, приходящейся на обыкновенные акции. Поэтому я всегда смотрю на статью Net Income Applicable To Common Shares. По динамике данной статьи можно понять, как менялся объем акций компании в обращении и не размывался ли доход их владельцев.

Оценивая показатель чистой прибыли, я всегда помню о том, что им легко управлять (как именно, я пишу здесь). В связи с этим для оценки эффективности бизнеса я прежде всего опираюсь на операционную прибыль и коэффициенты валовой и операционной маржи (или рентабельности). Рассчитываются данные коэффициенты так:

- Валовая маржа = (Валовая прибыль / Выручка) x 100% Gross Profit Margin = (Gross Profit / Revenue) х 100%

Коэффициент валовой маржи показывает, сколько прибыли «сидит» в объеме продаж и отражает ценовую гибкость компании. Другими словами, позволяет судить о возможности компании снизить цены при усилении конкуренции.

- Операционная маржа = (Доход от операций / Выручка) x 100% Operating Margin = (Operating Income / Revenue) х 100%

Коэффициент операционной маржи (Operating Margin) показывает, какой объем прибыли приносит компании ее основной бизнес и дает представление об эффективности управления. Подробнее о коэффициентах рентабельности и их важности для выявления потенциала компании я пишу здесь.

Резюме

Таков мой метод анализа отчета о прибылях и убытках. И если сформулировать кратко, то его алгоритм предполагает взгляд на компанию глазами инвестора, в частности, проведение оценки:

- Динамики выручки — для понимания того, что происходит с продажами.

- Структуры затрат - для оценки эффективности руководства компании.

- Рентабельности компании - для выявления ее инвестиционной привлекательности.

и поиск ответов на следующие вопросы:

- Что в компании происходит с продажами и темпом их роста?

- Из каких источников формируется прибыль компании и получает ли она стабильный доход от основной своей деятельности?

- Как компания управляет расходами и вкладывается ли в свое развитие?

Как видно, отчет о прибылях и убытках позволяет сделать начальные выводы о том, как компания ведет свой бизнес, но не дает представление о том, сколько денег она создает. Об этом знает третий отчет — о движении денежных средств (Cash Flow Statement). О том, что он из себя представляет и на что в нем смотреть, я поделюсь с вами в отдельном обзоре. Следите за обновлениями блога.

Sapienti sat, Оксана Гафаити, автор MindSpace.ru, частный инвестор.

Понравился пост? Поделитесь с друзьями. Напишите, что думаете, в комментариях ниже.

smart-lab.ru

Маржа валовой прибыли - Всё об акциях - Эсме Фаербер - rutlib2.com

Маржа валовой прибыли

Маржа (рентабельность) валовой прибыли – это доля прибыли от продаж после вычета себестоимости реализованной продукции. Маржа валовой прибыли отражает не только торговую надбавку к себестоимости реализованной продукции, но и способность руководства контролировать расходы на производство продукции. Маржа валовой прибыли рассчитывается следующим образом:

Маржа валовой прибыли = (Выручка – Себестоимость

реализованной продукции) / Чистая выручка.

Маржа операционной прибыли

Маржа операционной прибыли, или рентабельность (маржа) по EBIT, – это доля прибыли от продаж при осуществлении компанией операционной деятельности. Маржа операционной прибыли – это отношение прибыли компании от операционной деятельности [также известной как прибыль до уплаты процентов и налогов (EBIT)] к выручке. Эта прибыль включает в себя себестоимость реализованной продукции, а также коммерческие, общехозяйственные и административные расходы. Данный коэффициент показывает рентабельность компании в процессе осуществления ею операционной деятельности в обычном режиме и является мерой эффективности операционной деятельности компании.

Маржа операционной прибыли =

= Операционная прибыль / Чистая выручка.

Операционная прибыль или убыток зачастую самый правдивый индикатор рентабельности компании, поскольку она не учитывает неоперационную прибыль и расходы.

Маржа чистой прибыли

Маржа чистой прибыли, или рентабельность (маржа) по EBITDA, – это доля прибыли от продаж после вычета всех издержек и налогов на доходы. Маржа чистой прибыли включает в себя неоперационную прибыль и расходы, такие как налоги, проценты по обслуживанию долга и непредвиденные расходы. Чистая прибыль рассчитывается следующим образом:

Маржа чистой прибыли = Чистая прибыль / Чистая выручка.

Возможно, вы посчитаете, что рассчитывать все эти коэффициенты прибыли не очень важно, а важнее смотреть только на маржу чистой прибыли. Однако это может вас дезориентировать, поскольку рост ставок налога, стоимости обслуживания долга или потребность в крупных незапланированных расходах могут привести к значительному изменению величины чистой прибыли, даже если операционная прибыль компании не изменится. Компания может иметь чистую прибыль и одновременно показывать операционные убытки. Подобная ситуация возникает, когда компания имеет налоговые льготы или иные разовые доходы, которые оборачивают операционные убытки в чистую прибыль. Точно так же, если маржа чистой прибыли в какой-либо период времени снижается, стоит определить причины этого снижения.

Другими критериями рентабельности являются такие показатели, как рентабельность собственного капитала, рентабельность собственного капитала, выраженного обыкновенными акциями, и возврат на инвестиции. Эти коэффициенты имеют наибольший интерес для держателей обыкновенных акций, поскольку измеряют окупаемость средств, инвестированных акционерами.

Рентабельность собственного капитала

Рентабельность собственного капитала представляет собой долю чистой прибыли компании в собственном капитале. Этот коэффициент показывает, сколько компания зарабатывает для своих акционеров, и рассчитывается следующим образом:

Рентабельность собственного капитала =

= Чистая прибыль / Акционерный капитал.

Рентабельность собственного капитала, выраженного обыкновенными акциями

Данный показатель представляет собой долю прибыли в расчете на акционерный капитал, выраженный обыкновенными акциями. Если компания выпускала привилегированные акции, то держателям обыкновенных акций следует обращать внимание на прибыль компании в расчете на акционерный капитал, выраженный обыкновенными акциями, а не на совокупный акционерный капитал. Для расчета данной рентабельности вносятся поправки на дивиденды на привилегированные акции и на стоимость привилегированных акций в обращении.

Рентабельность собственного капитала, выраженного

обыкновенными акциями = (Чистый доход – Дивиденды

на привилегированные акции) / (Акционерный капитал –

– Привилегированные акции).

Возврат на инвестиции

Возврат на инвестиции – это доля прибыли, полученная компанией в расчете на ее совокупные активы. Этот показатель связан с прибылью, полученной компанией от инвестиций, и вычисляется следующим образом:

Возврат на инвестиции = Чистая прибыль / Совокупные активы.

Коэффициенты финансового левериджа

Финансовый леверидж обозначает использование заемных средств для приобретения активов. В периоды роста прибыли использование заемных средств может усиливать рост прибыли компании.

Финансовый леверидж – это мера использования заемных средств для финансирования активов компании. Несмотря на то что леверидж имеет большее значение для держателей облигаций, которые применяют коэффициенты финансового левериджа для определения уровня задолженности и осуществления предусмотренных договором выплат процентов и основного капитала, этот показатель также важен для держателей обыкновенных акций.

Все чаще прибегая к долговому финансированию, компания может увеличить доходы акционеров. В табл. 10-7 показано, как может увеличиться прибыль компании за счет использования левериджа (долгового финансирования). Данный пример иллюстрирует, как можно увеличить рентабельность собственного капитала и прибыль на акцию с 14 до 21 % и, соответственно, с 1,40 до 2,10 долл., повысив уровень долгового финансирования с 0 до 50 % от объема совокупных активов.

Такое повышение происходит по двум причинам. Во-первых, компания может получить прибыль, превышающую 10-процентную выплату в счет обслуживания долга. Во-вторых, проценты по обслуживанию долга относятся к расходам, которые уменьшают налогооблагаемую базу. Федеральное правительство вычитает 30 % (использованная в данном примере процентная ставка) из суммы процентных выплат (30 % от 50 долл. = 15 долл.).

Таблица 10-7

Пример использования финансового левериджа и прибыли

* Выпущено 100 акций. Рентабельность собственного капитала равна 140 / 1000 = 14 %. Прибыль на 1 акцию составляет 140 / 100 = 1,40 долл.

** Выпущено 50 акций. Рентабельность собственного капитала равна 105 / 500 = 21 %. Прибыль на 1 акцию составляет 105 / 50 = 2,10 долл.

Если использование заемных средств повышает доходы акционеров, а также прибыль на акцию, почему же акционеры должны беспокоиться о размере обязательств компании для финансирования своих активов? Ответ заключается в следующем: чем больше заемного капитала привлекает компания, тем выше ее финансовые риски и стоимость обслуживания долга. В случае снижения продаж у компании могут появиться проблемы с уплатой процентов по обслуживанию долга. Такая ситуация может привести не только к прекращению платежей в счет погашения долга и в конечном счете к банкротству компании, но и к значительному снижению доходов акционеров и прибыли на 1 акцию. Когда компания увеличивает размер долговых обязательств, стоимость дополнительных выпусков долговых обязательств повышается, а это значит, что компания должна получить прибыль, превышающую объем заемных средств, иначе использование заемного капитала не принесет никакой выгоды. Когда размер долга достигает уровня, при котором прибыль становится ниже суммы заимствований, рентабельность собственного капитала и прибыль на 1 акцию снижаются.

С точки зрения держателей обыкновенных акций высокая доля заемного капитала зачастую сигнализирует о высоких рисках, которые несет компания, а это требует большей прибыли для покрытия риска.

Такое повышение требуемой доходности может оказать негативное воздействие на цену акций. Использование левериджа повышает стоимость акций, если текущий уровень заемного капитала не воспринимается как фактор, увеличивающий риски компании.

rutlib2.com

Что такое маржа

С понятием «маржа» сталкиваются очень многие люди, но часто не до конца понимают, что оно значит. Постараемся исправить ситуацию и дадим ответ на вопрос, что такое маржа простыми словами, а также разберем, какие бывают разновидности и как провести ее расчет.

Понятие маржа

Маржа (eng. margin – разница, преимущество) – абсолютный показатель, который отображает, каким образом функционирует бизнес. Иногда еще можно встретить другое название – валовая прибыль. Ее обобщенное понятие показывает, какова разница между двумя какими-либо показателями. Например, экономическими или финансовыми.

Основные виды

Данный термин используется во многих областях деятельности человека – существует большое количество ее разновидностей. Рассмотрим самые широко используемые.

Валовая (Gross Profit Margin)

Валовая или гросс маржа – это процент от всего объема выручки, оставшейся после переменных затрат. Такими затратами могут быть закупка сырья и материалов для производства, выплата заработной платы работникам, трата средств на сбыт товаров и т. д. Она характеризует общую работу предприятия, определяет его чистую прибыль, а также используется для подсчета других величин.

Операционная (Operating profit margin)

Операционная маржа – это отношение операционной прибыли предприятия к его доходу. Она указывает на количество выручки в процентном соотношении, которая остается у компании после учета себестоимости товара, а также других сопутствующих расходов.

Чистая (Net Profit Margin)

Чистая маржа – это отношение чистой прибыли предприятия к его выручке. Она отображает, какое количество денежных единиц прибыли предприятие получает из одной денежной единицы выручки. После ее расчета становится понятно, насколько успешно компания справляется со своими расходами.

Зная чистую прибыль, можно посчитать маржинальность или норму рентабельности бизнеса – это дает возможность в процентах оценить соотношение этой прибыли к вложенному капиталу.

Нужно отметить, что на значение конечного показателя влияет направление работы предприятия. Например, фирмы, работающие в сфере розничной торговли, обычно имеют достаточно маленькие цифры, а крупные производственные предприятия обладают довольно таки высокими цифрами.

Процентная

Процентная маржа – это один из важных показателей деятельности банка, она характеризует соотношение его доходных и расходных частей. С ее помощью определяют доходность операций по ссудам и то, может ли банк покрыть свои издержки.

Данная разновидность бывает абсолютной и относительной. На ее величину могут влиять темпы инфляции, разного рода активные операции, отношение между капиталом банка и ресурсами, которые привлечены извне и т. д.

Вариационная

Вариационная маржа (ВМ)– это величина, которая обозначает возможную прибыль или убыток на торговых площадках. Также это число, по которому может увеличиваться или уменьшаться объем денежных средств, взятых под залог во время торговой сделки.

Если трейдер правильно спрогнозировал движение рынка, то данная величина будет положительной. В противоположной ситуации она будет отрицательной.

Когда сессия заканчивается, то набежавшая ВМ прибавляется к счету или наоборот – аннулируется.

Если трейдер держит свою позицию только на протяжении одной сессии, то итоги торговой сделки будут одинаковыми с ВМ.

А если трейдер держит свою позицию продолжительное время, она будет приплюсовываться ежедневно, и в конечном счете ее показатели не будут одинаковыми с итогом по сделке.

Просмотрите видео о том, что такое маржа:

Маржа и прибыль: в чем разница

Большинство людей склонны считать, что понятия «маржа» и «прибыль» идентичны, и не могут понять, в чем разница между ними. Однако пусть и незначительная, но разница все же присутствует, и важно ее понимать, особенно людям, которые пользуются этими понятиями ежедневно.

Вспомним, что маржа – это разница между выручкой фирмы и себестоимостью товаров, которые она производит. Чтобы ее рассчитать, берут во внимание только переменные затраты без учета остальных.

Прибыль – это результат финансовой деятельности фирмы по итогам какого-либо периода. То есть это те средства, которые остаются у предприятия после учета всех расходов на производство и сбыт товара.

Другими словами, маржу можно рассчитать таким образом: отнять себестоимость товара из выручки. А когда рассчитывается прибыль, помимо себестоимости товара учитывают и различные издержки, затраты на управление бизнесом, проценты, которые уплачены или получены, и другие виды расходов.

Чем отличается маржа от наценки

Чтобы разобраться, чем отличается маржа от наценки, нужно сначала разъяснить эти понятия. Если с первым словом уже все ясно, то со вторым не совсем.

Наценка – это разность между себестоимостью и конечной ценой товара. По идее она должна покрыть все затраты: на про

tradesmarter.ru

Что такое маржа

С понятием «маржа» сталкиваются очень многие люди, но часто не до конца понимают, что оно значит. Постараемся исправить ситуацию и дадим ответ на вопрос, что такое маржа простыми словами, а также разберем, какие бывают разновидности и как провести ее расчет.

Понятие маржа

Маржа (eng. margin – разница, преимущество) – абсолютный показатель, который отображает, каким образом функционирует бизнес. Иногда еще можно встретить другое название – валовая прибыль. Ее обобщенное понятие показывает, какова разница между двумя какими-либо показателями. Например, экономическими или финансовыми.

Основные виды

Данный термин используется во многих областях деятельности человека – существует большое количество ее разновидностей. Рассмотрим самые широко используемые.

Валовая (Gross Profit Margin)

Валовая или гросс маржа – это процент от всего объема выручки, оставшейся после переменных затрат. Такими затратами могут быть закупка сырья и материалов для производства, выплата заработной платы работникам, трата средств на сбыт товаров и т. д. Она характеризует общую работу предприятия, определяет его чистую прибыль, а также используется для подсчета других величин.

Операционная (Operating profit margin)

Операционная маржа – это отношение операционной прибыли предприятия к его доходу. Она указывает на количество выручки в процентном соотношении, которая остается у компании после учета себестоимости товара, а также других сопутствующих расходов.

Чистая (Net Profit Margin)

Чистая маржа – это отношение чистой прибыли предприятия к его выручке. Она отображает, какое количество денежных единиц прибыли предприятие получает из одной денежной единицы выручки. После ее расчета становится понятно, насколько успешно компания справляется со своими расходами.

Зная чистую прибыль, можно посчитать маржинальность или норму рентабельности бизнеса – это дает возможность в процентах оценить соотношение этой прибыли к вложенному капиталу.

Нужно отметить, что на значение конечного показателя влияет направление работы предприятия. Например, фирмы, работающие в сфере розничной торговли, обычно имеют достаточно маленькие цифры, а крупные производственные предприятия обладают довольно таки высокими цифрами.

Процентная

Процентная маржа – это один из важных показателей деятельности банка, она характеризует соотношение его доходных и расходных частей. С ее помощью определяют доходность операций по ссудам и то, может ли банк покрыть свои издержки.

Данная разновидность бывает абсолютной и относительной. На ее величину могут влиять темпы инфляции, разного рода активные операции, отношение между капиталом банка и ресурсами, которые привлечены извне и т. д.

Вариационная

Вариационная маржа (ВМ)– это величина, которая обозначает возможную прибыль или убыток на торговых площадках. Также это число, по которому может увеличиваться или уменьшаться объем денежных средств, взятых под залог во время торговой сделки.

Если трейдер правильно спрогнозировал движение рынка, то данная величина будет положительной. В противоположной ситуации она будет отрицательной.

Когда сессия заканчивается, то набежавшая ВМ прибавляется к счету или наоборот – аннулируется.

Если трейдер держит свою позицию только на протяжении одной сессии, то итоги торговой сделки будут одинаковыми с ВМ.

А если трейдер держит свою позицию продолжительное время, она будет приплюсовываться ежедневно, и в конечном счете ее показатели не будут одинаковыми с итогом по сделке.

Просмотрите видео о том, что такое маржа:

Маржа и прибыль: в чем разница

Большинство людей склонны считать, что понятия «маржа» и «прибыль» идентичны, и не могут понять, в чем разница между ними. Однако пусть и незначительная, но разница все же присутствует, и важно ее понимать, особенно людям, которые пользуются этими понятиями ежедневно.

Вспомним, что маржа – это разница между выручкой фирмы и себестоимостью товаров, которые она производит. Чтобы ее рассчитать, берут во внимание только переменные затраты без учета остальных.

Прибыль – это результат финансовой деятельности фирмы по итогам какого-либо периода. То есть это те средства, которые остаются у предприятия после учета всех расходов на производство и сбыт товара.

Другими словами, маржу можно рассчитать таким образом: отнять себестоимость товара из выручки. А когда рассчитывается прибыль, помимо себестоимости товара учитывают и различные издержки, затраты на управление бизнесом, проценты, которые уплачены или получены, и другие виды расходов.

Чем отличается маржа от наценки

Чтобы разобраться, чем отличается маржа от наценки, нужно сначала разъяснить эти понятия. Если с первым словом уже все ясно, то со вторым не совсем.

Наценка – это разность между себестоимостью и конечной ценой товара. По идее она должна покрыть все затраты: на про

tradesmarter.ru

Что такое маржа

С понятием «маржа» сталкиваются очень многие люди, но часто не до конца понимают, что оно значит. Постараемся исправить ситуацию и дадим ответ на вопрос, что такое маржа простыми словами, а также разберем, какие бывают разновидности и как провести ее расчет.

Понятие маржа

Маржа (eng. margin – разница, преимущество) – абсолютный показатель, который отображает, каким образом функционирует бизнес. Иногда еще можно встретить другое название – валовая прибыль. Ее обобщенное понятие показывает, какова разница между двумя какими-либо показателями. Например, экономическими или финансовыми.

Основные виды

Данный термин используется во многих областях деятельности человека – существует большое количество ее разновидностей. Рассмотрим самые широко используемые.

Валовая (Gross Profit Margin)

Валовая или гросс маржа – это процент от всего объема выручки, оставшейся после переменных затрат. Такими затратами могут быть закупка сырья и материалов для производства, выплата заработной платы работникам, трата средств на сбыт товаров и т. д. Она характеризует общую работу предприятия, определяет его чистую прибыль, а также используется для подсчета других величин.

Операционная (Operating profit margin)

Операционная маржа – это отношение операционной прибыли предприятия к его доходу. Она указывает на количество выручки в процентном соотношении, которая остается у компании после учета себестоимости товара, а также других сопутствующих расходов.

Чистая (Net Profit Margin)

Чистая маржа – это отношение чистой прибыли предприятия к его выручке. Она отображает, какое количество денежных единиц прибыли предприятие получает из одной денежной единицы выручки. После ее расчета становится понятно, насколько успешно компания справляется со своими расходами.

Зная чистую прибыль, можно посчитать маржинальность или норму рентабельности бизнеса – это дает возможность в процентах оценить соотношение этой прибыли к вложенному капиталу.

Нужно отметить, что на значение конечного показателя влияет направление работы предприятия. Например, фирмы, работающие в сфере розничной торговли, обычно имеют достаточно маленькие цифры, а крупные производственные предприятия обладают довольно таки высокими цифрами.

Процентная

Процентная маржа – это один из важных показателей деятельности банка, она характеризует соотношение его доходных и расходных частей. С ее помощью определяют доходность операций по ссудам и то, может ли банк покрыть свои издержки.

Данная разновидность бывает абсолютной и относительной. На ее величину могут влиять темпы инфляции, разного рода активные операции, отношение между капиталом банка и ресурсами, которые привлечены извне и т. д.

Вариационная

Вариационная маржа (ВМ)– это величина, которая обозначает возможную прибыль или убыток на торговых площадках. Также это число, по которому может увеличиваться или уменьшаться объем денежных средств, взятых под залог во время торговой сделки.

Если трейдер правильно спрогнозировал движение рынка, то данная величина будет положительной. В противоположной ситуации она будет отрицательной.

Когда сессия заканчивается, то набежавшая ВМ прибавляется к счету или наоборот – аннулируется.

Если трейдер держит свою позицию только на протяжении одной сессии, то итоги торговой сделки будут одинаковыми с ВМ.

А если трейдер держит свою позицию продолжительное время, она будет приплюсовываться ежедневно, и в конечном счете ее показатели не будут одинаковыми с итогом по сделке.

Просмотрите видео о том, что такое маржа:

Маржа и прибыль: в чем разница

Большинство людей склонны считать, что понятия «маржа» и «прибыль» идентичны, и не могут понять, в чем разница между ними. Однако пусть и незначительная, но разница все же присутствует, и важно ее понимать, особенно людям, которые пользуются этими понятиями ежедневно.

Вспомним, что маржа – это разница между выручкой фирмы и себестоимостью товаров, которые она производит. Чтобы ее рассчитать, берут во внимание только переменные затраты без учета остальных.

Прибыль – это результат финансовой деятельности фирмы по итогам какого-либо периода. То есть это те средства, которые остаются у предприятия после учета всех расходов на производство и сбыт товара.

Другими словами, маржу можно рассчитать таким образом: отнять себестоимость товара из выручки. А когда рассчитывается прибыль, помимо себестоимости товара учитывают и различные издержки, затраты на управление бизнесом, проценты, которые уплачены или получены, и другие виды расходов.

Чем отличается маржа от наценки

Чтобы разобраться, чем отличается маржа от наценки, нужно сначала разъяснить эти понятия. Если с первым словом уже все ясно, то со вторым не совсем.

Наценка – это разность между себестоимостью и конечной ценой товара. По идее она должна покрыть все затраты: на про

tradesmarter.ru

Что такое маржа

С понятием «маржа» сталкиваются очень многие люди, но часто не до конца понимают, что оно значит. Постараемся исправить ситуацию и дадим ответ на вопрос, что такое маржа простыми словами, а также разберем, какие бывают разновидности и как провести ее расчет.

Понятие маржа

Маржа (eng. margin – разница, преимущество) – абсолютный показатель, который отображает, каким образом функционирует бизнес. Иногда еще можно встретить другое название – валовая прибыль. Ее обобщенное понятие показывает, какова разница между двумя какими-либо показателями. Например, экономическими или финансовыми.

Основные виды

Данный термин используется во многих областях деятельности человека – существует большое количество ее разновидностей. Рассмотрим самые широко используемые.

Валовая (Gross Profit Margin)

Валовая или гросс маржа – это процент от всего объема выручки, оставшейся после переменных затрат. Такими затратами могут быть закупка сырья и материалов для производства, выплата заработной платы работникам, трата средств на сбыт товаров и т. д. Она характеризует общую работу предприятия, определяет его чистую прибыль, а также используется для подсчета других величин.

Операционная (Operating profit margin)

Операционная маржа – это отношение операционной прибыли предприятия к его доходу. Она указывает на количество выручки в процентном соотношении, которая остается у компании после учета себестоимости товара, а также других сопутствующих расходов.

Чистая (Net Profit Margin)

Чистая маржа – это отношение чистой прибыли предприятия к его выручке. Она отображает, какое количество денежных единиц прибыли предприятие получает из одной денежной единицы выручки. После ее расчета становится понятно, насколько успешно компания справляется со своими расходами.

Зная чистую прибыль, можно посчитать маржинальность или норму рентабельности бизнеса – это дает возможность в процентах оценить соотношение этой прибыли к вложенному капиталу.

Нужно отметить, что на значение конечного показателя влияет направление работы предприятия. Например, фирмы, работающие в сфере розничной торговли, обычно имеют достаточно маленькие цифры, а крупные производственные предприятия обладают довольно таки высокими цифрами.

Процентная

Процентная маржа – это один из важных показателей деятельности банка, она характеризует соотношение его доходных и расходных частей. С ее помощью определяют доходность операций по ссудам и то, может ли банк покрыть свои издержки.

Данная разновидность бывает абсолютной и относительной. На ее величину могут влиять темпы инфляции, разного рода активные операции, отношение между капиталом банка и ресурсами, которые привлечены извне и т. д.

Вариационная

Вариационная маржа (ВМ)– это величина, которая обозначает возможную прибыль или убыток на торговых площадках. Также это число, по которому может увеличиваться или уменьшаться объем денежных средств, взятых под залог во время торговой сделки.

Если трейдер правильно спрогнозировал движение рынка, то данная величина будет положительной. В противоположной ситуации она будет отрицательной.

Когда сессия заканчивается, то набежавшая ВМ прибавляется к счету или наоборот – аннулируется.

Если трейдер держит свою позицию только на протяжении одной сессии, то итоги торговой сделки будут одинаковыми с ВМ.

А если трейдер держит свою позицию продолжительное время, она будет приплюсовываться ежедневно, и в конечном счете ее показатели не будут одинаковыми с итогом по сделке.

Просмотрите видео о том, что такое маржа:

Маржа и прибыль: в чем разница

Большинство людей склонны считать, что понятия «маржа» и «прибыль» идентичны, и не могут понять, в чем разница между ними. Однако пусть и незначительная, но разница все же присутствует, и важно ее понимать, особенно людям, которые пользуются этими понятиями ежедневно.

Вспомним, что маржа – это разница между выручкой фирмы и себестоимостью товаров, которые она производит. Чтобы ее рассчитать, берут во внимание только переменные затраты без учета остальных.

Прибыль – это результат финансовой деятельности фирмы по итогам какого-либо периода. То есть это те средства, которые остаются у предприятия после учета всех расходов на производство и сбыт товара.

Другими словами, маржу можно рассчитать таким образом: отнять себестоимость товара из выручки. А когда рассчитывается прибыль, помимо себестоимости товара учитывают и различные издержки, затраты на управление бизнесом, проценты, которые уплачены или получены, и другие виды расходов.

Чем отличается маржа от наценки

Чтобы разобраться, чем отличается маржа от наценки, нужно сначала разъяснить эти понятия. Если с первым словом уже все ясно, то со вторым не совсем.

Наценка – это разность между себестоимостью и конечной ценой товара. По идее она должна покрыть все затраты: на про

tradesmarter.ru