Расчет платежей по кредиту. Формула, которая поможет узнать сумму платежа. Ежемесячного платежа по кредиту формула

Аннуитетные платежи - расчёт, формула

Аннуитетный платеж — вариант ежемесячного платежа по кредиту, когда размер ежемесячного платежа остаётся постоянным на всём периоде кредитования.

Ежемесячный платёж, при аннуитетной схеме погашения кредита состоит из двух частей. Первая часть платежа идёт на погашение процентов за пользование кредитом. Вторая часть идёт на погашение долга. Аннуитетная схема погашения отличается от дифференцированной тем, что в начале кредитного периода проценты составляют большую часть платежа. Тем самым сумма основного долга уменьшается медленно, соответственно переплата процентов при такой схеме погашения кредита получается больше.

При аннуитетной схеме выплат по кредиту, ежемесячный платёж рассчитывается как сумма процентов, начисленных на текущий период и суммы идущей на погашения суммы кредита.

Для расчёта размера ежемесячного платежа можно воспользоваться кредитным калькулятором. С помощью калькулятора кредитов можно определить размер начисленных процентов, а так же сумму, идущую на погашение долга. Кроме того, можно взять в руки обычный калькулятор и рассчитать график платежей вручную.

Расчёт аннуитетного платежа

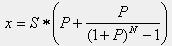

Рассчитать месячный аннуитетный платеж можно по следующей формуле:

, где , где x – месячный платёж, S – первоначальная сумма кредита, P – (1/12) процентной ставки, N – количество месяцев. |

Формула, для определение того, какая часть платежа пошла на погашение кредита, а какая на оплату процентов является достаточно сложной и без специальных математических знаний простому обывателю будет сложно ей воспользоваться. Поэтому мы рассчитаем данные величины простым способом, дающим такой же результат.

Для расчета процентной составляющей аннуитетного платежа, нужно остаток кредита на указанный период умножить на годовую процентную ставку и всё это поделить на 12 (количество месяцев в году).

, где , где – начисленные проценты, – начисленные проценты,  — остаток задолженности на период, P – годовая процентная ставка по кредиту. — остаток задолженности на период, P – годовая процентная ставка по кредиту. |

Что бы определить часть, идущую на погашение долга, необходимо из месячного платежа вычесть начисленные проценты.

s = x —  , гдеs – часть выплаты, идущая на погашение долга, x – месячный платёж, , гдеs – часть выплаты, идущая на погашение долга, x – месячный платёж,  — начисленные проценты, на момент n-ой выплаты. — начисленные проценты, на момент n-ой выплаты. |

Поскольку часть, идущая на погашение основного долга зависит от предыдущих платежей, поэтому рассчёт графика, по данной методике вычислять последовательно, начиная с первого платежа.

Пример расчёта графика выплат по аннуитетному кредиту

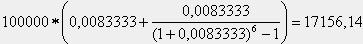

Для примера рассчитаем график платежей по кредиту в размере 100000 р. и годовой процентной ставкой 10%. Сроком погашения кредита возьмём 6 месяцев.

Для начала рассчитаем ежемесячный платёж.

|

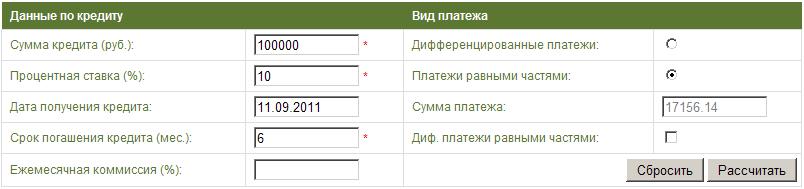

Затем рассчитаем по месяцам процентную и кредитную часть аннуитетного платежа.

| 1 месяц Проценты: 100000 * 0,1 / 12 = 833,33Основной долг: 17156,14 – 833, 33 = 16322,812 месяцОстаток кредита: 100000 – 16322,81 = 83677,19Проценты: 83677,19 * 0,1/12 = 697,31Основной долг: 17156,14 – 697,31 = 16458,833 месяцОстаток кредита: 83677,19 — 16458,83 = 67218,36Проценты: 67218,36 *0,1/12 = 560,15Основной долг: 17156,14 – 560,15 = 16595,994 месяцОстаток кредита: 67218,36 — 16595,99 = 50622,38Проценты: 50622.38 * 0,1/12 = 421.85Основной долг: 17156,14 – 421,85 = 16734,295 месяцОстаток кредита: 50622,38 — 16734,29 = 33888,09Проценты: 33888,09 * 0,1/12 = 282,40Основной долг: 17156,14 – 282,40 = 16873,746 месяцОстаток кредита: 33888.09 — 16873.74 = 17014,35Проценты: 17014,35 * 0,1/12 = 141,79Основной долг: 17156,14 – 141,79 = 17014,35 |

Если интересно узнать размер переплаты по аннуитетному кредиту, необходимо ежемесячный платёж, умножить на количество периодов и из получившегося числа вычесть первоначальный размер кредита. В нашем случае переплата будет следующей:

| 17156,14 * 6 – 100000 = 2936,84 |

Результат подсчётов по нашему примеру на сайте www.platesh.ru будет выглядеть так:

Форма ввода данных для расчёта аннуитетного платежа

Форма ввода данных для расчёта аннуитетного платежа Пример графика аннуитетных платежей

Пример графика аннуитетных платежей

Что подтверждает правильность наших расчётов.

www.platesh.ru

Как рассчитать ежемесячный платеж по кредиту

Кредит является одним из самых популярных банковских продуктов. Ипотека, потребительский кредит, автокредит различаются по величине процентов и сроку действия договора займа, по принципу формирования взносов для возврата долга банку. Существует несколько способов, как рассчитать ежемесячный платеж по кредиту – это можно сделать при помощи калькулятора онлайн или самостоятельно рассчитать сумму выплаты по определенной формуле, перед тем, как оформить кредит.

Расчет ежемесячного платежа по кредиту

Сумма регулярных платежей и график погашения определяется банковским специалистом, или это можно самостоятельно вычислить при помощи формул или кредитного калькулятора на банковских сайтах. Перед тем, как рассчитать ежемесячный платеж по кредиту, надо указать доход, определиться с максимальной суммой, величиной первого взноса, сроком и ставкой, проверить верность расчета взноса банком, отсутствие допуслуг.

Самостоятельно по формулам

Существуют формулы, как рассчитать платеж по кредиту. Плата по займу состоит из двух частей – основной долг и проценты. Банк предлагает два вида платежей: аннуитетный (одинаковая сумма на протяжении всего срока) и дифференцированный – долг делится на равные доли, а размер процентов идет в сторону уменьшения суммы платежа, величина выплаты неодинаковая. Формулы расчета в этих случаях существенно различаются.

С помощью онлайн калькулятора

Если не хочется рассчитывать все вручную, стоит воспользоваться онлайн-калькулятором. С его помощью можно выяснить, как правильно рассчитать ежемесячный платеж по кредиту. Для этого необходимо ввести предполагаемый срок кредитного договора, процентную ставку и выбрать тип выплаты. Размер взносов тут не является окончательным – при заключении договора к сумме займа прибавляется страховка и другие банковские услуги.

Как рассчитать сумму ежемесячного платежа по кредиту при аннуитетном методе начисления процентов

Равные взносы по кредиту на протяжении всего срока действия договора называются аннуитетными. Это самый распространенный тип оплаты займа, где первые платежи почти полностью состоят из выплаты процентов, и только потом погашается основная сумма. Этот вид погашения долга выгоден и банку и клиенту, главное – прозрачность схемы начисления.

Стандартная формула аннуитетного способа погашения долга выглядит так: величина взноса (А) состоит из суммы кредита (К), умноженной на определенную величину, где учитывается количество месяцев (М) и процентная ставка (П 1/12)), то есть А=К*(П+(П/(1+П)М-1)) Данный пример подходит для потребительских и ипотечных займов, банки больше склонны к аннуитету.

Формула расчета аннуитета

В качестве примера в данном случае принимается сумму кредита в 200 000 р., срок договора – 6 месяцев, годовая процентная ставка – 10%. Итак, сперва надо рассчитать величину ежемесячного платежа: 200000*(0,00083333+(0,0083333/(1+0,0083333)6-1))=34312 р. Не забывайте, необходимо брать в расчет не общую величину процентной ставки, а ее двенадцатую часть.

Процентная составляющая аннуитетного платежа

Не лишне будет высчитать процентную составляющую взноса, она рассчитывается по формуле, где учитывается остаток долга и годовая процентная ставка, поделенная на 12: Н (сумма начисленных процентов) = З (сумма оставшейся задолженности)*(С(процентная ставка))/12 (количество месяцев в году). Чтобы определить часть выплаты, которая идет на погашения основного долга, надо от общей суммы отнять начисленные проценты.

Делать это нужно последовательно по каждому ежемесячному графику платежей

- 1 месяц, проценты: 200000*0,1/12=1666,66, основной долг 34312-1666,66=32645,34

- 2 месяц, остаток кредита 200000-32645,34=167354,66, проценты: 167354,66*0,1/12=1394,62 основной долг 34312-1394,62=32917,38

- 3 месяц, остаток займа 167354,66-32917,38=134437,28, проценты 134437,28*0,1/12=1120,31, основной долг 34312-1120,31=33191,69

Как рассчитать месячный платеж по кредиту при дифференцированной схеме погашения кредита

Вариант, когда сумма долга уменьшается постепенно, называется дифференцированной выплатой. Он состоит из двух частей: основная (ее размер не изменяется) и убывающая, которая со временем уменьшается. Для расчета величины взноса необходимо знать окончательную сумму взноса, годовые проценты и количество месяцев, которое требуется для погашения кредита.

Формула дифференцированного платежа

Вначале надо узнать максимальный размер основной выплаты: П (основной платеж)=Р (размер кредита)/М (количество месяцев). Расчет начисленных процентов (Н) вычисляется путем умножения остатка долга. (О) на годовую процентную ставку (Пр), оставшийся результат поделить на 12 (количество месяцев в году), то есть Н=О*Пр/12. Остаток займа (О) вычисляется следующим образом: О=Р - (П*К (количество прошедших периодов)).

Для примера рассчитывается тот же кредит в размере 250000 р., взятый на полгода при ставке 10% годовых. Размер основного взноса – 250 000/6=41 666,67. Размер выплаты с момента оформления договора:

- 1 месяц: 41666,67+(250000-41666,67*0))*0,1/12=43750 р.

- 2 месяц: 41666,67+(250000-41666,67*1))0,1/12=43402,78 р.

- 3 месяц: 41666,67+(250000-(41666,67*2))0,1/12=43055,56 р.

Какой метод начисления процентов более выгодный

В России большинство банков дают в долг при условии расчета платежей по аннуитетному принципу. Это выгодно для финансовых организаций, проценты начисляются с основной суммы долга, которая почти не уменьшается в начальный период выплат. С дифференцированной системой другая проблема: ее используют не так много банков, размер первых взносов высок, могут быть трудности с одобрением заявки на кредит (требуется высокий доход заемщика).

Дифференцированный тип выплаты выгоден тем, кто берет крупный займ на большой период времени (более 10 лет), например, ипотечный кредит, тогда переплата банку будет существенно меньше. С дугой стороны, при займе у банка на срок менее 5 лет разница в переплате не так велика, можно поискать выгодную процентную ставку и рассчитать для себя более приемлемую схему аннуитета.

Формула расчета переплаты по кредиту

Любого заемщика волнует величина переплаты. При аннуитете необходимо подсчитать коэффициент, далее рассчитывается ежемесячная выплата. Сумма окончательной выплаты = М (срок)*П (платеж). Переплатой будет разность из окончательной суммы взноса и суммы долга. При кредите в 120000 р. на год со ставкой в 19% аннуитетный коэффициент составит 0,0922. Ежемесячный платеж будет 120000*0,0922=11064, а общая выплата 0,0922*120000*12=132768. Размер переплаты составит 12768 р.

При дифференцированных выплатах надо знать размер ежемесячной процентной ставки, величину ежемесячных взносов, размер процентов в первый и последний месяц, средний размер процентов в месяц, все это можно узнать в банке, перед тем, как рассчитать ежемесячный платеж по кредиту. Общая переплата – это произведение количества месяцев срока договора и среднего значения ежемесячных процентов.

Ежемесячные платежи - особенности расчета

Чтобы рассчитать взнос по займу используется два способа: аннуитетная схема – взнос разделен на равные денежные суммы. Дифференцированные платежи отличаются тем, что сумма выплат вначале высокая, потом снижается, что выгодно при крупных кредитах на большой срок. Некоторые банки приветствуют решение досрочно погасить часть займа, тогда речь может идти об отмене платежей или предоставлении кредитных каникул.

Для ипотечных займов

Ипотечное кредитование предполагает взятие большого займа надолго. Тут дифференцированный платеж выгоднее: стоимость кредита будет намного меньше, но потребуется подтвердить высокий ежемесячный доход. Если вы планируете погасить кредит досрочно, лучше рассмотреть аннуитет (когда банк согласен на досрочное погашение). Банки охотнее дают в долг крупные суммы при аннуитете, да и первые выплаты по ним всегда меньше.

Автокредитование

Кредит на покупку автомобиля, как правило, выдается сроком до пяти лет и с условием первоначальной выплаты (часто автосалоны берут в залог автомобиль клиента на реализацию). При расчете регулярных взносов банку учитывается обязательное страхование купленной машины (КАСКО и ОСАГО), а также дополнительные услуги банка (страхование жизни, взнос за пользование кредитом).

Расчет выплат по кредитной карте

Перед тем, как посчитать ежемесячный платеж по кредиту по карте, необходимо учитывать два момента:

- Параметры льготного периода. В течение этого времени можно вернуть потраченные средства без начисления процентов (он составляет от 30 до 55 дней).

- Ежемесячный платеж. Надо платить от 5 до 10% от общей суммы задолженности (например, в Сбербанке) плюс проценты (от 19 до 40% годовых, в зависимости от банка, выдавшего карту).

Видео

sovets.net

Расчет платежей по кредиту. Формула, которая поможет узнать сумму платежа.

Чтобы максимально выгодно взять кредит, придётся потратить время на изучение условий каждого банка.Это особенно важно при долгосрочных кредитах, когда важна не только процентная ставка, но и максимальный срок кредитования, на который оформляется ссуда.

Но даже при самых лояльных тарифных пакетах обязательно следует заранее ознакомится с примерным графиком платежей. Затем исходя из этого уже планировать дальнейшие действия.

Формула расчёта платежей по кредиту включает в себя много составляющих, так что к расчётамследует относиться максимально внимательно.

Намного проще оценивать свою платёжеспособность, когда клиент видит реальные цифры, которые будут ежемесячно уходить на оплату долга.

Существует два основных метода, по которым нужно вносить платежи – основной и проценты за использование кредитных средств. Они оба будут формировать ежемесячную оплату, которую клиент обязан вносить на протяжении всего срока кредитования.

Для удобства можно выполнить расчёт платежей кредиту в excel или воспользоваться онлайн-калькулятором.

Содержание статьи

Методы погашения задолженности

Некоторые банки предлагают выбрать метод, по которому клиент будет гасить свою задолженность по кредитному договору. Но в большинстве случаев клиенту приходится уступать банку и соглашаться на продиктованные условия.

Из основных схем для кредитования физических лиц можно выделить только два: классический и аннуитетный. В первом случае расчёт платежей по кредиту выполняется из основной части долга и процентов за использование кредита.

Но в при такой схеме клиент каждый раз будет платить разные суммы, потому что проценты будут начисляться на остаток долга. Это значит, что в конце срока кредитования финансовая нагрузка на клиента будет намного ниже, чем вначале.

А вот другая схема – аннуитетная, подразумевает под собой платежи фиксированных размеров на протяжении всего срока кредитования. Поскольку клиенту необходимо гасить основную задолженность и параллельно оплачивать банковские проценты за услуги, то для простоты подсчетов банк предлагает вносить одну и ту же сумму каждый месяц.

Такой метод менее выгодный для самого клиента, потому что в данном случае банк сам решает, сколько будет уходить средств на погашение основного долга, а сколько на оплату процентной ставки. Теперь поговорим, как рассчитать аннуитетный платёж по кредиту.

Расчет размера платежа по аннуитетной схеме

Такой метод погашения кредитных обязательств удобный, но не сильно выгодный для клиента, так чтоперед оформлением договора нужно узнать примерную ежемесячную оплату.

Для этого используется простая формула:

Z = Н * М, где

- Z – размер ежемесячных взносов по кредиту;

- Н –коэффициент по аннуитетному договору;

- М – общая сумма предоставляемого кредита.

Клиенты, которые берут у банка кредит, должны понимать, что вернуть необходимо будет его с процентами за использование услуги. Поэтому, чтобы узнать всю сумму задолженности нужно использовать формулу:

Р = К*Z, где

- Р –общая сумма долга с учетом переплаты за использование кредитных средств;

- К – количество месяцев, которые входят в сроки погашения задолженности;

- Z– размер ежемесячных взносов по кредиту;

Зная эти данные, можно легко рассчитать сумму платежа по кредиту и узнать, сколько именно клиент переплатит банку за использование кредита после оплаты основного долга:

У = Р –С, где

- У – сумма переплаты;

- Р – общая сумма погашения кредита;

- С – сумма предоставляемого кредита.

Особенности аннуитетного метода погашения:

- клиент знает, сколько нужно платить каждый месяц. Сумма будет одинаковая как в первом месяце, так и в последнем;

- банки предлагают активировать функцию автоматической оплаты, если клиент получает заработную плату на свой банковский счет. Это позволит избежать длинных очередей в отделениях, долг будет погашен автоматически каждый месяц;

- при использовании аннуитетной схемы расчета, клиенту могут выдать сумму займа больше, чем при использовании других схем.

В большинстве случаев банки предлагают именно аннуитетную схему, потому что для клиента она проще воспринимается. Поскольку платежи в каждый расчетный период одинаковы, то не нужно каждый раз уточнять у сотрудника банка, сколько необходимо заплатить в каждом конкретном случае.

Расчет ежемесячного платежа по дифференцированной схеме погашения

При оформлении кредита банки могут предложить и дифференцированную схему погашения. Для клиента это может быть немного сложнее, ведь каждый месяц он будет платить другую сумму по сравнению с предыдущим.

Схема выгодна тем, что каждый месяц сумма процентов будет насчитываться на постоянно уменьшающееся тело кредита. В таком случае ежемесячный взнос делится на два платежа: погашение основного долга и оплата процентов за использование кредита.

Это значит, что с каждым оплаченным месяцем сумма ежемесячного платежа будет уменьшаться и финансовая нагрузка в последних месяцах будет практически незаметна.

Если хочется знать, как рассчитать ежемесячный платёж по кредиту, можно использовать формулу:

, где

- S – сумма, которую клиент должен вносить ежемесячно;

- K — остаток основного долга;

- t– количество месяцев до полного погашения долга;

- Y– процентная ставка за использование кредита;

- m– общее число дней в конкретном месяце, для которого ведутся подсчеты;

- r– количество дней в расчетном году.

При использовании такого метода есть один недостаток – по сравнению с аннуитетной схемой будет большая сумма взноса с начала периода погашения.

Но несмотря на это есть несколько существенных преимуществ:

- в случае досрочного погашения долга сумма переплаты значительно меньше, чем при аннуитетной схеме;

- сумма ежемесячных взносов с каждым месяцем уменьшается.

Онлайн-калькулятор для подсчётов

Для облегчения подсчетов клиенту, который не хочет разбираться в формулах, мы разместили этот кредитный калькулятор. Он позволят узнать, сколько нужно будет вносить денежных средств в конкретный месяц и не нужно будет думать, как рассчитать платёж по кредиту.

Главным преимуществом является то, что получить результат можно мгновенно, необходимо только ввести необходимые данные и программа сама все посчитает.

moneybrain.ru

Какая применяется формула расчета платежей по кредиту?

В настоящий момент достаточно многие люди стали брать кредиты в банке. Но не все клиенты банков имеют представление о том, какие они должны будут производить выплаты каждый месяц, в том числе и вместе со всеми процентами за весь период кредитования. На практике все банковские платежи рассчитываются при помощи достаточно простых формул. Но, если самостоятельно заниматься подобными расчетами нет возможности или желания, то можно воспользоваться кредитным калькулятором, который часто присутствуют на сайтах.

Расчет кредита является достаточно важным моментом, ведь именно благодаря ему можно получить информацию о размере ежемесячных платежей, рассчитать эффективную процентную ставку, узнать, какая часть взносов идет на выплату главной суммы по кредиту, а какая часть на выплату процентов по кредиту. Для совершения подобного самостоятельного расчета часто используется формула расчета платежей по кредиту. Благодаря ей появляется возможность произвести расчет нескольких видов платежей - аннуитетного платежа, который является равным по сумме в период каждого месяца и дифференцированного платежа, который уменьшается к концу кредитного срока.

Формула расчета аннуитетного платежа по кредиту

Большинство банков предлагает для своих клиентов выплату кредита при использовании равнозначных платежей. Они предполагают, что каждый месяц клиентом производится оплата одной и той же суммы в течении всего кредитного периода. Данная схема является достаточно удобной не только для самого заемщика, но и для банка. В течении нескольких месяцев, заемщик совершает выплаты в основном процентов по кредиту, а после начинает погашать главный долг. Но, в общем ежемесячные выплаты имеют один и тот же размер.

Для расчета кредита с равными взносами используется специальная (формула расчета платежей по кредиту), в основе которой лежит аннуитетный коэффициент и согласно которому в будущем рассчитываются и остальные кредитные параметры:

A = P* (1+P)N / ((1+P)N-1),

где: A – является аннуитетным коэффициентом, который следует найти; P – коэффициент ставки процентов и его рассчитывают по формуле: р=с/1200 здесь: C – это процентная ставка, указанная банком, в годовых; N – период выплаты кредита в месяцах.

Благодаря следующей формуле можно произвести расчет ежемесячного взноса, направленного на выплату кредита:

S=A*K, где: S – ежемесячный взнос; A – аннуитетный коэффициент; K – кредитная сумма.

При необходимости узнать общую стоимость кредита потребуется расчет по формуле:

S= N*SA, здесь: S – необходимая клиенту сумма платежей; N – срок, за который необходимо выплатить кредит; SA – ежемесячный кредитный взнос.

При желании можно узнать переплату за использование кредита по формуле:

SP=S-K, где: S – сумма всех выплат по кредиту; K – сумма кредита; SP – переплата.

Формула расчета дифференцированных платежей по кредиту

Дифференцированные выплаты применяются на практике реже и отличаются тем, что в начале кредитного срока имеют больший размер, а затем постепенно становятся меньше, а именно каждый месяц они не равны между собой. Дифференцированный платеж включает несколько частей: фиксированную на весь период сумму, которая идет на выплату долга, и убывающую часть, состоящую из процентов по кредиту, расчет которой производится от величины остатка долга по кредиту. Благодаря постоянному уменьшению размера долга происходит уменьшение и размера процентных выплат, а вместе с ними и ежемесячного платежа.

Для вычисления суммы главного долга используется формула: ОД = СК / КП, где: ОД — возврат главного долга; СК — изначальная кредитная сумма; КП — число периодов.

Дальнейшие расчеты в разных банках могут производиться согласно разным подходам к вычислению суммы процентов. Главных подходов несколько и их отличия состоят в используемом для расчета времени. Некоторые банки основываются на том, что «в году 12 месяцев», и в результате для получения размера ежемесячных процентных взносов применяется такая (формула расчета платежей по кредиту):

НП = ОК * ( ПС / 12 ), где: НП — проценты которые начислены; ОК — остаток кредита в конкретном месяце; ПС — годовая ставка процентов.

В других банках исходят из того, что «в году 365 дней», и этот подход называют расчетом точных процентов. Величина ежемесячных процентных взносов по нему определяется по формуле: НП = ОК * ПС * ( ЧДМ / 365), где: НП — проценты, которые начислил банк; ОК — кредитный остаток в конкретном месяце; ПС — годовая ставка процентов; ЧДМ — количество дней в месяце (меняется от 28 до 31).

k-f-b.ru

что это? Его формула расчета по кредиту

Что такое аннуитетные платежи?

Смысл аннуитетного платежа в том, что каждый месяц заемщик выплачивает банку одинаковую сумму.Выплаты являются равными на протяжении всего периода действия договорных отношений и вносятся через равные промежутки времени (чаще всего ежемесячно).

Соответственно аннуитетный платеж – это регулярный, фиксированный взнос, включающий оплату основного кредита и процентов.

Сумма такого платежа постоянна, но пропорции процентов и «тела» в течение периода кредитования меняются. Вначале заемщик выплачивает по большей части проценты, а в конце периода – основной долг.

На сегодняшний день эта схема является наиболее распространенной, так как выгодна как для банков, так и для клиентов. Первые по итогу получают большее вознаграждение, а последний – возможность взять большую сумму займа при меньшем бюджете.

Плюсы такой системы:

- Ясность в вопросе суммы ежемесячных выплат, так как они устанавливаются в начале кредитных отношений и остаются одинаковыми до их окончания.

- Возможность получить более крупный налоговый вычет. В случае с ипотечным кредитом это может стать весьма существенным критерием. В соответствии со ст. 220 налогового кодекса РФ по такому кредиту проценты возвращаются по мере их уплаты банку каждый год. В первые годы это очень уместно, учитывая, что сумма процентных выплат будет значительно превышать сумму выплат по телу кредита. Для получения такого налогового вычета необходимо подать документы в налоговую инспекцию в соответствии с законодательством.

- Приемлемые условия и низкие критерии для получения больших сумм кредита. Аннуитетные платежи равномерно распределяются небольшими суммами и идеально подходят людям с ограниченным доходом. Именно по этой причине такая система чаще всего применяется для ипотечного и образовательного кредитования.

В качестве недостатков можно отметить следующие моменты:

- Сравнительно высокая сумма переплаты за счет процентов.

- Неравномерность пропорций выплат процентов и тела займа. Это может стать проблемой при досрочном погашении кредита, так фактически основная сумма займа начинает выплачиваться только с середины кредитного периода. Это приводит к тому, что если заемщик решит в первые годы досрочно погасить кредит ему придется вносить практически всю взятую в кредит сумму целиком, так как вносимые до этого суммы уходили на погашение процентов.

Аннуитет

Аннуитет – это широкий общий термин описывающий график погашения кредита.

Под ним могут подразумеваться следующие финансовые элементы:

- Вид срочного займа, при котором с условленной периодичностью выплачивается равная сумма, включающая как тело, так и проценты этого займа.

- Сами денежные выплаты равные друг другу и выплачиваемые через равные установленные договором промежутки времени в счет кредита.

- Договор со страховой компанией, в соответствии с которым устанавливается получение физическим лицом определенных сумм начиная с условленного времени. Примером такого аннуитета может быть договор пенсионного страхования, когда с выходом на пенсию человеку начинают ежемесячно начисляться равные денежные суммы.

Формула расчета аннуитетных платежей

Рассчитать аннуитет довольно легко и это вполне можно сделать заранее, до заключения договора. Стоит произвести предварительный расчет ежемесячных выплат, общей их суммы к концу кредитования и сумму переплаты.

Величина ежемесячных платежей рассчитывается исходя из трех показателей:

- Сумма займа;

- Срок кредита;

- Коэффициента аннуитета.

Коэффициент аннуитета – это величина, которая позволяет рассчитать сумму ежемесячного платежа с учетом процентной ставки.

Для его расчета пользуются следующей формулой:

K = i * (1+i)n / ((1+i)n-1).

K – это коэффициент аннуитета,

i – процентная ставка за один расчетный период (например, месяц),

n – количество таких периодов.

Однако, здесь может пригодиться еще одна формула. Обычно заемщик знает величину годовой ставки, а для получения суммы ежемесячного платежа нужно знать ставку за расчетный период, то есть за месяц.

Для расчета этой величины нужна формула:

i = (1+r)1/12 – 1.

r в этой формуле – величина годовой ставки в сотых долях.

После расчета коэффициента аннуитета легко рассчитать сумму ежемесячного платежа, умножив коэффициент на всю сумму займа.

Формула расчета выглядит так:

P = K*S,

где P – размер ежемесячного взноса,

S – сумма кредита.

Общая сумма всех выплат (S1) вместе с процентами рассчитывается по формуле:

S1 = n*K*S.

То есть необходимо перемножить между собой количество расчетных периодов, коэффициент аннуитета и сумму кредита.

Для исчисления суммы переплаты (Ov) нужно из общей суммы всех выплат (S1) вычесть сумму кредита (S), то есть:

Ov = S1 – S.

Пример расчета аннуитетных платежей по кредиту

Для лучшего понимания формул можно взять пример ипотечного кредита на 15 лет суммой 3 000 000 р. с процентной ставкой 8% годовых и ежемесячными платежами.Чтобы рассчитать коэффициент аннуитета нужно перевести количество лет в месяцы и вычислить ежемесячную процентную ставку (i).

15 лет – это 180 месяцев (15*12=180),

т. е. это срок кредита для расчета, n.

i = (1+0,08)1/12 – 1 = 0,0064.

Коэффициент аннуитета:

K = 0,0064*(1+0,064)180/((1+0,064)180-1) = 0,0093.

Величина ежемесячных платежей:

P = 0,0093*3 000 000 = 28 118,12.

Общая сумма кредита составит:

S1 = 180*0,0093*3 000 000 = 5 022 000.

Переплата при таком кредите будет равна:

Ov = 5 022 000-3 000 000 = 2 022 000.

Способы автоматизации аннуитетных расчетов

Производить такие расчеты вручную может показаться занятием утомительным. Поэтому возникает естественное желание автоматизировать процесс.

Сделать это можно двумя способами:

- Использовать формулу в табличном процессоре Exel;

- Воспользоваться кредитным калькулятором.

Ассортимент калькуляторов для расчета платежей в интернете велик, поэтому можно выбрать любой понравившийся. Это удобные программы, которые помимо суммы ежемесячных взносов могут рассчитать общую сумму переплаты, учесть в расчете различные комиссии, отобразить график платежей на протяжении всего периода кредитования.

Поэтому такой метод автоматизации аннуитетных расчетов наиболее простой и эффективный.

Но при желании или по необходимости можно воспользоваться и Excel. Для подобных расчетов в этой программе есть специальная функция ПЛТ (в английском интерфейсе PMT).

Она содержит 3 основных параметра:

- ставка (rate) – процентная ставка кредита,

- кпер (nper) – период кредитования;

- пс (pv) – общая сумма займа.

Так как задача – узнать сумму ежемесячных выплат, указывать все значения нужно в расчете на месяц. В соответствии с примером выше формула будет выглядеть следующим образом: = ПЛТ(8%/12;15*12;3000000). После ввода получаем сумму -28 669,56.

Стоит обратить внимание, что Excel чаще всего несколько округляет расчеты и они становятся более приближенными к реальным суммам выплат, т.к. в банках также принято округлять суммы. В связи с этим самостоятельные расчеты могут немного отличаться от полученных с помощью формулы.

Виды досрочного погашения при аннуитете

Вопрос о том, как можно сократить срок выплаты кредита – итоговый, после разбора основных терминов, связанных с услугами кредитования, изучения особенностей разных типов этих услуг и расчета конкретных сумм, связанных с оплатой займа.

Вопрос о том, как можно сократить срок выплаты кредита – итоговый, после разбора основных терминов, связанных с услугами кредитования, изучения особенностей разных типов этих услуг и расчета конкретных сумм, связанных с оплатой займа.

Банки предлагают два варианта такого досрочного погашения кредита:

- сокращение срока кредитования;

- сокращение ежемесячной платы.

В первом случае сумма досрочного погашения должна быть не меньше суммы ежемесячного платежа. Во втором – в зависимости от размера взноса будет пересчитан график выплат.

Для осуществления процедуры досрочного погашения необходимо:

- Предоставить заявление о желании осуществить досрочный платеж.

- Внести необходимую сумму на счет.

- Получить подтверждение прохождения операции и новый график гашения кредита.

Основные возможные преграды для осуществления этой процедуры следующие:

- Запрет на полное или частичное досрочное погашение. В договорах редко запрещается оба варианта, но сама практика существует.

- Взимание дополнительной комиссии при досрочном погашении.

На сайтах многих банков можно воспользоваться услугой расчета досрочного погашения с помощью онлайн-калькулятора. Там же можно подробно изучить процедуру, которая в каждом банке имеет свои особенности.

Типы погашения кредита

Тип погашения кредита – значительный критерий при принятии решения воспользоваться услугами кредитования. Именно он определяет способ расчета стоимости кредита и суть процесса его погашения.

Существует два таких типа:

- Дифференцированный, при котором сумма взноса за период каждый раз меняется, так как заемщик выплачивает основную сумму долга плюс проценты на остаток займа. При этом тело кредита делится на равные доли на весь период кредитования, а проценты каждый раз снижаются.

- Аннуитетный – тип погашения кредита, подразумевающий выплату одинаковой фиксированной суммы каждый установленный период (месяц). В этом случае, несмотря на кажущуюся простоту расчета кредитного взноса, стоит учитывать неравномерность распределения этой суммы между телом займа и процентами.

Основное различие между этими типами состоит в последовательности погашения основного тела кредита и разницей сумм регулярных выплат. При дифференцированных платежах заемщик в первую половину срока кредитования выплачивает в основном тело кредита, а в аннуитетных – проценты.

При этом первый тип погашения кредита подразумевает взнос крупных сумм вначале и существенное их снижение к концу периода кредитования. А второй – внесение всегда равных сум на всем протяжении займа.

При выборе типа погашения кредита следует ориентироваться по таким параметрам:

- Уровень доходов. Если бюджет семьи невысок и нет возможности вносить разом крупные суммы, наилучшим выбором станут аннуитетные платежи. В этом случае человек имеет возможность взять в кредит крупную сумму на приемлемый срок без необходимости брать вначале невыполнимые обязательства по выплатам, а погашать кредит небольшими равными долями в течение всего срока кредитования.

- Возможность досрочного погашения кредита. Если вероятность появления такой возможности высока и, скорее всего, на середине срока кредитования заемщик решит внести всю оставшуюся сумму долга, то лучше выбрать дифференцированную систему платежей.

- Финансовая стабильность. При неустойчивом экономическом положении долгосрочный кредит лучше брать по дифференцированной системе, так как сумма выплат со временем будет уменьшаться. Но при кредитовании на короткие сроки и в случае, если человек уверен в своей финансовой устойчивости, лучшим выходом станет аннуитет.

Дифференцированный платеж

Итак, в некоторых случаях кредитование на условиях дифференцированного платежа может стать более подходящим.

Но тут есть свои особенности:

- Большую часть кредита (приблизительно две трети) необходимо будет погасить в первую половину срока кредитования. А это значит, что на первых порах такой займ станет довольно обременительным для бюджета.

- Общая сумма переплаты окажется ниже, чем при аннуитетных платежах, а суммы выплат будут постепенно снижаться, так как проценты начисляются при таком типе кредитования лишь на невыплаченную часть займа.

- Такой тип кредитования получить значительно сложнее, в связи с тем, что банк должен быть полностью уверен в платежеспособности клиента в первую часть периода договора.

Эти особенности обуславливают плюсы и минусы дифференцированных платежей.

В качестве достоинств можно отметить лишь два момента:

- Хорошие условия досрочного погашения.

- Менее обременительная система начисления процентов.

Недостатки такой системы следующие:

- Сравнительно непростая процедура получения такого кредита.

- Высокие размеры выплат в первую половину срока кредитования.

- Необходимость каждый установленный для взносов период уточнять сумму выплаты, что является причиной риска просрочить платеж из-за невнимательности заемщика или случайной ошибки сотрудника банка (в случае если последний назовет ошибочную сумму следующего взноса).

Принятие решения о взятии кредита требует ответственного и взвешенного подхода и прогнозирования всех возможных вариантов развития финансовой ситуации. Безусловно, аннуитетные платежи – удобная система при совершении крупных покупок или оплате долговременных и дорогостоящих услуг, но всегда нужно помнить о ее особенностях и осознанно подходить к принятию на себя таких кредитных обязательств.

Дмитрий Баландин

Специалист по недвижимости. Автор публикаций по вопросам ипотеки, материнского капитала, покупки и продажи квартир. Консультирует по юридическим вопросам, связанным с ТСЖ и ЖКХ

property911.ru

Формула расчета кредита. Как рассчитать платежи

Обращаем внимание на тип кредита исходя из размеров платежей

В настоящее время банки используют два типа кредита – с аннуитетными платежами и дифференцированными.

В первом случае на протяжении всего срока действия кредита клиент должен выплачивать фиксированную сумму.

Если речь идет о дифференцированных платежах, то в этом случае сумма с течением времени уменьшается.

Именно исходя из типа платежа и осуществляется вычисление суммы, которую придется заплатить кредитополучателю.

Прежде чем приступить к рассмотрению вопроса о вычислении размера платежей, стоит упомянуть о том, что довольно часто из взятых в кредит средств получателю приходится выплачивать различные дополнительные платежи (например, комиссия за обналичивающие, за снятие с карточки и т.д.).

Эти платежи являются разовыми, и, как правило, изымаются из суммы кредита уже на начальном этапе пользования им.

Вычисление суммы кредита при аннуитетных платежах

Стоит отметить, что данный вариант на сегодняшний день является наиболее распространенным. Он очень удобен для кредитополучателя, так как он заранее знает, сколько ему платить каждые месяц, и не нужно постоянно заглядывать в документы, чтобы узнать сумму платежа.

Для банков этот вариант тоже удобен, так как в итоге сумма, которую выплачивает клиент, получается больше, чем в случае с дифференцированными платежами.

Это получается потому, что на начальном этапе основная часть платежа уходит именно на погашение процентов, а не основного долга, который поначалу уменьшается очень медленно.

Итак, приступим к рассмотрению порядка расчета размера аннуитетного платежа.

Отправными данными для этого служат:

Подготовив эти исходные данные, рассчитать размер ежемесячного платежа по такому кредиту можно по формуле:

РП (размер платежа) = СК * ( (ПС : 1-(1+ПС)) – КП ).

Видно, что не так уж и сложно произвести расчет кредита, который выплачивается равными долями.

Расчет ежемесячного дифференцированного платежа

В этом случае от одного периода к другому сумма выплат уменьшается.

Это происходит из-за того, что сумма делится на две части – фиксированной (на весь период действия договора определяется сумма, погашающаяся равными долями) и убывающей (это сумма процентов, которая рассчитается каждый период исходя из оставшейся суммы ОД).

В этом случае размер платежа за период будет состоять из суммы, направленной на погашение основного долга (ОД), и суммы начисленных процентов (НП).

Рассчитать размер платежа по основному долгу можно, разделив первоначальную сумму, предоставленную клиенту в кредит кредита (С) на количество периодов (П).

Т.е.

формула будет выглядеть так:

ОД = С : П.

Что касается расчета платежа по начисленным процентам, то здесь у банков может быть два подхода.

В первом случае используется формула:

НП = ОМ * (ПС / 12 )

ОМ – это остаток общей суммы кредита в текущем месяце.

ПС – размер годовой процентной ставки.

При использовании другого подхода формула выглядит так:

НП = ОМ * ПС * ( ЧД / 365).

ОМ и ПС – то же самое, что в предыдущей формуле.

ЧД – число дней в конкретном месяце.

Видно, что подходы к вычислению кредита у разных банков могут раниться.

Поэтому, чтобы наиболее точно рассчитать размер платежа, лучше уточнить у сотрудников банка формулу, которой пользуются они.

Можно ли продать кредитную машину?

Так как это кредит долгосрочный, и многое может за это срок измениться, то рано или поздно перед владельцем кредитного авто возникает вопрос о возможной продаже залогового транспортного средства. Варианты проведения такой сделки будут зависеть от цели продажи. Продать кредитный автомобиль, чтобы закрыть кредит Это более простая процедура, но проводить ее стоит не в обход банка, а, наоборот, с его ... ...

Банк или ломбард: куда идти, если нужны деньги?

Чем отличаются эти организации друг от друга, и как определиться с выбором места финансовой помощи в конкретной ситуации? Чтобы ответить на этот вопрос, придется оценить преимущества и недостатки этих типов учреждений. Преимущества банка: способен дать добро на крупную сумму устанавливает невысокий процент по займу разрешает выплачивать кредиты длительное время (от года и больше) ... ...

Кредитный брокер - зачем и что делает

На сегодня ситуация несколько стабилизируется в отношении этой деятельности, но до полного понимания, как со стороны коммерческих организаций, так и клиентов, еще далеко. Именно поэтому брокер сейчас выполняет не только свои прямые обязанности, но и выступает зачастую в роли финансиста и аналитика, оказывая попутно консалтинговые и аудиторские услуги. Перспективы развития брокериджа Брокер инте... ...

www.dobank.ru