НДС: определение, разновидности, особенности учета. Определение ндс

понятие, ставки, преимущества и недостатки

Бюджет государства – сумма средств, на которые существует госаппарат и социальная составляющая страны формируется из налогов. Они могут быть прямые, возложенные непосредственно на граждан и косвенные, которыми вроде бы облагаются предприниматели, но в итоге оплачивают те же граждане. НДС является самым «популярным» из косвенных налогов. Его название знают все, но что это на самом деле – немногие. Поэтому сегодня мы поговорим про понятие и особенности, срок сдачи НДС, нюансы оплаты и документальное оформление учета.

Что такое НДС

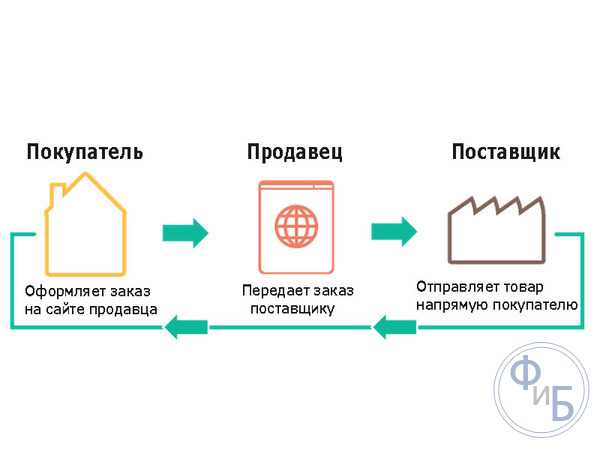

Принцип, заложенный в понятие НДС – это отягощение налогом прироста стоимости товара или увеличения цены на услугу, полученных в результате коммерческой деятельности компании. Но, если продавец купил товар, с которого ужу сняли НДС, или оказывает услуги с применением активов, уже обложенных данным налогом, он может вычесть эти суммы при расчете. Такая форма уплаты НДС наделяет этот налог некоторыми особенностями:

- Препятствует возможности многократного взимания налога с одного товара. Что в итоге снижает конечную стоимость.

- Так как каждый товар на пути от производственного сырья до конечного потребителя проходит цепочку из нескольких перепродаж, схема уплаты НДС позволяет государству максимально избегать потерь от налоговых «уклонистов». На каком-то этапе все равно придется заплатить.

- Экспортеры с помощью применения НДС освобождаются от уплаты национальных налогов.

А теперь поговорим про преимущества работы с НДС и недостатки такового.О сути НДС расскажет данное видео:

Преимущества и недостатки использования

У каждого из предпринимателей свое отношение к НДС. В этом налоге при желании можно увидеть и плюсы, и минусы, тем более у представителей мелкого и крупного бизнеса есть возможность выбирать.

Преимущества НДС:

- Всегда есть возможность вычета входного НДС у вас, а у ваших покупателей поставить к вычету ваш налог.

- И это расширяет круг потенциальных партнеров.

- Возможность иметь партнерские отношения с крупными компаниями, которые являются главными плательщиками НДС.

Недостатки:

- Приходится платить большие суммы.

- Более частые проверки налоговых органов.

Далее мы поговорим про субъекты и объекты НДС, размер и порядок применения налоговых ставок по налогу.

Ключевые понятия

НДС определяют несколько ключевых понятий, зафиксированных в НК. Это, например, место реализации услуг, которым признается только территория РФ. Из основных понятий НДС надо отметить:

НДС определяют несколько ключевых понятий, зафиксированных в НК. Это, например, место реализации услуг, которым признается только территория РФ. Из основных понятий НДС надо отметить:

- Субъекты НДС.

- Объекты НДС.

- Ставки.

- Документооборот при НДС.

Субъекты

Субъектами НДС являются его плательщики. Это:

- Компании, ведущие любой из видов производственно-коммерческой деятельности.

- Фирмы с иностранными капиталовложениями, работающие в РФ.

- ИП, выбравшие для себя ОСНО. Семейные предприятия.

- Компании, находящиеся на УСН, в некоторых, предусмотренных НК случаях.

- Отделения фирм, имеющие особый расчетный счет, или филиалы компаний.

- Иностранные компании и международные юрлица, ведущую свою деятельность на территории РФ.

- Субъектами НДС так же являются лица, осуществляющие импорт товаров и услуг в пределы действия законов РФ.

Объекты

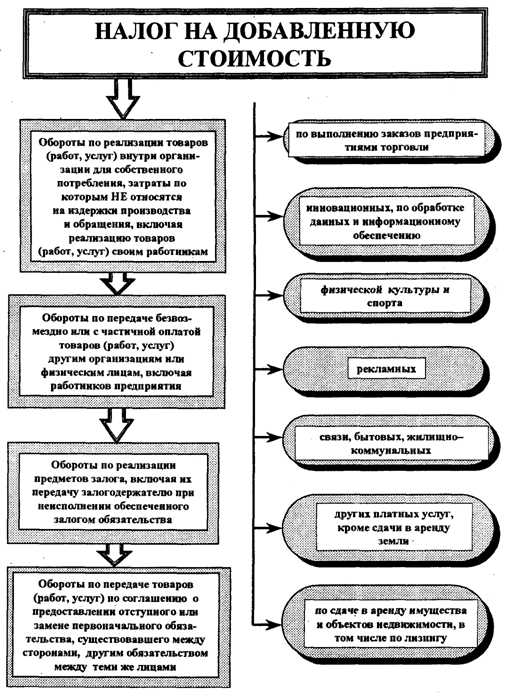

НДС облагается (это отмечено в 146-ой статье НК):

- Любые виды услуг, оказываемых на территории РФ.

- Торговые операции, выполняемые компаниями, имеющими российскую регистрацию.

- Стоимость работ, исполняемых для себя, в том числе и строительно-монтажных.

- Импортирование товаров.

О том, какая ставка налога НДС предусмотрена НК РФ, как производится расчет ставки НДС в России, читайте ниже.

Документальный учет

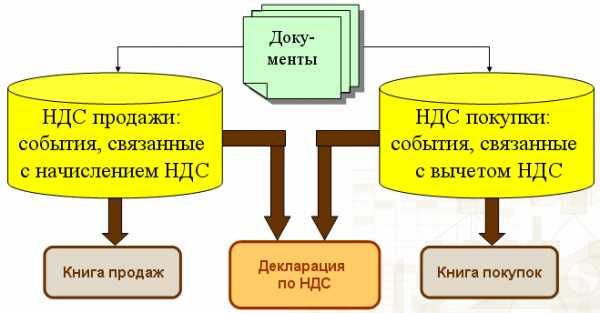

Правильность оформления документации особенно важно при расчете НДС. Первичным документом в этом случае является счет-фактура НДС. Обязательное условие при заполнении которой – выделение размера НДС отдельной строкой.

Кроме заполнения счета-фактуры, в компании-плательщике данного налога должны знать, как правильно заполнить декларацию по НДС, которая кроме титульного листа содержит двенадцать разделов. Заполняются они в зависимости от рода деятельности компании. Ошибки не допускаются, так как в этом случае будут неприятные последствия в ФНС. Поэтому лучше всего воспользоваться одним из специальных сервисов или специализированной программой.

Если компания:

- Не работает.

- Или выполняет только операции, необлагаемые НДС.

- А так же компания-неплательщик НДС отразила в своей отчетности счет-фактуру с НДС.

То в этом случае подается нулевая декларация, в которой заполняются только титульный лист и отдельные необходимые в данном случае разделы.

Весь налог от доходов компании, полученных в результате:

- Продаж.

- Предоставления коммерческих услуг.

- Работы с другими активами.

Отражается в 19-ом счете и называется НДС по приобретенным ценностям.

Ставки

Начисление НДС происходит ежеквартально по определенным в НК ставкам. Ставки выбираются в зависимости от вида деятельности компании из трех возможных вариантов:

- 0%.

- 10%.

- 18%.

Контроль за оплатой НДС

Фискальные органы внимательно следят за своевременным исполнением налогоплательщиками своих обязанностей. Штраф за несвоевременную сдачу НДС налагается во всех случаях:

- За не сдачу (или задержку) декларации – до пяти процентов от суммы к уплате ежемесячно.

- За неуплату – до 40%.

- За ошибки в декларации надо будет надо заплатить, только если они привели к занижению суммы налога.

И для их избегания надо знать, как проверить НДС. Для того чтобы входящий НДС гарантировано был принят к вычету надо на специальном сайте ФНС проверить:

- Корректность заполнения документов.

- Проверить надежность контрагента.

Про льготы и вычеты по НДС читайте ниже.

О ключевых понятиях НДС с примерами расскажет видео ниже:

Вычеты и послабления

Даже у законопослушного налогоплательщика всегда в голове возникает вопрос о том, как уменьшить НДС. Есть несколько вариантов решения проблемы:

- Налоговые льготы.

- Возврат (зачет) НДС.

- Налоговые вычеты.

Льготы

Льготы по НДС бывают:

- На отдельные виды работ или продажу товаров, оговоренных в НК.

- На некоторые категории компаний.

- На коммерческо-хозяйственные операции, связанные с научно-исследовательской деятельностью.

Компания, попадающая под действие льгот, не обязана ими воспользоваться. Поэтому для получения этого режима надо будет подтвердить это право. Для этого достаточно подготовить необходимый комплект документов и предоставить его в налоговую. В таких случаях инспекция обычно проводит камеральную (без выезда в офис компании) проверку по НДС.

Возврат или зачет НДС

Иногда по разным причинам может получиться переплата НДС. Если по итогам отчетного периода возникла подобная ситуация, то есть два решения проблемы:

- Зачет.

- Возврат.

Метод зачета по НДС осуществляется по заявлению налогоплательщика. Излишек налога переориентируется на погашение долгов перед бюджетом или на оплату будущего НДС.

Если у компании догов перед государством нет, а оплачивать налоги будущего она не хочет, то в этом случае можно потребовать возврат НДС из бюджета.Вычеты

Компания, заплатившая НДС при покупке, может в какой-то мере компенсировать налог, в том случае если реализует приобретенные активы с уплатой покупателем НДС. На эту сумму можно сделать вычет. Он применяется:

Компания, заплатившая НДС при покупке, может в какой-то мере компенсировать налог, в том случае если реализует приобретенные активы с уплатой покупателем НДС. На эту сумму можно сделать вычет. Он применяется:

Другие методы

Есть и другие методы уменьшения налоговой нагрузки:

- Восстановление НДС после перехода на УСН. Если у перешедшей на упрощенный налог компании остались активы со времен ОСНО и НДС принят к вычету, то его можно восстановить путем перерасчета по основным средствам и складским остаткам.

- Списание НДС на расходы. Это относится к входным суммам, заявленным к оплате поставщиками.

Еще больше полезной информации об НДС содержится в данном видеоролике:

uriston.com

Формула НДС (налога на добавленную стоимость)

Понятие НДС

При применении такого налога, как НДС, конечный потребитель товара уплачивает производителю (продавцу) налог со всей стоимости покупаемого блага.

В соответствии с положениями Налогового Кодекса (ст. 164) на территории нашей страны действуют три ставки НДС:

- Нулевая ставка, применяемая для продукции, которая вывозится для реализации за территорию РФ (экспорт), а также логистические услуги, которые оказываются при осуществлении внешнеторговой деятельности.

- Ставка в размере 10% , применяемая для книжных товаров, продуктов питания, детских товаров и продукции для организаций здравоохранения.

- Ставка в размере 18% , которая используется во всех случаях, которые не перечислены в первых двух пунктах.

Определив ставку НДС (18 или 10%), не сложно рассчитать размер данного налога.

Порядок действий при расчете НДС

Прежде чем проводить расчеты по формуле расчета НДС, важно произвести 3 базовых действия:

- Определение налоговой ставки, которая применяется в конкретном случае (0, 10, 18 %). Это можно сделать, опираясь на статью 164 Налогового Кодекса РФ.

- Расчет налоговой базы, которая включает исходную стоимость реализуемого товара и услуг, увеличенную на размер акциза (в случае, если продукция подакцизная).

- Применение формулы НДС.

Величина налога, которая получена при осуществлении математических вычислений, обязательно вносится в счета-фактуры. Счет-фактура должна быть передана заказчику (покупателю) в соответствии со способом реализации продукции.

Формула расчета НДС

В соответствии с действующим законодательством, а именно статье 168 НК РФ, НДС необходимо предъявлять контрагентам в дополнение к цене реализации товаров и услуг.

Для определения общей суммы по счету, который выставляется покупателю, нужно применить формулу расчета НДС:

НДС = Стоимость товара (без НДС) * Ставка НДС/100%

В случае если у бухгалтерии нет необходимости расчета размера налога, можно определить цену товаров, которая предъявляется клиенту, применяя соответствующую формулу расчета НДС:

- Окончательная сумма (ставка 18 %) = Начальная цена товара *1,18

- Окончательная сумма (ставка 10 %) = Начальная цена продукции *1,1

Формула расчета НДС вычисляется как в программе Excel, на калькуляторе, так и в специальных онлайн приложениях, которые предназначены для автоматизации работы бухгалтерии.

Значение НДС

Все коммерческие организации, которые работают на общей системе налогообложения, обязаны корректно высчитывать налог на добавленную стоимость и своевременно отчислять его в государственный бюджет.

Формула расчета НДС является актуальной для специалистов соответствующих сфер деятельности:

- Бухгалтера,

- экономиста,

- менеджера по продажам,

- руководителя компании и др.

Ошибки, которые могут быть допущены при исчислении НДС, могут стать основанием нарушения действующего законодательства, что ведет к наложению штрафных санкций.

Примеры решения задач

ru.solverbook.com

понятие, разновидности, особенности учета 2018

Налог на добавленную стоимость (НДС) – это косвенный налог, который подлежит уплате всеми предпринимателями на всех этапах производства товара и до поступления его в руки конечному потребителю. По сути, НДС полностью уплачивает именно он, причем на всю стоимость производимого товара, но налог начинает поступать в казну гораздо раньше того, как товар реализуется окончательно.

Основы регулирования

Учет НДС в России был введен 1992 г. с целью наполнения государственной казны.

Налоговый кодекс РФ детально регулирует процесс обложения предпринимателей и физических лиц этим налогом. Таможенный кодекс также регламентирует некоторые моменты налогообложения, в частности, связанные с экспортом и импортом товаров. Постановления правительства помогают внести некоторые коррективы в НК, а регулярно выдаваемые письма от Министерства финансов и Федеральной налоговой службы помогают разобраться в спорных ситуациях, подробно разъясняя правильную трактовку законов НК.

Налогоплательщики НДС в России

Налог НДС в РФ оплачивается налогоплательщиками, которые бывают плательщиками внутреннего и ввозного НДС. Ими могут быть отдельные лица, организации различных форм собственности, лица, которые занимаются перемещением товаров внутрь и за пределы страны.

Налогоплательщики обязательно встают на налоговый учет. Это полностью автоматический процесс, который не требует каких-либо действий от предпринимателя. Учет начинает вестись с момента регистрации организации или физического лица, которые собираются вести предпринимательскую деятельность.

Бывают ситуации, когда субъект хозяйствования освобождается от уплаты налога НДС, такие случаи регламентируются отдельными статьями Налогового Кодекса.

Отдельно стоит поговорить про объекты налогообложения НДС. Таковых законодательство выделяет всего 4 вида, и это:

- реализация товаров или предоставляемых услуг;

- строительство для себя;

- передача товаров на безвозмездной основе;

- транспортировка товаров через границу.

НК также отдельно перечисляет те объекты, которые не подлежат налогообложению НДС. Эти списки время от времени корректируются.

Из этого видео вы можете узнать интересную информацию про НДС простыми словами:

Выявление сумм НДС

Сумма НДС определяется по определенной формуле и зависит от процентной налоговой ставки. Это может быть 0%, 10%, 18%. Процентная ставка зависит от категории предоставляемого товара или услуги, которые детально описаны в НК. Для точного определения нужно знать сумму налоговой базы, с которой будет происходить оплата.

Определение НДС осуществляется путем умножения налоговой базы на процентную ставку. Это и будет сумма налога НДС, которую нужно уплатить в бюджет с суммы налоговой базы.

Сумму НДС также определяют для того, чтобы включить ее в сумму общей стоимости товара или услуги. Ведь именно покупатель, фактически, оплачивает сумму НДС на всех этапах производства и реализации товара или предоставления потребителю услуги.

Разновидности налога

Специалисты выделяют два типа косвенного налога:

- Входящий или входной – тот налог, который оплачивает лицо, закупая свой товар, то есть сумма НДС, которая потрачена для налаживания реализационного процесса.

- Исходящий – налог, который исходит точно от реализатора и предъявляется непосредственно потребителю. Налог, который реализатор предъявляет своему покупателю.

Эти виды НДС играют непосредственную роль в формировании суммы, которую должен заплатить предприниматель в бюджет за налоговый период. Входящий НДС подлежит вычету для того, чтобы предотвратить двойное налогообложение НДС предпринимателя. Полностью рассчитанный исходящий НДС является той суммой, от которой вычитается размер входящего НДС.

Особенности учета НДС

Учет НДС осуществляется самим предпринимателем.

НДС входящий рассчитывается на основании счетов-фактур, которые предприниматель получает от поставщика. Все счета-фактуры регистрируются в журналах закупок или в книге учета покупок-продаж.

НДС исходящий предприниматель предъявляет своим покупателям в счете-фактуре, который так же регистрируется по проведении всех операций.

В конце налогового периода, до 20 числа месяца, следующего за отчетным, предприниматель заполняет декларацию по НДС, которую передает в налоговые органы для проведения камеральной проверки.

Налоговики осуществляют контроль путем проверки проведения регистрации всех операций, осуществляемых между организацией и ее контрагентом, а также правильности исчисления всех сумм и принимают решение об осуществлении вычетов.

По завершении проверки налоговики могут запросить объяснения от проверяемого объекта по возникшим у них вопросам о начислении и просчетах НДС.

Итак, НДС является косвенным налогом, который составляет наибольшую часть всех финансовых вхождений в бюджет страны. Он регулируется статьями налогового кодекса, учитывается документально прописанными в нем способами и подлежит проверке непосредственно налоговыми органами.

saldovka.com