Анализ безубыточности и маржинальной прибыли. Рентабельность и маржинальность

1.3. Основные финансовые показатели

Настоящая заметка написана в рамках подготовки курса «Современный управленческий учет».

Позвольте начать с небольшого философского отступления… 🙂 Наши организации являются весьма сложными системами, т.е. сущностями, которые в результате взаимодействия частей могут поддерживать свое существование и функционировать как единое целое. Системы, функционирующие как целое, обладают свойствами, отличающимися от свойств составляющих их частей. Они известны как эмерджентные, или возникающие, свойства. Они «возникают», когда система работает. Разделив систему на компоненты, вы никогда не обнаружите ее существенных свойств. Единственная возможность узнать, что из себя представляют эмерджентные свойства, состоит в том, чтобы заставить систему работать. Эмерджентные свойства нельзя измерить ни одним из наших органов чувств. Измеряют лишь проявление эмерджентных свойств. В связи с этим, возможны искажения, если ограничиться измерением лишь одного или нескольких параметров.

Из сказанного становится понятным, почему работу компании нельзя охарактеризовать небольшим числом (а уж тем более одним!) показателем. Успех – эмерджентное свойство, которое нельзя измерить прибылью, рентабельностью, долей рынка и т.п. Все эти параметры лишь в той или иной степени характеризуют успех. Тем не менее, финансовые показатели, которые мы сейчас рассмотрим, являются характерными индикаторами успеха. Своим философским отступлением я только хотел предостеречь от абсолютизации того или иного показателя, а также от введения системы управления, основанной на небольшом числе показателей.

Показатели прибыльности (рентабельности)

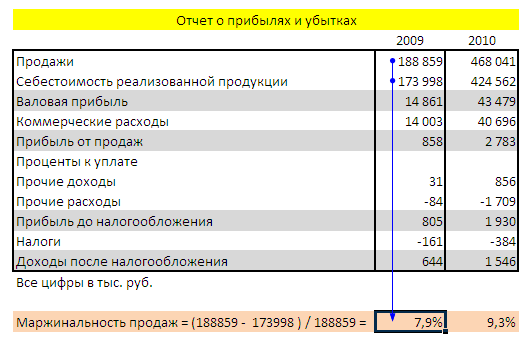

Маржинальность продаж = (Доходы от продаж – (минус) Себестоимость реализованной продукции) / Доходы от продаж (рис. 1)

Рис. 1. Маржинальность продаж

Скачать заметку в формате Word, примеры в формате Excel

Понятно, что маржинальность продаж зависит, как от торговой наценки, так и от того, какие расходы мы отнесем на себестоимость. Наиболее релевантным, с точки зрения принятия управленческих решений, является подход, когда в себестоимость включают только полностью переменные расходы (подробнее см. 2.3. Использование анализа затрат для принятия управленческих решений и 2.4. Калькулирование себестоимости продукции).

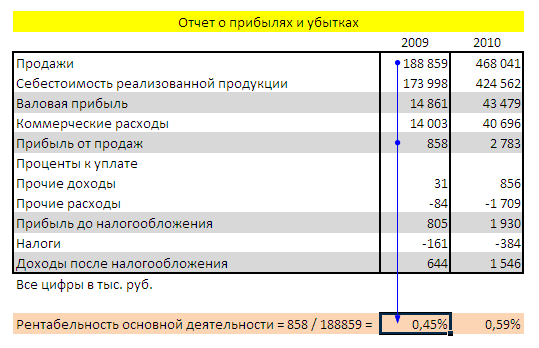

Расходы от основной деятельности = Себестоимость реализованной продукции + Коммерческие расходы + Административные расходыПрибыль от продаж = Доходы от продаж – Расходы от основной деятельности

Рентабельность основной деятельности = Прибыль от продаж / Доходы от продаж (рис. 2).

Рис. 2. Рентабельность основной деятельности (или рентабельность реализации)

В доходы и расходы не следует включать результаты необычных операций, чтобы не исказить показатели основной деятельности (в примере «прочие расходы» и «прочие доходы» не включены в расчет параметра).

Показатели эффективности деятельности

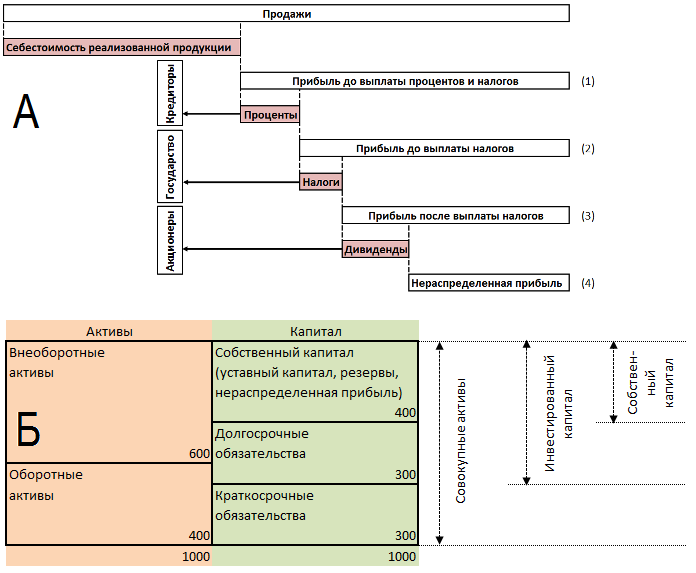

Прибыль от продаж (она же операционная прибыль или прибыль от операций) – это прибыль на активы всех тех, кто внес вклад в эти активы, следовательно, эта прибыль принадлежит тем, кто предоставил активы, и должна распределяться между ними. Эффективность (прибыльность, рентабельность) использования активов можно определить делением одного из показателей прибыли (рис. 3а) на один из показателей баланса (рис. 3б).

Рис. 3. Четыре вида прибыли (А) и три вида активов (Б)

Наиболее релевантными считаются два показателя.

Коэффициент рентабельности собственного капитала (Return On Equity, ROE) = Чистая прибыль (прибыль после выплаты налогов, см. (4) на рис. 3а) / Среднегодовая величина собственного (акционерного) капитала (см. рис. 3б). ROE показывает доходность капитала акционеров.

Коэффициент рентабельности суммарных активов (Return On Total Assets, ROTA) = операционная прибыль (или прибыль до уплаты процентов и налогов, см. (1) на рис 3а) / Среднегодовая величина совокупных активов (см. рис. 3б). ROTA измеряет операционную эффективность компании.

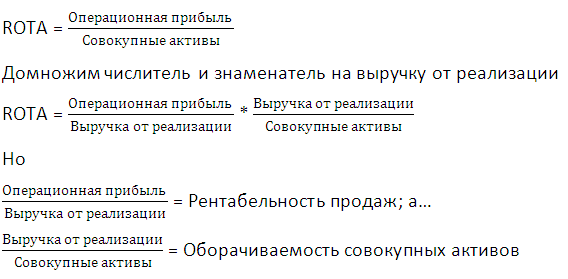

Для удобства управления доходностью совокупных активов менеджмент разбивает коэффициент ROTA на две части: рентабельность реализации и оборачиваемость совокупных активов:

ROTA = Рентабельность реализации * Оборачиваемость совокупных активов

Вот как получается эта формула. По определению:

Рентабельность реализации и оборачиваемость совокупных активов являются не самыми удобными операционными показателями, так как на них нельзя воздействовать непосредственно; каждый из них зависит от совокупности отдельных результатов, полученных на разных участках деятельности. Чтобы добиться нужных значений этих двух показателей, можно воспользоваться системой показателей более низкого уровня.

Для повышения рентабельности обычно увеличивают маржинальность продаж, а также снижают операционные расходы, включающие:

- Прямые расходы на материалы и заработную плату

- Общепроизводственные накладные расходы

- Административные и коммерческие расходы

Для увеличения оборачиваемости совокупных активов, повышают оборачиваемость:

- Товарно-материальных (складских) запасов

- Дебиторской задолженности

Показатели оборачиваемости

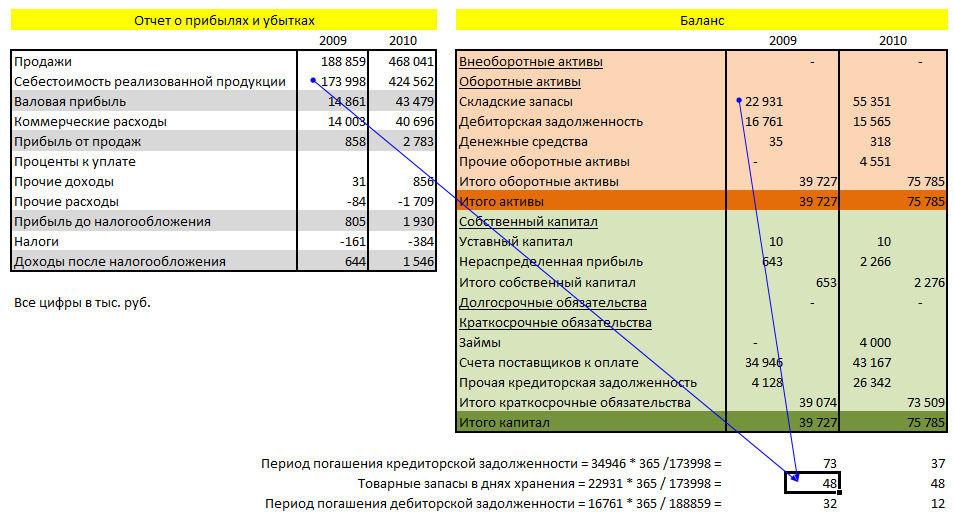

Для торговых компаний характерна значительная доля оборотных активов. Например, отчетность компании, используемая нами для иллюстрации (рис. 4) показывает, что доля собственного капитала в 2010-м году составила лишь 3% (2276 / 75 785). Понятно, почему оптимизации оборотных активов уделяется столь большое внимание.

Оборачиваемость дебиторский задолженности = Дебиторская задолженность * 365 / Выручка,то есть средняя продолжительность кредитов (в числе дней), выдаваемых покупателям.

Оборачиваемость запасов = Запасы * 365 / Себестоимость реализованной продукции,то есть среднее число дней хранения запасов от момента поступления от поставщиков до момента реализации покупателям

Оборачиваемость кредиторской задолженности = Кредиторская задолженность * 365 / Себестоимость реализованной продукции,то есть средняя продолжительность кредитов (в числе дней), предоставляемых поставщиками.

Наряду с оборачиваемостью (в днях), используются коэффициенты оборачиваемости, показывающие сколько раз актив «обернулся» в течение года. Например,

Коэффициент оборачиваемости дебиторской задолженности = Выручка / Дебиторская задолженность

В нашем примере, коэффициент оборачиваемости дебиторской задолженности в 2010-м году составил = 468 041 / 15 565 = 30,1 раз. Видно, что произведение оборачиваемости в днях и коэффициента оборачиваемости дают 365.

Рис. 4. Показатели оборачиваемости

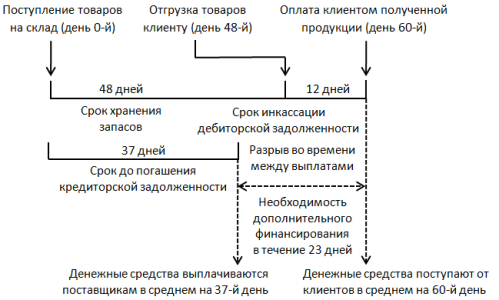

Показатели оборачиваемости (рис. 4) означают, что в 2010-м году компания в среднем нуждалась в финансировании кассового разрыва, который составлял 23 дня (рис. 5).

Рис. 5. Цикл движения денежных средств

Существует оригинальная бизнес-модель, основанная на том, что срок погашения кредиторской задолженности значительно превышает сумму сроков хранения запасов и погашения дебиторской задолженности. Например, компания приобретает товары с 90-дневной отсрочкой платежа, а продает по предоплате. Накладные расходы незначительны, и цена продажи может быть даже меньше, чем цена покупки. Доход образуется от процентов по депозитам.

Показатели ликвидность

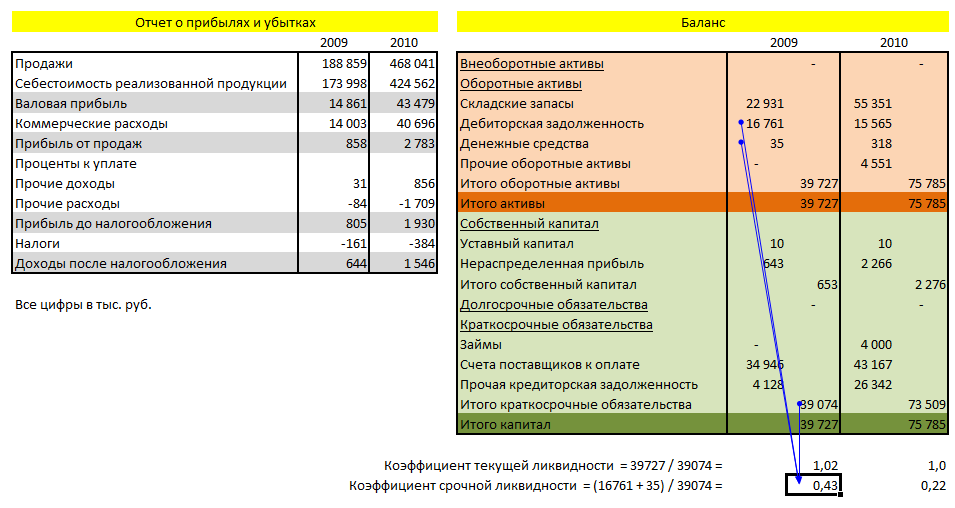

Коэффициенты ликвидности – финансовые показатели, характеризующие платежеспособность компании в краткосрочном периоде, ее способность отвечать по обязательствам в быстро меняющихся рыночной конъюнктуре и бизнес-среде.

Коэффициент текущей ликвидности = Оборотные активы / Краткосрочные обязательства

В разных отраслях этот коэффициент различен. Зачастую важна не абсолютная величина, а динамика. К сожалению, коэффициент не учитывает различия в составе оборотных активов, некоторые из которых менее ликвидны, чем другие. Чтобы учесть это, применяется:

Коэффициент срочной ликвидности = (Оборотные активы – Товарно-материальные запасы) / Краткосрочные обязательства

Вычитание запасов связано с их относительно низкой ликвидностью, поэтому банки, как правило, в качестве ликвидных активов рассматривают только дебиторскую задолженность и денежные средства (рис. 6). Понятно, что в идеале значение коэффициента срочной ликвидности должно превышать единицу. То есть дебиторская задолженность и средства на расчетном счету должны покрывать обязательства по кредиторской задолженности. Однако столь высокий коэффициент срочной ликвидности часто считается роскошью, поэтому значения на уровне 0,6–0,8 можно считать вполне приемлемыми. В нашем примере мы видим, что у компании слишком велика доля запасов, и пока она не совершит продажи, рассчитываться с поставщиками ей будет нечем. Кроме того, плохо, что динамика срочной ликвидности отрицательная.

Рис. 6. Вычисление коэффициента срочной ликвидности

Экономическая добавленная стоимость

В последнее время стала популярной концепция экономической добавленной стоимости (economic value added, EVA):

EVA = (Прибыль от обычной деятельности – налоги и другие обязательные платежи) – (Инвестированный в предприятие капитал * Средневзвешенная цена капитала)

Как понять эту формулу? EVA – это чистая прибыль предприятия от обычной деятельности, но восстановленная (то есть увеличенная) на сумму уплаченных процентов за пользование заемным капиталом, а затем уменьшенная на величину платы за весь инвестированный в предприятие капитал. А эта последняя [плата] определяется произведением инвестированного капитала на его средневзвешенную стоимость. Почему к чистой прибыли прибавляют проценты за пользование заемным капиталом? Потому что эти проценты будут позднее вычтены в составе платы за весь инвестированный капитал. Какой капитал считать инвестированным? Часть аналитиков считает, что только тот капитал, за который надо платить, то есть акционерный и заемный. Другие аналитики, считают, что весь капитал, в том числе и кредиты, полученные от поставщиков товаров.

Откуда берется средневзвешенная цена на капитал (weighted average cost of capital, WACC)? Одни аналитики считают, что определять WACC нужно по рыночной стоимости аналогичных инвестиций. Другие, что нужно рассчитывать WACC на основе точных цифр конкретной компании. Последний путь, к сожалению, реализует принцип планирования «от достигнутого». Чем больше рентабельность собственного капитала, тем больше WACC, тем меньше EVA. То есть, добиваясь более высокой рентабельности, увеличиваем ожидания акционеров и снижаем EVA.

Есть много свидетельств тому, что EVA – это показатель качества работы, наиболее тесно связанный с преумножением средств акционеров. Создание ценности требует от менеджмента тщательной работы и с прибыльностью, и с управлением капиталом. EVA может служить мерилом качества менеджмента (но не забывайте про философское отступление, сделанное в начале раздела).

Показатели, вычисленные на основе бухгалтерской отчетности, и российская специфика

Если данные управленческого учета, как правило, релевантно отражают финансовое положение компании, то при анализе бухгалтерских форм нужно отдавать себе отчет в том, какие показатели отражают реальное положение дел, а какие являются элементами схем ухода от налогов.

Для понимания, как искажаются бухгалтерские формы (и основанные на них финансовые показатели), приведу несколько типичных схем незаконной налоговой оптимизации:

- Завышение цены закупки (с получением отката), что влияет на уменьшение маржинальности продаж и, далее по цепочке, на чистую прибыль

- Отражение фиктивных договоров, увеличивающих административные и коммерческие расходы, и уменьшающие налогооблагаемую прибыль

- Фиктивные закупки на склад или приобретение услуг, существующие только на бумаге (оплата которых не предусмотрена), значительно ухудшающие показатели оборачиваемости запасов и кредиторской задолженности, а также ликвидность.

В следующем разделе мы рассмотрим финансовый рычаг и его влияние на доходность капитала акционеров, а также показатели роста компании.

См. также:

- Основы корпоративных финансов

- Баланс, его структура и основные понятия

- Отчет о прибылях и убытках

- Основные финансовые показатели

- Эффект финансового рычага, сбалансированный рост

- Классический и неоклассический учет затрат

- Поведение затрат при изменении объемов деятельности

- Анализ безубыточности

- Использование анализа затрат для принятия управленческих решений

- Калькулирование себестоимости

- Метод АВС: попроцессное калькулирование затрат

baguzin.ru

Анализ безубыточности и маржинальной прибыли

В процессе финансового и производственного планирования деятельности предприятия на перспективу особое значение имеет определение и анализ таких показателей, как уровень безубыточности и маржинальная прибыль.

Анализ безубыточности

Под точкой безубыточности понимается такой уровень производства (продаж), при котором обеспечивается нулевой уровень прибыли, т.е. точка безубыточности подразумевает равенство общих издержек и полученных доходов. Иными словами, это тот предельный уровень производства, спускаясь ниже которого предприятие терпит убытки.

Понятие точки безубыточности хорошо изложено здесь, поэтому лишь кратко остановимся на основных моментах ее определения. Более детально остановимся на модификациях данного показателя, учитывающих необходимость осуществления затрат из прибыли и выполнения долговых обязательств.

В рамках определения уровня безубыточности все затраты предприятия разделяют на две группы: условно-переменные (меняются пропорционально изменению объемов производства) и условно-постоянные (не меняются при изменении объемов производства).

Следует отметить, что деление затрат на переменные и постоянные, особенно что касается накладных (общепроизводственных) расходов, носит достаточно условный характер. Реально, существует группа расходов, содержащих в себе компоненты как переменных, так и постоянных затрат – так называемые смешанные издержки. Последние относятся к переменным затратам в части доли переменной компоненты и к постоянным – в части доли постоянных затрат.

Согласно ПБУ (правил бухгалтерского учета), перечень и состав переменных и постоянных общепроизводственных затрат устанавливаются предприятием. В классическом варианте, расчет точки безубыточности осуществляется исходя из простого соотношения, основанного на балансе выручки, при условии нулевой прибыли. В стоимостном выражении, для производства (реализации) многономенклатурной продукции:

Точка безубыточности = Постоянные затраты / (1 - Доля переменных затрат)

где, доля переменных затрат = Переменные затраты / Объем производства (реализации)

В количественном выражении, для производства (реализации) монономенклатурной (или усредненной) продукции:

Точка безубыточности = Постоянные затраты / Вложенный доход на единицу продукции

где, вложенный доход на единицу продукции = Цена - Переменные расходы на единицу продукции; постоянные и переменные затраты – это затраты, относимые на себестоимость продукции.

Соответственно, рассчитанный таким образом уровень безубыточности отражает уровень производства, который необходимо обеспечить для возмещения всех затрат, формирующих себестоимость производства.

Однако, точка безубыточности, рассчитанная по вышеприведенному классическому варианту, не дает достаточно полного представления о том, какой уровень производства (продаж) необходимо обеспечивать предприятию, чтобы покрыть все необходимые затраты. Ведь на практике предприятие должно не только возмещать затраты по производству, но и, например, содержать объекты социальной сферы, рассчитываться по кредитам и т. п. Для того, чтобы учесть необходимость компенсации всех текущих затрат, вводится понятие «реальной точки безубыточности», которая рассчитывается:

Точка реальной безубыточности = Все постоянные затраты / (1 - Доля переменных затрат)

где, доля переменных затрат = Все переменные затраты / Объем производства

Рассчитанная таким образом точка безубыточности отражает уровень производства, который необходимо обеспечить, чтобы компенсировать все, а не только включаемые в бухгалтерскую себестоимость, необходимые затраты предприятия. В случае имеющихся долговых обязательства, которые нужно погашать в определенные сроки, предприятие должно обеспечить соответствующий объем производства (продаж) и входящих денежных потоков.

Для учета необходимости расчета по долговым обязательствам вводится понятие точки долговой безубыточности:

Точка долговой безубыточности = Объем необходимых платежей / (1 - Доля переменных затрат)

где, объем необходимых платежей = Постоянные затраты + Затраты из прибыли + Текущая часть долга; доля переменных затрат = Все переменные затраты / Объем производства

Приведенная точка долговой безубыточности учитывает необходимость обеспечения как всех текущих затрат, так и расчета по текущему долгу, т.е. наиболее полно отражает требуемый уровень производства (продаж).

Реально, при расчете необходимого уровня производства на предприятии, интерес представляет анализ и сопоставление всех приведенных выше показателей безубыточности и выработка, основываясь на их анализе, соответствующих управленческих решений.

Маржинальная прибыль

Кроме уровня безубыточности важным показателем для финансового и производственного планирования является маржинальная прибыль. Под маржинальной прибылью понимается разница между полученными доходами и переменными расходами. Особое значение маржинальный анализ приобретает в случае многономенклатурного производства.

Маржинальная прибыль единицы продукта = Цена - Переменные затраты

Маржинальная прибыль продукта = Маржинальная прибыль единицы продукта * Объем выпуска данного продукта

Смысл маржинальной прибыли состоит в следующем. Формирование переменных затрат осуществляется непосредственно по каждому виду продукции. Формирование же накладных (постоянных) расходов осуществляется в рамках всего предприятия. То есть, разница между ценой продукта и переменными затратами на его производство может быть представлена как потенциальный «взнос» каждого вида продукта в общий конечный результат деятельности предприятия.

Или, маржинальная прибыль – это предельная прибыль, которую может получить предприятие от производства и продажи каждого вида продукта. При многономенклатурном выпуске анализ ассортимента по показателю маржинальной прибыли (так называемый маржинальный анализ) дает возможность определить наиболее выгодные с точки зрения потенциальной прибыльности виды продукции, а также выявить продукцию, которую предприятию не выгодно (или убыточно) производить.

То есть, маржинальный анализ позволяет ранжировать ассортиментный ряд в порядке возрастания «предельной (потенциальной) прибыльности» различных видов продукции и выработать соответствующие управленческие решения относительно изменения ассортимента выпуска. Дополняющим к маржинальной прибыли является показатель маржинальной рентабельности, рассчитываемый как:

Маржинальная рентабельность = (Маржинальная прибыль / Прямые затраты)*100%

Показатель маржинальной рентабельности отражает, какой доход получает предприятие на вложенный рубль прямых затрат, и является весьма показательным для сравнительного анализа различных видов продукции. Следует отметить, что маржинальный анализ - в какой-то мере формализованный подход к изучению «выгодности» производства того или иного вида продукции.

Его основное достоинство состоит в том, что он позволяет увидеть общую картину по потенциальной прибыльности, сравнить различные виды (группы) продукции по выгодности производства. Но для принятия решений по изменению структуры выпуска нужны более глубокие исследования, ориентированные, в основном, на перспективу.

Это, например, стабильность, надежность и возможность расширения рынков сбыта пусть даже и не самой выгодной продукции, возможности улучшения качества и повышения конкурентоспособности определенных видов продукции и т.п. В любом случае, усилия предприятия должны быть направлены на то, чтобы оптимизировать ассортиментный ряд, максимизируя объемы производства наиболее выгодной продукции и снижая объемы выпуска маловыгодных видов продукции. Общая сумма маржинальных прибылей по всем видам производимых продуктов представляет собой маржинальную прибыль предприятия.

Маржинальная прибыль является источником покрытия накладных расходов предприятия и прибыли. Тогда прибыль, на которую может рассчитывать предприятие, определяется:

Прибыль = Маржинальная прибыль - Накладные расходы

То есть, увеличение прибыли достигается за счет максимизации маржинальной прибыли (или оптимизации ассортимента) и уменьшения накладных расходов.

В целом, как анализ точки безубыточности, так и маржинальный анализ являются важными инструментами в процессе планирования производства и финансовых потоков и все шире применяются в практике деятельности предприятий.

afdanalyse.ru

5. Маржинальный анализ прибыли и рентабельности

Маржинальный анализ прибыли и рентабельности позволяет эффективно управлять производственным процессом и финансовыми ресурсами. В основу данного анализа заложено деление производственных и сбытовых затрат на переменные и постоянные.

На первом этапе анализа производится общая оценка деятельности организации (табл. 111).

Таблица 111 – Анализ эффективности работы организации с использованием маржинального анализа

| Показатель | Базисный год | Отчетный год | Отклонение (+,-) |

| Объем реализации продукции, млн. р. | |||

| Себестоимость продукции, млн. р. | |||

| в том числе переменные затраты, млн.р. | |||

| Сумма постоянных расходов, млн. р. | |||

| Прибыль от реализации, млн. р. | |||

| Маржинальный доход, млн. р. | |||

| Доля маржинального дохода в выручке, % | |||

| Рентабельность продукции, % | |||

| Рентабельность продаж, % |

Маржинальный доход определяется следующим образом:

или

где МД – маржинальный доход, млн. р.;

П – прибыль от реализации продукции, млн. р.;

В – выручка от реализации продукции, млн. р.;

А – постоянные затраты, млн. р.;

Зп – переменные затраты, млн. р.

После обобщения полученных результатов проводится анализ влияния факторов на изменение прибыли и рентабельности. Для этого необходимо в таблице 112 представить исходную информацию для анализа, а расчеты влияния факторов оформить в таблицах 113 и 114.

Таблица 112 – Исходная информация для проведения анализа влияния факторов на изменение прибыли от реализации и рентабельности продукции

| Вид продукции | Количество реализованной продукции, ед. | Средняя цена реализации, тыс. р. | Переменные затраты, млн. р. | Постоянные затраты, млн. р. | |||||||

| план | факт | план | факт | план | факт | план | факт | ||||

| А |

|

|

|

|

|

| |||||

| В |

|

|

|

|

|

| |||||

| … |

|

|

|

|

|

| |||||

| Итого: |

|

|

|

|

|

| |||||

Таблица 113 – Расчет влияния факторов на изменение прибыли

от реализации

| Влияние факторов | Расчет | Уровень влияния фактора |

| Объема реализации |

|

|

| Цен на продукцию |

|

|

| Суммы переменных затрат |

|

|

| Суммы постоянных затрат |

|

|

| Итого изменение прибыли |

|

|

Таблица 114 – Расчет влияния факторов на изменение рентабельности продукции

| Влияние факторов | Расчет | Уровень влияния фактора |

| Объема реализации |

|

|

| Цен на продукцию |

|

|

| Суммы переменных затрат |

|

|

| Суммы постоянных затрат |

|

|

| Итого изменение рентабельности продукции |

|

|

Далее на основании вышеприведенных данных производится анализ безубыточного объема продаж и определяется зона безопасности организации. Точка безубыточного объема продаж (порог рентабельности, точка равновесия, критический объем продаж) в денежном выражении определяется по формулам 89, 90.

| (89) |

или

| (90) |

где Т – точка безубыточного объема реализации (порог рентабельности, точка равновесия, критический объем продаж, точка окупаемости, мертвая точка), млн. р.;

Дмд – доля маржинального дохода в выручке от реализации продукции, %.

Если заменить максимальный объем реализации продукции в денежном выражении на соответствующий объем реализации в натуральных единицах, то можно рассчитать точку безубыточного объема реализации в натуральных единицах:

| (91) |

где К – объем реализованной продукции в натуральных единицах, ед.

Таким образом, под данным понятием подразумевается объем продукции, доходы от продажи которой в точности будут покрывать совокупные расходы на ее производство и реализацию, обеспечивая тем самым нулевую прибыль. При этом единица продукции, произведенная сверх этого объема, будет приносить прибыль.

Кроме того, для определения точки безубыточного объема реализации в натуральном выражении можно вместо суммы маржинального дохода использовать ставку маржинального дохода в цене за единицу продукции:

| (92) |

где Смд – ставка маржинального дохода в цене за единицу продукции.

Отсюда следует:

| (93) |

Тогда формулу 91 можно записать следующим образом:

| (94) |

Помимо этого, ставку маржинального дохода можно определить как разность между ценой и удельными переменными затратами (см. форм. 87).

где р – цена единицы продукции, тыс. р.;

b – удельные переменные затраты, тыс. р.

После чего, преобразовав формулу 94 точку безубыточного объема реализации в натуральных единицах можно определить следующим образом:

| (96) |

| (97) |

Для определения зоны безопасности аналитическим методом используется следующая формула:

| (98) |

Исходя из этого, под запасом финансовой устойчивости (зоной безопасности) предприятия понимается тот объем реализации продукции, который обеспечивает организации определенную устойчивость финансового положения.

Приведенные формулы показывают, что безубыточный объем продаж и зона безопасности зависят от суммы постоянных и переменных затрат, а также от уровня цен на продукцию. При повышении цен нужно меньше реализовать продукции, чтобы получить необходимую сумму выручки для компенсации постоянных издержек организации, и, наоборот, при снижении уровня цен безубыточный объем реализации возрастает. Увеличение же удельных переменных и постоянных затрат повышает порог рентабельности и уменьшает зону безопасности. Поэтому каждая организация стремится к сокращению постоянных издержек. Оптимальным считается тот план, который позволяет снизить долю постоянных затрат на единицу продукции, уменьшить безубыточный объем продаж и увеличить зону безопасности.

Для обеспечения системного подхода при изучении факторов изменения прибыли и прогнозирования ее величины используют методику анализа прибыли по системе «директ-костинг», в основе которой лежит маржинальный доход. За основу при определении прибыли по данной методике необходимо взять формулу 87. Очень часто при определении суммы прибыли вместо маржинального дохода используется количество реализованной продукции и ставка маржинального дохода. При анализе прибыли от реализации одного вида продукции можно применять модифицированную формулу определения прибыли, если известно количество проданной продукции и ставка маржинального дохода в цене за единицу продукции:

| П = К * Смд – А | (99) |

Исходная модель выглядит следующим образом:

| П = К * (р – b) – А | (100) |

Последняя формула позволяет определить изменение суммы прибыли за счет количества реализованной продукции, цены и уровня переменных и суммы постоянных затрат. Методика анализа прибыли несколько усложняется в условиях многономенклатурного производства, когда кроме перечисленных факторов необходимо учитывать и влияние структуры реализованной продукции.

Для изучения влияния факторов на изменение суммы прибыли от реализации продукции в целом по организации можно использовать следующую модель:

| П = К * Уд * (р – b) – А | (101) |

где Уд – структура реализованной продукции, %.

Таким образом, сравнительный анализ различных методик факторного анализа прибыли показывает преимущество методики, основанной на делении затрат на постоянные и переменные. Она позволяет исследовать и количественно измерить не только непосредственные, но и опосредованные связи и зависимости.

Методика анализа рентабельности по системе «директ-костинг» базируется на использовании традиционной факторной модели:

| (102) |

Исходя из этого, при анализе рентабельности одного вида продукции можно применять преобразованную формулу определения рентабельности, если известно количество проданной продукции и ставка маржинального дохода в цене за единицу продукции, сумма постоянных и переменных затрат. Модифицированная факторная модель определения рентабельности может быть представлена следующим образом:

| (103) |

Для анализа рентабельности в целом по организации необходимо использовать следующую факторную модель:

| (104) |

Последовательно заменяя плановый (базисный) уровень каждого факторного показателя на фактический и сравнивая результат расчета до и после замены каждого фактора, можно определить изменение уровня рентабельности за счет объема реализованной продукции, ее структуры, цены, удельных переменных расходов и суммы постоянных затрат.

Преимущество рассмотренной методики анализа показателей прибыли и рентабельности состоит в том, что при ее использовании учитывается взаимосвязь элементов модели, в частности объема продаж, издержек и прибыли. Это обеспечивает более точное исчисление влияния факторов и, как следствие, более высокий уровень планирования и прогнозирования финансовых результатов.

studfiles.net