Новости. Ритейлеры россии

Богатейшие ритейлеры России в рейтинге Forbes

Журнал Forbes в очередной раз опубликовал ежегодный рейтинг 200 богатейших бизнесменов страны: открывает его магнат Владимир Лисин с состоянием в $19,1 млрд. Мы внимательно изучили список — и выбрали предпринимателей, так или иначе связанных с розничной торговлей.

Михаил Фридман

Место в рейтинге: 8Капитал: $15,1 млрдДинамика к 2017 году: +$700 млнАктивы в ритейле: «Альфа-Групп» (владеет 47,9% X5 Retail Group)

Герман Хан

Место в рейтинге: 12Капитал: $9,8 млрдДинамика к 2017 году: +$500 млнАктивы в ритейле: «Альфа-Групп» (владеет 47,9% X5 Retail Group)

Алексей Кузьмичёв

Место в рейтинге: 15Капитал: $7,6 млрдДинамика к 2017 году: +$400 млнАктивы в ритейле: «Альфа-Групп» (владеет 47,9% X5 Retail Group)

Михаил Гуцериев

Место в рейтинге: 24Капитал: $4,8 млрдДинамика к 2017 году: –$1,5 млрдАктивы в ритейле: «М.Видео», «Эльдорадо»

Сергей Галицкий

Место в рейтинге: 28Капитал: $4 млрдДинамика к 2017 году: –$2,8 млрдАктивы в ритейле: «Магнит» (до февраля 2018 года)

Самвел Карапетян

Место в рейтинге: 30Капитал: $3,7 млрдДинамика к 2017 году: +$300 млнАктивы в ритейле: ГК «Ташир» (строительство и управление ТЦ, в том числе сетью «РИО»)

Александр Пономаренко

Место в рейтинге: 34Капитал: $3,4 млрдДинамика к 2017 году: +$400 млнАктивы в ритейле: «ТПС-Недвижимость» (строительство и управление ТЦ)

Александр Скоробогатько

Место в рейтинге: 35Капитал: $3,4 млрдДинамика к 2017 году: +$400 млнАктивы в ритейле: «ТПС-Недвижимость» (строительство и управление ТЦ)

Зарах Илиев

Место в рейтинге: 36Капитал: $3,3 млрдДинамика к 2017 году: +$200 млнАктивы в ритейле: «Киевская площадь» (ТЦ «Европейский»)

Год Нисанов

Место в рейтинге: 37Капитал: $3,3 млрдДинамика к 2017 году: +$200 млнАктивы в ритейле: «Киевская площадь» (ТЦ «Европейский»)

Игорь Кесаев

Место в рейтинге: 41Капитал: $2,4 млрдДинамика к 2017 году: нетАктивы в ритейле: ГК «Меркурий», дистрибьютор «Мегаполис» и 36% акций «Дикси»

Алексей Репик

Место в рейтинге: 47Капитал: $2,1 млрдДинамика к 2017 году: +$1,2 млрдАктивы в ритейле: фармкомпания «Р-Фарм»

Владимир Евтушенков

Место в рейтинге: 49Капитал: $2 млрдДинамика к 2017 году: –$1,5 млрдАктивы в ритейле: АФК «Система» (сети «Детский мир», МТС)

Иван Саввиди

Место в рейтинге: 53Капитал: $1,9 млрдДинамика к 2017 году: впервые в рейтингеАктивы в ритейле: производство сигарет АО «Донской табак» (до марта 2018 года)

Араз Агаларов

Место в рейтинге: 54Капитал: $1,8 млрдДинамика к 2017 году: +$100 млнАктивы в ритейле: Crocus Group (гипермаркеты «Твой дом», торговые центры Vegas)

Роман Авдеев

Место в рейтинге: 56Капитал: $1,7 млрдДинамика к 2017 году: +$400 млнАктивы в ритейле: 10% «Аптечной сети 36,6»

Юрий Шефлер

Место в рейтинге: 67Капитал: $1,5 млрдДинамика к 2017 году: –$100 млнАктивы в ритейле: производство водки и алкогольных напитков SPI Group (бренды Stolichnaya, Moskovskaya, Rigas Melnais Balzams и другие)

Юрий Гущин

Место в рейтинге: 100Капитал: $1 млрдДинамика к 2017 году: нетАктивы в ритейле: кондитерский холдинг «Объединенные кондитеры» (бренды «Красный Октябрь», «Рот Фронт», «Кондитерский концерн Бабаевский»)

Сергей Петров

Место в рейтинге: 104Капитал: $1 млрдДинамика к 2017 году: +$50 млнАктивы в ритейле: сеть автосалонов «Рольф»

Сергей Кациев

Место в рейтинге: 111Капитал: $950 млнДинамика к 2017 году: –$150 млнАктивы в ритейле: ГК «Мегаполис»

Сергей Студенников

Место в рейтинге: 115Капитал: $950 млнДинамика к 2017 году: +$400 млнАктивы в ритейле: сеть «Красное & Белое»

Алексей Богачев

Место в рейтинге: 119Капитал: $900 млнДинамика к 2017 году: –$100 млнАктивы в ритейле: доля (1,3%) в «Магните»

Александр Тынкован

Место в рейтинге: 126Капитал: $850 млнДинамика к 2017 году: +$50 млнАктивы в ритейле: экс-владелец «М.Видео»

Андрей Рогачёв

Место в рейтинге: 131Капитал: $800 млнДинамика к 2017 году: +$50 млнАктивы в ритейле: сеть «Верный», рынки в Москве, владел долей в X5 Retail Group

Саид Гуцериев

Место в рейтинге: 135Капитал: $750 млнДинамика к 2017 году: впервые в рейтингеАктивы в ритейле: получил от отца Михаила Гуцериева долю в «Сафмаре» (в том числе 4,2% сети «М.Видео»)

Игорь Яковлев

Место в рейтинге: 145Капитал: $750 млнДинамика к 2017 году: +$100 млнАктивы в ритейле: сети Kari и «Сулпак» (Казахстан, 51% акций)

Георгий Генс

Место в рейтинге: 151Капитал: $700 млнДинамика к 2017 году: –$100 млнАктивы в ритейле: Inventive Retail Group (магазины под брендами re:Store, Samsung, Lego, Sony Centre, Nike и другими)

Владимир Мельников

Место в рейтинге: 155Капитал: $700 млнДинамика к 2017 году: +$100 млнАктивы в ритейле: сеть «Глория Джинс»

Август Мейер

Место в рейтинге: 161Капитал: $650 млнДинамика к 2017 году: +$100 млнАктивы в ритейле: инвестиции в «Юлмарт», «Рив Гош», «Улыбка Радуги», оптоклуб «Ряды»

Татьяна Бакальчук

Место в рейтинге: 165Капитал: $600 млнДинамика к 2017 году: впервые в рейтингеАктивы в ритейле: Wildberries

Денис Штенгелов

Место в рейтинге: 175Капитал: $600 млнДинамика к 2017 году: впервые в рейтингеАктивы в ритейле: «КДВ групп» (бренды «Яшкино», «Бабкины семечки», «Кириешки», «3 корочки», «Маяма», «Чипсоны» и другие), сеть «Ярче!»

Александр Гирда

Место в рейтинге: 177Капитал: $550 млнДинамика к 2017 году: нетАктивы в ритейле: доля в X5 Retail Group

Дмитрий Костыгин

Место в рейтинге: 180Капитал: $550 млнДинамика к 2017 году: нетАктивы в ритейле: доли в сетях «Юлмарт», «Рив Гош», «Улыбка Радуги», «Дикая Орхидея»

Ольга Белявцева

Место в рейтинге: 180Капитал: $500 млнДинамика к 2017 году: +$100 млнАктивы в ритейле: производитель детского питания «Прогресс» (35%)

Михаил Куснирович

Место в рейтинге: 196Капитал: $500 млнДинамика к 2017 году: нетАктивы в ритейле: Bosco di Ciliegi, ГУМ

Подписывайтесь на наш канал в Telegram, чтобы первым быть в курсе главных новостей ритейла.

retailer.ru

JLL представляет рейтинг наиболее привлекательных городов России для ритейлеров

Москва, 19 ноября 2015 года – Специально к международной выставке торговой недвижимости MAPIC, проходящей во Франции, специалисты компании JLL подготовили отчет Destination Russia. В рамках данного исследования было проанализировано присутствие более 250 федеральных и международных брендов в основных городах России*, рассмотрен потенциал роста рынка ритейла на этих рынках, обеспеченность современными форматами торговли каждого города и уровень спроса со стороны ритейлеров, а также составлен рейтинг городов России по присутствию федеральных и зарубежных брендов.

В числе выводов:

• Москва, Санкт-Петербург и Екатеринбург возглавляют рейтинг российских городов по присутствию ритейлеров.

• Абсолютным лидером среди российских городов по числу люксовых брендов является Москва; за ней с большим отрывом следуют Санкт-Петербург, Екатеринбург, Нижний Новгород, Самара и Ростов-на-Дону.

• Только восемь из всех анализируемых брендов имеют 100%-й охват рынка в ключевых городах России.

• Только adidas и Yves Rocher из проанализированных в отчете международных брендов имеют 100%-й охват рынка основных городов России.

• Лидером среди стран происхождения зарубежных брендов, представленных в России, является Италия, в основном благодаря развитию люксовых ритейлеров.

Рейтинг российских городов по присутствию ритейлеров возглавляет Москва. Неудивительно, что российская столица является наиболее привлекательной для ритейлеров, ведь город характеризуется сравнительно высоким уровнем дохода, ростом населения, наличием большого количества современных качественных торговых центров и активно развивающимся стрит-ритейлом. Следует отметить, что Москва также занимает 3-е место в рейтинге ключевых европейских городов с наибольшим присутствием международных ритейлеров и является приоритетной точкой на карте России для ритейлеров, планирующих выход в страну. После дебюта на рынке Москвы ритейлеры, как правило, выборочно продолжают экспансию в регионы.

Среди региональных городов самыми высокими показателями присутствия ритейлеров характеризуются Санкт-Петербург, Екатеринбург, Краснодар, Новосибирск и Ростов-на-Дону, которые входят в топ-5 рейтинга. Санкт-Петербург является вторым наиболее популярным рынком для ритейлеров в стране: в городе присутствуют 80% всех проанализированных брендов. Около 65% брендов работают в Екатеринбурге, и половина всех проанализированных торговых операторов – в Краснодаре, Новосибирске и Ростове-на-Дону. В нижней части топ-10 рейтинга присутствия ритейлеров в России – Самара, Уфа, Казань, Нижний Новгород и Тюмень.

«В отличие от Европы в России “молловая” модель рынка торговли, и основной доход ритейлерам приносят именно площадки в торговых центрах. Из этого следует, что открытие новых торговых центров станет ключевым драйвером прихода новых ритейлеров в тот или иной регион, - поясняет Мария Шпакова, аналитик рынка торговой недвижимости компании JLL. – Основная активность девелоперов торговых центров наблюдалась в городах с большим количеством населения и высоким уровнем дохода, и вследствие этого самые значительные показатели присутствия ритейлеров фиксируются именно в таких регионах».

Индекс присутствия ритейлеров в России

Источник: JLL

Индекс присутствия люксовых ритейлеров в России

Источник: JLL

В рейтинге городов по присутствию люксовых брендов Москва, Санкт-Петербург и Екатеринбург также формируют первую тройку городов. Столица характеризуется гораздо более высокой представленностью люксовых брендов по сравнению с любым другим городом страны – даже между Москвой и Санкт-Петербургом существует огромный разрыв. Почти все анализируемые люксовые бренды (98%) присутствуют на московском рынке, тогда как в Петербурге – около 50% из числа проанализированных, тогда как в Екатеринбурге, занимающем 3-ю строчку этого рейтинга – только 35%.

Вне основных люксовых направлений, таких как Москва, Санкт-Петербург и Екатеринбург, уровень проникновения ритейлеров этого сегмента в регионы России крайне низкий. В основном люксовые бренды в российских городах можно найти в мультибрендовых магазинах. Большинство международных ритейлеров, как правило, ищут партнеров в городах России с наивысшим потенциалом для продвижения своих товаров через локальных дистрибьюторов, что позволяет им сначала протестировать рынки и миновать риски, связанные с открытием отдельного магазина.

Италия – главный «экспортер» зарубежных брендов в Россию

В рейтинге стран-«экспортеров» брендов в Россию лидирует Италия – 23% от числа зарубежных брендов, представленных в стране. Италия возглавляет этот список в основном благодаря люксовым игрокам, таким как Max Mara, Dolce&Gabbana, Valentino и Moschino. В свою очередь Max Mara, по данным JLL, возглавляет рейтинг присутствия люксовых ритейлеров в России – бренд представлен в наибольшем числе из рассмотренных городов (57%). В то же время в большинстве городов России присутствуют итальянские бренды сегмента «масс-маркет», а именно Calzedonia и United Colors of Benetton (оба бренда покрывают свыше 90% из 35 рассмотренных рынков).

2-е место рейтинга стран по числу зарубежных брендов, представленных в России, занимают США (20%) с известными по всему миру игроками рынка фаст-фуда Subway, KFC и McDonald’s, которые являются одними из лидеров в рейтинге присутствия в российских городах. Франция занимает 3-е место (15%), в основном, как и в случае с Италией, за счет люксовых брендов, таких как Cartier, Christian Dior и Louis Vuitton. Далее в списке следуют Великобритания, Германия и Испания. На долю ритейлеров Великобритании, занявшей 4-е место, приходится всего 11% от общего количества брендов, присутствующих в России, в основном за счет сегментов «масс-маркет» и «люкс».

С точки зрения выхода новых брендов, в рассматриваемый период – с 1-го квартала 2011 года по 3-й квартал 2015 года – наиболее активными были европейские ритейлеры с долей в 61% от общего числа открытий, в том числе итальянские (18% от общего числа), французские (10%) и британские (9%), свидетельствуют данные JLL. На бренды из США пришлось 24% от общего числа вышедших за этот период игроков. В долгосрочной перспективе эксперты JLL ожидают увеличения доли ритейлеров из стран Азии по мере возрастания их заинтересованности в российском рынке.

Иностранные бренды в России: рейтинг основных стран-«экспортеров»

Источник: JLL

В свою очередь российские ритейлеры отличаются более высокими показателями представленности в анализируемых городах. К примеру, такие крупные сети, как Gloria Jeans, Carlo Pazolini, «Спортмастер», «Л’Этуаль», kari и «Эльдорадо», имеют 100% охват рынков рассматриваемых городов. Стоит отметить, что российские бренды в основном работают в сегменте «масс-маркет» и имеют хорошее покрытие регионов. Как правило, ритейлеры нижних ценовых сегментов развиваются на региональных рынках России активнее других, потому в среднем российские бренды представлены не менее чем в 70% из проанализированных городов.

Среди зарубежных ритейлеров наиболее широкое – 100% – покрытие изученных рынков имеют немецкий бренд спортивной одежды adidas и французская косметическая компания Yves Rocher, которые возглавили рейтинг международных сетей на российском рынке. Эти бренды имеют хотя бы один магазин во всех 35 рассмотренных городах.

2-е место рейтинга ритейлеров по охвату российских городов делят датский обувной ритейлер Ecco, бренд спортивных товаров Reebok и итальянский бренд чулочно-носочных изделий и пляжной одежды Calzedonia, представленные почти во всех крупнейших городах России. Другой бренд Calzedonia Group – Intimissimi – тоже входит в топ-10 международных сетей на российском рынке и занимает 4-е место. На 3-й позиции находятся United Colors of Benetton, Reserved и Subway.

В рейтинге иностранных ритейлеров с более чем 60%-м покрытием крупнейших российских рынков преобладают бренды среднего ценового сегмента. Из премиальных ритейлеров в рейтинг попали только Swarovski и Escada – ритейлеры этого ценового сегмента в первую очередь фокусируются на Москве и Санкт-Петербурге.

Топ иностранных ритейлеров c охватом более 60% крупнейших городов России

Источник: JLL

Елена Задорожная, руководитель направления услуг ритейлерам компании JLL, резюмирует: «Результаты исследования отражают активность торговых операторов на российском рынке за прошедшие годы, тогда как в текущих условиях главенствующим трендом является курс на оптимизацию, а не на развитие. В частности, ритейлеры фокусируются на пересмотре условий аренды по действующим магазинам, их консолидации или даже закрытии, и нынешняя активность может отразиться на позициях отдельных городов в рейтинге. Нужно отметить, что из числа новичков, которые вышли на российский рынок за последние 12 месяцев, абсолютное большинство – 70% иностранных брендов – ограничились открытием только одной точки, и в основном в Москве. В то же время сегодня российский рынок предоставляет возможности ритейлерам, не останавливающим свое развитие в России, в части подбора площадок под открытие флагманских магазинов, аренды площадей в ключевых действующих торговых центрах, которые прежде были недоступны. Мы наблюдаем постепенную перестройку российского рынка ритейла под влиянием внешних факторов и его адаптацию к новым реалиям».

Примечания для редакторов:

В ходе анализа была проведена оценка присутствия свыше 250 брендов в 35 крупнейших городах России с населением более 500 тыс. человек. Бренд отмечается как присутствующий на рынке города, если у него был хотя бы один монобрендовый магазин сети в этом городе в сентябре 2015 года, включая франчайзинговые магазины, при этом бренды, представленные только в универмагах и мультибрендовых магазинах, исключены из рассмотрения.

Полная версия исследования и графики доступны по запросу.

* В рамках исследования изучены рынки 35 крупнейших городов России (с населением более 500 тыс. человек). Подробнее о методологии см. примечания.

Информация о JLL

JLL (NYSE: JLL) – компания, предоставляющая финансовые и комплексные профессиональные услуги в области недвижимости. По всему миру эксперты компании предлагают интегрированные услуги собственникам, арендаторам и инвесторам, стремящимся получить максимальную прибыль от своих активов на рынке недвижимости. JLL входит в список крупнейших компаний мира Fortune 500; годовой оборот компании составляет 5,4 миллиардов долларов США, за вычетом прямых расходов – 4,7 миллиарда долларов США. JLL имеет более 230 корпоративных офисов в 80 странах по всему миру, штат компании составляет около 58 тысяч сотрудников. JLL является лидером рынка услуг в области управления корпоративной недвижимостью: портфель компании составляет 3,4 миллиарда кв. футов, или 316 миллионов кв. метров по всему миру. В 2014 году специалисты JLL закрыли сделки по покупке-продаже и привлечению финансирования общим объемом 118 миллиардов долларов США. LaSalle Investment Management, подразделение по управлению инвестициями, является одним из крупнейших и наиболее диверсифицированных в мире, управляя активами стоимостью 57,2 миллиардов долларов США. JLL является брендом и зарегистрированным торговым знаком Jones Lang LaSalle Incorporated.

В России и странах СНГ JLL представлена офисами в Москве, Санкт-Петербурге и Киеве. В 2004, 2006, 2007, 2008, 2009, 2010, 2011, 2012, 2013, 2014 и 2015 годах компания удостаивалась премии «Консультант года» на Commercial Real Estate Awards, Москва, премии «Консультант года» на Commercial Real Estate Awards, Санкт-Петербург в 2009 году, премии «Консультант года» на RCSC Awards в 2015 году и премии «Лучшая консалтинговая компания на рынке недвижимости» на Ukrainian Property Awards в 2013 году.

www.jll.ru

Крупнейшие ритейлеры в России наращивают долю рынка :: Shopolog.ru

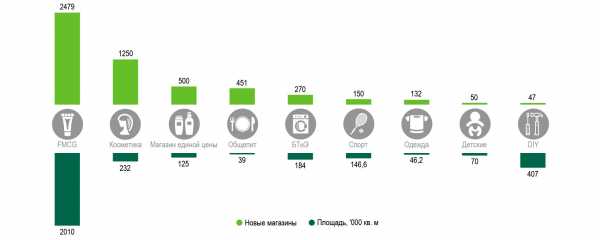

Согласно результатам нового исследования «Торговые сети на волне изменений спроса» от CBRE, международной консалтинговой компании в области недвижимости, операторы сегментов эконом и масс-маркет наиболее активны в развитии своих сетей: 65% планируемых открытий магазинов заявлено именно этими сетями. Ритейлеры среднего ценового уровня составили 34,1% планируемого объёма расширений, и лишь 0,73% и 0,66% пришлось на товары сегментов средний плюс и премиальный.

В исследовании CBRE были проанализированы 53 крупнейшие ритейл-сети девяти основных товарных групп, публично объявившие планы развития или сокращения сетей в результате изменения потребительского спроса.

Планируемые к открытию новые магазины присутствующих на рынке сетей в 2016 году по сегментам

Источник: CBRE, июнь 2016

Наиболее активно в сегменте розницы в 2016 году развиваются продуктовые ритейлеры, такие как Магнит, X5 Retail Group, Дикси Групп. В этом сегменте до конца года заявлено открытие порядка 2 479 магазинов общей площадью около 2 млн кв. м. При этом, 2 070 магазинов приходится на лидеров рынка – «Магнит» и X5 Retail Group: «Магнит» планирует открыть 80 гипермаркетов и 950 магазинов у дома, а X5 около 1 000 магазинов Пятерочка, 37 «Перекресток» и 5 гипермаркетов «Карусель». Это немногим меньше количества магазинов, открытых ритейлерами годом ранее – 1 476 и 1 144 соответственно. В то же время, «Магнит» планирует активно развивать сеть магазинов косметики формата «у дома» - около 1 200 магазинов до конца 2016 год.

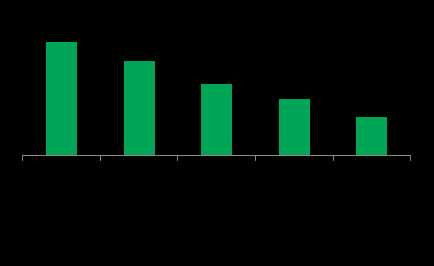

В планах игроков сегмента кафе и рестораны открытие порядка 450 точек по всей России. Наиболее активными игроками данного сегмента являются международные сети фаст-фуд, в частности, бургерные.

Планируемые к открытию в 2016 г. кафе и рестораны присутствующих на рынке сетей, штук

Источник: CBRE, июнь 2016

Привлекательность российского рынка для международных брендов остается очень высокой. В частности, Москва как основной рынок для входа многих международных ритейлеров, заняв 5 место в мире в 2015 году, по-прежнему интересна новым игрокам. Из 33 новых брендов, заявивших о выходе на российский рынок, 20 уже вышли. Наиболее активны ритейлеры fashion сегмента – 11 брендов уже вышли или планируют выйти на рынок в 2016 году. Более 50% из выходящих на российский рынок брендов этой категории относится к классу средний плюс и премиум.

Новые бренды на российском рынке в 2016 году

|

Бренд |

Сегмент |

Страна |

|

Veta |

Одежда и обувь |

Эстония |

|

Charlotte Olympia |

Одежда и обувь |

Великобритания |

|

Burvin (первый монобренд) |

Одежда и обувь |

Беларусь |

|

Fujifilm |

Электроника |

Япония |

|

Holika Holika |

Косметика и парфюмерия |

Южная Корея |

|

Rolex |

Аксессуары |

Швейцария |

|

Kidzania |

Развлечния |

Мексика |

|

Ladurée |

Кафе и рестораны |

Франция |

|

Urban Decay (первый монобренд) |

Косметика и парфюмерия |

США |

|

Barbour |

Одежда и обувь |

Великобритания |

|

Lion of Porches |

Одежда и обувь |

Португалия |

|

Newby London |

Аксессуары |

Великобритания |

|

Victoria’s Secret (первый монобренд) |

Нижнее белье |

США |

|

Armani Exchange |

Одежда и обувь |

Италия |

|

Demurya |

Одежда и обувь |

Франция/Россия |

|

John Varvatos |

Одежда и обувь |

США |

|

Kiko Milano |

Парфюмерия и косметика |

Италия |

|

O bag |

Аксессуары |

Италия |

|

Amsterdam Chips Company |

Кафе и рестораны |

Нидерланды |

|

Nature Republic |

Парфюмерия и косметика |

Южная Корея |

|

Бренд |

Сегмент |

Страна |

|

Bric's |

Аксессуары |

Италия |

|

Cofix |

Кафе и рестораны |

Израиль |

|

Cortefiel |

Одежда и обувь |

Испания |

|

Hunkemoller |

Одежда и обувь |

Нидерланды |

|

Lillapois |

Дрогери |

Франция |

|

Tallinder |

Одежда и обувь |

Польша |

|

Undiz |

Аксессуары |

Франция |

|

Walt Disney |

Детские товары |

США |

|

LULU |

Косметика и парфюмерия |

Франция |

|

Hofbrauhaus |

Кафе и рестораны |

Германия |

|

Presse Café |

Кафе и рестораны |

Канада |

|

EGLO |

Товары для дома |

Австрия |

|

Loriblu |

Одежда и обувь |

Италия |

Источник: CBRE, июнь 2016

Олеся Дзюба, директор отдела исследований рынка CBRE отметила, что анализ планов развития ритейл-сетей показал прямую зависимость: сужение общего объема розничной торговли и ужесточение конкуренции дает преимущество крупнейшим сетям, которые используют текущую конъюнктуру для наращивания доли рынка. Яркими примерами являются сети, рассчитанные на масс-маркет, с собственными производством и логистическими платформами, имеющие возможности корректировать ассортимент и цены.

www.shopolog.ru