Каким образом узнать, какая именно система налогообложения у ИП. Как узнать какая у ип система налогообложения

Как узнать систему налогообложения ИП по ИНН

Актуально на: 11 мая 2017 г.

Далеко не каждый гражданин, решивший открыть свое дело и стать индивидуальным предпринимателем, регистрируется в качестве ИП самостоятельно (п. 1 ст. 23 ГК РФ). Ведь множество фирм сегодня предлагают услуги по регистрации компаний и ИП. После обращения в такую организацию и оплаты ее услуг на выходе гражданин получает свидетельство о постановке на налоговый учет с указанием в нем ИНН (Приложение N 5 к Приказу ФНС России от 11.08.2011 N ЯК-7-6/488@) и лист записи в ЕГРИП с указанием ОГРНИП (Приложение N 2 к Приказу ФНС России от 12.09.2016 N ММВ-7-14/481@). На основании этих документов можно вполне себе вести деятельность и, конечно, платить налоги. Но это если вы знаете, на какой системе налогообложения находитесь.

На какой системе налогообложения находится ИП

Как узнать систему налогообложения ИП – частый вопрос на форумах Рунета. И речь идет не о контрагентах, а о самом предпринимателе. Как правило, такой вопрос задают недавно зарегистрированные ИП (или нанятый ими бухгалтер), чья постановка на учет в ИФНС была организована третьими лицами.

Напомним, что ИП может применять общую систему налогообложения (ОСН) или специальный режим:

- упрощенную систему налогообложения – УСН;

- единый налог на вмененный доход – ЕНВД;

- патентную систему налогообложения – ПСН;

- единый сельскохозяйственный налог – ЕСХН.

Методом исключения сразу можно вычеркнуть из списка ЕСХН, если сельским хозяйством вы никогда не занимались.

А дальше? Как узнать какая система налогообложения у ИП? Первое, что надо сделать, это еще раз пересмотреть документы, которые у вас остались от взаимодействия с компанией, которая вас регистрировала. Если из договора на оказание услуг следует, что фирма только обеспечивала вашу постановку на учет в качестве ИП, как следствие никаких заявлений о переходе (применении) каких-либо налоговых режимов от вашего имени в налоговую она не передавала, и вообще у вас не было разговора о выборе системы налогообложения, то с вероятностью 99% вы на общем режиме.

Если же разговор об этом все-таки шел, но никаких бумажных подтверждений сего факта у вас нет, то ситуация осложняется. Дело в том, что по умолчанию ИП попадает на ОСН, а применять спецрежим он может, только подав соответствующий документ в ИФНС:

Если такой документ в ИФНС подан не был, то и перейти на какой-то из этих спецрежимов вы не могли. К тому же, если бы вы подали заявление, необходимое для перехода на ЕНВД, то в ответ должны были получить уведомление о соответствующей постановке на учет от налоговиков (п. 3 ст. 346.28 НК РФ). А если бы подали заявление на патент, то в ответ получили бы либо патент, либо уведомление об отказе в получении патента (п. 3 ст. 346.45 НК РФ).

Также надо учитывать, что ЕНВД и ПСН – это такие режимы налогообложения, которые применяются только в отношении определенных видов деятельности, поименованных в НК РФ (п. 2 ст. 346.26, п. 2 ст. 346.43 НК РФ). Более того, региональные власти вправе сузить список «вмененных» и «патентных» видов деятельности.

Поэтому имеет смысл ознакомиться с перечнями видов деятельности, как в НК (правда, они достаточно обширные), так и со списками, установленными региональными Законами в вашем субъекте РФ. Возможно, по осуществляемой вами деятельности в принципе нельзя применять ЕНВД или ПСН. К примеру, в Москве никто не может применять ЕНВД с 2014 года. Соответственно, перейти на этот спецрежим вы не могли.

Как узнать систему налогообложения ИП по ИНН

Пожалуй, самый простой и надежный способ узнать режим налогообложения – лично обратиться в ИФНС по месту учета с паспортом и своим ИНН. Объяснить все сотруднику инспекции и прямо спросить, какую систему налогообложения вы применяете, как ИП, по данным налоговиков. Поскольку от этого зависит факт и своевременность уплаты налогов, вам наверняка не откажут.

Кроме того, вы можете подать письменный запрос в свою инспекцию о подтверждении того, что вы применяете УСН, как будто вы предполагаете, что все-таки подавали уведомление о переходе на упрощенку. Если это действительно так, вам должны будут прислать подтверждающее письмо по форме N 26.2-7 (Письмо Минфина России от 19.12.2013 N 07-01-06/55941).

glavkniga.ru

Как узнать какая у ИП система налогообложения? Проверьте двумя способами!

Недавно один из читателей сайта задал вопрос о том, как проверить свою систему налогообложения после регистрации ИП. Предприниматель подал заявление о переходе на УСН по форме №26.2-1, но сомневается, что все прошло корректно.

Действительно, при подаче заявления в ФНС о переходе на УСН вам не выдадут в ответ какой-либо документ, что вы действительно перешли на УСН.

Это заявление носит уведомительный характер.

Но как быть, если хочется удостовериться, что заявление принято?

Есть два способа:

Способ №1

Можно запросить в своей инспекции ФНС информационное письмо по форме 26.2-7 о применяемой системе налогообложения. Для этого нужно написать заявление в ФНС в произвольной форме, но ответ будете ждать в течении 30 календарных дней.

Подробнее об этой процедуре можно прочитать в приказ Минфина России от 02.07.2012 N 99н.

Способ №2

Сразу после получения документов после успешной постановки в качестве ИП, пройдите регистрацию в “Личном кабинете ИП” на сайте ФНС:

https://lkip.nalog.ru

После успешной регистрации в “Личном кабинете ИП” данные по ИП должны будут подтянуться через 3-5 рабочих дней (но этот срок может отличаться как в большую, так и в меньшую сторону).

И вы увидите на главной странице сервиса информацию о применяемой вами системе налогообложения:

Скриншот с сайта https://lkip.nalog.ru

Но обратите внимание, что в самые первые дни на главной странице ЛК ИП может по-умолчанию отображаться ОСН (общая система налогообложения).

Если это будет продолжаться долго (больше, чем 3-5 рабочих дней), то обязательно обратитесь в свою ИФНС для уточнения информации!

Я рекомендую использовать сразу два этих способа, так как в первом случае придется ждать 30 календарных дней, и если что-то пошло не так, то вы автоматически попадете на ОСН (общую систему налогообложения). А перейти на УСН можно будет только с января следующего календарного года. И всю отчетность придется сдавать по ОСН!

Похожие статьи:

- Почему при приеме на работу Вас просят открыть ИП? И чем это может обернуться для Вас?

- Почему перестали выдавать свидетельства о регистрации ИП в 2017 году? Ответ на вопрос читателя

- Как перейти на УСН после открытия ИП и когда нужно подавать заявление? И самая частая ошибка начинающих ИП!

P.S. Если Вам помог наш сайт или понравилась статья, то поделитесь с другими ИП в социальных сетях!

И не забудьте подписаться на новые статьи для ИП!

Не пропустите важные новости для ИП!

Получайте новые статьи на свою почту

Проверьте вашу почту!

Попробуйте еще раз... где-то ошибка

Нажимая на кнопку "Подписаться", Вы даете согласие на обработку своих персональных данных и соглашаетесь с политикой конфиденциальности.

ipvopros.com

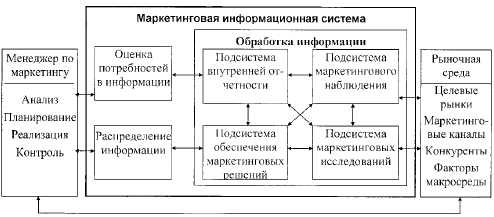

Как ИП узнать свою систему налогообложения: горячая линия, онлайн-сервисы

В выборе системы налогообложения индивидуального предпринимателя никто ограничить не может, конечно, если бизнес вписывается в рамки режима. Очень важно знать, на какой системе вы находитесь, чтобы вовремя отчитываться перед налоговой. Не знаете, какой у вас режим? Не беда, мы расскажем, как найти эту информацию.

Определение налогового режима

Налоговые режимы различны по своей сути. Очень важно знать, на каком из режимов вы находитесь, чтобы вовремя подавать соответствующие декларации в ФНС и уплачивать необходимые суммы налогов. В противном случае с вас могут взыскать «забытые» платежи, а также штрафы и пени за их просрочку.

Как узнать свою систему налогообложения ИП? Есть несколько способов:

1. Внимательный осмотр имеющихся документов.

Если вы регистрировались как ИП до 2010 года, то при переходе на УСН у вас могло сохраниться уведомление. Кроме того, раньше выдавался документ, дающий налогоплательщику информацию о том, что он может применять УСН. Для ПСН, которую можно применять с 2013 года, предприниматель ведет учет доходов по форме «Книга учета доходов индивидуальных предпринимателей, применяющих патентную систему налогообложения» (КУДиР на ПСН). В ней указаны сроки действия патента.

2. Изучение платежных документов по налогам.

Вы можете сопоставить выплачиваемые ранее налоговые суммы с доходами, расходами, прибылью и другими показателями, которые могут включаться в налоговую базу того или иного режима налогообложения.

3. Посещение налоговой инспекции.

Вы можете сходить в свое отделение ФНС, предварительно записавшись по телефону или в онлайн-режиме, и проконсультироваться.

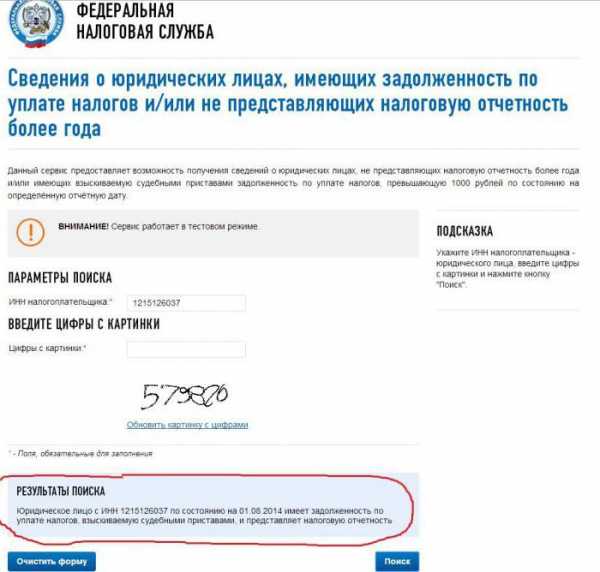

4. Отправка запроса в налоговую службу.

Чтобы узнать свой режим, можно сделать запрос в ФНС по форме №26.2-7 или о своих задолженностях по налогам и о документах, которые вы предоставляли ранее. Это нужно сделать на официальном сайте ФНС.

Любые изменения в своей деятельности старайтесь подтверждать документами. Электронные письма от ФНС с цифровой подписью имеют не меньшую силу, чем бумажный экземпляр. Подходя ответственно к ведению документооборота, вы сможете избежать проблем с ведомствами и упростите работу с контрагентами.

zhazhda.biz

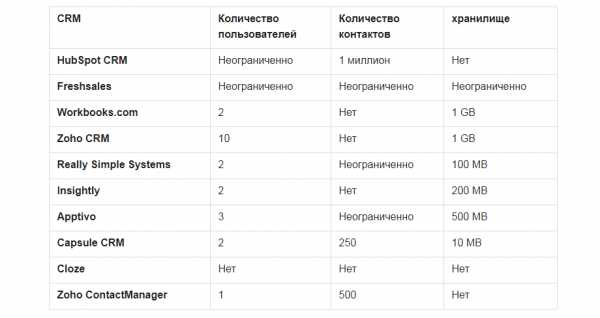

Как узнать систему налогообложении ООО по ИНН: 4 способа

Наличие верных сведений о системе налогообложения своей организации - необходимое условие работы каждого бухгалтера. Кроме того, эти сведения чрезвычайно полезны при заключении соглашений с контрагентами. В этой статье мы расскажем вам, можно ли узнать систему налогообложения по ИНН (индивидуальный налоговый номер - спецкод любого налогоплательщика в России - как физического, так и юридического лица, который ему выдается при регистрации в отделении налоговой службы) и как это сделать. Начнем с определения таковых систем, существующих сегодня.

Системы налогообложения

Прежде чем рассказать о том, как узнать систему налогообложения по ИНН, разберемся с самим понятием. Под ним понимается ряд правил, которые регулируют размер и порядок взимания налогов и прочих сборов (ст. 11 Налогового кодекса России). В нашем государстве таких режимов пять, различных по ставке, объекту, срокам подачи отчетности, наличия определенных льгот:

- ОСН - общая система налогообложения.

- УСН (иначе - "упрощенка") - упрощенная.

- ЕНВД - единый налог на вмененный доход.

- ПС - патентная система (только для ИП).

- ЕСХН - единый с/х налог.

При регистрации ООО автоматически оказывается на ОСН. Затем организация или предприниматель при наличии требуемых характеристик может выбрать любой из четырех других режимов.

Почему многим требуется выяснить, как узнать систему налогообложения контрагента по ИНН? Не на всех налоговых режимах фирма платит НДС - где-то он ложиться на плечи партнера. Впрочем, поговорим о системах налогообложения чуть подробнее.

Виды налоговых режимов

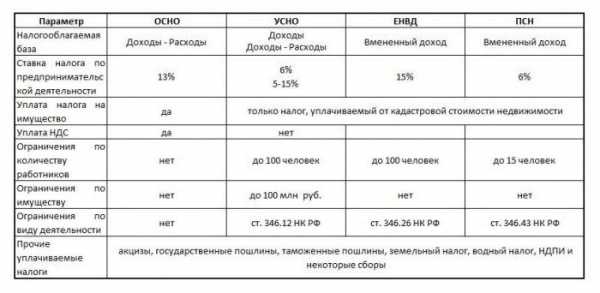

Представим в таблице ключевые особенности существующих систем налогообложения, доступных для ООО.

| Вид режима | Характеристика | Важные условия |

| ОСН | Ведение налоговой и бухгалтерской отчетности в полном размере. Уплата налога на прибыль, имущество, НДС. | Налог на прибыль - 20 %. НДС - 0,1-0,18 %, в зависимости от разновидности товара. Налог на имущество - региональные ставки. |

| УСН | Распространена среди фирм-новичков. Чтобы выбрать ее для себя, компания должна соответствовать целому ряду ограничительных лимитов - численность персонала, количество транспорта, ежегодный доход. Упрощенное ведение отчетности. | Ставка "доходы" - 6 % от общей ежегодной прибыли. Льготы на страховые взносы. Ставка "доходы минус расходы" - 15 % от годовой прибыли. |

| ЕНВД | Чтобы компания перешла на этот режим, она не только должна иметь заданное число работников в штате, но и заниматься определенным типом деятельности. | Ставка рассчитывается по специальной формуле. За счет уплачиваемых страховых взносов возможно не более чем в половину уменьшить сумму отчисляемых налоговых выплат. |

| ЕСХН | Подобие УСН, но только для фирм, занятых в производстве, переработке и реализации с/х продукции. Непременное условие - все названные циклы должны осуществляться компанией самостоятельно. | Все конкретные условия заключены в гл. 26 НК РФ. |

Теперь перейдем еще более ближе к сути вопроса.

Как определить систему налогообложения ООО по ИНН: законность вопроса

ИНН - это строгая 12-цифровая комбинация. Первые два из ее символов могут рассказать о регионе, где данное лицо или организация состоит на налоговом учете (ст. 84 НК России). А вот как узнать систему налогообложения ООО по ИНН контрагента - вопрос, с которым справиться несколько труднее.

Однако он заметно упрощается тем, что налоговый код относится к открытым данным - он обязательно прописывается во всей учредительной и регистрационной документации, а также в договорах, отчетности и контрактах фирмы. Поэтому, раз эта информация есть в свободном доступе, вопрос: "Как узнать систему налогообложения ООО по ИНН?" абсолютно законен. А теперь озвучим все имеющиеся способы получения такой информации.

Как узнать систему налогообложения ООО по ИНН: 4 метода

Способы достаточно просты и доступны:

- Посетите отделение налоговой службы, в котором зарегистрирован контрагент, и обратитесь к инспектору с интересующим вас вопросом - напишите соответствующее заявление, где нужно прописать ИНН партнера.

- Узнать о налогом режиме ООО можно и в режиме онлайн - зайдите на официальный сайт налоговой службы или же "Госуслуги". Введите код в специальное поле - и сведения моментально появятся перед вами.

- Получить необходимую информацию "здесь и сейчас" также возможно, позвонив на горячую линию ФНС.

- Еще один быстрый способ - отправить СМС с определенным кодом на номер мобильного сервиса ФНС. Информация придет к вам также в текстовом послании. Узнать номер сервиса, коды-команды вы можете на официальном сайте налоговой службы РФ.

Данные способы доступны не только для организаций, но и для ИП. Не забывайте о получении электронной цифровой подписи для доступа к онлайн-услугам на перечисленных ресурсах. Настоятельно просим вас не обращать внимания на посторонние сервисы, обещающие предоставить информацию о налоговом режиме ООО через ИНН, - проще и безопаснее использовать официальные методы.

Дополнительные способы

Если вопрос: "Как узнать систему налогообложения ООО по ИНН?" задает бухгалтер, а не контрагент, то можно рассмотреть еще два простых способа:

- Просмотрите учредительные документы компании - если она при регистрации не осталась на ОСН, а перешла на другой режим, то вы обнаружите там копии бумаг, свидетельствующих о данном факте.

- Несложно определить режим по отчетности за прошлые периоды.

Определение налогового режима ИП

Действуют те же способы, что и для ООО:

- Обращение с заявлением в налоговый орган - информация будет доступна в день визита.

- Через электронный сервис сайта ФНС и "Госуслуг" - моментальное отображение требуемых данных.

- СМС-сообщение или звонок на горячую линию налоговой службы - сервис или оператор предоставят вам информацию в течение нескольких минут.

Мы убедились, что определить налоговый режим конкретного ООО - несложная задача. Кроме того, приведенные способы полезны для знакомства и с системой налогообложения ИП.

fb.ru

Как узнать систему налогообложения по ИНН

Порой в процессе деятельности предприниматели сталкиваются с необходимостью получения информации о режиме налогообложения. Эти сведения при этом могут касаться самого предпринимателя или его торговых партнеров.

Для осуществления этого мероприятия вовсе не придется готовить многочисленные бумаги – достаточно лишь знать ИНН предпринимателя или организации.

Ныне существуют удобные возможности для выяснения режима налогообложения в онлайн-режиме или через ИФНС.

Система налогообложения, применяемая фирмой говорит о многом, в том числе о порядке внесения обязательных платежей в казну, о действующей налоговой ставке, о характере ведения налогового и бухгалтерского учета.

Важную роль играет и выяснение того, платит ли предприятие НДС (в особенности это касается потенциальных контрагентов).

Иногда фирма стремится выяснить систему налогообложения, действующую не только их партнеров по бизнесу, но и собственный режим взимания налогов. Это особенно актуально, когда компания переходит от одной системы к другой.

В общем виде система налогообложения любого субъекта хозяйствования определяется:

| В процессе регистрации бизнеса | Если фирма не заявит о праве на использование одного из льготных режимов, то в его отношении будет установлена общая система |

| В ходе деятельности | Если фирма соответствует параметрам любого из льготных режимов, то она имеет право в любой момент подать уведомление о переходе в ИФНС; при этом сам переход будет осуществлен с начала нового налогового года |

Определения

Система налогообложения – это совокупность законодательных правил, обязательных платежей в бюджет (налогов и сборов) и порядка их взимания.

Она имеет несколько разновидностей, для каждой из которых характерны свои элементы: объект, ставка, льготы, сроки представления отчетности в ИФНС и т.п. (ст. 11 НК РФ).

В настоящее время в России действует пять систем взимания обязательных платежей в бюджет, в том числе общая (ОСН), упрощенная (УСН), система единого налога на вмененный доход (ЕНВД) и на сельскохозяйственную деятельность (ЕСХН), а также патентная система.

ИНН – это специальный код, который получает по итогам регистрации в налоговом ведомстве каждый налогоплательщик РФ.

Он представляет собой комбинацию из 12 цифр, причем первые две – код региона, в котором плательщик стоит на учете (ст. 84 НК РФ).

ИНН прописывается в учредительных и регистрационных документах фирмы, а также в ее договорах, контрактах, отчетности и т.д. По этому коду налоговые органы легко могут идентифицировать субъекта налогообложения.

Существующие системы налогообложения

Любой российский предприниматель должен обладать общими сведениями относительно действующих в стране систем налогообложения, чтобы наиболее адекватно выбрать подходящий вариант для своего бизнеса.

Общая система (ОСН)

Это самый распространенный вариант взимания обязательных платежей с физических и юридических лиц в России.

Если в момент регистрации предприниматель или организация не успели заявить о праве использовать льготный режим (в течение 30 дней), то они попадают под ОСН.

Общая система предусматривает полноценное ведение налогового и бухгалтерского учета, а также уплату в казну следующих обязательных платежей:

| Налога на прибыль | 20% – для организаций или НДФЛ и 13% – для ИП |

| Налога на имущество | Ставки определяются на региональном уровне |

| НДС | о ставкам 0,10 и 18% в зависимости от типа товаров |

Упрощенная система (УСН)

Широко распространена среди начинающих компаний – ИП и ООО. Она может использоваться только в случае соблюдения фирмой ограничительных лимитов, касающихся размеров годового дохода, численности персонала, числа транспортных средств и др.

При этом сам плательщик имеет право выбрать один из объектов обложения:

| «Доходы» | Предполагает уплату в бюджет 6% годового дохода |

| «Доходы минус затраты» | Предусматривает внесение в казну 15% прибыли |

При использовании УСН предприятия имеют право на упрощенный механизм ведения налогового и бухгалтерского учета.

Кроме того, при объекте «Доходы» фирма имеет право вычитать из общей суммы, подлежащей уплате в бюджет страховые взносы (гл. 26.2 НК РФ).

Налог на вмененный доход (ЕНВД)

Эта специальная система, которая также относится к разряду льготных. Она может применяться субъектами хозяйствования, которые не только соответствуют ограничениям по численности персонала и доходу, но и занимаются определенными видами деятельности.

При этом бизнесменам придется платить всего один налог, отчисления которого в бюджет рассчитываются по специальной формуле.

Фирмы на ЕНВД имеют полное право снизить сумму налога, подлежащего уплате в бюджет за счет страховых взносов, но не более, чем на 50% (гл. 26.3 НК РФ).

Патентная система

Рассчитана только на мелкие фирмы, которые действуют на правах ИП и занимаются определенными видами деятельности.

По сути, предпринимателю придется лишь приобрести на год патент и беспокоиться по поводу иных платежей в бюджет (гл. 26.5 НК РФ).

Единый сельхозналог (ЕСХН)

Имеет сходство с упрощенкой, но может применяться только в отношении предприятий, занятых, производством, переработкой и продажей сельхозпродукции. При этом все три процесса фирма должна осуществлять самостоятельно (гл. 26. 1 НК РФ).

Стоит отметить, что при специальных режимах налогообложения фирма ведет упрощенную налоговую отчетность, которую имеет право представлять в ИФНС всего один раз в год.

Законные основания

Главным нормативным основанием для использования той или иной системы внесения в казну обязательных платежей выступает Налоговый кодекс РФ.

В частности, особое внимание следуют уделить таким его главам, как:

| 21-26 | Описывают детально все налоги и сборы, которым облагаются субъекты хозяйствования, действующие на ОСН |

| 26.1 | Раскрывает особенности применения системы единого сельскохозяйственного налога |

| 26.2 | Указывает на то, при соблюдении каких условий фирма может применять УСН, базовые условия этого режима, а также порядок перехода на эту систему |

| 26.3 | Устанавливает параметры применения системы единого платежа с вмененного дохода |

| 26.5 | Затрагивает вопросы применения малыми фирмами патентной системы обложения |

Роль же ИНН, как кода, идентифицирующего любого налогоплательщика подробно описана в статье 84.

ИНН любого налогоплательщика обычно находится в свободном доступе, поэтому можно по этой комбинации цифр выяснить не только свой режим налогообложения, но и то по какой системе осуществляют платежи в казну контрагенты.

В настоящее время спектр способов установления системы взимания налога по ИНН достаточно широк и включает в себя:

| Посещение территориального отделения ИФНС | Если речь идет о контрагенте, то того филиала, к которому он относится |

| Запрос в онлайн-режиме | Для этих целей не следует пользоваться сомнительными сервисами – доверять желательно только официальному сайту ФНС и порталу Госуслуги |

| Звонок по телефону горячей линии | Номер можно уточнить на официальном сайте ФНС |

| Отправка СМС-сообщения | Номер мобильного сервиса также имеется на сайте налоговой службы |

Если предприниматель и его контрагент зарегистрированы на территории одного города, но в разных отделениях ИФНС, информацию можно уточнить через любое из них.

Видео: выбор системы налогообложения

Например, в Москве ИП по ИНН могут установить систему налогообложения своего партнера даже через свое отделение налогового ведомства, вне зависимости от того, в каком из них зарегистрирован контрагент.

Юридического лица

Если речь идет об установлении режима взимания налогов для организаций, то здесь существует несколько простых способов:

| Во-первых | Следует просмотреть учредительные документы – если при регистрации фирма перешла сразу на ЕНВД или УСН, то к ним прикрепляются соответствующие копии уведомления в налоговую службу |

| Во-вторых | Можно поднять прежнюю налоговую отчетность, по которой режим налогообложения вовсе несложно установить |

Это уместно, если новый бухгалтер устанавливает режим налогообложения своей компании. Однако, как узнать систему налогообложения ООО по ИНН, если речь идет о контрагенте.

В этой ситуации проще всего воспользоваться ИНН. С этим кодом можно провести следующие операции:

- Отправиться в ближайшее отделение ИФНС и написать там заявление с указанием идентификационного кода;

- Ввести ИНН в специальное поле на сайтах nalog.ru и gosuslugi.ru, после чего мгновенно получить сведения;

- Сообщить ИНН оператору горячей линии ФНС код и получить сведения о плательщике и применяемой им системе обложения.

Что касается ИП?

Многие предприниматели задаются вопросом: как узнать систему налогообложения ИП по ИНН?

Решить этот вопрос можно теми же способами, что и для юридических лиц, то есть:

| Представить заявление в ИФНС по месту регистрации | Сведения будут предоставлены в день обращения |

| Позвонить или отправить СМС-сообщение по телефону горячей линии ФНС | Ответ предоставляется в течение нескольких минут |

| Воспользоваться электронными сервисами сайта ФНС или портала Госуслуги | Информация передается мгновенно |

Стоит отметить, что ранее получение информации о системе налогообложения по ИНН через интернет было доступно только для организаций. Теперь же в круг входят и ИП.

Однако для этого им потребуется получить предварительно электронно-цифровую подпись (ЭЦП). Но процедура эта проводится всего один раз.

Таким образом, предприниматели и организации ныне имеют удобную возможность уточнения собственного режима взимания налогов и системы налогообложения своих контрагентов посредством ИНН.

Для этого субъектам бизнеса достаточно представить комбинацию цифр в ИФНС, указать ее в запросе на сайте ФНС или сообщить оператору горячей линии – и без труда получить необходимые сведения.

Следует отметить, что используемая система весьма актуальна при начислении НДС и получении вычетов по нему.

buhonline24.ru

Как узнать, какая система налогообложения у ИП?

Иногда при работе предпринимателю необходимо получить информацию относительно режима налогообложения. Она может касаться и самого предпринимателя, и его партнера. Чтобы узнать ответ, не требуется подготовки каких-либо бумаг или запросов, нужно лишь узнать ИНН предпринимателя либо организации.

Основная информация

Система налогообложения, которую использует фирма, может сказать о многом, в частности, о пути оплаты в бюджет необходимых платежей, действующей ставке налога, способе ведения налогового, бухгалтерского учета.

Немаловажно выяснить, платит ли данная организация НДС (особенно это нужно знать потенциальным контрагентам).

Иной раз фирме надо знать систему налогообложения, которая действует не у бизнес-партнера, а собственную. Особенно требуется это тогда, когда организация переходит с одной системы на иную.

В целом система налогообложения любого из субъектов может быть определена:

- при регистрации. Если компания не заявила о своем праве на пользование одним из льготных режимов, относительно нее устанавливается общая система;

- при работе. Если организация отвечает критериям какого-либо из режимов, она обладает правом в любое время подать уведомление относительно перехода ко льготному в ИФНС; перевод в таком случае будет выполнен уже с начала следующего налогового года.

Система налогообложения – набор законодательных правил, а также обязательных платежей (налоги, сборы), порядка их взимания.

Она обладает несколькими разновидностями, и каждой из них присущи собственные составляющие: ставка, объект, льготы, сроки представления отчетности в ИФНС и т. д. (ст. 11 НК РФ).

На сегодня в РФ существует 5 систем, по каким взимают обязательные платежи, в частности, такие:

- Общая (ОСН).

- Упрощенная (УСН).

- Система единого налога на вмененный доход (ЕНВД).

- На сельскохозяйственную деятельность (ЕСХН).

- Патентная система.

ИНН – особый код, какой обретает после прохождения регистрации в налоговой каждый российский плательщик налогов. Он представляет собой набор, состоящий из 12 чисел, из них первые 2 – код региона, в котором плательщик находится на учете (ст. 84 НК РФ).

ИНН прописывают в учредительных, регистрационных документах компании, в договорах, контрактах, отчетах и т. д. По данному коду налоговое ведомство запросто сможет произвести идентификацию субъекта налогообложения.

Системы налогообложения

Каждый индивидуальный предприниматель должен владеть информацией о существующих в РФ системах налогообложения, чтобы избрать оптимальную для собственного дела.

Общая система (ОСН) – наиболее широко распространенный вариант для физических, юридических лиц в РФ. В том случае, когда при регистрации предприниматель либо организация не подали заявку касательно права на использование льготного режима (на протяжении 30 суток), они попадут под ОСН. Этой системе присуще обычное ведение налогового, бухгалтерского учета. Производится оплата в бюджет таких обязательных платежей:

- налог на прибыль составляет 20% для компаний либо НДФЛ, 13% – ИП;\

- налог на имущество. Его ставки определяют на уровне региона;

- НДС – ставки 0,10 и 18% (в зависимости от товара).

Упрощенная система (УСН) часто встречается у начинающих организаций: ИП, ООО. Такая система применяется лишь при выполнении компанией лимитов, которые касаются объемов доходов за год, количества сотрудников, транспорта и т. д. Сам плательщик может выбирать 1 из объектов обложения:

- «Доходы» – уплата в бюджет 6%-ного годового дохода.

- «Доходы – затраты» – уплата 15%-ной прибыли.

При УСН организация может быть на упрощенном механизме для проведения налогового, бухгалтерского учета. К тому же, в случае объекта «Доходы», компания способна отнимать из общей суммы для уплаты страховые взносы (гл. 26.2 НК РФ).

Налог на вмененный доход (ЕНВД) – особая система, которую можно отнести к категории льготных. Ее применяют субъекты хозяйствования, которые не просто отвечают ограничениям относительно числа сотрудников, уровня доходов, а также заняты в некоторых видах деятельности.

Читайте также: По каким документам ИП узнать свою сумму задолженности

При этом предпринимателям нужно будет платить всего лишь 1 налог, отчисления от чего в бюджет рассчитывают по особой формуле.

Патентная система действует лишь для мелких фирм, работающих как ИП и выполняя конкретные виды деятельности. Бизнесмен должен будет обзавестись патентом на год, не беспокоясь относительно других платежей (гл. 26.5 НК РФ).

Единый сельхозналог (ЕСХН) подобен «упрощенке», однако может быть применен лишь для организаций, которые производят, перерабатывают и продают сельхозпродукцию. Эти 3 процесса фирме нужно выполнять самой (гл. 26. 1 НК РФ). Следует сказать, что при особых режимах налогообложения фирма проводит упрощенную налоговую отчетность, которую могут представить в ИФНС лишь раз в год.

Итак, как узнать какая система налогообложения у ИП? ИНН налогоплательщиков, как правило, доступен свободно, потому по такой комбинации чисел вы сможете узнать не просто собственный режим налогообложения, но и по какой из систем контрагенты производят оплату в бюджет. На сегодня набор методов определения типа налогообложения по ИНН довольно обширен. Он включает такие:

- визит в свое отделение ИФНС. Для контрагента – в тот филиала, к которому он относится;

- запросы онлайн. Здесь не нужно использовать сомнительные сервисы – доверяйте лишь сайту ФНС, порталу Госуслуги;

- обращение на горячую линию (телефон есть на официальном интернет-сайте ФНС).

SMS (телефон мобильного сервиса тоже значится на интернет-ресурсе налоговой). Если предприниматель с контрагентом регистрировались в том же населенном пункте, но в разных отделениях ИФНС, данные уточняются в любом из них.

К примеру, в столице по ИНН вы сможете устанавливать систему налогообложения бизнес-партнера через собственное отделение налоговой, независимо от того, где был зарегистрирован контрагент.

Внимание! Для посетителей нашего сайта действует специальное предложение: получите консультацию профессионального юриста совершенно бесплатно, просто оставив свой вопрос в форме ниже.nalogiexpert.ru

Как узнать, какое налогообложение у ИП

Обновление: 24 июля 2017 г.

В некоторых ситуациях (утеря документов, регистрация ИП сторонними организациями и т.п.) индивидуальные предприниматели задаются вопросом, как узнать свою систему налогообложения. Рассмотрим системы налогообложения у предпринимателей и варианты уточнения информации по этому вопросу.

Перечень систем налогообложения у ИП

Все системы налогообложения, кроме основной, требуют предварительной подачи документов в налоговый орган. ИФНС обрабатывает заявку, и предприниматель получает либо уведомление о переходе на ту или иную систему налогообложения, либо отказ.

| Основная | Автоматически при регистрации ИП | 21 – 26 |

| Упрощенная | Заявление о переходе на УСН | 26.2 |

| Патентная | Заявление на получение патента | 26.5 |

| Единый сельхозналог | Уведомление о переходе на ЕСХН | 26.1 |

| Единый налог на вмененный доход | Заявление о постановке на учет ИП в качестве налогоплательщика ЕНВД | 26.3 |

При переходе на упрощенку предприниматель подает заявление о переходе на УСН и в случае положительного решения налогового органа получает уведомление о переходе на УСН.

Патентная система налогообложения помимо подачи документов для перехода на данную систему требует также оплаты патента в течение периода его использования. Факт оплаты патента скорее всего не сможет остаться незамеченным предпринимателем.

В случае, если предприниматель никогда не занимался и не занимается деятельностью, связанной с сельским хозяйством и фермерством, ЕСХН можно исключить.

ЕНВД отличается обязательной подачей документов в налоговый орган при переходе на эту систему, a также при прекращении деятельности по видам деятельности, попадающим под нее.

С 2014 года ЕНВД в Москве не применяется, следовательно, если предприниматель действует на территории города Москвы, то этот режим исключается.

Если предприниматель не подавал вышеперечисленные документы в ИФНС, то скорее всего он применяет основную систему, т.к. переход на остальные системы без подачи документов невозможен.

Способы уточнения системы налогообложения ИП

Существует несколько вариантов узнать, на какой системе налогообложения находится ИП:

- Самый надежный способ узнать свою систему налогообложения – обратиться в ИФНС лично. Инспектор по паспортным данным и номеру ИНН сообщит предпринимателю о применяемой системе налогообложения.

- Если ИП регистрировался в налоговом органе и получал код от «Личного кабинета», то узнать ответ на свой вопрос он сможет по телефону горячей линии, a также на официальном сайте ФНС, достаточно будет назвать код и ИНН.

- Необходимые данные по налогам отражаются в справке о состоянии расчетов с бюджетом (форма 39). Указанные в справке налоги соответствуют применяемому налоговому режиму.

Для получения справки необходимо подать заявление в ИФНС, и в течение пяти рабочих дней справка будет готова.

Если предприниматель использует сервисы сдачи электронной отчетности с возможностью отправки запросов ИОН, то справку можно получить в электронном виде в течение одного-двух дней.

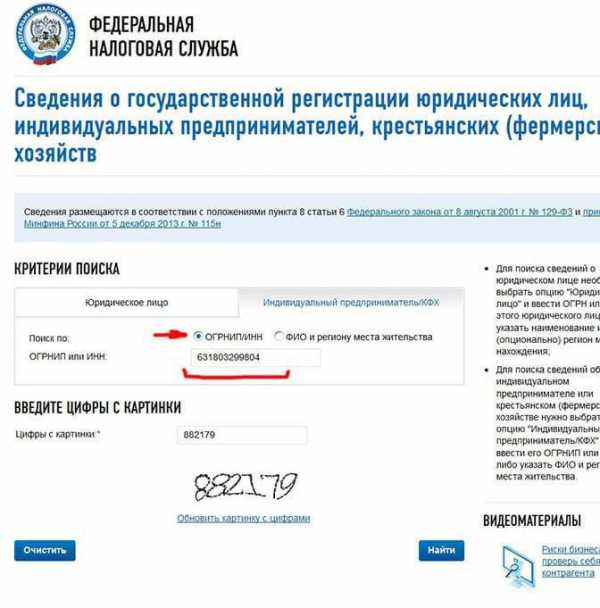

- На сайте ФНС находится сервис «Сведения о государственной регистрации юридических лиц, индивидуальных предпринимателей, крестьянских (фермерских) хозяйств», который позволяет получить выписку из ЕГРИП в электронном виде по номеру ИНН/ОГРИП либо ФИО предпринимателя.

Выписка формируется в формате PDF и доступна для скачивания.

В конце выписки отражаются сведения о поданных заявлениях о переходе на другие системы налогообложения. Если таких данных нет, то индивидуальный предприниматель применяет общую систему налогообложения.

В случае, если индивидуальный предприниматель задается вопросом о своем режиме налогообложения, необходимо проверить все регистрационные документы, проанализировать свой вид деятельности, запросить данные в налоговой инспекции.

Получив ответ на свой вопрос, предприниматель в обязательном порядке должен сохранить все подтверждающие документы (заявления, уведомления), так как от режима налогообложения зависит вся деятельность организации.

glavkniga.ru