Розничная торговля: выбор оптимальной системы налогообложения ИП. Какая система налогообложения лучше для ип розничная торговля

Выбор налогообложения ИП для розничной торговли

Розничная торговля ИП – деятельность по реализации товаров для личного пользования. Покупателями продукции выступают физические лица и представители предприятий, приобретающие материальные ценности не для продажи. Реализация производится по договору розничной продажи, в роли которого выступает чек ККМ или иной заменяющий форму документ.

Ранее принадлежность к розничным операциям определялась по типу оплаты. В текущем учете часть платежей производится безналичным путем с использованием эквайринга. Оплата за товар с использованием карт не меняет принадлежности операций. Данное условие имеет значение для налогообложения ИП.

Предприниматели при ведении розничной торговли имеют право использовать одну из нескольких форм налогообложения:

- Общеустановленный режим.

- Упрощенную систему.

- Режим с уплатой ЕНВД.

- Патентную систему.

Налогоплательщик имеет право выбрать форму учета самостоятельно при условии соблюдения ограничительных норм. При выборе наиболее выгодной системы необходимо определить, какие условия налогообложения и дополнительных расходов присутствуют в каждом из режимов.

Общеустановленный режим

Систему можно применить без подачи уведомления о начале ее применения. ОСН характеризуется усложняющими ведение деятельности условиями наряду с положительными моментами.

К отрицательным сторонам применения ОСН относятся:

- Полный документооборот доходов и расходов. Необходимо вести налоговые регистры по всем расходным операциям и всю первичную документацию по бухгалтерскому учету. Для ведения учета привлекаются дополнительные штатные единицы.

- Необходимость уплачивать НДС. Налог выделяется в чеке из суммы цены товара расчетным способом.

- Обязанность по уплате налога на имущество при условии, что собственность участвует в получении дохода от ведения предпринимательской деятельности. Если ИП имеет в собственности коммерческую недвижимость, применяемую для ведения торговли, налог на имущество подлежит уплате.

- Необходимость применения ККМ (контрольно-кассовой машины) при расчетах. ИП должен приобрести технику согласно реестру разрешенных к применению ККТ, заключить договор обслуживания и зарегистрировать ЭКЛЗ (электронная контрольная лента защищённая).

Обязанность применения ККМ возникает и в случае приема платежей через электронные системы эквайринга. Покупатель имеет право выбрать вид расчета и получить кассовый чек.

Положительными сторонами ОСН при осуществлении торговой деятельности являются:

- Возможность учитывать расходную часть операций при определении налогооблагаемой базы при уплате НДФЛ.

- Расширение круга потребителей. ИП может успешно вести оптовую и розничную виды торговли без создания раздельного учета. Дополнительные возможности для потребителей предоставляет налоговое обязательство по уплате НДС.

ОСН в рознице применяется ИП только для крупных торговых точек с большим числом работников и значительными площадями. Для розниц с малыми или средними оборотами система применяется редко в связи с необходимостью ведения сложного учета.

Неверное отнесение расходов может повлечь значительные доначисления налогов, выявленные в процессе проверки органами ИФНС. Дополнительные обязательства могут снизить массу оборотных средств, необходимых для поддержания нормы запасов.

Неверное отнесение расходов может повлечь значительные доначисления налогов, выявленные в процессе проверки органами ИФНС. Дополнительные обязательства могут снизить массу оборотных средств, необходимых для поддержания нормы запасов.

Упрощенная система

Применение УСН в розничной торговле оправдано для деятельности средних оборотов. Переход можно осуществить после регистрации ИП в течение 30 дней или с начала нового календарного года.

Отрицательные стороны системы:

- Наличие ограничений по показателям – численности, размеру имущества, денежным оборотам.

- Имеется обязанность по уплате минимальной суммы налога.

- Необходимость применения в расчетах техники ККМ.

- Обязанность по уплате налога на имущество с 2015 года, если недвижимость определена региональным законодательством для налогообложения. Данные формируются на основании кадастровой стоимости.

Режим предоставляет ИП право выбрать схему начисления обязательств. При выборе вида «доходы минус расходы» предприниматель может учесть расходы, объем которых в розничной торговле достаточно велик. Схема учета «доходы» менее выгодна и для розницы применяется редко.

Если региональным законодательством предусмотрено снижение ставки до 5% по схеме «доходы минус расходы», применение формы становится значительно выгоднее. Право выбрать схему учета возникает с нового календарного года.

Положительные стороны упрощенной системы:

- Минимальный документооборот при ведении учета.

- Возможность планирования обязательств перед бюджетом, зависящих от суммы доходов или разницы суммы выручки и расходов.

- Наличие законодательно разрешенной оптимизации – снижение основного налога на суммы уплаченных взносов в ПФР.

Право выбрать схему учета позволяет регулировать обязательства. ИП приобретает явное преимущество при сравнении с формой ЕНВД, при ведении которой установлена фиксированная сумма, зависящая от физического показателя – площади торгового зала.

Вмененный доход (ЕНВД)

Предприниматели имеют право добровольно выбрать режим с переходом в любое время с начала ведения деятельности.

Минусы применения:

- Необходимость уплачивать налог вне зависимости от получения выручки.

- Ограничение площади торгового зала в размере 150 кв. м для одной точки.

Право применения вмененного дохода поддерживается не всеми регионами. Режим можно совмещать с другими системами при условии ведения раздельного учета.

Положительные стороны применения ЕНВД:

- Отсутствие необходимости ведения учета, за исключением данных по физическому показателю.

- Возможность снижения уменьшения налога на сумму взносов в ПФР.

- Отсутствие необходимости применения ККМ в расчетах с покупателями.

Система применяется для точек розничной торговли среднего уровня. Для определения, какой режим выгоднее в сравнении с ЕНВД, необходимо до начала применения сделать расчет обязательств и провести сравнительный анализ между системами.

Патентная система

Предприниматели получили возможность приобретения патента. В число видов деятельности, попадающей под действие патента, входит розничная торговля. Применение ПНС для ИП должно поддерживаться региональными законами.

Минусы использования патента:

- Наличие ограничений по численности (15 человек) и по площади торгового зала (50 кв.м).

- Обязанность уплачивать стоимость патента независимо от получения выручки.

- Существование жестких сроков подачи заявления на патент.

Плюсы применения режима:

- Возможность самостоятельно определить срок применения патента.

- Отсутствие необходимости производить расчеты с использованием ККМ.

Применять режим можно только в регионе приобретения права ведения патента. Если ИП пожелает открыть торговую точку в другом регионе, потребуется произвести дополнительный платеж.

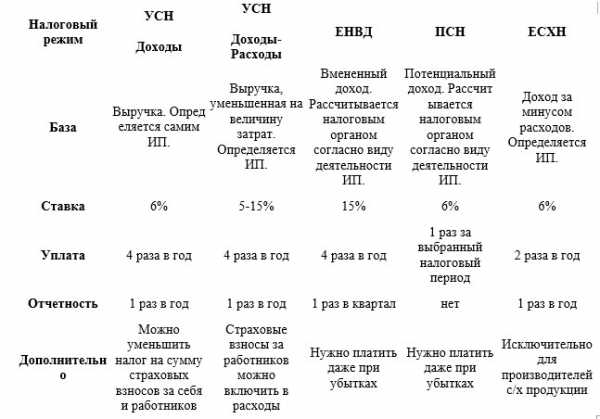

Показатели, упрощающие выбор оптимального типа налогообложения

Для того чтобы определить, какой режим лучше подходит, предпринимателю при ведении розничной торговли, потребуется сравнить показатели.

| Тип системы | УСН | ЕНВД | ПНС | |

| Лимит торговой выручки | Нет | Есть | Нет | Есть |

| Обязательство по оплате НДС | Есть | Нет | Нет | Нет |

| Обязательство по налогу на имущество | Есть | В ряде случаев | Нет | Нет |

| Лимит численности работников | Нет | Есть | Есть | Есть |

| Ограничение применения вида деятельности | Нет | Нет | Нет | Нет |

| Необходимость применения ККМ | Есть | Есть | Нет | Нет |

| Ставка основного налога | 13% | 6% или 15% | 15% | Определяется расчетным путем |

| Снижение налога на произведенные расходы | Есть | В случае применения схемы доходы минус расходы | Нет | Нет |

| Снижение налога на взносы в ПФР | Есть | Есть | Есть | Нет |

| Дополнительные плюсы | Возможность реализовать товары в опт | Право выбора схемы учета и ставки | Применение с любого периода ведения | Определение срока приобретения |

При анализе условий ведения учета можно определить, какие из систем лучше подходят для ведения розничной торговли в зависимости от размера выручки. Для крупного оборота выгоднее использовать ОСН или ЕНВД. При средних оборотах можно выбрать ЕНВД или УСН, для малых размеров выручки лучше выбирать среди УСН или ПНС.

ipprof.ru

ИП и оптовая торговля - налогообложение

Давайте выясним, какую систему налогообложение следует выбрать индивидуальному предпринимателю в зависимости от особенностей его бизнеса.

При условии небольшого объема расходов, который составляет менее 60%, оптимальным решением станет один из режимов системы УСНО: УСН-Доходы, который позволит значительно снизить единый налог. Если в торговой деятельности расход больше указанного показателя, то следует остановиться на УСН Доходы-Расходы. Однако ИП необходимо помнить, что в этом случае все расходы нуждаются в документальном подтверждении. Именно по этой причине данный режим не подходит для владельцев интернет-магазинов.

Налогообложение для розничной и оптовой торговли

В случае ведения оптовой торговли она может осуществляться только по системам ОСНО или по упрощенке. Что касается розничной торговли, предприниматель имеет возможность применять любой из трех режимов.

- ОСНО - общая система, которая принимается по умолчанию многими ИП. Данный налог требует большого числа документов и имеет определенные ограничения по количеству работников и характеру торговли. Выбор ОСНО предполагает, что предприниматель довольно неплохо разбирается во всех документах или планирует взять на службу специалиста по решению бухгалтерских вопросов. В противном случае бизнесмен с большой долей вероятности будет регулярно нарушать порядок выплат и сроки сдачи отчетов.

- УСНО - упрощенная система, которая характеризуется невысокими ставками и простотой учета. По запросу "ип оптовая торговля налогообложение" этот вариант является наиболее распространенным. Размер УСНО колеблется в пределах 5 - 15%.

- ЕНВД.

Единая налоговая система ЕНВД

Данный вид налогообложения является добровольным и будет действовать до 2018 года включительно. Но стоит отметить, что ЕНВД принят не на всей территории России, кроме того, не каждый ИП может воспользоваться этим режимом. Только налоговая служба принимает решение, может ли предприниматель использовать ЕНВД для ведения своей деятельности.

Особенности ЕНВД

- относительно небольшой процент обложения, не превышающий 15%;

- простота расчета суммы налога;

- возможность добиться существенного сокращения ЕНВД;

- ИП может работать без кассовых аппаратов.

Пожалуй, одним из самых серьезных недостатков ЕНВД является необходимость оплачивать бизнес независимо от его прибыльности.

www.seoalt.ru

Какую систему налогообложения выбрать для ИП, занятого розничной торговлей в 2017 году

Существует несколько видов налогообложения для индивидуального предпринимателя. Какую систему налогообложения выбрать для ИП, занятого розничной торговлей в 2017 году, какие виды налогообложения в принципе существует и как правильно сделать выбор системы уплаты налогов на свою деятельность.

Какая система налогообложения для ИП, занятого розничной торговлей в 2017 году, лучше

На самом деле, возможности особенно выбирать у вас нет. Действительно, есть несколько типов налоговой системы для ИП, но выбор в основном состоит в том, что вам нужно понять, под какую систему налогообложения попадаете конкретно вы с той деятельностью, которую ведете, только и всего.

Какие виды уплаты налогов для ИП существуют в настоящее время в России? Их четыре:

- упрощённая система,

- вменённый налог,

- патентная система,

- единый сельхозналог.

Упрощённый налог — самый распространённый и наиболее выгодный. Но налоговый кодекс в своей статье 346.12 чётко описывает, какой бизнес имеет право пользоваться такой системой, а какой — нет. Впрочем, к розничной торговле большинство из запрещающих требований отношения не имеют.

Для тех, кто работает по такой системе, установлен относительно невысокий налог, отчётность требуется подавать лишь единожды в год, однако, во многих случаях потребуется кассовый аппарат.

Относительно возможности использовать вменённый налог говорит статья 346.26 налогового кодекса России. Правда, есть один нюанс — этот налог в каждом из российских регионов устанавливается местными властями, и местные власти принимают окончательное решение об особенностях применения налога на своей территории.

Среди неудобств такого налога то, что отчитываться нужно каждые три месяца, а уплачивать налог придётся даже в том случае, если вы вообще не получили прибыли (это его особенность — налоговые органы рассчитывают приблизительный средний доход от вашего вида деятельности, с которого вы и должны уплатить налог. Сможете заработать больше — отлично, не можете дотянуть до рассчитанной суммы — оказываетесь в минусе). Преимущество его в необязательности использования кассовой машины.

Налог по патенту является оптимальным для сезонной деятельности. Предприниматель покупает патент на какую-то деятельность и платит только за периоды действия патента определённую сумму. Достоинствами такой системы является то, что ИП может сам выбирать период действия патента, ему не нужно заполнять никакие декларации, а ставка налога зафиксирована на шести процентах от выручки.

Единый сельхозналог подойдёт тем, кто самостоятельно занимается и ведением сельского хозяйства, и реализацией произведённой продукции, то есть, фермерам.

Мы видим, что то, какую систему налогообложения выбрать для ИП, занятого розничной торговлей в 2017 году, зависит в основном от того, какой деятельностью вы заняты. Если вы являетесь фермером и реализуете в розницу свою продукцию, то для вас существует единый сельхозналог. Если ведёте сезонную деятельность — вам подойдёт патент, при условии, что вы отвечаете всем прочим требованиям для такого налога. Во всех остальных случаях для вас существует либо упрощённый, либо вменённый налог. Нужно изучить соответствующие статьи налогового кодекса и понять, какая из двух этих систем подходит именно вам.

Как известно, налоги — не единственная проблема для российских ИП, и помимо них следует уплачивать социальные взносы в пользу пенсионного фонда и фонда соцстрахования (сейчас сбор этих взносов передан налоговым органам), а именно эти платежи в последнее время либо убили, либо увели в тень огромное количество бизнесов. Поэтому, начиная свою предпринимательскую деятельность, отнеситесь с особенным вниманием и к этим обязательным расходам.

bankiclub.ru