Что такое кредиторская и дебиторская задолженность в бухгалтерской отчетности. Дебиторка это мы должны или нам

Дебиторка и кредиторка - что это простыми словами

Даже те, кто не имеет никакого отношения к бухгалтерии, а также финансовому учету, довольно часто сталкиваются с таким понятием как дебиторская и кредиторская задолженность. Обозначения этих терминов довольно разные и «скрывают» под собой очень много информации о финансовой деятельности предприятия в целом. Давайте рассмотрим понятия дебиторка и кредиторка, что это простыми словами? На каких счетах отображаются в бухгалтерском учете, что могут «рассказать» управленцу, потенциальному инвестору, экономисту, финансисту, прочим юридическим и физическим субъектам экономической деятельности.

Простыми словами о кредиторке и дебиторке: понятие задолженностей

Что такое кредиторская задолженность и дебиторская задолженность? Попробуем объяснить доступным языком, чтобы «не подкованный» экономическими терминами человек имел представление об этих видах обязательств.

Дебиторская задолженность происходит от слова «debet», которое переводится с латинского как «он должен»

Дебиторская задолженность – это нам должны или мы в должниках?

Первоначально разложим все по полочкам. Дебиторка, или как правильно ее называют в бухгалтерском учете – дебиторская задолженность, происходит от слова «debet», которое переводится с латинского как «он должен». Только зная перевод не совсем понятно, это мы должны или нам. Чтобы стало более понятно, поясним, что дебиторами в учете называют юридические лица, которые должны нам некие средства. Из этого вытекает следующее понятие, совокупность финансовых средств, которые числятся как обязательства юридических и физических лиц перед вами – это дебиторская задолженность.

Все дебиторские долги – это оборотные активы, не имеющие срока учета (давности), поскольку могут быть погашены как в краткосрочный, так и более длительный период.

Получение средств от должника в погашение дебиторки называется инкассацией дебиторской задолженности.

К ярким примерам дебиторских долгов следует отнести:

- товар отгружен, а оплата еще не произошла;

- сделана предоплата, а материальные ценности еще не поступили или не были проведены работы;

- авансы выданные;

- переплата в бюджет.

Кредиторская задолженность, что это такое

Переводить с латинского слово «kredit» нет необходимости, поскольку даже самый далекий от экономики обыватель с уверенностью скажет, что это наш долг перед кем-либо. Простыми словами, это тот случай, когда ваше предприятие имеет обязательства в виде совокупности финансовых средств перед определенной организацией (фирмой, компанией). То есть мы должны деньги поставщику, сотруднику и т. д.

Если с понятием кредитной задолженности все более-менее понятно, то со стороны учета не совсем ясно кредиторка – это актив или пассив? Ответ прост, раз кредиторка — это обязательства вашего предприятия, то относятся долги к пассиву.

Отражение кредиторской и дебиторской задолженности в финансовой отчетности

Финансовая отчетность задается предприятием за каждый квартал и за полный отработанный год. Состоит она из статистических форм, а главными для анализа деятельности являются первые две:

- ф.1 Баланс. Состоит он из двух частей: Актив – Пассив. Его заполнение базируется на принципе равенства первой части (актива) ко второй (пассива).

- ф.2 Отчет о финансовых результатах. Здесь отображаются доходы предприятия и уровень рентабельности, с которой закончен год.

Кредиторка и дебиторка отображаются в финансовой отчетности — ф.1 Баланс

Отображение в финансовой отчетности кредиторки и дебиторки, является ключевым параметром анализа финансовой стабильности предприятия.

Дебиторская задолженность отражается в ф.1 Баланс (первая часть актив). Ей посвящен целый второй раздел, а общая сумма таких обязательств указывается в строке 1230. Сальдо по долгосрочной дебеторке отображается строкою 1040. Что касается кредиторских обязательств, то их можно найти в пассиве. В балансе это строка 1520 пятого раздела или же еще кредиторку могут показывать в четвертом разделе Баланса.

Подробней о видах дебиторской и кредиторской задолженности

В учете как кредиторскую, так и дебиторскую задолженность разделяют по видам, исходя из источника ее возникновения, сроков погашения или не погашения, взятых обязательств. Рассмотрим, какой может быть кредиторка и дебиторка.

Как классифицируется дебиторская задолженность в бухгалтерском учете

Углубимся в «недра» бухгалтерского учета и попробуем доступными словами объяснить, какой бывает дебиторская задолженность. Условно все долги по дебиторке можно разделить на два вида:

- Торговая дебиторская задолженность — представляет собой суммы обязательств покупателей, возникшие за реализацию товаров и услуг, выпущенных в результате основной деятельности.

- Неторговая дебиторка появляется как следствие других видов деятельности (авансы выданные служащим, дивиденды, наперед переведенные бюджетные обязательства и др.)

Исходя из сроков получения обязательств, можно выделить:

- долгосрочную дебиторскую задолженность предприятия со сроками по ее выплате больше года;

- краткосрочную, погашается на протяжении года.

Какая будет «висеть» дебиторка фиксируется в учетных документах, а по факту выплат или задержки по ним, подразделить ее можно на:

- нормальную;

- просроченную.

Если с нормальной все ясно, то с просроченной следует разбираться подробней. Логично возникает вопрос: просроченная дебиторская задолженность – это сколько месяцев задолженности? При просроченных обязательствах говорить о конкретных месяцах не корректно, поскольку причины неуплаты могут быть разными и по ним также существуют подвиды дебиторки.

- Сомнительная дебиторская задолженность – это обязательства перед предприятием, в погашении которых нет уверенности из-за неудовлетворительной платежеспособности дебитора.

- Невостребованные обязательства. В эту группу входят долги, которые были невостребованные из-за ошибки со стороны бухгалтера или другой материально ответственной особы.

- Мораторная дебиторская задолженность – это висящее обязательство, которое возникает в период, когда предприятие проходит процедуру банкротства и ваша компания не может предъявить финансовые требования.

- Безнадежная дебиторская задолженность – это «мертвые» долги, оплата каковых сводится к нулю. Такими являются обязательства дебитора признанного банкротом.

Конечно, обязательства перед предприятием не могут висеть вечно, поэтому по истечении 3 лет ее списывают, согласно п.77 Приказа МинФина от 29.07.1998 г. No34н на финансовые результаты организации как убыток.

По истечении 3 лет дебиторская задолженность списывается, увеличивая убыток предприятия

Следует отметить прочую дебиторскую задолженность организации. Это понятие включает в себя различные статьи расчетов как товарного, так и нетоварного характера.

В последнее время все чаще практикуется снижение рисков предприятия посредством страхования дебиторской задолженности. Это надежный инструмент сведения к минимуму возможности стать дебиторке безнадежной.

Кредиторская задолженность: понятия и виды

Теперь разберемся с понятием кредиторки, когда возникает и какой бывает. Выделяют следующие разновидности кредиторских обязательств:

- перед сотрудниками;

- перед поставщиками, подрядчиками;

- перед бюджетом, по налогам, сборам.

Как и дебиторка, кредиторские обязательства могут быть:

- текущими – период до трех месяцев;

- краткосрочными – расчет производится по сроку до одного года;

- долгосрочными – возмещение ожидается больше года;

- ликвидными – от 3 лет (подлежат списанию).

Наличие кредиторской задолженности значительно понижает инвестиционную притягательность, поскольку существенно снижает платежеспособность предприятия и его ликвидность.

Бухгалтерский учет долгов по кредиторке и дебиторке

С понятиями разобрались, теперь попробуем объяснить как «выглядит» кредиторка и дебиторка в бухгалтерском (финансовом) учете. Первоначально рассмотрим кредиторскую и дебиторскую задолженность в бухгалтерском балансе – это какие счета?

Дебиторка «обосновалась» на счетах 1, 3 класса:

- Текущие долги отображаются в бухгалтерском учете на таких счетах 37, 36, 34.

- Долгосрочные обязательства размещаются на счете 18. В зависимости от вида используются соответствующие субсчета.

Расчет дебиторской задолженности на определенное число имеет следующий вид:

Дебиторка = Дт60 + Дт62 + Дт68 + Дт69 + Дт70 + Дт71 + Дт73 + Дт75 + Дт76 — Кт63

Зачем нужно следить за дебиторской задолженностью? Часто новички бизнеса в недоумении задаются вопросом: зачем нужен контроль дебиторской задолженности по расходам, что это за показатель такой? Если отвечать доступно, то это сумма долгов перед вашим предприятием. Другими словами, это активы, которые можно использовать в развитии бизнеса. Отсутствие контроля в этой сфере может привести к:

- потере сумм долга с разовыми дебиторами;

- финансовой нестабильности;

- неэффективному составлению расходной части баланса;

- падению конкурентоспособности.

Для учета кредиторки предназначены следующие счета: 60, 62, 68, 69, 70, 71, 73, 75, 76.

Рассчитывается кредиторка как сумма сальдо всех вышеприведенных счетов.

Анализ кредиторской и дебиторской задолженности дает возможность оценивать возможности предприятия

Зачем нужен анализ кредиторских и дебиторских долгов

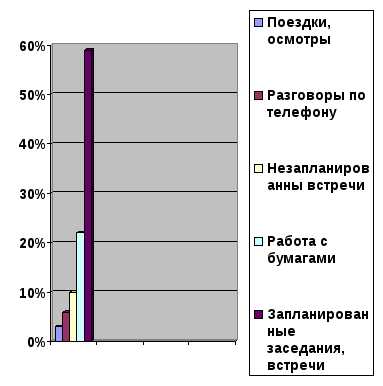

Работа с двусторонними обязательствами (нам должны – мы должны) дает возможность объективно оценивать финансовые, бухгалтерские, хозяйственные возможности предприятия (фирмы, организации). Комплексный подход отслеживания помогает увидеть картину в целом, а соотношение дебиторки к кредиторке может «рассказать» о состоянии дел на предприятии. Так, экономически здоровая организация должна отмечать дебиторскую задолженность на порядок выше кредиторской.

Дебеторка увеличилась – это говорит о возможности погасить свои долги за счет возмещенных в будущем обязательств.

Важным показателем анализа, является оборачиваемость дебиторской задолженности. По ней видно, сколько оборотов совершается средствами за определенный период (год).

Дебиторскую задолженность вполне реально, если нужно, превратить в финансовые ресурсы. Как это можно «провернуть»? Продажа дебиторской задолженности – это передача чужих обязательств, возникших перед вами, другому лицу за деньги. Сама сумма обязательств уменьшается на размер дисконта.

Дебиторы и кредиторы – это неотъемлемая составляющая, без которой предприятие не сможет функционировать. Учет операций по этим субъектам бизнеса с последующим его анализом позволяет адекватно оценить возможности предприятия, его ликвидность, платежеспособность, возможности развития. Поэтому отличать и понимать, что собой представляют кредиторские и дебиторские долги должен каждый бизнесмен.

Кредиторская задолженность это мы должны или нам

В нашей жизни бывает так, что Мы сталкиваемся с некоторыми бухгалтерскими определениями, хотя при этом может и не иметь никакого отношения к бухгалтерскому учету. Вот одним из таких часто встречающихся терминов и есть «кредиторская задолженность». Этот термин наряду с дебиторской задолженностью являются одними из главных параметров при рассмотрении финансового состояния предприятии или организации.

Итак, что об этом говорит учебник: Кредиторская задолженность – это долг, возникший у физического лица, предприятия или организации перед другими предприятиями либо лицами, который обязаны погасить.

Другими словами, это когда Вы должны кому-то деньги, к примеру, за поставленный товар или взнос за выплачиваемый займ. Фактически, это когда даты предоставления услуг или поставки товаров (материалов) и внесения оплаты за них — отличаются. Данный показатель является негативным для любого предприятия.

Кроме того необходимо помнить о криминальной ответственности за уклонения от такой задолженности (статься 177 уголовного кодекса РФ).

Если взять бухгалтерский учет то в нем, принято разделять «кредиторку» на следующие виды:

- перед поставщиками за товары или подрядчиками за услуги,

- перед внебюджетными фондами,

- по заработной плате перед сотрудниками,

- перед государством по налогам,

- прочие.

Зачастую также вместе данным встречается термин дебиторской задолженности (дебиторка). Она определяет долги перед Вами. За предоставленные Вами услуги, поставленные материалы или услуги. Фактически это имущество организации или предприятия и при необходимости его можно взыскать через суд.

В зависимости от сроков образования «дебиторки» и существующих договоренностей, её можно разделить на две части:

- Нормальная – когда оплата за проданные Вами товары или предоставленные услуги еще не совершена, но при этом не закончились сроки проплат,

- Просроченная – возникает, когда оплата не получена на момент окончания оговоренного срока.

В последнем случае появляются основания для обращения в суд, хотя лучше всего найти мирное решение.

Любой организации, действующей в сфере рыночной экономики, свойственно, что определенная часть ее средств оформлена за счет кредиторской задолженности. Вообще, она представляет определенную правовую категорию, означающую часть имущества, числящегося предметом финансовых взаимоотношений между предприятием и кредитором. В данной статье рассмотрим, что такое кредиторская задолженность? Это мы должны или нам? Также определим, как учитывают ее предприятия, зачем необходимо проводить ее анализ и какие последствия возникают в результате просрочки долга.

Первым делом необходимо охарактеризовать кредиторскую задолженность как правовую категорию для организации. Фактически та доля собственных средств, которая приобретена за счет сторонних средств, - это и есть кредиторская задолженность. Определение долга гласит, что выдается он на установленный срок и подлежит возврату. Соответственно, кредиторскую задолженность через определенное время придется покрывать.

Имущество предприятия состоит как из собственных средств, приобретенных за счет уставного капитала и прибыли, так и долгов. И то и другое - неизбежные части предпринимательского процесса. К кредиторской задолженности относятся не только денежные средства, но и товарные ценности, приобретенные в материальный кредит. Исходя из этого, получаем ответ на вопрос: «Кредиторская задолженность - это мы должны или нам?» Ведь она является непосредственным определением долгового обязательства. Соответственно, предприятие подразумевает свои долги перед кредиторами.

Кредиторскую задолженность предприятия подразделяют в зависимости от характеристики кредитора. Выделяют следующие виды.

1. Кредиторская задолженность в бюджет и внебюджетные фонды. В частности, сами налоги и платежи в фонды, а также штрафы, пени, неустойки.

2. Кредиторская задолженность сотрудникам организации. В частности, долги по выплате заработной платы.

3. Кредиторская задолженность за товары, работы, услуги сторонним организациям, а также долги по выплате дивидендов и др.

Задолженность по дивидендам представляет собой долг перед учредителями по выплате им дохода при распределении прибыли. Образуется она по причине того, что на момент составления баланса рассчитанные дивиденды не могут быть выплачены. Это значит, что определенная сумма попадает в состав кредиторской задолженности.

В результате можно вывести определение кредиторской задолженности, означающей, что организация:

- должна определенную сумму в пользу физических или юридических лиц, образовавшуюся в результате финансовых взаимоотношений;

- имеет долги в виде счетов, выставленных за поставку в кредит или оплату в рассрочку.

Бухгалтерский учет кредиторских долгов

Для бухгалтерского учета принято разделять три вида кредиторского долга. Основанием для такой классификации служат сроки, на которые оформляется кредиторская задолженность. Мы должны в таком случае другим предприятиям, работникам и фондам на определенных условиях. Если с кредитором оговорена отсрочка платежа, то рассматриваемая задолженность характеризуется как номинальная. В случае если такая отсрочка достигает одного года, то в бухгалтерском учете фиксируют задолженность как краткосрочную. Если проходит время свыше этого периода, то задолженность перерастает в долгосрочную. Здесь есть нюанс. Когда долгосрочная задолженность начинает превышать три года, а кредитор не предъявляет претензии по ее погашению, то в учете проводят ее списание.

Кредиторская задолженность как правовое и бухгалтерское понятие имеет большое значение для эффективной деятельности организации. Еще раз поднимем вопрос: «Кредиторская задолженность – это мы должны или нам?» Определим основную сущность такого понятия, заключающуюся в обязательстве. Значит, кредиторская задолженность может непосредственно повлиять на получение прибыли, функционирование организации, банкротство. Поэтому анализ ее формирования, погашения и управления ею играет большую роль во всем процессе существования предприятия.

Рассмотрение долгов перед кредиторами проводится на основании итоговых цифр бухгалтерского учета, в частности баланса и прикрепленной к нему формы № 5. На основании итоговых цифр в бухгалтерских формах рассчитываются определенные коэффициенты, показывающие, какую долю пассивов занимает кредиторская задолженность, как она влияет на ликвидность и платежеспособность организации. Качественное управление представляется показателями, характеризующими своевременность ее погашения.

Когда предприятие не выплатило кредитору долг в установленный договором срок, а также не оплатило выставленный счет, кредиторская задолженность переходит в категорию просроченной. В данной ситуации заемщик, стремясь защитить свои установленные законом права, может обратиться за помощью в суд. Кредитор пишет исковое заявление и подкалывает к нему все правомерные документы, подтверждающие финансовые претензии.

Гражданину необходимо помнить, что подобная ситуация испортит его деловую репутацию и понизит коммерческий имидж на рынке подобных организаций. Помимо этого, появятся дополнительные расходы в виде судебных штрафов и санкций.

Кредиторская задолженность, по которой истек срок исковой давности

Согласно разделению рассматриваемых долгов, которые числятся свыше одного года, ограничение по длительности долговременного долга не предусмотрено. Но считается, что если заемщик по истечении трех лет не предъявляет требований по возврату, то рассматриваемая сумма в учете списывается.

Кредиторская задолженность, по которой истек срок исковой давности, списывается по каждому отдельному обязательству. Сумма определяется по результатам инвентаризации.

Не имеют срока списания долги по налогам и сборам, а также штрафы и пени по ним. Остальные кредиторы вправе прервать длительность долгосрочной задолженности и потребовать возврата всей суммы.

В качестве заключения остается отметить, что есть простой ответ на вопрос: «Кредиторская задолженность - это мы должны или нам?» Делается это исходя из определения кредитора - лица, предоставляющего средства с условием возврата. При этом долг - это не просто денежные средства в кредит. Это могут быть материальные и хозяйственные ценности, необходимые организации для бесперебойного процесса финансово-хозяйственной деятельности.

Кредиторская задолженность это мы должны или нам

Подобные действия предполагают своевременный контроль и учет долгов, анализ роста финансовых обязательств и сравнения полученных величин с выплатами дебиторов. Помните, на предприятиях совокупный размер кредиторской задолженности относится к пассивной части баланса, поскольку предполагает расходы компании на погашение займа. Для нормального функционирования компании важен контроль и учет кредиторских обязательств Поэтому здесь уместно периодически сравнивать оборачиваемость дебиторки с кредиторскими обязательствами, анализируя динамику показателей. Не менее важной задачей руководителя становится разработка жесткого графика выплат контрагенту. Учитывайте, не вовремя внесенная на счета кредитора сумма чревата санкциями со стороны этого партнера и потерей деловой репутации.

Прочесть об особенностях расшифровки категорий кредиторской и дебиторской задолженности читателям удастся по этой ссылке. Такая информация даст полную картину о классификации платежей по направлению кредитования. Помните, избежать экономического фиаско удастся при периодическом контроле уровня и объема финансовых обязательств.

Что такое кредиторская задолженность?

Оставление на бухгалтерском балансе неурегулированных сумм по этим расчетам не допускается. Дебиторская задолженность, по которой срок исковой давности истек, другие долги, нереальные для взыскания, списываются по каждому обязательству на основании данных проведенной инвентаризации, письменного обоснования и приказа (распоряжения) руководителя организации и относятся соответственно на счет средств резерва сомнительных долгов либо на финансовые результаты у коммерческой организации, если в период, предшествующий отчетному, суммы этих долгов не резервировались в установленном порядке. Списание долга в убыток вследствие неплатежеспособности должника не является аннулированием задолженности.

Эта задолженность должна отражаться за бухгалтерским балансом в течение пяти лет с момента списания для наблюдения за возможностью ее взыскания в случае изменения имущественного положения должника.

УК РФ Что касается долгов организации, тут финансисты говорят о необходимости сокращения этой величины и уменьшения сроков выплат. При соблюдении указанных условий предприятие считается эффективным и экономически устойчивым. Поговорим о нюансах накопления таких платежей и последствиях несвоевременного расчета с контрагентами.

Политика руководителя предприятия-дебитора Чтобы работа компании считалась результативной, менеджеру целесообразно серьезно отнестись к управленческой стратегии фирмы.

Такая форма кредиторских обязательств появляется, когда на момент сведения годового баланса компания не выплатила причитающиеся дивиденды учредителям.Если говорить о направлении кредитования, здесь выделяется 4 группы, которые состоят из отдельных подкатегорий Как видите, известно несколько категорий классификации этого вида расчетов, которые делятся на отдельные подгруппы. Отметим, что тут есть еще один нюанс – не выплаченные в оговоренное время платежи переходят в состав просроченных выплат. Такие долги через 3 года списывают, но отражают в забалансовой ведомости. Особенности и нюансы Чтобы подвести итог, поговорим о характерных отличиях кредиторской формы долгов и обязательств дебиторов. Принципиальная разница этого вида расчетов – в отражении позиций в текущей бухгалтерии и балансе.

Кредиторская задолженность: что это?

Если проходит время свыше этого периода, то задолженность перерастает в долгосрочную. Здесь есть нюанс. Когда долгосрочная задолженность начинает превышать три года, а кредитор не предъявляет претензии по ее погашению, то в учете проводят ее списание. Необходимость анализа Кредиторская задолженность как правовое и бухгалтерское понятие имеет большое значение для эффективной деятельности организации.

Еще раз поднимем вопрос: «Кредиторская задолженность – это мы должны или нам?» Определим основную сущность такого понятия, заключающуюся в обязательстве. Значит, кредиторская задолженность может непосредственно повлиять на получение прибыли, функционирование организации, банкротство. Поэтому анализ ее формирования, погашения и управления ею играет большую роль во всем процессе существования предприятия.

Кредиторская задолженность это мы должны или нам

Поделите сумму дебиторской задолженности на сумму кредиторской задолженности, чтобы получить коэффициент. Оптимальное значение соотношения равно 0,9 – 1,0 т.е. кредиторская задолженность должна не более чем на десять процентов превышать дебиторскую задолженность. Что произойдет, если значение коэффициента выбьется из оптимального коридора? Допустим, соотношение составит 0,5, т.е.

дебиторская задолженность составляет лишь 50% от суммы кредиторской задолженности. Это создает угрозу финансовой устойчивости компании, т.к. нужно чем-то расплачиваться с кредиторами. И не факт, что ликвидных активов компании хватит для этого. Если же рассмотреть противоположную ситуацию, когда коэффициент зашкаливает и составляет 1,5, это означает, что активы компании не работают на бизнес и для обеспечения деятельности предприятия могут потребоваться займы и кредиты.

Кредиторская задолженность это vs должны или нам

В ситуациях, когда в силу ряда причин возврат актива невозможен, а сроки давности взыскания платежа вышли, уместно списать такую сумму. Однако подобная процедура нуждается в документальной подготовке и выполнении конкретных условий. При ведении бухгалтерии величину экономических обязательств отражают по конкретным счетам в разрезе перечня кредитования фирмы. Кроме того, невыплаченные платежи, которые обеспечивались материальным залогом, становятся поводом для изъятия кредитором этого актива в счет погашения ссуды. Причем необеспеченные кредиты в подобных ситуациях ведут к судебному разбирательству и банкротству компании-должника. Разновидности и классификация Теперь перейдем к детальному рассмотрению типов финансовых обязательств дебиторов.

Выше приведен список этих вариантов платежей, нюансы которых мы и рассмотрим.

Движение денег в нашем случае представляет собой корреспонденцию счета 45 со счетом 80. Мы также вправе использовать термин «оборот», обозначающий перемещение денег, которое, в свою очередь, встречается как дебетовое, так и кредитовое. Для чего существуют понятия дебет и кредит? Эти методологические термины широко раскрывают возможности хозяйственных операций и деятельности организации.

В границах дебета и кредита распределяются не только денежные потоки, но и активы, имущество организации. Зачем людям сводить дебет с кредитом На самом деле мы сталкиваемся с этими понятиями каждый день, только не знаем, что сопоставление доходов и расходов в семейном бюджете носит такое название.

Кредиторская задолженность это мы должны или нам должны

В частности, сами налоги и платежи в фонды, а также штрафы, пени, неустойки. 2. Кредиторская задолженность сотрудникам организации. В частности, долги по выплате заработной платы. 3. Кредиторская задолженность за товары, работы, услуги сторонним организациям, а также долги по выплате дивидендов и др.

Задолженность по дивидендам представляет собой долг перед учредителями по выплате им дохода при распределении прибыли. Образуется она по причине того, что на момент составления баланса рассчитанные дивиденды не могут быть выплачены. Это значит, что определенная сумма попадает в состав кредиторской задолженности.

Кредиторская задолженность это когда нам должны или мы должны

Тут экономисты практикуют деление долгов на две группы:

- Краткосрочные выплаты. В этой ситуации ссуда выдается с отсрочкой возврата актива на протяжении 12 месяцев.

- Долгосрочная форма. В таких случаях кредитор выдает заем с отсрочкой погашения платежей свыше года.

По времени возврата экономисты различают краткосрочные и долгосрочные обязательства К слову, обе упомянутых группы относятся к категории номинальных долгов. Это понятие означает, что при оформлении ссуды компания согласовала с кредитором отсрочку на погашение займа. Аналогично проходит классификация и в категории дебиторских долгов компании.

Дебиторская и кредиторская задолженность это нам должны или мы

Рассмотрение долгов перед кредиторами проводится на основании итоговых цифр бухгалтерского учета, в частности баланса и прикрепленной к нему формы № 5. На основании итоговых цифр в бухгалтерских формах рассчитываются определенные коэффициенты, показывающие, какую долю пассивов занимает кредиторская задолженность, как она влияет на ликвидность и платежеспособность организации. Качественное управление представляется показателями, характеризующими своевременность ее погашения. Просроченные долги Когда предприятие не выплатило кредитору долг в установленный договором срок, а также не оплатило выставленный счет, кредиторская задолженность переходит в категорию просроченной. В данной ситуации заемщик, стремясь защитить свои установленные законом права, может обратиться за помощью в суд.

Внимание, только СЕГОДНЯ! Загрузка...amvtrade.ru

Дебиторская задолженность: это когда нам должны или мы должны?

Значения некоторых общеупотребимых экономических или бухгалтерских терминов не вполне понятны даже тем, кто использует их в разговорной речи. Например, дебиторская и кредиторская задолженность, в котором случае должны мы, а в котором должны нам?

На самом деле всё достаточно просто, и если не вдаваться в тонкости экономики, дело выглядит следующим образом.

Дебиторская задолженность

Это всё, что должны нам. Эта сторона в бухгалтерском учёте относится к активам предприятия по вполне понятному соображению.

Наличие «дебиторки» предполагает, что в установленные договорами сроки на счёт компании будет перечислена определённая денежная сумма, которой организация сможет распоряжаться по своему усмотрению. То есть, не являясь фактически на данный момент активом, долг по дебиторскому учёту по истечении времени им станет. Поэтому, как только в бухучёте появились сведения о такой задолженности, вся её сумма относится к активам.

Если рассматривать причины появления дебиторской задолженности, то можно выделить следующие:

- организация оказала услуги своему контрагенту, но оплата за это на лицевой счёт ещё не поступила;

- предварительная оплата каких-либо услуг, то есть организация (или лицо) оплатила какие-либо услуги, но сами они будут оказаны позднее, примером этого может быть, например, годовая предоплата на пользование сетью Интернет;

- ошибочное начисление средств лицам или организациям, возврат которых на счёт компании ожидается в ближайшее время;

- осуществлённые обязательные платежи в бюджет;

- задолженности по вкладам, формирующим уставной капитал акционерного общества.

Если дебиторка отражена в бухгалтерском учёте, но не выходит за временные рамки соответствующих соглашений и договоров, это не представляет никакой опасности. А вот просроченная дебиторка может сыграть весьма существенную отрицательную роль в экономике конкретного предприятия.

Средства, на которые организация рассчитывает, но своевременно не получает, придётся восполнять либо заёмными деньгами, либо перенаправлять финансовые потоки внутри предприятия. В любом случае это скажется на общем состоянии дел и влияние будет однозначно негативным.

При большом размере просрочек в дебиторке, возможно, что предприятие, даже нормально функционирующее, перестанет выполнять свои текущие обязательства из-за нехватки средств на своём счету.

Кредиторская задолженность

Это всё, что должны мы. Любые наши долги, неоплаченные счета и обязательства относятся к этому виду задолженности.

Юридический портал bukva-zakona.com обращает ваше внимание на то, что источником её возникновения могут быть не только долги по взаиморасчётам с другими организациями, контрагентами и так далее. Простой неоплаченный счёт, например, за электричество или за услуги сантехника также являются кредиторкой.

Существуют различные виды кредиторской задолженности:

- прямые долги перед поставщиками или контрагентами за уже оказанные услуги или поставленные товары;

- осуществлённая контрагентами или поставщиками предоплата за ещё неоказанные услуги или непоставленные товары;

- неосуществлённые своевременно платежи в бюджет;

- начисленная, но ещё не выплаченная зарплата работникам организации;

- начисленные, но невыплаченные доходы учредителям;

- перерасход средств по подотчётным операциям с наличными средствами организации;

- начисленные, но ещё не оплаченные штрафные санкции по взаимоотношениям с другими организациями;

- другие разновидности.

Как видно из вышеперечисленного, появление кредиторки далеко не всегда связано с банковскими займами. Даже начисленная, но ещё не выплаченная оплата наёмного труда работников является кредиторскими обязательствами. Это нормальная составляющая часть экономической деятельности любого предприятия.

Важным моментом для понимания сущности этих двух бухгалтерских понятий является их тесная взаимосвязь. Появление одной задолженности у одной организации означает автоматическое и одновременное появление другого вида задолженности у второй организации.

Например, одна компания получила предоплату за поставку товаров и деньги уже поступили на её счёт. При этом сам товар ещё не поставлялся. Эти средства для компании будут являться кредиторской задолженностью до тех пор, пока не будут выполнены условия договора на поставку товара. Но в то же время у компании-партнёра ровно такая же сумма точно на такой же промежуток времени будет относиться к дебиторской задолженности.

Пытаясь оценить финансовые показатели предприятия нельзя оценивать только какую-то одну сторону бухгалтерского учёта. Необходим комплексный учёт и наличия разных видов задолженности, и количества свободных средств, и ещё множества различных факторов.

bukva-zakona.com

Чем отличается дебиторская задолженность от кредиторской?

Дебиторская отражается в активе баланса, т. е. это наши должники, Кредиторская - отражается в пассиве, т. е. это те кому должны мы :)

Дебет это когда нам должны, а кредит это когда мы должны=) я бухгалтер)

Кредиторская это когда мы должны, а дебеторская - когда нам должны ))

Дебиторскую должны дебилы, кредиторскую - кретины

Дебиторская это когда вам должны, кредиторская это когда вы должны.

Если представить, что ты - это пред-тие, то дебеторская задолженность значит, что должны тебе, а кредиторская - ты должна кому-то.

Д :ты - мне К: я - тебе

touch.otvet.mail.ru

Сомнительная дебиторская задолженность - это... Понятие, виды, общие правила списания

В рамках ведения бизнеса компаниям часто приходится сталкиваться с операциями, связанными с возникновением дебиторской задолженности. Наличие большого количества нюансов и тонкостей, обусловленных особенностями признания этой небольшой неприятности и отражением ее в документах, зачастую может вызывать вопросы у бухгалтеров и пользователей отчетности. Однако данная проблема не будет представлять больших сложностей, если подробно рассмотреть все особенности, связанные с признанием и отражением задолженности в рамках бухгалтерского учета. Данным аспектам и посвящена эта статья.

Что такое дебиторская задолженность и когда она возникает?

В процессе бизнес-деятельности компании часто приходится взаимодействовать с клиентами, приобретающими ее товары и услуги, и поставщиками, предоставляющими материалы и комплектующие за плату. ДЗ (дебиторская задолженность) возникает в процессе данного взаимодействия в следующих случаях:

- Компания осуществила передачу товаров клиентам, однако пока что не получила выручку за данные товары. Предполагается, что клиент оплатит товар позднее.

- Компания оплатила материалы, однако пока что не получила их. Предполагается, что поставщик поставит материалы позднее.

То есть можно сказать, что если у компании имеется ДЗ, то существуют экономические субъекты, которые ей что-то должны. Дебиторскую задолженность важно не путать с кредиторской. Наличие у фирмы последней означает, что существуют экономические субъекты, которым должна эта компания. При этом дебиторская задолженность одной компании часто является кредиторской у другой.

Влияние дебиторской задолженности на ведение бизнеса

Вопрос влияния наличия дебиторской задолженности на ведение бизнеса является неоднозначным. С одной стороны, она позволяет существенно расширить возможности ведения бизнеса. У субъектов, с которыми взаимодействует компания, не всегда есть достаточное количество средств, чтобы полностью оплатить товары и услуги. Тогда ДЗ является одним из немногих средств, делающих взаимодействие возможным.

Однако необходимо помнить, что дебиторская задолженность – это стоимость товаров, которые продали, но не оплатили, либо материалов, которые купили, но не получили в пользование. Соответственно, она всегда вызывает отвлечение средств из оборота, их временное омертвление. Следовательно, если объем дебиторской задолженности слишком большой, это отнюдь не способствует развитию бизнеса, а, скорее, наоборот, мешает его расширению. Кроме того, всегда существует риск, что долг так и не вернут, что неизбежно ведет за собой финансовые потери и даже может привести к банкротству фирмы. По этой причине к допустимому объему задолженности необходимо подходить крайне внимательно, тщательно взвешивая все риски и возможные преимущества.

Дебиторская задолженность в отчетности компании

С величиной дебиторской задолженности можно ознакомиться, рассмотрев баланс компании. Она располагается в оборотных активах баланса. Данная категория представлена без резерва по сомнительным долгам, то есть без дополнительных средств, которые теоретически компания может не взыскать с должников.

Продажа долгов компании и ликвидность фирмы

Элементы второго раздела баланса располагаются в порядке увеличения степени их ликвидности. Под данным понятием понимается его способность трансформироваться в деньги в относительно короткий срок. Самая неликвидная часть баланса – это запасы, так как их продажа представляет собой наиболее трудную задачу. Продажа ДЗ также является непростой, однако реализуемой задачей. Вероятность успешной продажи долга зависит от его условий: срока, надежности должника и так далее. Нередки случаи продажи ДЗ по заниженной цене, в силу отсутствия спроса либо сжатых сроков реализации.

Сомнительные долги

Сомнительная дебиторская задолженность – это сумма, возвращения которой компания может так и не дождаться. Для того чтобы она была признана сомнительной, ей необходимо соответствовать следующим условиям:

- Задолженность возникла в процессе операционной деятельности, то есть той, что является непосредственной целью существования компании.

- Задолженность не возвращена в срок, который прописан в договоре. Если в нем срок отсутствует, то для его определения необходимо обратиться к законам, нормативным правовым актам и прочим официальным источникам права.

- В отношении задолженности не должно существовать залога или поручительства, так как в ином случае ее можно истребовать у другого лица, являющегося гарантом, либо получить, продав предмет залога.

Важно помнить, что ДЗ является сомнительной, если она соответствует всем трем указанным условиям. Учет сомнительной дебиторской задолженности характеризуется наличием некоторых особенностей, отличающих ее от учета простой.

Наличие подобной проблемы вовсе не означает, что средства потеряны безвозвратно. Сомнительная дебиторская задолженность – это сумма, взыскание которой все же реально. Правда это случается крайне редко, но, если действовать быстро и в рамках закона, то все может обернуться весьма благополучным образом. Списание дебиторской задолженности по сомнительным долгам происходит в случае ее полного погашения.

Безнадежная дебиторская задолженность

Дебиторскую задолженность по сомнительным долгам нельзя путать с безнадежными долгами. Последнюю вернуть практически невозможно. Для признания задолженности безнадежной должно выполняться какое-либо из данных условий:

- Компания не может обратиться в суд для истребования суммы с должника по причинам, связанным с законодательством.

- Компания-должник ликвидируется. В этом случае отсутствует экономический субъект, который бы мог вернуть задолженность, поэтому ее взыскание никак нельзя реализовать.

Оба этих условия являются равнозначными, и для признания задолженности безнадежной достаточно выполнение хотя бы одного из условий.

Сомнительная дебиторская задолженность в балансе

Рассмотрим некоторые бухгалтерские особенности данного явления. Доля сомнительной дебиторской задолженности влияет на ее общую величину. Так, если компании не удалось признать факт сомнительности, то весь долг отражается как дебиторский. Если же все полностью соответствует условиям, указанным ранее в статье, то к пассиву рассчитывается резерв по сомнительным долгам дебиторской задолженности. Данный резерв уменьшает общую величину суммы, представленной в разделе №2 бухгалтерского баланса компании.

Списание сомнительной дебиторской задолженности происходит за счет суммы резерва, если он, конечно, был создан в рамках учетной политики. Если величина пассива больше, чем размер резерва, то разница списывается на расходы компании, уменьшает размер налога на прибыль и, следовательно, увеличивает величину чистой прибыли.

Зачем необходим резерв по сомнительным долгам?

Данный резерв необходим, если есть серьезные основания полагать, что долг не будет возвращен вовремя. Сомнительная дебиторская задолженность – это фактор, который может навредить финансовому благополучию компании, и для того, чтобы уменьшить его воздействие на бизнес, и существует указанный выше резерв.

Схема работы заключается в следующем: во-первых, компания должна указать в учетной политике факт создания резерва. На основании данных учета сомнительной дебиторской задолженности организация рассчитывает размер резерва. Далее он вычитается из прибыли, тем самым сокращая объем налоговых платежей и увеличивая размер чистого дохода.

Особенности создания

Как создать резерв по сомнительным долгам дебиторской задолженности? Его величина зависит от того, каков срок просрочки долга. Установление данных сроков является достаточно разумным решением государства, так как сомнительная дебиторская задолженность - это долг, который не вернули в срок, и, разумеется, вероятность, что вернут пассив, сроки просрочки по которому составляют 10-15 дней, значительно выше, чем если бы это время составляло полгода или год. Соответственно, из-за различий в вероятности возвращения долга, существует и разница в объемах признаваемых резервов.

Так, если контрагент не возвращает долг в срок от одного до 45 дней, данная дебиторская задолженность не может быть признана сомнительной, так как данный срок слишком мал. Ведение бизнеса не всегда бывает предсказуемо, возможно, контрагент не возвращает долг из-за наличия непредвиденного кассового разрыва, соответственно, по этой причине подобные типы задолженностей не признаются в качестве сомнительных, не увеличивают размер резерва и не уменьшают величину выплачиваемого налога на прибыль

Если срок задолженности составляет от 45 до 90 дней, то она признается в объеме 50% от общей величины, увеличивая величину резерва на данную сумму.

Дебиторская задолженность, срок которой свыше 90 дней, признается в полном объеме.

Процесс инвентаризации задолженности и его значимость

Определение указанных выше сроков происходит в процессе инвентаризации сомнительной дебиторской задолженности. После проведения данной операции резерв корректируется следующим образом:

- Если контрагент возвращает долг, считавшийся ранее сомнительным, то сумма пассива восстанавливается, соответственно, объем резерва уменьшается на данную величину. Кроме того, компания будет обязана выплатить налог на прибыль, база по которому – величина полученной задолженности.

- Если контрагент не возвращает долг, то его величина полностью списывается за счет резерва. Если он сформирован, то компания не имеет право списать долг за счет других средств.

Управление дебиторской задолженностью

Формирование резерва – это часто используемый, но далеко не единственный инструмент управления дебиторской задолженностью. Основная задача данного процесса – сокращение сроков возвращения долга и уменьшение вероятности получения убытков из-за недобросовестности контрагентов. Однако существуют и другие способы достижения данной цели.

Так, в случае если ДЗ необходимо трансформировать в денежные средства, ее можно продать. Правда, в данном случае существует вероятность получения убытков.

Кроме того, можно предоставлять преференциальные условия взаимодействия для поставщиков и клиентов, рассчитывающихся с компанией немедленно, либо в максимально короткие сроки. К таким условиям могут относиться скидки, уменьшение комиссий и так далее.

Кроме того, на данный момент существует возможность проверить добросовестность дебиторов при помощи специальных сервисов, что также способно существенно сократить вероятность экономических потерь. Существуют специальные коэффициенты надежности контрагента, составляемые на основе опроса его поставщиков.

ДЗ - это уникальный инструмент, позволяющий компаниям осуществлять межфирменное взаимодействие, а также сотрудничество с клиентами даже в том случае, если у контрагентов нет суммы средств, достаточной для реализации различных бизнес-операций.

fb.ru

кредиторская, в балансе, что это простыми словами, в бухгалтерской отчетности

«Дебиторская задолженность – это когда нам должны или мы должны?» — такой вопрос может возникнуть у руководителей фирм или иных сотрудников.

Этот термин относится к оборотным активам организации.

Что такое дебиторская задолженность простыми словами

Дорогие читатели!

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — звоните по телефонам:8 (499) 703-15-47 — Москва8 (812) 309-50-34 — Санкт-Петербург

или если Вам так удобнее, воспользуйтесь формой онлайн-консультанта!

Все консультации у юристов бесплатны.

На английском определение звучит как «Accounts receivable» или «A/R», само слово «Дебет» означает – «Он должен».

Это общая сумма долгов других фирм или граждан перед предприятием, иначе говоря, это деньги или имущество, которое по каким-либо причинам временно находится вне компании-кредитора.

Полезно знать: понятие дебиторской задолженности относится к оборотным активам организации, каким бы ни был срок ее погашения.

В дебетовый долг входят:

- Долг покупателей перед продавцом за поставленные товары или услуги. При этом никакого письменного подтверждения наличия задолженности нет – только подпись получателя в том, что товар был получен им.

- Авансы, выданные поставщикам или подрядчикам.

- Деньги, переданные на какие-либо нужды, например, на покупку строительных материалов.

- Деньги, выданные сотрудникам в долг.

По своим видам различают:

- Простой долг, возникший в результате стандартной деятельности: авансы, невыплата по договору в срок или просрочки.

- Долги, возникшие в результате судебных разбирательств. Сюда относится возврат денег за товар или услуги ненадлежащего качества, разборки из-за просрочек.

Простыми словами, это все деньги, которые формально принадлежат компании, но которыми та не может воспользоваться из-за их физического отсутствия.

Это приводит к косвенным потерям в доходах фирмы из-за невозможности пустить их в оборот.

Различают обычную дебиторскую задолженность, срок оплаты которой еще не наступил, и просроченную. Последняя делится на:

- Ожидаемую: стороны договорились о новом сроке погашения, были предоставлены гарантийные документы.

- Сомнительную: вероятность получения денег невелика, или должник не может дать гарантий.

- Безнадежная: возврат средств невозможен.

По срокам различают:

- Краткосрочную задолженность: возврат произойдет в течение года.

- Долгосрочную: потребуется больше года.

Кредиторская задолженность – это мы должны или нам

С латинского «Кредит» означает «Заем». Этот термин означает наличие у организации долга перед другими фирмами или гражданами.

Такое состояние возникает при несоответствии дат поставки товара и оплаты: вторая наступает позднее, то есть сперва поступает товар, затем следует его оплата.

Наличие кредитовой суммы является неблагоприятным фактором при оценке финансового состояния фирмы и значительно снижает его ликвидность.

Различают несколько вариантов кредитного долга:

- перед поставщиками или подрядчиками;

- перед сотрудниками;

- перед государством по налогам;

- перед внебюджетными фондами и иными организациями за полученные авансы.

Следует учесть: если обе фирмы должны друг другу (то есть с каждой стороны имеется и дебиторская, и кредиторская задолженности), они могут погасить один долг другим.

Задолженность может быть списана с фирмы в двух случаях:

- При ее погашении.

- При истечении срока исковой давности, если она не была востребована: он составляет 3 года для российских компаний и 4 года для должника-резидента другой страны.

Дебиторская и кредиторская задолженность в бухгалтерской отчетности

Оба понятия должны быть в обязательном порядке отражены в бухгалтерском отчете.

Дебиторка записывается по коду строки №1230, краткосрочная кредиторка отражается в строке №1520.

Обратите внимание: если речь идет о долгосрочном долге, то имеется ввиду строка №1450.

В соответствии с требованиями ПБУ (Положением по бухгалтерскому учету) в бумагах должно быть указаны дебиты (объемы) расчетов:

- С поставщиками и подрядчиками – №60.

- С покупателями — №62.

- По налогам (излишки, выплаченные фирмой) — №68.

- По соцстрахованию – №69.

- С сотрудниками (излишки выплаченной заработной платы) — №70.

- С подотчетными лицами (выдача денег под отчет) — №71.

- Кредиты сотрудникам (займы, выплата ущерба) — №73.

- С учредителями (их долги по взносам в уставной капитал) — №75.

- Общая задолженность обеих видов (страхование, претензии, дивиденды) — №76.

Мало, кто из фирм может сразу выплачивать и получать деньги за товар. Чаще всего им приходится обращаться к дебиторской и кредиторской задолженностям.

Это позволяет учитывать все средства организации при определении баланса бюджета: дебиторский долг – это сумма, которую должны компании другие лица, кредит – деньги, которые должна другим сама компания.

Смотрите видео, в котором простыми словами разъясняется, что такое дебиторская задолженность:

sovetnik.guru

Дебиторская задолженность - это то, о чем должен помнить каждый предприниматель

Дебиторская задолженность – это сумма обязательств других организаций перед компанией. Чаще всего такие отношения возникают в случаях, когда предприятие берет на реализацию продукцию, а расчет с поставщиком производит по факту продажи. Данная операция отражается в бухгалтерском балансе во второй части актива.

Дебиторская задолженность – это переданные на реализацию или проданные товары, за которые еще не возвращены деньги. Показатели оборачиваемости задолженности могут сказать о финансовом положении предприятия, о его стабильности. Чем выше выручка от реализации продукции, тем с большей прибылью работает организация.

Понятие и виды дебиторской задолженности включают задолженность за услуги, товары и работы в случаях, когда поставщик взял аванс, или если до окончания срока оплаты произошел переход прав собственности. Существует также понятие «просроченная дебиторская задолженность». Это когда долг образовался в результате нарушения условий договора.

По срокам исполнения обязательств дебиторская задолженность подразделяется на краткосрочную и долгосрочную.

Любое предприятие должно уметь управлять этой величиной. Ведь ее эффективное использование позволяет увеличить прибыль организации.

По статистике, пятую часть активов стандартной производственной организации составляет дебиторская задолженность. Это говорит о том, что управление данным инструментом является важной частью политики фирмы в области финансов. Задача управления задолженностью заключается в ускорении получения денег со стороны клиентуры, уменьшении долгов, по которым выплаты сомнительны или могут не поступить, проведение эффективных мероприятий по продажам и продвижению товара на рынке.

На величину задолженности оказывают влияние следующие факторы:

Объем продаж и составляющая в объеме доля реализации. Чем выше продажи, тем больше, как правило, задолженность.

Условия расчетов с заказчиками и поставщиками. При более льготных условиях, предоставляемых покупателям, становится выше дебиторская задолженность. Это происходит в результате снижения требований к определению надежности дебитора, увеличении срока платежа.

Политика взыскания задолженности. При большей активности предприятия по взысканию долгов уменьшаются остатки дебиторской задолженности и повышается ее качество.

На данную величину также оказывает влияние платежная дисциплина клиентов.

Систему управления дебиторской задолженностью можно условно разделить на два блока: на политику фирмы, позволяющую использовать задолженность для увеличения продаж (предоставление отсрочки платежа при других равных условиях будет более выгодно для потребителя). Вторым же будет комплекс мер, которые направлены на уменьшение риска возникновения просроченной или безнадежной задолженности.

Дебиторская задолженность: определение и инструменты для снижения

Наиболее действенным механизмом, позволяющим максимально увеличить денежный поток и уменьшить риск появления задолженности, выступает организация системы штрафов и скидок. Начисление пени за нарушения срока оплаты должно предусматриваться договором. В зависимости от сроков оплаты товара можно предоставлять скидки. К примеру, при стопроцентной предоплате может применяться скидка 4 %, по факту отгрузки – 1%, при отсрочке платежа скидка не предусмотрена.

Обязательной частью управления становится мотивация сотрудников в снижении дебиторской задолженности. Например, премирование менеджера по продажам осуществляется не только за выполнение плана по реализации продукции, но и за исполнение обязательств клиентами, получившими товар с отсрочкой платежа.

fb.ru