Совет 1: Как определить среднюю процентную ставку. Годовая процентная ставка по кредиту это

Годовая процентная ставка по кредиту — что это

Все, кто когда-либо брал кредит, при выборе выгодной для себя программы кредитования обращал внимание в первую очередь на процентную ставку. Каждый заемщик понимает, что чем ниже процент по кредиту, тем меньше будет его конечная стоимость и размер ежемесячного платежа. Но не все до конца понимают, что такое процентная ставка по кредиту, из чего она складывается, а так же как рассчитать стоимость займа, зная это значение.

Содержание:

Что это такое

Многие думают, что если процентная ставка 12%, то общая переплата по кредиту составит именно 12%. Но это большая ошибка, само понятие процент годовых – это тот процент, который высчитывается от всей суммы долга за один год. Если, например, срок кредитования 5 лет, то проценты взимаются за каждый год пользования займом и рассчитываются от остатка основного долга.

Обратите внимание, что чем больше срок кредитования, тем больше переплата, потому что процентная ставка по кредиту отражает ту часть от суммы долга, которая начисляется каждый год.

При оформлении кредита, обращайте внимание на условия договора. Разные финансовые организации начисляют проценты по разным схемам. Ярким примерам являются МФО, там проценты за пользование заемными средствами начисляются ежедневно. Но банки в основном процент рассчитывают на один год.

Из чего складывается процентная ставка

Первое, от чего зависит процент по кредиту – это ставка Центробанка, если, например, на текущий год она составляет 8%, то ни одна финансовая организация не может выдать деньги в долг меньше чем под этот процент. К тому же нужно учитывать, что есть такое понятие, как инфляция, деньги с каждым годом обесцениваются, а значит банки не получаю прибыли вовсе, если выдают кредиты под низкий процент.

Из чего складывается процентная ставка по кредитам:

- Уровень инфляции, а он в нашей стране около 7% в год.

- Банк не выдает заемщикам собственные средства, поэтому он привлекает вкладчиков, соответственно, на обслуживание депозитных счетов также нужны деньги, которые включены в процентную ставку по кредиту.

- Иногда банки вынуждены сами брать деньги в долг у других финансовых организаций под проценты, заемщики также оплачивают межбанковский процент.

- В каждом банке есть определенный процент неплательщиков, то есть заемщиков, которые не выплатили долг, за это тоже платят заемщики.

- И последнее, банку нужно оправдывать свое существование, оплачивать труд сотрудников, платить за помещения и прочие расходы.

Одним словом, процентная ставка – это компенсация расходов кредитора на собственные нужды и его основной доход.

Низкий процент по кредиту? В чем подвох

Конечно, каждому из нас хочется получить деньги в долг и при этом не переплачивать двойную цену из собственных средств. Но, нужно понимать, что взять кредит бесплатно невозможно, и низкая процентная ставка по кредиту не говорит о том, что он обойдется дешевле.

Во-первых, банки в рекламе всегда указывают минимальный процент по займу, он доступен только единицам. Это рекламный ход, а реальный размер вознаграждения кредитора заемщик узнает только после того, как принесет все документы и оставит заявку на кредит. К тому же зачастую действительно, процент зависит от платежеспособности заемщика, его кредитной истории и прочих обстоятельств. Повышая ставку для того или иного заемщика, банк оправдывает свои риски, заключая с ним договор.

Во-вторых, низкая процентная ставка по кредиту говорит о многом. Банк не упустит своей выгоды, а заемщика ждут следующие расходы:

- Страховые взносы, они прибавляются к ежемесячному платежу.

- Комиссия за открытие и обслуживание кредитного счета.

- Неподъемные штрафы и пени за просроченные платежи.

- Штрафные санкции за досрочное погашение долга.

- Дополнительные сборы за СМС-информирование и прочие сервисы.

Прежде чем оформить кредит, читайте внимательно договор и уточните у специалиста, какие дополнительные средства банк взимает с заемщика.

Виды процентных ставок по кредитам

Думаете, что годовая процентная ставка по кредиту – это величина постоянная? В большинстве случаев да, особенно если речь идет о потребительском или ипотечном кредитовании. Процентная ставка определяется до подписания договора, заемщик получает график платежей и согласно ему оплачивает кредит до конца срока.

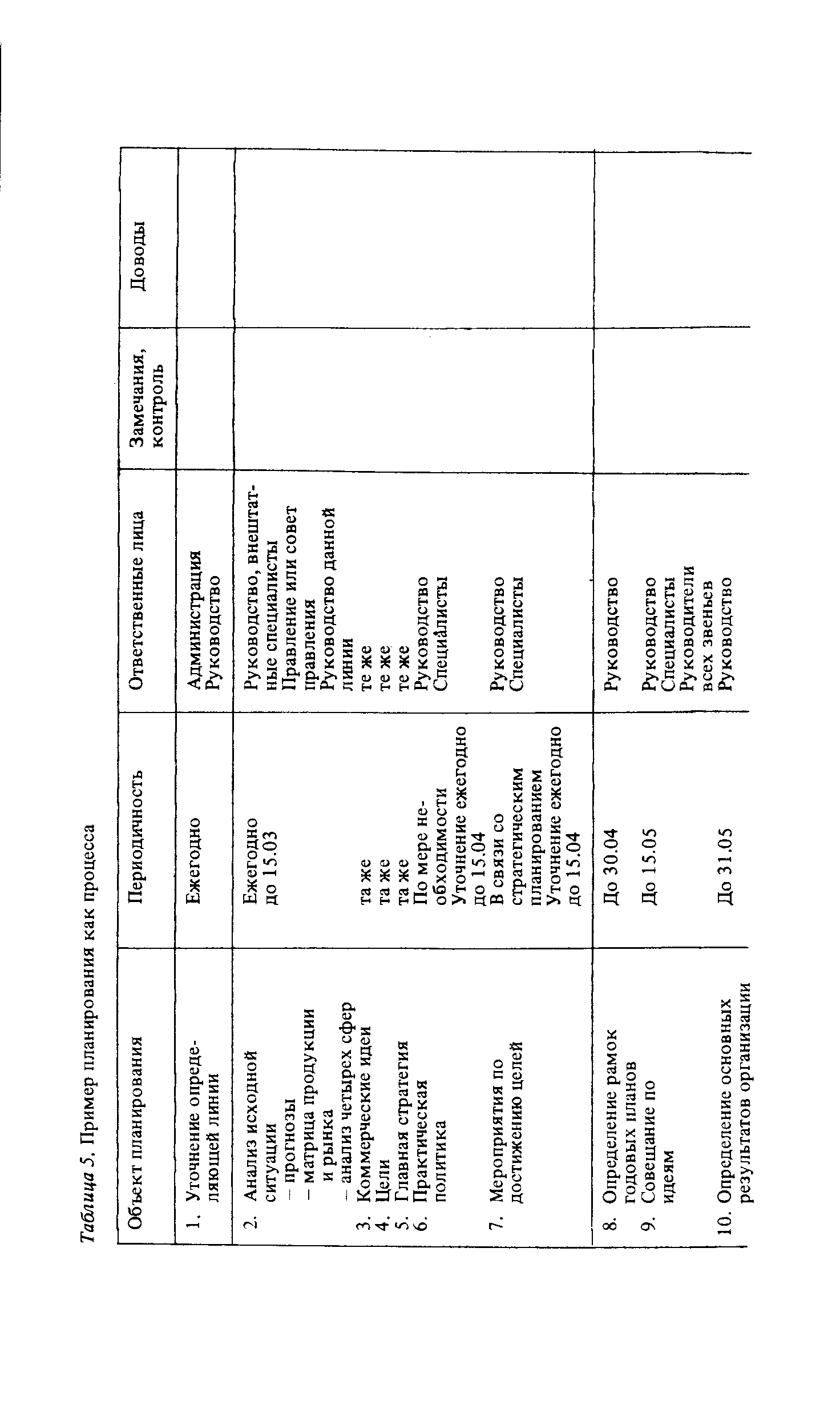

Виды процентных ставок по кредиту

Виды процентных ставок по кредиту

Но процентная ставка может быть плавающей, об этом кредитор должен предупредить до подписания договора. Это значит, что кредитор в одностороннем порядке может принять решение об увеличении или уменьшении процентной ставки. А заемщик соответственно обязан будет уплачивать тот процент, который определил кредитор. В основном плавающая ставка чаще применяется по отношению к кредитным картам.

Как рассчитать переплату по кредиту

Формула расчета ежемесячных платежей по кредиту зависит от системы погашения долга. Их может быть аннуитетная и дифференцированная. Разница между ними в том, что аннуитетной системе размер ежемесячных платежей равен на протяжении всего срока кредитования, а при дифференцированной системе он снижается ежемесячно.

Рассчитать стоимость кредита вы можете на официальном сайте любого банка на онлайн-калькуляторе, но точные данные вы получите только у сотрудника после подачи заявки.

К тому же нужно всегда учитывать, что процент по кредиту – это не окончательная стоимость займа, банки в любом случае добавляют к ней комиссии и сборы. Об этом можно узнать только из кредитного договора, потому что при расчете на калькуляторы комиссии и прочие сборы не отражаются.

Как повлиять на процентную ставку

Как говорилось ранее, банки дают деньги в долг каждому клиенту на разных условиях, хотя по одной и той же программе кредитования. Дело в том, что банки принимают решение о выдаче кредита и его стоимости на основании документов, которые клиент готов предоставить. На итоговую стоимость займа влияют такие обстоятельства, как размер заработной платы, обеспечение, кредитная история и даже возраст и семейное положение заемщика.

Чтобы получить максимально выгодное предложение, нужна стабильная и высокооплачиваемая работа, большой трудовой стаж и «чистая» кредитная история. Но, если, например, у заемщика есть досрочно погашенные займы, то для него определят больший процент, причина тому очевидна, банки теряют прибыль, когда клиент рассчитывается ранее запланированного.

В общем, прежде чем брать кредит, поинтересуйтесь не только процентной ставкой, но и дополнительными условиями кредитования. В некоторых банках дополнительные сборы и комиссии уже входят в годовую ставку, соответственно никаких лишних переплат клиент вносить не будет. Но, постольку, поскольку для каждого потенциального заемщика решающую роль при выборе продукта решает его стоимость банкам невыгодно этого делать, и о реальной стоимости займа клиент узнает только при подписании договора.

meshok-creditov.ru

Эффективная процентная ставка или полная стоимость кредита

Вы никогда не замечали, что обращаясь за кредитом в различные банки, при одинаковых процентных ставках, общая переплата почему-то различается? Или более того, в банке, предлагающем большую процентную ставку, переплата будет ниже, чем в соседнем учреждении со ставкой по кредиту на несколько пунктов меньше.

Почему так происходит? Если годовая ставка не отражает реальной ситуации по переплате, на что тогда обращать внимание заемщику?

Что такое годовая процентная ставка по кредиту?

Если вы видите, что банк предлагает 20% годовых, то это значит, что за кредит вы переплатите ровно 20%? Вовсе нет и это ошибка многих заёмщиков, которые доверяются первым увиденным цифрам не вникая в сам расчёт будущего долга.

1. Во-первых, указанная ставка по кредиту будет начисляться на остаточную задолженность пропорционально количеству месяцев в году.2. Во-вторых, если кредит взять, допустим, на три года, то ставка в 20% будет применяться отдельно к каждому году выплаты долга (если не применялось досрочное погашение).3. В-третьих, она не отражает реальной сути переплаты, а является лишь финансовым инструментом для расчёта задолженности. Годовой процент не учитывает разнообразные комиссии и платежи, которые банк также приписывает к кредиту.

А для расчёта реальной переплаты по кредиту применяется совсем другой финансовый инструмент — эффективная процентная ставка по кредиту или, как её еще называют ПСК (полная стоимость кредита).

Если годовая ставка не отражает реальной ситуации по переплате, на что тогда обращать внимание заёмщику? Что в себя включает эффективная процентная ставка?

Эффективная процентная ставка или полная стоимость кредита

Эта ставка учитывает абсолютно все траты заёмщика, связанные с оформлением любого вида кредита, такие как:— комиссия за выдачу кредита;— комиссия за сопровождение сделки;— комиссия за открытие счёта и его ведение;— комиссия за кассовое обслуживание и пр.

Эффективная годовая процентная ставка

Кроме стандартных комиссионных, в эффективную процентную ставку банки включают прочие сборы, в зависимости от вида банковского кредита. Например, если оформляется заём с оставлением залога в виде недвижимости или транспорта, то в полную стоимость кредита включаются и затраты банка на проведение оценки залогового имущества. Сюда же можно отнести услуги нотариуса, необходимые при совершении некоторых кредитных сделок.

Если заёмщик подключается к различным программа страхования: жизни, потери трудоспособности, на случай сокращения, защиты залога и прочие, то стоимость данных услуг также отражается в полной стоимости кредита, хотя эти средства идут на оплату услуг не самого банка, а страховых компаний.

Что не входит в эффективную процентную ставку?

Эта ставка не учитывает различных штрафов и пеней, которые могут применяться к заёмщику в случае нарушения кредитного договора. Не включаются сюда и комиссионные за внесение ежемесячных платежей. Размер этих платежей невозможно спрогнозировать или их вообще может не быть. Если это будет кредит наличными с зачислением средств на пластиковую карту или кредитная карта, то комиссионные за обналичивание средств в этом случае не будут включены в эффективную процентную ставку по кредиту.

Как рассчитывается эффективная процентная ставка?

Расчёт эффективной процентной ставки ведётся по специальной формуле, разработанной Центробанком. Конечно, вычислением можно заняться и самому, зная все дополнительные платежи, включаемые в кредит, но вообще, банки обязаны перед началом оформления озвучить её значение.

Не рекомендуем вам самостоятельно рассчитывать эффективную процентную ставку, так как правильного результат вы всё равно не получите.

Как можно повлиять на полную стоимость кредита?

Размер эффективной процентной ставки одного и того же кредита может увеличиваться или уменьшаться в виду изменений условий кредитования, например, срока выдачи средств. Это связано с тем, что если кредит оформляется на год, то все комиссии распределяются равной суммой на каждый месяц. А если заём оформляется на два года, то сумма комиссионных делится не на 12, а на 24 месяца. Вот и получается, что эффективная процентная ставка в первом случае будет выше.

Еще одно условие выдачи, влияющее на размер полной стоимости кредита — вид ежемесячных платежей. Это могут быть аннуитентные (всегда одинаковая сумма каждый месяц), дифференцированные (когда каждый месяц ежемесячный платёж идет на уменьшение) или буллитные (при такой схеме заёмщик сначала выплачивает проценты банку, а только потом основной долг). Если сравнить эти три вида платежей, то при дифференцированном эффективная ставка будет ниже всего.

Зачем заёмщику знать эффективную ставку?

Ну, начнём с того, что по закону каждый банк, начиная оформлять кредит, обязан сообщить заёмщику полную стоимость кредита. Но на деле всё выходит иначе, заёмщики ошибочно считают годовую процентную ставку основным показателем переплаты, а банки не спешат оглашать эффективную. Если банк не говорит об эффективной ставке первым, то пусть заёмщик сам начинает интересоваться её значением.

Знание эффективной ставки позволяет заёмщику объективно оценивать кредитные предложения. Один банк может предлагать годовую ставку в 15%, но при этом значение полной стоимости кредита будет равно 40%, а другой предлагает годовую 25%, но его эффективная ставка будет равняться 30%.

Прежде чем браться за оформление кредита, обязательно узнавайте у банка значение эффективной процентной ставки, это единственный реальный показатель переплаты.

Мы стараемся, чтобы финансовая грамотность населения нашей страны росла день ото дня, поэтому читайте наши статьи и добавляйте сайт hbon.ru в закладки.

Как определить среднюю процентную ставку 🚩 средневзвешенная процентная ставка это 🚩 Кредитные продукты

Автор КакПросто!

В процессе анализа финансово-хозяйственной деятельности предприятий иногда требуется определить стоимость заемного капитала, уровень доходности по депозитам или ценным бумагам. Для этого применяются средние процентные ставки.

Статьи по теме:

Инструкция

Чтобы узнать стоимость обслуживания кредитного портфеля, рассчитайте средневзвешенную процентную ставку по всем привлеченным кредитам. Вычислите общую сумму расходов на уплату процентов за год, умножив размер кредита на процентную ставку по каждому договору в отдельности и сложив полученные величины. Разделите итоговое значение на показатель кредитной массы предприятия и умножьте частное на 100.Для расчета средневзвешенных ставок по кредитам и депозитам используйте формулу, предложенную Центральным Банком РФ:Pav = (V1 x P1 + V2 x P2 + … + Vn x Pn):(V1 + V2 + … + Vn), где V1, V2, …, Vn – объем кредитов или депозитов,Р1, Р2, …, Рn – номинальная процентная ставка по договору.

Если вам не известны процентные ставки в разрезе договоров, но имеется общая сумма расходов на уплату процентов по кредитам, разделите ее на общий объем кредитной массы и умножьте на 100 - вы получите средневзвешенную ставку.

Кроме того, кредитные и депозитные сделки могут оформляться на условиях переменной процентной ставки. В таком случае ее среднее значение нужно рассчитывать с учетом изменения ее величины в течение всего периода действия договора. Для этого умножьте сумму кредита на процентную ставку, разделите на количество дней в году (365 или 366) и умножьте на число дней, когда она применялась. Рассчитайте и сложите значения процентных расходов для каждой ставки, затем разделите общую сумму на размер кредита и умножьте полученный результат на 100.

Предложение от нашего партнера

Источники:

- средневзвешенная процентная ставка это

Величина процентной ставки позволяет определить показатель прибыльности вклада или сумму, выплачиваемую за пользование кредитом. Большинство людей сталкиваются с проблемой расчета процентов по кредиты или вкладу, а менеджеры банка часто не утруждают себя объяснениями. В связи с этим необходимо знать методику вычисления процентной ставки.

Вам понадобится

- - калькулятор.

Инструкция

Рассчитайте простые проценты по депозитному вкладу в банк. Данная процентная ставка начисляется в конце срока. Для расчета необходимо перемножить значение годовой процентной ставки на первоначальную сумму привлеченных денежных средств и на количество дней по вкладу. Полученное значение разделите на количество дней в данном календарном году и на 100%, чтобы перевести выражение из процентов в денежные единицы. Вычислите сложные проценты по депозиту. Этот метод расчета применяется в том случае, когда капитализация процентов осуществляется внутри срока вклада. Для вычисления суммы начисленных процентов необходимо первоначальный вклад умножить на годовую процентную ставку и на количество календарных дней в расчетном периоде с капитализацией процентов. Разделите полученное значение на количество дней в данном календарном году и на 100%. Рассчитайте процентную ставку при аннуитетном способе погашения кредита. Для расчета общей суммы переплаты по кредиту необходимо отнять единицу от произведения коэффициента аннуитета на число периодов погашения, полученное значение умножьте на сумму полученного кредита. Найдите процентную ставку при дифференцированном способе погашения кредита. Расчет процентов в этом случае ведется в зависимости от политики банка. Если банк устанавливает при кредитовании, что в году 12 месяцев, то начисленные проценты будут равны произведению годовой процентной ставки на остаток кредита в данном месяце, деленные на 12. Если банк принимает, что в году 365 дней, то необходимо перемножить годовую процентную ставку на остаток кредита в данном месяце и на отношение количества дней в месяце на 365. Воспользуйтесь кредитным калькулятором. Данную программу можно установить у себя на компьютере или воспользоваться в сети Интернет. Многие сайты предоставляют возможность онлайн расчета процентных ставок по кредитам и депозитам.Видео по теме

Источники:

- как рассчитать процентную ставку в 2018

Совет полезен?

Распечатать

Как определить среднюю процентную ставку

Похожие советы

www.kakprosto.ru

Что такое годовая процентная ставка по кредиту и возможно ли ее снизить

После экономического кризиса в России отрасль кредитования с легкостью восстановила свои силы и с уверенностью набирает обороты. В современном мире для большинства потенциальных заемщиков вопрос «дадут или не дадут кредит?» потерял свою былую актуальность, поскольку разнообразие условий предоставления займов способно удовлетворить потребности практически всех слоев населения. Теперь же желающих оформить кредит больше интересует под какой процент они могут получить заемные средства?

Что такое годовая процентная ставка по кредиту?

Годовая процентная ставка – это плата, которую кредиторы взимают за предоставление заемных средств. Эта плата всегда выражается в процентном эквиваленте и, как правило, представляет собой фактическую годовую стоимость кредита информарует сайт asks.ru. Ее размер включает в себя различные комиссионные и сопутствующие расходы, связанные с предоставлением и обслуживанием займа. Минимальная ставка зависит от ставки рефинансирования Центробанка, на сегодня ее размер составляет 8,25%. Поэтому финансовые учреждения не имеют права выдавать кредиты под меньшие проценты. Вот и задумайтесь, реально ли взять беспроцентный кредит? Согласно российскому законодательству учреждения, занимающиеся кредитованием, обязаны предоставлять потенциальным заемщикам полную информацию о размере и «составе» годовой ставки. Такое требование должно обеспечивать понимание клиентов о реальной стоимости кредита. В наше время часто встречаются предложения взять взаймы под проценты, рассчитанные не за год, а за месяц (в основном это 2-3%). Чаще всего это относится к оформлению кредитных карт или срочных кредитов наличными. Впрочем, финансовые учреждения, выдающие такие займы, все равно должны информировать потенциальных заемщиков о размере итоговой переплаты до того как будет подписан кредитный договор.

Возможно ли снизить переплату еще на этапе оформлении кредита?

Прежде чем взять взаймы, каждый здравомыслящий человек подыскивает себе наиболее приемлемые условия кредитования. И в первую очередь обращает внимание на сумму итоговой переплаты, которая напрямую зависит от начисляемых процентов. Впрочем, сократить размер процентов не так уж и сложно. Для начала нужно доказать кредитору, что вы ответственный человек, в этом вам может помочь предоставление платежных квитанций из ЖКХ или выписка из трудовой, особенно если у вас продолжительный стаж работы на занимаемой вакансии. Также вам нужно доказать свою платежеспособность. Здесь могут пойти в ход доходы не только с основного места работы, но и дополнительные. Также могут пригодиться поручители с официальным доходом выше среднего, а еще лучше – предоставьте банку ценный залог. Это может быть и автомобиль, и недвижимость, и любое другое ценное имущество.

А как быть, если кредит уже оформлен?

В наше время не все заемщики знают о том, что годовую ставку можно сократить не только на стадии оформления кредита, но и по уже действующим займам. Если у вас возникли финансовые сложности и вы понимаете, что в полной мере вам не потянуть погашение кредита, обратитесь к своему кредитору с просьбой о реструктуризации. Иногда реструктуризация выражается в увеличении периода пользования кредитными средствами или в отсрочке погашения основного долга, но чаще всего банки снижают действующую ставку (не более чем на 1,5-2%). Естественно, кредиторы не в восторге от таких изменений, однако лучше получить хоть какую-то прибыль, чем не получить ее вовсе, если недовольный заемщик уйдет к более лояльному кредитору.

С течением времени стоимость кредитных предложений меняется и это может стать поводом для изменения именно вашей годовой ставки. К примеру, несколько лет назад взять кредит на жилье можно было под 16-20% годовых, напоминает as-audit.ru сейчас же ставки снижены до 10-15%, а поскольку сумма займа приличная и срок кредитования тоже, то и разница в процентах весьма ощутима. В таком случае можно подумать о рефинансировании кредита. В основном такие манипуляции проводят с привлечением другого кредитора, но иногда можно все-таки попытать счастья и в «своем» банке. Однако хотелось бы отметить, что если годовая процентная ставка отличается всего на 1,5-2%, то не стоит и затевать рефинансирование – разница будет несущественной, а хлопот масса. Также не имеет смысла менять ставку, если вы погашаете кредит аннуитетным способом и уже выплатили треть долга - скорее всего в этом случае вы уже вернули банку все его «вознаграждение».

10.09.2013 Оксана Давыдова

rodnayazemlia.ru

Что такое процентная ставка по кредиту

Первое, на что потенциальный заёмщик обращает внимание, – это не все условия предоставления ссуды, а процентная ставка. И только если её численное выражение вписывается в заранее определённый диапазон, человек начинает изучать требования банка и анализировать свои возможности по погашению займа без просрочки. С таким подходом трудно не согласиться. Ведь интуитивно понятно: чем цифра больше, тем стоимость услуги выше. Но более детальные знания о том, что такое процентная ставка по кредиту, тоже могут вам пригодиться.

Виды ставок

Ставка определяет сумму, выраженную в процентах от объёма тела кредита, которую заёмщик должен будет заплатить за пользование заемными средствами.

Классифицировать процентные ставки можно по разным критериям. Например, по сроку:

Классифицировать процентные ставки можно по разным критериям. Например, по сроку: - месячная;

- квартальная;

- годовая.

Чаще всего указывается последняя величина – процент годовых.

В зависимости от изменения в течение времени процентная ставка бывает:

- фиксированной, то есть не подверженной изменениям под воздействием каких-либо внешних факторов;

- плавающей, что значит возможность пересмотра такой процентной ставки по кредиту с учётом колебаний критичных для финансового бизнеса показателей. Например, в случае галопирующей инфляции банк может оставить за собой право изменить величину этой характеристики предоставленного займа.

По времени выплаты процентная ставка подразделяется на:

- антисипативную. Проценты выплачиваются непосредственно в момент получения кредита, а заёмщик получает сумму, уменьшенную на их величину;

- декурсивную. Начисление процентов по кредиту осуществляется в конце периода кредитования, и возврату подлежит долг вместе с процентами.

Что влияет на величину ставки по кредиту

Необходимо отметить, что в разных банках процентные ставки по одному и тому же виду займа существенно отличаются. Например, в сегменте потребительского кредитования их величина изменяется от 17 до 30 и более процентов. Кратко остановимся на основных факторах, оказывающих влияние на значение этого параметра.

Бизнес-факторы

К таковым относятся:

- Объём кредита. Чем он больше, тем процентная ставка ниже.

- Срок договора кредитования. Здесь зависимость уже прямо пропорциональная.

- Вид кредита и условия его предоставления. Ставка потребительского кредита при наличии залога или поручителей будет ниже, чем у аналогичного займа, но без обеспечения.

- Если заёмщик открыл в банке расчётный счёт, на который поступает регулярный доход, процент будет меньше.

- Наличие справки о доходах. Некоторые банки практикуют выдачу ссуд при её отсутствии, но свои риски они компенсируют повышением процентной ставки.

- Кредитная история. Если она безупречна, заёмщик может рассчитывать на уменьшение общей стоимости кредита.

Независимые влияния

Среди факторов данного типа главенствующую роль играет ставка рефинансирования Центробанка. Она представляет собой объём годовых процентов, которые банки должны выплатить главному финансовому регулятору страны за пользование кредитами.

Среди факторов данного типа главенствующую роль играет ставка рефинансирования Центробанка. Она представляет собой объём годовых процентов, которые банки должны выплатить главному финансовому регулятору страны за пользование кредитами. Кроме того, на размер процентной ставки оказывает влияние действующее законодательство, в котором не последнее слово остается за антимонопольным правом.

Пассивные факторы

Они определяются процессами мирового масштаба и тоже оказывают влияние на кредитную политику любого заслуживающего доверия банка. К этой группе факторов относится экономическая и политическая ситуация в отдельной стране, регионе и мире, размеры и динамика доходов населения, а также уровень инфляции.

Необходимо отметить взаимное влияние некоторых факторов. Так, ставка рефинансирования является величиной, производной от инфляции. Последняя наносит, в свою очередь, сокрушительный удар по уровню доходов населения, которому становится просто не под силу выдержать тяжёлое бремя «дорогих» займов. В результате процентная ставка по кредитам снижается.

Процентная ставка по кредиту: Видео

Поделитесь материалом в соц сетях:

schetavbanke.com

Что такое процентная ставка по кредиту.

Займы российских банков кредитных средств за рубежом - это довольно распространенная практика, к которой прибегают практически все коммерческие банки. Европейские банки дают кредиты российским коллегам под чуть меньший процент, чем собственным гражданам. Российские банки несут некоторые издержки по переводу этих денег в Россию. Получив в свое распоряжение кредитные деньги, российские банки делают собственную наценку на процентную ставку по кредиту и уже по ней выдают российским гражданам. Таким образом, чтобы европейский кредит попал в руки российских заемщиков, ему приходится пройти большое количество посредников и значительно вырасти в цене.

Займы российских банков кредитных средств за рубежом - это довольно распространенная практика, к которой прибегают практически все коммерческие банки. Европейские банки дают кредиты российским коллегам под чуть меньший процент, чем собственным гражданам. Российские банки несут некоторые издержки по переводу этих денег в Россию. Получив в свое распоряжение кредитные деньги, российские банки делают собственную наценку на процентную ставку по кредиту и уже по ней выдают российским гражданам. Таким образом, чтобы европейский кредит попал в руки российских заемщиков, ему приходится пройти большое количество посредников и значительно вырасти в цене.

Процентная ставка по кредиту – это сумма, которая указана в процентном выражении к той сумме кредита, которую получатель кредита платит за пользование им в определенный период времени.

Банки дифференцируют ставки по кредитам для разных категорий надежности заемщиков. На практике это означает:чем больше банк выдвигает требований к потенциальным заемщикам, тем ниже процентные ставки по кредиту. Например, самые высокие процентные ставки среди банковских продуктов имеют популярные экспресс-кредиты, которые выдаются всего лишь по двум документам и не требуют каких-либо справок о доходах.

На размер процентной ставки по кредиту влияют: ставка рефинансирования ЦБ РФ, срок предоставления кредита, особенности обеспечения кредита, кредитоспособность и авторитет заемщика, темпы инфляции, перспективы изменения конъюнктуры на кредитном рынке страны и другие. Процентные ставки по кредитам, обеспеченным залогом, минимальны.

Но самый главный фактор, который влияет на процентную ставку по кредиту - стоимость привлеченных кредитных ресурсов банка. Процентная ставка по кредиту подразделяется на несколько видов.

Реальная и номинальная процентная ставка по кредиту.

Как прослеживается связь между инфляцией и ставками по кредиту? Все очень просто: ни один банк не может выдавать займы под процентную ставку, которая ниже уровня инфляции в стране, иначе банк начнет работать себе в убыток. Поэтому, чтобы не обанкротиться и получить прибыль, кредитные организации стараются установить процентную ставку несколько выше, чем уровень официальной инфляции.

Поэтому в этих условиях существуют: номинальная и реальная процентные ставки.

Номинальная ставка процента (Nominal interest rate) — это рыночная процентная ставка без учета инфляции, отражающая текущую оценку денежных активов.

Реальная ставка процента (Real interest rate) — это номинальная ставка процента плюс ожидаемый уровень инфляции.

Например, номинальная процентная ставка составляет 10% годовых, а прогнозируемый темп инфляции — 8% в год. Тогда реальная ставка процента составит: 10 + 8 = 18%.

Коммерческий банк при расчете процентной ставки за кредит учитывает:

- уровень процентной ставки базовой, которая рассчитывается на основе привлечения средств реальной цены;

- уровень расходов банка;

- нормы прибыльности операций;

- с учетом условий кредитного договора надбавку за риск, которая устанавливается в зависимости от критериев: срок кредита, наличие обеспечения по ссуде, взаимоотношения банка и клиента, кредитоспособность заемщика.

Плавающая и фиксированная процентная ставка по кредиту

В России более распространены кредиты с фиксированной процентной ставкой, в которую помимо будущей инфляции закладываются убытки от непредвиденных глобальных экономических изменений, влияющих на мировой рынок кредитования.

Фиксированная процентная ставка по кредиту не подлежит пересмотру и устанавливается на весь период кредитования. Выгодно это и заемщику и кредитору, так как обе стороны имеют возможность рассчитать точно свои расходы и доходы, которые связаны с использованием предоставленного кредита. Фиксированные ставки применяются, как правило, когда выдаются краткосрочные кредиты.

Плавающая процентная ставка в отличие от фиксированной, может изменяться на протяжении срока действия кредитного договора. В России при кредитовании с плавающей процентной ставкой изменения обычно фиксируются два раза в год. То есть в зависимости от значения индекса каждые 6 месяцев плавающая часть ставки по кредиту изменяется. Но бывает, что индекс может пересматриваться каждые три месяца или один раз в год, это зависит от условий кредитного договора, от ситуации, которая складывается на финансовом рынке страны и кредитных рынках.

Итоговая плавающая процентная ставка складывается из двух величин: некого фиксированного базового процента и меняющегося индекса. Индекс зависит от мировой экономической ситуации: чем лучше ситуация, тем ниже базовая ставка.

Применяются в мировой практике такие группы плавающих процентных ставок:

- Процентные ставки официальные – ставка рефинансирования и учетная ставка. Устанавливаются центральным банком страны.

- Межбанковские ставки кредитных ресурсов. Это процентные ставки, под которые предоставляют банки друг другу кредиты. В качестве базисной ставки широко применяется Libor– межбанковская Лондонская ставка предложений. В качестве базисной ставки для кредитов в иностранной валюте широко применяется – LIBOR. Ставка LIBOR может фиксироваться на периоды от нескольких дней до 1 года. Для кредитов в рублях обычно применяется MosPrime.

- »Прайм-рейт» или первоклассная ставка. Это процентная ставка по кредиту, публикуемая по кредитам первоклассным заемщикам. Служит она, как ориентир стоимости кредита и обычно бывает выше предыдущих ставок на 1 - 2%.

- Ставка кредитов частным лицам и небольшим фирмам.

Различают простые и сложные проценты – это зависит от исходной базы. Простые проценты – предполагают на протяжении всего срока кредита применение ставки к одной начальной сумме. Сложные проценты исчисляются к сумме с начисленными процентами в предыдущем периоде.

Размер процентной ставки определяется кредитным договором.

Банк имеет право взимать проценты по кредиту только за тот период, когда заемщик фактически пользовался кредитом. По мере погашения кредита проценты начисляются только на оставшуюся сумму кредита. Заемщик вносит проценты вместе с частью основного долга в соответствии с графиком платежей по кредиту, который определен кредитным договором.

Если сумма, вносимая заемщиком, недостаточна для погашения платежа, начисленных процентов или просроченной задолженности, то погашаются в первую очередь проценты, затем задолженность, а вот оставшаяся сумма идет на погашение основной суммы долга заемщика.

Формирование процентной ставки:

- При расчете размера процентной ставки банки учитывают уровень инфляции в стране, иначе они рискуют работать себе в убыток.

- Кроме того собственных активов банка не достаточно для полноценного кредитования физических или юридических лиц, а может и тех и других вместе, поэтому им необходимо привлекать денежные средства (займы в других банках, вклады населения и др.).

- Помимо реальной цены привлеченных средств и темпов инфляции в процентную ставку банки закладывают и уровень собственных расходов, в том числе заработная плата сотрудников, аренда и содержание рабочих помещений и т.д.

- Процентная ставка по кредиту должна не только компенсировать расходы банка за выдачу и обслуживание кредита, но и обеспечивать определенную прибыль. При этом ставка по кредиту должна быть «конкурентоспособной», т.е. не намного отличаться от ставок по аналогичным кредитным продуктам других банков в большую или меньшую сторону.

- Кроме этого, процентная ставка зависит от спроса на кредиты. Как и на многие другие товары или услуги, спрос на кредиты носит сезонный характер. Например, на канун Нового Года приходится пик потребительского кредитования, когда многие стараются сделать подарки членам своей семьи, родственникам и друзьям. В результате перед Новым Годом у банков возникает дефицит свободных средств, к тому же в этот период депозиты, как правило, не пользуются популярностью.

Смотрите также:

Что такое плавающая процентная ставка?

Эффективная процентная ставка.

www.kredituemall.ru

Как рассчитать проценты по кредиту

Большинство людей рано или поздно обращаются к кредитованию, поскольку гораздо проще взять деньги в долг под проценты, чем просить значительную сумму у друзей и знакомых в долг. В нашей жизни порой происходят события, подготовиться к которым заранее сложно, и отложенных на «черный день» денег не хватает. Начитавшись страшных историй в газетах, когда банки за долги отнимают квартиру, машину и последнюю рубашку, большинство людей стараются подготовиться заранее к походу в банк. Узнав все подробности кредита в банке, можно попробовать самостоятельно ответить на вопрос «как рассчитать проценты по кредиту» и узнать размер будущей переплаты.

Практически все банки в настоящее время выдают кредиты, где ежемесячные платежи являются аннуитетными, то есть в графике платежей суммы не меняются. Любой платеж состоит из суммы основного долга и процентов по кредиту (если нет дополнительных ежемесячных комиссий). В самом начале выплат в сумме ежемесячных выплат доля процентов выше, а затем она постепенно уменьшается, а выплаты по основному долгу, соответственно, увеличиваются. Иногда наряду с аннуитетными платежами применяются дифференцированные платежи, когда сумма ежемесячных выплат постепенно уменьшается. Итак, как правильно рассчитать проценты.

Как рассчитать проценты по кредиту.

В каждом аннуитетном платеже обязательно есть аннуитетный коэффициент, от него зависят все дальнейшие параметры кредита. Для того, чтобы рассчитать коэффициент, применяется следующая формула:

AК = КП * (1+КП)N / ((1+КП)N-1)AК — аннуитетный коэффициент;КП — коэффициент процентной ставки

N — срок выплаты кредита в месяцах

КП или коэффициент процентной ставки можно рассчитать по формуле:

КП = ПС/1200 , где ПС – это та годовая процентная ставка, которую рекламирует банк.

Теперь совсем несложно рассчитать сумму, которую вам нужно будет платить банку ежемесячно.

Ежемесячный платеж = Аннуитетный коэффициент * Сумма кредита.

Теперь давайте рассчитаем общую сумму долга, то есть ту сумму, которую вам придется отдать банку за весь срок кредитования.

Полная стоимость кредита = Срок в месяцах * Ежемесячный платеж по кредиту.

Ну а теперь, раз уж мы задались вопросом, как рассчитать проценты по кредиту, посчитаем размер переплаты по ссуде:

Переплата по ссуде = Общая сумма платежей по кредиту – Сумма кредита

Теперь вы можете легко спланировать свой семейный бюджет и траты по кредиту, поскольку для вас теперь не является секретом, как рассчитать проценты.

Эффективная процентная ставка.

Хотелось бы отметить один важный момент. Вы должны четко представлять, что вы имеете в виду, когда пытаетесь понять, как рассчитать проценты по кредиту. Помимо годовой процентной ставки в банке вам могут озвучить эффективную процентную ставку. Эта ставка включает в себя все остальные переплаты по кредиту плюс годовая процентная ставка. Эта ставка гораздо ближе к реальности, чем обычная годовая ставка по ссуде.

Теперь несколько слов о годовом проценте. Существуют такие понятия, как простой и сложный процент. Сложные проценты начисляются на нарощенную сумму кредита плюс прошлые начисления. Простые проценты начисляются на изначальную сумму. Так вот годовой процент – это сложный процент, и его нельзя рассчитать, если брать изначальную сумму кредита. Почему нельзя? Проценты каждый месяц начисляются на остаток основного долга, а не на всю сумму, а начисление производится по принципу аннуитетов.

Не стесняйтесь в банке попросить примерный график платежей и сравнить итоговую сумму переплаты с той, которая получилась у вас. И не забудьте при расчетах общей суммы кредита приплюсовать туда все суммы комиссий и страховок, которые банк непременно с вас возьмет.

fb.ru