Коэффициент рентабельности собственного капитала (ROE). Виды коэффициентов рентабельности — ROA, ROS, ROCE. Ros формула расчета

формулы и их расчет, особенности вычисления, пути повышения рентабельности

Рентабельность продаж является ключевым показателем оценки эффективности деятельности организации. Его часто применяют для премирования работников. К примеру, рекомендовано использовать рентабельность продаж для поощрения, чтобы повлиять на окончательный результат финансово-хозяйственной и производственной деятельности. Перевыполнение плана должно быть основанием для выплаты премий в размере 1/3 оклада руководителя.

Достижение установленного уровня рентабельности продаж применяется в показателях, которые используют при анализе финансовых результатов, формирования прогнозов бизнес-планов.

Экономический смысл ROS

Начинать изучение коэффициента следует с экономического смысла. Зачем рассчитывают рентабельность продаж? Он показывает деловую активность компании и эффективность. Рентабельность продаж определяет количество денежных средств от реализации товара, ставшее прибылью предприятия. Объем реализации не имеет значение, так как при анализе используют значение чистой прибыли.

Рентабельность продаж помогает оценить эффективность продажи основного продукта или группы товаров. Она позволяет определить в продажах долю себестоимости.

Расчет производят за желаемый промежуток времени. Это позволяет скорректировать ценовую стратегию, затраты по осуществлению хозяйственной деятельности. Показатель уменьшается или увеличивается в различные промежутки времени. Рост происходит за счет понижения объемов продаж и повышения прибыли (уменьшение издержек, увеличение стоимости). Стоит помнить, что при росте стоимости спрос начнет уменьшаться, что негативно повлияет на объемы.

Расчет

Рентабельность продаж является маркером продуктивности работы компании. Это индекс экономической состоятельности, показывающий результативность использования финансово-трудовых, производственно-материальных и остальных ресурсов компании.

Расчет производят со следующими целями:

- эффективный контроль над прибылью;

- мониторинг развития активности;

- определение прибыльных или убыточных реализаций;

- определение части себестоимости в общереализационных процессах;

- контроль над ценовой политикой.

Правильное определение важно для анализа деятельности организации. Классической формулой определения рентабельности продаж считают отношение прибыли к полученной выручке. Однако часто чистую прибыль заменяют другими видами прибыли для упрощения анализ экономических показателей. По этой причине существует несколько формул для определения коэффициента. Но все они основаны на отношении полученной прибыли к выручке.

Формула

На практике для определения рентабельности продаж применяют простой расчет:

ROS = Net Income/Net Sales

ROS return on sales – рентабельность продаж;

Net Income (NI) – чистая прибыль в рассчитываемом периоде;

Net Sales (NS) – выручка без косвенных налогов (акцизы, НДС).

В российской системе бухгалтерии используется аналогичная формула.

Для статистики допустимо определять рентабельность как отношение рассчитанной прибыли к выручке. При оценке финансовой деятельности часто необходимо рассчитать по EBITDA (прибыль до отчисления налогов и процентов) и EBIT (прибыль до вычета налогов), операционной или чистой прибыли, валовой марже. Тогда появляются специальные показатели:

- по валовой прибыли – берется отношение полученной валовой прибыли к рассчитанной выручке;

Валовая прибыль получается вычитанием из выручки себестоимости реализаций. Получить его можно в форме 2 бухотчета по прибыли и убыкам.

- операционная – отношение прибыли до отчисления налогов и процентов к выручке;

Размер прибыли до налогообложения берут из формы 2. Коэффициент показывает, какая доля прибыли находится в полученной выручке за минусов процентов и налоговых отчислений.

- по прибыли до налогов – отношение прибыли до налоговых вычетов к выручке.

Чтобы избежать путаницы по умолчанию для расчетов берут чистую прибыль. В зарубежных источниках применяют EBIT, который по российской отчетности будет определен некорректен.

На расчет влияет налоговая нагрузка, наличие данных и целей анализа. Иногда рентабельность считают только для основной продукции или группе из нескольких товаров.

Пример расчета

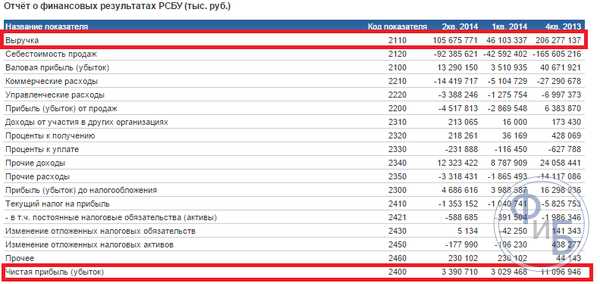

Рассмотрим пример расчета ROS для ОАО «Аэрофлот». В InvestFunds получим квартальную финансовую отчетность компании. Ниже представлена таблица с данными.

Рассчитаем рентабельность за 4 периода:

- ROS 2013-4 = 11096946/206277137*100% = 5%;

- ROS 2014-1 = 3029468/46110337*100% = 6%;

- ROS 2014-2 = 3390710/105675771*100% = 3%.

Рентабельность во всех периодах больше нуля. К первому кварталу 2014 года она поднялась до 6%, но во втором уже упала на 3%.

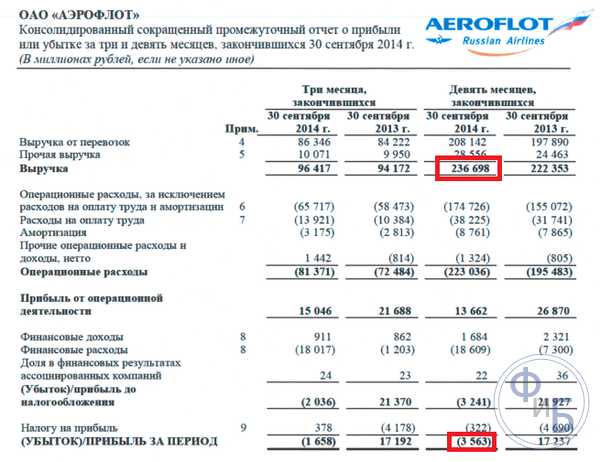

Рассчитаем по МСФО. Расчетные данные можно получить из финансовой отчетности на официальном сайте.

За 9 месяцев 2014 года ROS = 3563/236698*100% = 1%, а за такой же период 2013 года ROS = 17237/222353*100% = 7%. Рентабельность продаж упала на 6%.

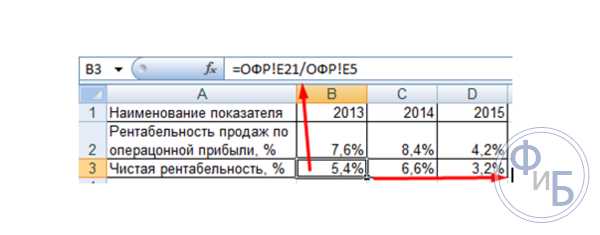

ROS в Excel

Международное обозначение рентабельности продаж – ROS. Классическая формула:

ROS = 100% *прибыль/выручку

В определенных ситуациях требуется расчет доли балансовой, валовой или другой прибыли в выручке.

Валовая рентабельность продаж:

100% * валовая прибыль/выручку

Этот показатель указывает на долю «грязных» денег до вычетов налогов. Элементы должны быть в денежном выражении. Выручку и валовую прибыль берет из финансового отчета.

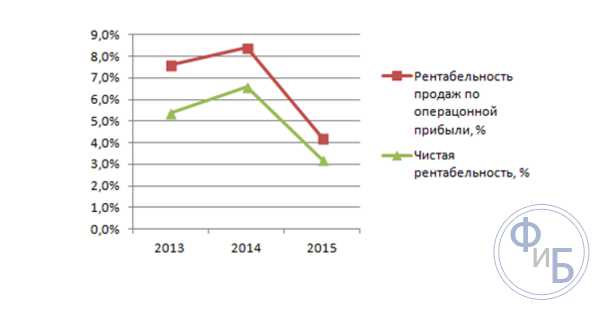

В ячейке валовой прибыли устанавливают процентный формат и вписывают формулу. На примере коэффициент в динамике стабилен, что свидетельствует о правильном контроле ценообразования и ассортиментом продукции компании.

Рентабельность по EBIT равна:

100% * операционная прибыль/выручку

Для сбора данных используют форму 2:

Формула имеет вид:

(строка 2300+строка 2330)/строка 2110*100%

В формулу подставляют нужные ячейки:

Рентабельность продаж по чистой прибыли определяется:

100% * чистая прибыль/выручку

Чистая рентабельность указывает процентную часть чистой прибыли в рубле выручки. Показатели так же берут из финансового отчета:

Для сравнения перенесем данные на график:

Анализ результатов

Рентабельность продаж указывает на прибыль, приносимую каждой единицей выручки, то помогает оценивать эффективность. Общепринятые нормативы в этом плане отсутствуют. Для сравнения используют показатели аналогичных предприятий или среднеотраслевые значения.

Как правило, в частных компаниях руководство самостоятельно устанавливает нормы и допустимые отклонения. Уровень рентабельности продаж помогает проанализировать в динамике эффективность работы и сравнить с ближайшими конкурентами по каналам сбыта или продукции.

Рассматривая рентабельность продаж в общем, то чем меньше частей прибыли в выручке, тем больше в выручке расходов и хуже конкурентная позиция. Низкое значение ROS говорит о неправильной ценовой политике. Однако в некоторых случаях используют специальную конкурентную стратегию, чтобы занять большую часть рынка и вытеснить конкурентов при помощи демпинга. Если показатель уменьшается с каждым отчетным периодом, то требуется понижать затраты или пересматривать ассортимент, ликвидируя низкомаржинальные продукты.

Низкая рентабельность продаж при высоком объеме реализованной продукции говорит о содержании большого процента в затратах непроизводственных расходов. Тогда рекомендуют заняться оптимизацией затрат и повышать стоимость товара.

При анализе рентабельности в целом по организации проблематично определить, какие меры требуется принять. Внести ясность в причины неэффективности поможет анализ в разрезе видов деятельности, направлений, продуктов и товарных групп. Ранжирование по рентабельности позволит определить проблемные продукты. Стоит учитывать объемы и стратегическую роль каждого товара в продуктовом портфеле. Например, снижает рентабельность продукт «дойная корова» - продукт с устойчивым спросом и дающий большую долю продаж. Прекращение выпуска подобного товара будет стратегической ошибкой.

Скорректировать стоимость поможет анализ коэффициента рентабельности продаж по основным продуктам. Важно учитывать масштаб: когда растут продажи, накладные расходы распределены на множество единиц продукции, что повышает ROS в разрезе товарных групп и товаров. Процентная составляющая накладных расходов уменьшается – они сохраняются с увеличением продаж, но выручка и рентабельность по ней растут.

К примеру, в отрасли работают два гиганта с диверсифицированным ассортиментом и высокими накладными расходами, а так же несколько малых предприятий. Для первых низкий ROS является нормой, но вторые имеют высокое значение показателя. Крупные компании получают большую прибыль, мелкие – достаточно скромную в абсолютном выражении. Основная цель коммерческих организаций – максимизация прибыли, что стоит учитывать стратегия развития. Необходимо реально подойти к оценке доступности ресурсов, состояния рынка. Главную цель согласовывают с ограничениями при выработке стратегии. Стремление к прибыли при ограниченном спросе и ресурсов воплощается через стремление к увеличению ROS. Рост значения достигается ростом прибыли или уменьшением расходов. Идеально, когда два этих параметра будут оптимальными одновременно. Однако знаменатель в формуле расчета (размер выручки) ограничен емкостью рынка.

Ранее упоминалось, что снижение рентабельности продаж иногда предусматривают в стратегии. В период захвата рынка прибыль и рентабельность будут снижаться, а для поддержания уровня продаж необходимы дополнительные затраты на продвижение. Это дополнительно снижает значение ROS. Так же предыдущие капитальные вложения в реализацию стратегии повышают амортизационные отчисления и снижают рентабельность продаж.

Факторный анализ должен учитывать специфику влияния на рентабельность изменение стоимости. Высокую эффективность показывает анализ за несколько лет или месяцев. Это помогает проследить общую тенденцию развития и определить слабые стороны.

Критерии анализа:

- Рост рнтабельности – позитивный момент.

- Падение рентабельности – негативный момент.

Для определения тенденции требуется установить отчетный и базовый периоды. Для последнего лучше использовать прошлый год или период с максимальным доходом. Учет базисного периода необходим для сравнения коэффициентов рентабельности, посчитанных для каждого перечисленного периода.

Отраслевые нормативы

Нормой считают положительное значение. Если рентабельность имеет отрицательное значение, то следует работать над повышением эффективности управления организацией.

В РФ существуют отраслевые значения рентабельности по продажам:

- строительство – 7%;

- сельское хозяйство – 11%;

- добыча ископаемых – 26%;

- торговля опт и розница – 8%.

В общем, значение 1-5% считается низким, 5-20% - средним, 20-30% - высоким, более 30% - сверхвысоким.

При низком значении необходимо повышать эффективность управления методом расширения клиентской базы, снижением стоимость товаров субподрядчиков, роста оборачиваемости товара.

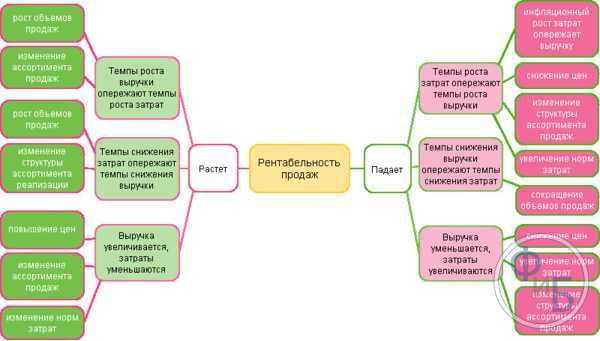

Факторы снижения

Рентабельность продаж характерезует деловую активность и отражает эффективность работы организации. Оценка помогает определить, какое количество денег от продажи товара будет прибылью. Существенное значение имеет ни сколько продано продукции, а сколько заработано чистой прибыли. Коэффициент так же помогает определить в продажах долю себестоимости. Его лучше анализировать динамике. Изменение говорят об экономических явлениях. Рост происходит, когда:

- повешение выручки идет быстрее затрат – поменялся ассортимент, выросли объемы;

- снижение затрат происходит быстрее уменьшения выручки – поднялись стоимость продукции, поменялась структура ассортимента;

- растет выручка, а затраты снизились – поднятие себестоимости, изменение нормы затрат или ассортимента.

Благоприятными для компании будут первый и третий случаи. Необходимо провести расширенный анализ для определения устойчивости положения. Второй случай нельзя называть благоприятным, так как улучшения только формальные – выручка снижается. Необходимо проанализировать ассортимент и ценообразование.

Если рентабельность уменьшается:

- затраты увеличиваются быстрее выручки – инфляция, уменьшения стоимости, повышение норм затрат или изменение структуры ассортимента;

- выручка падает быстрее затрат – снижаются продажи;

- выручка уменьшается, а затраты становятся больше – повышение норм затрат, снижения цены, изменение ассортимента.

Первый случай однозначно неблагоприятный и требует дополнительных исследований для определения пути корректировки работы. Второй случай говорит о желании организации снизить сферу влияния в рыночной нише. Для третьего варианта необходимо проанализировать ассортимент, ценообразование, систему контроля затрат.

Снижение рентабельности может происходить по различным причинам. Например, рост расходов опережает увеличение прибыли. Это может происходить из-за снижения стоимости, изменения ассортимента, повышения нормозатрат и др. Для улучшения значения необходимо проанализировать ценообразование, систему контроля затрат и ассортимент.

Ускоренное уменьшение выручки в сравнении со снижением затрат возникает при падении объемов продаж. Требуется провести анализ маркетинговой стратегии. Рост затрат связан ростом цены, нормазатрат и изменением структуры ассортимента. Руководство должно проанализировать ассортиментную политику и ценообразование.

Обязательно учитывают, что снижение ROS говорит о снижении конкурентоспособности организации и падении спроса на продукцию. Компании потребуется ряд процедур, которые помогут активно стимулировать спрос, повысить качество товара и интенсивно освоить новые рыночные ниши.

Если при анализе будет принято решение о снижении объемов или увеличении оборотных активов, этого будет достаточно для ликвидации негативных факторов. Но если причиной является повышение затрат, то корректирующие мероприятия проводят с особой осторожностью, так как источник снижения затрат может иссякнуть. Экономисты в подобных случаях рекомендуют переориентировать производство на выпуск иной продукции.

Повышение рентабельности продаж

Закономерность снижения рентабельности не должна считаться приемлемой и требует принятие определенных мер для повышения показателей. При создании стратегии обязательно учитывают важные факторы:

- изменения на рынке;

- колебания рыночного спроса;

- анализ работы конкурентов;

- экономия внутренних резервов.

Только после рассмотрения этих факторов, сделанных выводов во время анализа требуется перейти к применению выработанной стратегии на практике, которая поможет скорректировать ситуацию. Среди основных действий для повышения рентабельности называют:

- Модернизация и повышение производственных мощностей.

- Создание оптимальной маркетинговой стратегии.

- Всесторонний контроль качества продукции.

- Снижение себестоимости.

- Мотивация личного состава.

Советы экономистов для повышения рентабельности продаж:

- Ознакомится с предложениями конкурентов, которые занимают одну нишу на рынке с организацией. Следует отслеживать их ценовую политику.

- Отслеживать нововведения и изменения, их следует внедрять в производство. Хороший товар всегда должен соответствовать стандартам. Если игнорировать модернизацию, то товар начнет устаревать, а спрос – падать. Следует отдавать предпочтение гибкой ассортиментной политики.

- Определить расходы, которые возможно сократить без урона производству.

- Рассмотреть возможность снижения себестоимости, сохранив доходы от реализации.

Увеличения стоимости товара не всегда оправданный шаг. Покупатели могут отказаться от приобретения товара и найти более доступный аналог.

- Каждый месяц и год анализировать экономические результаты с учетом сезонности. Всегда следует иметь минимально, максимально допустимые значения показателей.

- Объединить в пары менеджеров по продажам. Один должен заниматься активными продажами, а второй – сопровождать контракты и контролировать их исполнение.

Коэффициент рентабельности продаж будет основополагающим критерием для анализа финансово-хозяйственной деятельности. Для повышения его значения требуется проанализировать достижения и определить факторы, препятствующие дальнейшему развития. После выявления проблем и причин их появления требуется тщательно проработать меры исправления негативных тенденций.

www.finanbi.ru

Рентабельность собственного капитала (ROE). Формула. Пример расчета для ОАО "КАМАЗ"

Разберем рентабельность собственного капитала. В иностранных источниках коэффициент рентабельности собственного капитала обозначается как ROE – Return On Equity (или Return on shareholders’ Equity), и показывает долю чистой прибыли в собственном капитале предприятия.

Начнем с определения экономической сущности коэффициента рентабельности собственного капитала, затем приведем формулу расчета, как для отечественной, так и для зарубежных форм бухгалтерской отчетности и не забудем еще и поговорить о нормативах данного показателя.

Рентабельность собственного капитала. Экономическая сущность показателя

Для кого нужен данный коэффициент рентабельности собственного капитала?

Это один из важнейших коэффициентов, используемый инвесторами и собственниками бизнеса, который показывает, как эффективно были использованы вложенные (инвестированные) в предприятие деньги.

Отличие рентабельности собственного капитала (ROE) от рентабельности активов (ROA) заключается в том, что ROE показывает эффективность не всех активов (как ROA), а только тех, которые принадлежат собственникам предприятия.

Как использовать коэффициент рентабельности собственного капитала?

Как было сказано выше, данный показатель используется инвесторами и собственниками предприятия для оценки собственных инвестиций в него. Чем выше значение коэффициента, тем инвестиции более доходные. Если же рентабельность собственного капитала меньше нуля, то есть повод задуматься над целесообразностью и эффективностью инвестиций в предприятие в будущем. Как правило, значение коэффициента сравнивается с альтернативными вложениями средств в акции других предприятий, облигаций и, в крайнем случае, в банк.

Важно отметить, что слишком большое значение показателя может негативно влиять на финансовую устойчивость предприятия. Не забывайте главный закон инвестиций и бизнеса: больше доходность – больше риск.

Рентабельность собственного капитала. Формула расчета по балансу

Формула коэффициента рентабельности собственного капитала состоит из деления чистой прибыли предприятия на его собственный капитал:

Коэффициент рентабельности собственного капитала = Чистая прибыль/Собственный капитал

Все коэффициенты рентабельности для удобства считаются в процентах, поэтому не забудьте умножить полученное значение на 100.

По отечественной форме бухгалтерской отчетности данный коэффициент будет рассчитываться следующим образом:

Коэффициент рентабельности собственного капитала = стр.2400/стр.1300

Данные для формулы берутся из «Отчета о прибылях и убытках» и «Баланса». Раньше в старой форме бухгалтерской отчетности (до 2011 года) коэффициент рассчитывался так:

Коэффициент рентабельности собственного капитала = стр.190/стр.490

По системе МСФО коэффициент имеет следующий вид:

Формула Дюпона для расчета рентабельности собственного капитала

Для расчета коэффициента рентабельности собственного капитала зачастую используется формула Дюпона. Она разбивает коэффициент на три части, анализ которых позволяет лучше понять, что в большей степени влияет на итоговый коэффициент. Другими словами это трехфакторный анализ коэффициента ROE. Формула Дюпона имеет следующий вид:

Коэффициент рентабельности собственного капитала (формула Дюпона) = (Чистая прибыль/Выручка) * (Выручка/Активы)* (Активы/Собственный капитал)

Формула Дюпона впервые была использована в финансовом анализе в 20-е годы прошлого века. Она была разработана американской химической корпорацией DuPont. Рентабельность собственного капитала (ROE) по формуле Дюпона делится на 3 составляющие: операционную эффективность (рентабельность продаж),эффективность использования активов (оборачиваемость активов),кредитное плечо (финансовый леверидж).

ROE (по формуле Дюпона) = Рентабельность продаж*Оборачиваемость активов*Кредитное плечо

По сути если все сократить, то получится описанная выше формула, но такое трехфакторное выделение составляющих позволяет лучше определить взаимосвязи между ними.

Коэффициент рентабельности собственного капитала. Пример расчета для ОАО «КАМАЗ»

| ROE для ОАО «КАМАЗ» | Рассчитывать коэффициент рентабельности собственного капитала будем для автомобильной корпорации ОАО «КАМАЗ», которая производит грузовые автомобили, спецтехнику и автобусы. |

Для оценки рентабельности собственного капитала необходимо получить финансовую отчетность исследуемой компании. На официальном сайте предприятия ОАО «КАМАЗ» за 4 последних года можно взять финансовые данные. Альтернативным вариантом является использование сервиса InvestFunds, который позволяет получить данные за несколько кварталов и лет. На рисунке ниже показан пример импорта данных по балансу.

Расчет коэффициента рентабельности собственного капитала для ОАО «КАМАЗ». Отчет о доходах

Расчет коэффициента рентабельности собственного капитала для ОАО «КАМАЗ». Балансовый отчет

Рассчитаем коэффициенты за 4 года:

Коэффициент рентабельности собственного капитала 2010 = -763/70069 = -0,01 (-1%)Коэффициент рентабельности собственного капитала 2011 = 1788/78477 = 0,02 (2%)Коэффициент рентабельности собственного капитала 2012 = 5761/77091 = 0,07 (7%)Коэффициент рентабельности собственного капитала 2013 = 4456/80716 = 0,05 (5%)

Наблюдается рост показателя с -1% до 5% за 4 года. Тем не менее, вложения в акции данной компании не целесообразны, т.к. коэффициент рентабельности меньше чем вложение в альтернативные проекты. К примеру, в 2013 году банковская ставка по депозитам была около 10%. Эффективнее было вложить свободные денежные средства в депозит, чем в ОАО «КАМАЗ» (5%<10%).

Помимо оценки рентабельности собственного капитала инвесторам необходимо оценить другие показатели эффективности предприятия: рентабельность активов, рентабельность продаж. В настоящее время одним из важнейших критериев оценки инвестиционной привлекательности предприятия является эффективность системы продаж предприятия. Более читайте в статье: «Рентабельности продаж (ROS). Формула. Расчет на примере ОАО «Аэрофлот»«.

Рентабельность собственного капитала. Норматив

В среднем значение ROE в США и Великобритании равняется 10-12%. Для инфляционных экономик значение коэффициента выше. По данным международного рейтингового агентства S&P коэффициент рентабельности капитала российский предприятий составил 12% в 2010 году, прогноз на 2011 года был – 15%, на 2012 – 17%. Отечественными экономистами считается, что 20% — нормальное значение для рентабельности собственного капитала.

Главный критерий оценки коэффициента рентабельности собственного капитала – это сравнение его с альтернативной доходностью, которую может получить инвестор от вложения в другие проекты. Как было разобрано в примере выше, вкладываться в ОАО «КАМАЗА» было не эффективно.

Автор: Жданов Василий Юрьевич, к.э.н.

finzz.ru

Коэффициент рентабельности собственного капитала

Коэффициент собственного капитала – Return on shareholders’ Equity (ROE).

Коэффициент рентабельности собственного капитала представляет собой отношение чистой прибыли предприятия к средней величине собственного капитала. Для расчета данного коэффициента используется бухгалтерский баланс организации.

Рентабельность собственного капитала отражает размер прибыли, которую получает организация на единицу стоимости собственного капитала.

Данный показатель является определяющим для стратегических инвесторов, которые определяют свои вложения на долгосрочных период более одного года. Коэффициент рентабельности собственного капитала показывает как руководители предприятия и собственники управляют капиталом предприятия и какую норму прибыли они создают на имеющийся капитал. ROE можно использовать для сопоставления предприятий и выбора наиболее инвестиционно привлекательных объектов инвестирования. Стратегические инвесторы осуществляют вложения непосредственно в уставной капитал предприятия взамен на долю прибыли организации. Поэтому показатель ROE является важнейшим показателем инвестиционной привлекательности предприятия и эффективности работы менеджмента.

Одной из стратегий инвестирования является поиск аналогичных компаний и расчет коэффициент собственного капитала если данный коэффициент ниже чем у аналогичных предприятий отрасли, то это говорит о наличии перспектив роста рыночной стоимости организации (роста стоимости акций). Помимо сравнения с другими предприятия коэффициент рентабельности собственного капитала сравнивают с альтернативными инвестициями в акции, облигации, депозиты. Предприятие становится инвестиционно привлекательно, когда ROE превышает безрисковую банковскую ставку или ставку по безрисковым государственным облигациям ГКО и ОФЗ.

Формула расчета коэффициента рентабельности собственного капитала — ROEПоказатель рассчитывается по данным 2-й формы бухгалтерской отчетности – отчет о прибылях и убытках.

Рентабельность собственного капитала (ROE) = Чистая прибыль / Собственный капиталROE = (стр.190) / (0,5 *(стр. 490 начало года + стр.490 конце года))

Рентабельность собственного капитала можно расписать через рентабельность активов, формула будет иметь следующий вид:

ROE = ROA / ((1-Заемные средства) / Среднегодовой размер активов или пассивов)

Показатель ROA отражает сколько прибыли приносит предприятию его имущество и он зависит от коэффициента рентабельности продаж ROS, который отражает норму чистой прибыли на объем проданной продукции.

ROA = Чистая прибыль / Средняя стоимость активовROA = стр.190 / (0,5 *(стр.300 начало года + стр.300 конец года))

ROS = Прибыль от продаж / Объем продаж продукцииROS = стр. 50 Форма 2 / стр. 010 Форма 2

Отсюда можно сделать вывод, что увеличение продаж продукции повышение рентабельность продаж, повышает рентабельность активов и повышение рентабельность собственного капитала предприятия и следовательно инвестиционную привлекательность организации. Таким образом, одним из основных показателей и перспективности развития предприятия является способность его генерировать чистую прибыль за счет основной своей деятельности.

Разновидность коэффициента рентабельности собственного капитала – ROCEВ экономической практике также используют разновидность коэффициента рентабельности собственного капитала – коэффициент рентабельности обыкновенного акционерного капитала (Return On Common Equity, ROCE). Формула расчета имеет следующий вид:ROCE = (Чистая прибыль – Привилегированные дивиденды) / Среднегодовой размер активов

3-х факторный анализ рентабельности собственного капитала (ROE)Для выделения факторов, влияющих на коэффициент рентабельности собственного капитала целесообразно расписать показатели коэффициента на факторы. В итоге, формула будет иметь следующий вид:

ROE = Дол_чист_приб * ROA * Мульт_Кап

гдеДол_чист_приб – доля чистой прибыли в общей сумме балансовой прибыли;ROA – коэффициента рентабельности активов;Мульт_Кап – мультипликатор капитала.

Данная формула показывает связь рентабельности собственного капитала и прибыльности предприятия, прибыльности имущества и степенью финансового риска.

4-х факторный анализ рентабельности собственного капитала (ROE)Данная модель была предложена Савицкой Г.В., где коэффициент рентабельности активов был расписан на составные части. В итоге аналитическая формула имеет следующий вид:

ROE = Дол_чист_приб * Мульт_Кап * Рент_Об * Коэф_ОбРент_Об – рентабельность оборота;Коэф_Об – коэффициент оборачиваемости капитала.

Другие разновидности коэффициентов рентабельности представлены в статье «12 основных коэффициентов рентабельности и формулы расчета».

Автор: к.э.н. Жданов И.Ю.

finzz.ru

Рентабельность собственного капитала. Формула. Анализ

В этой статье мы разберем один из ключевых показателей финансовой устойчивости компании – рентабельность собственного капитала. Используется как для оценки финансового состояния бизнеса так и инвестиционных проектов.

Рентабельность собственного капитала

Рентабельность собственного капитала (англ. ROE, Return on shareholders’ Equity) – показатель характеризующий прибыльность собственного капитала предприятия. Рентабельность собственного капитала показывает эффективность управления менеджментом предприятия собственными средствами и напрямую определяет инвестиционную привлекательность для инвесторов и кредиторов. Чем выше рентабельность, тем выше доходность собственного капитала.

Данный коэффициент используется инвесторами для сравнительной оценки различных инвестиционных проектов и вариантов инвестирования, сопоставляя доходность собственного капитала с альтернативными вложениями: акции, банковские вклады, фьючерсы, индексы и т.д. Если рентабельность собственного капитала превышает минимально установленный уровень доходности для инвестора, то предприятие становится инвестиционно привлекательным. Минимально допустимым уровнем может быть доходность по безрисковому активу. На практике, за безрисковый актив принимают государственные ценные бумаги, которые обладают максимальным уровнем надежности. В России к таким бумагам относят – государственные корпоративные облигации (ГКО) и облигации федерального займа (ОФЗ).

Читайте также →рентабельность заемного капитала, →рентабельность перманентного капитала (ROIC), →рентабельность совокупного капитала.

Формула расчета рентабельности собственного капитала бизнеса

Данные для расчета рентабельности собственного капитала берутся из бухгалтерского баланса (Собственный капитал) и отчета о прибылях и убытках (Чистая прибыль). Расчет коэффициента представляет собой отношение чистой прибыли предприятия к размеру собственных средств.

Для получения более точного значения показателя используют средние значения чистой прибыли и собственного капитала, которые рассчитываются как среднеарифметическое значение на начало и конец года.

Расчет рентабельности собственного капитала для периода, отличного от года используют следующую модификацию формулы:

Одним из подходов расчета рентабельности собственного капитала является оценка показателя на основе модели Дюпона. Данная модель представляет трехфакторный анализ основных параметров, формирующих рентабельность собственного капитала.

где:

ROS (Return on Sales) – рентабельность продаж предприятия;

TAT (Total Assets Turnover) – оборачиваемость активов;

LR (Leverage Ratio) – финансовый рычаг.

Можно заметить, что прибыльность собственного капитала определяется эффективностью системы продаж, скоростью оборота активов и уровнем финансового риска (зависимость от заемных средств) и отражает экономический, производственный и финансовый аспект деятельности предприятия. Более подробно про рентабельность продаж читайте в статье «Коэффициент рентабельности продаж (ROS). Расчет на примере ОАО «Аэрофлот»«.

Пример расчета коэффициента рентабельности собственного капитала

Анализ показателя рентабельности собственного капитала

Чем выше значение рентабельности собственного капитала, тем выше доходность и эффективность управления менеджментом предприятия только собственным капиталом. Так как данный показатель используется в оценки инвестиционных проектов стратегическими инвесторами, то его значение сопоставляют с доходностью альтернативных вложений или безрисковой процентной ставкой. Коэффициент целесообразно применять для оценки только в том случае если предприятие имеет собственный капитал, другими словами, положительные чистые активы. В противном случае показатель не актуален для проведения анализа.

Резюме

Показатель рентабельности собственного капитала является важнейшим коэффициентом оценки финансового состояния предприятия и уровня инвестиционной привлекательности и активно используется как менеджерами, собственниками и инвесторами для диагностики финансового состояния.

Автор: к.э.н. Жданов Иван Юрьевич

finzz.ru