Что такое НДС? Ставка, расчет, сроки уплаты НДС. Ндс система

что это такое и как его рассчитать?

НДС - что это такое? Этой теме будет посвящена наша статья, в которой мы расскажем о том, зачем установлен это налог, опишем его особенности. Налог на добавленную стоимость - косвенный и является одним из самых важных способов пополнения российской государственной казны. О нем в подробностях должен знать каждый, кто хочет заниматься предпринимательством. Итак, приступим к изучению НДС!

Что это такое?

Так называемая добавленная стоимость присутствует фактически на всех ступенях производства товаров: от самого начала их изготовления до момента покупки их потребителем.

Налог на эту самую дополнительную наценку предприятие платит со своей суммы прироста стоимости. Если объяснять простыми словами, она вычисляется так: выручка от продажи товара минус сумма затрат на сырье для производства (если оно было куплено у стороннего продавца). Существует также список товаров и услуг, не облагающихся этим бременем.

Предприятие обязано выставлять в счете своим заказчикам и покупателям налог на добавленную стоимость, но сама фирма его не получает - этот налог целиком уходит в государственную казну.

НДС - что это такое с точки зрения расчетов?

В соответствии с законами нашей страны, налог на добавленную стоимость вычисляется следующим образом: "налог по ставке с налоговой базой" минус "сумма налоговых вычетов".

Налоговый вычет - это сумма всех налогов, уплаченных при покупке всех необходимых материалов и услуг для работы фирмы (облагаемые НДС).

НДС считается отдельно по каждой ставке, исключая те виды товаров и услуг, которые не подлежат налогообложению.

Какой НДС принят сегодня на территории Российской Федерации?

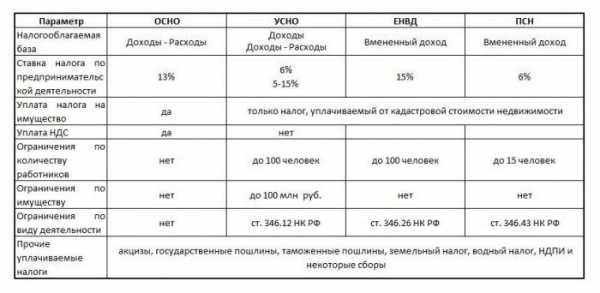

В 1992 году в России был введен в обиход НДС. За эти годы его ставка неоднократно менялась и достигала даже 28 процентов. В 2004 году Правительством было принято решение снизить его до 18 процентов. Отдельные категории налогоплательщиков освобождены от уплаты НДС - например, организации, перешедшие на упрощенную систему налогообложения.

Определены также и группы товаров, у которых ставка НДС понижена: например, некоторые изделия для детей и продукты. Не платят НДС предприятия, производящие товары для экспорта. Другие услуги, не подлежащие обложению этим денежным бременем, вам подскажет налоговая.

"НДС будет снижен или вовсе отменен" - сейчас такие заголовки довольно часто можно встретить в экономических публикациях средств массовой информации. Однако смеем предположить, что этого не случится не только в ближайшие годы, а вообще никогда - слишком большие поступления в бюджет связаны с налогом на добавленную стоимость. Вдумайтесь в эту цирфу - 25 процентов всего бюджета Российской Федерации формируется за счет уплаты именно этого налога.

Вот мы и ответили на самые распространенные вопросы об НДС: что это такое, кто его должен платить и как его вычислить. Теперь вам необходимо ознакомиться со ставками налогообложения именно той продукции, производством или продажей которой занимаетесь вы, и вычислить НДС конкретно в вашем случае. Удачной работы!

fb.ru

Что такое входной ндс 🚩 входной ндс это 🚩 Финансы 🚩 Другое

Входной НДС – это НДС, который уплачивается поставщику при оплате товаров или услуг. При заключении договора, как правило, сразу встает вопрос, с НДС работает контрагент или нет. Фирмам, которые сами находятся на общей системе налогообложения выгоднее работать с такими же поставщиками, так как входной НДС можно будет вычесть из суммы налога, положенной к уплате в бюджет. Входной НДС поставщик предъявляет покупателю дополнительно к стоимости товара, услуги. Организации и индивидуальные предприниматели, которые работают без НДС, как правило, имеют более низкую цену на аналогичные товары и услуги.

В целях налогообложения входной НДС можно использовать следующим образом:

1. Принять к возмещению. В конце отчетного периода (один квартал) берется налог, выставленный к оплате покупателям за данный период (отгрузка), и из него вычитается НДС, уже оплаченный или принятый к учету от поставщиков. Разница уплачивается в бюджет. Если входной НДС окажется больше, чем выходной НДС, то его можно вернуть из бюджета.2. Учесть в себестоимости товаров или услуг (регулируется п.2, ст. 170 НК РФ).3. Включить в затраты, которые уменьшают налог на прибыль. (регулируется п.5, ст. 170 НК РФ).

Документ, который подтверждает входной НДС – это счет-фактура. Это документ должен быть адресован конкретно покупателю, для этого в строке «Покупатель» должно быть указано правильное название и все реквизиты. Счет-фактура является первым, что запрашивают при налоговой проверке, поэтому документ должен быть идеальным. Существуют различные методические рекомендации о том, как правильно оформлять счет-фактуру. Незаполненные поля или разделы с ошибками, опечатками – не допускаются. Такой документ не пройдет проверку и сумма НДС не будет зачтена, а это приведет к высоким штрафам и недоимкам. За махинации с НДС возможна уголовная ответственность должностных лиц.

При применении упрощенной системы налогообложения уплаченный поставщику НДС можно списывать в расходы при наличии подтверждающих документов.

По налогу на добавленную стоимость необходимо отчитываться. Декларация сдается один раз в квартал – до 20-го числа месяца, следующего за кварталом. С 1 января 2014 г. данный документ отправить в налоговую инспекцию можно только в электронной форме. В этот же срок необходимо рассчитать и уплатить авансовый платеж по НДС.

www.kakprosto.ru

НДС - nalog-nalog.ru

Плательщики НДС

Как посчитать НДС к уплате

Как вычислить НДС к начислению

Документальное оформление НДС к начислению

Как рассчитать вычет по НДС

Регистрация исходящих и входящих счетов-фактур

Как высчитать НДС к восстановлению

Экспорт и импорт

Налоговый агент

Налоговая декларация по НДС

Уплата НДС (КБК и другие реквизиты)

НДС в 2017-2018 годах

Плательщики НДС

Основное, с чего нужно начать изучение НДС — это понять: является ли организация плательщиком налога. Перечень плательщиков и тех, кому НДС платить не нужно, прописан в ст. 143 НК РФ. Разобраться в правовых тонкостях вам поможет рубрика «Плательщики (НДС)». Некоторые хозяйствующие субъекты вообще освобождены от уплаты НДС (ст. 145 НК РФ). Найти их перечень и другую полезную информацию, касающуюся данной ситуации, можно в рубрике «Освобождение от НДС».

Как посчитать НДС к уплате

НДС к уплате в бюджет вычисляется как разница между начисленной суммой налога и суммой НДС к вычету. Каждая составляющая этой простой формулы расчета НДС определяется с учетом различных правил, установленных нормативными актами.

НДС к начислению формируется исходя из налогооблагаемой базы, умноженной на ставку налога. НДС к вычету — это сумма НДС, предъявленная поставщиками товарно-материальных ценностей, работ, услуг на основании выставленных ими счетов-фактур.

Кроме того, на сумму НДС к уплате могут повлиять и такие факторы, как восстановление налога, исполнение функций налогового агента, экспортные и импортные операции.

Как вычислить НДС к начислению

Чтобы правильно провести расчет НДС к начислению, нужно определиться с такими понятиями, как объект налогообложения, налоговая база и налоговая ставка.

В этом вам помогут соответствующие рубрики раздела «НДС» нашего сайта:

- «НДС: объект налогообложения». В этой рубрике представлены статьи, которые помогут разобраться с тем, какие хозяйственные операции облагаются НДС. Здесь подробно рассмотрены ст. 146 и 148 НК РФ, а также есть полный перечень того, что подпадает под налогообложение указанным налогом.

- «Налоговая база (НДС)». После определения объекта налогообложения нужно посчитать его величину в денежном выражении - это и будет налогооблагаемая база. В данном вопросе нужно также обратить внимание и на момент определения налоговой базы.

- «Ставка (НДС)». В статьях этой рубрики много полезной информации, которая поможет вам правильно выбрать ставку НДС в зависимости от вида реализуемых материальных ценностей, работ, услуг. Здесь же можно найти материалы про ставки 0%, 10%, 18% и расчетные ставки.

- «Льготы по НДС». Ст. 149 НК РФ позволяет не облагать НДС некоторые хозяйственные операции. И даже не выставлять счет-фактуру по таким сделкам. Статьи представленной рубрики помогут вам понять, как получить льготы по НДС, нужно ли ими пользоваться или лучше отказаться от их применения.

Документальное оформление НДС к начислению

Сумма НДС формируется в разрезе каждой хозяйственной операции, связанной с реализацией. Сюда попадают и те операции, которые нормативные акты приравнивают к реализации (например, безвозмездная передача). Суммы НДС, отраженные в счетах-фактурах, оформленных налогоплательщиком за квартал, в суммированном виде как раз и будут суммой НДС к начислению.

Чтобы не допустить ошибок при оформлении счетов-фактур, обратитесь к рубрике «Счет-фактура». С 2015 года наравне со счетом-фактурой применяется и УПД (счет-фактура и накладная в одном документе) - этому новшеству посвящена рубрика «Универсальный передаточный документ (УПД)».

Информация обо всех исходящих счетах-фактурах должна собираться в книге продаж. Правильному составлению этого регистра посвящены материалы рубрики «Книга продаж».

Как рассчитать вычет по НДС

Вычет по НДС уменьшает сумму налога к уплате. Если организация приобрела товары, работы или услуги, получила счет-фактуру с выделенной в ней суммой НДС, то она может принять этот НДС к вычету. Это общий порядок. Но из всех правил есть исключения.

НК определяет условия, при которых входной НДС можно принимать к вычету, а также условия, при которых этого делать нельзя. Более подробно описание таких условий, а также способы их определения и применения описаны в рубрике «Вычет (НДС)».

Когда некоторые виды деятельности организации попадают под налогообложение НДС, а некоторые — нет, то в таком случае необходим раздельный учет затрат по каждому виду деятельности, а это в свою очередь влияет на принятие НДС к вычету. Подробнее об этом — в рубрике «Раздельный учет (НДС)».

Все входящие счета-фактуры должны быть отражены в книге покупок. С правилами и нюансами заполнения этого сводного документа можно ознакомиться в рубрике «Книга покупок».

Регистрация исходящих и входящих счетов-фактур

По правилам, установленным постановлением Правительства от 26.12.2012 № 1137, все исходящие и входящие счета-фактуры должны быть зарегистрированы в специальном журнале (в случае если для налогоплательщика установлена такая обязанность). Материалы рубрики «Журнал счетов-фактур» помогут избежать ошибок при формировании этого документа.

Как высчитать НДС к восстановлению

Если НДС ранее был принят к вычету, то при наступлении определенных событий (п. 3 ст. 170 НК РФ) его нужно восстановить. За счет этой операции сумма НДС к уплате в текущем налоговом периоде увеличится. В материалах рубрики «Восстановление НДС» перечислены подобные хозяйственные ситуации. Здесь же можно узнать о том, как правильно отразить в учете восстановление НДС и в какой строке налоговой декларации показывать осуществленные по восстановлению операции.

Экспорт и импорт

Операции, связанные с взаимодействием с зарубежными партнерами, для налогообложения НДС выделяются обособленно.

Правильно поступать с НДС при импорте товаров, работ, услуг поможет подборка статей в рубрике «НДС при импорте».

За помощью по корректному отражению НДС при реализации на экспорт обращайтесь в нашу рубрику «НДС при экспорте».

Налоговый агент

Ситуация, когда организация выступает в роли налогового агента, заключается в том, что она выплачивает НДС за другую организацию. Подробнее о том, когда фирма должна принять на себя обязанности налогового агента, можно узнать из рубрики «Налоговый агент (НДС)». Кроме того, здесь расположены материалы, которые помогут правильно начислить НДС и отразить его в налоговой декларации.

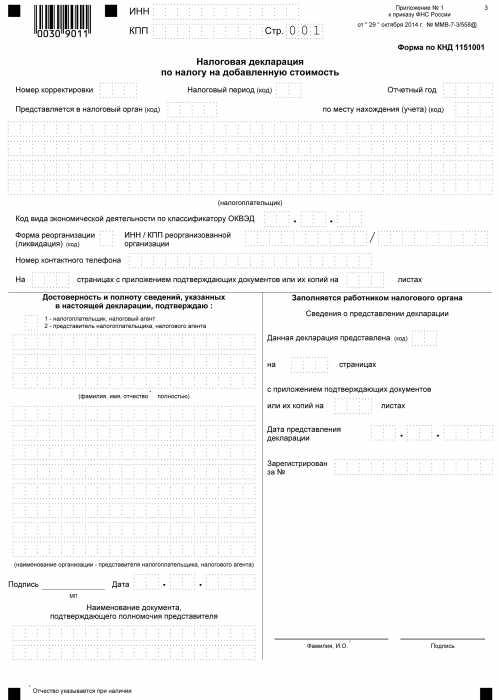

Налоговая декларация по НДС

В налоговой декларации по НДС отражается вся информация, связанная с расчетом налога к уплате. В ее соответствующих разделах нужно заполнить сумму НДС к начислению и к вычету. Есть в ней и отдельный раздел для налоговых агентов, разделы, связанные с экспортом и импортом, а также по операциям, не подлежащим налогообложению. Правильное формирование такого документа позволит избежать вопросов и дополнительных проверок со стороны налоговых органов.

Рубрика «Декларация НДС 2016-2017» полностью посвящена порядку составления этого важного документа. В ней на конкретных примерах даны пояснения о том, как правильно заполнить декларацию. Здесь же вы найдете статьи, посвященные сдаче декларации через интернет.

Если после формирования декларации окажется, что сумма вычетов превышает сумму НДС к начислению, то, согласно ст. 176 НК РФ, сумму превышения можно возместить. Как правильно оформить документы для возмещения налога и как вести себя с налоговыми органами в такой ситуации, расскажет наша рубрика «Возмещение НДС».

Уплата НДС (КБК и другие реквизиты)

После составления налоговой декларации и определения суммы к уплате нужно заплатить НДС в бюджет. Для этого надо правильно заполнить платежное поручение и перечислить налог в установленный законодательством срок.

Материалы рубрики «Уплата НДС» помогут определиться со сроками уплаты налога, реквизитами платежного поручения, такими как КБК по НДС, очередность платежа. Кроме того, здесь представлен образец уже заполненного платежного поручения. В рубрике рассмотрен и такой вопрос, как ответственность за несвоевременную уплату налога, расчет и уплата пени.

НДС в 2017-2018 годах

Все основные правила, касающиеся НДС и существенные для применения этого налога, представлены в материалах рубрики «НДС 2017-2018». Здесь описаны все последние изменения законодательства, имеющие отношение к этому налогу, и приведены обзоры рассмотрения споров по нему арбитражными судами.

НДС является достаточно сложным налогом и для понимания, и для расчета. Новшества, вносимые в НК, очень часто требуют разъяснений. Письма Минфина и ФНС, которые поясняют, как применять ту или иную статью НК, порой противоречат друг другу.

В материалах, представленных на нашем сайте, в разделе «НДС» проводится анализ статей НК с точки зрения их практического применения, рассматриваются разъяснения финансовых ведомств и решения арбитражных судов. Это позволяет представить ситуацию в целом и принять правильное решение.

nalog-nalog.ru

Что такое НДС? Ставка, расчет, сроки уплаты НДС :: BusinessMan.ru

Налоги являются важнейшим инструментом экономической системы страны. Именно они составляют наибольший удельный вес бюджета государства. Поэтому им уделяется особое внимание в виде контроля и регулярных изменений со стороны законодательства. НК РФ определяет различные виды налогов, как для населения, так и для организаций. Для последних в процессе покупок и продаж особое значение имеет НДС. Поэтому любому действующему или только начинающему предпринимателю необходимо знать, что такое НДС, особенности его расчета и порядок уплаты.

Понятие НДС

Основным законом, регулирующим процесс начисления и уплаты сборов, является Налоговый Кодекс РФ. Именно он определяет понятие, сущность и особенности исчисления всех налогов на территории страны, в том числе и НДС.

Налог на добавленную стоимость представляет собой сбор, взимаемый с организаций в виде процентной части от суммы увеличения стоимости. Этот прирост стоимости образуется посредством разности между выручкой и расходами на материалы, которые поступают от сторонних организаций.

Законодательством установлены определенные виды деятельности или разновидности продукции и услуг, на которые НДС распространяется частично или полностью не подлежит исчислению. Также существуют суммовые ограничения по налогооблагаемой базе, установленные НК РФ и позволяющие освободить предприятие от обязанностей налогоплательщика.

Помимо определения по поводу того, что такое НДС и ограничений по его уплате, НК РФ относит сбор к определенной налоговой группе. Например, к такому виду, как косвенные налоги. Причиной тому является включение его суммы в цену реализуемой продукции в виде процентной доли. В результате при уплате НДС разнятся наименования фактического и юридического плательщиков.

Функции НДС

В условиях рыночной экономики и рациональной налоговой системы все разновидности налогов выполняют четыре значимые функции:

- Фискальную.

- Экономическую.

- Стимулирующую.

- Распределительную.

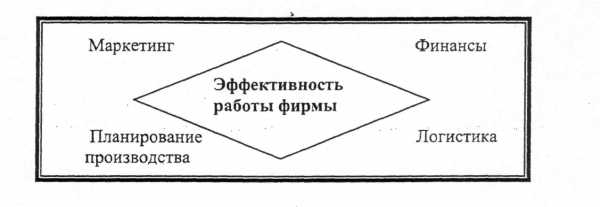

У НДС фискальная функция проявляется в максимальном объеме поступлений в бюджет средств от его исчисления по причине стабильной налогооблагаемой базы и приемлемых условий расчета. Из сформированного за счет налогов бюджета большая часть накапливается за счет НДС. Налог влияет и на регулирование экономических процессов. Его ставки участвуют в образовании цен и формировании уровня инфляции.

Благодаря установлению льгот относительно определенных видов деятельности или конкретной продукции, государство способно стимулировать развитие социальной сферы, а также экспорт различных товаров.

Соответственно, распределительный характер НДС заключается в его участии в перераспределении ВВП государства. Общая сумма от налоговых удержаний, собранная в бюджете от преуспевающих видов деятельности, распределяется и направляется на поддержку убыточных сфер экономики, которые являются существенно значимыми для жизни общества.

Плательщики НДС

НК РФ устанавливает обширный круг лиц, обязанных уплачивать НДС. Налог подлежит взиманию с юридических лиц:

- Предприятий - независимо от формы деятельности, совершающих налогооблагаемые операции: государственные, муниципальные учреждения, хозяйственные товарищества и другие.

- Лиц, признанных налогоплательщиками по причине перемещения продукции через таможню РФ. Это организации с иностранными инвестициями или полностью иностранные предприятия.

Налоговым законодательством с 2001 года уравнены с предприятиями в обязанностях уплаты НДС индивидуальные предприниматели, производящие налогооблагаемые операции.

Все лица из списка регистрируются в качестве налогоплательщика НДС в том случае, если работают по общей системе обложения сборов. Бывает так, что и при других системах учета приходится платить налог на добавленную стоимость.

Объект налогообложения

Объектом налогообложения при исчислении НДС считаются следующие категории и сделки:

- Обороты, полученные от реализации продукта деятельности, а также реализация на безвозмездной основе.

- Передача товаров внутри российской организации между ее подразделениями для собственных нужд, расходы по которым не учитывались при исчислении налогооблагаемой прибыли.

- Результаты строительно-монтажных операций для собственных нужд.

- Вывоз товаров через таможенную границу РФ.

Расчет налога на добавленную стоимость предполагает учет следующих видов реализации, попадающих под НДС:

- Продажа товаров от организации другому предприятию или физическому лицу, даже при отсутствии отгрузки и транспортировки.

- Передача продукции, произведенной по заказу.

- Продажа комиссионной или аукционной продукции.

- Обмен продукцией или материалами.

- Безвозмездная передача продукции или с частичной оплатой.

- Передача или продажа имущественных прав.

- Продажа залоговой собственности.

Налогооблагаемая база

Декларация по НДС предусматривает для исчисления сбора расчет налогооблагаемой базы. А именно показатель стоимости операций, облагаемых НДС. Определение налоговой базы для начисления рассматриваемого сбора имеет ряд особенностей и прежде всего зависит от вида операции.

Налоговая база формируется исходя из определения, что такое НДС, и имеет последовательность нижеуказанных условий:

- Налогооблагаемая база равна выручке от продажи продукции или имущественных прав, определяющейся в сумме всех доходов, связанных с расчетами по этим операциям. Она может быть отображена в любом эквиваленте, в том числе в ценных бумагах.

- Налогооблагаемая база, равная выручке в иностранной валюте, переведенной в российские рубли по существующему курсу.

- Рассматриваемая база при получении предоплаты, включенной в нее уже раньше, представляет стоимость товаров, рассчитанную на основании цен.

- Налогооблагаемая база по договорам поручения или комиссии равна сумме вознаграждения. Есть еще условие.

- Налогооблагаемая база при реализации полного предприятия равна стоимости каждого актива.

Налоговые ставки

Для расчета суммы, подлежащей к уплате, первоначально должна быть правильно определена налогооблагаемая база НДС. Ставка же налога от базы не зависит и закреплена в НК РФ. Точнее, законодательством на сегодняшний день установлены взимаемые ставки: 0%, 10% и 18%.

Виды продукции, выручка от которых облагается по ставке 0%, закреплены в статье 164 НК РФ и имеют достаточно обширный список перечисления. В основном это особенные разновидности товара, узкоспециализированные работы и услуги.

По ставке 10% начисляется НДС при реализации следующих групп товара:

- Продуктов питания.

- Детских товаров.

- Периодики.

- Литературы учебного и научного значения.

- Предметов медицинского характера.

Основные операции продажи, за исключением товаров, облагаемых по 0% и 10% ставкам, подлежат учету в налоговой базе для умножения на 18%.

Налоговые льготы

При расчете налогооблагаемой базы законодательством определены льготы, в частности виды деятельности и продукция, на которые не распространяется НДС. Ставка сбора не применяется в следующих случаях.

- Многие виды медицинских услуг, включая платные.

- Услуги в сфере образования и культуры.

- Реализация жилых домов.

- Товары, производимые инвалидами.

- Имущество, выкупаемое для приватизации.

- Ритуальные услуги.

- Операции страхования.

- Сделки, с которых уплачивается госпошлина.

- Ксерокопия и фотокопия.

- Реализация изделий народного промысла.

- Научно-исследовательские работы за счет бюджетных средств.

- Ремонт бытовой техники в течение гарантийного срока.

Особенности расчета

Расчет суммы НДС, которая должна быть уплачена, имеет достаточно простой алгоритм действий. Первоначально определяется налогооблагаемая база. Впоследствии она умножается на установленную ставку. При этом нужно помнить, что сроки уплаты НДС и период расчета разнятся. Сумма налога для уплаты в общий бюджет рассчитывается по итогам каждого месяца или квартала.

После определения суммы налога к уплате необходимо уменьшить ее на итог налоговых вычетов, если таковые имеются. Что это такое? Налоговыми вычетами считаются суммы НДС, предъявленные плательщику по операциям, которые участвуют при расчете сбора. Налоговая декларация по НДС предусматривает указание этих вычетов и сумму разницы между НДС выставленным и НДС предъявленным.

Порядок уплаты

Уплата рассчитанных сумм НДС производится на основании проведенных бухгалтерских и налоговых расчетов. Определяется по итогам каждого отчетного периода. Сроки уплаты НДС, установленные налоговым законодательством, определены, как не позднее 25-го числа месяца, следующего за оконченным отчетным периодом.

Отчетность по НДС

За время от момента начисления сбора в казну государства и до дня уплаты каждый налогоплательщик, работающий с НДС, должен отчитаться в соответствующий орган по всему порядку исчисления в форме декларации. Сдача этого документа производится ежеквартально. В нем указываются реквизиты организации, суммы расчета налогооблагаемой базы, вид взимаемой ставки и налог на добавленную стоимость. Бланк декларации является унифицированной формой, утвержденной в 2014 году. При этом важно знать, что с 2015 года все организации, независимо от объема и видов производства, обязаны подавать декларацию в электронном виде.

При определении понятия, что такое НДС, формируется представление, что это выручка, умноженная на определенный процент. Фактически это так. Но НДС является суммой прироста стоимости. И потому при его расчете требуется учитывать множество нюансов:

- Виды продукции, подлежащие и не подлежащие налогообложению.

- Размер налоговой ставки.

- Момент определения налоговой базы.

- Налоговые вычеты и много другое.

businessman.ru

Что такое аск ндс-3 и как это работает – Куприянов & Партнёры

Федеральная налоговая служба самая технологичная государственная служба в России. Онлайн-кассы и АСК НДС 3 тому свидетельство. Процессы деятельности компаний становятся прозрачными. Если пять лет назад инспектору надо было взмокнуть, чтобы доказать свою правоту, то сегодня достаточно провести несколько комбинаций на клавиатуре рабочего компьютера – и вуаля! – схему возмещения налога на добавленную стоимость выгружается на экран монитора.

В этой статье мы расскажем, что такое АСК НДС 3 и как он работает. Однако у этой темы есть предыстория.

Начало: аск ндс 2013

АСК НДС – это автоматическая система, которая за очень короткое время отследит путь товара и расчётов от производителя к конечному потребителю через цепочку продавцов-посредников.

АСК НДС – это автоматическая система, которая за очень короткое время отследит путь товара и расчётов от производителя к конечному потребителю через цепочку продавцов-посредников.

Впервые система запущена в 2013 году. Пилотная версия была примитивнее нынешних. Год за годом система прогрессирует. АСК НДС, АСК НДС-2 и АСК НДС-3 – условные обозначения этапов развития одной информационной системы. От этапа к этапу объёмы перерабатываемой информации наращиваются, результаты становятся более точными.

Компании вместе с декларациями сдают книги покупок и книги продаж. Вся эта информация вносится в базу данных и подлежит обработке. Это значит, что если фирма подала декларацию на возмещение, то в базе должны быть сведения о её поставщиках и покупателях.

В 2015 году налоговая служба в двух регионах открывает центры обработки данных. Им поручают курировать обработку налоговой информации и выстраивать её про принципу зеркала: когда фирма подаёт декларацию с возмещением суммы налога, АСК НДС покажет, кто, кому, когда и за сколько продавал, где возмещался. А если не покажет, то придётся дать объяснения по ряду вопросов, которые налоговики зададут директору компании. По логике налоговика, если кто-то из контрагентов не отразил в отчётности эту операцию, то её вовсе не было. В цепочке появляется разрыв, который так и называется – налоговый разрыв. По поводу этих налоговых разрывов компании приглашаются в налоговые инспекции для объяснений.

Этот этап развития системы в 2015-ом году получил условное название АСК НДС-2. За ним последовал следующий этап – АСК НДС-3, убийца налоговых схем.

Аск ндс-3

АСК НДС-3 сразу покажет порядок расчётов, выявит реальность хозяйственной деятельности участников сделки и установит признаки взаимозависимости контрагентов. Если присовокупить автоматическую выгрузку информации о сделках из книг покупок и продаж контрагентов, то становится очевидным отсутсвие шансов на успех у компании, которая не имея достаточных оснований подала декларацию по НДС с заявленной к возмещению суммой налога.

На этом этапе к системе сбора и обработки информации присоединяют банки. Это значит, что кроме книг покупок и продаж в онлайн режиме будут отображаться и движения денег по счёту компании.

ВАЖНО!Налоговая получила онлайн доступ не только к счетам организаций или индивидуальных предпринимателей. Все расчёты физических лиц видны налоговикам: сколько пришло денег, сколько ушло и кому, сколько осталось и сколько налогов не уплачено.

ВАЖНО!Налоговая получила онлайн доступ не только к счетам организаций или индивидуальных предпринимателей. Все расчёты физических лиц видны налоговикам: сколько пришло денег, сколько ушло и кому, сколько осталось и сколько налогов не уплачено.

До этого инспектору надо было вручную собирать сведения и строить налоговую схему. В три месяца серьёзной камеральной проверке трудно уложиться.

Было необходимо оформить на бумаге требование о представлении сведений о движении денег по счетам компании и её контрагентов. Развести лично или направить по почте России эти требования в банки. Дождаться ответа, который банки почти всегда направляли почтой России. Ответы приходили в виде выписок в бумажных томах. Получив выписки инспектор с линейкой в руках изучал каждую из них, отмечая даты и адресатов транзакций, записывая назначения платежей, выстраивал схемы, вычисляя реальных бенефициаров коммерческой концессии. Много времени и многое можно было упустить.

Сегодня, как только поступила декларация, путём нехитрых манипуляций на компьютере инспектор получит достаточный объём информации и даже не станет писать требования о представлении пояснений по налоговым разрывам или расхождением в сведениях отчетности продавца и покупателя. Система автоматически сформирует запрос и направит его в электронном виде в адрес компании. Ответ придётся давать также в электронном виде.

Если речь идёт о расхождениях в отчётности, то имеет смысл объясниться: позвонить в бухгалтерию контрагента, задать вопросы, выявить причины и изложить всё это в ответе инспекции.

Если речь идёт о налоговых разрывах, то вопросы инспекция снимает при подаче уточнённой декларации. Иначе велика вероятность включения фирмы в план выездных налоговых проверок. Что делать, когда к Вам пришли с выездной проверкой, мы написали в статье «Как себя вести при выездной налоговой проверке». Остались вопросы – звоните нам, поможем.

komersant.ru

Развитие системы НДС

Сегодня это наблюдается в США, странах Европы. Эффективные практические решения закрепляются на законодательном уровне. Усложнение системы исчисления косвенного налога приводит к необходимости применения профессионального подхода к налоговому учету. Сегодня редкая западная серьезная компания обходится без помощи профильного налогового консультанта. Причем эксперты по НДС имеют несколько специализаций.

Российская практика применения НДС пока остается стабильной. Но развиваться ей предстоит, вероятнее всего, по западному образцу. Пока далеко не все актуальные вопросы, касающиеся исчисления НДС, урегулированы действующим Налоговым кодексом. Споры разрешаются в судебном порядке, в результате появляется новый практический опыт, требующий законодательного закрепления.

Есть ли у НДС альтернатива?

Практика показывает, что система исчисления, регулирования НДС развивается, совершенствуется. Соответственно, говорить о возможной отмене налога нерационально. Фактически НДС считается налогом безальтернативным. Эволюционно он стоит на высшей ступени оборотного налогообложения. Периодически озвучиваемые предложения заменить НДС, например, налогом с продаж, не выносятся на экспертное обсуждение. Такие ходы – шаг назад в развитии налоговой системы.

Но справедливости ради следует отметить наличие у НДС и ряда недостатков. Это, прежде всего, отсутствие возможности децентрализации налога, наличие актуальных проблем возмещения, выпадение НДС из налоговых спецрежимов, ориентированных на малый бизнес.

Несколько слов о коррупции

НДС максимально эффективен в некоррумпированной системе. Если уплаченный продавцом НДС возвращается фактическому покупателю товара, последний не заинтересован в искусственном занижении цены.

Администрирование НДС в коррумпированной системе позволяет пользоваться несовершенством законодательства, уходить от уплаты налога, получать фиктивное возмещение. На это работают фирмы-однодневки, экспортные сделки «на бумаге» и многое другое. С изменением законодательства относительно НДС возможности для мошенничества сокращаются. Но факт остается фактом: уклонисты пока ведут активную деятельность на бизнес-поле.

obnds.ru