Аккредитив. Аккредитив определение

Аккредитив - это... Что такое Аккредитив?

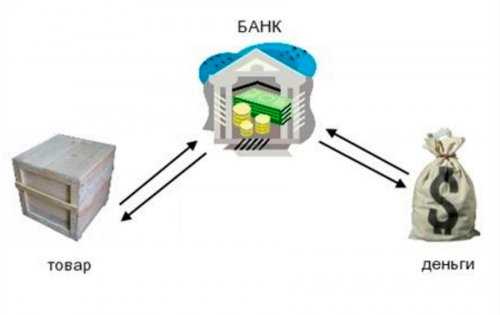

Аккредити́в — условное денежное обязательство, принимаемое банком (банком-эмитентом) по поручению приказодателя (плательщика по аккредитиву), осуществить платёж в пользу бенефициара (получателя средств по аккредитиву) указанной в аккредитиве суммы по представлении последним в банк документов в соответствии с условиями аккредитива в указанные в тексте аккредитива сроки, или оплатить, акцептовать или учесть переводной вексель, или предоставить полномочия другому банку (исполняющему банку) произвести такие платежи или оплатить, акцептовать или учесть переводной вексель[1].

Аккредитивы используются как форма расчётов в торговой сделке, наряду с авансом, инкассо и открытым счётом (или оплатой по факту). Кроме того, в международной торговле, в отличие от внутрироссийской практики, аккредитив используется в качестве средства финансирования сделки по аналогии с банковской гарантией.

Международные аккредитивы выпускаются в соответствии с Унифицированными правилами и обычаями для документарных аккредитивов, публикация Международной торговой палаты № 600, редакция 2007 г. (действует с 1 июля 2007 г.) и другими документами Международной торговой палаты; аккредитивы для расчётов на территории Российской Федерации выпускаются в соответствии с нормативными документами Центрального Банка Российской Федерации, нормы которых отличаются от общепринятой мировой практики.

Преимущества данной формы безналичных расчётов: гарантия платежа поставщику; контроль выполнения условий поставки и условий аккредитива банками; как правило не отвлекаются средства из хозяйственного оборота.

Недостатки: сложный документооборот; высокие комиссии банков.

Виды аккредитивов

- Отзывной аккредитив (англ. revocable) — это аккредитив, который может быть отозван (аннулирован) плательщиком или банком, выписавшим его. В международной практике отзывные аккредитивы не применяются. (Более не используется; см. статья 3 Унифицированных правил и обычаев для документарных аккредитивов, публикация Международной торговой палаты № 600, редакция 2007 г.)

- Безотзывный аккредитив — аккредитив, который не может быть отозван (аннулирован).

- Аккредитив с красной оговоркой — аккредитив, согласно которому банк-эмитент уполномочивает исполняющий банк произвести авансовый платёж на оговорённую сумму до представления торговых документов. В те годы, когда аккредитивы выпускались в виде письма банка, такая оговорка, в силу своей особой важности, выделялась в документе красным цветом, откуда и название. В настоящее время аккредитивы выпускаются преимущественно по телекоммуникациям, поэтому данный термин следует рассматривать как профессиональный жаргон.

- Аккредитив покрытый (депонированный) — аккредитив, при открытии которого банк-эмитент перечисляет за счёт средств плательщика или предоставленного ему кредита сумму аккредитива (покрытие) в распоряжение исполняющего банка на весь срок действия аккредитива. Покрытый аккредитив применяется в расчётах на территории Российской Федерации. В международных расчётах банки действуют в соответствии с межбанковскими соглашениями, согласно которым покрытие либо отсутствует (чистая кредитная линия), либо размещается в согласованных формах (депозиты, ценные бумаги или иные активы). Данный термин отсутствует в международной практике.

- Аккредитив непокрытый (гарантированный) — аккредитив, при открытии которого банк-эмитент предоставляет исполняющему банку право списывать средства с ведущегося у него корреспондентского счёта в пределах суммы аккредитива или договаривается с исполняющим банком об иных условиях возмещения средств, уплаченных бенефициару. В международной практике термины «непокрытый» или «гарантированный» не используются ввиду того, что таковыми является абсолютное большинство аккредитивов.

- Аккредитив подтверждённый (англ. confirmed) — аккредитив, при котором исполняющий банк принимает на себя обязательства произвести платёж указанной в аккредитиве суммы независимо от поступления средств от банка, где был открыт подтверждённый аккредитив.

- Аккредитив револьверный — аккредитив, открываемый на часть суммы платежей и автоматически возобновляемый по мере осуществления расчётов за очередную партию товаров. Револьверный аккредитив открывается при равномерных поставках, растянутых во времени, с целью снижения указанной в нём суммы.

- Аккредитив циркулярный — аккредитив, позволяющий получить деньги в пределах данного кредита во всех банках-корреспондентах банка, выдавшего своему клиенту этот аккредитив.

- Резервный аккредитив, иначе именуемый аккредитив Stand-By, — разновидность банковской гарантии, носящей документарный характер (то есть допускающей представление документов иных, чем требование платежа) и подчиняющейся документам Международной торговой палаты для аккредитивов. Резервные аккредитивы используются для финансирования международной торговли со странами, где запрещено использование банковских гарантий в торговых сделках (США), запрещён документарный характер гарантий, или при осуществлении операций с международными организациями (Европейский банк реконструкции и развития, Мировой банк и др.)

- Кумулятивный аккредитив — в случае такого аккредитива приказодателю разрешается неистраченную сумму денег текущего аккредитива зачислить к сумме нового, который открывается в том же самом банке, в то время как за некумулятивным аккредитивом неистраченная сумма возвращаются банку-эмитенту для начисления на текущий счёт приказодателя.

Примечания

- ↑ Стровский Л. Е., Казанцев С. К., Паршина Е. А. и др. Валютно-финансовые отношения предприятий с зарубежными партнёрами // Внешнеэкономическая деятельность предприятия: Учебник для вузов / Под ред. Л. Е. Стровского. — 4-е изд. — М.: ЮНИТИ, 2007. — С. 379-388. — 799 с. — ISBN 5-238-00985-2

См. также

Литература

- Внешнеэкономическая деятельность предприятия. Учебник для ВУЗов / Стровский Л. Е.. — 5. — М.: ЮНИТИ-ДАНА, 2010. — 504 с. — (Золотой фонд российских учебников). — 15 000 экз. — ISBN 978-5-238-01772-3

dic.academic.ru

Аккредитив - это... Что такое Аккредитив?

Аккредитив – обязательство банка, предоставляемое по просьбе клиента, заплатить третьему лицу при предоставлении получателем платежа в банк, исполняющий аккредитив, документов, предусмотренных условиями аккредитива. Компанию-клиента, по поручению которой открывается аккредитив, принято называть плательщиком по аккредитиву, или аппликантом. Получатель платежа по аккредитиву называется бенефициаром. При этом обязательство банка является независимым от обязательств сторон по основному договору, предусматривающему аккредитивную форму расчетов между поставщиком и покупателем. Таким образом, банк выступает в качестве гаранта между ними.

Предположим, продавец и покупатель заключают сделку. Они имеют дело друг с другом впервые и работать по предоплате или по предпоставке не готовы. Тогда покупатель обращается в банк с заявлением на открытие аккредитива на сумму, причитающуюся продавцу за отгруженный товар. Свидетельством о выполнении договора со стороны продавца могут быть, например, документы об отгрузке товара. Как только предмет сделки передан покупателю либо независимому перевозчику, продавец направляет в исполняющий в соответствии с условиями аккредитива банк предусмотренные документы. Банк покупателя осуществляет платеж по аккредитиву согласно полученным из исполняющего банка инструкциями. Аккредитивные операции предполагают ряд банковских комиссий, оплачиваемых в соответствии с условиями аккредитива. Обычно комиссия за открытие аккредитива оплачивается покупателем.

Аккредитивы позволяют гарантировать платеж поставщику, при этом, как правило, денежные средства из оборота не отвлекаются.

Аккредитивная форма расчетов используется как во внешней торговле, так и во внутренней. Аккредитивы, используемые в международных расчетах, подчиняются Унифицированным правилам и обычаям для документарных аккредитивов, публикации Международной торговой палаты № 600, в редакции 2007 года (далее - УОП 600).

Аккредитивы, используемые для внутрироссийских расчетов, подчиняются Положению ЦБ РФ №2-П от 3 октября 2002 года, а с 9 июля 2012 года - «Положению о правилах осуществления перевода денежных средств» № 383-П от 19.06.2012 года.

Внутрироссийские аккредитивы можно классифицировать на следующие группы:

- отзывные и безотзывные;

- подтвержденные и неподтвержденные;

- покрытые (депонированные) и гарантированные.

Все аккредитивы, в соответствии с УОП 600, в настоящее время безотзывные. Покрытие в международных аккредитивах используется редко - лишь в случае подтверждения аккредитива, открытого банком-эмитентом, на который подтверждающим банком не установлены лимиты.

Подтвержденный аккредитив – такой, по которому иной банк в дополнение к обязательству банка-эмитента берет на себя дополнительное обязательство произвести платеж в пользу бенефициара по предъявлении последним документов, полностью соответствующих условиям аккредитива вне зависимости от того, будут ли ему самому перечислены средства или нет. Если обязательство иного банка отсутствует, то аккредитив является неподтвержденным.

Покрытый (депонированный) - аккредитив, сумма которого в полном объеме переводится на счет покрытия в банке бенефициара за счет средств плательщика либо за счет предоставляемого кредита.

Непокрытый (гарантированный) - аккредитив, при открытии которого банк-эмитент не переводит денежные средства на аккредитивный счет в банк бенефициара, а предоставляет ему право списать требуемую сумму в пределах суммы аккредитива со своего корсчета либо договаривается об оплате другим способом. Обычно крупные банки имеют друг с другом открытые кредитные линии, поэтому в развитых странах фактически все аккредитивы относятся к непокрытым.

Кроме того, аккредитивы бывают следующих типов.

Аккредитив с красной оговоркой – аккредитив, по которому поставщик получает определенную сумму в виде аванса до того, как предоставлены отгрузочные или иные документы, свидетельствующие об исполнении обязательств. При этом платеж осуществляется против представления бенефициаром документов, предусмотренных условиями аккредитива. Название происходит со времен, когда такая важная оговорка выделялась в документе красными чернилами. Конечно, в наше время практически все аккредитивы выпускаются и подтверждаются в электронном виде.

Револьверный - аккредитив, открываемый на часть суммы платежей и автоматически возобновляемый по мере осуществления расчетов за очередную партию товаров. Открывается при регулярных поставках и платежах.

Переводной (трансферабельный) - аккредитив, предусматривающий возможность перевода части аккредитива в пользу других бенефициаров.

Резервный аккредитив, так называемый stand-by – форма банковской гарантии в виде аккредитива, применяемая там, где банкам запрещено выдавать гарантии (например, в США). Платеж экспортеру осуществляется в случае отказа импортером произвести платеж по контракту и предъявлении в исполняющий банк документов, соответствующих условиям резервного аккредитива. То есть такой аккредитив служит для обеспечения большей безопасности поставщика.

По способу исполнения аккредитивы делятся на аккредитивы с платежом по предъявлении документов (by payment at sight), с отсроченным платежом и с акцептом тратт.

banks.academic.ru

Аккредитив - что это такое?

29-04-2016

Содержание статьи:

Содержание статьи:

Аккредитив - это одна из самых надежных форм взаиморасчета между юрлицами или организациями, которая предполагает ряд преимуществ для обоих участников сделки. Однако, несмотря на большое количество положительных моментов, аккредитивная форма расчетов и процедура ее оформления имеет определенные сложности. Знание всех нюансов относительно правильного оформления документов позволит избежать многочисленных сложностей и проблем.

Понятие и особенности

Что такое аккредитив знают далеко не все. Аккредитив - это относительное финансовое обязательство, направленное банком субъекта, осуществляющего платеж в банк получателя на перечисление денежных средств заказчика, то есть, плательщика. Данное поручение формируется при достижении условий между участниками, оговоренных в аккредитивной сделке.

Аккредитивная сделка - это юридический документ, предполагающий некую договоренность между сторонами, в которой обязательно участвуют как минимум два посредника в лице банковских структур. На основании определенного денежного обязательства плательщик подает обращение в банк, в котором открыты его счета и прописывает условия, при выполнении которых, банковская организация имеет право переводить финансы получателю. В качестве примера можно привести операции по доставке и отгрузке товара.

Перечисление денег посредством аккредитивной формы расчета является наиболее безопасным вариантом взаиморасчета, так как банк гарантирует высокую безопасность сделки. То есть, аккредитивный договор гарантирует соблюдение всех, оговоренных условий и выполнения обязательств, зафиксированных в соглашении.

Данная форма расчета лишь изначально может показаться сложной, разобравшись в ней и единожды применив ее, вам не захочется ее менять.

Если говорить более простым языком о том, что такое аккредитив, то можно сформулировать следующее понятие: аккредитив - это расчетный документ, согласно которому обе стороны выполняют свои обязательства друг перед другом, то есть, соблюдают условия договора. Производить платежные расчеты по относительному финансовому обязательству может как банк плательщика, так и банк получателя, который наделен аналогичными полномочиями.? Подведя итог, можно сделать следующий вывод, что аккредитивная форма расчета предоставляет большие возможности их обладателям. Аккредитивы предоставляют следующее право:

- осуществлять платеж в установленном аккредитивным договором размере юридическому или физическому лицу. Однако, для совершения расчета по аккредитиву он должен предоставить банку определенный пакет документов;

- осуществлять операции по векселям, то есть их оплату, акцепт, перевод и учет;

- передавать на правах правообладателя все вышеописанные права другому контрагенту.

Область применения аккредитивов

В основном, аккредитивная форма расчетов находит свое применение в области торговли и прочих торгово-рыночных отношений, так как это единственное средство платежа при торговых операциях, гарантирующее соблюдение всех договоренностей между двумя участниками сделки.? Важно отметить, что расчеты по аккредитиву могут совершаться как на местном уровне, так и на международном. В обоих случаях продавец получает твердые гарантии на перевод денежных средств за предоставленный им товар или услуги, а покупатель - полноценные права на них, так как перечисление средств с аккредитива осуществляется только по предоставлению продавцом определенного пакета документов, которые свидетельствуют о свершившемся факте отгрузки товара.

Законодательная база: нормативные акты, регулирующие расчёты по аккредитиву

Как и любая банковская операция, расчёты по аккредитиву регулируются определенными нормативными документами. В случае, если аккредитивная форма расчетов осуществляется между отечественными участниками сделки, то аккредитив составляется по нормативам российского банка, то есть, Центробанка РФ. Регулирующие формы международных аккредитивных взаимоотношений закреплены в обобщенных правилах для документальных аккредитивов, сформулированных Международной палатой торговых отношений.

Следует отметить, что регулирующие нормативные документы международного образца несколько отличаются от установленных Центробанком РФ.

Расчеты по аккредитиву производятся на основании следующих документов:

- Положение о безденежных расчетах в РФ.

- Положение об осуществлении безденежных переводов физическими и юрлицами в РФ.

- Гражданский кодекс РФ.

Важно отметить, что любой участник аккредитивного договора вправе досрочно отказаться от аккредитивной формы взаиморасчета только в том случае, если такая возможность оговорена в договоре. Кроме того, договор может включать в себя пункт о возможности замены плательщика, то есть, возможность акцепта.

Виды аккредитивов

На сегодняшний день существует несколько основных видов аккредитивов, которые отличаются друг от друга спецификой их применения. Правильное определение того или иного вида относительно сферы деятельности позволяет избежать многих проблем, так как правильно подобранный вид сможет максимально точно и корректно отвечать требованиям сторон. Если аккредитив открывается непосредственно плательщиком, то он вправе лично определить для себя его тип.

Различают следующие виды аккредитива:

1. Депонированный. Этот вид обязательства используется преимущественно в российской практике. При его формировании банк плательщика одномоментно перечисляет из его собственных средств всю сумму средств во владение банка субъекта, получающего платеж на срок действия соглашения.

2. Гарантированный. В этом случае средства субъекта, осуществляющего платеж, не перечисляются на счет получателя, однако, его банк имеет право снимать в установленном договором порядке с корреспондирующего счета плательщика сумму, равную размеру прописанных обязательств. Стоит отметить, что процедура списания денежных средств определяется договором, заключенным между физическими и юрлицами.

3. Отзывной. Этот вид предполагает внесение каких-либо изменений в процессе своего действия или же, его отклонение. При заключении данного вида аккредитивной сделки банк не несет никаких обязательств перед лицом, получающим денежные средства.

Важно отметить, что данный тип торговых отношений не применяется в зарубежной практике.

4. Безотзывной. Этот вид аккредитива не предполагает его отклонение, однако, допускает частичное изменение условий, но при условии согласия второй стороны.

5. Подтвержденный. Этот вид аккредитивного договора может быть отзывным и неотзывным. Его главным отличием от предыдущих видов является гарантированная банком выплата денежных средств получающему лицу, вне зависимости от факта поступления их на счет банка. То есть, при заключении такого договора получатель может быть уверен в получении платежа, предусмотренного аккредитивным договором.

Важно отметить, что данный тип торговых отношений является наиболее распространенным как в мировой, так и в местной практике.

6. Револьверный. Данный тип договора составляется для выплат долевой части общей стоимости контракта и возобновляется в самопроизвольном режиме по мере наступления следующего этапа сделки. В частности, его используют при длительных торговых отношениях, когда поставка товара производится равнозначно.

7. С красной пометкой. Данный тип аккредитивной сделки предполагает досрочное перенаправление денежных средств, до момента наступления условия, предусмотренных договором.

Порядок составления аккредитивного соглашения

Понимая, что такое аккредитив, важно знать, что все расчёты по нему осуществляются на основе составленного накануне документа, который определят сроки поставки товара и график взаиморасчета. Правильно составленный аккредитив, с юридической точки зрения, предполагает наличие следующих пунктов:

- полное название банка-плательщика;

- полное название банка-получателя;

- ФИО получателя или же, название организации;

- размер аккредитива;

- разновидность аккредитивного соглашения;

- сроки извещения покупателя, об открытии аккредитива;

- сроки извещения плательщика относительно номера счета, на котором будут храниться денежные средства;

- временной промежуток времени, отведенный для предоставления пакета документов получателем;

- возможность осуществления акцепта;

- условия расчета;

- ответственность сторон.

Выше указанный перечень является стандартным и в случае необходимости может дополняться.

Недостатки аккредитивной формы расчетов

Как известно, данная форма расчета имеет огромное количество плюсов, однако и недостатки тоже есть. Главным из них является необходимость оплаты банковской комиссии за проведение операции. Как правило, размер комиссионных достаточно высок, но при этом, банк гарантирует выполнение всех обязательств и полный расчет.

otzyvbank.com

АККРЕДИТИВ - это... Что такое АККРЕДИТИВ?

АККРЕДИТИВ — поручение банка одному или нескольким банкам производить по распоряжению и за счет клиента платежи физическому или юридическому лицу в пределах обозначенной суммы на условиях, указанных в АККРЕДИТИВЕ.Основными видами АККРЕДИТИВА являются денежный … Финансовый словарь

Аккредитив — – обязательство банка, предоставляемое по просьбе клиента, заплатить третьему лицу при предоставлении получателем платежа в банк, исполняющий аккредитив, документов, предусмотренных условиями аккредитива. Компанию клиента, по поручению которой… … Банковская энциклопедия

Аккредитив — (отлат. accreditivus доверительный; англ. letter of credit, accreditive; нем. Akkreditiv, Kreditbrief; фр. accreditif) поручение одному или нескольким банкам производить по распоряжению и за счет клиента платежи гражданину или юридическо … Энциклопедия права

АККРЕДИТИВ — (лат., от ad к, и credere верить): 1) верительная грамота, даваемая государствами их послам при иностранных дворах. 2) полномочие, вручаемое доверенному лицу какого нибудь торгового дома. 3) письмо, которым одно лицо открывает кредит другому у… … Словарь иностранных слов русского языка

Аккредитив — специальный банковский счет, на котором можно зарезервировать средства для расчетов с поставщиком. Аккредитив открывается для каждого поставщика (подрядчика), с которым вы осуществляете расчеты. Получить средства с аккредитива поставщик… … Энциклопедический словарь-справочник руководителя предприятия

аккредитив — а, м. accréditif m., нем. Accreditiv. 1928. Лексис.1. Вид банковского счета, дающий возможность контрагенту получить на условиях, указанных в аккредитивном поручении, платеж за товар, работы, услуги немедленно по исполнении обязательства. СИС… … Исторический словарь галлицизмов русского языка

Аккредитив — от лат. accredo доверяю, англ. letter of credit, L/C А. Денежный аккредитив документ, именная ценная бумага, дающая право конкретному физическому или юридическому лицу, на чье имя она выдана, получить указанную в аккредитиве сумму полностью или… … Словарь бизнес-терминов

аккредитив — (аккредитивное, кредитное) письмо, бумага, девиза, счет Словарь русских синонимов. аккредитив сущ., кол во синонимов: 3 • бумага (80) • … Словарь синонимов

АККРЕДИТИВ — (от лат. accreditivus доверительный) условное денежное обязательство банка, выдаваемое по поручению клиента в пользу его контрагента по договору; одно из основных средств безналичных расчетов. В соответствии со ст. 867 ГК РФ при расчетах по А.… … Юридический словарь

АККРЕДИТИВ — (от латинского accredo доверяю), 1) вид банковского счета, по которому осуществляются безналичные расчеты. 2) Именная ценная бумага, удостоверяющая право лица, на имя которого она выписана, получить в кредитном учреждении указанную в ней сумму … Современная энциклопедия

АККРЕДИТИВ — (от лат. accredo доверяю) 1) вид банковского счета, по которому осуществляются безналичные расчеты.2) Именная ценная бумага, удостоверяющая право лица, на имя которого она выписана, получить в кредитном учреждении указанную в ней сумму … Большой Энциклопедический словарь

finance_loan.academic.ru