Маржа и валовая прибыль в чем разница. Маржа и маржинальность разница

Отличие маржи от наценки — в чем разница

Наценка это добавленная стоимость в цене товара а вот Маржа это удельный весь добавленной стоимости в общей цены товара. Подробное описание внизу >>>

Наценка это добавленная стоимость в цене товара а вот Маржа это удельный весь добавленной стоимости в общей цены товара. Подробное описание внизу >>>

Чем отличается или во, что разница между «Маржой» и «Наценкой» мы кратко и четко написали их качества-отличии и суть необходимости.

И так: слово «Маржа» это английская фраза «Margin», что в большинство случаях переводится как «Запас» или «Край» но в экономике и в частности в сфере торговли означает немного иное и является аналитическим индикатором для принятия управленческой решении. Маржа указывается только в процентном (%) выражении.

А вот: слово «Наценка» является русской фразой и подразумевает под собой ту добавочную сумму которая вставится на себестоимость и выражается в денежном или процентном соотношении. Например компания Ашан Таджикистан купила Черешню по цене 10 $ и хочет продать по 12$. Как видите разница в покупке и продаже составляет 2$ или «20%», что и является наценкой.

РАЗНИЦА (ОТЛИЧИЕ) НАЦЕНКИ ОТ МАРЖИ

Наценка это аналитический индикатор которая вычитается путем сопоставления «Добавочную стоимость» к «Себестоимости». Индикатор «Наценка» в процентом соотношении необходима для менеджеров для того чтобы понять уровень цен, выгодность, окупаемость и иных параметров продеваемого товара. Наценка может быть «0» больше или меньше но чем выше тем лучше. На практике обычно встречается наценка в уровне 20-30 % но это не говорить, о том, что продаваемая цена выгодная или окупаемая. Для расчета выгодности продаваемой продукции проводится боле глубокий и сложные аналитические расчеты.

Маржа — это удивительный индикатор рассчитывается путем сопоставления «Добавочной стоимости» на «Продаваемую цену». Маржа выражается в процентном соотношении и указывает на долю наценки в структуре продаваемой цены товара. Маржа тоже широко используется в принятии управленческих решений и по некоторым теориям она тоже альтернативный индикатор подобно наценки. Это типа «Километр» и «Морские мили».

Видео о наценка и Марже

Комментарии

life.ansor.info

Маржа и валовая прибыль в чем разница

Весьма распространенными понятиями в сфере управленческого учета являются прибыль и маржа. Они позволяют адекватно оценить и проанализировать финансовый результат деятельности компании. Некоторые экономисты склонны считать их равнозначными понятиями, но на деле маржа и прибыль несколько отличаются друг от друга. Целесообразно подробнее рассмотреть два этих важных понятия. В переводе с английского слово «маржа» можно интерпретировать как «разница». В управленческом учете и финансовом анализе понимание этого термина более конкретное. Маржа представляет собой разность между выручкой предприятия и себестоимостью продукции. Зачастую ее также называют валовой прибылью. Маржа (валовая прибыль) = Выручка – Себестоимость продукции Данный показатель выражают обычно в денежных единицах.

В чем заключается разница между маржой и прибылью – формулы расчета

ВниманиеЭти две величины используют не только в сфере продаж, но и на биржах, в банках и многих других областях деятельности, более того, понятие торговой маржи применяется для многих сфер. Отдельные бизнесмены ошибочно считают, что маржа представляет собой то же самое, что и торговая наценка.

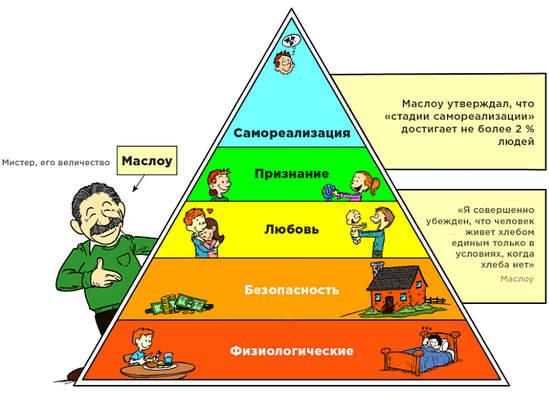

Однако на самом деле, если маржа — это отношение полученного дохода к рыночной цене продукта, то торговая наценка рассчитывается нахождением соотношения между доходом от реализации продукции к ее себестоимости. Рентабельность является соотношением между затратами и итоговым доходом компании, то есть, для ее подсчета в обязательном порядке учитываются и затраты, и прибыль предприятия.Использование маржи в маркетинговом анализе Для принятия любых решений в маркетинговой сфере хорошим менеджерам требуется четко понимать, что такое валовая маржа и ее относительное выражение.

Прибыль и маржа — в чем разница

Постараемся исправить ситуацию и дадим ответ на вопрос, что такое маржа простыми словами, а также разберем, какие бывают разновидности и как провести ее расчет. Содержание

- 1 Понятие маржа

- 2 Основные виды

- 2.1 Валовая (Gross Profit Margin)

- 2.2 Операционная (Operating profit margin)

- 2.3 Чистая (Net Profit Margin)

- 2.4 Процентная

- 2.5 Вариационная

- 3 Маржа и прибыль: в чем разница

- 4 Чем отличается маржа от наценки

- 5 Формула расчета маржи

- 6 Маржа в различных сферах

- 6.1 В экономике

- 6.2 В банковской сфере

- 6.3 В биржевой деятельности

Понятие маржа Маржа (eng. Маржа и валовая прибыль в чем разница Здравствуйте, уважаемый(ая) коллега! В сегодняшней статье речь пойдет о таком известном экономическом термине, как маржа.

Маржа и прибыль в чем разница

Валовая маржа, речь о которой шла выше, считается одним из важнейших коэффициентов анализа. Этот показатель используют во многих областях для менеджмента и контроллинга. Два термина, рассматриваемые в зависимости — фронт маржа и бэк маржа — непрерывно связаны с друг другом. Первая из них представляет собой получение дохода с наценки, а вторая — доход от бонусов, акций или скидок.

Главное отличие между этими видами маржи — это то, что при использовании бэк-маржи прибыль приходит от поставщиков, но потом, то есть, «задним» числом. Операционной маржей называется сумма потерь или доходов предприятия только от его главной деятельности.

Коммерческая маржа — это коэффициент, не бывающий ни от чего не зависимым. Его величина основывается на показателях торговой наценки, собственной стоимости товара и количестве его продаж.

Отличие маржи от прибыли

Так, для получения валовой прибыли нужно вычесть себестоимость продукции из выручки. Расчет прибыли происходит иначе: Прибыль = Выручка – Себестоимость продукции – Коммерческие издержки – Управленческие затраты – Проценты уплаченные + Проценты полученные – Внереализационные расходы + Внереализационные доходы – Прочие расходы + Прочие доходы На полученное значение впоследствии начисляется налог на прибыль.

После его вычета образуется чистая прибыль. Она направляется на выплату дивидендов акционерам и формирование нераспределенной прибыли, которая играет роль резерва и основы для инвестирования в будущее развитие предприятия. Иными словами, при расчете маржи учитывается только один тип издержек – переменные затраты на производство, которые формируют себестоимость.

Чем маржа отличается от прибыли

Маржа и прибыль всегда прямо пропорциональны. Чем большая маржа у предприятия, тем большую прибыль можно ожидать в отчетном периоде. Таким образом, главное отличие маржи от прибыли в том, где именно применяется данное понятие. Как посчитать маржу, зная наценку и сумму продаж Есть несколько формул для определения маржи, и все они должны показывать один и тот же результат. Они отличаются между собой тем, какие именно компоненты могут быть применены (известны) в данном конкретном случае. Простейшая формула для определения маржи, зная наценку и сумму продаж, выглядит так: Маржа = (сумма продаж – сумма продаж / (1 + наценка)) / сумма продаж × 100 В целом, как маржа, так и прибыль, могут значительно сказать о деятельности предприятия. Подсчеты этих показателей необходимо обязательно проводить в установленные периоды, а также сравнивать их с предыдущими.

Маржа и валовая прибыль в чем разница

Многие начинающие предприниматели, а также участники закупок понятия не имеют, что это такое и как она рассчитывается. Данный термин в зависимости от того, в какой сфере он используется, имеет различные значения.

Поэтому в данной статье мы рассмотрим самые распространенные виды маржи и детально остановимся на марже в торговле, т.к. именно она представляет наибольший интерес для поставщиков, участвующих в государственных и коммерческих тендерах. Содержание: 1. Что такое маржа простыми словами?2. Виды маржи3. Маржа и прибыль: в чем разница?4. Чем отличается маржа от наценки?5. Заключение 1. Что такое маржа простыми словами? Термин “маржа” чаще всего встречается в таких сферах, как торговля, биржевая торговля, страхование и банковская деятельность.

Что такое маржа

Поэтому ясно, что наценка является надбавкой к себестоимости продукции, а маржа как раз не учитывает эту себестоимость во время расчета.

- Чтобы разница между маржой и наценкой была более наглядной, распишем ее на несколько пунктов:

- Разная разница. Когда считают наценку, то берут разницу между себестоимостью товара и ценой закупки, а когда рассчитывают маржу – разницу между выручкой фирмы после реализации и себестоимостью товаров.

- Максимальный объем. У наценки почти нет никаких ограничений, и она может равняться хоть 100, хоть 300 процентов, а вот маржа не может достигать таких цифр.

- Основа расчета. Когда вычисляют маржу, то за базу берут доход компании, а при расчете наценки – себестоимость.

- Соответствие. Обе величины всегда прямо пропорциональны друг другу.

Есть ли разница между маржой и прибылью?

С понятием «маржа» сталкиваются очень многие люди, но часто не до конца понимают, что оно значит. Постараемся исправить ситуацию и дадим ответ на вопрос, что такое маржа простыми словами, а также разберем, какие бывают разновидности и как провести ее расчет. Содержание

- 1 Понятие маржа

- 2 Основные виды

- 2.1 Валовая (Gross Profit Margin)

- 2.2 Операционная (Operating profit margin)

- 2.3 Чистая (Net Profit Margin)

- 2.4 Процентная

- 2.5 Вариационная

- 3 Маржа и прибыль: в чем разница

- 4 Чем отличается маржа от наценки

- 5 Формула расчета маржи

- 6 Маржа в различных сферах

- 6.1 В экономике

- 6.2 В банковской сфере

- 6.3 В биржевой деятельности

Понятие маржа Маржа (eng.

Данный термин используется в биржевой деятельности. Вообще для биржевиков существует масса калькуляторов для расчета маржи. Вы без труда их найдете в интернете по данному поисковому запросу.

2.4 Чистая процентная маржа (банковская процентная маржа) Чистая процентная маржа — один из ключевых показателей оценки эффективности банковской деятельности. ЧПМ определяется как отношение разницы между процентными (комиссионными) доходами и процентными (комиссионными) расходами к активам финансовой организации.

Формула для расчета чистой процентной маржи выглядит следующим образом: ЧПМ = (ДП — РП)/АД, Где: ДП — процентные (комиссионные) доходы;РП — процентные (комиссионные) расходы;АД — активы, приносящие доход. Как правило, показатели ЧПМ финансовых учреждений можно найти в открытых источниках.

Этот показатель очень важен для оценки устойчивости финансовой организации при открытии в ней счета.Он показывает, сколько именно выгоды получил владелец бизнеса от реализации своей продукции за вычетом переменных издержек на ее производство. В целом маржа играет крайне важную роль в оценке эффективности деятельности фирмы, поскольку:

- От ее размера зависит итоговый результат деятельности фирмы – прибыль;

- Именно она ложится в основу формирования фондов развития предприятия;

- Значение показателя, выраженное в процентах, рассчитывается, как ((Выручка – Себестоимость) / Выручка) * 100% и показывает наценку на товар компании в процентах;

- Коэффициент маржи представляет собой отношение валовой прибыли к выручке.

Маржа и валовая прибыль в чем разница

ИнфоОна отображает, какое количество денежных единиц прибыли предприятие получает из одной денежной единицы выручки. После ее расчета становится понятно, насколько успешно компания справляется со своими расходами.

Зная чистую прибыль, можно посчитать маржинальность или норму рентабельности бизнеса – это дает возможность в процентах оценить соотношение этой прибыли к вложенному капиталу. Нужно отметить, что на значение конечного показателя влияет направление работы предприятия. Например, фирмы, работающие в сфере розничной торговли, обычно имеют достаточно маленькие цифры, а крупные производственные предприятия обладают довольно таки высокими цифрами. Процентная Процентная маржа – это один из важных показателей деятельности банка, она характеризует соотношение его доходных и расходных частей. С ее помощью определяют доходность операций по ссудам и то, может ли банк покрыть свои издержки.Маржа и валовая прибыль в чем разница

Маржа и прибыль: в чем разница? Некоторые специалисты склоняются к тому, что маржа и прибыль являются равнозначными понятиями. Однако на практике эти понятия отличаются друг от друга. Маржа — это разница между показателями, а прибыль — конечный финансовый результат. Формула расчёта прибыли приведена ниже: Прибыль = В – СП – КИ – УЗ – ПУ + ПП – ВР + ВД – ПР + ПД Где: В — выручка;СП — себестоимость продукции;КИ — коммерческие издержки;УЗ — управленческие затраты;ПУ — проценты уплаченные;ПП — проценты полученные;ВР — внереализованные расходы;ВД — внереализованные доходы;ПР — прочие расходы;ПД — прочие доходы. После этого на полученное значение начисляется налог на прибыль. И после вычета этого налога получается — чистая прибыль.

В чем заключается разница между маржой и прибылью – формулы расчета

К различным выплатам в данном случае можно отнести налоговые отчисления, акцизы и другие обязательные денежные переводы в различные фонды. Если теперь из суммы выручки вычесть все расходы, в том числе и налоги, то можно получить чистую прибыль.

Есть еще и валовая прибыль, которая отражает доходы предприятия несколько другим способом. Валовая прибыль – это разница между той суммой, которую получили счета и кассы предприятия от продажи товара или услуги, и теми затратами, которые необходимо было произвести для создания этих товаров.

В данном случае не учитывают налоговые и иные отчисления. При учете валовой прибыли особенно важно подсчитать себестоимость предприятия, и тогда остальные подсчеты также окажутся верными. Есть еще и маржинальная прибыль, которая по своему звучанию очень похожа на маржу, однако все же терминология имеет явные отличия.

Прибыль и маржа — в чем разница

Единственное, что второй показатель не может превышать первый.Маржа и наценка – довольно таки распространенные термины, используемые не только специалистами, но и простыми людьми в повседневной жизни, и теперь вы знаете в чем их основные отличия. Формула расчета маржи Основные понятия: GP (grossprofit) — валовая маржа.

ВажноОтражает разницу между выручкой и общими затратами. CM (contribution margin) — маржинальный доход (маржинальная прибыль). Разность между выручкой от реализации продукции и переменными затратами TR (totalrevenue) – выручка.

Доход, произведение цены единицы продукции и объема производства и продаж. TC (totalcost) — общие затраты. Себестоимость, состоящая из всех статей калькуляции: материалы, электроэнергия, заработная плата, амортизация и т.д. Разделяют на два типа затрат – постоянные и переменные. FC (fixedcost) — постоянные затраты.Отличие маржи от прибыли

Маржа и прибыль всегда прямо пропорциональны. Чем большая маржа у предприятия, тем большую прибыль можно ожидать в отчетном периоде. Таким образом, главное отличие маржи от прибыли в том, где именно применяется данное понятие.

Как посчитать маржу, зная наценку и сумму продаж Есть несколько формул для определения маржи, и все они должны показывать один и тот же результат. Они отличаются между собой тем, какие именно компоненты могут быть применены (известны) в данном конкретном случае. Простейшая формула для определения маржи, зная наценку и сумму продаж, выглядит так: Маржа = (сумма продаж – сумма продаж / (1 + наценка)) / сумма продаж × 100 В целом, как маржа, так и прибыль, могут значительно сказать о деятельности предприятия. Подсчеты этих показателей необходимо обязательно проводить в установленные периоды, а также сравнивать их с предыдущими.

Чем маржа отличается от прибыли

ИнфоДругими словами, маржу можно рассчитать таким образом: отнять себестоимость товара из выручки. А когда рассчитывается прибыль, помимо себестоимости товара учитывают и различные издержки, затраты на управление бизнесом, проценты, которые уплачены или получены, и другие виды расходов.

Кстати, с прибылью связаны такие слова как «бэк-маржа» (прибыль от скидок, бонусных и акционных предложений) и «фронт-маржа» (прибыль с наценки). Чем отличается маржа от наценки Чтобы разобраться, чем отличается маржа от наценки, нужно сначала разъяснить эти понятия. Если с первым словом уже все ясно, то со вторым не совсем. Наценка – это разность между себестоимостью и конечной ценой товара. По идее она должна покрыть все затраты: на производство, доставку, хранение и реализацию.Маржа и прибыль в чем разница

ВниманиеСвободной маржей называется реальное отличие между балансом счета трейдера и суммарном задатке по всем открытым позициям. Контрибуционной маржей считается разница между валовой прибылью и суммой тех затрат, которые постоянно изменяются.

Маржа на Форекс — это временное залоговое сотрудничество, в результате которого человек может получить на некоторое время финансы, необходимые ему для проведения операции. Чтобы правильно производить математические расчеты для каждого конкретного случая, нужно хорошо разбираться в специальных формулах.

Кроме того, профессионалы в каждой из этих областей должны не только разбираться в расчете тех или иных показателей, но и владеть умением давать им верную оценку, для чего им понадобится множество специальных знаний и практического опыта. Заключение Следует понимать, что все показатели финансового характера имеют собственное условное значение.

Маржа и прибыль: что это и в чем разница

Некоторые люди убеждены, что торговая маржа ничем не отличается от торговой наценки. Но это не так. Маржа – это отношение прибыли к рыночной стоимости товара.

Наценка же высчитывается по соотношению прибыли продукции к его себестоимости. Отличие рентабельности и маржи Что такое маржа нам уже известно. Но нужно отметить, что без учета показателей рентабельности невозможно провести анализ эффективности деятельности предприятия. Рентабельность является показателем, который показывает, какие доходы получает фирма от своей деятельности. Однозначного ответа на вопрос, по какой формуле рассчитывается рентабельность, нет, ведь к каждому виду деятельности применяются свои индивидуальные подсчеты. Но в обще можно сказать, что рентабельность – это соотношение между затратами предприятия и прибылью, полученной в итоге. То есть учитываются и доходы, и расходы фирмы.

Что такое маржа

У экономистов, работающих в различных финансовых, коммерческих структурах, в областиуправленческого учета часто используются понятия «маржа» и «прибыль». Конкретнее, с такими терминами мы сталкиваемся, к примеру:

- При обсуждении рынка Forex.

- В банковском деле.

- В принципе в любых серьёзных занятиях, связанных с экономикой.

Так что любому человеку не помешало бы знать, что это такое, в чём между понятиями отличия.Поскольку эти понятия родственные и применяются в оценке экономической деятельности компаний,есть необходимость более детально разобраться с ними.

Маржа Этот термин считается важным критерием ценообразования, показателем работы предприятия, фирмы,банка. Зная маржу, можно рассчитать другие показатели деятельности фирмы или, например,страховой компании.

Слово маржа в переводе с английского Margin или французского Marge – маржа,наценка.

Есть ли разница между маржой и прибылью?

В зависимости от сферы деятельности, в которой этот термин используется, он может обладать своей спецификой. Маржа (от англ. Margin — разница, преимущество) — разница между ценами товаров, курсами ценных бумаг, процентными ставками и прочими показателями.

Такая разница может выражаться, как в абсолютных величинах (например, рубль, доллар, евро), так и в процентах (%). Простыми словами маржа в торговле — это разница между себестоимостью товара (стоимостью его изготовления или закупочной стоимостью) и его конечной (отпускной) ценой.

Т.е. это некий показатель эффективности экономической деятельности конкретно взятой компании или предпринимателя. В данном случае это относительная величина, которая выражается в % и определяется по следующей формуле: М = П/Д * 100%, Где: П — прибыль, которая определяется по формуле: П = отпускная цена — себестоимость Д — доход (отпускная цена).С понятием «маржа» сталкиваются очень многие люди, но часто не до конца понимают, что оно значит. Постараемся исправить ситуацию и дадим ответ на вопрос, что такое маржа простыми словами, а также разберем, какие бывают разновидности и как провести ее расчет. Содержание

- 1 Понятие маржа

- 2 Основные виды

- 2.1 Валовая (Gross Profit Margin)

- 2.2 Операционная (Operating profit margin)

- 2.3 Чистая (Net Profit Margin)

- 2.4 Процентная

- 2.5 Вариационная

- 3 Маржа и прибыль: в чем разница

- 4 Чем отличается маржа от наценки

- 5 Формула расчета маржи

- 6 Маржа в различных сферах

- 6.1 В экономике

- 6.2 В банковской сфере

- 6.3 В биржевой деятельности

Понятие маржа Маржа (eng.

Маржа и валовая прибыль в чем разница

Здравствуйте, уважаемый(ая) коллега! В сегодняшней статье речь пойдет о таком известном экономическом термине, как маржа. Многие начинающие предприниматели, а также участники закупок понятия не имеют, что это такое и как она рассчитывается. Данный термин в зависимости от того, в какой сфере он используется, имеет различные значения. Поэтому в данной статье мы рассмотрим самые распространенные виды маржи и детально остановимся на марже в торговле, т.к. именно она представляет наибольший интерес для поставщиков, участвующих в государственных и коммерческих тендерах. Содержание: 1. Что такое маржа простыми словами?2. Виды маржи3. Маржа и прибыль: в чем разница?4. Чем отличается маржа от наценки?5. Заключение 1. Что такое маржа простыми словами? Термин “маржа” чаще всего встречается в таких сферах, как торговля, биржевая торговля, страхование и банковская деятельность.

zakon52.ru

расчет виды и отличие от прибыли и наценки

Иногда происходит так, есть желание заниматься какой-либо деятельностью, но мало знаний в данной области. В первую очередь стоит понять главные термины и их обозначения. Бизнесменам-новичкам сложно представить, что такое маржа. У нее достаточно широкое понятие, и для разных областей деятельности у нее будет разнообразный смысл.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта слева или звоните по телефону +7 (499) 500-96-41. Это быстро и бесплатно!

Терминология

Если перевести с английского, то слово «margin» истолковывается как «разница». Этот термин означает разность между прибылью организации и себестоимостью товара. Нередко ее зовут валовой прибылью.

Этот параметр выражается чаще всего в денежном эквиваленте. При этом он отражает, какую выгоду приобрел предприниматель от реализации продукции, если вычесть затраты на ее производство.

ВМ — сумма, уплачиваемая банком или участником торгов на бирже в связи с изменением денежного обязательства по одной позиции в результате её корректировки по рынку

Вариационная маржа (ВМ) простыми словами – это финансовый итог в денежном эквиваленте по результатам торговой сессии рынка. При получении прибыли у этого показателя получается положительное значение, а в случае убытка у данного параметра отрицательное значение и полученную сумму списывают со счета по результатам клиринга. Также она представляет собой дополнительные активы, которые нужны клиентам при появлении ценовых колебаний на рынке. Они гарантируют выполнения обязательств.В торговле фьючерсами предусматривается оплата клиентами двух разновидностей маржи: начальной и вариационной. Депозит, необходимый для торгов, называют начальной маржей, а вариационная – это средства, отображающие смену показателей стоимости в течение дня.

Прибыль и маржа в чем разница

Данные понятия неодинаково интерпретируются в Евросоюзе и в РФ. В странах Европы маржа представляется в виде процентного параметра и отображает соотношение прибыли от реализации продукции к ее отпускной цене.Но разница в терминах существует. Следует уточнить – в чем разница между этими понятиями: оба эти слова дают возможность провести правильную оценку экономического результата деятельности предприятия.

Понятие свободной маржи в Форексе

Свободная маржа (Free Margin) отражает разность между величиной открытых позиций и счёта трейдера. Если открытых позиций нет, то средства счета не будут использоваться. По этой причине все ресурсы счета считаются свободными для торгов.Чтобы узнать, как рассчитать маржу, необходимо воспользоваться формулой: СМ = ТД-НМ. В данной формуле СМ означает free margin, ТД отражает текущее состояние депозита, а НМ – это необходимая margin для открытых торговых позиций.

Формула расчета валовой маржи

При анализе рентабельности организации важным индексом результата ее деятельности считается валовая маржа.

Формула валовой маржи – это разница выручки от реализации продукции в отчетный момент времени и переменных расходов на производство этой продукции.

С одним только уровнем валовой маржи невозможно провести полную оценку финансового состояния организации или отдельные критерии ее деятельности. Этот параметр скорее аналитический, который демонстрирует успешность деятельности компании. Применение данной формулы придает значение и доходам, которые не относится к результатам оказания определенных услуг компании или продажи ее продукции. Это скорее доходы, которые были получены в результате:

- оказания услуг, которые не причисляют к промышленным;

- предприятия ЖКХ;

- списания задолженностей.

Валовый доход или сумма покрытия регулярных расходов и создания прибыли устанавливается как разность выручки и расходов.

Коэффициент валового дохода необходим, чтобы оценить прибыльность продаж компании

В вопросе о том, как рассчитывается коэффициент валовой маржи, поможет формула:

КВД = Валовый доход/ Прибыль с продажи

Коэффициент валового дохода необходим, чтобы оценить прибыльность продаж компании. Необходимо, чтобы валовый доход покрывал расходы, которые сопряжены с управлением организацией и продажей ее продукции, а также обеспечивал прибыли организации. Если сказать иначе, это способность компании регулировать производственные издержки.

Для чего нужны расчеты

Существует несколько формул, по которым проводится расчет маржи, и у всех них должен быть один результат. Их различия в том, какие компоненты применяются в определенном случае. Величины маржи и прибыли, могут многое рассказать о работе предприятия. Подсчитывать их следует обязательно в определенные периоды, а также сопоставлять их с предыдущими.Зная изменения коэффициентов, можно увидеть и остальные изменения на рынке, а значит, хороший руководитель произведет необходимые корректировки своей работы и деятельности сотрудников, в политике регулировки цен и иных параметров, которые влияют на экономическую успешность компании.

Результат производственной деятельности находится в зависимости от того, как своевременно и правильно рассчитаны основные показатели.

Индекс, который характеризует состояние счета, называют уровень маржи. Брокеры пользуются этим коэффициентом для определения возможности для трейдеров участвовать в новых позициях. Каждый брокер может устанавливать свои ограничения на коэффициент размера маржи.

Торговая маржа

Этим термином пользуются специалисты разных областей. Обычно, это относительный параметр, являющийся отражением рентабельности. Ясно представлять, что такое маржа в торговле и продажах, должен каждый, кто намеревается заниматься предпринимательской деятельностью. Для торговли, банковского дела или страхования она обладает своей спецификой. В РФ маржей называют чистую прибыль от реализации продукции с вычетом ее себестоимости и накладных затрат.

Банковские активы

Чистая процентная маржа отражает уровень прибыльности работающих активов. Это один из главнейших параметров в деятельности финансовых организаций, который отражает действенность осуществляемых банком активных операций. Устанавливается как отношение разности между доходами и процентными расходами к активам банка. Множество участников рынка определяет параметр, отталкиваясь от величины активов, производящих доход.

Operating Margin (Операционная маржа) – это отношение операционной прибыли компании (Operating Income) к выручке компании (Revenue). Показывает какой процент от выручки остается у компании после вычета себестоимости коммерческих, административных, общих расходов, а также расходов связанных с исследованиями и разработками, износом и амортизацией.

Для определения того, сколько предприятие получает или утрачивает на своём бизнесе с каждого доллара продаж, используют понятие операционная маржа. Этот показатель считается более глубоким и полным показателем для отражения качества работы предприятия, чем валовый, так как в данном случае придается значение не только себестоимости товара, но и остальным существенным операционным издержкам.

Банковская маржа – это отображение разницы между следующими понятиями:

- ставки кредитного и депозитного процента;

- кредитные ставки отдельным заемщикам;

- процентные ставки по активным и пассивным операциям.

Банки устанавливают ее минимальный размер – это предел рентабельности финансовой организации; средний уровень и прочие величины. На уровне банковской маржи сказываются различные факторы:

- на какое время предоставляются кредиты и хранятся депозиты;

- величина плавающих и фиксированных процентов.

Чем отличается маржа от наценки: в чем их разница

Маржа – это величина дохода, которая остается у компании, если вычесть расходы. Наценка – это надбавка, которую прибавляют к себестоимости продукции. Максимальная величина наценки является почти неограниченной, в отличие от первого. Маржу высчитывают, взяв за основу прибыль компании, а при расчете наценки отталкиваются от себестоимости. Так в чем разница между ними? Чем выше наценка, тем больше маржа, но при этом второй параметр всегда меньше первого.Коммерческая маржа в экономике – это разница между трансфертной стоимостью определенной продукции или услуги и ее стоимостью для клиента. Она отражает рентабельность оборота.

Заключение

Важно знать и понимать, в чем отличия между финансовыми терминами и показателями. Термин «маржа» применяется для расчета главных финансовых показателей. Что имеет большое значение при работе с ценными бумагами, для фондовой биржи и в деятельности банков.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас: +7 (499) 500-96-41Это быстро и бесплатно!

vashbiznesplan.ru