ROE. Коэффициент рентабельности собственного капитала (Return on Equity). Ros финансовый показатель

Финансовые относительные показатели

Многие заинтересованные стороны проявляют интерес к финансовым относительным показателям. Те, кто предоставляет организации финансы, интересуются её кредитоспособностью, независимо от того, долгосрочное это финансирование (как владельцы, инвесторы или банкиры) или краткосрочное (как поставщики). Сотрудники, потребител| и клиенты пожелают уверить себя в том, что их организация жизнеспособна. Проявляют интерес к финансовым показателям налоговая и другие государственные службы. Спонсоров, благотворителе| и добровольцев некоммерческих организаций также интересуют финансовые показатели. Независимо от типа организации или сектора экономики соответствующие стороны используют финансовые показатели для вынесения суждений по качеству управления

Оценкафинансовыхрезультатов

Во всех коммерческих предприятиях, возможно, наиболее важным финансовым относительным показателем для измерения операционных результатов деятельности является показатель отдачи на использованный капитал (returnoncapitalemployed— ROCE),называемый также первичнымкоэффициентом.

В этом относительном показателе операционная прибыль (прибыль до выплаты процентов и налогов, т.е. прибыль, созданная повседневной деятельностью) соотносится со всеми суммами капитала, вложенными в организацию, причем данные суммы включают в себя вложения владельцев (капитал и резервы) и долгосрочные заемные обязательства (банковские ссуды и другие кредиторы, подлежащие уплате через год). Этим отношением измеряется излишек (отдача), заработанный в результате коммерческой деятельности в бизнесе частного сектора (или в любой торговой деятельности, осуществляемой государственными или некоммерческими организациями). В таких организациях не имеет большого смысла что-либо предпринимать, если маловероятно, что деятельность будет приносить прибыль. Не вполне целесообразно также заниматься делом, где норма прибыли меньше, чем процент, который будет получен от вложения аналогичных объемов капитала на депозитный счет в банке. Зачем рисковать, чтобы получить 2% прибыли на 10 000 ф.ст. инвестиций в бизнес, если Вы можете безопасно заработать 5%, поместив их на банковский счет?

Теперь рассчитаем фактическое и заложенное в бюджете значение ROCE для вымышленной организации «Террестриал Трейдинг». Её плановые и фактические финансовые отчеты представлены в табл. 3.1 и 3.2. Фактическая чистая прибыль до выплаты процентов (вспомните, что мы называем её операционной прибылью) составила 300 000 ф.ст. в конце первого года. Суммарный использованный капитал в конце первого года составил в сумме 64 000 ф.ст. (54 000 ф.ст. средств акционеров и 10 000 ф.ст. долгосрочных обязательств) (табл. 3.2). Таким образом, получаем

30 000 ф.ст. 64 000 ф.ст.

= 46,9%.

Анализ ROCE

Необходимо рассмотреть, что представляет собой использованный капитал, потому что от этого зависит понимание термина отдача. Если Вы инвестировали капитал в «Террестриал Трейдинг» (либо предоставив заем, либо как акционер), то Вы, естественно, надеетесь получить вознаграждение за то, что передали компании денежные средства, которые её менеджеры вложили в различные активы. Если Вы предоставили заем, то в качестве вознаграждения Вы надеетесь получить некоторые проценты. Если Вы акционер, то как владельцу обыкновенных акций дивиденды Вам не гарантированы. Тем не менее обычно акционеры рассчитывают на получение некоторых дивидендов, особенно если компания переживает период подъема. В примере с «Террестриал Трейдинг» это означает, что мы должны рассматривать не чистую прибыль (из которой, в благоприятном случае, выплачиваются дивиденды), а либо взять прибыль за вычетом и процентов по займам, и дивидендов, либо не вычитать ни одно ни другое. Проценты по займам и дивиденды можно назвать затратами на капитал, и их надо учитывать одинаково: либо включить, либо исключить и то и другое при расчете прибыли. В действительности выбора не существует. Дивиденды не могут быть исключены из прибыли, поскольку они являются частью прибыли, а не расходами. Следовательно, мы не должны вычитать из прибыли и проценты по займам. Это означает, что следует прибавить величину процентов по займам к чистой прибыли и использовать для оценок эффективности операционную, а не чистую прибыль.

В расчетах можно использовать величину капитала на конец года, как было показано в примере с «Террестриал Трейдинг», однако многие компании используют усредненную величину капитала по значениям на начало и конец периода. Это более адекватно отражает распределение на протяжении года капиталовложений, за счет которых была получена прибыль за тот же самый период в 12 месяцев. Тем не менее, для большинства целей величина капитала на конец года вполне пригодна для целей сравнения с помощью относительных показателей.

Анализдвиженияфинансовыхсредств

ROCE является основным показателем, который используется как отправная точка при расчете ряда других показателей. Существует два принципиальных способа увеличить отдачу на вложенный капитал: путем увеличения прибыли при продаже каждой единицы товара или услуги или за счет увеличения объема продаж при том же уровне капиталовложений. Эти два аспекта показателя ROCE выражаются с помощью вторичных относительных величин, о которых сейчас кратко расскажем.

важно, чтобы был достигнут соответствующий уровень операционной прибыли, что и оценивается относительным показателем ROCE.

Если мы вычислим показатель ROCE для текущего года, сравним его с запланированным показателем (или с показателем прошлого года, или с показателями конкурентов) и обнаружим, что он лучше или хуже, то будет полезным узнать причину такого расхождения. Это можно установить, сосредоточив внимание на вопросах прибыльности, с помощью вычисления двух последующих показателей, которые часто называются вторичными относительными показателями; к их рассмотрению мы сейчас и переходим.

Вторичные относительные показатели

Вторичные относительные показатели характеризуют две важные области, которые относятся к уровню операционной деятельности организации и выявляются с помощью показателя ROCE.

Это следующие области:

• эффективность использования менеджерами активов, в которые был вложен привлеченный инвесторами капитал;

• результаты работы менеджеров с точки зрения уровня прибыли при осуществлении продаж в контексте управления затратами.

Полученные в этих областях результаты определяются показателем эффективности использования активов (asset utilization ratio — AUR) и показателем рентабельности оборота (return on sales ratio —ROS или ROSR).

Показатель эффективности использования активов (AUR)

Этот относительный показатель называют также показателем оборачиваемости активов или показателем оборачиваемости капитала; он характеризует интенсивность использования активов. Чем выше оборачиваемость активов, тем эффективнее они используются. Снижение показателя свидетельствует о необходимости уделить внимание данному направлению деятельности и улучшить её результаты. Показатель AUR дает информацию об этапе 3 на рис. 3.1.

Вернемся к фактически полученным результатам компании «Террестриал Трейдинг» (табл. 3.1 и 3.2). Можно определить, что

Выручка от реализации 60 000 ф.ст.

Операционные активы 64 000 ф.ст.

= 0,94 (94%).

Другими словами, компания получает 94 пенса на каждый вложенный в активы фунт стерлингов.

Если у нас появится информация о том, что в других аналогичных организациях показатель AUR составляет 2 или что заложенное в бюджет значение этого показателя отличается от фактического, нам необходимо будет проанализировать причины такого положения. Рассчитав данный показатель, мы можем продолжить анализ активов. Например, можно попробовать определить, от чего в первую очередь зависит значение этого относительного показателя: от эффективности использования постоянных активовили чистых текущих активов, т.е.

Подобное «расщепление» показателей может быть продолжено и дальше, мы увидим это, когда будем рассматривать пирамиду показателей. На данном этапе мы не пытаемся делать выводы на основе полученных результатов. Мы перейдем к ним после сопоставления фактических и плановых результатов.

Показатель рентабельности оборота (ROSили ROSR)

Этот относительный показатель характеризует уровень операционной прибыли по отношению к выручке. Разность между операционной прибылью и выручкой обусловлена различными затратами, такими как себестоимость проданных товаров и повседневные операционные затраты. Увеличение данного показателя в течение какого-то периода свидетельствует о хорошем управлении затратами; при снижении же показателя ROS необходимо исследовать ситуацию. Данный показатель характеризует состояние этапов 4 и 5 на рис. 3.1.

Используя результаты компании «Террестриал Трейдинг» за первый год работы, определяем фактическую рентабельность оборота:

Операционная прибыль 30 000 ф.ст.

= 0,5 = 50% .

Выручка от реализации 60 000 ф.ст.

Несколько позднее мы также сопоставим этот показатель с бюджетным.

Так же как и рассмотренный выше показатель эффективности использования активов, показатель рентабельности оборота можно детализировать далее, анализируя другие аспекты деятельности. Более подробно мы обсудим это в следующем подразделе, посвященном пирамиде показателей.

Категория: Новости. Дата публикации: 4 Апрель, 2010.

www.nejo.ru

Коэффициенты финансового анализа предприятия

Разберем 12 основных коэффициенты финансового анализа предприятия. Из-за их большого разнообразия зачастую нельзя понять, какие из них основные, а какие нет. Поэтому я постарался выделить основные показатели в полной мере описывающие финансово-хозяйственную деятельность предприятия.

В деятельности, у предприятия всегда сталкиваются его два свойства: его платежеспособность и его эффективность. Если платежеспособность предприятия увеличивается, то эффективность снижается. Можно наблюдать обратную зависимость между ними. И платежеспособность, и эффективность деятельности можно описать коэффициентами. Можно остановиться на этих двух группах коэффициентах, тем не менее, лучше их еще разбить пополам. Так группа Платежеспособности делится на Ликвидность и Финансовую устойчивость, а группа Эффективность предприятия делится на Рентабельность и Деловую активность.

Все коэффициенты финансового анализа делим на четыре большие группы показателей.

- Ликвидность (краткосрочная платежеспособность),

- Финансовая устойчивость (долгосрочная платежеспособность),

- Рентабельность (финансовая эффективность),

- Деловая активность (нефинансовая эффективность).

Ниже в таблице представлено деление на группы.

| Платежеспособность предприятия | Эффективность предприятия | ||

| Ликвидность | Финансовая устойчивость | Рентабельность | Деловая активность |

В каждой из групп выделим только по топ-3 коэффициента, в итоге у нас получится всего 12 коэффициентов. Это будут самые важные и главные коэффициенты, потому что именно они по моему опыту наиболее полно описывают деятельность предприятия. Остальные коэффициенты, не вошедшие в топ, как правило, являются следствием этих. Приступим к делу!

Топ-3 коэффициента ликвидности

Начнем с золотой тройки коэффициентов ликвидности. Эти три коэффициента дают полное понимание ликвидности предприятия. Сюда входит три коэффициента:

- Коэффициент текущей ликвидности,

- Коэффициент абсолютной ликвидности,

- Коэффициент быстрой ликвидности.

Кем используются коэффициенты ликвидности?

Самый популярный среди всех коэффициентов – Коэффициент текущей ликвидности используется преимущественно инвесторами в оценке ликвидности предприятия.

Коэффициент абсолютной ликвидности интересен для поставщиков. Он показывает способности предприятия расплатиться с контрагентами-поставщиками.

Коэффициент быстрой ликвидности рассчитывается кредиторами для оценки быстрой платежеспособности предприятия при выдаче займов.

В таблице ниже представлена формула расчета трех самых важных коэффициентов ликвидности и их нормативные значения.

| Коэффициенты | Формула | Расчет | Норматив | |

| 1 | Коэффициент текущей ликвидности | Коэффициент текущей ликвидности = Оборотные активы/Краткосрочные обязательства | Ктл=стр.1200/ (стр.1510+стр.1520) | >2 |

| 2 | Коэффициент абсолютной ликвидности | Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) /Краткосрочные обязательства | Кабл= стр.1250/ (стр.1510+стр1520) | >0,2 |

| 3 | Коэффициент быстрой ликвидности | Коэффициент быстрой ликвидности = (Оборотные активы-Запасы)/Краткосрочные обязательства | Кбл= (стр.1250+стр.1240)/(стр.1510+ стр.1520) | >1 |

Топ-3 коэффициента финансовой устойчивости

Перейдем к рассмотрению трех основных коэффициентов финансовой устойчивости. Ключевое отличие между коэффициентами ликвидности и коэффициентами финансовой устойчивости – первая группа (ликвидности) отражает краткосрочную платежеспособность, а последняя (финансовой устойчивости) – долгосрочную. А по сути, как коэффициенты ликвидности, так и коэффициенты финансовой устойчивости отражают платежеспособность предприятия и то, как оно может рассчитываться со своими долгами.

В данную группу показателей входит три коэффициента:

- Коэффициент автономии,

- Коэффициент капитализации,

- Коэффициент обеспеченности собственными оборотными средствами.

Кем используются коэффициенты финансовой устойчивости?

Коэффициент автономии (финансовой независимости) используется финансовыми аналитиками для собственной диагностики своего предприятия на финансовую устойчивость, а также арбитражными управляющими (согласно постановлению Правительства РФ от 25.06.03 № 367 «Об утверждении правил проведения арбитражным управляющим финансового анализа»).

Коэффициент капитализации важен для инвесторов, которые анализируют его для оценки инвестиций в ту или иную компанию. Более предпочтительной для инвестиций будет компания с большим коэффициентом капитализации. Слишком высокие значения коэффициента не слишком хорошо для инвестора, так как снижается прибыльность предприятия и тем самым доход вкладчика. Помимо этого коэффициент рассчитывается кредиторами, чем значение ниже, тем предпочтительнее предоставление кредита.

Коэффициент обеспеченности собственными оборотными средствами рекомендательно (согласно Постановлению Правительства РФ от 20.05.1994 №498 «О некоторых мерах по реализации законодательства о несостоятельности (банкротстве) предприятия», которое утратило силу в соответствии с Постановлением 218 от 15.04.2003) используется арбитражными управляющими. Данный коэффициент также можно отнести и к группе Ликвидности, но здесь мы его припишем к группе Финансовой устойчивости.

В таблице ниже представлена формула расчета трех самых важных коэффициентов финансовой устойчивости и их нормативные значения.

| Коэффициенты | Формула | Расчет | Норматив | |

| 1 | Коэффициент автономии | Коэффициент автономии = Собственный капитал/Активы | Кавт = стр.1300/ стр.1600 | >0,5 |

| 2 | Коэффициент капитализации | Коэффициент капитализации = (Долгосрочные обязательства + Краткосрочные обязательства)/Собственный капитал | Ккап= (стр.1400+стр.1500)/ стр.1300 | <0,7 |

| 3 | Коэффициент обеспеченности собственными оборотными средствами | Коэффициент обеспеченности собственными оборотными средствами = (Собственный капитал — Внеоборотные активы)/Оборотные активы | Косос=(стр.1300-стр.1100)/стр.1200 | >0,5 |

Топ-3 коэффициента рентабельности

Смотрите ⇒ Акцию от Школы Финансового Анализа Жданова Василия

Переходим к рассмотрению трех самых важных коэффициента рентабельности. Эти коэффициенты показывают эффективность управления денежными средствами на предприятии.

В данную группу показателей входит три коэффициента:

- Рентабельность активов (ROA),

- Рентабельность собственного капитала (ROE),

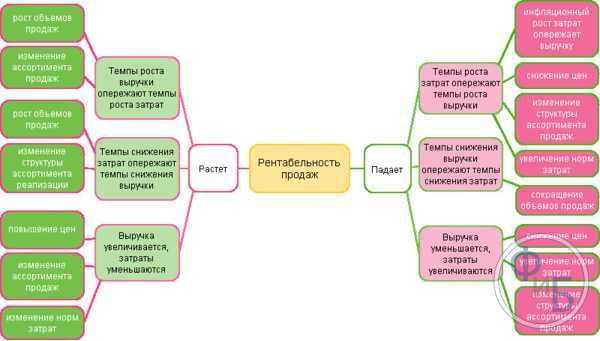

- Рентабельность продаж (ROS).

Кем используются коэффициенты финансовой устойчивости?

Коэффициент рентабельности активов (ROA) используется финансовыми аналитиками для диагностики эффективности предприятия с точки зрения доходности. Коэффициент показывает финансовую отдачу от использования активов предприятия.

Коэффициент рентабельности собственного капитала (ROE) представляет интерес для собственников бизнеса и инвесторов. Он показывает, как эффективно были использованы вложенные (инвестированные) в предприятие деньги.

Коэффициент рентабельности продаж (ROS) используется руководителем отдела продаж, инвесторами и собственником предприятия. Коэффициент показывает эффективность реализации основной продукции предприятия, плюс позволяет определить долю себестоимости в продажах. Необходимо отметить, что важно не то, сколько продукции продало предприятие, а то, сколько чистой прибыли оно заработало чистых денег с этих продаж.

В таблице ниже представлена формула расчета трех самых важных коэффициентов рентабельности и их нормативные значения.

| Коэффициенты | Формула | Расчет | Норматив | |

| 1 | Рентабельность активов (ROA) | Коэффициент рентабельности активов = Чистая прибыль / Активы

| ROA = стр.2400/стр.1600 | >0 |

| 2 | Рентабельность собственного капитала (ROE) | Коэффициент рентабельности собственного капитала = Чистая прибыль/Собственный капитал | ROE = стр.2400/стр.1300 | >0 |

| 3 | Рентабельность продаж (ROS) | Коэффициент рентабельности продаж = Чистая прибыль/ Выручка | ROS = стр.2400/стр.2110 | >0 |

Топ-3 коэффициента деловой активности

Переходим к рассмотрению трех самых важных коэффициента деловой активности (оборачиваемости). Отличие этой группы коэффициентов от группы коэффициентов Рентабельности заключается в том, что они показывают нефинансовую эффективность деятельности предприятия.

В данную группу показателей входит три коэффициента:

- Коэффициент оборачиваемости дебиторской задолженности,

- Коэффициент оборачиваемости кредиторской задолженности,

- Коэффициент оборачиваемости запасов.

Кем используются коэффициенты деловой активности?

Коэффициент оборачиваемости дебиторской задолженности используется генеральным директором, коммерческим директором, руководителем отдела продаж, менеджерами по продажам, финансовым директором и финансовыми менеджерами. Коэффициент показывает, как эффективно построено взаимодействие между нашим предприятием и нашими контрагентами.

Коэффициент оборачиваемости кредиторской задолженности используется в первую очередь для определения путей повышения ликвидности предприятия и интересен для собственников и кредиторов предприятия. Он показывает, сколько раз в отчетном периоде (как правило, это год, но может быть и месяц, квартал) предприятие погасило свои долги перед кредиторами.

Коэффициент оборачиваемости запасов может использоваться коммерческим директором, руководителем отдела продаж и менеджерами по продажам. Он определяет эффективность управления запасами на предприятии.

В таблице ниже представлена формула расчета трех самых важных коэффициентов деловой активности и их нормативные значения. В формуле расчета есть небольшой момент. Данные в знаменателе, как правило, берутся средними, т.е. складывается значение показателя на начало отчетного периода с конечным и делится на 2. Поэтому в формулах везде в знаменателе стоит 0,5.

| Коэффициенты | Формула | Расчет | Норматив | |

| 1 | Коэффициент оборачиваемости дебиторской задолженности | Коэффициент оборачиваемости дебиторской задолженности = Выручка от продаж/Средняя сумма дебиторской задолженности

| Кодз= стр.2110/(стр.1230нп.+стр.1230кп.)*0,5

| динамика |

| 2 | Коэффициент оборачиваемости кредиторской задолженности | Коэффициент оборачиваемости кредиторской задолженности = Выручка от продаж/Средняя величина кредиторской задолженности

| Кокз= стр.2110/(стр.1520нп.+стр.1520кп.)*0,5 | динамика |

| 3 | Коэффициент оборачиваемости запасов | Коэффициент оборачиваемости запасов = Выручка от продаж/Средняя величина запасов | Коз= стр.2110/(стр.1210нп.+стр.1210кп.)*0,5

| динамика |

Резюме

Подведем итоги топ-12 коэффициентов для финансового анализа предприятия. Условно мы выделили 4 группы показателей деятельности предприятия: Ликвидность, Финансовая устойчивость, Рентабельность, Деловая активность. В каждой группе мы определили топ-3 самых важных финансовых коэффициента. Полученные 12 показателей в полной мере отражают всю финансово-хозяйственную деятельность предприятия. Именно с расчета их стоит начинать финансовый анализ. Для каждого коэффициента приведена формула расчета, поэтому вам не составит трудностей посчитать его для своего предприятия.

Автор: Жданов Василий Юрьевич, к.э.н.

finzz.ru

Сбалансированная система финансовых показателей

Проблема отсутствия достоверной и оперативной информации существует для каждой второй российской компании.

Все больше сложностей и с интерпретацией полученной информации – инструментарий финансового анализа за последние 100 с лишним лет вырос до неимоверных размеров. В практике используется 1-3 методики, найденные методом проб и ошибок. Однако случается, что сигналы этих методик вступают во внутреннее противоречие. Когда же руководитель предприятия пробует увязать стратегию компании с имеющимися финансовыми и нефинансовыми показателями, то возникает вопрос: каким образом это сделать?

При разработке новой системы управления необходимо первостепенное внимание уделить финансовой информации, потому что именно она является базой для всех дальнейших «наслоений», будь то инструменты оперативного или стратегического управления. Без достоверной и однозначно трактуемой финансовой информации нельзя построить систему управления.

В результате изучения различных концепций финансового анализа были выделены наиболее востребованные и универсальные концепции. Это концепции ROI (Return On Investment), ROE (Return on Common Equity) и концепция финансового рычага.

Дизайн системы был обусловлен исходной информацией для выбранных показателей. Здесь мы видим комбинации четырех ключевых величин: активов предприятия, собственного капитала, оборота и чистой прибыли. Таким образом, все эти показатели уложились в строгую геометрическую фигуру – треугольник. Исходя из назначения, было предложено название «финансовый треугольник» контроллинга.

Рисунок «Финансовый треугольник» контроллинга

В этом треугольнике финансовых показателей каждая величина связана с другой отдельной линией, т. е. представляет собой сбалансированную систему финансовых показателей. Эти линии показывают взаимосвязь каждой из этих величин. Отношение чистой прибыли к активам, собственному капиталу и обороту есть следующие коэффициенты рентабельности:

-

ROS (Return on Sales) – чистая рентабельность оборота, или, другими словами, рентабельность продаж.

-

ROA (Return on Assets) – чистая рентабельность активов. Важно, чтобы рентабельность активов была не меньше средней процентной ставки банка по доходности при передаче денежных средств в управление.

-

ROE (Return on Common Equity) – чистая рентабельность собственного капитала. Данный показатель представляет интерес, прежде всего, для акционеров и владельцев предприятия, т.к. отражает эффективность их вложений.

Во взаимосвязи оборота с активами и собственным капиталом формируются показатели оборачиваемости. Имея положительное значение рентабельности продаж, еще нельзя говорить о деловой активности предприятия, если оборачиваемость активов и собственного капитала находится на достаточно низком уровне. Оборачиваемость активов и собственного капитала характеризует эффективность использования имущества предприятия и капитала акционеров. Отношение активов к собственному капиталу формирует еще один интересный показатель – финансовый рычаг. Эта величина очень чутко реагирует на множество факторов, таких как рентабельность продаж, сроки вовлечения кредитных средств в процесс производства, ставки банков, методы отнесения выплат процентов за кредит на себестоимость или на прибыль, условия страхования кредитов и многое другое.

Таким образом, в «финансовом треугольнике» контроллинга соединены показатели, представляющие интересы различных групп, участвующих в управлении предприятием. Общая картина деятельности предприятия, представленная на рисунке, показывает, насколько взаимосвязаны интересы этих групп. Получается, что для успешного ведения бизнеса должен сохраняться определенный баланс. Столкновение интересов различных групп может быть урегулировано путем достижения компромисса в рамках предложенной модели.

Декомпозиция показателей – частей «финансового треугольника» контроллинга – позволяет управлять всеми сферами деятельности компании. На практике наиболее значимым является наложение «финансового треугольника» контроллинга на имеющуюся организационную структуру предприятия. Для этого на ее базе строится финансовая структура предприятия, где посредством декомпозиции финансового результата ответственность за различные статьи доходов и расходов делегируется центрам финансовой ответственности. Таким образом, за каждым центром финансовой ответственности будет закреплен определенный показатель, являющийся элементом декомпозиции показателей «верхнего уровня».

Универсальность «финансового треугольника» контроллинга позволяет применять его во многих отраслях экономики. Наведение порядка в финансах компании, выстраивание четкой и понятной цепочки показателей, наличие однозначных связей позволяют компании получить необходимое преимущество, залог устойчивого развития в перспективе.

Автор: М.В. Бибнев Аспирант Нижегородского Государственного технического университетаИсточник: Журнал «Финансы», 10/2006

afdanalyse.ru

ROE. Коэффициент рентабельности собственного капитала (Return on Equity)

Рентабельность собственного капитала (Return on Equity, Return on Shareholders’ Equity, ROE) показывает эффективность использования собственных вложенных средств и рассчитывается в процентном соотношении. Рассчитывается по формуле:

ROE = Net Income / Average Shareholder's Equity

ROE = Net Income / Average Net Assets

Где, Net Income - чистая прибыль до выплаты дивидендов по обыкновенным акциям, но после выплаты дивидендов по привилегированным акциям, так как собственный капитал не включает привилегированные акции.

ROE также можно представить в следующем виде:

ROE = ROА * Коэффициент финансового рычага

Из соотношения видно, что правильное использование заёмных средств позволяет увеличить доходы акционеров за счёт эффекта финансового рычага. Такой эффект достигается за счёт того, что прибыль, получаемая от деятельности компании, значительно выше ставки кредита. По величине финансового рычага можно определить, как используются привлечённые средства – для развития производства либо для латания дыр в бюджете. Очевидно, что при хорошем управлении компанией значение этого показателя должно быть больше единицы. С другой стороны, слишком высокое значение финансового рычага тоже плохо, так как оно может быть сопряжено с высоким риском, поскольку указывает на высокую долю заёмных средств в структуре активов. Чем выше эта доля, тем больше вероятность того, что компания вообще останется без чистой прибыли, если вдруг столкнётся с какими-нибудь даже незначительными трудностями.

Особым подходом к расчету показателя является использование формулы Дюпона, которая разбивает ROE на составляющие, позволяющие глубже понять полученный результат:

ROE (формула Дюпона) = (Чистая прибыль / Выручка) * (Выручка / Активы) * (Активы / Собственный капитал)

или

ROE (формула Дюпона) = Рентабельность по чистой прибыли * Оборачиваемость активов * Финансовый левередж

В российской системе бухгалтерского учета формула коэффициента рентабельности собственного капитала принимает вид:

ROE = Чистая прибыль / Среднегодовая стоимость собственного капитала * 100%

ROE = стр. 2400 / ((стр. 1300 + стр. 1530)на начало периода + (стр. 1300 + стр. 1530)на конец периода)/2 * 100%

Чтобы рассчитать коэффициент за период, отличный от года, но получить сопоставимые годовые данные, используют формулу:

ROE = Чистая прибыль * (365/Кол-во дней в периоде) / Среднегодовая стоимость собственного капитала * 100%

По мнению многих экономистов-аналитиков, при расчете коэффициента целесообразно использовать показатель чистой прибыли. Это объясняется тем, что рентабельность собственного капитала характеризует уровень прибыли, которую получают собственники на единицу вложенного капитала.

Показатель характеризует эффективность использования собственных источников финансирования предприятия и показывает, сколько чистой прибыли зарабатывает компания с 1 рубля собственных средств.

ROE позволяет определить эффективность использования капитала, инвестированного собственниками, и сравнить этот показатель с возможным получением дохода от вложения этих средств в другие виды деятельности.

Кстати, в мировой практике показатель ROE используется как один из главных индикаторов конкурентоспособности банков.

afdanalyse.ru