Отчетность ООО на УСН в 2018 году: сроки сдачи в таблице. Упрощенная система налогообложения какие отчеты сдавать

Отчетность ООО на УСН в 2018 году: таблица и сроки сдачи

Использование такой льготной системы исчисления налогов, как упрощенная, также предполагает обязанность налогоплательщиков, находящихся на ней, сдавать определенный перечень отчетов и деклараций. Их количество меньше, чем на общем режиме, но, тем не менее, включает определенное число форм. Рассмотрим подробнее какая предоставляется отчетность ООО на УСН в 2018 году: таблица и сроки сдачи.

Сроки подачи декларации по УСН

Упрощенная система налогообложения предполагает сдачу годовой декларации по единому налогу в связи с использованием УСН. Составлять ее необходимо, когда закончился отчетный период.

Упрощенная система налогообложения предполагает сдачу годовой декларации по единому налогу в связи с использованием УСН. Составлять ее необходимо, когда закончился отчетный период.

Для компаний налоговым законодательством установлен срок сдачи отчета по единому налогу при УСН до 31 марта. В 2018 году этот день придется на 02.04.2018г. Связано это с тем что срок подачи формы выпадает на выходной день, поэтому по действующим правилам его нужно перенести на следующий рабочий д,ень.

Если происходит закрытие ООО, то отчитаться по данной форме субъекту необходимо до 25 числа следующего месяца после ликвидации организации.

бухпроффи

Внимание! Хозяйствующий субъект может утратить право на применение упрощенки и перейти на общую систему налогообложения. Тогда законодательством также устанавливается обязанность подать в ИФНС декларацию по УСН до 25 числа следующего за кварталом потери права на льготный режим месяца.

Порядок и сроки уплаты авансовых платежей по УСН

Несмотря на то, что отчетность на УСН является годовой, нормами законодательных актов устанавливается обязанность субъектов бизнеса на этой системе исчислять и уплачивать в бюджет авансовые платежи по единому налогу.

Это необходимо делать ежеквартально. При этом НК РФ устанавливает сроки, до которых налогоплательщик должен отправить в ИФНС исчисленные авансы по налогу. Это нужно осуществить до 25 числа месяца, которые следует за истекшим кварталом.

Окончательный годовой платеж нужно произвести до 31 марта следующего после отчетного года.

При этом обязательно нужно учитывать, что если срок выпадает на дни выходных и праздника, то действует правило переноса на следующий рабочий день.

В 2018 году авансы и налоги по УСН следует осуществлять с учетом следующих сроков:

| Период | Срок платежа при УСН |

| 2017 год | 02-04-2018 г. |

| 1-й квартал 2018 года | 25-04-2018 г. |

| 2-й квартал 2018 года | 25-07-2018 г. |

| 3-й квартал 2018 года | 25-10-2018 г. |

| 2018 год | 01-04-2019 г. |

При оформлении платежа нужно правильно указывать КБК налога.

Так как УСН подразделяется на две подсистемы – «Доходы» и «Доходы за минусом расходов», существует и два КБК:

- «Доходы»:

- Налог 182 105 01011011000110

- Пени 182 105 01011012100110

- Штраф 182 105 01011013000110

- «Доходы за минусом расходов»:

- Налог 182 105 01021011000110

- Пени 182 105 01021012100110

- Штраф 18210501021013000110

бухпроффи

Важно! При исчислении единого налога по УСН «Доходы за минусом расходов» компания обязательно должны уплатить минимальный его размер, который перечисляется в бюджет, даже если получен убыток от деятельности.

Для него предусмотрен такой же КБК, как и для налога по «Доходы за минусом расходов», то есть 182 105 01021011000110.

Вся отчетность ООО на УСН в 2018 году: сроки сдачи, таблица

Условно перечень форм, которые предприятиям необходимо отправить в течение 2018 года можно разделить на две группы — какие будут содержать сведения с итогами за 2017 год, и какие будут отправляться в течение самого года.

Отчетность за 2017 год

По итогам за 2017 год ООО на УСН нужно будет отправить:

| Название бланка | Крайний срок отправки по закону | Фактический крайний срок отправки |

| Декларация УСН | До 31 марта, идущего за годом отчета | 02-04-2018 г. |

| Комплект бухгалтерских отчетов (бухгалтерский баланс и отчет о прибылях и убытках) | До 31 марта, идущего за годом отчета | 02-04-2018 г. |

| Отчеты по работникам | ||

| Форма СЗВ-М | До 15 дня месяца, идущего за отчетным сроком | 15-01-2018 г. |

| Форма СЗВ-Стаж | До 1 марта, идущего за годом отчета | 01-03-2018 г. |

| Форма 6-НДФЛ | До 1 апреля, идущего за годом отчета | 02-04-2018 г. |

| Отчет в соцстрах 4-ФСС | В бумажном виде — до 20 дня месяца, идущего за отчетным. В электронном виде — до 25 дня месяца, идущего за отчетным | 22-01-2018 г. при сдаче в бумажном варианте, 25-01-2018 г. при отправке электронно |

| 2-НФДЛ | До 1 апреля, идущего за годом отчета | 02-04-2018 г. |

| Расчет по взносам на страхование | До 30 дня месяца, который идет за кварталом отчета | 30-01-2018 г. |

| Среднесписочная численность | До 20 января идущего за отчетным года | 22-01-2018 г. |

| Отчеты, которые сдаются, если есть соответствующая база (если ее нет, нулевые сдавать не нужно) | ||

| Декларация налога на прибыль | До 28 марта идущего за отчетным года | 28-03-2018 г. |

| Декларация НДС | До 25 дня месяца, идущего за отчетным кварталом | 25-01-2018 г. |

| Налог на имущество | До 30 марта, идущего за годом отчета | 30-03-2018 г. |

| Транспортный налог | До 1 февраля, идущего за годом отчета | 01-02-2018 г. |

| Декларация по негативному воздействию | До 10 марта, идущего за годом отчета | 12-03-2018 г. |

| Водный налог | До 20 дня месяца, идущего за отчетным сроком | 22-01-2018 г. |

| Декларация по ЕНВД (если происходит совмещение с УСН) | До 20 дня месяца, идущего за отчетным сроком | 22-01-2018 г. |

Отчетность в 2018 году

В течение 2018 года предприятию нужно будет подать следующие формы:

| Название бланка | Крайний срок отправки по закону | Крайний срок отправки |

| Отчеты по работникам | ||

| Форма СЗВ-М | До 15 дня месяца, идущего за отчетным сроком | 15-02-2018 г. 15-03-2018 г. 16-04-2018 г. 15-05-2018 г. 15-06-2018 г. 16-07-2018 г. 15-08-2018 г. 17-09-2018 г. 15-10-2018 г. 15-11-2018 г. 17-12-2018 г. |

| Форма 6-НДФЛ | До последнего дня месяца, идущего за отчетным сроком | 30-04-2018 г. 31-07-2018 г. 31-10-2018 г. |

| Отчет в соцстрах 4-ФСС | В бумажном виде — до 20 дня месяца, идущего за отчетным. В электронном виде — до 25 дня месяца, идущего за отчетным | При сдаче в бумажном варианте 20-04-2018 г. 20-07-2018 г. 22-10-2018 г. При отправке электронно 25-04-2018 г. 25-07-2018 г. 25-10-2018 г. |

| Расчет по взносам на страхование | До 30 дня месяца, который идет за кварталом отчета | 30-04-2018 г. 30-07-2018 г. 30-10-2018 г. |

| Отчеты, которые сдаются, если есть соответствующая база (если ее нет, нулевые сдавать не нужно) | ||

| Декларация налога на прибыль | До 28 дня месяца, идущего за отчетным кварталом | 30-04-2018 г. 30-07-2018 г. 29-10-2018 г. |

| Декларация НДС | До 25 дня месяца, идущего за отчетным кварталом | 25-04-2018 г. 25-07-2018 г. 25-10-2018 г. |

| Водный налог | До 20 дня месяца, идущего за отчетным сроком | 20-04-2018 г. 20-07-2018 г. 22-10-2018 г. |

| ЕНВД (если происходит совмещение с УСН) | До 20 дня месяца, идущего за отчетным сроком | 20-04-2018 г. 20-07-2018 г. 22-10-2018 г. |

buhproffi.ru

Упрощенная система налогообложения - сроки сдачи отчетов

Сроки сдачи отчетности и уплаты налога при УСН в 2018 году

Сроки сдачи других обязательных отчетов при УСН в 2018 году

«Необязательные» отчеты по упрощенке, предоставляемые в отдельных случаях, — когда сдавать данную отчетность

Сроки сдачи отчетности и уплаты налога при УСН в 2018 году

В первую очередь, это, конечно, декларация по налогу, уплачиваемому при УСН. Ее обязаны ежегодно сдавать как юридические лица, так и ИП, но в разные сроки. Для предприятий это 31 марта, для ИП — 30 апреля года, следующего за отчетным. Авансовые платежи по упрощенке платятся каждый квартал, до 25 числа месяца, следующего за расчетным периодом. Сроки уплаты налога за год по предприятиям и ИП совпадают со сроками подачи декларации.

Также все юридические лица, независимо от системы налогообложения, обязаны вести бухгалтерский учет и ежегодно сдавать отчетность — бухгалтерский баланс с приложениями. Упрощенкой, как правило, пользуются малые предприятия, для которых предусмотрен сокращенный список отчетов: баланс (ф. № 1) и отчет о прибылях и убытках (ф. № 2). Независимо от состава, сроки сдачи отчетов при отчетности на упрощенке едины — в течение трех месяцев по окончании отчетного года, то есть до 31 марта следующего за отчетным года.

Читайте нас в Яндекс.Дзен

Яндекс.ДзенВАЖНО! Говоря о сроках предоставления отчетов, следует помнить, что в случае, когда последний день срока является нерабочим днем, днем истечения срока будет следующий рабочий день (п. 7 ст. 6.1 НК РФ).

Сроки сдачи других обязательных отчетов при УСН в 2018 году

Остальные обязательные налоговые отчеты при УСН связаны с налогообложением выплат физическим лицам. Это различные формы по НДФЛ и взносам во внебюджетные фонды. Кстати, для ИП все эти отчеты можно считать условно-обязательными. Если предприниматель не нанимает работников и не заключает с физическими лицами гражданско-правовые договоры, то он может не сдавать перечисленные ниже отчеты по НДФЛ и страховым взносам.

Когда сдавать отчетность при УСН?

И еще один справочный отчет — сведения о среднесписочной численности, которые предоставляются в налоговые органы ежегодно, до 20 января следующего года.

«Необязательные» отчеты по упрощенке, предоставляемые в отдельных случаях, — когда сдавать данную отчетность

Рассмотрим те отчеты, которые при УСН не обязательны, а обязанность сдавать их возникает только в определенных случаях.

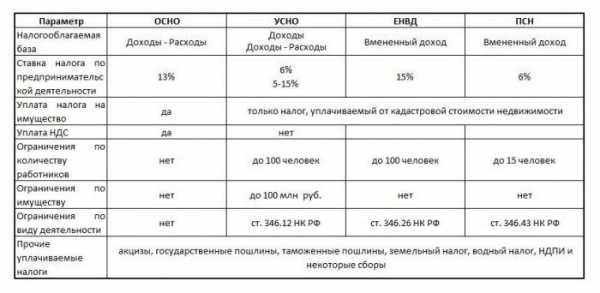

Информация о налогах, от которых налогоплательщик освобождается при переходе на УСН, содержится в ст. 346.11 (НК РФ). Здесь же перечислены и условия, при которых упрощенцы все-таки должны будут уплачивать данные налоги:

- В общем случае упрощенцы не платят налог на прибыль. Однако если такая организация получает доходы в виде дивидендов или по операциям с долговыми ценными бумагами, то с этих доходов необходимо заплатить налог на прибыль, а, следовательно, и подать соответствующую декларацию. Сроки предоставления декларации по налогу на прибыль — до 28 числа месяца по истечении отчетного квартала (расчеты по авансовым платежам) и до 28 марта — по итогам года.

- От уплаты НДС упрощенцы также освобождаются. Но если НДС возникает при ввозе товаров на таможенную территорию РФ, то его обязаны платить и те, кто применяет УСН. В этом случае необходимо предоставить налоговую декларацию по НДС. Для упрощенки сроки сдачи отчетности по НДС в 2017-2018 годах — до 25 числа месяца по истечении отчетного квартала.

- УСН предусматривает освобождение от уплаты налога на имущество. Но и здесь есть исключение. Если в собственности организации имеется недвижимое имущество, налоговая база по которому определяется как кадастровая стоимость, то обязанность уплатить данный налог возникает. Следовательно, необходимо будет предоставить и декларацию по налогу на имущество. Сроки ее предоставления — до 30 числа месяца по истечении отчетного квартала (расчеты по авансовым платежам) и до 30 марта — по итогам года.

- Предприниматели на УСН не платят и НДФЛ. Но если ИП получает доход в виде дивидендов, выигрышей, призов, процентов по вкладам или облигациям, у него возникает обязанность уплатить этот налог и при УСН, а значит, он обязан подать декларацию по НДФЛ в срок до 30 апреля года, следующего за отчетным.

Также есть налоги, которые как упрощенцы, так и налогоплательщики на ОСН платят только в случае, если по ним имеется налоговая база.

Земельный налог уплачивают юрлица и ИП, владеющие земельными участками. Декларация предоставляется до 1 февраля года, следующего за отчетным.

Декларацию по транспортному налогу предоставляют только юрлица, владеющие транспортными средствами. Срок сдачи данного отчета — такой же, как и по земельному налогу, — до 1 февраля следующего за отчетным года.

***

Когда сдавать отчетность на упрощенке — вопрос не индивидуальный. Для упрощенцев лишь добавляется специальная декларация и сокращается количество отчетов по другим налогам в связи с тем, что упрощенцы освобождены от обязанности уплачивать некоторые налоги (налог на прибыль, на имущество, НДС, НДФЛ). Однако при определенных условиях у них может возникнуть обязанность уплачивать и эти налоги, в этом случае отчетность сдается в соответствии с налоговым законодательством.

nsovetnik.ru

Годовая отчетность при УСН: сроки, налоги, декларация

Большинство современных российских индивидуальных предпринимателей пользуются специальной упрощенной системой налогообложения.

Большинство современных российских индивидуальных предпринимателей пользуются специальной упрощенной системой налогообложения.

Данный выбор основан на небольшом количестве требуемых отчетов, минимуме налогов, а также на достаточно простом методе исчисления суммы налога, обязательного к выплате.

Ниже будут описаны основные нюансы подготовки и сдачи подобной отчетности, а также преимущества помощи профессионалов.

Годовая отчетность ИП по УСН

Годовая отчетность ИП, работающего по упрощенной системе, отличается предельной простотой, так как предусмотрена сдача всего одной декларации за год. Не имеет значения, какой объект для налогообложения был выбран: просто доходы или доходы, которые уменьшены на величину осуществленных расходов.

Здесь важно обратить внимание, что современное законодательство предусмотрело возможность уплаты авансовых платежей с периодичностью примерно раз в квартал, но сам отчет сдается единожды за год.

Если предприниматель в работе использует труд наемных сотрудников, он в обязательном порядке должен предоставить требуемые налоговые декларации, составленные по специальной форме 2-НДФЛ. Подобная отчетность составляется по всем физическим лицам, которым выплачивалась заработная плата и, соответственно, удерживался налог.

За себя индивидуальный предприниматель декларацию не сдает, так как он автоматически освобождается от выплаты НДФЛ.

Не требуется данный вид отчетности в случае, если предприниматель в процессе своей деятельности выплачивает какие-то специальные налоги, например, акцизы. В данном случае потребуются определенные формы отчетов, составленные по конкретным налогам.

Сроки сдачи годовой отчетности при УСН

Вне зависимости от особенностей деятельности предпринимателя, годовой отчет ИП сдается до 30 апреля года, следующего сразу за отчетным. Говоря о начале сдачи отчета то, можно отметить, что здесь нет никаких установленных ограничений, отчет можно сдать буквально в первый день следующего года.

Вне зависимости от особенностей деятельности предпринимателя, годовой отчет ИП сдается до 30 апреля года, следующего сразу за отчетным. Говоря о начале сдачи отчета то, можно отметить, что здесь нет никаких установленных ограничений, отчет можно сдать буквально в первый день следующего года.

Многие предприниматели сдают отчетность одновременно с подачей основных сведений о своей среднесписочной численности, она подается до 20 января или вместе с подачей специальных налоговых деклараций, связанных с подоходным налогом, которые сдаются до 1 апреля.

Срок сдачи выбирается самостоятельно, главное не просрочить, что поможет избежать начисления штрафных санкций.

Для органов налоговой инспекции очень важно, чтобы годовая отчетность по индивидуальному предпринимателю и по организации сдавалась строго в установленные сроки. Если ИП или организация зарегистрированы, но не сдают никакую отчетность, все это может послужить основание для быстрой блокировки существующего расчетного счета.

Сотрудники налоговой инспекции в такой ситуации вызывают генерального директора в налоговую инспекцию, где решается вопрос о наложении на него штрафов, а также включения организации или предпринимателя в список недобросовестных плательщиков.

Какие налоги платит ИП по УСН

Условно все без исключения налоги ИП разделяются на следующие виды:

Условно все без исключения налоги ИП разделяются на следующие виды:

- Фиксированные взносы в ПФР и Фонд социального стархования. Это налоги, которые обязательны любом налоговом режиме, независимо от вида деятельности;

- Налоги с заработной платы работников, если таковые имеются у предпринимателя;

- Основной налог, предназначенные для ИП, которые требуется платить в зависимости от системы установленного налогообложения – УСН.

Порядок учета товара на складе различается в зависимости от способов хранения материалов и от некоторых других факторов, таких как, например, частота поступления материалов.

Порядок учета товара на складе различается в зависимости от способов хранения материалов и от некоторых других факторов, таких как, например, частота поступления материалов.

Для оптимизации ведения учета товара на складе надо обращать особое внимание на оснащение складского хозяйства. Более подробно о ведении учета на складе читайте в этой статье.

На данный момент применяется два вида «упрощенки».

6%-ый налог рассчитывается от общей суммы суммируемых доходов (без вычета расходов) за отчетный период.

5-15%-ный налог (в зависимости от категории налогоплательщика) взымается с разницы между доходами и расходами . К основным преимуществам ИП, работающим по УСН, кроме достаточно выгодных ставок, относится полное отсутствие налога на доходы всех физических лиц, а также налога на имущество.

Важно знать, что из налога в 6%, в ряде случаев, можно вычитать половину суммы общих платежей в Пенсионный фонд.

Как сдается декларация УСН

Предприниматель обязан грамотно составлять свою годовую отчетность, а также делать это своевременно. В процессе составления отчетности тщательно учитываются движение всех материальных средств за отчетный период.

Все это отражается в специальной книге учета расходов и доходов. Это своеобразный документ, который важен для предпринимателей с отсутствием счета в финансовом учреждении, где прием наличности сопровождается только бланками строгой отчетности при данной упрощенной программе.

Очень важно ровно в срок сдать всю отчетность УСН за прошедший год, посетив ИФНС. Кроме самой декларации, на проверку сдается книга по учету расходов и доходов.

Если книга расходов ведется в бумажном виде, до начала ее ведения требуется на последней странице поставить специальную печать налогового органа.

Если это электронная форма документа, предприниматель по окончанию налогового периода обязан ее распечатать и представить одновременно с декларацией, где она заверяется сотрудником налоговой инспекции.

Программа управления персоналом «Сотрудники предприятия» находится в свободном доступе. Однако среди кадровиков эта утилита – одна из самых уважаемых так как она обладает рядом полезных функций, может работать в сети и иметь неограниченное количество пользователей.

Программа управления персоналом «Сотрудники предприятия» находится в свободном доступе. Однако среди кадровиков эта утилита – одна из самых уважаемых так как она обладает рядом полезных функций, может работать в сети и иметь неограниченное количество пользователей.

При неукоснительном выполнении требований к кадровому учету данные приказов и других внутренних актов всегда совпадают с информацией в трудовых договорах и штатном расписании. О грамотном ведении кадрового учета читайте здесь.

Декларация может быть сдана тремя методами:

- В двух экземплярах, если это бумажная форма;

- По почте специальным регистрируемым отправлением с обязательной описью вложения;

- При помощи Интернета в электронном виде.

Кроме того, при сдаче бумажной формы отчетности, документ может быть сдан лично или через доверенного представителя. В данном случае потребуется сделать специальную нотариусом заверенную доверенность с подписью руководителя.

Выбор компании для сдачи отчета ИП на УСН

Многие индивидуальные предприниматели, несмотря на относительную простоту составления своей отчетности, принимают решение обратиться за помощью к специалистам.

Многие индивидуальные предприниматели, несмотря на относительную простоту составления своей отчетности, принимают решение обратиться за помощью к специалистам.

Чтобы не ошибиться с выбором профессиональной организации и быть уверенным в своевременном и качественном составлении отчетности, стоит обратить внимание на:

- Наличие большого опыта работы;

- Присутствие всех требуемых сертификатов и лицензий;

- Индивидуальный подход к клиентам.

Обратившись в профессиональную организацию, предприниматель разной сферы деятельности может не сомневаться, что его годовая бухгалтерская отчетность УСН будет сдана вовремя. Но при данной системе отчета вполне можно действовать и самостоятельно.

Особенности годовой отчетности по УСН

В 2014 году отчетность по упрощенной системе практически не изменилась. Такие моменты, как ставки по налогам, сроки отчетности и порядок их предоставления остались прежними.

В 2014 году отчетность по упрощенной системе практически не изменилась. Такие моменты, как ставки по налогам, сроки отчетности и порядок их предоставления остались прежними.

Единственной новой особенностью, которая появилась в текущем году, стала обязательность сдачи отчетности ИП.

Настоящее время любая предпринимательская деятельность требует досконального и квалифицированного учета. В решении разных по сложности бизнес задач только профессионалы смогут отыскать максимально подходящее решение в процессе осуществления анализа. Это поможет сделать бизнес максимально успешным.

Главной задачей, стоящей перед бизнесменом, является рост предпринимательской деятельности, это стремление добиться большого успеха на рынке России.

Накопленный опыт компании в сфере предпринимательской и финансово-хозяйственной деятельности используется также для серьезного повышения стоимости компании. Без осуществления качественного учета добиться подобных результатов будет невозможно.Читайте так же:

- Декларация по УСН Декларация - это отчёт налогоплательщика, который использует схему УСН, утверждённую НК РФ. Специализированный налоговый режим, который задействуется добровольно, по инициативе […]

- Отчетность для ООО Законодательство России обязывает все предприятия вести отчетность по свое деятельности и в определенные (установленные законодательством) сроки уплачивать все налоги. Перечень […]

tvoi.biz

Отчетность УСН в 2015 году|Отчетность ИП на УСН|Отчетность ООО на УСН

Всем привет! Рад приветствовать Вас на моем бизнес сайте biz911.net! Сегодня я решил написать статью на тему налогообложения УСН, а точнее раскрыть вопрос отчетности на налоге УСН.

Как отчитываться на налоге УСН

Давайте начнем с самого начала, а именно с отчетного периода на УСН:

Отчетным периодом на УСН для ИП и ООО является год, хотя сроки сдачи отчетности у них разные:

- Отчетность ИП на УСН. Сроком сдачи отчетности предпринимателя на налогообложении УСН является 30 апреля следующего за отчетным годом;

- Отчетность ООО на УСН. Срок сдачи отчетности организации находящейся на налогообложении УСН является 31 марта года следующего за отчетным.

Авансовые платежи на УСН

Несмотря на то, что отчетным периодом налога УСН является год оплату налогов необходимо производить поквартально: авансовыми платежами.

Оплата авансовых платежей для ИП и ООО на УСН:

- Платеж №1 за 1 квартал. Авансовый платеж за первый квартал ООО и ИП должны произвести до 25 апреля;

- Платеж №2 за полугодие. Авансовый платеж ООО и ИП за полугодие необходимо оплатить до 25 июля;

- Платеж №3 за 9 месяцев. Авансовый платеж ИП и ООО за 9 месяцев оплачивается до 25 октября;

- Платеж №4 за год. Авансовый платеж за год ООО должен быть оплачен до 31 марта года следующего за отчетным, относительно ИП, то платеж УСН за год предприниматель должен сделать до 30 апреля года следующего за отчетным.

Декларация налогообложения УСН

Как я уже говорил выше, отчетным периодом УСН является год. По истечении года до 31 марта для ООО и до 30 апреля для ИП необходимо стать в налоговую декларацию налогообложения УСН.

Перед этим естественно декларацию необходимо заполнить. Заполнение декларации УСН производится на основе КУДиР (книги учета доходов и расходов), которую обязаны вести все в независимости от вида УСН и формы собственности бизнеса.

Скачать образец декларации УСН: можно здесь. Скачать образец заполнения скачиваем тут: образец заполнения для ИП и для ООО. Может возникнуть ситуация при которой Вы по какой-то причине не вели деятельность, то в этом случае сдается нулевая декларация УСН. Примеры заполнения декларации УСН за 2015 год.

Сдача отчетности УСН для ИП

Предпринимателю помимо сдачи декларации УСН необходимо вести книгу КУДиР. Книга ведется кассовым методом.

Саму книгу КУДиР сдавать в налоговую не нужно, так же ее не надо регистрировать в налоговой.

Книгу КУДиР предприниматель сдает в налоговую только в случае камеральной проверки по запросу налоговых органов.

Сдача отчетности УСН для ООО

Для организаций при отчетности УСН ситуация посложнее:

- Книга КУДиР. Для организаций так же как и для ИП необходимо вести книгу КУДиР;

- Упрощенный бухгалтерский баланс. Для ООО на УСН необходимо сдавать бухгалтерский баланс (слава богу) по упрощенной форме.

О том как вести книгу КУДиР и делать бухгалтерский баланс на УСН я обязательно в последующем подготовлю отдельные статьи и мы эти темы разберем более подробно.

Как поступить в ситуации когда, последний день сдачи отчетности выходной.

В настоящее время многие предприниматели для перехода на УСН, расчета налогов, взносов и сдачи отчетности онлайн используют данную Интернет-бухгалтерию, попробуйте бесплатно. Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую.

Процедура государственной регистрации ИП или ООО теперь стала еще проще, если Вы еще не зарегистрировали Ваш бизнес, подготовьте документы на регистрацию совершенно бесплатно не выходя из дома через проверенный мной онлайн сервис: Регистрация ИП или ООО бесплатно за 15 минут. Все документы соответствуют действующему законодательству РФ.

Если у Вас остались вопросы, то задаем их в комментариях или моей группы ВК.

Удачного бизнеса! Пока!

biz911.net

Сдача отчетности за 2012 год по «упрощенке»

Количество документов отчетности, которые нужно сдать в контролирующие органы зависит от определенных условий:

— субъектом коммерческой деятельности является организация, применяющая «упрощенку»;

— субъектом коммерческой деятельности является индивидуальный предприниматель (ИП), применяющий «упрощенку»;

— наемные работники в организации, или у ИП отсутствуют;

— с наемными работниками организация или ИП заключили трудовые или другие договора.

Учитывая эти условия, определим какие документы и формы отчетности, в какие сроки необходимо сдавать в 2013 году по итогам прошедшего, 2012 года или поквартально.

1. ИНДИВИДУАЛЬНЫЙ ПРЕДПРИНИМАТЕЛЬ, использующий «упрощенку» сдает следующие формы отчетности:

— Если ИП руководит производством, вредным для окружающей среды, то он сдает расчет платы за негативное воздействие на окружающую среду

за 1 квартал до 15 апреля;

за полугодие до 15 июля;

за 9 месяцев до 15 октября;

за год до 15 января 2013 года.

Этот документ сдается в отделение Управление Ростехнадзора по вашему региону;

— Сведения о среднесписочной численности работников сдаются до 20 января 2013 по итогам 2012 года в налоговый орган по месту регистрации индивидуального предпринимателя;

P.S. C 2014 года ИП без наемных рабочих эту форму не сдают.

— Налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения (Декларация по УСН (с изменениями от 17 мая 2011)). Отчетность сдается в налоговый орган до 30 апреля 2013;

— Если у предпринимателя есть наемные работники, то сдается реестр сведений о начисленных и уплаченных страховых взносах на обязательное пенсионное страхование и страховом стаже застрахованного лица (Форма СЗВ-6-1). Данная форма отчетности сдается в Пенсионный Фонд РФ до 1 марта 2013 года;

— Если у предпринимателя есть наемные работники, то в ПФ РФ предоставляется расчет по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование (Форма РСВ-2) до 1 марта 2013 года;

— По желанию индивидуального предпринимателя (т.е. это не является обязательным) заверяется в налоговом органе до 30 апреля 2013 года Книга учета доходов и расходов и хозяйственных операций индивидуального предпринимателя (Книга учета доходов и расходов)

— Если у индивидуального предпринимателя есть наемные рабочие, то сдается расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование (Форма 4- ФСС )

за 1 квартал сдается до 15 апреля;

за полугодие сдается до 15 июля;

за 9 месяцев сдается до 15 октября;

отчет за истекший год сдается до 15 января 2013 года.

— Расчет по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование (Форма РСВ-1 ПФР)

за 1 квартал сдается до 15 мая;

за полугодие сдается до 15 августа;

за 9 месяцев сдается до 15 ноября;

за истекший год сдается до 15 февраля 2013 года.

— Справка о доходах физических лиц за истекший год при наличии наемных работников (Форма 2НДФЛ) сдается до 1 апреля 2013 года.

2. Субъектом коммерческой деятельности является ОРГАНИЗАЦИЯ, применяющая «упрощенку». Ей необходимо за 2012 год сдавать следующие документы отчетности:

— Сведения о среднесписочной численности работников, сдаются до 20 января 2013 года в налоговый орган;

— Налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения необходимо сдать в налоговый орган до 31 марта 2013 года;

— Справка о доходах физических лиц за истекший год (Форма 2НДФЛ) сдается до 1 апреля 2013 года.

— Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование (Форма 4- ФСС)

за 1 квартал сдается до 15 апреля;

за полугодие сдается до 15 июля;

за 9 месяцев сдается до 15 октября;

отчет за истекший год сдается до 15 января 2013 года.

— Расчет по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование, страховым взносам на обязательное пенсионное страхование и индивидуальные сведения застрахованных (формы АДВ-6-2, АДВ-6-3,Форма СЗВ-6-1, СЗВ-6-2, Форма РСВ-1 ПФР)

за 1 квартал сдается до 15 мая;

за полугодие сдается до 15 августа;

за 9 месяцев сдается до 15 ноября;

отчет за истекший год сдается до 15 февраля 2013 года.

usn-rf.ru

www.usn-rf.ru

Какую отчетность сдают при УСН

Упрощенную систему могут применять предприниматели и организации, которые соответствуют установленным критериям. И те, и другие в большинстве случаев платят только единый налог, а вот учет и отчетность УСН у организаций сложнее. Из этой статьи вы узнаете, какую отчетность сдают упрощенцы.

Она сдается по единой форме независимо от объекта налогообложения: «доходы» или «доходы за минусом расходов», просто для каждого случая в декларации есть свой раздел. В 2017 году действует форма, утверждённая Приказом ФНС России № ММВ-7-3/99 от 26.02.2016г.

Срок сдачи отчетности УСН для предпринимателей 30 апреля после отчетного года, для организаций – 31 марта.

Заполнять ее можно как в электронном виде, так и в бумажном. Те, у кого в штате меньше 100 сотрудников могут делать как им удобно, а вот если сотрудников больше 100, то вариантов нет – отчет нужно отправить в электронной форме.

В сервисе «Мое дело» декларации формируются с помощью пошагового мастера, который не даст что-то пропустить или ошибиться.

Она тоже обязательна для всех. Информация из КУДиР нужна для заполнения декларации и расчета налогов, а также для налоговых проверок. Актуальную форму можно найти в приложении 1 к Приказу Минфина России от 22.10.2012 № 135н, а порядок заполнения – в приложении 2.

Пользователям сервиса «Мое дело» нет необходимости искать форму и изучать правила заполнения, ведь в системе все формируется автоматически и по действующим правилам.

Если вести КУДиР в электронном виде, то после окончания отчетного периода нужно ее распечатать, прошить и подписать. В таком виде она должна храниться, чтобы ее можно было по первому требованию предъявить налоговикам для проверки.

Если деятельность не велась, книгу все равно нужно сформировать с нулевыми показателями и распечатать, ее отсутствие карается штрафом.

А вот этот раздел только для организаций, предприниматели могут его пропустить, потому что освобождены от необходимости вести бухгалтерский учет.

Каждый год до 31 марта ООО на УСН должны сформировать и сдать бухгалтерский баланс.

Упрощенцы в силу ограничений по количеству работников и доходам относятся к малым предприятиям, поэтому имеют право использовать сокращенный план счетов и сдавать не полный набор бухотчетности, а только баланс и отчет о финансовых результатах, причем тоже в упрощенной форме. Это право, а не обязанность, и организации могут выбрать вариант, который им удобен.

Если будет решено воспользоваться привилегиями, нужно закрепить план счетов и форму отчетов в Учетной политике.

Формы упрощенных отчетов можно найти в приложении 5 к Приказу Минфина № 66н от 02.07.2010г.

Все ООО до 31 марта отправляют бухотчетность не только в налоговую инспекцию, но и в Росстат.

Другие формы статистического наблюдения предприятия и ИП сдают в том случае, если попадут в ежегодную выборку Росстата.

Если это произойдет, из органов статистики придет уведомление по почте. Там будет указано, какой именно отчет нужно сдать и когда.

Есть еще один способ узнать это: посмотреть списки на сайте регионального отделения Росстата или сформировать уведомление на сайте http://statreg.gks.ru/.

Последний способ самый удобный – не надо искать списки, а затем себя в списках, нужно просто ввести свои данные и получить информацию.

Статистическую отчетность тоже можно заполнить и сразу отправить в сервисе «Мое дело».

Раздел касается всех организаций и тех индивидуальных предпринимателей, у которых есть наемные сотрудники.

Отчитываться нужно в налоговую инспекцию, Пенсионный Фон и ФСС.

В ИФНС подаются:

- Сведения о среднесписочной численности до 20 января.- Расчет по страховым взносам до 30 апреля, июля, октября и января.- 6-НДФЛ до 30 апреля, 31 июля, 31 октября и 1 апреля за год.- 2-НДФЛ на каждого наемного сотрудника до 1 апреля.

В ПФР:

- Сведения о застрахованных лицах по форме СЗВ-М до 15 числа ежемесячно;- Информация о стаже по форме СЗВ-стаж и ОДВ-1 до 1 марта по истечении года.

В ФСС отправляется только один отчет 4-ФСС в течение 20 дней после каждого квартала или 25 дней, если отчет сдается в электронной форме.

Задач немало несмотря на то, что режим называется упрощенным. Все перечисленное в статье – головная боль бухгалтеров, если они есть. Но для небольших предприятий, и уж тем более ИП держать в штате бухгалтеров – непосильная нагрузка, а порой и нецелесообразные траты. Хорошему бухгалтеру нужно платить много, а плохой может обойтись еще дороже, если наделает ошибок.

Оптимальный вариант – вести бухгалтерию в сервисе «Мое дело». Даже если есть бухгалтер, его работа «в паре» с интернет-бухгалтерий будет быстрее и эффективнее.Сервис «знает» ваши реквизиты, систему налогообложения, ставки налогов, льготы и сам все считает и заполняет.

Вы заносите свои данные, а система подставляет их куда следует. Не нужно искать актуальные бланки, правила заполнения отчетов, изучать формулы для расчета налогов и самим подсчитывать что и куда вы должны. Все делается в автоматическом режиме.

Заполненные отчеты можно будет скачать, распечатать, или сразу отправить в нужную инстанцию в электронной форме прямо из личного кабинета. Электронную подпись для своих пользователей мы делаем бесплатно.

Статус отправленного отчета также отслеживается в личном кабинете. Если у налоговой имеются к нему нарекания – вы узнаете об этом вовремя и успеете исправить ситуацию до того, как начнутся штрафы.

Сервис интегрирован с банками, поэтому рассчитанные налоги можно сразу оплатить.

Еще одно преимущество наших клиентов – возможность получать бесплатные консультации экспертов в любое время дня и ночи.

А теперь загляните в раздел «Тарифы» и удивитесь, как мало нужно заплатить за все эти возможности.

А чтобы попробовать, даже и платить не нужно – просто зарегистрируйтесь и воспользуйтесь бесплатной демо-версией.

Узнать подробнее про:

www.moedelo.org

Сдача отчетности при УСН

Составление и сдача отчетности при УСН

Такая процедура как сдача отчетности для организаций применяющих УСН имеет свои особенности, как и ведение самого учета.

Ведения бухучета при упрощенной системе налогообложения является менее обременительной по сравнению с общим режимом. Отсутствие необходимости сдачи бухгалтерских форм отчетности в налоговую инспекцию – одно из подтверждений. Учету подлежат только те доходы и расходы, которые влияют на формирование налоговой базы.

Налоги по которым составляются декларации и производится сдача отчетности при УСН

Налог на прибыль, налог на имущество и НДС при применении УСН заменяются выплатой единого налога по ставке 6% или 15% в зависимости от выбранного объекта для расчета. Выплата и расчет налогов при упрощенной системе налогообложения осуществляется по итогам отчетного периода, то есть ежеквартально. Ежегодно производится сдача деклараций по земельному и транспортным налогам в случае, если фирма признается их плательщиком.

Упрощенная система налогообложения предполагает сдачу отчетности 1 раз в год, поскольку налоговым периодом является календарный год. Отчетность представляет собой налоговую декларацию по УСН, подача которой производится до 31 марта (для ООО) или 30 апреля (для ИП). Также каждые 3 (три) месяца в Фонд Социального Страхования и Пенсионный Фонд предоставляется отчетность по страховым взносам в форме РВС-1 и 4-ФСС. Сроки предоставления документов в ПФ – до 15 числа второго календарного месяца, идущего за отчетным периодом, в ФСС – не позднее 15 числа месяца, следующего за отчетным периодом. Кроме этого в ПФ ежеквартально подаются индивидуальные сведения о работниках.

Таким образом сдача отчетности при УСН - предполагает предоставление нескольких отчетных форм в контролирующие органы в сроки строго отведенные в соответствии с законодательсвом.

Наконец, хотелось бы отметить, что используемая возможность применения УСН, совмещаемая с ЕНВД не освобождает организацию от ведения бухгалтерского учета в полной мере и сохраняет обязанность предоставления бухгалтерской отчетности в ИФНС.

www.nalogoffnet.ru