Что такое дебиторская задолженность предприятия и что она показывает? Что такое дебиторка в бухгалтерии

понятие, виды, структура и формулы

Людям, которые связаны с финансовой деятельностью очень часто приходится слышать слова «дебиторская задолженность», но далеко не каждый полностью понимает смысл этого понятия.

Что считается дебиторской задолженностью предприятия

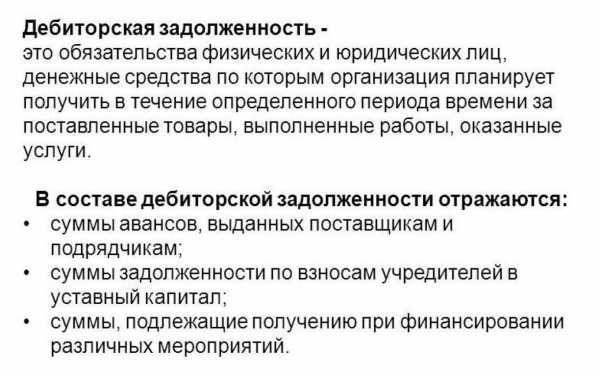

Дебиторская задолженность в бухгалтерии подразумевает сумму долгов, которые причитаются предприятию или компании со стороны потребителя (приобретателя) или прочих категории дебиторов за уже исполненные услуги. При этом организация имеет расчет на получение данного долга в конкретные сроки, согласуемые с дебитором.

Дебитор – лицо, являющееся должником организации, оказывающей услуги или продающей товары.

Если глубже погрузиться в терминологию, то данный вид задолженности есть разновидность актива, при этом следует учитывать, что средства, составляющие сумму долга не находятся на счете предприятия, что негативно сказывается на балансе и финансовом положении.

Необходим постоянный контроль за величиной «дебиторки» и стараться требовать возмещения долгов со стороны потребителя услуги или товара. Существует вторая сторона медали, заключающаяся в грамотном управлении данным активом.

Это позволяет значительно увеличить объемы сбыта или круг потенциальных клиентов посредством предоставления отсрочек по платежам.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам +7 (499) 653-64-91 . Это быстро и бесплатно!

Структура дебиторской задолженности и расчет ДЗ и ее средней величины

Для нормального функционирования предприятия требуется выстраивание системы управления финансовыми рисками, неотъемлемой частью которой должен стать анализ дебиторской задолженности для своевременного выявление возможности не возврата средств.

Что такое дебиторская задолженность-смотрите в этом видео:

На первоначальном этапе построения подобной системы следует учитывать все данные об имеющейся ДЗ по датам, для чего необходимо распределить ее по составным частям структуры:

- общая сумма долга и количество должников;

- доля, составляемая «дебиторкой» в финансовом портфеле организации;

- разделение задолженности по временным характеристикам;

- распределение долга по размеру выплат.

Важным фактором служит не только разбивка ДЗ на структурные составляющие, но также ее расчет. Это необходимо для осуществления контроля финансового благополучия организации по окончанию каждого отчетного периода, которым в бухгалтерии считается год.

Самая простая формула расчета дебиторской задолженности (ДЗ) будет иметь вид:

ДЗ=ДЗ1+Т-Р, где

ДЗ1 –задолженность на конец предыдущего отчетного периода;

Т – стоимость услуг по договору;

Р – поступления от реализации.

К примеру, чтобы определить среднюю ДЗ, необходимо сумму значений величины дебиторской задолженности на начало и конец периода, разделить пополам.

Также для более полного расчета ДЗ может учитываться оборачиваемость, рыночная стоимость, период сбора задолженности. При этом важно учитывать именно коэффициент оборачиваемости, наглядно демонстрирующий процент вырученных средств на потраченный рубль.

Формула для вычисления оборачиваемости имеет следующий вид:

Ко=Р/средняя ДЗ, где

Ко – коэффициент оборачиваемости;

Р – выручка, полученная организацией от продажи в кредит.

Что такое ДЗ?

Еще одним показателем, который высчитывается математически и отражает оборачиваемость в днях, позволяет представить в цифрах срок возврата ДЗ. Этот показатель высчитывается по формуле:

Код=T/Ко, где

Код – срок оборачиваемости;

T – период времени, подвергаемого анализу.

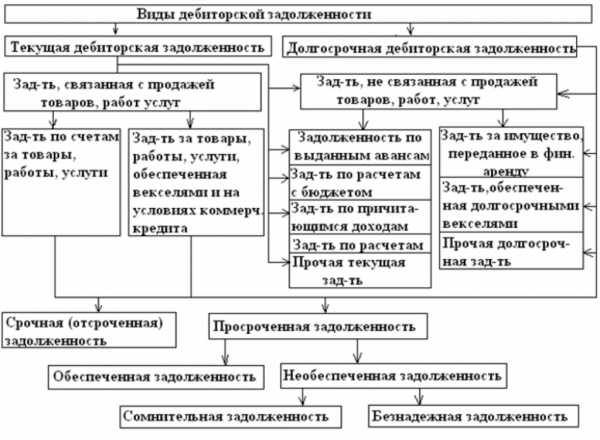

Виды задолженности, такие как, краткосрочная и долгосрочная и другие

Существует большое количество критериев, позволяющих распределить ДЗ по видам. Первым, самым крупным делением задолженности служит ее распределение по времени погашения причитающегося долга:

- краткосрочная ДЗ. В эту группу включаются суммы, которые ожидаются к поступлению на счета организации в течение текущего финансового года;

- долгосрочная ДЗ. Она включает в себя выплаты, которые должны поступить на счет в срок более года после наступления окончания отчетного периода.

Временное разделение устанавливается Приказом Минфина РФ №43 Н от 06.07.1999 года, где четко прописаны виды задолженности по срокам погашения.

Следующим критерием, определяющим виды ДЗ, является поступление оплаты. В данном случае задолженность будет делиться на:

- нормальную ДЗ, включающую в себя средства за оказанные услуги или проданные товары, сроки поступления которых еще не наступили согласно действующему договору;

- просроченная ДЗ, когда суммы за выполненную в срок работу не поступили на счета организации вовремя.

При этом просроченная ДЗ также может подразделяться на более конкретные подвиды. Главным критерием будет вероятностная оценка поступления долгов, иначе говоря, возможность погашения ДЗ дебитором.

Следуя этому правилу просроченная задолженность подразделяется на:

- сомнительную, когда финансовое положение дебитора далеко от стабильного, но шанс получить денежные средства существует;

- безнадежную, образующуюся в случаях банкротства дебитора. В этом случае рассчитывать на возвращение долга не следует.

- отсроченная задолженность. Вид, отличающийся продлением сроков выплаты долга после предварительного соглашения сторон.

Виды ДЗ.

В бухгалтерии принято выделять еще одну разновидность задолженности, определяемую по объекту долга:

- товары, услуги или прочие виды работ в соответствии с договором;

- обязательства по полученным векселям;

- расчетные операции с бюджетом, что включает в себя налог на добавочную стоимость, уплачиваемый при прохождении таможенного контроля в случае ввоза товара в страну;

- финансовые отношения с персоналом, особенно с материально ответственными лицами;

Причины возникновения дебиторской задолженности

Если разновидностей задолженности несколько, то причин ее появления намного меньше. Две основные причины, приводящие к появлению долга заключаются в:

- осуществлении процесса нормальной деятельности, во время которой происходит образование долга в силу несвоевременной проплаты заказчиками выполненной работы;

- неудовлетворительное состояние платежной дисциплины, включающая в себя не только несвоевременное исполнение должниками возлагаемых на них договором обязательств по своевременной оплате, но также неграмотное составление самих договорных документов.

Согласно требованиям Закона №402 ФЗ от 2011 года «О бухгалтерском учете» все операции, которые связаны с деятельностью предприятия обязательно регистрируются на соответствующих счетах баланса в четком соответствии с данными первичных документов.

Первичный документ появляется в момент совершения операции (сделки) или сразу после ее завершения.

Существует возможность указать момент перехода обязательств выплаты долга отдельно в «теле» договора. Именно этот срок будет отражаться в соответствующей строке бухгалтерской отчетности.

Дебиторскую задолженность можно продать, а как именно это сделать узнаете из этого видео:

Если в договоре отдельно не проговаривается срок наступления обязательств по выплате долга покупателем, то в соответствии с требованиями ГК РФ временем возникновения подобных обстоятельств считается момент отгрузки товара продавцом или отпуска услуги, что подтверждается актом выполненных работ или оформлением транспортной накладной.

Инвентаризация – возможность четко отследить имеющуюся задолженность

Чтобы полностью знать масштабы имеющихся долгов со стороны дебиторов регулярно требуется проводить процесс инвентаризации ДЗ посредством актов сверки по каждому конкретному договору.

Для получения объективной оценки имеющейся ДЗ со стороны каждого контрагента следует регулярно проводить мероприятия по сверке взаимных расчетов. При выявлении в ходе сверки неточности требуется корректировка сумм ДЗ, при этом исправление ошибок необходимо производить в том месяце, когда была выявлена неточность.

Следует иметь в виду, что момент подписания акта сверки является временем прекращения действия текущей ДЗ и является точкой отсчета нового периода.

При проведении процесса инвентаризации ДЗ важно правильно оценивать объем просроченной и сомнительной задолженности. Также не менее важным является определение возможности формирования резерва в балансе предприятия исходя из суммы сомнительного долга.

Это требует анализа всех сумм, имеющихся в графе «дебиторская задолженность» на предмет их сомнительности. Задолженность, объектом которой являются расчеты с персоналом, также требует учета и объективной оценки.

Самым главным действием будет проверка отсутствия или наличия задолженности перед предприятием со стороны уволенных сотрудников. Вторым шагом станет оценка выданных авансов и наличие отчетной документации.

Еще одним действием при инвентаризации является анализ имеющихся дебетовых остатков по счетам, предполагающим налоговые выплаты. Это действие проводится с целью выявления совершенных переплат.

Уступка дебиторской задолженности по договору цессии

Нередко у организации возникают ситуации, когда требуется продать имеющуюся ДЗ. Совершение данной сделки осуществляется в рамках договор уступки права, иначе называемого договор цессии.

При осуществлении продажи задолженности, лицо, которое уступает право долга будет называться цедент, а лицо, приобретающее право именуется цессионарием. Цессию отличает условие, что стоимость продажи задолженности всегда ниже ее учетной стоимости.

Сумма приобретения будет являться для цессионария начальной стоимостью дебиторской задолженности. Еще одним важным нюансом перепродажи ДЗ является налогообложение.

Если предметом договора цессии являются услуги или товары, подлежащие налогообложению, то НДС выплачивается организацией-приобретателем не только с суммы задолженности, но также с разницы, на которую действительная ДЗ превышает стоимость сделки.

Как управлять дебиторской задолженность?

При этом совершенно не важно, насколько меньше оказалась цена совершенной сделки, НДС придется заплатить полностью.

Дебиторская задолженность банка

Любая организация, осуществляющая любой вид деятельности, обязательно имеет дебиторскую задолженность. Банковский сектор не исключение из данного правила.

Разница между ДЗ банков и предприятий заключается в том, что у финансовых регуляторов объектами возникновения задолженности являются выданные населению или организациям кредиты краткосрочного характера, займы приобретения и проданные ценности без условия предварительной оплаты.

Сюда могут входить продажа векселей, банковских активов и ценных бумаг. Преимущественно в банковском секторе существует краткосрочная дебиторская задолженность, которая образуется при выдаче кредитов или кредитных карт.

Каждому банку очень важно следить за уровнем имеющейся задолженности, поскольку значительное увеличение ДЗ может стать причиной финансового краха регулятора и привести к невозможности обеспечить действующие вклады или обязательства, в которых банк сам выступает дебитором.

Дебиторская задолженность – основной показатель, наряду с кредиторской, который должен оцениваться при анализе финансового положения предприятия. Именно от ДЗ зависит уровень благополучия компании или организации и он относиться к определяющим параметром ликвидности.

Бесплатная консультация

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать - напишите вопрос в форме ниже:Оценка статьи:

Загрузка...Поделиться с друзьями:

dolg.guru

Дебиторская задолженность в балансе - это...

Дебиторская задолженность предприятия подлежит постоянному мониторингу, она находит отражение на счетах бухгалтерского учета и в отчетности предприятия. При отсутствии просроченных задолженностей от дебиторов эта категория активов считается ликвидной. При задержке расчета сумма переходит в разряд сомнительных долгов.

Что такое дебиторская задолженность простыми словами?

В состав такого типа задолженности могут входить подотчетные суммы, переплаты по расчетам с сотрудниками, предоставленные займы и обязательства третьих лиц по погашению порч и материального ущерба. Дебиторская задолженность – это средства, подлежащие уплате контрагентами в пользу нашего предприятия, но на условиях отсрочки платежа с согласия обеих сторон. Она может формироваться в случаях:

Управление дебиторской задолженностью

В отношении дебиторской задолженности необходимо систематически отслеживать непогашенные остатки, соотносить их с предполагаемыми сроками поступления платежей, выявлять неликвидные долги и выяснять причины такого явления. Работа с дебиторской задолженностью предполагает сбор максимально подробной информации о текущем состоянии расчетов и поиск путей уменьшения сомнительных долгов. Задолженности контрагентов могут быть разделены на группы:

- По критерию сроков погашения – краткосрочная (период до 1 года, строка 1230 в балансе) и долгосрочная (более года).

- При оценке эффективности методов взыскания – текущая (по которой не наступили крайние сроки для оплаты), сомнительная (с нарушенными сроками, но при отсутствии сомнений в поступлении денег в ближайшее время), безнадежная.

Просроченная дебиторская задолженность – это случаи, когда деньги в назначенный крайний день не поступили на расчетный счет за уже отгруженные товары или товары не были получены в оговоренный период при условии полной предоплаты. Второй вариант перехода в разряд просроченных долгов – истек срок исковой давности.

Просроченная дебиторская задолженность – это сколько месяцев или лет? В категорию просроченных долг относится на следующий день после крайнего срока оплаты. ГК РФ дает возможность урегулировать вопрос возврата денег в течение 3 лет (ст. 196). После истечения и этого периода, задолженность списывается.

Контроль дебиторской задолженности проходит несколько этапов:

- Устанавливаются сроки перечисления средств в договоре.

- Контроль просроченных выплат с периодом задержки до 7 дней, сопровождающийся выяснением мотивов произошедшего, разработкой графиков погашения долга и заморозкой сотрудничества.

- Если период задержки платежа от 7 до 30 рабочих дней, то необходимо начислить штраф контрагенту, напомнить об имеющихся у него обязательствах, встретиться с руководством.

- При задержке от 1 до 2 месяцев надо выставлять письменную претензию.

- Более длительные отсрочки – повод для обращения в суд.

Учет дебиторской задолженности

В бухгалтерском учете дебиторка аккумулируется не на одном, а на нескольких активно-пассивных счетах. О возникновении задолженности свидетельствует появление дебетового остатка по группе счетов расчетов. На каком счете отражается дебиторская задолженность в соответствии с кодировкой Плана счетов (Приказ от 31.10.2000 № 94н):

- 60 или 62 при расчетах с поставщиками или покупателями;

- 68 и 69 – для случаев переплат по налогам, сборам и страховым взносам;

- 70, 71, 73 – для операций по расчетам с наемными работниками;

- 75 при задолженности учредителей;

- 76 для расчетов с разными видами дебиторов.

Если погашается дебиторская задолженность, счет 62 будет участвовать в такой корреспонденции:

Д51 (52) – К62.

Списание долга осуществляется на 91 счет – например, при прощении займа сотруднику составляется запись Д91 – К73.

Списание сомнительной задолженности, которая была включена в состав резерва, происходит проводкой Д63 – К62 (60).

Анализ и оценка дебиторской задолженности

Под оценкой дебиторского долга понимается установление ее рыночной стоимости на текущую дату. Полученное значение может не совпадать с суммой в учетных данных. Это нужно для целей управленческого учета, при операциях по уступке прав требования и проведении комплексного оценивания компании. Если данные оценки потребовались для внешних пользователей, то для процедуры привлекаются профессиональные эксперты.

Анализ дебиторской задолженности производится путем уточнения общего объема долгов покупателей, разделения их на группы и отслеживания динамики изменений. Результаты заносятся в таблицу. Важным элементом процедуры является выявление удельного веса долгосрочных задолженностей, так как их рост может подорвать финансовую устойчивость компании.

Анализ дебиторской задолженности предприятия на примере:

| Критерий | Конец 2014 года | Конец 2015 года | Конец 2016 года | Темп прироста, % | Абсолютное отклонение | |||||

| тыс.руб | % | тыс.руб | % | тыс.руб | % | 2015/2014 | 2016/2015 | 2015/2014 | 2016/2015 | |

| Долгосрочные долги | 0,00 | 0,00% | 0,00 | 0,00% | 0,00 | 0,00% | 0,00% | 0,00% | 0,00 | 0,00 |

| Краткосрочные долги, в том числе: | 170,70 | 100,00% | 162,70 | 100,00% | 191,40 | 100,00% | 95,00% | 118,00% | -8,00 | 28,70 |

| -расчеты с покупателями | 152,00 | 89,00% | 144,00 | 89,00% | 188,00 | 98,00% | 95,00% | 131,00% | -8,00 | 44,00 |

| -расчеты с поставщиками | 10,00 | 6,00% | 10,00 | 6,00% | 0,00 | 0,00% | 100,00% | 0,00% | 0,00 | -10,00 |

| -расчеты с ФНС и ФСС | 5,20 | 3,00% | 5,30 | 3,00% | 2,20 | 1,00% | 102,00% | 42,00% | 0,10 | -3,10 |

| -подотчетные суммы | 0,20 | 0,00% | 0,00 | 0,00% | 0,00 | 0,00% | 0,00% | 0,00% | -0,20 | 0,00 |

| -расходы, отнесенные на будущие периоды | 3,30 | 2,00% | 3,40 | 2,00% | 1,20 | 1,00% | 103,00% | 35,00% | 0,10 | -2,20 |

Из данных таблицы видно, что наибольший объем дебиторской задолженности приходится на покупателей, причем размер неоплаченных товаров с каждым годом увеличивается. По остальным позициям наметилась тенденция к стабильному уменьшению долгов. На следующем этапе надо рассмотреть подробно состояние расчетов с покупателями (это самая массовая группа):

| Критерий | Конец 2014 года | Конец 2015 года | Конец 2016 года | Абсолютное отклонение | ||||

| тыс.руб | % | тыс.руб | % | тыс.руб | % | 2015/2014 | 2016/2015 | |

| Расчеты с покупателями: | 152,00 | 100,00% | 144,00 | 100,00% | 188,00 | 100,00% | -8,00 | 44,00 |

| Компания 1 | 10 | 7,00% | 0 | 0,00% | 5 | 3,00% | -10,00 | 5,00 |

| Компания 2 | 25 | 16,00% | 22 | 15,00% | 20 | 11,00% | -3,00 | -2,00 |

| Компания 3 | 70 | 46,00% | 100 | 69,00% | 125 | 66,00% | 30,00 | 25,00 |

| Компания 4 | 2 | 1,00% | 0 | 0,00% | 2 | 1,00% | -2,00 | 2,00 |

| Компания 5 | 45,00 | 30,00% | 22,00 | 15,00% | 36,00 | 19,00% | -23,00 | 14,00 |

Анализ показал, что основной источник роста дебиторки – Компания 3. Если не было произведено страхование дебиторской задолженности по договору с этим покупателем, то риск финансового ущерба возрастает. На следующем этапе детализируются расчеты с проблемным контрагентом и другими фирмами с учетом предоставленных им отсрочек:

| Название покупателя | Конец 2016 года | По срокам образования, тыс.руб | Отсрочка, дней | ||||

| тыс.руб | % | 0-30 дней | 30-60 дней | 61-180 дней | более 181 дня | ||

| Расчеты с покупателями: | 188,00 | 100,00% | 47,00 | 27,00 | 51,00 | 63,00 |

|

| Компания 1 | 5 | 3,00% | 5,00 | 0,00 | 0,00 | 0,00 | 30,00 |

| Компания 2 | 20 | 11,00% | 18,00 | 2,00 | 0,00 | 0,00 | 60,00 |

| Компания 3 | 125 | 66,00% | 2,00 | 10,00 | 50,00 | 63,00 | 60,00 |

| Компания 4 | 2 | 1,00% | 2,00 | 0,00 | 0,00 | 0,00 | 30,00 |

| Компания 5 | 36,00 | 19,00% | 20,00 | 15,00 | 1,00 | 0,00 | 60,00 |

Проблемной остается Компания 3. Только это предприятие не уложилось в сроки погашения долга, даже с учетом их продления. Дальнейшая работа заключается в налаживании диалога с этим контрагентом, при отсутствии реакции можно обращаться в суд.

Что такое дебиторская задолженность в бухгалтерском балансе?

В п. 27 ПБУ 4/99 говорится, что дебиторская задолженность в балансе – это важный показатель, который подлежит расшифровке в пояснениях к отчету. В старых формах отчета она отражалась строками 230 и 240, в обновленном варианте – это строка баланса 1230, расшифровка которой предполагает разделение краткосрочных и долгосрочных долгов.

Из чего складывается строка 1230 баланса? Это сальдо по расчетным счетам для учета дебиторской задолженности. Итоги по счетам берутся по состоянию на 31 декабря отчетного года из дебета. Строка 1230 бухгалтерского баланса – расшифровка представлена счетами 60, 62, 68, 69, 70, 71, 73, 75, 76.

При внесении данных в баланс, строка 1230 – что входит в нее, и какие особенности заполнения:

- указываются долги со сроком погашения менее года или год;

- сумма показывается за вычетом резерва сомнительной задолженности.

Если срок погашения долга более 1 года, то 1230 строка баланса не подходит для отражения таких сумм. В этом случае используется строка 1190. Детализация по видам и структуре дебиторки может быть приведена в Пояснениях к балансу.

spmag.ru

Дебиторская задолженность: проводки

Актуально на: 27 января 2017 г.

Дебиторская задолженность – это суммы, которые должны уплатить организации другие организации и физлица, именуемые дебиторами. Приведем типовые проводки по учету дебиторской задолженности в нашем материале.

Дебиторская задолженность: счета учета

В соответствии с Разделом VI «Расчеты» Плана счетов бухгалтерского учета и Инструкции по его применению (Приказ Минфина от 31.10.2000 № 94н) синтетический и аналитический учет дебиторской задолженности организации ведется на следующих счетах:

- 60 «Расчеты с поставщиками и подрядчиками»;

- 62 «Расчеты с покупателями и заказчиками»;

- 68 «Расчеты по налогам и сборам»;

- 69 «Расчеты по социальному страхованию и обеспечению»;

- 70 «Расчеты с персоналом по оплате труда»;

- 71 «Расчеты с подотчетными лицами»;

- 73 «Расчеты с персоналом по прочим операциям»;

- 75 «Расчеты с учредителями»;

- 76 «Расчеты с разными дебиторами и кредиторами»;

Приведенные выше счета являются активно-пассивными, т. е. допускающими наличие как дебетового, так и кредитового сальдо. Соответственно, дебиторская задолженность означает формирование дебетового сальдо по счетам учета расчетов.

Типовые записи по учету дебиторки

Приведем основные записи по бухгалтерскому учету расчетов с дебиторами и кредиторами, в результате которых у организации может возникнуть дебиторская задолженность.

| Перечислен аванс поставщику | 60 | 51 «Расчетные счета, 52 «Валютные счета» и др. |

| Отгружена продукция покупателю | 62 | 90 «Продажи», субсчет «Выручка» |

| Начислено пособие по временной нетрудоспособности за счет ФСС | 69 | 70 |

| Выдан аванс работникам | 70 | 50 «Касса», 51 и др. |

| Выданы работникам денежные средства под отчет на командировочные расходы | 71 | 50, 51 и др. |

| Выдан заем работнику | 73 | 50, 51 и др. |

| Отражена задолженность учредителей по оплате уставного капитала | 75 | 80 «Уставный капитал» |

| Начислены проценты по выданному займу | 76 | 91 «Прочие доходы и расходы», субсчет «Прочие доходы» |

Бухгалтерские проводки по списанию дебиторской задолженности необходимо отличать от погашения дебиторской задолженности. Ведь погашение дебиторской задолженности – это исполнение обязанности дебитора возместить долг, а списание – отнесение на финансовые результаты или другие источники дебиторской задолженности, которая уже не будет погашена.

К примеру, погашение дебиторской задолженности покупателей за отгруженную им продукцию будет отражаться так:

Дебет счетов 51, 52 и др. – Кредит счета 62

А списание задолженности по выданному работнику займу в связи с прощением долга:

Дебет счета 91, субсчет «Прочие расходы» — Кредит счета 73

Если же списывается дебиторская задолженность, которая ранее была признана сомнительной и по которой был создан резерв, производится бухгалтерская запись:

Дебет счета 63 «Резервы по сомнительным долгам» — Кредит счетов 62, 60 и др.

glavkniga.ru

как списать, взыскать, рассчитать, снизить, провести инвентаризацию

Любое предприятие должно вести строгий учёт прибыли и расходов. Кроме того, в конце каждого отчётного периода необходимо определить финансовый результат деятельности организации. Чтобы выполнить все эти операции, нужно понимать, как работает компания, на какие источники она опирается и насколько эффективно использует свои активы. Выясним, что такое дебиторская задолженность и научимся управлять её величиной.

Что такое дебиторская задолженность

Многие начинающие предприниматели не понимают, что означает ДЗ и почему её относят к активам. Все просто: это долги, которые должны выплатить предприятию клиенты за выполнение работ или вывезенный товар.

Через определённый срок после погашения долга задолженность оборачивается в денежную форму и поступает в кассу или на банковский счёт предприятия. Соответственно, в балансе она выглядит как активы фирмы. «Дебиторку» не нужно путать с кредиторской задолженностью, представляющую собой финансовые обязательства организации перед третьими лицами. Последняя возникает в результате получения кредитов, отсрочки оплаты товаров или услуг, задержки заработной платы или долги по платежам в бюджетные и внебюджетные фонды.

Управление дебиторской задолженностью заключается в своевременном взыскании реальных долгов и списании неликвидных обязательств

Как влиять на динамику задолженности организации

Возникновение долга обусловлено производственной необходимостью, поэтому практически каждая организация сталкивается с таким понятием. Это касается как крупных предприятий, занимающих на рынке ведущие места, так и индивидуальных предпринимателей, имеющих собственный небольшой бизнес. Одна компания хочет выгодно продать свой товар, поэтому предлагает его с отсрочкой оплаты, а другая — заполучить нужную ей продукцию с возможностью рассрочки. На этой почве появляется взаимовыгодный интерес:

- должник может какое-то время пользоваться чужими денежными средствами;

- кредитор получает возможность расширения рынков сбыта.

Все сделки закрепляют договором, в котором указаны сроки поставки товара, даты, условия и способы оплаты.

Как уменьшить долг предприятию

Задолженность образуется из средств, взятых из оборота предприятия, поэтому её рост должен находиться под постоянным контролем. Важно обеспечить своевременный возврат денег в соответствии с договором. Нельзя допускать, чтобы дебиторы отказывались от принятых обязательств. Из-за неуплаты заказчиком денег за товар или выполненные работы в установленные сроки образуется просроченная дебиторская задолженность.

Управление просроченной «дебиторкой» позволяет минимизировать величину нереальных к взысканию долгов

Как работать с непогашенной задолженностью

Дебиторская задолженность бывает нескольких видов: во-первых, долги, у которых ещё не подошёл срок оплаты. Во-вторых, задолженность, которую по каким-то причинам не вернули в сроки, указанные в договоре. Она условно делится на несколько типов:

- ожидаемая — характеризуется сроком возвращения долга, согласованным с пользователем. В подобной ситуации возможно предоставление гарантий, например, письма;

- безнадёжная — не предполагает возвращения долгов;

- сомнительная — отличается невысокой вероятностью возврата, ведь она не подтверждена ни поручительством, ни залогом.

Видео: как вернуть, продать и обналичить «дебиторку»

Списание безнадёжной ДЗ с баланса

Безнадёжная дебиторскую задолженность списывают, если:

- произошла ликвидация предприятия-должника;

- должник обанкротился;

- истёк срок давности по иску.

На какой счёт перенести неликвидную задолженность

Для списания долга нужен соответствующий приказ руководителя, а также письменное обоснование о невозможности её возвращения. После списания в течение 5 лет дебиторская задолженность отражается за балансом предприятия. Все это время отслеживается возможность взыскания долга. Убытки от списанной задолженности покрываются резервными средствами либо за счёт уменьшения прибыли организации.

Если компания не создаёт резервный фонд для покрытия сомнительной дебиторской задолженности, её списание негативно отражается на коммерческой деятельности организации.

Как списать долгосрочную задолженность при УСН

Предприятие, работающее на УСН, списывает безнадёжную задолженность исключительно в бухгалтерском учёте. Суммы долгов с истекшим сроком давности нельзя учитывать при уменьшении налоговой базы для предприятий, работающих по единому налогу.

Компании на ОСН списывают безнадёжные долги за счёт собственного резервных средств, сформированных для покрытия сомнительных долгов. Если резерв не покрывает полностью убытки от безнадёжных долгов, оставшуюся часть относят к внереализационным расходам.

Если не создавать резерв для покрытия безнадёжных долгов, списание просроченной «дебиторки» негативно отразится на финансовом результате предприятия

Как провести бухгалтерское оформление операции

По времени, выделенному на возвращение, деб. задолженность делится на две категории — краткосрочная, которую возвращают на протяжении года, и долгосрочная. Последняя погашают не ранее, чем через год после указанной даты. Это необходимо учесть в финансовом отчёте предприятия. Такое разделение используют при подведении итогов работы фирмы, определении её платёжеспособности.

Дебиторская задолженность — важная составляющей деятельности компании, оказывающая существенное влияние на окончательный результат работы. Это часть активов, динамика которых нуждается в постоянном контроле.

Как отразить задолженность дебитора в балансе и оборотной ведомости

В бухгалтерском учёте дебиторскую задолженность отражают в строке 1230.

Таблица: остатки по счетам

Можно ли бороться с ростом ДЗ простыми методами?

Иногда должники не выполняют свои обязательства. В таком случае к ним можно применять следующие меры: неустойки, штрафы, пени.

Суммы санкций включают в раздел внереализационных расходов. При этом необходимо сделать запись:

- Д-т сч. 76 «Расчёты с разными дебиторами и кредиторами». «Расчёты по претензиям»;

- К-т сч. 91 «Прочие доходы и расходы». «Прочие доходы» на сумму начисленного штрафа (пени, неустойки).

Правильный учёт дебиторской задолженности позволит своевременно провести мероприятия по её продаже или списанию

Как снизить средний остаток ДЗ

Чтобы повысить эффективность деятельности компании, рекомендуется снизить дебиторскую задолженность. Для этого выделяют четыре основных способа.

- Телефонные переговоры с дебиторами.

- Рассылка уведомлений в письменном виде.

- Прекращение сотрудничества с клиентом до погашения долга.

- Взыскание долга через суд.

Максимально допустимый размер долга

Перед тем как заключить договор с клиентом об отсрочке платежа, руководство предприятия определяет максимальный размер дебиторской задолженности. Для этого моделируется структура активов и пассивов, находящихся на балансе.

Пример расчёта эффективности управления ДЗ

В таблице представлен прошлогодний баланс компании. Руководство решило, что в связи с кризисом могут произойти следующие негативные изменения.

- Из-за падения спроса уменьшается оборот.

- По причине снижения выручки упадут объёмы закупок.

- В связи со спадом закупок уменьшатся объёмы сырья на складах.

- Банки могут заморозить поступление кредитов, а полученные ранее заёмные средства придётся возвращать досрочно.

Таблица: как правильно рассчитывается дебиторская и кредиторская задолженность

Если учесть все эти изменения, можно спрогнозировать финансовое положение предприятия в период кризиса, а также определить максимальный размер дебиторской задолженности. Считается, что это повысит рентабельность бизнеса.

Таблица: как определить оптимальную величину финансовых показателей

Увеличение и уменьшение

Если не учесть возможные последствия, наращивание объёмов прибыли всеми возможными средствами приведёт к плачевным результатам. Невозврат долгов — это потеря денежных средств, а если количество таких безнадёжных плательщиков будет постоянно расти, предприятие понесёт убытки, которые приведут его к банкротству.

Как правильно управлять ликвидной и сомнительной «дебиторкой»

Платёжеспособность любой организации во многом зависит от эффективного управления оборотными активами. Чтобы предупредить дефицит финансов, необходимо работать над уменьшением дебиторской задолженности. Если контроль ведётся неграмотно, организация обречена на уменьшение активов и снижение прибыли.

Главная цель руководства компании — удержать дебиторскую задолженность на допустимом уровне. Этот показатель зависит от размеров предприятия, объёмов производства и других факторов. Главный аспект деятельности любого предприятия — грамотный баланс всех денежных потоков. В экономической практике есть много случае, когда компания с высокой рентабельностью становилась банкротом из-за того, что не могла выполнить свои обязательства по причине отсутствия денежных средств.

Формула расчёта оборачиваемости

Коэффициент оборачиваемости говорит об эффективности сотрудничества компании с клиентами, позволяет определить оборачиваемость задолженности и скорость превращения товаров или услуг в денежные средства. Его используют для поиска путей повышения рентабельности предприятия.

Как рассчитать оборачиваемость задолженности

ОЛЗ = В / ((ДЗнп + ДЗкп) / 2)

ОДЗ — оборачиваемость.

В — объём продаж.

ДЗнп и ДЗкп — средняя дебиторская задолженность.

Учёт и контроль ликвидной задолженности

Для того чтобы держать под контролем размер дебиторской задолженности, необходимо регулярно анализировать ситуацию. Существует множество разных видов анализа долга, основной смысл которых сводится к расчёту оборачиваемости и структуры.

Полученные расчёты должны наглядно демонстрировать, какая сумма долга и когда именно подлежит погашению. Кроме того, необходимо выделить долю просроченных обязательств, чтобы определить, насколько надёжным является пакет дебиторской задолженности.

Как проверить сроки исковой давности по ДЗ

Главные расчётные показатели, характеризующие предельные значения дебиторской задолженности юридического лица:

- доля в активах;

- период оборота;

- доля сомнительной задолженности;

- доля в общем обороте продаж;

- период погашения.

Тщательный анализ поможет сбалансировать прибыль и риски невозврата долгов. Работа с дебиторской задолженностью будет эффективной, если сумма прибыли от рассрочки платежей превышает убытки от списанных долгов.

Как арестовать дебиторскую задолженность

С точки зрения ликвидности «дебиторка» имеет ряд весомых преимуществ перед другими видами задолженности.

- ДЗ — гораздо более ликвидный актив, чем, например, основные средства.

- «Дебиторка» не является вещественным объектом, т. е. её не нужно изымать, перемещать, хранить.

- В ряде случаев на «хорошую» дебиторскую задолженность предприятия быстро находятся покупатели.

Сказанное выше означает, что на реальной к взысканию дебиторской задолженности можно даже заработать. Для этого надо найти подходящего покупателя, составить договор уступки права требования и продать долги. Другой вариант — выставить «дебиторку» на аукцион. Впрочем, следует помнить, что обычно задолженность приобретают не за полную сумму, а за определённый на торгах процент, при этом ваша ДЗ может уйти за сущие копейки.

Как ликвидировать просрочку «дебиторки»

В законе «О бухгалтерском учёте» от 6 декабря 2011 года №402-Ф3 указаны сроки проведения инвентаризации имущества предприятия и его обязательств. Это нужно делать во время подготовки годового отчёта, но не реже 1 раза в год. Порядок проведения мероприятия устанавливает руководство компании.

Инвентаризация позволяет уточнить:

- задолженность за товары или услуги;

- кредиторскую задолженность за неоплаченные, но принятые к учёту товары и услуги;

- долги по авансам;

- остатки долгов на момент проведения инвентаризации;

- сроки давности по каждому заключённому с клиентами и поставщиками договору.

Как оформить результаты инвентаризации ДЗ

Итоги инвентаризации оформляют в форме акта. В нём приводят все сведения о долгах как подтверждённых, так и не подтверждённых кредиторами. Кроме того, должны быть указаны безнадёжные и сомнительные задолженности, а также долги с истекшим сроком давности. После инвентаризации предприятие отражает в балансе достоверное состояние работы с дебиторами.

Компания может обеспечить выгодные условия сотрудничества для клиентов, например, отсрочку платежа, только за счёт дополнительных источников финансирования расходов. Успех коммерческой деятельности любой организации зависит от грамотного управления дебиторской и кредиторской задолженностями. Чтобы добиться эффективной работы, текущую «дебиторку» надо взыскать, неликвидную — закрыть, а списанную ранее за баланс и оплаченную наличными или «безналом» — восстановить.

Оцените статью: Поделитесь с друзьями!≡ 26 Май 2017 ;

xn-----7kcbekeiftdh9amwkb4d2o.xn--p1ai

Что такое дебиторская задолженность простыми словами: понятие, определение, состав, классификация

Кто такой дебитор? Термин «Дебитор» является синонимом к слову «Должник». Это лицо, на которого возложена какая-либо обязанность, например, договором. Дебитором может быть организация, индивидуальный предприниматель и физическое лицо.

Данное понятие не имеет негативной окраски, оно лишь обозначает роль субъекта в хозяйственной деятельности. Одни и те же компании могут быть кредиторами и дебиторами по отношению друг к другу. Например, в договоре купли-продажи продавец выступает в качестве дебитора, пока не исполнена обязанность по поставке товара. С другой стороны, покупатель должен оплатить продукцию, поэтому он также является дебитором продавца относительно денежных обязательств.

Дебиторская задолженность – денежный эквивалент неисполненных обязательств конкретной организации. Её возникновение обусловлено тем, что расчёты между компаниями не могут производиться одновременно с поставкой товара, выполнением работ или оказанием услуг. Это только один из видов оборотных средств коммерческого предприятия.

Классификация дебиторской задолженности

Существует несколько критериев для разделения данного явления на виды.

По прогнозируемым срокам выполнения обязательств дебиторская задолженность бывает:

- краткосрочная – когда поступление платежей ожидается в срок до 12 месяцев с момента возникновения долга.

- долгосрочная – выполнение обязательств займёт больше года.

Эта классификация важна для целей бухгалтерского учёта. Так оплата дорогостоящего технологического оборудования может растянуться не несколько лет, что стоит учитывать при подготовке отчётов о рентабельности работы компании-производителя.

По критерию возможности получения оплаты дебиторские долги делятся на:

- Срочные. Дебитор не нарушает своих обязательств, так как крайний срок их выполнения не наступил. Условия коммерческих сделок могут предполагать различные порядки взаиморасчётов, поэтому сам факт наличия долга не говорит о наличие проблемы.

- Просроченные. Дебитор нарушает взятые на себя обязательства. Именно с такой задолженностью активно работают специалисты компаний. Они направляют претензионные письма должникам с целью истребования денежных средств, имущества или исполнения обязательств в иной форме. Как исключительный метод работы с должниками, просрочившими свои обязательства, рассматривается судебная защита интересов.

- Безнадёжные. Кредитор не имеет правовых оснований взыскать долг с дебитора. Так происходит, например, если истёк срок исковой давности – прошло более трёх лет с момента нарушения обязательства, дебитор долг не признал, иск не был подан. Другое основание признания долга безнадёжным – экономическая несостоятельность дебитора или его ликвидация. В такой ситуации задолженность списывается с баланса предприятия на внереализационные расходы. Нет смысла учитывать в балансе долг, который нереально истребовать.

Просроченная задолженность разделяется на надёжную и сомнительную. Отнесение долга к категории надёжных возможно тогда, когда у кредитора имеются реальные способы получения денег. Например, имущество дебитора находится в залоге и обеспечивает обязательство.

Просроченная задолженность разделяется на надёжную и сомнительную. Отнесение долга к категории надёжных возможно тогда, когда у кредитора имеются реальные способы получения денег. Например, имущество дебитора находится в залоге и обеспечивает обязательство.

Получение денег по сомнительной задолженности маловероятно. Активы дебитора уменьшаются, имеются другие просроченные долги, рычагов внесудебного давления на руководство организации нет. Велика вероятность признания такой организации экономически несостоятельной.

По объёму мер, предпринятых организацией-кредитором, дебиторская задолженность разделяется на:

- Истребованную (компания предприняла все меры, предусмотренные законодательством, для возврата долга).

- Неистребованную (у организации есть неиспользованные механизмы получения денежных средств от дебитора).

Что относится к дебиторской задолженности

Существует несколько объектов, которые составляют обычную структуру дебиторской задолженности организации:

Существует несколько объектов, которые составляют обычную структуру дебиторской задолженности организации:

- долги по поставленным товарам, проведённым работам и оказанным услугам;

- переплата в бюджет и во внебюджетные фонды по налогам, пошлинам, сборам;

- долги по векселям;

- задолженность дочерних организаций, филиалов, зависимых компаний;

- авансовые платежи в счёт будущих поставок или выполнения работ\оказания услуг;

- иные задолженности, например, долг учредителя, который внёс долю в уставный капитал не в полном объёме.

В целом, в хозяйственной деятельности около 90% задолженности приходится на первый вид.

Управление дебиторской задолженностью

Менеджмент дебиторской задолженности – одна из функций финансового управления предприятия. Эта деятельность подразумевает:

- проверку контрагентов до заключения договоров, их деловой репутации и состояния активов;

- юридическое сопровождение сделок, включая проработку порядка расчётов по контрактам;

- претензионную работу с должниками, просрочившими исполнение обязательств;

- принудительное взыскание денежных средств через суд.

Работа с задолженностью – сложный и деликатный процесс. В теории механизм очень прост: компания работает с партнёрами на своих условиях. Если возникают просрочки оплаты, то организация начинает вести претензионную работу или обращается в суд.

На практике всё гораздо сложнее. Поставщикам приходится давать длительные отсрочки покупателям, чтобы выигрывать в конкурентной борьбе с другими организациями. Если компании связывают длительные коммерческие отношения, то все разногласия будут урегулироваться путём ведения переговоров, а не через предъявление официальных претензий.

А судебная защита интересов организации может растянуться на годы, и повлечёт дополнительные расходы.

Даже положительное решение суда, вступившее в законную силу, не всегда гарантирует полное исполнение дебитором своих обязательств.

Конечной целью такой деятельности является сокращение долгов дебиторов до минимума.

Виды

Еще раз о видах дебиторской задолженности — в удобном формате на видео.

Срочно нужны деньги? Возьми их в проверенных компаниях на льготных услоивиях:

votbankrot.ru