Финансовая отчетность, ее роль в стратегическом управлении фирмой. Стратегические финансовые показатели (ROS, TAT, ROA, A/E, ROE, RR, SGA, EPS), их взаимосвязи. Финансовый показатель ros

Финансовый анализ и инвестиционная оценка предприятия

Коэффициент рентабельности продаж (Return on Sales, ROS) является важным финансовым показателем характеризующим прибыльность предприятия от продаж.

В формуле данного показателя может использоваться различные виды прибыли: чистая прибыль, прибыль до налогообложения, валовой прибыли и др. Коэффициент рентабельности продаж используется как важный показатель эффективности предприятия. Увеличение коэффициента рентабельности продаж вызывается ростом объемов продаж продукции или изменением ассортимента продукции. Другой вариант роста данного коэффициента это снижение выручки от реализации продукции и увеличении чистой прибыли, это может происходит за счет роста цен на продукцию.Другие названия коэффициента рентабельности продаж – рентабельность оборота, коэффициент чистой прибыли.

Формулы расчета рентабельности продаж (ROS)

Ниже представлены различные варианты формулы расчета рентабельности продаж по различной прибыли:

Рентабельность продаж по чистой прибыли = Чистая прибыль / Выручка от реализации продукции

Рентабельность продаж по чистой прибыли = стр.190 Форма №2 / стр.10 Форма №2

Рентабельность продаж по прибыли от продаж = стр.50 Форма №2 / стр.10 Форма №2

Рентабельность продаж по операционной прибыли = стр.140 Форма №2 / стр.10 Форма №2

Помимо коэффициента рентабельности продаж существуют еще другие коэффициенты прибыльности предприятия: коэффициент рентабельности активов, коэффициент рентабельности собственного капитала, коэффициент рентабельности оборотных активов и др. Данные коэффициенты рентабельности и формулы их расчета представлены в статье «12 основных коэффициентов рентабельности предприятия и формулы расчета»

Автор: к.э.н. Жданов И.Ю.Почта: Этот адрес электронной почты защищен от спам-ботов. У вас должен быть включен JavaScript для просмотра.Сайт: www.beintrend.ru

beintrend.ru

Финансовая отчетность, ее роль в стратегическом управлении фирмой. Стратегические финансовые показатели (ROS, TAT, ROA, A/E, ROE, RR, SGA, EPS), их взаимосвязи.

Финансовая отчетность, как характеристика результатов деятельности предприятия за определенный промежуток времени, представляет собой важнейший необходимый минимум информации, используемой менеджментом в процессе принятия управленческих решений. Анализ представленных в ней показателей позволяет определить ряд ключевых характеристик текущего состояния компании, а также выявить определенные тенденции в развитии бизнеса. Информация финансовой отчетности представляет значительный интерес не только для внутреннего менеджмента компании, но и для других заинтересованных сторон: налоговых и контролирующих органов, инвесторов, кредиторов, деловых партнеров, акционеров, общественных организаций и т.д. Финансовая отчетность случит информационной базой для решения задач планирования, прогнозирования, контроля и тд. Отчетность фирмы выполняет множество функций, однако основное ее назначение с позиции управления бизнесом – отражение результатов инвестиционных, операционных и финансовых решений менеджмента за определенный период времени.

Рентабельность продаж Return on Sales ROS = Операционная прибыль EBIT/Выручка. Рентабельность продаж отражает какую долю в выручке (доходе) предприятия занимает прибыль.

Коэффициент оборачиваемости активов Total Assets Tutnover: TAT = Выручка/Средние чистые активы. Показывает сколько денежных единиц реализованной продукции принесла каждая денежная единица активов.

Коэффициент рентабельности активов Return on Assets ROA: ROA = TAT*ROS = EBIT/Активы. Коэффициент рентабельности активов характеризует способность руководства компании эффективно использовать ее активы для получения прибыли.

Коэффициент рентабельности собственного капитала Return on Equity ROE = Чистая прибыль NP /Собственный капитал. Показывает эффективность использования собственных вложенных средств.

ROE (Формулы Дюпона) = Рентабельность по чистой прибыли (Чистая прибыль/Выручка)* TAT*Финансовый леверидж (Активы/Собственный капитал)

A/E = активы/собственный капитал.

Коэффициент реинвестирования RR = Нераспределенная прибыль RE/Чистая прибыль NP. Показывает долю чистой прибыли, направленную на развитие бизнеса. Максимальное значение – 1, минимальное – 0. Если RR = 1, то вся полученная прибыль реинвестируется в хозяйственную деятельность, при этом собственники не получают никаких выплат. Если RR = 0, то вся прибыль распределяется среди владельцев предприятия.

Коэффициент устойчивого роста Sustainable Growth Rate SGR = g = ROE*RR. Это максимальный темп роста, который предприятие может поддерживать без увеличения финансового рычага. Максимальный коэффициент SGR фирмы равен коэффициенту доходности ее капитала (ROE), и такого показателя можно достичь только в том случае, если RR = 1, то есть вся чистая прибыль компании удерживается и реинвестируется в бизнес.

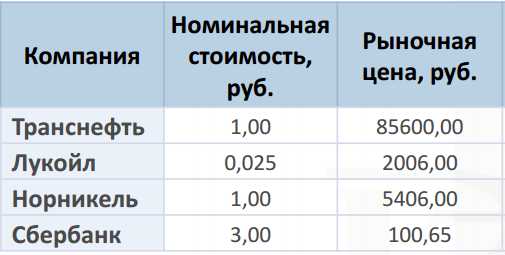

Коэффициент дохода на акцию EPS = Прибыль к распределению/Число акций. Определяется как отношение чистой прибыли за вачетом дивидендов по привилегированным акциям к общему числу обыкновенных акций в обращении. Чем больше величина показателя, тем более высокую отдачу на вложенный капитал обеспечивает предприятие своим владельцам.

17. Риск и неопределенность. Источники делового риска. Расчет различных параметров риска. Измерение степени риска. Распределение вероятностей.

Риск – это вероятность возникновения убытков или недополучения доходов по сравнению с прогнозируемым вариантом. Риск определяет такую ситуацию, когда наступление неизвестных событий вероятно и может быть количественно оценено; неопределенность – когда вероятность наступления неизвестных событий заранее спрогнозировать и оценить количественно невозможно.

Исходя из этого, могут быть приняты следующие решения:

1) В условиях определенности, когда точно известен результат каждого из альтернативных вариантов решения.

2) Решение, принимаемое в условиях риска – решения с известной вероятностью получения каждого из результатов.

3) Решение, принимаемое в условиях неопределенности, когда оценить вероятность потенциальных результатов невозможно.

Природа предпринимательского риска определена зависимостью «риск-прибыль». Деловой (предпринимательский) риск обусловлен риском операционной деятельности компании, когда она не использует заемных средств.

Можно выделить следующие основные факторы, определяющие деловой риск компании:

1) Неустойчивость спроса на товары и услуги компании. Деловой риск компании тем ниже, чем устойчивее спрос на ее товары.

2) Изменчивость цен на товары и услуги компании. Чем стабильнее цены на товары компании, тем ниже деловой риск.

3) Изменчивость цен на ресурсы, привлекаемые компанией.

4) Способностью компании изменять цены на товары в соответствии с изменениями цен на привлекаемые ресурсы.

5) Доля постоянных издержек в полных издержках компании. Чем выше доля постоянных издержек (амортизационные отчисления, налог на имущество, затраты на ремонт, административные расходы и др.), тем выше деловой риск.

Деловой риск измеряется как неопределенность будущих доходов компании от операционной (основной) деятельности или прибыли до выплаты процентов и налогов (EBIT). Чем выше стандартное отклонение ожидаемой EBIT, тем выше уровень делового риска компании. Чем плотнее распределены вероятности будущей EBIT, тем меньше стандартное отклонение и тем ниже уровень делового риска.

Деловой риск – вероятность неудачи, следовательно, критериям оценки риска является вероятность того, что полученный результат окажется меньше требуемого значения. Критерий вероятности риска определяется по формуле: R = P* (Dt – D), где R – критерий оценки риска; Р – вероятность; Dt – требуемое значение результата; D – полученный результат. Данный метод позволяет оценить уровень риска только после получения определенного результата, а предпринимателя интересует оценка риска на этапе принятия решения. Для этого в качестве критерия оценки риска выступает абсолютная величина, определяемая по формуле: R = У* Р(У), где где R – степень риска; У – ожидаемый ущерб; Р(У) – вероятность ущерба.

Степень риска – это вероятность наступления случая потерь, а также размер возможного ущерба от него.

Риск может быть: 1) допустимым – имеется угроза полной потери прибыли от реализации планируемого проекта; 2) критическим – возможны непоступления не только прибыли, но и выручки и покрытие убытков осуществляется за счет средств предпринимателя;

3) катастрофическим – возможны потеря капитала, имущества и банкротство.

18. Стоимость экономического субъекта (бизнеса) как экономическая категория. Приращение стоимости бизнеса как критерий эффективности управления бизнесом.

В условиях нестабильности экономической обстановки основным индикатором оценки уровня устойчивого развития хозяйствующего субъекта, его конкурентоспособности, сбалансированности интересов различных участников рыночных отношений является показатель стоимости компании. Это обусловлено тем, что в стоимость предприятия интегрированы главные экономические и финансовые индикаторы, достаточно полно отражающие его внутренние бизнес-процессы и внешнее окружение.

Стоимость как экономическая категория всегда была в центре внимания экономической научной мысли и связана с именами таких экономистов как У. Пети, А. Смит, Д. Рикардо, Т. Мальтус, Дж. С. Милль, А. Маршалл, К. Маркс и других исследователей, которые заложили основы теории стоимости и попытались определить гносеологические корни столь сложного и противоречивого понятия. На протяжении XVII−XIX вв. сложились и доминировали несколько подходов к определению стоимости (теория трудовой стоимости, теория маржинализма, теория ценности), существенно различающихся методологией исследования. Каждый из упомянутых подходов представляет собой не только теоретическую ценность, но и практическую значимость. Многие из высказанных идей положили начало современной концепции оценки стоимости бизнеса. Однако все же большинство заметных достижений в области теории оценки стоимости в пятьдесят последних лет связано с финансами.

1) Так, в своей знаменитой статье, вышедшей в 1958 г., Ф.Модильяни и М. Миллер доказали, что стоимость любой фирмы определяется исключительно ее будущими доходами и, следовательно, не зависит от соотношения акционерного и заемного капитала.

2) Значительный вклад в развитие методологии оценки стоимости компании принадлежитМ. Гордону и А. Шапиро. Разработанная ими в 1956 г. модель расчета стоимости акционерного капитала и усовершенствованная М. Гордоном в 1962 г. явилась важнейшей вехой для последующих методик оценки стоимости бизнеса, адаптированных к специфическим условиям современной экономики.

3) В 60-х гг. Усилиями У. Шарпа, Дж. Линтнера и Дж. Моссина был разработан альтернативный подход отдачи на собственный капитал, получивший название модели оценки доходности финансовых активов, которая служит теоретической основой ряда различных методов, применяемых сегодня в оценочной практике. (CAPM)

4) Развитие рынка опционов и теории опционного ценообразования (Ф. Блэк, М. Шоулз, М. Рубинштейн, Р. Мертон) явилось одним из ключевых событий в финансовом мире за последние десятилетия, позволив компаниям производить стратегическую оценку в нестандартных условиях: в период слияний, поглощений, продаж отдельных бизнесов.

5) Модель Ольсона, в ее нынешнем виде представленная сравнительно недавно – в 90-х гг. XX в. Суть ее состоит в том, что стоимость определяется текущими активами и сверхдоходами, при этом, используя преимущества доходного и имущественного подходов, она позволяет в некоторой степени сглаживать их недостатки.

cyberpedia.su

Анализ финансового состояния компании, инвестиционного проекта. InvestGo24

Показатели рентабельностиCP, ROI, OP, ROS, ROE, ROA, ROCA, RONA, ROFA, ROIC, Te

Оценка ликвидностиNWC, WCT, CLR, QR, ATR, CATA, WCCA, ICAR, WCIR, ICR, K(Beaver)

Показатели рентабельности

Общая рентабельность CP

Общая рентабельность (Common Profitability), %:

CP=(Прибыль до налогообложения / Выручка от продаж)*100%

Рентабельность больше 0% - значит, что проект прибыльный. Чем меньше рентабельность, тем меньше предприятие зарабатывает. Нулевая рентабельность означает, что предприятие тратит на производство продукции столько же, сколько получает от его продажи, тоесть работает в ноль.

Если рентабельность отрицательная, то себестоимость превышает выручку от продаж, предприятие работает себе в убыток, производя и продавая эту продукцию. Понятие средней рентабельности сильно отличается в зависимости от отрасли. Так, в банковской сфере рентабельность может доходить до 100% и более, в торговле этот показатель находится в диапазоне 20–30%, в пищевой промышленности — 10–15%, в легкой промышленности 7–10%, в тяжелом машиностроении — 2–5%.

Показатель показывает какую часть от выручки составляет прибыль до налогообложения, анализируется в динамике и сравнивается со среднеотраслевыми значениями этого показателя.

Рентабельность инвестиций ROIВозврат инвестиций ROI (Return On Investment) или ROR

Коэффициент рентабельности инвестиций (ROI) = Прибыль / Сумма инвестированная.

Рентабельность инвестиций как относительный показатель очень удобна при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения чистой текущей стоимости инвестиций, либо при комплектовании портфеля инвестиции, т.е. выборе нескольких различных вариантов одновременного инвестирования денежных средств, дающих чистую текущую стоимость.

Рентабельность основной деятельности OP

Рентабельность основной деятельности (Operating Profitability), %:

OP =(Прибыль от продаж / Затраты (Себестоимость, коммерческие и управленческие расходы))*100%

Показывает, сколько прибыли (убытка) от реализации приходится на единицу денежных средств затрат от деятельности компании. Например, если рентабельность основной деятельности составляет 13%, т.о. на 1 единицу денежных средств затрат от основной деятельности предприятие имело 13 копеек прибыли. Показатель «рентабельность продукции», не должен быть ниже величины «12%» (12% - рентабельность продукции по кредитным операциям комерческих банков России).

Рентабельность продаж по EBIT ROS

Рентабельностьпродаж (Return On Sales, Operating Margin), %:

ROS=(Прибыль от продаж / Выручка от продаж)*100%

Демонстрирует долю прибыли в каждой заработанной единице денежных средств. К примеру, ROS=22%, это значит, что предприятие в отчетном году получало 22 цента прибыли с каждого доллара реализации. Рентабельность продаж является индикатором ценовой политики компании и её способности контролировать издержки. Различия в конкурентных стратегиях и продуктовых линейках вызывают значительное разнообразие значений рентабельности продаж в различных компаниях

Рентабельность собственного капитала ROE

Рентабельность собственного капитала (Return on shareholders’ equity), %:

ROE=(Чистая прибыль / Средняя стоимость собственного капитала)*100%

Позволяет определить эффективность использования капитала, инвестированного собственниками предприятия. Обычно этот показатель сравнивают с возможным альтернативным вложением средств в другие ценные бумаги. Рентабельность собственного капитала показывает, сколько денежных единиц чистой прибыли заработала каждая единица, вложенная собственниками компании.

Рентабельность активов ROA

Рентабельность активов (Return On Assets), %:

ROA=(Прибыль до налогообложения / Средняя величина активов за период)*100%

Показывает способность активов компании порождать прибыль. То есть, сколько единиц прибыли получено предприятием с единицы стоимости активов. Применяется для сравнения предприятий одной отрасли.

Рентабельность текущих активов ROCA

Рентабельность текущих активов (Return On Current Assets), %:

ROCA=(Чистая прибыль / Средняя величина оборотных активов за период)*100%

Показывает, сколько прибыли получает предприятие с одного доллара, вложенного в текущие (оборотные) активы. Чем выше значение этого коэффициента, тем более эффективно используются оборотные средства.

Рентабельность чистых активов RONA

Рентабельность чистых активов (Return On Net Assets), %:

RONA=(Чистая прибыль / Средний за период собственный и заемный капитал)*100%

Показывает рациональность управления структурой капитала, способность организации к наращиванию капитала через отдачу каждого единицы вложенных средств, вложенного собственниками

Рентабельность основных средств и прочих внеоборотных активов ROFA

Рентабельность основных средств и прочих внеоборотных активов (Return On Fixed Assets), %:

ROFA=(Чистая прибыль / Средняя величина основных средств и прочих внеоборотных активов за период)*100%

Показывает, насколько эффективна отдача производственных фондов. Чем выше значение данного коэффициента, тем более эффективно используются основные средства.

Рентабельность собственного и долгосрочного заемного капитала ROIC

Рентабельность собственного и долгосрочного заемного капитала (Return On Invested Capital), %:

ROIC=(Чистая прибыль / Средний за период собственный и долгосрочный заемный капитал)*100%

Показывает, насколько эффективно предприятие ведет инвестиционную деятельность. То есть, сколько денежных единиц потребовалось предприятию для получения одной денежной единицы прибыли. Этот показатель является одним из наиболее важных индикаторов конкурентоспособности.

Период окупаемости Te

Период окупаемости собственного капитала, лет:

Te=Средняя стоимость собственного капитала за период / Чистая прибыль

Показывает число лет, в течение которых полностью окупятся вложения в данную организацию. Имеет важное значение для собственников и акционеров, поскольку через оценку его величины и динамики они, как правило, делают выводы об эффективности управления их капиталом.

Оценка ликвидности

Величина собственных оборотных средств NWCВеличина собственных оборотных средств, Net Working Capital (NWC).

NWC = (Оборотные активы - долгосрочная дебиторская задолженность) - краткосрочные обязательства

Характеризует ту часть собственного капитала предприятия, которая является источником покрытия его текущих активов (т.е. активов, имеющих оборачиваемость менее одного года). Это расчетный показатель, зависящий как от структуры активов, так и от структуры источников средств. Показатель имеет особо важное значение для предприятий, занимающихся коммерческой деятельностью и другими посредническими операциями. При прочих равных условиях рост этого показателя в динамике рассматривается как положительная тенденция.

Маневренность собственных оборотных средств WCT

Маневренность собственных оборотных средств, Working Capital Turnover (WCT).

WCT = Денежные средства / Функционирующий капитал

Характеризует ту часть собственных оборотных средств, которая находится в форме денежных средств, т.е. средств, имеющих абсолютную ликвидность. Для нормально функционирующего предприятия этот показатель обычно меняется в пределах от нуля до единицы. При прочих равных условиях рост показателя в динамике рассматривается как положительная тенденция. Приемлемое ориентировочное значение показателя устанавливается предприятием самостоятельно и зависит, например, от того, насколько высока ежедневная потребность предприятия в свободных денежных ресурсах.

Коэффициент текущей ликвидности CLR

Коэффициент текущей ликвидности (Коэффициент покрытия), Current Liquidity Ratio (CLR).

CLR = (Оборотные активы - Долгосрочная дебиторская задолженность) / Краткосрочные обязательства (не включая доходы будущих периодов)

Дает общую оценку ликвидности активов, показывая, сколько денежных средств текущих активов предприятия приходится на единицу вложенных средств текущих обязательств. Логика исчисления данного показателя заключается в том, что предприятие погашает краткосрочные обязательства в основном за счет текущих активов; следовательно, если текущие активы превышают по величине текущие обязательства, предприятие может рассматриваться как успешно функционирующее (по крайней мере теоретически). Размер превышения и задается коэффициентом текущей ликвидности. Значение показателя может варьировать по отраслям и видам деятельности, а его разумный роств динамике обычно рассматривается как благоприятная тенденция. В западной учетно-аналитической практике приводится критическое нижнее значение показателя — 2; однако это лишь ориентировочное значение, указывающее на порядок показателя, но не на его точное нормативное значение.

Коэффициент быстрой ликвидности QR

Коэффициент быстрой (срочной) ликвидности, Quick Ratio (QR).

QR = (Оборотные активы - Запасы - НДС по пробретенным ценностям - Долгосрочная дебиторская задолженность) / Краткосрочные обязательства (не включая доходы будущих периодов)

По смысловому назначению показатель аналогичен коэффициенту текущей ликвидности; однако исчисляется по более узкому кругу текущих активов, когда из расчета исключена наименее ликвидная их часть — производственные запасы. Логика такого исключения состоит не только в значительно меньшей ликвидности запасов, но, что гораздо более важно, и в том, что денежные средства, которые можно выручить в случае вынужденной реализации производственных запасов, могут быть существенно ниже затрат по их приобретению. В частности, в условиях рыночной экономики типичной является ситуация, когда при ликвидации предприятия выручают 40% и менее от учетной стоимости запасов. В западной литературе приводится ориентировочное нижнее значение показателя — 1, однако эта оценка также носит условный характер. Кроме того, анализируя динамику этого коэффициента, необходимо обращать внимание и на факторы, обусловившие его изменение.

Коэффициент абсолютной ликвидности ATR

Коэффициент абсолютной ликвидности (платежеспособности), Acid-Test Ratio (ATR).

ATR = Денежные средства / Краткосрочные обязательства (не включая доходы будущих периодов)

Является наиболее жестким критерием ликвидности предприятия; показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно.

Рекомендательная нижняя граница показателя, приводимая в западной литературе, — 0,2. В отечественной практике фактические средние значения рассмотренных коэффициентов ликвидности, как правило, значительно ниже значений, упоминаемых в западных литературных источниках.

Доля оборотных средств в активах CATA

Доля оборотных средств в активах, Current Assets to Total Assets

CATA = Оборотные активы / Сумма всех активов (Баланс)

Доля оборотных средств в активах характеризует наличие оборотных средств во всех активах предприятия. Показывает чистое отношение текущих затрат к хозяйственным средствам, активам.

Доля собственных оборотных средств WCCA

Доля собственных оборотных средств в общей их сумме, Working Capital to Current Assets

WCCA = (Оборотные активы - Краткосрочные обязательста) / Оборотные активы

Отношение собственного оборотного капитала к общей его сумме называется коэффициент маневренности капитала, которой показывает, какая часть собственного капитала находится в обороте, т.е. в той форме, которая позволяет свободно маневрировать этими средствами. Коэффициент должен быть высоким, чтобы обеспечить достаточную гибкость в использовании собственных средств предприятия.

Нормальное значение: 0,5-0,6

Доля запасов в оборотных активах ICAR

Долязапасоввоборотныхактивах, Inventory to Current Assets Ratio

ICAR = Запасы и затраты / Оборотные активы

Этот показатель отображает долю запасов в оборотных активах - слишком высокая их доля может быть признаком затоваривания, либо пониженным спросом на продукцию.

Нормальная величина: <0,5

Доля собственных оборотных средств в покрытии запасов WCIR

Доля собственных оборотных средств в покрытии запасов, Working Capital to Inventory Ratio

WCIR = (Оборотные активы - краткосрочные обязательства) / Запасы и затраты

Этот показатель характеризует ту часть стоимости запасов, которая покрывается собственными оборотными средствами, а также традиционно имеет большое значение в анализе финансового состояния. Значение этого коэффициента должно превышать величину 0,5.

Коэффициент покрытия запасов ICR

Коэффициент покрытия запасов, Inventory Coverage Ratio

ICR = (Оборотные собственные средства + краткосрочные займы и кредиты + краткосрочная кредиторская задолженность) / Запасы и затраты

Показатель характеризует за счет каких средств приобретены запасы и затраты предприятия: его положительное значение говорит о том, что запасы и затраты обеспечены "нормальными" источниками покрытия, в то время как его отрицательное значение показывает на то, что часть запасов и затрат - в процентном соотношении, приобретена за счет краткосрочной кредиторской задолженности.

Коэффициент Бивера К(Бивера)

К(Бивера)=(Чистая прибыль + Амортизация) / (Долгосрочные + текущие обязательства)

Отношение чистого денежного потока к сумме долга может определить риск банкротства предприятия.1-(0.4-0.45), Финансово устойчивое

2-(0.17), Вероятное банкротство в течении пяти лет

3-(-0.15) Вероятное банкротство в течении одного года

Следущая статья Предыдущая статья

investgo24.com

Финансовая отчетность, ее роль в стратегическом управлении фирмой. Стратегические финансовые показатели (ROS, TAT, ROA, A/E, ROE, RR, SGA, EPS), их взаимосвязи.

Финансовая отчетность, как характеристика результатов деятельности предприятия за определенный промежуток времени, представляет собой важнейший необходимый минимум информации, используемой менеджментом в процессе принятия управленческих решений. Анализ представленных в ней показателей позволяет определить ряд ключевых характеристик текущего состояния компании, а также выявить определенные тенденции в развитии бизнеса. Информация финансовой отчетности представляет значительный интерес не только для внутреннего менеджмента компании, но и для других заинтересованных сторон: налоговых и контролирующих органов, инвесторов, кредиторов, деловых партнеров, акционеров, общественных организаций и т.д. Финансовая отчетность случит информационной базой для решения задач планирования, прогнозирования, контроля и тд. Отчетность фирмы выполняет множество функций, однако основное ее назначение с позиции управления бизнесом – отражение результатов инвестиционных, операционных и финансовых решений менеджмента за определенный период времени.

Рентабельность продаж Return on Sales ROS = Операционная прибыль EBIT/Выручка. Рентабельность продаж отражает какую долю в выручке (доходе) предприятия занимает прибыль.

Коэффициент оборачиваемости активов Total Assets Tutnover: TAT = Выручка/Средние чистые активы. Показывает сколько денежных единиц реализованной продукции принесла каждая денежная единица активов.

Коэффициент рентабельности активов Return on Assets ROA: ROA = TAT*ROS = EBIT/Активы. Коэффициент рентабельности активов характеризует способность руководства компании эффективно использовать ее активы для получения прибыли.

Коэффициент рентабельности собственного капитала Return on Equity ROE = Чистая прибыль NP /Собственный капитал. Показывает эффективность использования собственных вложенных средств.

ROE (Формулы Дюпона) = Рентабельность по чистой прибыли (Чистая прибыль/Выручка)* TAT*Финансовый леверидж (Активы/Собственный капитал)

A/E = активы/собственный капитал.

Коэффициент реинвестирования RR = Нераспределенная прибыль RE/Чистая прибыль NP. Показывает долю чистой прибыли, направленную на развитие бизнеса. Максимальное значение – 1, минимальное – 0. Если RR = 1, то вся полученная прибыль реинвестируется в хозяйственную деятельность, при этом собственники не получают никаких выплат. Если RR = 0, то вся прибыль распределяется среди владельцев предприятия.

Коэффициент устойчивого роста Sustainable Growth Rate SGR = g = ROE*RR. Это максимальный темп роста, который предприятие может поддерживать без увеличения финансового рычага. Максимальный коэффициент SGR фирмы равен коэффициенту доходности ее капитала (ROE), и такого показателя можно достичь только в том случае, если RR = 1, то есть вся чистая прибыль компании удерживается и реинвестируется в бизнес.

Коэффициент дохода на акцию EPS = Прибыль к распределению/Число акций. Определяется как отношение чистой прибыли за вачетом дивидендов по привилегированным акциям к общему числу обыкновенных акций в обращении. Чем больше величина показателя, тем более высокую отдачу на вложенный капитал обеспечивает предприятие своим владельцам.

17. Риск и неопределенность. Источники делового риска. Расчет различных параметров риска. Измерение степени риска. Распределение вероятностей.

Риск – это вероятность возникновения убытков или недополучения доходов по сравнению с прогнозируемым вариантом. Риск определяет такую ситуацию, когда наступление неизвестных событий вероятно и может быть количественно оценено; неопределенность – когда вероятность наступления неизвестных событий заранее спрогнозировать и оценить количественно невозможно.

Исходя из этого, могут быть приняты следующие решения:

1) В условиях определенности, когда точно известен результат каждого из альтернативных вариантов решения.

2) Решение, принимаемое в условиях риска – решения с известной вероятностью получения каждого из результатов.

3) Решение, принимаемое в условиях неопределенности, когда оценить вероятность потенциальных результатов невозможно.

Природа предпринимательского риска определена зависимостью «риск-прибыль». Деловой (предпринимательский) риск обусловлен риском операционной деятельности компании, когда она не использует заемных средств.

Можно выделить следующие основные факторы, определяющие деловой риск компании:

1) Неустойчивость спроса на товары и услуги компании. Деловой риск компании тем ниже, чем устойчивее спрос на ее товары.

2) Изменчивость цен на товары и услуги компании. Чем стабильнее цены на товары компании, тем ниже деловой риск.

3) Изменчивость цен на ресурсы, привлекаемые компанией.

4) Способностью компании изменять цены на товары в соответствии с изменениями цен на привлекаемые ресурсы.

5) Доля постоянных издержек в полных издержках компании. Чем выше доля постоянных издержек (амортизационные отчисления, налог на имущество, затраты на ремонт, административные расходы и др.), тем выше деловой риск.

Деловой риск измеряется как неопределенность будущих доходов компании от операционной (основной) деятельности или прибыли до выплаты процентов и налогов (EBIT). Чем выше стандартное отклонение ожидаемой EBIT, тем выше уровень делового риска компании. Чем плотнее распределены вероятности будущей EBIT, тем меньше стандартное отклонение и тем ниже уровень делового риска.

Деловой риск – вероятность неудачи, следовательно, критериям оценки риска является вероятность того, что полученный результат окажется меньше требуемого значения. Критерий вероятности риска определяется по формуле: R = P* (Dt – D), где R – критерий оценки риска; Р – вероятность; Dt – требуемое значение результата; D – полученный результат. Данный метод позволяет оценить уровень риска только после получения определенного результата, а предпринимателя интересует оценка риска на этапе принятия решения. Для этого в качестве критерия оценки риска выступает абсолютная величина, определяемая по формуле: R = У* Р(У), где где R – степень риска; У – ожидаемый ущерб; Р(У) – вероятность ущерба.

Степень риска – это вероятность наступления случая потерь, а также размер возможного ущерба от него.

Риск может быть: 1) допустимым – имеется угроза полной потери прибыли от реализации планируемого проекта; 2) критическим – возможны непоступления не только прибыли, но и выручки и покрытие убытков осуществляется за счет средств предпринимателя;

3) катастрофическим – возможны потеря капитала, имущества и банкротство.

18. Стоимость экономического субъекта (бизнеса) как экономическая категория. Приращение стоимости бизнеса как критерий эффективности управления бизнесом.

В условиях нестабильности экономической обстановки основным индикатором оценки уровня устойчивого развития хозяйствующего субъекта, его конкурентоспособности, сбалансированности интересов различных участников рыночных отношений является показатель стоимости компании. Это обусловлено тем, что в стоимость предприятия интегрированы главные экономические и финансовые индикаторы, достаточно полно отражающие его внутренние бизнес-процессы и внешнее окружение.

Стоимость как экономическая категория всегда была в центре внимания экономической научной мысли и связана с именами таких экономистов как У. Пети, А. Смит, Д. Рикардо, Т. Мальтус, Дж. С. Милль, А. Маршалл, К. Маркс и других исследователей, которые заложили основы теории стоимости и попытались определить гносеологические корни столь сложного и противоречивого понятия. На протяжении XVII−XIX вв. сложились и доминировали несколько подходов к определению стоимости (теория трудовой стоимости, теория маржинализма, теория ценности), существенно различающихся методологией исследования. Каждый из упомянутых подходов представляет собой не только теоретическую ценность, но и практическую значимость. Многие из высказанных идей положили начало современной концепции оценки стоимости бизнеса. Однако все же большинство заметных достижений в области теории оценки стоимости в пятьдесят последних лет связано с финансами.

1) Так, в своей знаменитой статье, вышедшей в 1958 г., Ф.Модильяни и М. Миллер доказали, что стоимость любой фирмы определяется исключительно ее будущими доходами и, следовательно, не зависит от соотношения акционерного и заемного капитала.

2) Значительный вклад в развитие методологии оценки стоимости компании принадлежитМ. Гордону и А. Шапиро. Разработанная ими в 1956 г. модель расчета стоимости акционерного капитала и усовершенствованная М. Гордоном в 1962 г. явилась важнейшей вехой для последующих методик оценки стоимости бизнеса, адаптированных к специфическим условиям современной экономики.

3) В 60-х гг. Усилиями У. Шарпа, Дж. Линтнера и Дж. Моссина был разработан альтернативный подход отдачи на собственный капитал, получивший название модели оценки доходности финансовых активов, которая служит теоретической основой ряда различных методов, применяемых сегодня в оценочной практике. (CAPM)

4) Развитие рынка опционов и теории опционного ценообразования (Ф. Блэк, М. Шоулз, М. Рубинштейн, Р. Мертон) явилось одним из ключевых событий в финансовом мире за последние десятилетия, позволив компаниям производить стратегическую оценку в нестандартных условиях: в период слияний, поглощений, продаж отдельных бизнесов.

5) Модель Ольсона, в ее нынешнем виде представленная сравнительно недавно – в 90-х гг. XX в. Суть ее состоит в том, что стоимость определяется текущими активами и сверхдоходами, при этом, используя преимущества доходного и имущественного подходов, она позволяет в некоторой степени сглаживать их недостатки.

student2.ru

1.3 Система показателей рентабельности

Показатели рентабельности характеризуют финансовые результаты и эффективность деятельности предприятия. Они измеряют доходность предприятия с различных позиций и группируются в соответствии с интересами участников экономического процесса, рыночного обмена.

Показатели рентабельности являются важными характеристиками факторной среды формирования прибыли предприятий. Поэтому они обязательны при проведении сравнительного анализа и оценке финансового состояния предприятия. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования.

Для определения эффективности деятельности предприятия будут рассмотрены три показателя рентабельности: рентабельность продаж, рентабельность активов и рентабельность собственного капитала.

Коэффициент рентабельности продаж (ROS). Данный показатель отражает эффективность деятельности предприятия и показывает долю (в процентах) чистой прибыли в общей выручке предприятия. В западных источниках коэффициент рентабельности продаж называют – ROS (return on sales).

Изучение любого коэффициента целесообразно начинать с его экономического смысла. Рентабельность продаж отражает деловую активность предприятия и определяет то, насколько предприятие эффективно работает. Коэффициент показывает, сколько денежных средств от проданной продукции является прибылью предприятия. Важно не то, сколько продукции продало предприятие, а то, сколько чистой прибыли оно заработало чистых денег с этих продаж.

Коэффициент рентабельности продаж описывает эффективность реализации основной продукции предприятия, а также позволяет определить долю себестоимости в продажах.

Формула рентабельности продаж по российской системе бухгалтерской отчетности выглядит следующим образом:

Коэф. рентабельности продаж = Чистая прибыль / Выручка * 100%, % (1)

Следует уточнить, что при расчете коэффициента вместо чистой прибыли в числителе может использоваться: валовая прибыль, прибыль до налогов и процентов (EBIT), прибыль до налогов (EBI). Соответственно будут появляться следующие коэффициенты:

Коэф. рент. продаж по вал. прибыли = Вал. прибыль / Выручка * 100%, % (2) Коэф. операционной рентабельности = EBIT / Выручка * 100%, % (3) Коэф. рент. продаж по прибыли до налогов = EBI / Выручка * 100%, % (4)

Для расчета всех приведенных выше показателей рентабельности достаточно данных, содержащихся во 2-й форме бухгалтерской отчетности – "Отчете о финансовых результатах".

В зарубежных источниках коэффициент рентабельности продаж вычисляется по следующей формуле:

ROS = EBIT / Revenue * 100%, % (5)

Нормативное значение для данного коэффициента ROS > 0. Если рентабельность продаж оказалась меньше нуля, то стоит серьезно задуматься над эффективностью управления предприятием.

По данным РИА – рейтинг (за 2013 год) средние значения коэффициента рентабельности продаж по отраслям были следующие:

– добыча полезных ископаемых – 26% – сельское хозяйство – 11% – строительство – 7% – оптовая и розничная торговля – 8%

Коэффициент рентабельности активов (ROA). Он показывает, сколько денежных средств, приходится на единицу активов, имеющихся у предприятия. Позволяет оценить качество работы её финансовых менеджеров.

Данный коэффициент показывает финансовую отдачу от использования активов предприятия. Цель его использования – повышение его значения (с учетом, ликвидности предприятия), то есть с помощью его финансовый аналитик может быстро проанализировать состав активов предприятия и оценить их в клад в генерацию общего дохода. Если какой–либо актив не дает вклада в доход предприятия, то он него целесообразно отказаться (продать, снять с баланса). Другими словами рентабельность активов – это отличный индикатор общей доходности и эффективности деятельности предприятия.

Рентабельность активов рассчитывается по следующей формуле:

Коэффициент рентабельности активов = Чистая прибыль / Активы * 100%, % (6)

В результате расчета получается величина чистой прибыли с каждого рубля вложенного в активы организации. Показатель также можно интерпретировать как "сколько копеек приносит каждый рубль, вложенный в активы организации".

Чистая прибыль организации берется по данным "Отчета о финансовых результатах", активы – по данным Бухгалтерского баланса.

В западной литературе формула расчета рентабельности активов (ROA, Return of assets) выглядит следующим образом:

ROA = NI / TA *100%, % (7)

где: NI – Net Income (чистая прибыль) TA – Total Assets (сумма активов)

Альтернативный вариант расчета показателя следующий:

ROA = EBI / TA *100%, % (8)

где: EBI – чистая прибыль, получаемая держателями акций.

Норматив для коэффициента рентабельности активов, как и для всех коэффициентов рентабельности ROA > 0. Если значение меньше нуля – это повод серьезно задуматься над эффективностью предприятия. Вызвано это будет тем, что предприятие работает себе в убыток.

Коэффициент рентабельности собственного капитала (return on equity, ROE). Это показатель чистой прибыли в сравнении с собственным капиталом организации. Это важнейший финансовый показатель отдачи для любого инвестора, собственника бизнеса, показывающий, насколько эффективно был использован вложенный в дело капитал. В отличие от схожего показателя "рентабельность активов", данный показатель характеризует эффективность использования не всего капитала (или активов) организации, а только той его части, которая принадлежит собственникам предприятия.

Рентабельность собственного капитала рассчитывается делением чистой прибыли (обычно, за год) на собственный капитал организации:

Рент. собственного кап. = Чистая прибыль / Собственный капитал * 100%, % (9)

Более точный расчет подразумевает использование средней арифметической величины собственного капитала за тот период, за который берется чистая прибыль (как правило, за год) – к собственному капиталу на начало периода прибавляют собственный капитал на конец периода и делят на 2.

Чистая прибыль организации берется по данным "Отчета о финансовых результатах", собственный капитал – по данным пассива Бухгалтерского баланса.

Особым подходом к расчету рентабельности собственного капитала является использование формулы Дюпона. Формула Дюпона разбивает показатель на три составляющие, или фактора, позволяющие глубже понять полученный результат:

Рентабельность собственного капитала (Формула Дюпона) = (Чистая прибыль / Выручка) * (Выручка / Активы) * (Активы / Собственный капитал) = Рентабельность по чистой прибыли * Оборачиваемость активов * Финансовый левередж (10)

По усредненным статистическим данным рентабельность собственного капитала составляем примерно 10-12% (в США и Великобритании). Для инфляционных экономик, таких как российская, показатель должен быть выше. Главным сравнительным критерием при анализе рентабельности собственного капитала выступает процент альтернативной доходности, которую мог бы получить собственник, вложив свои деньги в другой бизнес. Например, если банковский депозит может принести 10% годовых, а бизнес приносит лишь 5%, то может встать вопрос о целесообразности дальнейшего ведения такого бизнеса.

Чем выше рентабельность собственного капитала, тем лучше. Однако как видно из формулы Дюпона, высокое значение показателя может получиться из-за слишком высокого финансового рычага, т.е. большой доли заемного капитала и малой доли собственного, что негативно влияет на финансовую устойчивость организации. Это отражает главный закон бизнеса – больше прибыль, больше риск.

Расчет показателя рентабельности собственного капитала имеет смысл только в том случае, если у организации имеется собственный капитал (т.е. положительные чистые активы). В противном случае расчет дает отрицательное значение, малопригодное для анализа.

studfiles.net

Финансовый анализ и инвестиционная оценка предприятия

Коэффициент собственного капитала – Return on shareholders’ Equity (ROE).

Коэффициент рентабельности собственного капитала представляет собой отношение чистой прибыли предприятия к средней величине собственного капитала. Для расчета данного коэффициента используется бухгалтерский баланс организации.

Рентабельность собственного капитала отражает размер прибыли, которую получает организация на единицу стоимости собственного капитала.Данный показатель является определяющим для стратегических инвесторов, которые определяют свои вложения на долгосрочных период более одного года. Коэффициент рентабельности собственного капитала показывает как руководители предприятия и собственники управляют капиталом предприятия и какую норму прибыли они создают на имеющийся капитал. ROE можно использовать для сопоставления предприятий и выбора наиболее инвестиционно привлекательных объектов инвестирования. Стратегические инвесторы осуществляют вложения непосредственно в уставной капитал предприятия взамен на долю прибыли организации. Поэтому показатель ROE является важнейшим показателем инвестиционной привлекательности предприятия и эффективности работы менеджмента.

Одной из стратегий инвестирования является поиск аналогичных компаний и расчет коэффициент собственного капитала если данный коэффициент ниже чем у аналогичных предприятий отрасли, то это говорит о наличии перспектив роста рыночной стоимости организации (роста стоимости акций). Помимо сравнения с другими предприятия коэффициент рентабельности собственного капитала сравнивают с альтернативными инвестициями в акции, облигации, депозиты. Предприятие становится инвестиционно привлекательно, когда ROE превышает безрисковую банковскую ставку или ставку по безрисковым государственным облигациям ГКО и ОФЗ.

Формула расчета коэффициента рентабельности собственного капитала - ROE Показатель рассчитывается по данным 2-й формы бухгалтерской отчетности – отчет о прибылях и убытках.

Рентабельность собственного капитала (ROE) = Чистая прибыль / Собственный капиталROE = (стр.190) / (0,5 *(стр. 490 начало года + стр.490 конце года))

Рентабельность собственного капитала можно расписать через рентабельность активов, формула будет иметь следующий вид:

ROE = ROA / ((1-Заемные средства) / Среднегодовой размер активов или пассивов)

Показатель ROA отражает сколько прибыли приносит предприятию его имущество и он зависит от коэффициента рентабельности продаж ROS, который отражает норму чистой прибыли на объем проданной продукции.

ROA = Чистая прибыль / Средняя стоимость активовROA = стр.190 / (0,5 *(стр.300 начало года + стр.300 конец года))

ROS = Прибыль от продаж / Объем продаж продукцииROS = стр. 50 Форма 2 / стр. 010 Форма 2

Отсюда можно сделать вывод, что увеличение продаж продукции повышение рентабельность продаж, повышает рентабельность активов и повышение рентабельность собственного капитала предприятия и следовательно инвестиционную привлекательность организации. Таким образом, одним из основных показателей и перспективности развития предприятия является способность его генерировать чистую прибыль за счет основной своей деятельности.

Разновидность коэффициента рентабельности собственного капитала – ROCE В экономической практике также используют разновидность коэффициента рентабельности собственного капитала – коэффициент рентабельности обыкновенного акционерного капитала (Return On Common Equity, ROCE). Формула расчета имеет следующий вид:ROCE = (Чистая прибыль – Привилегированные дивиденды) / Среднегодовой размер активов

3-х факторный анализ рентабельности собственного капитала (ROE)Для выделения факторов, влияющих на коэффициент рентабельности собственного капитала целесообразно расписать показатели коэффициента на факторы. В итоге, формула будет иметь следующий вид:

ROE = Дол_чист_приб * ROA * Мульт_Кап

,гдеДол_чист_приб – доля чистой прибыли в общей сумме балансовой прибыли;ROA – коэффициента рентабельности активов;Мульт_Кап – мультипликатор капитала.

Данная формула показывает связь рентабельности собственного капитала и прибыльности предприятия, прибыльности имущества и степенью финансового риска.

4-х факторный анализ рентабельности собственного капитала (ROE)Данная модель была предложена Савицкой Г.В., где коэффициент рентабельности активов был расписан на составные части. В итоге аналитическая формула имеет следующий вид:

ROE = Дол_чист_приб * Мульт_Кап * Рент_Об * Коэф_ОбРент_Об – рентабельность оборота;Коэф_Об – коэффициент оборачиваемости капитала.

Другие разновидности коэффициентов рентабельности представлены в статье "12 основных коэффициентов рентабельности и формулы расчета".

Автор: к.э.н. Жданов И.Ю.Почта: Этот адрес электронной почты защищен от спам-ботов. У вас должен быть включен JavaScript для просмотра.Сайт: www.beintrend.ru

beintrend.ru

Рентабельность капитала предприятия (ROE, ROCE). Формула. Расчет на примере ОАО «Мечел»

Рассмотрим рентабельность капитала предприятия. Углубимся в разбор двух коэффициентов, которые определяют рентабельность капитала: рентабельность собственного капитала (ROE), рентабельность задействованного капитала (ROCE).

Определения коэффициентов рентабельности собственного и задействованного капитала

Коэффициент рентабельности собственного капитала (Return On Equity , ROE) показывает, как эффективно были вложены в предприятие собственные денежные средства.

Коэффициент рентабельности задействованного капитала (Return On Capital Employed, ROCE) показывает эффективность вложения в предприятие как собственных, так и привлеченных средств. Показатель отражает, как эффективно предприятие использует в своей деятельности собственный капитал и долгосрочно привлеченные средства (инвестиции).

Чтобы понять рентабельность капитала, мы проанализируем и сравним два коэффициента ROE и ROCE. В сравнении будут видны отличия одного от другого. Схема разбора двух коэффициентов рентабельности капитала будет следующая: рассмотрим экономическую сущность коэффициентов, формулы расчета, нормативы и произведем их расчет для отечественного предприятия.

Рентабельность капитала. Экономическая сущность

Коэффициент рентабельности задействованного капитала (ROCE) используется в практике финансовыми аналитиками для определения доходности, которую предприятие приносит на вложенный капитал (как собственный, так и привлеченный).

Для чего это нужно? Для того чтобы можно было сравнить рассчитанный коэффициент рентабельности с другими видами бизнеса для оправданности инвестирования средств.

Рентабельность капитала. Сравнение показателей ROE и ROCE

| ROE | ROCE | |

| Кто использует данный коэффициент? | Собственники | Инвесторы + собственники |

| Ключевые отличия | В качестве инвестирования в предприятие используется собственный капитал | В качестве инвестирования в предприятие используется как собственный, так и привлеченный капитал (через акции). Помимо этого из чистой прибыли нельзя забывать вычитание дивидендов. |

| Формула расчета | =Чистая прибыль/Собственный капитал | =(Чистая прибыль)/(Собственный капитал + Долгосрочные обязательства) |

| Норматив | Максимизация | Максимизация |

| Отрасль для использования | Любая | Любая |

| Частота оценки | Ежегодно | Ежегодно |

| Точность оценки финансов предприятия | Меньше | Больше |

Чтобы лучше понять разницу между коэффициентами рентабельности капитала запомните, что если у предприятия нет привилегированных акций (долгосрочных обязательств), то значение ROCE=ROE.

Как читать рентабельность капитала?

Если коэффициент рентабельности капитала (ROE или ROCE) снижается, то это говорит о том, что:

- Увеличивается собственный капитал (а также долговые обязательства для ROCE).

- Уменьшается оборачиваемость активов.

Если коэффициент рентабельности капитала (ROE или ROCE) растет, то это говорит о том, что:

- Увеличивается прибыль предприятия.

- Увеличивается финансовый рычаг.

Рентабельность капитала. Синонимы коэффициентов

Рассмотрим синонимы для рентабельности собственного капитала и рентабельности задействованного капитала, т.к. зачастую в литературе по-разному их называют. Полезно знать все названия, чтобы избежать путаницы в терминах.

| Синонимы рентабельности собственного капитала (ROE) | Синонимы рентабельности задействованного капитала (ROCE) |

| доходность собственного капитала | рентабельность привлеченного капитала |

| Return on Equity | рентабельность акционерного капитала |

| Return on shareholders’ equity | показатель рентабельности обыкновенного акционерного капитала |

| эффективность собственного капитала | коэффициент задействованного капитала |

| Return on owners equity | Return on capital Employed |

| рентабельность вложенного капитала |

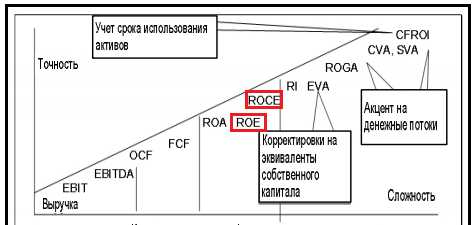

На рисунке ниже показана точность оценки состояния предприятия с помощью различных коэффициентов.

Ранжирование коэффициентов по сложности расчета и точности диагностирования финансового состояния предприятия

Коэффициент задействованного капитала (ROCE) оказывается полезным для анализа предприятий, где есть высокая интенсивность использования капитала (часто осуществляется инвестирование). Связано это с тем, что коэффициент задействованного капитала использует в своем расчете привлеченные денежные средства. Применение коэффициента задействованного капитала (ROCE) позволяет сделать более точный вывод о финансовых результатах компаний.

Рентабельность капитала. Формулы расчета

Формулы расчета для рентабельности капитала.

Коэффициент рентабельности собственного капитала = Чистая прибыль/Собственный капитал=стр.2400/стр.1300

Коэффициент задействованного капитала = Чистая прибыль/(Собственный капитал + Долгосрочные обязательства)=стр.2400/(стр.1300+стр.1400)

В иностранном варианте формула для рентабельности собственного и рентабельности задействованного капитала будет следующая:

Net Income – чистая прибыль,Preferred Dividends – дивиденды по привилегированным акциям,Total Stockholder Equity – величина обыкновенного акционерного капитала.

Еще одна иностранная формула (по МСФО) для рентабельности задействованного капитала:

Зачастую в иностранных источниках в формуле расчета ROCE используется EBIT (прибыль до уплаты налогов и процентов), в российской практике зачастую используется чистая прибыль.

Видео-урок: «Рентабельность инвестированного капитала»

Рентабельность капитала. Расчет на примере ОАО «Мечел»

Для того чтобы еще лучше разобраться, что такое рентабельность капитала рассмотрим расчет двух его коэффициентов для отечественного предприятия.

| Будем рассчитывать коэффициент рентабельности собственного капитала и коэффициент рентабельности задействованного капитала для ОАО «Мечел» |

Для оценки рентабельности собственного капитала ОАО «Мечел» возьмем с официального сайта финансовую отчетность за четыре периода 2013 года и рассчитаем показатели ROE и ROCE.

Рентабельность капитала для ОАО «Мечел»-1

Рентабельность капитала для ОАО «Мечел»-2

Рентабельность капитала ОАО «Мечел»

Коэффициент рентабельности собственного капитала 2013-1 = -3564433/126519889 = -0,02Коэффициент рентабельности собственного капитала 2013-2 = -6367166/123710218 = -0,05Коэффициент рентабельности собственного капитала 2013-3 = -10038210/120039174 = -0,08Коэффициент рентабельности собственного капитала 2013-4 = -27803306/102274079 = -0,27

Коэффициент рентабельности задействованного капитала 2013-1 = -3564433/(126519889+71106076) = -0,01Коэффициент рентабельности задействованного капитала 2013-2 = -6367166/(123710218+95542388) = -0,02Коэффициент рентабельности задействованного капитала 2013-3 = -10038210/(120039174+90327678) = -0,04Коэффициент рентабельности задействованного капитала 2013-4 = -27803306/(102274079+89957848) = -0,14

Не совсем удачно выбрал пример баланса предприятия, так как рентабельность за все периоды была меньше 0, что говорит о неэффективности предприятия. Тем не менее, общий расчет для коэффициентов рентабельности капитала понятен. Если бы у нас был доход, то соотношение этих двух коэффициентов было следующим: ROE>ROCE. Если еще рассмотрим рентабельность активов предприятия (ROA) в соотношении с коэффициентами рентабельности капитала, то неравенство будет следующим: ROA>ROCE>ROA.

Предприятие может рассматриваться, как потенциальный объект для инвестирования, когда ROCE (и соответственно и ROE) > безрисковые/низкорисковые вложения (к примеру, банковские депозиты).

Резюме

Итак, мы рассмотрели рентабельность капитала. Она включает в себя расчет двух коэффициентов: коэффициент рентабельности собственного капитала (ROE) и коэффициент рентабельности задействованного капитала (ROCE). Рентабельность капитала является одним из ключевых показателей эффективности деятельности предприятия на ряду с такими коэффициентами как: рентабельность актива и рентабельность продаж. Более подробно узнать про коэффициент рентабельности продаж вы можете прочитать в статье: «Рентабельности продаж (ROS). Формула. Расчет на примере ОАО «Аэрофлот»«.Данные коэффициенты полезно рассчитывать собственникам предприятия и инвесторам для поиска подходящего объекта для инвестирования.

Автор: Жданов Василий Юрьевич, к.э.н.

finzz.ru