Чем отличается маржа от рентабельности. Маржа чем отличается от рентабельности

Чем отличается маржа от рентабельности

С помощью торговой наценки формируются продажные цены. Но с другой стороны существует рентабельность, прибыльность продаж (маржа). Данный показатель обычно используется при анализе компании – при определении эффективности определённой группы товаров либо направления. Данный показатель, в большей степени, используется финансовым отделом. Именно финансовый отдел определяет тот уровень рентабельности продаж, который должен быть у компании оптимальным, чтобы компания могла в дальнейшем нормально развиваться. Стоит сказать, что конечная цель отдела финансов – определить чистую прибыль компании. Финансисты знают более детальную разбивку затрат, которая включается в валовую прибыль. Как вы знаете, валовая прибыль состоит из чистой прибыли и операционных затрат, которые компания несёт на свою деятельность.

Маржинальная рентабельность

Важно учитывать стратегическую позицию развития предприятия относительно конкурентов. Ведь конкуренты – это те, кто торгует таким же товаром по меньшей цене, но большими объёмами, и те, кто торгует по высокой цене, но маленькими объёмами. В идеале, торговая наценка должна быть равна такой величине, которая позволяет держать баланс между ожидаемым объёмом продаж и оптимальной ценой.

Если правильно установить торговую наценку на товары, работы или услуги, то её величина полностью покроет расходы, которые принесла единица товара, а также оставит компании прибыль с этой единицы. Наценка показывает, сколько принёс прибыли каждый рубль, который был вложен в закупку товара. Она, в отличие от маржи отражается в бухгалтерском учёте по кредиту счёта 42, который так и называется «Торговая наценка».

Отличия маржи от наценки

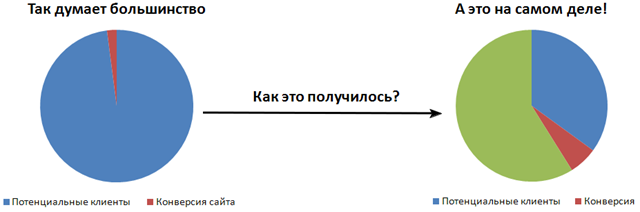

Формула расчета маржинальной рентабельности Целесообразность использования понятия маржинальной рентабельности для однозначной оценки эффективности канала реализации можно проиллюстрировать примером: Некая фирма установила покупателю А торговую наценку в 20%, а другому (B) – только 10%. Если судить только по марже, то получается, что работать с предприятием А выгоднее, чем с субъектом B. А так ли это на самом деле? Не всегда. Льготная цена, характеризуемая сниженной маржой (её обычно называют оптовой скидкой), чаще всего обусловлена большими объёмами закупок, осуществляемых данным клиентом или условием предоплаты.

Эта мера стимуляции сбыта призвана повысить общую рентабельность предприятия за счёт наращивания оборотов реализации. Маржинальная рентабельность рассчитывается как дробь, в числителе которой маржинальная прибыль, а в знаменателе – прямые (переменные) издержки.

Рентабельность продаж (маржа) и торговая наценка

Пример Одна компания продает ткани погонными метрами. Ее базовые издержки и отпускная цена выглядят следующим образом: Отпускная цена единицы продукции = 24 доллара США за погонный метр. Издержки на единицу продукции = 18 долларов США за погонный метр. Чтобы рассчитать прибыль на единицу продукции, мы вычитаем себестоимость из отпускной цены:Прибыль на единицу продукции = 24 доллара США за метр — 18 долларов США за метр = 6 долларов США за метр. Чтобы рассчитать коэффициент прибыльности, мы делим прибыль на единицу продукции на отпускную цену:Прибыль на единицу продукции = 24 доллара США за метр — 18 долларов США за метр = 6 долларов США за метр.

Маржа

В промышленности норма маржи составляет 20%, а в торговле – 30%. Однако хочу отметить, что маржа в нашем и западном понимании сильно отличается. У европейских коллег она представляет собой отношение прибыли от продажи товара к его отпускной цене.

ВниманиеУ нас же для расчета используется чистая прибыль, а именно (отпускная цена — себестоимость). 2. Виды маржи В данном разделе статьи мы с вами рассмотрим самые распространенные виды маржи. Итак, давайте начнем… 2.1 Валовая (гросс) маржа Валовая маржа (англ.

gross margin) — это процент от общего объема выручки компании, который она сохраняет после понесенных прямых расходов, связанных с производством своих товаров и услуг.Маржа и наценка: определения, различие

А вот, маржа по позиции, которая продается по розничной цене в 15 долларов и на которую затрачиваются переменные издержки в сумме 10 долларов, была бы 5 долларов/15 долларов или 33,3%. Т.е. маржа — 33,3%. Есть разница, неправда ли? В следующей таблице показаны некоторые соотношения между величиной маржи и Наценками. Соотношение между величинами маржи и Наценками Цена Издержки Маржа Наценка 10 долларов 9,00 доллара 10% 11% 10 долларов 7,50 доллара 25% 33% 10 долларов 6,67 доллара 33,3% 50% 10 долларов 5,00 доллара 50% 100% 10 долларов 4,00 доллара 60% 150% 10 долларов 3,33 доллара 66,7% 200% 10 долларов 2,50 доллара 75% 300% Для того чтобы лишний раз не путаться, усвойте правило, что Маржа — это отношение Прибыли к ЦЕНЕ, (т.е процентное количество прибыли в цене товара), а Наценка — это отношение Прибыли к СЕБЕСТОИМОСТИ, (т.е процентное количество прибыли в себестоимости).

Маржа и прибыль в чем разница

В сфере торговой деятельности очень распространены два понятия, такие, как маржа и прибыль и мало кому известно, в чем разница между ними. Они позволяют дать адекватную оценку и провести анализ финансового результата деятельности организации. Некоторые экономисты убеждены в том, что эти два понятия равнозначные, но на самом деле маржа отличается от прибыли, а чем нужно рассмотреть подробнее. Что показывает маржа? Маржа – это разница между показателями прибыли организации и себестоимостью продукции. Зачастую встречается такое понятие, как валовая прибыль. Итак, как считается маржа: от выручки отнимается себестоимость товара.

Маржа — это разница между… экономические термины. как рассчитать маржу

ИнфоТакие разные значения Безусловно, экономика не любит разночтений, но в случае с пониманием значения термина «маржа» такое случается. Конечно, на территории одного и того же государства все аналитические отчеты полностью соответствуют друг другу. Однако российское понимание термина «маржа» в торговле сильно отличается от европейского.

В отчетах зарубежных аналитиков она представляет отношение прибыли от продажи товара к его отпускной цене. В этом случае выражается маржа в процентах. Применяют эту величину для относительной оценки эффективности торговой деятельности компании. Стоит отметить, что европейское отношение к расчету маржи полностью соответствует основам экономической теории, о которых было написано выше.

В России же под этим термином понимают чистую прибыль. То есть, производя расчеты, просто подменяют один термин другим.

Чем отличается маржа от рентабельности

Данная статья входит в наш сборник “Анализ эффективности товарных категорий и брендов“ Сборник предназначен для специалистов торговых компаний, которые хотят эффективно управлять направлениями компании. То есть создавать прибыльные товарные категории, позволяющие компании развиваться, а не существовать! СКАЧАТЬ СБОРНИК Рентабельность продаж – это ещё один показатель, который применяется при анализе эффективности товарных категорий и брендов компании. При вводе новой продукции в ассортимент компания определяет оптимальный уровень торговой наценки на продукцию, который соответствует желаемому уровню маржи (валовой рентабельности продаж).

В дальнейшем компания разрабатывает плановые показатели по продажам (сумма продаж, маржа) на определённый период времени (месяц, квартал, год). Затем плановый уровень маржи контролируется с помощью двух видов анализа – оперативного и ежемесячного.Данный термин используется в биржевой деятельности. Вообще для биржевиков существует масса калькуляторов для расчета маржи. Вы без труда их найдете в интернете по данному поисковому запросу. 2.4 Чистая процентная маржа (банковская процентная маржа) Чистая процентная маржа — один из ключевых показателей оценки эффективности банковской деятельности. ЧПМ определяется как отношение разницы между процентными (комиссионными) доходами и процентными (комиссионными) расходами к активам финансовой организации.

Формула для расчета чистой процентной маржи выглядит следующим образом: ЧПМ = (ДП — РП)/АД, Где: ДП — процентные (комиссионные) доходы;РП — процентные (комиссионные) расходы;АД — активы, приносящие доход. Как правило, показатели ЧПМ финансовых учреждений можно найти в открытых источниках. Этот показатель очень важен для оценки устойчивости финансовой организации при открытии в ней счета.

golden-mark.ru

Маржа и прибыль - в чем разница?

В сфере торговой деятельности очень распространены два понятия, такие, как маржа и прибыль и мало кому известно, в чем разница между ними. Они позволяют дать адекватную оценку и провести анализ финансового результата деятельности организации.

Некоторые экономисты убеждены в том, что эти два понятия равнозначные, но на самом деле маржа отличается от прибыли, а чем нужно рассмотреть подробнее.

Что показывает маржа?

Маржа – это разница между показателями прибыли организации и себестоимостью продукции. Зачастую встречается такое понятие, как валовая прибыль.

Итак, как считается маржа: от выручки отнимается себестоимость товара.

Зачастую маржа выражается в денежных единицах. Этот показатель показывает, сколько реальной прибыли было получено организацией от реализации своего товара, не считая переменные издержки на ее производство.

Маржа очень важна в этой сфере, к тому же она позволяет оценить эффективность и деятельность предприятия, так как:

- Именно с ее помощью удается сформировать фонды развития предприятия.

- От того, какого размера она будет, зависит конечный результат деятельности предприятия, характеризующий прибыль.

- Коэффициент маржи – отношение прибыли к выручке. Если умножить полученный показатель на 100%, то в итоге можно получить рентабельность продаж, что является важным элементом в оценке деятельности производства.

- Выраженное в процентах значение рассчитывается так: от выручки отнимается себестоимость или же себестоимость умножается на 100. Таким образом, удается получить наценку на товар компании в %.

Маржа чистой прибыли

Любая коммерческая организация, недавно начавшая свою деятельность, хочет иметь прибыль. Прибыль представляет собой денежный результат, получаемый в итоге в соотношении доходов за вычетом всевозможных расходов.

Для того чтобы получить прибыль, нужно рассчитать ее по такой формуле:

Прибыль = Выручка – Себестоимость товара – Коммерческие издержки – Затраты – Уплаченные % + Полученные % - Расходы + Доходы

На значение, полученное в итоге, начисляется налог на прибыль, в итоге образуя чистую прибыль.

Нужно отметить, что и маржа и прибыль имеют огромное значение при анализе поступления доходов и расходов, которые возникают в ходе развития организации. Благодаря им можно адекватно оценить производственную и торговую деятельность.

Маржа применяется не только в сфере торговли, но также ее используют в банковском и биржевом деле. Торговая маржа является наиболее распространенным термином во многих сферах деятельности. Некоторые люди убеждены, что торговая маржа ничем не отличается от торговой наценки. Но это не так.

Маржа – это отношение прибыли к рыночной стоимости товара. Наценка же высчитывается по соотношению прибыли продукции к его себестоимости.

Отличие рентабельности и маржи

Что такое маржа нам уже известно. Но нужно отметить, что без учета показателей рентабельности невозможно провести анализ эффективности деятельности предприятия. Рентабельность является показателем, который показывает, какие доходы получает фирма от своей деятельности.

Рентабельность является показателем, который показывает, какие доходы получает фирма от своей деятельности.

Однозначного ответа на вопрос, по какой формуле рассчитывается рентабельность, нет, ведь к каждому виду деятельности применяются свои индивидуальные подсчеты.

Но в обще можно сказать, что рентабельность – это соотношение между затратами предприятия и прибылью, полученной в итоге. То есть учитываются и доходы, и расходы фирмы. Бизнес, который по отчетным итогам приносит прибыль – рентабельный и имеет право на существование.

kak-bog.ru

Чем отличается наценка от маржи, в чем между ними разница

Фото с сайта: http:utmagazine.ru

Для благоприятной жизни компании и эффективного функционирования всех ее финансовых процессов, необходимо обладать всей информацией по доходам, расходам и издержкам фирмы. Зачастую различные факторы ценообразования называют одним словом прибыль и смешивают их воедино. Давайте подробнее разберемся с двумя такими коэффициентами – маржей и наценкой.

Что такое маржа и наценка

Большинство людей считают, что разницы между маржей и наценкой нет и, зачастую, путают или объединяют их показатели. Наша статья поможет понять чем отличается наценка от маржи.

Маржа

В учебниках по экономике представлено несколько определений маржи, а на просторах сети интернет их еще больше. Рассмотрим одно из них.

Маржа – разница между конечной ценой продукта и его себестоимостью. Выражается в процентах от итоговой цены, за которую был продан товар или разницей прибыли на единицу товара. В первую очередь, маржа это показатель рентабельности. Этот термин применяется в не только в торговой, но и в биржевой, банковской и страховой практике.

Это интересно

В общем употреблении слово маржа обозначает разницу между показателями.

Для того, чтобы получить данные о финансовой деятельности предприятия, вычисляют следующие понятия:

Маржинальный доход – один из видов прибыли, показывающий разницу выручки и переменных затрат. Необходим для получения выводов о доле переменных затрат в выручке.

Валовая маржа – отношение выручки и постоянных или переменных затрат. Применяется для анализа прибыли с учетом себестоимости.

Понятие валовой маржи различается в России и Европе, из-за особенностей финансовых систем. В России это прибыль, полученная компанией в ходе реализации продукции, а также переменные издержки на закупку сырья, производство, хранение и доставку товара. Рассчитывается по следующей формуле:

Валовая маржа = Доход, полученный от реализации продукции – Издержки на производство, хранение и т.д.

Для получения информации о текущем финансовом состоянии организации рассчитывают именно этот показатель.

В странах Европы валовая маржа или gross margin это процент всей прибыли компании от реализации продукции, после уплаты всех обязательных денежных затрат.

Процентная маржа – отношение общих и переменных издержек к выручке.

Маржу обычно рассчитывают в конце отчетного периода – месяца или квартала. Компании, которые уверенно держатся на рынке, производят расчет один раз в конце года.

Прибыльность товара отражается таким показателем, как маржа. Ее рассчитывают для определения величины прироста продаж и для наиболее эффективного управления ценообразованием.

Фото с сайта: iufis.isuct.ru

Наценка

Перейдем к определению наценки. Ее используют для названия нескольких величин:

- Сумма, прибавляемая к первоначальной стоимости продукции, при ее реализации.

- Прибыль розничного продавца.

- Разница между розничной и оптовой стоимостью продукции.

Наценка может быть прописана в договоре, если поставщик (производитель) идет на дополнительные условия посредника (покупателя).

Устанавливается для покрытия издержек на производство, хранение и доставку продукции. Ее величину устанавливает конечный продавец, отталкиваясь от актуального состояния рынка, наличия конкурентов и высоты спроса на продаваемую продукцию. Важно учитывать конкурентные преимущества как товара на рынке, так и организации-продавца.

Для определения правильной наценки, тщательно посчитайте какие издержки несет ваше предприятие. Учтите все: затраты на сырье, на производство, хранение, доставку товара, оплату труда сотрудников.

В зависимости от объемов продаж наценка может варьироваться: при больших объемах, конечная цена невысокая, при маленьких – высокая. Для получения наибольшей прибыли, необходимо определить добавочную стоимость на продукцию, способствующую поддержанию баланса объема продаж и цены товаров.

Правильно установленная добавочная стоимость покрывает средства, затраченные на единицу товара и приносит прибыль сверх этих расходов. Этот фактор дает понять сколько прибыли получено от вложенных денежных средств.

Помните что действующее законодательство РФ на большинство продукции не ограничивает максимальный размер добавочной стоимости, и предоставляет компании самой определить этот показатель. Но есть отдельные категории продукции, стоимость которых регулируется Государством. Это продукты питания для детей, медицинские изделия, лекарственные препараты, продукция общепита в школах, СУЗах и ВУЗах, товары, которые продаются в регионах Крайнего Севера.

Разница между маржей и наценкой: рассчитываем показатели

Фото с сайта: ckovok.com

Маржа = (Конечная стоимость товара – Себестоимость товара) / Конечную стоимость товара * 100%

Наценка = (Конечная стоимость товара – Себестоимость товара) / Себестоимость товара * 100%

Рассмотрим на наглядном примере:

Себестоимость товара равна 50.Конечная цена товара равна 80.

Получаем:

Маржа = (80 – 50) / 80 * 100% = 37, 5%Наценка = (80 – 50) / 50 * 100% = 60%

Важно

Из расчетов следует, что маржа это общая прибыль компании, после вычета всех необходимых затрат, а наценка – это добавочная стоимость к себестоимости.

Если известен хоть один из этих факторов, то второй можно рассчитать:

Наценка = Маржа / (100 – Маржа) * 100%Маржа = Наценка / (100 + Наценка) * 100%

Возьмем за условие маржу равную 25, а наценку 20, получается:

Наценка = 20 / (100 – 20) * 100% = 25Маржа = 25 / (100 + 25) * 100% = 20

Фото с сайта: pilotbiz.ru

Отличие маржи от наценки

Маржа не может составлять 100%, а добавочная стоимость может.

Маржа – показатель дохода после покрытия обязательных затрат. Наценка – добавочная цена на продукт.

Расчет маржи зависит от общей прибыли предприятия, а наценки – от первоначальной стоимости товара.

Чем выше наценка, тем выше маржа, но второй фактор всегда ниже первого.

В заключение

Финансовая деятельность предприятия наиболее важный элемент его существования. Необходимо проводить все расчеты, которые помогут найти слабые места в бюджете и встать на правильную дорогу в ценообразовании. Важно знать что такое маржа и наценка и их отличие друг от друга. Эти показатели являются эффективным инструментом анализа финансового состояния предприятия.

Теперь вы знаете, если ваши конкуренты говорят: «Наша компания работает с маржей 150%», значит они не различают наценку и маржу. Поэтому одно преимущество над ними у вас уже есть.

vklady-investicii.ru

Прибыль и маржа: в чем разница

В торговле очень широко применяются такие экономические величины, как прибыль и маржа. В чем разница, заключающаяся между этими терминами, хорошо понимают немногие, а ведь сопоставление этих понятий дает возможность эффективно и реально оценить результат работы каждого предприятия.

Даже специалисты в области экономики бывают уверены, что значения этих терминов практически равнозначны, но на самом деле между ними есть и очень существенная разница, а понимание их отличий помогает лучше разобраться в деятельности оцениваемого предприятия.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта слева или звоните по телефону+7 (499) 500-96-41Это быстро и бесплатно!

Показатель маржи и как его посчитать

Маржей называется разница между доходом предприятия и себестоимостью производимой им продукции. Эту же величину нередко называют валовой прибылью. Чтобы выяснить, как считается маржа, формула расчета очень простая: от суммы полученной за товар выручки отнимается его себестоимость.

Значение этого коэффициента чаще всего выражают в деньгах, в России — традиционно в рублях. На практике он явно демонстрирует, сколько реальных денежных единиц получило предприятие от продажи своей продукции, не учитывая переменных затрат для ее производства.

В торговой сфере эта величина очень важна, поскольку позволяет реально оценить, насколько эффективно вело деятельность то или иное производство. Именно при проведении детального анализа предприятию удается формировать фонды своего развития. От размера маржи напрямую зависят характеристики доходов предприятия и оценивается его деятельность. Кроме того, в оценке каждого бизнес-проекта довольно значительным компонентом является рентабельность его деятельности. Чтобы вычислить ее, сначала находят коэффициент маржи (то есть, соотношение прибыли с суммой выручки), а затем умножают его на 100%.

Изменения, происходящие с суммой выручки пропорциональны колебаниям валовой маржи, а оно, в свою очередь, пропорционально процентному росту или понижению прибыли.

Отличия показателя маржи от рентабельности и прибыли

Анализ работы компании не будет реально отражать ситуацию без учета показателя рентабельности. Именно эта цифра наглядно показывает, какие она получает доходы. Однозначной формулы для расчета рентабельности не существует, поскольку она различается почти для каждой разновидности деятельности. В общих чертах можно сказать, что рентабельность является соотношением между затратами и итоговым доходом компании. То есть, для ее подсчета в обязательном порядке учитываются и затраты, и прибыль предприятия.

Таким образом, это совершенно разные показатели, хотя они оба необходимы для адекватной оценки деятельности. Иногда случается, что при экономическом анализе их определения путают, но на самом деле каждая компания при введении в ассортимент различных видов продукции определяет для них уровень оптимальной ценовой добавки, который должен соответствовать уровню маржи, которого они желали бы достигнуть. Именно в этом и состоит их экономическая связь.

Разобравшись в разнице этих понятий, легко ответить и на вопрос, чем маржа отличается от прибыли. Если учесть, что под понятием «прибыль» обычно подразумевается итоговый результат деятельности в любой сфере бизнеса, то маржа — это показатель, который наглядно демонстрирует какую часть прибыли принесет владельцу предприятия реализация выпущенной продукции, если не учитывать издержки, которых потребовало ее производство.

Прибыль и как она рассчитывается

Получать стабильную прибыль стремится каждая коммерческая организация, даже если ее деятельность начата сравнительно недавно. По сути, прибылью называется денежный результат, который получается при подсчете доходов фирмы после вычета всех понесенных расходов.

Формула для расчета выглядит так:

Прибыль=Выручка-Себестоимость-Издержки разнообразного характера-Затраты-Другие расходы-Выплаченные %+Полученные %+Другие доходы.

На полученную в результате таких расчетов величину впоследствии насчитываются налоги, имеющие отношение к прибыли, после чего остается чистая прибыль предприятия. Существует понятие «маржа чистой прибыли»: она являет собой отношение вышеописанной чистой прибыли к объему продаж и чаще всего называется чистой выручкой.

Эти две величины используют не только в сфере продаж, но и на биржах, в банках и многих других областях деятельности, более того, понятие торговой маржи применяется для многих сфер. Отдельные бизнесмены ошибочно считают, что маржа представляет собой то же самое, что и торговая наценка. Однако на самом деле, если маржа — это отношение полученного дохода к рыночной цене продукта, то торговая наценка рассчитывается нахождением соотношения между доходом от реализации продукции к ее себестоимости.

Рентабельность является соотношением между затратами и итоговым доходом компании, то есть, для ее подсчета в обязательном порядке учитываются и затраты, и прибыль предприятия.

Использование маржи в маркетинговом анализе

Для принятия любых решений в маркетинговой сфере хорошим менеджерам требуется четко понимать, что такое валовая маржа и ее относительное выражение. Именно валовая маржа является ключевым ценообразующим фактором, а также от нее зависит рентабельность маркетинговых затрат, прогноз доходности и анализ клиентов с точки зрения прибыльности.

В теории, изучающей управленческий учет, известна интересная закономерность: изменения, происходящие с суммой выручки обычно пропорциональны колебаниям валовой маржи, а оно, в свою очередь, пропорционально процентному росту (или понижению) прибыли. Отношение валовой маржи к прибыли — это коэффициент, который экономисты определяют, как эффект операционного рычага и используют для анализа экономических реформ на предприятии, эффективности использования имеющихся ресурсов и общей результативности работы.

Также существует понятие коэффициента валовой маржи, чтобы рассчитать его, нужно найти отношение между самой валовой маржей и суммой, вырученной предприятием от определенной партией товара. Очень важно при этом правильно оценить величину маржинального дохода, который был получен компанией. Его рассчитывают, сложив постоянные затраты и прибыль предприятия.

Хорошему финансисту необходимо четко представлять себе, как изменяется покупательная способность любой из валют и с чем она могут быть связаны ее изменения.

Понятие маржи с точки зрения Форекс

Со стороны биржи Форекс под словом «маржа» понимается временное залоговое сотрудничество, в результате которого человек может получить на некоторое время финансы, необходимые ему для проведения операции. Иногда такой заем выдается ему не деньгами, а каким-либо продуктом. Принцип таких торговых сделок заключается в том, что инвестору не приходится полностью проплачивать стоимость контракта. Он в этом случае использует ресурсы, предоставленные ему главными брокерами, а с его счета при этом списывается только малая часть. Если сделка будет проведена, но не приведет к запланированным доходам, убыток покрывается из залоговых средств, а если доход все же будет получен, то деньги поступят на тот же депозит, на котором они были размещены.

Сделки такого характера используются не только для закупок с использованием инвесторских средств, но и для ведения продажи акций. Если залог был взят в каких-нибудь акциях, то и погашать его придется таким же образом: бумаги такого же образца придется в этом случае покупать на этой же бирже.

Другие виды маржи

Современные специалисты подразделяют маржу на множество разновидностей. Так, например, в кредитовании известно такое понятие, как вариационная маржа, представляющее собой размер компенсации, которую кредитная организация или один из участников биржевой сделки выплачивает, когда сделка претерпевает изменения финансовой направленности.

Валовая маржа, речь о которой шла выше, считается одним из важнейших коэффициентов анализа. Этот показатель используют во многих областях для менеджмента и контроллинга.

Два термина, рассматриваемые в зависимости — фронт маржа и бэк маржа — непрерывно связаны с друг другом. Первая из них представляет собой получение дохода с наценки, а вторая — доход от бонусов, акций или скидок. Главное отличие между этими видами маржи — это то, что при использовании бэк-маржи прибыль приходит от поставщиков, но потом, то есть, «задним» числом.

Операционной маржей называется сумма потерь или доходов предприятия только от его главной деятельности.

Коммерческая маржа — это коэффициент, не бывающий ни от чего не зависимым. Его величина основывается на показателях торговой наценки, собственной стоимости товара и количестве его продаж.

Свободной маржей называется реальное отличие между балансом счета трейдера и суммарном задатке по всем открытым позициям.

Контрибуционной маржей считается разница между валовой прибылью и суммой тех затрат, которые постоянно изменяются.

Маржа на Форекс — это временное залоговое сотрудничество, в результате которого человек может получить на некоторое время финансы, необходимые ему для проведения операции.

Чтобы правильно производить математические расчеты для каждого конкретного случая, нужно хорошо разбираться в специальных формулах. Кроме того, профессионалы в каждой из этих областей должны не только разбираться в расчете тех или иных показателей, но и владеть умением давать им верную оценку, для чего им понадобится множество специальных знаний и практического опыта.

Заключение

Следует понимать, что все показатели финансового характера имеют собственное условное значение. При этом на них довольно сильно влияют применяемые методы анализа, а также условия и правила учета. Хорошему финансисту необходимо четко представлять себе, как изменяется покупательная способность любой из валют и с чем она могут быть связаны ее изменения. Правильное трактование динамики тех или иных величин необходимо для ведения грамотного планирования дальнейшей деятельности в любой области.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас: +7 (499) 500-96-41Это быстро и бесплатно!

vashbiznesplan.ru

Маржа и прибыль: что это и в чем разница

У экономистов, работающих в различных финансовых, коммерческих структурах, в областиуправленческого учета часто используются понятия «маржа» и «прибыль».

Конкретнее, с такими терминами мы сталкиваемся, к примеру:

- При обсуждении рынка Forex.

- В банковском деле.

- В принципе в любых серьёзных занятиях, связанных с экономикой.

Так что любому человеку не помешало бы знать, что это такое, в чём между понятиями отличия.Поскольку эти понятия родственные и применяются в оценке экономической деятельности компаний,есть необходимость более детально разобраться с ними.

Маржа

Этот термин считается важным критерием ценообразования, показателем работы предприятия, фирмы,банка. Зная маржу, можно рассчитать другие показатели деятельности фирмы или, например,страховой компании. Слово маржа в переводе с английского Margin или французского Marge – маржа,наценка. Например, выражение «bank margin» переводится как банковская маржа, т.е. разность процентных ставок по кредитам и вкладам. Понятие «маржа» используется достаточно часто, скажем, в торговом, страховом и банковском бизнесе, операциях с ценными бумагами на бирже и др. видах коммерческих операций. У каждого вида деятельности слово маржа имеет свою специфику. В экономической терминологии это понятие указывает на разницу в каких-либо показателях. Если предприятие производит товар, разница между ценой продажи с суммой расходов на изготовление и продажу товара, т.е. себестоимостью данного товара, и есть маржа. Она указывается или в абсолютных величинах, или в процентах.

Понятие «маржа» используется достаточно часто, скажем, в торговом, страховом и банковском бизнесе, операциях с ценными бумагами на бирже и др. видах коммерческих операций. У каждого вида деятельности слово маржа имеет свою специфику. В экономической терминологии это понятие указывает на разницу в каких-либо показателях. Если предприятие производит товар, разница между ценой продажи с суммой расходов на изготовление и продажу товара, т.е. себестоимостью данного товара, и есть маржа. Она указывается или в абсолютных величинах, или в процентах.

Если маржа выражается в процентах, то она рассчитывается как отношение разности цены продажи и себестоимости к цене продажи, умноженное на 100%. Например, если маржа фирмы составляет 32%, то на каждый рубль выручки фирма получает 32 копейки прибыли, а 68 копеек составляют расходы.Очевидно, что маржа не может оказаться равна 100%, т.к. при таком случае себестоимость товара будет равна нулю. Маржа имеет большое значение в оценке работы компании, так как от ее величины зависит важнейший показатель – прибыль.

При оценке работы предприятия используется понятие»валовая маржа«. Ее можно вычислить, если из суммы выручки с продажи продукции вычесть сумму расходов на ее изготовление. Зная этот показатель, можно рассчитать чистую прибыль фирмы или компании. Если взять отношение валовой прибыли и выручки и выразить его в процентах, то получится рентабельность продаж, которая характеризует качество деятельности фирмы.

Прибыль

Конечная цель функционирования фирмы, компании, другой коммерческой организации — получение прибыли. Она определяется по разнице между совокупным доходом и суммарными расходами на изготовление, хранение, приобретение, сбыт товаров или услуг в определенный период. Прибыль — показатель, характеризующий итоговый результат работы предприятия, организации,компании или фирмы. В отличие от маржи, расчет прибыли компании (предприятия) производится иначе. Для расчета прибыли следует от полученной выручки вычесть себестоимость, различные издержки, затраты на управленческую деятельность, уплаченные проценты, другие расходы, прибавить прочие доходы.

Прибыль — показатель, характеризующий итоговый результат работы предприятия, организации,компании или фирмы. В отличие от маржи, расчет прибыли компании (предприятия) производится иначе. Для расчета прибыли следует от полученной выручки вычесть себестоимость, различные издержки, затраты на управленческую деятельность, уплаченные проценты, другие расходы, прибавить прочие доходы.

Если из полученного значения вычесть налоги, то получим показатель эффективности работы предприятия а определенный период времени — чистую прибыль. Она может быть использована на выплату вознаграждений, процентов акционерам, инвестиции в развитие и на др. цели. Этот показатель наиболее важен для большинства руководителей компаний.

Итоги

Таким образом, маржа учитывает только те производственные издержки (переменные затраты на производство), из которых складывается себестоимость. Что касается прибыли, то она предполагает учет всех издержек и поступлений в процессе производственной деятельности.

Анализ результатов управленческого учета демонстирует, что с увеличением маржи прямо пропорционально увеличивается прибыль предприятия. Чем больше маржа, тем большая прибыль ожидается в завершении отчетного периода, прибыль всегда оказывается ниже маржи. Валовая маржа, прибыль — важные показатели оценки работы предприятия. Они позволяют не только оценить произведенные затраты при изготовлении товаров / предоставлении услуг, но и эффективность, результаты работы организации(компании), например, за год. Это зависит от точности и своевременности расчетов и анализа маржи иприбыли.

vchemraznica.ru

Маржа и прибыль – в чем разница?

В сфере управленческого учета довольно распространенными понятиями являются маржа и прибыль. Они дают возможность оценить и проанализировать финансовые результаты деятельности организации. Некоторые экономисты считают эти определения равнозначными понятиями, но на самом деле прибыль и маржа, хоть и имеют много общего, все же отличаются друг от друга.

В сфере управленческого учета довольно распространенными понятиями являются маржа и прибыль. Они дают возможность оценить и проанализировать финансовые результаты деятельности организации. Некоторые экономисты считают эти определения равнозначными понятиями, но на самом деле прибыль и маржа, хоть и имеют много общего, все же отличаются друг от друга.

Прибыль представляет собой денежный результат работы организации, полученный после вычета всех понесенных расходов. И если это понятие знакомо многим, то определить, что такое маржа и для чего она нужна, может не каждый.

Маржа рассчитывается для оценки эффективности ценообразования и расходования денежных средств.

Она представляет собой разницу между конечной стоимостью продукции и деньгами, затраченными на ее фактическое производство. Таким образом, маржа дает возможность получить объективные данные о финансовом состоянии организации, на основании которых можно принимать решения о минимизации потерь и повышении рентабельности производства.

Разница между показателями

Маржа является оценочной величиной, с английского языка она переводится как «разница». Она может выражаться в процентном соотношении или в денежном эквиваленте, при этом валюта может быть любой (конечно, для большинства российских компаний расчеты удобнее всего проводить в рублях).

Маржа отражает объем реальной прибыли организации, полученной в результате реализации продукции. Как правило, переменные затраты на ее производство при расчетах не учитываются. Подсчет данного показателя имеет особое значение в торговле, поскольку он позволяет без сложных математических формул реально оценить эффективность проводимой деятельности.

Значение маржи важно при расчете рентабельности.

Для получения объективного показателя необходимо рассчитать соотношение прибыли с выручкой и умножить его на 100%. Для анализа эффективности работы организации многие прибегают к изучению валовых показателей, которые позволяют получить менее подробные результаты, но хорошо иллюстрируют общую картину и вектор движения организации.

Для получения объективного показателя необходимо рассчитать соотношение прибыли с выручкой и умножить его на 100%. Для анализа эффективности работы организации многие прибегают к изучению валовых показателей, которые позволяют получить менее подробные результаты, но хорошо иллюстрируют общую картину и вектор движения организации.

Валовая маржа высчитывается путем вычисления разницы между суммой выручки от реализации продукции и расходами на ее изготовление. Рассчитав это значение, можно узнать чистую прибыль компании либо процент рентабельности продаж.

Показатели относительного выражения валовой маржи необходимы для принятия управленческих решений – хорошие руководители знают цену такого анализа и не пренебрегают им. Полученные показатели во многом определяют общее ценообразование, от которого зависит рентабельность расходов на маркетинг, прогноз возможной выгоды и многое другое.

Некоторые ошибочно полагают, что маржа – это то же самое, что и торговая наценка, однако это не так. Если маржа является отношением полученного дохода к рыночной стоимости продукции, то торговая наценка является соотношением между доходом от реализации продукции к ее себестоимости.

Прибыль как результат работы организации

Ключевой целью деятельности любой организации является получение прибыли, то есть положительной разницы между доходами и расходами. В отличие от маржи прибыль представляет собой итоговый финансовый результат работы, или, другими словами, совокупный доход за вычетом всех видов затрат.

Понятно, что продукцию нужно не только произвести: ее нужно доставить до потребителя, заплатить продавцу, вложить средства в рекламу и т. д. Все эти расходы и учитываются при расчете прибыли.

Формула для расчета прибыли выглядит таким образом:

(выручка + проценты + другие доходы) – (затраты на производство, зарплаты, премии, транспортировка, реклама и другие расходы) = прибыль

Из формулы видно, что прибыль показывает реальный доход организации, который облагается налогом. То, что остается после этого, считается чистой прибылью предприятия. Показатель чистой прибыли крайне важен: полученные средства можно использовать для выплаты вознаграждений, дивидендов, для проведения инвестиционной деятельности, выплаты процентов держателям акций и т. д.

Прибыль может быть не только чистой, но и других видов: маржинальной, балансовой, валовой и другой.

Прибыль может быть не только чистой, но и других видов: маржинальной, балансовой, валовой и другой.

Маржа и валовая прибыль: основные отличия

Оба рассматриваемых показателя отражают динамику развития организации и достаточно похожи между собой, что часто вызывает путаницу в расчетах. Поэтому важно понимать ключевые различия между ними.

Маржа учитывает исключительно производственные издержки, из совокупности которых складывается себестоимость производимой продукции. Прибыль предусматривает более широкий анализ финансовых показателей: при ее расчете во внимание берется вся совокупность расходов и поступлений денежных средств, которые возникали во время процесса производства и реализации продукции.

Оба рассматриваемых показателя всегда прямо пропорциональны.

Чем выше один, тем выше и другой, при этом маржа всегда выше прибыли.

Таким образом, маржинальная и валовая прибыль различаются оцениваемыми затратами и могут многое рассказать об организации. Для этого следует правильно выполнять расчеты в установленные временные промежутки, сопоставлять и анализировать полученные результаты. Полученные данные помогают вовремя отреагировать на негативные процессы и реализовать мероприятия, направленные на развитие организации.

bizjurist.com

Чем маржа отличается от прибыли

В торговле очень широко применяются такие экономические величины, как прибыль и маржа. В чем разница, заключающаяся между этими терминами, хорошо понимают немногие, а ведь сопоставление этих понятий дает возможность эффективно и реально оценить результат работы каждого предприятия.

Даже специалисты в области экономики бывают уверены, что значения этих терминов практически равнозначны, но на самом деле между ними есть и очень существенная разница, а понимание их отличий помогает лучше разобраться в деятельности оцениваемого предприятия.

Показатель маржи и как его посчитать

Маржей называется разница между доходом предприятия и себестоимостью производимой им продукции. Эту же величину нередко называют валовой прибылью. Чтобы выяснить, как считается маржа, формула расчета очень простая: от суммы полученной за товар выручки отнимается его себестоимость.

Значение этого коэффициента чаще всего выражают в деньгах, в России — традиционно в рублях. На практике он явно демонстрирует, сколько реальных денежных единиц получило предприятие от продажи своей продукции, не учитывая переменных затрат для ее производства.

В торговой сфере эта величина очень важна, поскольку позволяет реально оценить, насколько эффективно вело деятельность то или иное производство. Именно при проведении детального анализа предприятию удается формировать фонды своего развития. От размера маржи напрямую зависят характеристики доходов предприятия и оценивается его деятельность. Кроме того, в оценке каждого бизнес-проекта довольно значительным компонентом является рентабельность его деятельности. Чтобы вычислить ее, сначала находят коэффициент маржи (то есть, соотношение прибыли с суммой выручки), а затем умножают его на 100%.

Отличия показателя маржи от рентабельности и прибыли

Анализ работы компании не будет реально отражать ситуацию без учета показателя рентабельности. Именно эта цифра наглядно показывает, какие она получает доходы. Однозначной формулы для расчета рентабельности не существует, поскольку она различается почти для каждой разновидности деятельности. В общих чертах можно сказать, что рентабельность является соотношением между затратами и итоговым доходом компании. То есть, для ее подсчета в обязательном порядке учитываются и затраты, и прибыль предприятия.

Таким образом, это совершенно разные показатели, хотя они оба необходимы для адекватной оценки деятельности. Иногда случается, что при экономическом анализе их определения путают, но на самом деле каждая компания при введении в ассортимент различных видов продукции определяет для них уровень оптимальной ценовой добавки, который должен соответствовать уровню маржи, которого они желали бы достигнуть. Именно в этом и состоит их экономическая связь.

Разобравшись в разнице этих понятий, легко ответить и на вопрос, чем маржа отличается от прибыли. Если учесть, что под понятием «прибыль» обычно подразумевается итоговый результат деятельности в любой сфере бизнеса, то маржа — это показатель, который наглядно демонстрирует какую часть прибыли принесет владельцу предприятия реализация выпущенной продукции, если не учитывать издержки, которых потребовало ее производство.

Прибыль и как она рассчитывается

Получать стабильную прибыль стремится каждая коммерческая организация, даже если ее деятельность начата сравнительно недавно. По сути, прибылью называется денежный результат, который получается при подсчете доходов фирмы после вычета всех понесенных расходов.

Формула для расчета выглядит так:

Прибыль=Выручка-Себестоимость-Издержки разнообразного характера-Затраты-Другие расходы-Выплаченные %+Полученные %+Другие доходы.

На полученную в результате таких расчетов величину впоследствии насчитываются налоги, имеющие отношение к прибыли, после чего остается чистая прибыль предприятия. Существует понятие «маржа чистой прибыли»: она являет собой отношение вышеописанной чистой прибыли к объему продаж и чаще всего называется чистой выручкой.

Эти две величины используют не только в сфере продаж, но и на биржах, в банках и многих других областях деятельности, более того, понятие торговой маржи применяется для многих сфер. Отдельные бизнесмены ошибочно считают, что маржа представляет собой то же самое, что и торговая наценка. Однако на самом деле, если маржа — это отношение полученного дохода к рыночной цене продукта, то торговая наценка рассчитывается нахождением соотношения между доходом от реализации продукции к ее себестоимости.

Использование маржи в маркетинговом анализе

Для принятия любых решений в маркетинговой сфере хорошим менеджерам требуется четко понимать, что такое валовая маржа и ее относительное выражение. Именно валовая маржа является ключевым ценообраз

tradesmarter.ru