Что такое ритейл: значение, особенности и современное состояние. Рынок ритейла

значение, особенности и современное состояние

Наверняка вы неоднократно слышали в речи слово "ритейл". Изначально этот термин пришел из маркетинга, однако сегодня активно используется в различных областях человеческой деятельности. Особенно часто его употребляют в торговой и банковской сферах. Знаете ли вы о том, что такое ритейл? Если нет, то эта статья поможет вам разобраться с данным понятием.

Ритейл: значение

Перед тем как разбираться в современном употреблении этого термина, следует выяснить его происхождение. Как появилось и что означает слово "ритейл"? Пришло оно в нашу речь из английского языка и дословно переводится как "пересказ". Казалось бы, ничего общего с торговлей. Но это не так.

Рынок - важнейшая часть экономики любой страны, а его неотъемлемые составляющие - продажа и покупка товаров. При этом реализовываться они могут двумя способами: оптом и в розницу. В первом случае, как правило, речь идет о промежуточном этапе движения товара от производителя к потребителям, в которое вмешивается посредник. Во втором продажа осуществляется непосредственно конечному покупателю.

"Ритейлом" называют розничную торговлю, которая по объемам сопоставима с оптовой. То есть продавцы закупают у производителей товар оптом и перепродают его потребителям в том же объеме. История повторяется (сколько купили, столько и продали), отчего процесс и получил название "пересказ" или ритейл.

Особенности ритейла

Мы уже выяснили, что такое ритейл. Это продажа товара конечному покупателю. Она осуществляется с обязательным использованием таких элементов, как кассовый аппарат и чек, и соблюдением правил "Закона о защите прав потребителей". При этом можно выделить ряд особенностей, характерных исключительно для ритейла. К ним относятся:

- доступность - получить услугу или купить товар может любой желающий;

- разнообразие ассортимента - наличие множества позиций и видов продукции;

- установление розничной цены.

На последнем пункте стоит заострить особое внимание, так как он является экономической основой ритейла. Розничная цена всегда выше оптовой на торговую наценку - разность между ценой закупки и продажи. Эта величина - основной доход розничного продавца, хоть и не единственный. В зависимости от конкретной сферы, наценка может составлять как 25-30% (торговля продуктами), так и все 200%, а то и больше (торговля одеждой, предметами роскоши). Поэтому даже в условиях распродажи продавцы, как правило, не работают себе в ущерб, а лишь несколько сокращают размер торговой наценки. Чаще всего ритейл - очень выгодная деятельность, которая позволяет зарабатывать, ничего при этом не производя.

Ритейл: форматы торговли

Говоря о том, что такое ритейл, следует сказать о способах его реализации. Продажа может осуществляться различными методами и в разных условиях:

- лично;

- по телефону;

- через Интернет;

- на улице;

- в магазине;

- из дома.

Однако, как правило, розничная торговля ведется в условиях магазина. Он может иметь следующие форматы: супермаркет, универсам, дискаунтер, интернет-шоп, магазин у дома или на диване. Особую популярность у розничных продавцов имеет стрит-ритейл. Что это такое? Это торговые помещения, которые располагаются на первых этажах зданий. Они имеют все атрибуты магазина: витрины, кассовый аппарат и свой отдельный вход. Такой формат торговли удобен для покупателей, живущих поблизости, и выгоден продавцам.

Стоит также упомянуть о том, что такое ритейл-парк, ведь в последние годы он набирает все большую популярность. Это торговый центр экономического формата, состоящий из одного или двух этажей и расположенный обычно вокруг парковки. Для строительства таких комплексов используют дешевые конструкции и технологии, что позволяет устанавливать более низкие арендные ставки. Это делает ритейл-парки интересными и популярными у розничных продавцов, а также у покупателей, которые могут приобретать товары по более выгодным ценам.

Ритейл сегодня

В масштабах всего мира объем ритейла достигает сегодня десять триллионов долларов. Доля России в мировом рынке составляет около двух процентов, при этом наблюдается ее ежегодный рост. В связи с увеличением благосостояния граждан в последние несколько лет выросла их покупательная способность (за год почти на 10%). На сегодняшний день наша страна по объему розничного рынка находится на восьмом месте, что совсем неплохо.

Крупнейшими розничными торговыми сетями в нашей стране являются X5 Retail, "Магнит" и "Ашан". А мировым лидером можно назвать американскую компанию розничной торговли "Wal-Mart". Ее обороты на сегодняшний день составляют более 400 млрд. долларов.

Заключение

В статье мы рассмотрели, что такое ритейл, каковы его обязательные атрибуты и особенности. Вы узнали, какие существуют форматы розничной торговли, и что нового появляется в этой сфере сегодня. Кроме того, мы коснулись современного состояния мирового ритейла и узнали место нашей страны в его совокупном объеме. Надеемся, информация была для вас интересной и полезной.

fb.ru

Что такое РИТЕЙЛ и РИТЕЙЛЕР

Ритейл (Retail) – это заимствованное с английского языка слово, которое служит для определения процесса продажи продукции или услуги конечным потребителям. Соответственно Ритейлер – это тот, кто участвует в данном процессе продаж в качестве продавца.

Что такое РИТЕЙЛ и РИТЕЙЛЕР простыми словами.

Простыми словами, Ритейл – это популярное слово в современных бизнес кругах, которое всего-навсего означает розничную торговлю. Другими словами, можно сказать, что практически все магазины, лотки, рынки, супермаркеты, и торговые центры — это часть ритейла, так как именно они непосредственно взаимодействуют с покупателями. И именно у них этот покупатель приобретает нужный ему продукт.

Как уже можно было понять из сказанного выше, Ритейлер это:

Ритейлер – это розничный торговец, который осуществляет продажу товара или услуги потребителю. Простыми словами, можно сказать, что ритейлер — это последнее звено в цепочке доставки товара от изготовителя к покупателю. Следует отметить что размер торговой точки, фактически не имеет значения. Это значит, что ритейлером можно назвать как небольшой продуктовый магазин или лоток у дома, так и огромный супермаркет. Более того, под данное определение входят также люди, которые занимаются продажами, не имея определенного локального расположения торговой точки. Это различные представители сетевого маркетинга и коммивояжёры.

Рынок ритейла.

Если говорить о рынке ритейла в целом, то нужно отметить, что это огромнейшая и важнейшая часть экономики любой страны. Помимо того, что ритейлеры исполняют свою функцию прямых продаж, это также огромный сектор бизнеса, в котором заняты колоссальные трудовые ресурсы. Простыми словами, можно сказать, что ритейл охватывает практически все сферы бизнеса: малый бизнес, средний и крупный бизнес.

В свою очередь рынок ритейла или розничной продажи можно поделить на четыре основных сегмента, или категории.

Категории ритейла:

- Долговечные товары. Это товары которые не теряют своих свойств длительное время или могут быть использованы на протяжении относительно долгого периода времени. Это может быть: мебель, приборы, автомобили, сантехника и так далее.

- Товары ежедневного использования и расходные материалы. К таким вещам относятся: одежда, обувь, туалетные принадлежности и косметика.

- Продукты питания. Мясо, хлеб, масло, сыр, крупа и так далее.

- Искусство. В данную категорию включены товары, связанные с различными аспектами искусства: картины, книги, музыкальные инструменты и так далее.

Как работает рынок ритейла?

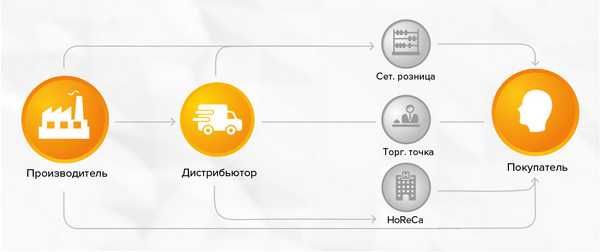

Как правило цепочка розничных поставок состоит из таких пунктов, это:

- Производитель, который изготавливает продукцию;

- Оптовики или дистрибьюторы, которые покупают товар непосредственно у производителей;

- Розничные торговцы, которые покупают товары у оптовиков, а затем продают их потребителям.

На каждом шаге в цепочке есть маржа прибыли, встроенная в покупку. Производители рассчитывают свою стоимость изготовления продукта, а затем добавляют процент прибыли, с которым продают его оптовикам. Оптовики делают то же самое, добавляя процент прибыли к тому, что они заплатили за продукты. Далее уже розничные торговцы добавляют свою собственную маржу прибыли к стоимости продукта, прежде чем продавать его конечному пользователю.

В цифрах это может выглядеть следующим образом. Продукт, который стоит к примеру 1 доллар, может быть продан оптовикам за 2 доллара. Оптовики покупают его за 2 доллара, а затем продают его розничным торговцам за 4 доллара. А затем ритейлеры, покупают его за 4 доллара и продают его покупателям за 8 долларов.

Вот таким образом работает схема поставок и продаж продуктов в которой все в цепочке имеют свою долю. Так что, когда вы смотрите на цену того или иного продукта в своем магазине, то нужно понимать, что в нее включены еще множество надбавок, которые возникают по дороге к магазинной полке.

chto-takoe.net

это активный субъект розничной торговли :: SYL.ru

Ритейлер – это предприятие, которое работает в сфере розничной торговли (супермаркет, коммерческий банк, автосалон или магазин одежды).

Основные понятия и термины

Ритейл представляет собой розничную продажу, магазин, осуществляющий реализацию товаров или услуг конечному потребителю.  В широком смысле данное понятие может быть рассмотрено как некая торговая точка и, конечно же, организация торговли. Под это определение могут подпадать различные виды услуг для покупателей, свободно посещающих тот или иной магазин для покупки товара.

В широком смысле данное понятие может быть рассмотрено как некая торговая точка и, конечно же, организация торговли. Под это определение могут подпадать различные виды услуг для покупателей, свободно посещающих тот или иной магазин для покупки товара.

В этой же серии понятий существует и более узкий термин – ритейл-точка. В этом случае речь идет непосредственно о магазине как о точке розничной торговли. Что первое приходит на ум в качестве примера – магазины и рынок. Однако обращаясь к историческим источникам, можно встретить такое понятие, как стрит-ритейл, подразумевающее уличную торговлю.

Существует еще одно немаловажное понятие – ритейлер-брендинг, подразумевающее создание бренда в определенном торговом сегменте. Это специфическая маркетинговая деятельность, осуществление которой объясняется жесткой конкуренцией между собственниками торговых точек и сетевыми ритейлерами.

Ритейл-технологии в торговле

Основные технологии организации торговли, которые использует ритейлер, это следующие:

- наличие определенных правил локации при размещении представителей розничной торговли;

- формирование предложений по сгруппированному ассортименту товаров для обеспечения постоянного спроса;

- эксплуатация торгового оборудования;

- использование торгового маркетинга;

- небольшое число персонала;

- организация самообслуживания покупателей в торговом зале;

- автоматизация процессов закупки, учета и хранения товаров.

Особенности организации ритейла

Основная особенность, которой характеризуется ритейлер, – это расширенный ассортимент товаров, услуг, сконцентрированный в одном месте.  Это существенно снижает уровень затрат на обслуживание каждого отдельного покупателя, уменьшает издержки и повышает конкурентоспособность. Использование таких ритейл-технологий способствует розничной продаже товаров большими партиями (даже на уровне оптовых продаж).

Это существенно снижает уровень затрат на обслуживание каждого отдельного покупателя, уменьшает издержки и повышает конкурентоспособность. Использование таких ритейл-технологий способствует розничной продаже товаров большими партиями (даже на уровне оптовых продаж).

Сетевой ритейлер – это несколько магазинов одного формата, которые объединены между собой владельцем (учредителем), системой логистики, подходом к товарной политике и закупкам. Вышеуказанные элементы позволяют значительно снижать издержки, предлагать покупателю достаточно низкие цены по сравнению с несетевыми торговыми точками. Наличием таких положительных факторов, как низкая цена и постоянный ассортимент, сетевой ритейл будет привлекать большое число покупателей, что принесет ему хорошую прибыль благодаря большим оборотам.

Так, исследования показали, что многие покупатели большие приобретения делают в сетевых супермаркетах приблизительно раз в неделю, а товары ежедневного спроса покупают в некрупных магазинах, расположенных возле их дома.

Доход

Все торговые предприятия, в том числе и крупнейшие ритейлеры, основной доход получают от торговой наценки на реализуемый товар.  Однако это не является единственным источником получения средств. Существуют и некоторые дополнительные услуги, которые оплачиваются, например, поставщиками продукции, – вознаграждение за то, чтобы тот или иной товар находился на видимой полке. Другими словами, доход ритейлера может частично составлять оплата маркетинговых услуг.

Однако это не является единственным источником получения средств. Существуют и некоторые дополнительные услуги, которые оплачиваются, например, поставщиками продукции, – вознаграждение за то, чтобы тот или иной товар находился на видимой полке. Другими словами, доход ритейлера может частично составлять оплата маркетинговых услуг.

Еще один источник дохода – проведение промоушен-акций, реклама, сдача в аренду площадей для торговли другим субъектам, специализирующимся на непрофильных для данного супермаркета товарах.

Крупные ритейлеры России

Одной из самых широко развитых розничных торговых сетей в России принято считать АКОРТ.  В топ ритейлеров входят и следующие: «Магнит», «Ашан», Metro Cash & Carry, «Дикси» и другие. Эти супер- и гипермаркеты на сегодняшний день реализуют общественно направленную торговую политику. Например, их руководителями принято решение о замораживании цен на социально значимые товары. Такой шаг приведет к получению хорошего дохода за счет оборота, при этом будет обеспечено соблюдение требований Федеральной антимонопольной службы.

В топ ритейлеров входят и следующие: «Магнит», «Ашан», Metro Cash & Carry, «Дикси» и другие. Эти супер- и гипермаркеты на сегодняшний день реализуют общественно направленную торговую политику. Например, их руководителями принято решение о замораживании цен на социально значимые товары. Такой шаг приведет к получению хорошего дохода за счет оборота, при этом будет обеспечено соблюдение требований Федеральной антимонопольной службы.

www.syl.ru

Ритейл-рынок Китая. Кто крупнейшие ритейлеры и какие тенденции?

Китай – огромный потребительский рынок и очень динамичный ритейл – как физический, так и e-commerce. В настоящем материале сделаю три фокуса – тенденции китайского розничного рынка, как выглядят крупнейшие сети FMCG в стране (в том числе и международных ритейл-брендов) и немного о том, каким категориям и как выход на один из крупнейших в мире рынков потребления может даться проще, чем другим (кого на рынке больше ждут, в food-категориях).

!!! В материале буду ссылаться на различные аналитические отчеты (есть отчет-2017 Deloitte по китайским e-commerce, USDA по структуре розницы, а также годовые отчеты-2016 китайских ритейлеров и авторитетные мировые СМИ). Если опубликовать все, что там есть, читать придется несколько дней . Если вам нужны указанные материалы или ссылки на перечисленные в статье новости, напишите мне в сообщении нашей группы в facebook.

Опубликовано в рамках предстоящего форума по ритейлу, экспорту и импорту.

ТЕНДЕНЦИИ И ПОКАЗАТЕЛИ РИТЕЙЛ-РЫНКА

По данным годового отчета одного из крупнейших ритейл-операторов Китая – Lianhua Supermarket Holdings Co. (3618 магазинов), за 2016 год несколько замедлившийся по сравнению с прошлым годом прирост ВВП составил 6,7%. Суммарные розничные продажи в стране за год приросли на 10,4% (-0,3% прироста по отношению к 2015-му). Прирост продаж топ-50 крупнейших торговых операторов Китая за отчетный период составил +0,5%. Номинальный прирост доходов населения, проживающего в городах, составил +7,8%.

Столкнувшись с замедлением роста экономики, трансформацией структуры потребителей и их моделей поведения, китайские ритейлеры вынуждены решать вопросы операционной эффективности. В 2016 году из-за постоянного увеличения эксплуатационных расходов, корректировки потребительского спроса и быстрого развития онлайновой розничной торговли физическая розничная индустрия столкнулась с трудностями.

О хорошем. На китайском рынке интенсивно развивается онлайн-торговля, в том числе продуктами питания. Ниже вы встретите ссылки на e-commerce площадки, которые развивают традиционные ритейлеры, а также на несколько крупнейших онлайн-торговцев страны. Согласно Nielsen, 11% суммарных ритейл-продаж в Китае приходятся на e-commerce (для сравнения – в США это 8%). Продажи через онлайн-каналы в стране растут ежегодно на уровне 53% (в США – на 12%).

Согласно данным отчета Deloitte 2017г., базируясь на настоящих трендах и темпах развития электронной коммерции в Китае, ожидается, что к 2019 году доля китайского онлайн-рынка в структуре мирового превысит 50%.

То, что вас действительно может впечатлить – это уровень и количество e-commerce платформ китайских ритейлеров различного формата. Речь идет не просто о запуске онлайновой торговой площадки, а о синергии традиционного ритейла с крупнейшими e-коммерсами страны, которые, в свою очередь, инвестирую в акции физических ритейлеров. Создается очень интересный пример синергии и, фактически, новая бизнес-модель в ритейле.

ТРАДИЦИОННЫЙ РИТЕЙЛ

В отчете USDA конца января 2017г. представлена аналитика розничного ритейл-рынка Китая. Приведу здесь сектор FMCG (преимущественно, food-структуру и ключевых игроков). Некоторые данные будут касаться начала 2016 года, при этом текущую структуру по игрокам они отражают.

Структура китайского ритейл-рынка по форматам и объемы продаж в юанях (USDA, указана на конец 2015г.)

|

Формат |

Количество магазинов (ед.) |

Объемы продаж (100 млн. юаней)* |

|

Гипермаркеты |

8584 |

4962,9 |

|

Супермаркеты |

33301 |

3118,1 |

|

Универмаги |

4867 |

3841,6 |

|

Магазины у дома, «удобные» магазины |

17675 |

387,2 |

|

Оптовый клуб, типа склад |

128 |

250,3 |

|

Специализированные магазины |

112959 |

20521,0 |

|

Дискаунтеры |

410 |

31,5 |

|

Франчайзинговые |

21093 |

1739,7 |

*В долларах: 1 доллар = 6,8.. юаней

Ключевые сети гипермаркетов и супермаркетов

Международные бренды – Wal-Mart, Carrefour, Metro – конкурируют с основными локальными ритейл-игроками – China Resources Vanguard и Yonghui. На начало 2016 года лидерами продаж потребительских упакованных товаров были: China Resources Vanguard, RT-Mart, Wal-Mart, Lianhua, Carrefour, Yonghui, Nonggongshang, Haihang, Bubugao, Wumart, Metroи AEON China. Высокий ценовой сегмент представляют лидеры: Ole’, BLT, Sam’sClub, Bravo, BHG.

China Resources Vanguard (более 5000 магазинов, данные USDA)

China Resources Vanguard, основана в 1994г в Гонконге, в 2003г. инициировала бренд «CR-Vanguard». В 2014 году после поглощения Tesco China (британский ритейлер не смог на тот момент работать под своим брендом в Китае) и долгого времени слияния, на начало 2016 года ритейлер оперировал более 5000 магазинами под различными брендами: Vanguard, Suguo, Vivo, Ole’, Legou Express, Vango, BLT, Voila!, Leonardo, Huanleshong, Zhongyi, HuarunTang. Годовые продажи превышают 104 миллиарда юаней (16,5 млрд. долл. США). В 2015 году ритейлер запустил онлайн-площадку: www.ewj.com.

Sun Art Retail Group Limited (446, по годовому отчету ритейлера)

Sun Art Retail – один из лидирующих операторов гипермаркетов в Китае (14,6% доля рынка в розничных продажах, по Евромонитору на декабрь 2016г.). Ритейлер оперирует магазинами под двумя брендами – Auchan и RT-Mart, суммарно представляющими 446 гипермаркетов в 224 городах. А также два премиум-супермаркета – RH Lavia и Hi Auchan, расположенные в Чанчжоу и Шанхае. Платформа e-commerce бизнеса компании – www.feiniu.com. В 2015 году Sun Art Retail поглотил онлайн-магазин продуктов питания www.fieldschina.com и http://xiaohehe.org/. В том же году создал вертикальную платформу, специализирующуюся на винах – www.auchanwines.com.

Walmart (Wal-Mart) China (более 430, по USDA)

Розничный гигант зашел на китайский рынок в 1996г. Представляет два своих розничных формата – суперцентры Wal-Mart и магазины Sam’s Club. После поглощения Yihaodian.com Wal-Mart запустил мобильное приложение для покупателей, обеспечивая доставку товаров на дом. В июне 2016-го Walmart и крупный китайский e-commerce – JD.com объявили о создании стратегического альянса для повышения качества обслуживания покупателей по всей стране посредством достижения синергии традиционного ритейла с онлайн-каналом. В июне 2016-го Walmart продал свои e-commerce операции JD. «Взамен» Walmart получил 5% в JD. И на днях он запустился на JD. Sam’s Club также открыл свой интернет-магазин (c 2010г.).

Lianhua (3618 магазинов, по годовому отчету ритейлера)

Lianhua Supermarket Holdings Co., основана в 1991г. в Шанхае, представляет магазины различных ритейл-форматов (гипермаркеты, супермаркеты, магазины у дома) преимущественно в восточном регионе страны. В 2016 году ритейлер открыл 212 новых магазинов и закрыл 477 (в т.ч. 395 франчайзинговых). На конец декабря 2016-го ритейлер оперировал 3 618 торговыми точками.

Carrefour (более 240 магазинов)

Китайская дочка французского ритейлера Carrefour, второй крупнейший международный оператор, присутствующий в Китае 20 лет, по данным отчета USDA, располагает 240 торговыми точками в 73 городах. На китайском сайте ритейлера также указано, что у компании есть e-commerce. В Шанхае ритейлер развивает формат «удобного магазина» Easy Carrefour, количество которых в городе уже ок. 30.

Yonghui Supermarket (ок. 500, супермаркеты и «премиум»)

Ритейлер Yonghui (основан в 1995 году) владеет ок. 500 супермаркетами, по данным USDA. Китайский онлайн-торговец JD.com с 2014 года инвестирует в приобретение акций Yonghui и на текущий момент владеет более 10%. На днях также появилось сообщение, что Yonghui Supermarket намерен построить supply chain промышленный парк в Пэнчжоу провинции Сычуань с общим объемом инвестиций в 1 млрд. юаней. Bravo YH – это порядка 50 магазинов более высокого ценового сегмента, которые развивает Yonghui.

Bailian (Group) Co.

Bailian (Group) Co.– холдинговая компания с китайским капиталом, которая управляет различными форматами торговых точек и (в зависимости от способа вовлеченности в капитал) контролирует ритейл через входящие в холдинг компании, включая «удобные магазины» Quik в Шанхае. На своем сайте холдинг пишет о причастности к около 6000 магазинам по всей стране.

Beijing Hualian BHG

Это high-end (высокий ценовой сегмент) – более 120 торговых точки в Китае.

METRO

Немецкий международный оператор Metro открылся в Китае в 1996 году в Шанхае. На текущий момент китайское подразделение ритейлера управляет 84 магазинами в 58 городах. Компания также имеет функцию онлайн-заказа товаров на своем сайте.

Aldi

В 2014-м СМИ сообщали, что выход розничного оператора Aldi в страну может состояться ориентировочно в 2018 году. И весной 2017-го ритейлер таки начал торговать в Китае. Правда, пока только в формате онлайн. Как сообщает издание Handelsblatt, дискаунтер будет продавать товары через интернет, используя digital маркетплейс крупнейшего китайского e-commerce – Alibaba. В сообщении, со ссылкой на директора по операциям в Китае компании Aldi, говорится, что ритейлер все еще планирует развернуть в стране физические магазины, но это предприятие откладывается из-за высокой стоимости инвестиций и неопределенных прогнозов успеха.

SPAR

Международный оператор SPAR (развивает сеть через франчайзинговых партнеров по всему миру) открылся в Китае в 2004-м. На конец 2016 года SPAR China насчитали 395 магазинов.

КОНКУРЕНЦИЯ В КРУПНЫХ ГОРОДАХ

Отдельно остановлюсь на сегменте небольших магазинов – «у дома», «удобных» + специализированных в секторе food. Поскольку во всех свежайших аналитиках о ритейл-рынке Китая подчеркивается усиление конкуренции между игроками малых форматов в крупных городах, и их количество постоянно растет. Крупнейшие игроки в этом формате в Китае представлены в таблице.

Крупнейшие по количеству магазинов ритейлеры Китая (формата Conviniece Stores и Specialty Stores)*

|

Бренд магазина |

Управляющая компания |

Количество магазинов (на начало 2016г.), ед. |

|

Ejoy |

Sinopec Ejoy |

25 000 |

|

uSmile |

PetroChina |

17 000 |

|

Meiyijia |

Dongguan Sugar and Liquor Group |

7 400 |

|

Tianfu |

Guangdong Tianfu Group |

2 830 |

|

Hongqi (Redflag) |

Chengdu Hongqi |

2 274 |

|

Sun High |

Guangdong Shanghao |

2 200 |

|

Quick |

Shanghai Lianhua |

1 650 |

|

Shizu |

Zhejiang Shizu |

1 633 |

|

FamilyMart |

Shanghai FamilyMart |

1 501 |

|

Kedi, Allday |

NGS Group |

1 500 |

* По данным отчета USDA и CCFA data

Nonggongshang Group (ок. 2 500 магазинов всех форматов, по данным USDA)

Ритейлер с локальными инвестициями – Nonggongshang Group (1994г.) развивается в разных форматах – супермаркеты, удобные магазины Kedi и Alldays.

Ритейл-компании с японским капиталом: FamilyMart и Lawson

Lawson – крупнейший японский ритейлер (более 13 100 магазинов в разных странах) – в Китае по модели франчайзинга развивает 1062 торговых точки, среди которых 689 находятся в Шанхае. СМИ со ссылкой на комментарий вице-президента компании сообщают, что Lawson к 2025 году планирует открыть в Китае до 10 000 магазинов.

FamilyMart (24 494 магазинов в разных странах), основали свое ритейл-подразделение в Китае в 2004 году. Количество магазинов на конец 2015г. в стране – более 1500.

7-Eleven

Американский 7-Eleven (более 56 600 магазинов в 18 странах) стартовал в Китае в 1992-м и на текущий момент управляет более 1000 магазинами в стране.

Магазины импортных продуктов питания

Corner’s Deli – быстрорастущая ритейл-компания импортных продуктов питания в Китае. По данным отчета USDA, на начало 2016г. представляла 12 аутлетов. Jenny Lou’s – так же, как и предыдущий ритейлер, представляет магазины импортных продуктов питания – 17 торговых точек. Pagoda – специализированная сеть свежих фруктов (более 1000 аутлетов).

ЭКСПОРТ ПОТРЕБИТЕЛЬСКИХ ТОВАРОВ В КИТАЙ

То, что может быть интересно экспортерам среди наших подписчиков.

В прошлом году в своем выступлении на форуме, Fialan отметили, что особым спросом в Китае пользуются: шоколад, кондитерские изделия, алкогольные напитки, мясные продукты, косметические средства, детское питание и молочные продукты.

Совет по вопросам экспорта продовольствия (UFEB) в конце января опубликовал статистику по ввозу молочной продукции в Китай из Украины. В материале отмечается, что именно Китай, в принципе, стал одним из основных двигателей восстановления молочного рынка в мире, прибавив за 2016 год +20% потребления импортной молочки. Основными группами были: молоко и сливки, сухая сыворотка и сухое молоко, детское питание. Эксперты, на которых ссылается UFEB, ожидают, что в 2017-м тенденция роста импорта молочной продукции в Китай продолжится. Особенно, в части сыров, т.к. китайцы активно перенимают европейские традиции питания, добавляя в рацион новые продукты. Китайцы много путешествуют)).

В начале прошлого года на китайский рынок вышла украинская «Левада». В новости о выходе отмечалось, что у китайских потребителей все большей популярностью пользуются европейские органические продукты питания и полуфабрикаты, которые позволяют существенно экономить время. Китайскому потребителю, в данном контексте, не чужды мировые тенденции. При этом, все еще сохраняющаяся консервативность рынка, с одной стороны, неактивно принимает новые продукты. А с другой – это стабильность китайских компаний в партнерстве, если производитель зарекомендовал себя как надежный.

В апреле издание Комментарии.uaо публиковало статистику по основным категориям украинских продуктов питания и напитков, которые становятся все более популярными для экспорта в Китай. К сожалению, в прошлом году это было в основном сырье, которое, как известно, не имеет высокой добавочной стоимости. Так, в 2016 году Украина экспортировала в Китай 82,09 тыс. тонн муки на 16,55 млн. долл. США (Госстат). В то время как мы на сегодняшний день располагаем большим количеством качественных готовых продуктов. Лидером по экспорту из Украины в Китай являются украинские минеральные и газированные воды (более 1,9 тыс. тонн за 2016г.). Далее следуют пиво (ок. 1,8 тыс. тонн) и кондитерские изделия без содержания какао (1,4 тыс. тонн). Китайский рынок также осваивают украинские производители виноградных вин, хлебобулочных изделий, хлопьев, соков, водки, варенья, колбасы, мороженого и др.

Хороший большой рынок, если знать правила игры! – Желаем нашим производителям быть там широко и выгодно представленными!

Галина Потапчук

Портал МОЯ ТОРГОВАЯ ГРУППА

При перепечатке наших эксклюзивных материалов, пожалуйста, ставьте активную ссылку на источник. Заранее благодарна!

my-trade-group.com

Обзор рынка ритейла – Склад и техника

Ритейл продолжает экспансию

В период санкционного давления и новых экономических реалий ритейл стал основным драйвером роста площадей качественных складских помещений в России. О том, как развивается рынок ритейла во всем мире и в нашей стране, рассказывают новые обзоры ведущих риелторских компаний.

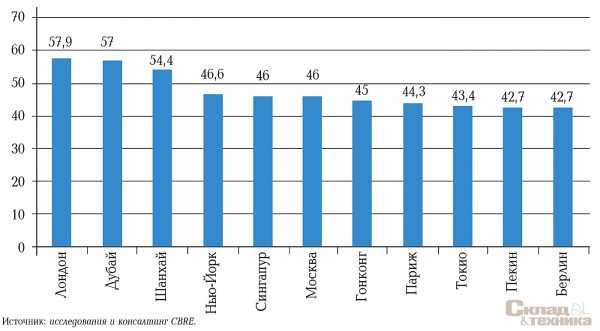

По данным 9-го отчета CBRE, ведущей международной консалтинговой компании в области недвижимости, «Розничные сети: степень глобализации бизнеса», половина из 10 мировых рынков, предпочитаемых международными ритейлерами, представлена городами регионов Европа, Ближний Восток и Африка, причем Лондон сохраняет в рейтинге первое место.

Согласно рейтингу 2016 г., в Лондоне ведут операции 57,9% международных ритейлеров. За ним с небольшим отрывом следует Дубай (57%). Другими участниками первой пятерки являются Шанхай (54,4%), Нью-Йорк (46,6%), а также поделившие пятое место Сингапур и Москва (46%). Гонконг (45%) находится на 7-й строке рейтинга, за ним следуют Париж (44,3%) на 8-й строке, Токио (43,4%) – на 9-й, Пекин и Берлин (по 42,7%) – на 10-й.

В целом международная активность в сегменте новых брендов выросла в 2015 г. незначительно: количество новых брендов на уровне городов увеличилось на 3,1%. Внимание ритейлеров в этом периоде не было сосредоточено на каком-либо одном рынке: в 90% из вошедших в рейтинг городов в 2015 г. появился, по крайней мере, один новый бренд (по сравнению с 85% в 2014 году на аналогичной основе), а в 30% из городов магазины открыли, по меньшей мере, 10 новых брендов.

Лондон и Великобритания остаются рынками с присутствием наибольшего числа международных ритейлеров. Лондон также стал вторым наиболее привлекательным городом Европы для новых ритейлеров: в общей сложности в город пришли 39 новых брендов, причем более половины из них происходят из Франции или США. Большинство новых участников рынка принадлежат к сегменту предприятий общественного питания.

«Несмотря на субъективно высокие арендные ставки и жесткую конкуренцию за ограниченные площади, Великобритания и прежде всего Лондон остаются ключевыми глобальными направлениями для ритейлеров, желающих расширить географию своих сетей магазинов. В последние годы мы наблюдали, как другие города, такие как Дубай и Шанхай, сокращали разрыв с Лондоном, однако, учитывая 39 новых брендов, открывших магазины в одном лишь 2015 г., Лондон остается городом с наибольшим присутствием международных ритейлеров, стремящихся к развитию своих портфелей. Очевидно, что столица Великобритании притягивает, подобно магниту, бренды, желающие заявить о себе на международной арене», – считает Хью Рэдфорд, директор отдела торговых помещений CBRE в Лондоне.

Дубай является вторым самым популярным рынком для ритейлеров всего мира – присутствие в городе имеют 57% мировых брендов. В 2015 г. в нем также появилось 38 новых ритейлеров, большинство из них из Европы и США, меньшая доля – из Азии и Ближнего Востока.

| 1 | Barbour | Великобритания | Одежда | ГУМ | Выше среднего |

| 2 | Charlotte Olympia | Великобритания | Обувь | Street retail, Дмитровский пер. | Премиальный |

| 3 | Demurya | Франция/ Россия | Одежда | «Смоленский Пассаж» | Премиальный |

| 4 | Holika Holika | Южная Корея | Косметика и парфюмерия | «Авиапарк» | Средний |

| 5 | John Varvatos | США | Одежда | Vegas, «Крокус Сити» | Премиальный |

| 6 | KidZania | Мексика | Edutainment | «Авиапарк» | Средний |

| 7 | Ladurée | Франция | Общественное питание | Street retail, М. Бронная ул. | Выше среднего |

| 8 | Love Stories | Нидерланды | Белье | ТГ «Модный Сезон» (корнер) | Средний |

| 9 | Urban Decay | США | Косметика и парфюмерия | «Атриум» | Средний |

| 10 | Veta | Эстония | Одежда | Street retail, Каменноостровский пр-т | Средний |

| 11 | Victoria’s Secret Pink | США | Белье. Одежда | «Европейский» | Средний |

| 12 | Aigle | Франция | Одежда. Обувь | Street retail, Олимпийский пр-т | Средний |

| 13 | Fujifilm | Япония | Электроника. Цифровая техника | Street retail, универмаг «Нарвский» | Средний |

«В связи с экономической ситуацией на многих внутренних рынках ритейлеры продолжают поиск альтернативных направлений будущего роста, и Дубай остается для них привлекательной альтернативой более зрелым рынкам, будучи лишен некоторых рисков, типичных для развивающихся рынков», – комментирует ситуацию управляющий директор CBRE в Ближневосточном регионе Николас Маклин.

Рынок общественного питания (F&B) Дубая находится в последние годы в центре внимания и продолжает привлекать значительный интерес со стороны как международных, так и национальных ресторанных брендов. Среди недавно пришедших на этот рынок брендов – Din Tai Fung и Five Guys. Перспективы рынка F&B остаются позитивными: как граждане ОАЭ, так и проживающие в стране иностранцы поддерживают высокий уровень расходов на развлечения и питание вне дома.

Что касается новых брендов на нашем рынке, то в 2015 г. в Москве появилось 40 новых ритейлеров – наивысший в Европе показатель сделал Москву пятым наиболее востребованным рынком во всем мире. Несмотря на напряженную геополитическую и экономическую ситуацию в России, арендаторы отмечают улучшение условий по сравнению с существовавшими до кризиса. Значительная часть существующих ритейлеров сумели перейти с фиксированной арендной ставки на устанавливаемую в зависимости от оборота. Открытие новых торговых центров сделало доступными новые местоположения и дало сильный стимул новым участникам рынка ритейла, даже несмотря на ослабленный потребительский спрос.

Олеся Дзюба, директор отдела стратегического анализа и планирования CBRE в России, так оценивает его нынешнее состояние: «Несмотря на экономические трудности, российский рынок предлагает очень выгодные арендные условия и «голодных» до всех типов товаров потребителей. Исторически ставки аренды в Москве были высокими, а чтобы попасть в лучшую локацию, нужно было постоять в очереди в листе ожидания. Поэтому ритейлеры видят текущие условия как окно возможностей для открытия магазина в лучшей локации по лучшей цене, которое может закрыться через 12–18 месяцев, так как предложение строящихся торговых центров иссякает, а новые проекты, еще не запланированные, будут реализованы не раньше, чем через 3–5 лет».

Благодаря 23 новым брендам в 2015 г. Мадрид впервые вошел в число наиболее привлекательных рынков. Многие ритейлеры заморозили свои планы расширения в Испании на период экономического кризиса, и это само по себе создало возможности для других брендов, сумевших воспользоваться привлекательными арендными ставками и вакантными помещениями на центральных улицах, предложение которых обычно ограниченно. Спрос привел к расширению исторических торговых районов в центре Мадрида и Барселоны.

В мировом рейтинге лидирует Гонконг, привлекший в 2015 г. 73 новых бренда (по сравнению с 58-ю в 2014 г.). Сингапур занимает с небольшим отрывом второе место (63 новых бренда, что ненамного выше показателя прошлого года), а лидер прошлого года, Токио, опустился на третье место вследствие замедления роста внутреннего спроса.

Темпы проникновения на рынки Северной Америки в 2015 г. значительно увеличились – с 3 до 13%. Сильные восходящие тренды таких показателей потребительского спроса, как занятость и перспективы создания новых рабочих мест, могут привлекать ритейлеров, рассчитывающих на долгосрочные перспективы роста в регионе.

В Канаде (Торонто) в 2015 г. появилось 26 новых брендов, а объем розничных продаж вырос на 3,2%. Ожидается, что в 2016 г. продажи вырастут еще на 4,5% – во многом это связано с многонациональным характером города, многочисленностью и разнообразием его жителей.

Наташа Пател, директор отдела исследований рынка торговых помещений в регионе, Европы, Ближнего Востока и Африки в СBRE, поясняет: «В целом международная активность в сегменте новых брендов выросла в 2015 г. незначительно: количество новых брендов на уровне городов увеличилось на 3,1%. Гонконг занял место Токио в качестве «самого востребованного ритейл-рынка». Несмотря на то, что замедление роста розничных продаж и расходов туристов вынудило некоторых ритейлеров рационализировать свои сети магазинов или уйти с рынка, резкая коррекция арендных ставок на основных улицах Гонконга создала значительные возможности для расширяющихся брендов на рынке, который в противном случае был бы для них недоступен. Тем не менее по мере того как экономический климат в Азии начинает испытывать влияние встречных ветров, ритейлеры продолжат искать новые рынки в стремлении расширить свои сети магазинов и извлечь выгоду, предлагаемую растущими экономиками, особенно на Западе и на развивающихся рынках Африки и Латинской Америки».

В глобальном масштабе 20% новых брендов относятся к сегменту общественного питания, за ними следуют предметы роскоши и деловая одежда (19%), одежда среднего ценового диапазона (18%) и спецодежда (17%). В 2015 г. предложение в сегменте кафе и ресторанов увеличилось в Азиатско-Тихоокеанском регионе – на 33%, в регионе Европа, Ближний Восток и Африка – на 14%, в Северной и Южной Америке – на 12%, причем все регионы стремятся к диверсифицикации состава арендаторов.

Марк Берлтон, руководитель направления по работе с арендаторами торговых площадей в регионе Европы, Ближнего Востока и Африки, дает такой прогноз: «По мере роста инвестиций в онлайн-платформы ритейлеры будут уделять все больше внимания портфелю торговых помещений с целью оптимизации географии и состава точек сбыта. Точки сбыта должны создавать привлекательную для покупателей среду с диверсифицированными каналами сбыта. На рынках, начинающих испытывать дефицит площадей, ритейлеры рассматривают альтернативные целевые розничные форматы, такие как магазины в транспортных узлах, расширяя сети магазинов, поскольку оптимальное сочетание точек сбыта в портфеле торговых площадей приобретает все большее значение. Торговые центры будут играть важную роль в создании возможностей для прихода новых брендов – собственникам придется репозиционировать активы таким образом, чтобы предложить потребителям более полный спектр развлечений, шопинга и питания, а также диверсифицировать традиционный состав арендаторов. Ресторанные бренды будут играть все более важную роль в создании торговых центров, поскольку потребители хотят посещать центры, способные удовлетворить все их потребности. Новые свежие концепции будут иметь ключевое значение для сохранения популярности торговых центров».

Ритейлеры были отобраны на основе различных источников, включая исследования, торговый оборот и присутствие брендов, международные и национальные каталоги компаний розничной торговли, а также оценки доминирующих ритейлеров на соответствующих рынках, предоставленные специалистами CBRE. На основе этих источников была составлена репрезентативная выборка из 334 ведущих международных ритейлеров. В отношении каждого из вошедших в выборку ритейлеров было проведен анализ с целью определить его присутствие в каждой из 61 страны и каждом из 191 города, вошедших в исследование.

Как отмечают аналитики международной консалтинговой компании Knight Frank, в I кв. 2016 г. 13 новых международных операторов вышли на российский рынок, что в 3 раза больше, чем в I кв. 2015 г. По их оценкам, 2016 г. ожидается активным с точки зрения выхода международных брендов на рынок России. Напомним, что в 2015 г. рынок пополнился 49-ю, в 2014 г. – 77-ю, а в 2013 г. – 45-ю новыми брендами. Позитивной тенденцией I квартала 2016 г. можно считать отсутствие громких заявлений об уходе иностранных операторов с российского рынка: международные торговые операторы не покидали рынок России. Для сравнения: в I кв. 2015 г. 3 международные розничные компании закрыли магазины в России. Всего в 2015 г. рынок покинули 11 международных брендов. Восемь из 13 новых международных торговых марок (62% от общего числа) – это fashion-операторы, специализирующиеся на продаже обуви, одежды или белья. Также на рынок вышло два оператора профиля «косметика и парфюмерия» (15%): американский бренд Urban Decay и южнокорейский Holika Holika. При выходе на московский рынок международные бренды по-прежнему рассматривают помещения в торговых коридорах в качестве площадок для открытия первых магазинов: так, 5 из 13 новых магазинов открылись в формате street retail. Для сравнения: в 2015 г. 11 международных сетей выбрали помещения street retail для премьеры своего бренда в России. Восемь из 13 новых брендов относятся к среднему ценовому сегменту, в премиальном сегменте вышло 3 торговых оператора. По стране происхождения лидируют европейские торговые марки. Два новых бренда Veta и Fujifilm в качестве города для старта выбрали С.-Петербург. Остальные операторы открыли флагманские объекты в столице. Кроме того, в Москве открылся первый столичный бутик Tardini (ранее бренд был представлен на рынке С.-Петербурга).

Более 20 новых брендов готовятся к выходу на российский рынок в I–IV кв. 2016 г. Например, о планах развития в России заявили Hofbrauhaus, Hunkemöller, Undiz, Lillapois и другие. Многие компании уже заключили договоры аренды в знаковых девелоперских объектах. Во II кв. уже состоялось и запланировано открытие первых магазинов операторов Newby London («Афимолл Сити»), Armani Exchange («Мега», «Авиапарк»), IL Gufo (ЦУМ). Также необходимо отметить, что в 2014–2016 гг. о планах экспансии в России заявляло около 50 международных компаний, в числе которых Carrefour, Cortefiel, F&F, Superdry, Family Mart, O, mybuns, Сonico Ice Cream Shop и другие. Многие из непредставленных на нашем рынке игроков считают Россию привлекательным регионом для развития.

«Многие девелоперы и арендаторы рассматривают этот год как переломный, поэтому любые позитивные новости являются важным индикатором развития рынка. Приятно, что, несмотря на сложное время, многие бренды рассматривают Россию как перспективный рынок для экспансии. Удачные открытия 2016 г. – KidZania в «Авиапарке», Armani Exchange в «Меге» и «Авиапарке» и т. п. – будут стимулировать арендаторов активнее развиваться и открывать новые магазины и форматы по всей территории России», – отметила Евгения Хакбердиева, руководитель отдела торговых центров, Knight Frank.

sitmag.ru

1.2 Состояние рынка ритейла

В последние несколько лет розничная торговля в России активно развивалась и

демонстрировала высокие темпы роста. По данным отраслевых агентств, Россия

несколько лет входит в тройку наиболее привлекательных рынков для выхода

глобальных торговых сетей.

На данный момент нестабильность мирового финансового рынка уже оказала серьезное воздействие и на европейский, и на российский рынок ритейла. Многие отечественные компании заявили о заморозке планирующихся проектов, вместе с тем готовые объекты коммерческой недвижимости выставляются на продажу для завершения строительства начатых.

Снижение объемов кредитования в большей степени повлияло на мелких и средних игроков российского рынка. Крупным компаниям, удаётся избежать банкротства. Стабильности ведущих операторов способствует сразу несколько факторов:

1) Основные ритейлеры в условиях финансового спада могут рассчитывать на помощь государства. Правительство рекомендовало ВТБ и Сбербанку выделить средства на кредитование девяти основных продуктовых сетей для пополнения оборотного капитала и рефинансирование других кредитов. Эти меры предпринимаются, в том числе для того, чтобы избежать роста цен на продукты питания. Поддержка уже оказана компаниям «Седьмой континент» и «Магнит».

2) Главные игроки рынка недвижимости сейчас не заинтересованы в поглощении друг друга. Это можно объяснить тем, что у ритейлеров есть пространство для расширения бизнеса. Поскольку российские регионы по-прежнему привлекательны для развития коммерческой деятельности.

Текущая нервозность на финансовом рынке пока никак не повлияла на рост арендных ставок в торговых комплексах. Эксперты объясняют это сохраняющимся потребительским спросом и инертностью рынка.

В целом, можно констатировать, что нестабильность на мировом финансовом рынке существенно замедлил развитие российского и европейского рынков. При этом отечественные сети только несколько месяцев назад стали пересматривать планы дальнейшего развития.

Несмотря на это, Российский рынок розничной торговли начинает играть все более заметную роль на мировой сцене. Мировой объём рынка ритейла составляет 11,76 трлн долл, Российский рынок оценивается в 257,2 млрд долл.9

В июле 2008 г. агентство DISCOVERY Research Group завершило исследование «Розничные продовольственные сети в России». Россия является самым крупным, самым быстрорастущим и самым инвестиционно привлекательным потребительским рынком Европы. В 2007 г. рост потребительских расходов составил 32% по отношению к 2006 году. Общий оборот розничной торговли в России в 2007 г. оценивается ФСГС РФ в 424 млрд. долларов. В 2007 году розничная торговля развивалась значительно динамичнее, чем в 2006 году. По данным Росстата, прирост оборота розничной торговли составил 15,2%, тогда как в 2006 году - 13,9%. По оценкам экспертов, в течение I полугодия 2008 года оборот розничной торговли увеличился во всех федеральных округах и практически во всех субъектах России. Наибольший прирост отмечен в Южном федеральном округе – 20%, второе и третье места по темпу роста занимают Приволжский и Уральский ФО – 18% и 17% соответственно. Региональная структура оборота розничной торговли России отличается существенной неравномерностью: почти половина оборота розничной торговли приходится на 10 субъектов России. Лидерами по критерию «выручка» среди ведущих торговых сетей являются следующие ритейлеры: «X5 Retail Group N.V» («Пятерочка» и «Перекресток») – более 5,2 млрд долл.; «МЕТРО Кэш энд Керри» («Metro C&C») – более 4,6 млрд долл.; «Тандер» («Магнит») – более 3,6 млрд долл.; «Ашан-Россия» («Auchan») – более 3,2 млрд долл. (оценка). Прирост выручки компаний обусловлен реализацией масштабных инвестиционных программам и заключениям сделок слияния и поглощения. Среди субъектов РФ по уровню проникновения магазинов современных форматов лидирует Санкт-Петербург. Особенно популярны там гипермаркеты - на них приходится 22% товарооборота города. Рынок российского продовольственного ритейла пока трудно назвать высоко консолидированным, поскольку по состоянию на конец 2007 года совокупная доля 10 крупнейших игроков на рынке продовольственного ритейла составила лишь 13%. В настоящее время основу оборота продуктового ритейла составляют три основных формата: гипермаркеты, дискаунтеры и супермаркеты. В 2007 году на долю мягких дискаунтеров пришлось около 43% оборота российских продовольственных сетей, на долю супермаркетов – 30%, гипермаркетов (включая cash & carry) – 27%.

Если раньше было возможно развиваться без четко выверенной стратегии позиционирования и технологий оптимизации издержек, то сейчас конкуренция становится все более серьезной. Важной составляющей стала настоящая гонка ведущих российских сетей за лидерство в регионах, которая не всегда была в должной степени продумана. Достаточно вспомнить попытку «Перекрестка» зайти в Краснодар, завершившуюся перепозиционированием на Ростов-на-Дону. Высокие риски при достаточно скромной норме рентабельности в последнее время все чаще вынуждают ведущих операторов рынка задуматься о слиянии бизнеса как более выгодном формате его ведения по сравнению с прямой конкуренцией. С объединением двух ведущих операторов российского ритейла – «Пятерочки» и «Перекрестка» – отечественный рынок приобретает самого крупного игрока в сфере розничной торговли. Так, в России, по данным исследований, объем потенциальных покупателей, желающих приобретать продукты и товары в дискаунтерах, находится на уровне 80%. Супермаркеты и гипермаркеты россияне посещают намного хуже. Так что в современных реалиях обладание сетью дискаунтеров может быть весьма доходным бизнесом. С другой стороны, реальный доход населения продолжает расти на 7–8% в год, так что скоро востребованность супер и гипермаркетов на российском рынке заметно возрастет (где-то через 3-4 года), - тогда у «Пятерочки» появится надежный тыл. В свою очередь покупка части торговых площадей «Рамстора» «Седьмым континентом» укрепляет позиции последнего в сегменте супермаркетов высшей ценовой категории на московском рынке. Слияния и поглощения также «развязывают руки» крупным розничным сетям в определении ценовой политики и возможности оказывать давление на поставщиков. Для отечественных операторов укрупнение также очень важно в условиях угрозы экспансии на отечественный рынок ведущих западных операторов.

Обороты лидеров рынка за год в среднем увеличились в 1,5-2 раза, и некоторые сети вышли на годовой оборот, превышающий 1 млрд долларов. Федеральные ритейлеры активно расширяли свою географию. Наиболее продвинулись в этом направлении сети дискаунтеров.

studfiles.net

PwC: рынок ритейла в России определяется с выбором стратегии роста

Сетевая розница достигла той стадии развития, когда надо принимать стратегические решения развития

Российский рынок сетевого ритейла, переживая бурный рост, столкнулся с симптоматическими проблемами. Речь идет о выборе стратегии дальнейшего развития, дефиците топ-менеджеров и административных барьерах, говорится в исследовании PricewaterhouseCoopers. Впрочем, динамика роста этого сегмента рынка пока сильнее любых препятствий.PricewaterhouseCoopers представила сегодня свое первое исследование российского рынка розничной торговли продовольственными и непродовольственными товарами "Ритейл сегодня и завтра". Исследование базируется на проведенном в 4-ом квартале 2007 года онлайн-опросах 23-х топ-менеджеров и 5 личных бесед с руководителями сетевых компаний.

За последние пять лет рынок ритейла благодаря растущей покупательской способности россиян достиг той стадии развития, когда необходимо принимать стратегические решения. В первую очередь это касается эффективного развития и расширения бизнеса, говорится в исследовании.

Каким путем пойти

Сейчас рынок розничной торговли очень фрагментирован: на долю 5 ведущих компаний розничной торговли приходится всего лишь 5-6% рынка (для сравнения: в Великобритании четырем ведущим компаниям принадлежит 85%). Однако пока, по данным PwC, ритейлеры скорее ориентируются на органический рост, чем на покупку конкурентов.

Благо, рынок это позволяет: у него как отмечает PwC, "огромный потенциал", и пока в России еще есть ниши современных форматов розничной торговли и брендов. Наиболее привлекательные сейчас форматы розничных магазинов - гипермаркеты и дискаунтеры у дома, отметил RB.ru аналитик ИК "Финам" Сергей Фильченко.

Наиболее предпочтительной стратегией развития бизнеса опрошенные руководители назвали создание новых розничных компаний. Из них большинство готовы пойти путем аренды (91%), строительства (69%) и приобретения торговых площадей (50%). Сделать ставку на слияние и поглощение готовы лишь 44% руководителей. Основная причина - завышенные цены на объекты приобретения (89% опрошенных).

"Торговая недвижимость действительно дорожает, но ее дефицит, который сейчас на рынке наблюдается, а также жесточайшая конкуренция между крупными игроками, делают привлекательными для поглощения успешных ритейлеров в регионах", - говорит Сергей Фильченко. Именно за регионы сейчас и разворачивается основная битва. И здесь крупные розничные сети готовы скупать конкурентов. В частности, X5 Retail Group выкупает своих наиболее эффективных франчайзинговых партнеров.

Привлечение финансов

В качестве оптимальных путей финансирования развития бизнеса руководители назвали долговое финансирование (84%) и использование прибыли компании (79%). И только некоторые рассматривают варианты стратегического инвестирования и IPO (по 16%). По словам аналитика ИК "Финам", у сетевых ритейлеров сейчас множество путей привлечения капитала для развития. Это стратегические инвесторы, иногда привлекаются синдицированные банковские кредиты, при этом на весьма благоприятных условиях. Кроме того, возможна и допэмиссия своих акций, что сейчас готовится сделать сеть "Магнит" на Лондонской фондовой бирже.

Нехватка кадров и административные барьеры

В качестве барьеров, негативно влияющих на российский рынок розничной торговли, респонденты отметили административные барьеры (77%), рост конкуренции (55%), инфраструктурные проблемы (45%). Кроме того, все игроки рынка указывают на острый дефицит кадров руководителей высшего (100% опрошенных) и среднего (30%) звена и высокий уровень ротации персонала в магазинах.

В последнее время повышенный интерес к торговым сетям проявили Минсельхоз и антимонопольная служба, а налоговики объявили 2008 год "годом торговли", регулярно заводя на ритейлеров крупные дела за использование "серых" схем ввоза товара в Россию. Эксперты отмечают, что давление налоговиков может способствовать консолидации на рынке: ведь к налоговым схемам прибегают в основном региональные сети, получая таким образом конкурентное преимущество перед крупными компаниями. Лишившись его, "регионалам" намного сложнее противостоять экспансии.

Нашли опечатку? Выделите текст и нажмите Ctrl + Enter

rb.ru