ЕНВД в 2018 году: последние изменения и новости. Вмененная система налогообложения в 2018 году для ип

Система ЕНВД для ИП и ООО в 2018 году: плюсы и минусы применения

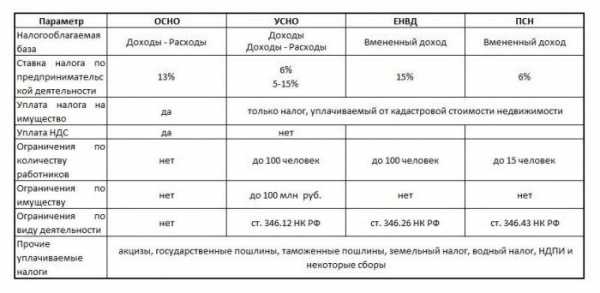

Специальные режимы налогообложения введены для снижения фискальной нагрузки на предпринимателей с небольшими объемами производства или незначительными торговыми оборотами. Одним из спецрежимов является система налогообложения ЕНВД (вмененка). Переход на такую схему начисления налогов позволяет существенно упростить учетные операции, сократить документооборот и уменьшить количество уплачиваемых налогов.

Суть ЕНВД

Этот спецрежим был внедрен в налоговую систему России на условиях добровольного перехода. Смена порядка налогообложения результатов хозяйственной деятельности производится путем подачи уведомления в ФНС. В роли налогоплательщиков ЕНВД могут выступать:

- частные предприниматели;

- юридические лица.

Условиями применения вмененки является малочисленный штат наемного персонала, соответствие избранного направления экономической деятельности перечню допустимых сфер бизнеса для ЕНВД. Дополнительным ограничительным фактором является уровень дохода налогоплательщика – он сравнивается с нормативным годовым значением. Ежегодно лимит по доходным поступлениям пересматривается с учетом коэффициента-дефлятора для устранения погрешности вследствие воздействия инфляционных процессов.

Возможность применения системы налогообложения ЕНВД для ООО и других субъектов предпринимательства в каждом регионе регламентируется правовыми актами властей субъектов РФ. На региональном уровне для вмененщиков могут быть предусмотрены дополнительные льготы, пониженные ставки. При уплате страховых взносов определенная их часть может быть зачтена при расчете налога по ЕНВД:

- юридические лица могут принять к вычету половину уплаченных взносов;

- индивидуальные предприниматели вправе уменьшить налоговые обязательства на всю сумму взносов (но при условии, что у ИП нет наемного персонала, а взносы уплачены за себя).

После перехода на ЕНВД субъект хозяйствования освобождается от обязательств по исчислению и погашению налога на прибыль, НДС, НДФЛ и имущественного налога (исключение – объекты, за которые налоги рассчитываются по кадастровой стоимостной оценке). Оплата ЕНВД и формирование отчетности по этому налогу осуществляется поквартально. Для юридических лиц предусмотрена возможность организовать ведение бухгалтерского учета по упрощенной схеме:

- полный бухучет по сокращенному порядку – субъект предпринимательства пользуется укороченным рабочим планом счетов, упрощенными учетными регистрами, могут не применяться положения отдельных ПБУ;

- сокращенный бухучет упрощенного типа – заполняется книга учета хозяйственных операций с использованием метода двойной записи корреспондирующих бухгалтерских счетов;

- простой бухучет упрощенного типа – ведется книга учета хозяйственной деятельности без соблюдения принципа двойной записи.

Объект налогообложения ЕНВД

Вмененный налог относится к типам налоговых платежей, которые определяются на основе совокупных стоимостных показателей деятельности субъекта предпринимательства. Базой для обложения налогом является не значение фактической прибыли, а величина вмененной доходности, определяемой государственными структурами. Уровень потенциального дохода определяется госорганами с учетом комплекса факторов:

- направление бизнес-деятельности;

- региональная специфика работы в выбранном целевом сегменте;

- покупательская способность населения в районе;

- востребованность предлагаемого товара или услуг;

- прогнозируемая численность привлекаемого наемного персонала;

- площадь эксплуатируемых торговых объектов и их тип;

- другие физические показатели деятельности.

Расчет налогового обязательства

Вычисление суммы налога производится по единой формуле:

Уровень базовой доходности в рублях * Значение физического показателя * К1 * К2.

Первые два параметра напрямую зависят от выбранной сферы деятельности. К1 – коэффициент, при помощи которого осуществляется корректировка налоговых обязательств на уровень инфляции. В период с 2015 по 2017 годы его значение было заморожено, с января 2018 года показатель был увеличен до 1,868. Этот коэффициент утверждается каждый год Минэкономразвития.

Коэффициентный показатель К2 относится к сфере полномочий региональных властей. Субъекты РФ своими правовыми актами устанавливают индивидуальное значение этого параметра по разным видам деятельности. Узнать действующие ставки К2 можно на сайте ФНС в разделе ЕНВД в категории региональных особенностей.

Налоговые обязательства по ЕНВД рассчитываются поквартально. Погашение налога осуществляется раз в три месяца. С этой же периодичностью составляется налоговая отчетность. Форма декларации утверждена Минфином в Приказе от 04.07.2014 г. № ММВ-7-3/353@. Срок сдачи документа установлен на 20 число в месяце, который следует за отчетным кварталом. Уплата отраженных в декларации обязательств производится до 25 числа.

«За» и «против» перехода на ЕНВД

Положительными сторонами вмененки является прогнозируемость налоговых обязательств с максимальной точностью. Предприниматель заранее знает, сколько ему надо будет заплатить, все параметры, участвующие в расчетах, зафиксированы минимум на год. Особенностью этого спецрежима является то, что при фактическом росте прибыли уровень налоговой нагрузки остается неизменным. К плюсам ЕНВД можно отнести:

- освобождение от ряда налогов;

- возможность быстрого перехода на спецрежим;

- налогоплательщик в заявительном порядке может вернуться на ОСНО;

- в числе привилегий – упрощенное ведение бухгалтерского учета;

- предпринимателям и юридическим лицам предоставлено право уменьшать размер налоговых обязательств за счет перечисленных в бюджет страховых взносов.

Негативным фактором может выступать то, что при сокращении выручки величина налогового обязательства не корректируется. За налогоплательщиком сохраняется обязательство по начислению и уплате транспортного, земельного, имущественного налога (по некоторым группам объектов собственности). Не предусмотрено освобождение от расчета страховых взносов по заработкам персонала. По всем уплачиваемым налогам необходимо на общих основаниях подавать отчетность в налоговую инспекцию.

Также см. “Уменьшение ЕНВД на страховые взносы“.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

ЕНВД в 2018 году для ИП

Действующее законодательство Российской Федерации позволяет отдельным типам предприятий и категориям индивидуальных предпринимателей (далее ‒ ИП) платить Единый налог на вмененный доход (далее – ЕНВД). Это дает возможность упростить порядок налогообложения, достаточно оптимизирует систему ведения бухгалтерской отчетности и прочее. Но в последнее время множество компаний и ИП заявляют о неудобности использования ЕНВД. Такая же позиция и со стороны самого государства. Именно поэтому его отмена стала одной из самых актуальных и наиболее часто обсуждаемых среди представителей бизнес-среды. Чего ожидать в 2018 году, особенно интересует ИП на ЕНВД.

Что такое ЕНВД

Это добровольный режим налогообложения отдельных видов предпринимательской деятельности. Может применяться для:

- индивидуальных предпринимателей;

- юридических лиц.

Следует отметить, что в нынешнем законодательстве закреплен перечень тех, к кому может применяться ЕНВД.

- Вся розничная торговля.

- Услуги бытовые (все, которые предоставляются физическим особам) и ветеринарные.

- Система общественного питания (от переносных лотков до ресторанов).

- Изготовление, распространение и размещение рекламной продукции.

- Арендная плата за сдачу объектов гостиничного бизнеса или торговых помещений по договору.

- Пассажиро- и грузоперевозки с помощью собственного или арендованного транспорта.

- Услуги станций технического обслуживания автомобилей (СТО), автостоянок, парковок и моек.

Интересно! Главные преимущества этого налога заключаются в том, что он не привязывается к фактическим размерам доходов предпринимателя, а выводится на основании рядовых данных отдельно для каждого вида деятельности.

Отменять ли вмененный доход для ИП

Как действует доход для ИП

Действительно, вопрос об отмене ЕНВД стоял еще в 2016. Тогда эти законопроекты не имели нужной поддержки и их отложили на рассмотрение через 2 года. Соответственно, именно сейчас большинство индивидуальных предпринимателей, а также коммерческих организаций, которые пользовались этим особым налогообложением, интересуются, что же будет с ИП на ЕНВД в 2018 году, поскольку время на исходе.

Большинство специалистов утверждает, что правительство на сегодняшний день не заинтересовано в едином налоге. В первую очередь, потому что при его введении актуальной проблемой было наличие огромного количества теневого бизнеса, и именно такие условия налогообложения позволяли получить хоть какую-то часть от него. В связи с этим было принято решение максимально упростить фискальные поборы.

Благодаря современной работе налоговой службы, полномочиям и функциям систем контроля стало совсем невыгодно давать ИП на ЕНВД в 2018 году уходить от больших поборов, поэтому возникла идея проведения реформ.

Какие изменения возможны

По предварительным данным, правительство государства хочет внести отдельные коррективы в современной системе налогообложения в ближайшем будущем. Представлено уже отдельные наработки по поводу обновления и особенностей реализации новой стратегии позитивного социально-экономического развития страны. С проектом можно ознакомиться на сайте regulation.gov.ru/projects.

Главными инновациями реформы можно назвать нижеследующие изменения.

- Переход на онлайн-кассы. Альтернативой квитанциям или бланкам строгой отчетности станут интернет-кассы с собственными электронными чеками и автоматической подачей в налоговую службу. Плюсы этого нововведения – отличный доступ к информации, прозрачность доходов и сравнительная легкость отчетов. Но есть очень большие минусы – первым делом, это касается доступа к интернету, что достаточно проблематично для многих населенных пунктов.

- Обязательное применение контрольно-кассовой техники организациями и ИП независимо от деятельности и местонахождения при проведении денежных операций и расчетов. До сегодняшнего дня многих смущала их немалая стоимость, последующая активация и обслуживание. Теперь этого не удастся избежать.

- Ввод патентов для ИП, которые занимаются розничной торговлей. Он, как прогнозируется, будет существенно уступать ЕНВД, поскольку будет выдаваться только по предоплате; имеются ограничения среднегодовых доходов; нельзя брать на работу больше 15 наемников. Этот документ будет доступен только для ИП и субъектов микробизнеса, а в случае его потери из-за нарушений можно восстанавливать только с нового календарного периода.

Какие изменения возможны

Последние новости гласят, что изменения данного проекта могут затянуться до 2021 года. Правда, это может быть актуально не для всех предпринимателей, а только для тех, которые занимаются предоставлением бытовых услуг. Согласно новому закону, к ним будут также относиться и компании со смежными видами деятельности – парикмахерские салоны, фирмы по ремонту, химчистки и другие.

Итак, скорее всего, с помощью этого законопроекта проведется некоторая дифференциация среди налогоплательщиков, благодаря которой их разделят зависимо от оценки масштабов и типа бизнеса. До сих пор точно неизвестно, что ждет граждан, практикующих другие виды предпринимательской деятельности. Может быть, что «вмененку» для них отменят уже в следующем году.

Мнения специалистов

По мнению экспертов, переход ИП на ЕНВД в 2018 году на новую форму налогообложения приведет к таким изменениям:

- существенно увеличит прозрачность денежных потоков субъектов малого и среднего предпринимательства;

- поможет достигнуть большей экономической эффективности среди малого и среднего предпринимательства;

- позволит рационально пополнять бюджет и поднимет государственную экономику;

- для положительной результативности реформы нужно пересмотреть некоторые моменты, поскольку возможно сокращение числа занятых работников, что негативно может повлиять на занятость населения страны;

- достаточно много ограниченностей;

- новая форма намного справедливее ЕНВД.

последние новости, изменения в расчете единого налога для ИП

Не так давно стало известно, что Единый налог на вмененный доход продолжит свое существование вплоть до 2021 года. Напомним, что бизнес-среда некоторое время находилась в состоянии близком к паническому, ведь правительство всерьез задумалось об отмене ЕНВД в 2018 году. Благо в 2016 году президент России Владимир Путин подписал закон о сохранении данной системы налогообложения, кроме того, ИП опять могут уменьшать налог на произведенные фиксированные взносы.

Инициатива продления ЕНВД исходит от группы депутатов, которые считают, что аннуляция системы с 2018 года создаст дополнительные трудности всем налогоплательщикам, ведь они будут вынуждены переходить на иные способы налогообложения. К основным проблемам парламентарии относят масштабные финансовые потери, а также усложнение процедуры расчета налога.

В частности, депутат Госдумы Андрей Макаров заявил, что ЕНВД является оптимальным и весьма комфортным налогом, которым может пользоваться малый бизнес. Макаров утверждает, что именно правительство должно дать ясные ориентиры бизнесу, чтобы каждый предприниматель понимал — им ничто не угрожает и можно осуществлять в дальнейшем спокойную предпринимательскую деятельность.

Что представляет собой ЕНВД?

Аббревиатура “ЕНВД” расшифровывается как Единый налог на вмененный доход — специальный налоговый режим, используемый фирмами и индивидуальными предпринимателями в отдельных видах своей предпринимательской деятельности. Этот налог способен заменить собой сразу несколько налогов из общей системы налогообложения, в частности, налог на прибыль, налог с доходов физических лиц (для ИП), налог на добавленную стоимость (экспорт в учет не берется), налог на имущество.

Главная “изюминка” ЕНВД заключается в том, что при его расчете не происходит привязка к фактическому доходу компании, а учитываются средние показатели для каждого вида деятельности.

Что касается налоговой ставки по ЕНВД, то она равна 15% от величины вмененного дохода. В тоже время муниципальные власти вправе снижать эту ставку до 7,5%, учитывая категорию налогоплательщиков и вид их основной предпринимательской деятельности.

Отметим, что ЕНВД может быть применен лишь к определенным видам деятельности, таким как ремонт, ТО, ветеринария, бытовые услуги, мойка автомобилей, общественное питание (с ограниченной площадью зала), розничная торговля (площадь торгового зала не должна быть больше 150 м. кв), размещение рекламы на ТС и наружная реклама.

Будущая реформа ЕНВД

Начиная с 2018 года государственные чиновники планируют внести некоторые коррективы в данную систему налогообложения. Уже даже были представлены наработки и мероприятия, связанные с реализацией этих планов, которые в конечном итоге должны позитивно повлиять на развитие социально-экономической сферы страны.

Согласно данным законопроекта, продление этого режима до 2021 года будет актуально не для всех видов предпринимательской деятельности, а лишь для компаний, занимающихся оказанием бытовых услуг. К ним можно отнести:

- парикмахерские салоны;

- салоны по ремонту;

- химчистки и т.д.

Заметим, что все эти организации не имеют права дополнять свой уставной капитал денежными средствами других юридических лиц, если только они не являются взаимосвязанными друг с другом. Получается, то уплата ЕНВД может быть запрещена для тех субъектов, чьи вложенные средства состоят исключительно из доли одного физического лица.

Какова судьба компаний, практикующих другие виды предпринимательской деятельности, пока не известно. Поговаривают, для них “вмененка” будет отменена уже в 2018 году.

к содержанию ↑Как рассчитывается ЕНВД в 2018 году?

Формула исчисление Единого налога на вмененный доход довольно таки проста. Она выглядит следующим образом:

НБ х НС = Сумма налога,

где:

- НБ — налоговая база

- НС — налоговая ставка.

Чтобы рассчитать налоговую базу (сумма вмененного дохода), необходимо применить следующую формулу:

БД х (Ф1+Ф2+Ф3) х К1 х К2 = ВД (база)

где:

- ВД — предполагаемый вмененный доход

- БД — базовая доходность

- Ф — физический показатель бизнеса за определенный период

- К1 — дефлятор для ЕНВД

- К2 — показатель для корректировки БД.

Давайте рассмотрим каждый элемент этой формулы отдельно, чтобы понять их суть.

Базовая доходность представляет собой потенциальную сумму дохода, а именно ту величину денежных средств, которую может получить компания в результате работы за месяц.

Физические показатели для каждого вида предпринимательской деятельности разные. Например, для грузоперевозок учитывается количество автомобильного транспорта, а для перевозки пассажиров — число посадочных мест.

Коэффициенты являются корректировочными параметрами и их устанавливает государство каждый год, причем, в новом году эти коэффициенты выше, нежели в предыдущем.

Чтобы немного снизить нагрузку на налогоплательщиков законодатели намерены отойти от данной практики и сделать К1 фиксированным на несколько лет вперед. Это приведет к тому, что величина налога не будет увеличиваться каждый год.

Что касается К2, то этот показатель для всех ИП разный и должен быть установлен на уровне муниципалитета. По коэффициенту К2 можно определить выгодно ли осуществление той или иной предпринимательской деятельности.

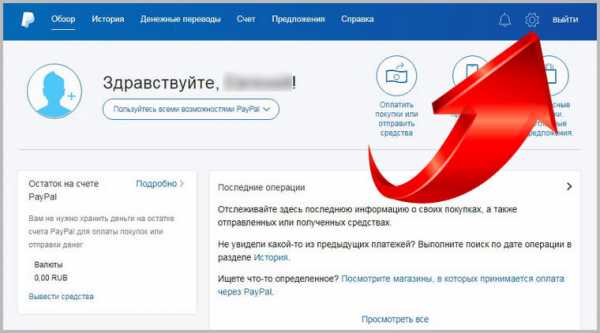

к содержанию ↑Возможный переход на интернет-кассы

В настоящий момент плательщики “вмененки” выписывают всем своим клиентам бланки строгой отчетности либо квитанции. Поговаривают, что уже в 2018 году кассу для ЕНВД можно будет перенести в интернет (так называемые онлайн кассы) — там оформлять электронные чек и передавать данные в органы налоговой службы.

к содержанию ↑Видео-новость

Статья написана специально для сайта “2018 год Собаки”: http://god-2018s.com

Загрузка... Поделитесь с друзьями! Заметили опечатку на сайте? Выделите ее и нажмите Ctrl + Entergod-2018s.com