Что такое маржа в торговле на рынке форекс - простыми словами. Что такое маржа в торговле

Маржа и Маржинальная торговля (что это) - как работает

Большое количество фондовых и биржевых терминов пугает неподготовленных обывателей, заставляя считать биржу темным лесом, куда лучше не соваться. Маржа брокера – одно из таких понятий, навевающее мысли о чем-то сугубо спекулятивном и бессердечном. Между тем, термину «маржа» ближе всего «операционная прибыль», и это – один из самых оправданных в мире финансовых инструментов.

Маржа – это залог за получение несоизмеримо более крупной суммы денег к обороту, отличающаяся внесением на счет кредитора и удерживая им вне зависимости от исхода сделок заемщика. Маржа отличается от наценки тем, что является разницей между ценой реализуемого товара и прибылью, тогда как наценка – разница между себестоимостью и ценой продажи.

Маржинальная торговля

Многие трейдеры слышали о существовании такого понятия, как маржинальная торговля и знают о том, что благодаря этому феномену, доступ на рынки получили многие трейдеры, обладающие небольшим стартовым капиталом. В этой статье мы детально рассматриваем понятие маржинальной торговли, его суть, преимущества и недостатки, а также риски, связанные с этой деятельностью.

Суть маржинальной торговли заключается в том, что трейдер (клиент компании), получает от брокера определенный кредит для покупки активов. При этом, клиент оставляет определенную сумму залога, которая может быть равна минимальному депозиту у брокера или любой сумме, которая превышает его. Собственно, обеспечением кредита и является депозит трейдера.

Важно понимать, что в качестве кредита могут выступать не только денежные средства, но и активы. В таком случае залог от трейдера также обязателен. Зачастую, вместо термина «маржинальная торговля» используется другой термин – «трейдинг с кредитным плечом».

Маржинальная торговля – понятие, которое включает в себя все операции с так называемым кредитным плечом.

Кредитное плечо – представляет собой заимствование денег или прочих активов, выделяемых при покупке и продаже. Брокеры, предоставляющие выход своего клиента на рынок, могут предоставить ему перманентный кредит (маржу) для покупки большего количества активов, чем он может купить.

Кредитное плечо – это соотношение вашего депозита к выделяемому кредиту. Например, плечо 1:100 означает, что брокер при внесении вами депозита выделит вам сумму в 100 раз больше вашего депозита.

Дело в том, что маржинальная торговля это своего рода соглашение и обязанность трейдера закрыть сделку. Кредит возвращается автоматически, когда купленные позиции окажутся реализованы. Данный метод работы хорош тем, что увеличиваются объемы сделки, несмотря на то, что базовый капитал невелик. Ниже мы поговорим о том, откуда брокеры берут средства на предоставление плеча, а пока посмотрите видео урок про маржу и маржинальную торговлю:

Видео: Что такое маржа и кредитное плечо

Предпосылки появления маржинальной торговли

Торговля на фондовом рынке происходит в основном без использования кредитного плеча. Дело в том, что стоимость акций делает их доступными для большинства трейдеров. Тем не менее, для того, чтобы получать существенный доход от торговли на фондовом рынке, необходимо иметь большой депозит.

Что касается Форекс, здесь работа без кредитного плеча невозможна.

Дело в том, что минимальный размер позиции на этом рынке составляет от 100 000 евро. Для частных трейдеров такая сумма оказывается неподъемной. Именно по этой причине в свое время и появилась маржинальная торговля.

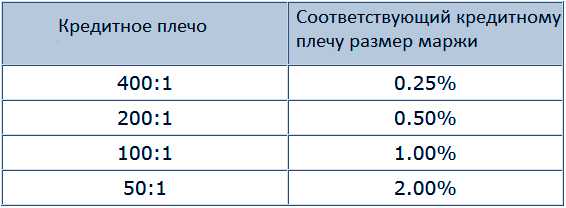

Кредитное плечо различается своими размерами. К примеру, некоторые брокеры предлагают кредитование в размере 1 к 25 (то есть на каждый доллар трейдера предлагается 25 долларов брокера). Многие западные регуляторы (да и азиатские тоже) запрещают подконтрольным брокерам повышать кредитное плечо и устанавливают его предел. Мы не с проста указали в качестве примера именно 1:25. Такое кредитное плечо является максимальным во многих странах.

Маржинальная торговля – это достаточно интересное и выгодное изобретение как для брокеров, так и для трейдеров.

Основные операции с кредитным плечом

Воспользовавшись кредитным плечом, вы можете совершать сделки как на повышение актива, так и на понижение.

Воспользовавшись кредитным плечом, вы можете совершать сделки как на повышение актива, так и на понижение.

При открытии длинной позиции (покупке), брокер предоставляет трейдеру определенный кредит (в соответствии с размером кредитного плеча). При этом, часть средств инвестирует сам трейдер (брокер дополняет необходимый объем для открытия позиции). То же самое касается и такой операции, как короткая позиция (продажа).

Кстати, что касается продажи, на рынке Форекс она условна, как отдельная операция. На самом деле, продажи на Форекс нет. Дело в том, что там идет торговля валютными парами.

- Если вы покупаете, к примеру, такой актив, как EUR/USD, вы приобретаете определенный объем евро за определенную сумму долларов США в соответствии с текущим курсом.

- Когда вы продаете валютную пару EUR/USD, на самом деле, вы совершаете обратную операцию. То есть вы покупаете определенный объем долларов США за определенную сумму евро в соответствии с текущим курсом.

Маржинальная торговля на фондовом рынке

Кредитные требования во многом определяются мобильностью инструментов, предполагающей возможность оплаты в срок краткосрочного займа, способности превращения их в деньги. Оценка производится с помощью коэффициента абсолютной ликвидности (достаточность наиболее ликвидных активов, для быстрого расчета по текущему кредиту, «моментальная» платежеспособность) и коэффициента покрытия (текущие активы, сопоставленные с условиями краткосрочных обязательств).

После проведения сделки, трейдер уже оказывается лишен способности самостоятельно управлять инструментами и приобретенными от их движения деньгами и отдает маржу брокерской компании. Риск-менеджер компании делает прогнозирование и наблюдает за текущими инструментами, включенными в портфель трейдера. При условии, когда потери оказываются слишком велики (1/2 маржи), он может обратиться к торговцу, чтобы тот передал в залог большее количество денежных средств. Эта операция называется «маржин-колл», то есть,требование о марже. Если средств не поступит, а убыток будет увеличиваться, брокер вправе закрыть позицию без поручения клиента. После закрытия позиции вычисляется разница между уровнем покупки и уровнем продажи, высвобождается залоговая сума денежных средств плюс результат проведенной операции. При положительном результате торговец получит обратно средств на сумму прибыли больше, чем отдал в залог, при отрицательном вернется лишь остаток, либо от залога ничего не останется.

Трейдер не имеет возможности воспрепятствовать закрытию позиций брокером, учитывается только его право подать поручение на покупку или продажу, чего достаточно для проведения сделок.

Пример маржинальной торговли на Форексе

Предположим, трейдер спрогнозировал рост курса евро. Он решает купить валютную пару EUR/USD. Для того, чтобы сделать это, необходимо вложить в сделку 100 000 долларов США. Естественно, для рядового трейдера такая сумма неподъемна. На помощь приходит дилинговый центр, который предоставляет кредитное плечо.

- Если депозит трейдера составляет 200 долларов США, ему для покупки лота необходимо взять плечо размером 1:500. Для покупки 0,1 лота достаточно кредитного плеча в 1:50 при том же депозите.

С одной стороны, маржинальная торговля дает возможность широкому кругу трейдеров получить доступ на финансовые рынки. И это несомненный плюс. Но с другой стороны, этот вид кредитования брокером несет в себе определенные риски, например ситуацию – Маржин Колл.

В чем заключается основной риск маржинальной торговли? Несмотря на то, что брокеры и дилинговые центры кредитуют трейдеров на значительные суммы, они не склонны терять свои деньги. Соответственно, при открытии позиции и движении рынка против прогноза, вся полнота рисков возлагается исключительно на средства трейдера, в то время как средства брокера остаются «замороженными» в сделке.

Лучшие FOREX брокеры

- Альпари

- Forex Club

- FinmaxFX

Лидер по количеству клиентов и объему торгов в России – брокер Альпари. Компания развивает не только рынок Форекс, но и инвестиционные возможности, например вложения в трейдеров, в доверительное управление, золотые монеты и ценные бумаги. На сайте есть огромная обучающая база, ежедневная аналитика, финансовые календари, вэбинары и другое. Альпари имеет лицензию ЦБ РФ. С 1998 года брокер получил множество заслуженных наград и имеет международное признание.

Официальный сайт: Альпари

Старейший Форекс брокер Forex Club предлагает самую огромную обучающую базу, академию и различные курсы. Брокер работает более 20 лет, поставщиками ликвидности которого являются крупнейшие банки как Barclays, JPMorganChase, HSBС и другие. Кроме этого брокер предлагает на своей открытой и профессиональной торговой платформе Libertex торговлю акциями, фондовыми индексами, товарами, энергоресурсами, криптовалютами и др.

Таким образом вы можете заработать не только на валютных парах, но и на самых известных ценных бумагах и других активах.

Официальный сайт: Forex Club

Форекс брокер FinmaxFX обладает очень широким функционалом и огромным списком активов, включая акции, энергоносители, фьючерсы, товары и другие. Всего более 500 активов. Ежедневно проводятся бесплатные вебинары и предоставляется последняя аналитика. 0% комиссий на вывод, кредитное плечо до 1:300, брокер работает со всеми платежными системами, включая банковские переводы.

Официальный сайт: FinmaxFX

Кухни и тайны кредитного плеча

Какое кредитное плечо может позволить себе брокер и что является нормой? Эти вопросы вполне нормальны, так как разнообразие велико, некоторые предоставляют плечо 1:3, а кто-то 1:1000.

Всякая логика и здравый смысл говорят что настоящее плечо не может быть большим и на фондовом рынке оно в среднем не бывает более 1:25. Сейчас практически все брокеры предлагают кредитное плечо от 1:100 до 1:500. Но чем больше ваш депозит, тем меньшее кредитное плечо может дать брокер. В этом случае можно предположить, что брокер не выводит на рынок только самых мелких трейдеров и в целом возможно для этого нет необходимости, особенно когда сумма сделки всего 10 долларов. Поэтому кредитное плечо выдается “виртуальное” и сам брокер ни чем не рискует и не должен обеспечивать эту сумму. Для трейдера же сохраняются все реальные условия рынка и работы. Если говорить о крупных клиентах с депозитами свыше 30 тыс. долларов, плечо уже сокращается.

Если задавать такие вопросы в брокерских компаниях, то консультанты будут отвечать шаблонами, так как по сути это некоторая тайна самого брокера, секрет фирмы – от куда она берет деньги, с кем работает и какой процент имеет.

Мы предположим два варианта возникновения сумм для кедитного плеча.

1) Ваш брокер простая кухня, и основываясь на том что трейдеры чаще теряют чем зарабатывают, или на том что чем больше плечо, тем быстрее клиент сольет депозит, или на том что, если первые два “Если” не сработают, можно помочь клиенту слиться с помощью нехитрых дилерских инструментов, ну или просто не платить сильно удачливым парням, просто предоставляет вам это плечо от себя. То есть, умножает ваши деньги на 500. В этом случае, вы получаете виртуальные деньги, и хорошо бы понимать что и ваш депозит в такой конторе тоже уже достаточно виртуальный.

2) Ваш брокер реально выводит вас с таким плечом в рынок, то есть, на ликвидити провайдера(ов). Тут становится интереснее, так как в ритейл- форексе есть плечи до 1:1000 (а может и больше), а ликвидити провайдеры, особенно после пересмотра своих рисков в связи с сюрпризом от швейцарского франка, дают 1:50, ну если очень попросить, 1:100 этим самым ритейл брокерам. И тут тоже есть варианты, например такой: Поскольку брокер открывает у ликвидити провайдера один счет, а не тысячу отдельных счетов для каждого клиента, то и рисками внутри этого одного большого счета брокер занимается сам. То есть, у брокера 100 клиентов по 1000$, а у ликвидити провайдера, исходя из такого клиентского пула, у него один счет 100000$ (100*1000$), активных клиентов из этой сотни- человек 20, а остальные, по статистике, просто положили деньги и забыли про них. Это уже дает возможность в моменте торговать оставшимся активным трейдерам с плечом 1:500, просто пользуясь обеспечением, свободным на счете брокера. Ну, и к этому можете добавить что 10 из наших 20 активных не берут плечо больше чем 1:50, так как они консервативны, и у нас получится еще немного свободного обеспечения для свободы маневра. Плюс к тому, у брокера обычно есть еще немного своих денег на счете ликвидити провайдера, на всякий случай, особенно, когда брокер только открылся. Вот упрощенная модель что и откуда берется.

Брокер может открыть кредитную линию у своих поставщиков ликвидности, то есть брокер как бы берёт у них беспроцентный кредит под счета своих клиентов. Это один из способов получения средств под кредитное плечо. Как раз из-за этого и закрылся Альпари UK, не смог расплатиться с поставщиками по кредитам когда упал швейцарский франк и сделки оказались в убытке.

Брокер может открыть кредитную линию у своих поставщиков ликвидности, то есть брокер как бы берёт у них беспроцентный кредит под счета своих клиентов. Это один из способов получения средств под кредитное плечо. Как раз из-за этого и закрылся Альпари UK, не смог расплатиться с поставщиками по кредитам когда упал швейцарский франк и сделки оказались в убытке.

Откуда же ликвидити провайдер берет это плечо 1:100?

Эти плечи предоставляет ликвидити провайдеру прайм брокер, через которого ЛП рассчитывается с поставщиками ликвидности (конечными контрагентами по сделкам) и делает это за счет собственных средств и специфики схемы расчетов по сделкам. Размер плеча диктуется тем, что бы при определенной волатильности и ликвидности рынка ваши сделки успели закрыться по стоп-ауту не переходя отметку “0”, то есть, не вгоняя брокера в долги перед ликвидити провайдером. А если даже брокер и окажется должен ликвидити провайдеру, то тут нечего переживать, так как брокер обязан из собственных средств погасить такую задолженность (Или не погасить, как мы видели с тем же франком).

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter, и мы её обязательно исправим! Огромное спасибо вам за помощь, это очень важно для нас и наших читателей!

equity.today

Что такое маржа на Форекс? Как рассчитать по формуле свободную маржу (free margin) в торговле на бирже

Что такое маржа на Форекс? Этим вопросом сегодня задаются многие начинающие трейдеры валютного рынка. Представьте, что обычные объемы сделок в межбанковских операциях составляют не менее 10 млн. долларов.

При этом совершенно ясно и понятно, что частным инвесторам (в подавляющем большинстве), такие размеры сделок попросту не доступны. Поэтому и возникла такая услуга, как маржинальная торговля. Но давайте все по порядку.

Что такое маржа на Форекс и для чего она нужна непосредственно в торговле?

В большинстве стран, как мелкие так и средние инвесторы, имеют выход на валютный рынок с использованием для своих операций сумм, не превышающих и 2 тыс. долларов США.

Возможно это потому, что ДЦ предоставляют клиентам кредитные линии, так называемые «дилинговые рычаги», которые известны еще как «кредитное плечо». При этом данные суммы могут в разы превышать сумму текущего депозита.

Брокеры, предоставляющие услугу маржинальной торговли, требуют от трейдеров внесения определенных залоговых депозитов, этим самым позволяя своим клиентам совершать валютные операции на суммы, иногда превышающие непосредственно сам депозит в 100 и даже 200 раз. Весь риск потерь при этом возлагается на трейдеров, а депозиты служат обеспечением страховки брокеров.

Такая система торговли, (посредством брокерской или дилерской компании) с предоставлением трейдеру кредитного плеча, называется «маржинальной торговлей», (если хотите — margin trading).

Так мы плавно подошли к ответу на вопрос: — «Что такое «маржа» на Форекс?».

Видео. Маржинальная торговля, основные моменты

Маржа является депозитом, требуемым для поддержания открытых трейдером позиций. Она не является комиссионными либо непосредственно издержками по сделкам – это попросту часть средств на счете трейдера, которые отложены для использования в роли гарантийного депозита. Требуемая на лот маржа, является определенным процентом от обусловленного объема сделок, плюс небольшая надбавка. Надбавку прибавляют, чтобы смягчить дневные/недельные рыночные колебания.

В торговых терминалах «MetaTrader 4» значения маржи для всех ранее открытых позиций отображен в информационной строке по вашему счету. Увидеть его вы можете в пункте «Залог».

Суть маржинальной торговли из расчета на прибыль

Что такое маржа, мы ответили. Теперь давайте разберем, в чем заключается суть маржи. Если говорить просто, то суть маржи или маржинальной торговли сведена к следующему:

Инвесторы, размещая свой залоговый капитал, получают возможность управлять так называемыми целевыми кредитами, в дальнейшем выделяемыми под залог и при этом гарантировать своему депозиту, всевозможные потери по некоторым из открытых валютных позиций. Осуществлять выход на рынок Форекс, трейдеры могут исключительно через посредников. Эти организации брокерские или дилерские компании предоставляют им каналы связи (телефонные/компьютерные), дают котировки валют, а также предоставляют услуги по совершению торговых операций.

Как известно, в отличие от операций с валютой, которые связаны с реальными объемами или реальными поставками денег, участники рынка Forex, в особенности те, кто обладает небольшими капиталами, применяют метод торговли со страховыми депозитами, т.е. рычаговую или маржинальную торговлю (leverage trade либо margin trade).

При использовании маржинальной торговли каждая из операций обязательно будет иметь ДВА этапа, т.е. продажа/покупка по одной цене, после этого обязательная продажа/покупка этой валюты по другой цене, либо по той же самой.

Первый этап принято называть открытием позиций, а второй – закрытием. Когда позиция открывается, то реальных поставок валюты трейдеры не получают, но при этом вносят страховые депозиты, служащие компенсационной гарантией в случае убытков. После того как позиции будут закрыты, страховые депозиты возвращаются, и после этого проводится расчет либо прибыли, либо потерь.

В случаях возникновения убытков дилинговых компаний от определенных операций, перед инвесторами возникают обязательства в размере данных убытков, покрытие которых производится из залоговых депозитов. В ситуации противоположной – инвестор получает прибыль, то у дилинговой компании возникает обязательство перед инвестором, при этом прибыль будет зачислена на залоговый депозит трейдера.

Так как операции во время маржинальной торговли в обязательном порядке состоит из двух этапов (открытие/закрытие позиций), то прогнозируя усиление (удорожание), к примеру, Евро в отношении доллара, мы желаем приобрести за американскую валюту более дешевую европейскую, чтобы впоследствии продать ее, когда она снова станет дороже.

Зачем вообще торговать на Forex, используя маржу?

Торговля с использованием кредитного плеча, или торговля с маржей является преимуществом, предоставляемым своим клиентам всеми работающими на валютном рынке Форекс брокерскими фирмами. Такой вид торговли дает возможность совершать сделки, которые требуют большего количества средств, чем трейдеры имеют на своих счетах.

Как видите, в приведенном примере 1 млн. долларов США приобрели, открыв длинную позицию по USD/JPY, при кредитном плече 20:1 и остатком на счете 50 тыс. долларов США.

Но при этом необходимо отметить, что маржинальная торговля имеет возможность влиять на ваши позиции не только положительно, т.к. может, как увеличить прибыль, так и вывести вас в огромные убытки.

Маржинальная торговля. Как извлечь пользу по максимуму?

Имея большую покупательную способность, вы можете повысить свои доходы с меньшими затратами наличности. Но при этом маржа способна как повысить потенциальный доход , так и привести к убыткам.

Рассмотрим гипотетический пример:

На своем счете для сделок с маржей, Вы имеете баланс USD 5 000$, и решаете, что эта валюта по отношению к CHF (швейцарский франк) недооценена. Вам следует продать франки и одновременно приобрести доллары, а затем ждать, когда курс обмена начнет увеличиваться.

Предположим, что текущие цены Bid/Ask для валютной пары USD/CHF будут равны 1,6322/1,6327 (иначе сказать, за 1 $ мы сможем взять 1,6327 франков, либо же продать его по 1,6322). Предположительное кредитное плечо или маржа 1% или 100:1. Вы производите открытие позиции – покупаете 1 лот (приобретете 100.000 $ США и продаете по кредиту 100:1 163,270 франков.

Итого, Ваш баланс счета составляет $4000 (5000—1000). Вам везет, и ваши предположения сбываются – USD/CHF возрастает до 1,6435/16640.

Сейчас Вы уже можете продать свой $1 за 1,6435 либо купить его за 1,6640CHF. У вас открыта короткая позиция по CHF и длинная по USD, другими словами количество приобретенных вами долларов больше, чем швейцарских франков. Чтобы получить прибыль вам необходимо продавать доллары и обратно покупать франки. Вы закрываете позицию, т.е. продаете 1 лот (это 100.000 USD и приобретение 164,350 CHF). Вы заплатили (продали) 164,350 франка и Ваша прибыль = 1080 CHF.

Чтобы рассчитать свою прибыль или убытки в американской валюте, следует просто разделить 1080 на курс валют USD/CHF = 1,6435. Получается, что ваша чистая прибыль по этим торгам составила $657,13.

Свободная маржа (eng. Free margin), как рассчитать ее с помощью формулы?

Помимо обычной маржи на рынке Форекс существует такое понятие, как свободная маржа (если хотите: free margin). Что же такое свободная маржа, и как ее можно рассчитать?

Свободная маржа — это свободные деньги, имеющиеся на торговых счетах трейдеров, которые не обременены таким понятием как залог под открытие позиций.

Другими словами свободная маржа является средствами, которыми биржевые спекулянты пользуются для удержания иных позиций.

Свободную маржу можно рассчитать воспользовавшись формулой:

СМ = ТД–HMгде, ТД – будет текущим состоянием личного депозита,

HM – необходимая маржа, чтобы открыть нужные позиции,

и СМ – собственно сама свободная маржа.

Вышеупомянутая, свободная маржа применяется в качестве показателя для определения количества открываемых сделок, которые трейдеры могут осуществить на текущий момент.

Подводя итог скажем, что маржинальная торговля на сегодняшний день популярнейший метод торговли среди игроков рынка Форекс, благодаря возможности использовать левередж (плечо Форекс), что соответственно, при правильно выбранной стратегии повышает шансы на получение прибыли.

Что такое маржа на Форекс

infofx.ru

Что такое маржа в торговле?

В современном мире, да и собственно всегда, торговля играла важную роль в развитии общества человека, являясь при этом неким двигателем прогресса. Однако когда начинаешь разбираться в биржевой торговле, то человеку, который не владеет базовой экономической терминологией тяжеловато понять все с первого раза. Но радует то, что вовсе необязательно знать абсолютно все экономические тонкости, достаточно лишь ориентироваться в основных понятиях и этого будет достаточно для общего понимания происходящего. Во время знакомства с торговлей на фондовом рынке одним из тяжелых понятий для меня было определение слова “маржа”, и как его следует понимать в торговле ценными бумагами.

В современном мире, да и собственно всегда, торговля играла важную роль в развитии общества человека, являясь при этом неким двигателем прогресса. Однако когда начинаешь разбираться в биржевой торговле, то человеку, который не владеет базовой экономической терминологией тяжеловато понять все с первого раза. Но радует то, что вовсе необязательно знать абсолютно все экономические тонкости, достаточно лишь ориентироваться в основных понятиях и этого будет достаточно для общего понимания происходящего. Во время знакомства с торговлей на фондовом рынке одним из тяжелых понятий для меня было определение слова “маржа”, и как его следует понимать в торговле ценными бумагами. Маржинальная торговля

Маржа в торговле тесно связана с таким понятием как “кредитное плечо”, но о последнем речь пойдет немного позже. Раньше я считал что маржу следует расценивать, как некую "плату" со стороны трейдера, для того чтобы заключать сделки на рынке ценных бумаг. Но в действительности это не так, маржа в торговле – это не плата за сделку, а некий залог, под который во временное пользование выдается сумма, необходимая для совершения сделок на финансовом рынке.. Все прекрасно должны понимать, что для того, чтобы торговать, к примеру на фондовом рынке ценных бумаг, необходима не маленькая сумма денег. Давайте разберем пример: Допустим на счету у нас имеется в наличии сумма в размере 1000$ и мы решили попробовать свои силы на рынке ценных бумаг. Мы открыли счет у добросовестного брокера, получили плечо 1:10 и отобрали бумаги для торговли. Далее мы видим акцию стоимостью в 45.50$, где появился сигнал войти в позицию. Минимальный объем для совершения торговой операции на фондовом рынке составляет 1 лот, т.е. 100 акций. Т.к. 1 акцию мы можем купить за 45.50$, то не трудно посчитать, что за 100 акций мы должны будем отдать в качестве маржи 4550$. Мы помним, что брокер предоставил нам кредитное плечо 1:10, и у нас в распоряжении есть 10000$. Поэтому мы сможем совершить торговую операцию с данной акцией. Но необходимо также понимать, что в качестве маржи мы должны отдать лишь десятую часть необходимых средств со своего депозита, т.е. 455$. Остальную необходимую часть как кредит предоставляет сам брокер. Допустим акция выросла до цены 46.20$. У нас потенциальная прибыль составляет 70$. И после того как позиция будет покрыта, мы получим нашу прибыль и к нам вернутся наши залоговые средства. При маржинально торговле у нас есть хорошая возможность получить не малую прибыль при небольших первоначальных инвестициях. Проще говоря, маржинальная торговля не предполагает фактическую покупку ценных бумаг, например акций. Речь идет об инвестировании определенного количества денег (через брокера) в ожидании, что трейдер заработает ту же прибыль, что и при покупке финансового инструмента, не делая больших инвестиций.

Маржа в торговле тесно связана с таким понятием как “кредитное плечо”, но о последнем речь пойдет немного позже. Раньше я считал что маржу следует расценивать, как некую "плату" со стороны трейдера, для того чтобы заключать сделки на рынке ценных бумаг. Но в действительности это не так, маржа в торговле – это не плата за сделку, а некий залог, под который во временное пользование выдается сумма, необходимая для совершения сделок на финансовом рынке.. Все прекрасно должны понимать, что для того, чтобы торговать, к примеру на фондовом рынке ценных бумаг, необходима не маленькая сумма денег. Давайте разберем пример: Допустим на счету у нас имеется в наличии сумма в размере 1000$ и мы решили попробовать свои силы на рынке ценных бумаг. Мы открыли счет у добросовестного брокера, получили плечо 1:10 и отобрали бумаги для торговли. Далее мы видим акцию стоимостью в 45.50$, где появился сигнал войти в позицию. Минимальный объем для совершения торговой операции на фондовом рынке составляет 1 лот, т.е. 100 акций. Т.к. 1 акцию мы можем купить за 45.50$, то не трудно посчитать, что за 100 акций мы должны будем отдать в качестве маржи 4550$. Мы помним, что брокер предоставил нам кредитное плечо 1:10, и у нас в распоряжении есть 10000$. Поэтому мы сможем совершить торговую операцию с данной акцией. Но необходимо также понимать, что в качестве маржи мы должны отдать лишь десятую часть необходимых средств со своего депозита, т.е. 455$. Остальную необходимую часть как кредит предоставляет сам брокер. Допустим акция выросла до цены 46.20$. У нас потенциальная прибыль составляет 70$. И после того как позиция будет покрыта, мы получим нашу прибыль и к нам вернутся наши залоговые средства. При маржинально торговле у нас есть хорошая возможность получить не малую прибыль при небольших первоначальных инвестициях. Проще говоря, маржинальная торговля не предполагает фактическую покупку ценных бумаг, например акций. Речь идет об инвестировании определенного количества денег (через брокера) в ожидании, что трейдер заработает ту же прибыль, что и при покупке финансового инструмента, не делая больших инвестиций. Маржа в торговле и кредитное плечо

Как уже было сказано, но и также наглядно продемонстрировано ранее в примере понятие кредитного плеча тесно связано с маржей. Кредитное плечо позволяет трейдеру управлять сделками с большим объемом с помощью заемных средств. Важно подчеркнуть, что использование кредитного плеча может значительно увеличить как прибыль трейдера, так и его убытки. Таким образом, нужно понимать, что кредитное плечо надо применять разумно и держать его под своим контролем. В любом случае каждый, кто заинтересовался торговлей на финансовых рынках, обязательно должен разобраться в таких понятиях, как маржа в торговле и торговое плечо. Ведь знание особенностей этих понятий очень поможет новичкам. Необходимо также хорошо понимать, какие условия в отношении маржи предъявляет сам брокер, как с ними придется работать и на что нужно будет рассчитывать в будущем.

Как уже было сказано, но и также наглядно продемонстрировано ранее в примере понятие кредитного плеча тесно связано с маржей. Кредитное плечо позволяет трейдеру управлять сделками с большим объемом с помощью заемных средств. Важно подчеркнуть, что использование кредитного плеча может значительно увеличить как прибыль трейдера, так и его убытки. Таким образом, нужно понимать, что кредитное плечо надо применять разумно и держать его под своим контролем. В любом случае каждый, кто заинтересовался торговлей на финансовых рынках, обязательно должен разобраться в таких понятиях, как маржа в торговле и торговое плечо. Ведь знание особенностей этих понятий очень поможет новичкам. Необходимо также хорошо понимать, какие условия в отношении маржи предъявляет сам брокер, как с ними придется работать и на что нужно будет рассчитывать в будущем.utmagazine.ru

Что такое наценка в торговле и чем она отличается от маржи?

Ситуация в российской экономике складывается так, что обладать хотя бы базовым багажом знаний в экономической сфере должно большинство наших сограждан. К примеру, известно ли вам, что такое наценка и чем она отличается от маржи в бизнесе? Если вы ещё не разобрались в этом вопросе, то давайте изучать его вместе.

К примеру, известно ли вам, что такое наценка и чем она отличается от маржи в бизнесе? Если вы ещё не разобрались в этом вопросе, то давайте изучать его вместе.

Что представляет собой маржа?

Коммерческой маржой принято называть остаток, который образуется от продажной цены товара за вычетом его себестоимости. Маржа может иметь денежное выражение, как прибыль с единицы товара, или показываться как процент отпускной цены.

Её размер рассчитывается ежеквартально, так как нередко сезонность спроса оказывает влияние на этот показатель. Если товар не относится к сезонным, а компания, его производящая, занимает стабильное место в своей рыночной нише, достаточно будет рассчитать маржу по окончании финансового года.

Маржа – это прибыльность товара. Это показатель, который демонстрирует, насколько выгодно его производить и продавать. Ориентируясь на маржу, предприниматели определяют размеры возможного прироста продаж, т.е. увеличения производства, и перспективу повышения либо снижения отпускной цены. Большая маржа говорит о выгодности производства и/или продажи, а также демонстрирует выгоду товарооборота с каждого вложенного рубля.

Что такое наценка?

Выставляя закупленный на оптовой базе или непосредственно у производителя товар на продажу, предприниматель обязательно добавляет к его закупочной стоимости наценку. Именно она формирует доход торгового предприятия, которое фактически живёт за счёт разницы между оптовой закупкой и розничной продажей. Из наценки покрываются затраты на транспортировку товара, его хранение, содержание торговой точки и др. Размер наценки определяется многими факторами, но наиболее важными из них являются состояние рынка, уровень спроса на этот товар, его качество и другие потребительские свойства. При этом важно исходить не только из перспектив продаж конкретного товара, но и из позиции, которую предприятие занимает на рынке.

Размер наценки определяется многими факторами, но наиболее важными из них являются состояние рынка, уровень спроса на этот товар, его качество и другие потребительские свойства. При этом важно исходить не только из перспектив продаж конкретного товара, но и из позиции, которую предприятие занимает на рынке.

Хороший предприниматель учитывает не только свою возможную прибыль, но и позиции конкурентов, стараясь предложить покупателю лучшие условия для приобретения своего товара. Для коммерческого предприятия размер наценки – стратегический вопрос.

Правильно установленная наценка позволит покрыть все текущие расходы и остаться с прибылью, а также привлечь покупателей или закрепить в их памяти свою торговую точку как место, где покупать выгодно/удобно/интересно и т.д. С её помощью удерживается баланс между оптимальной ценой и объёмом продаж.

Основные отличия наценки от маржи

1. Сущностное отличие: маржа показывает размер дохода, который остаётся в распоряжении предпринимателя после выплаты всех расходов, тогда как наценка – это надбавка, которую приплюсовывают к закупочной цене, чтобы сформировать цену продажи товара. Получается, что маржа показывает чистый доход от реализации продукта, а наценка – «грязный», из которого ещё не вычтены накладные расходы.

2. Долевой объём. Исходя из методик расчёта обоих показателей, маржа никогда не может быть равной или превысить 100%, тогда как наценка не имеет этих ограничений. 3. База для расчётов. За основу расчёта маржи берётся доход предприятия, тогда как в основе расчёта наценки лежит его себестоимость (закупочная цена).

3. База для расчётов. За основу расчёта маржи берётся доход предприятия, тогда как в основе расчёта наценки лежит его себестоимость (закупочная цена).

4. Соотношение показателей. Наценка всегда превышает маржу, но в то же время с увеличением наценки растёт и маржа предпринимателя.

www.mnogo-otvetov.ru

Что такое маржа и Маржин Колл в торговле на Форекс

Здравствуйте, уважаемые читатели блога iklife.ru. Сегодня поговорим о весьма неприятном явлении под названием Маржин Колл, рассмотрим и что такое маржа в торговле. Статья повысит вашу финансовую грамотность и расширит трейдерский лексикон.

Полное руководство по ФорексуОбязательно дочитайте материал до конца, ибо перед заключением я расскажу, как избежать Маржин Колла и часто наступающего после него Стоп Аута.

Маржа и сопутствующие ей финансовые термины

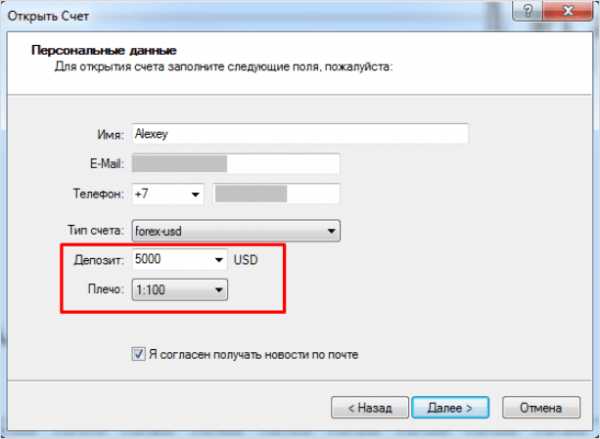

Разберём ситуацию на примере. Я открою новый демо-счёт на пять тысяч долларов с кредитным плечом 1:100, чтобы легче было считать.

Теперь открываю сделку по валютной паре EUR/USD целым лотом. Недавно вышла новость по нонфарму (что это такое, мы уже обсуждали в статье «Фундаментальный анализ рынка Форекс» — заработать на нонфармах можно очень хорошо, так что почитайте), рынок отходит от пережитого стресса, котировки во флэте (а об этом термине речь пойдёт в статье «Что такое тренд и какие существуют типы трендов на Форексе»). Откроюсь на понижение.

Я успешно вошёл в рынок, сделка отобразилась в окне «Терминал». Давайте теперь разбираться с деталями. В графе «Цена» видим значение 1.12680 – это стоимость одного евро, выраженная в долларах.

Если вы ещё не читали статью «Кредитное плечо и лот» — сделайте это прямо сейчас, а потом вернитесь, иначе не вникните вообще никак: нужно знать базовые термины Форекса.

В частности, вы уже должны понимать, что один лот (которым я открылся) – это 100 000 единиц валюты. То есть, если в графе «Объём» указано «1.00», значит, я купил 100 000 евро за доллары.

Евро стоит 1.12680 доллара. Пять знаков после запятой нужны для быстрого подсчёта стоимости целого лота, то есть не одного евро, а купленных ста тысяч.

Умножим цену на 100 000, получим 112 680 долларов – на такую сумму я открыл сделку. «Откуда же взялись эти деньги, если на счёте всего лишь 5 000 долларов?» — спросите вы. «От брокера» — отвечу я.

Брокер дал мне деньги как бы в кредит, потому что, согласно торговым условиям, кредитное плечо на счёте равно 1:100 – я спокойно могу открывать сделки на сумму, которая в сто раз превышает имеющуюся на балансе.

Итак, сделка открыта на 112 680 долларов. Посмотрите на значение маржи – оно равно 1 126.8 – в сто раз меньше суммы сделки. Маржа – это тот залог, который я передал брокеру, та сумма денег (моих уже, кровных, а не брокерских), которую я вложил в валютный рынок с целью заработать.

На балансе 5 000 долларов, 1 126.8 из них я передал брокеру в качестве залога. Сколько осталось? Вычитаем, получаем 3 873.2 – это те средства, которые я по-прежнему могу давать в залог, то есть «Свободная маржа».

Стоп! Но ведь в терминале в графе «Свободная маржа» не 3 873.2, а 3 855.2 – почему? Потому что наша сделка висит в минусе – в графе «Прибыль» значение «-18.00».

Таким образом, чтобы определить, сколько денег я могу давать в залог, мы должны вычесть маржу (уже отданные в залог деньги) из средств, а «Средства» — это баланс плюс прибыль.

По нашей сделке показана «Прибыль» в размере «-18.00», баланс – «5 000 $». Прибавляем к балансу прибыль (а «Прибыль» у нас отрицательная, как видите), получаем 4 982 $ — «Средства». И именно из этих 4 982 $ я должен вычесть свой залог (маржу), чтобы получить свободные средства (или свободную маржу, если быть более точным) в размере 3 855.2 $.

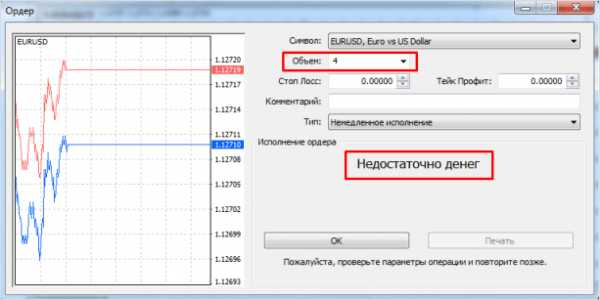

Если маржа составляет 1 126.80, сколько ещё сделок целым лотом я могу открыть (при условии, что цена не изменится)? Разделим 3 855.2 (свободная маржа) на уже имеющуюся маржу, получим 3 лота (там выйдет 3.4 и ещё много чисел после запятой, но нам нужно определить количество целых единиц, поэтому на знаки после запятой не смотрим вообще).

Попробую открыть позицию объёмом 4 лота. Не хватает денежек.

Сейчас евро стоит 1.12719, следовательно, цена целого лота – 112 719 долларов. Плечо 1:100, значит, моих денег требуется в сто раз меньше – 1 127.19 доллара. Мне нужно 4 лота, то есть ровно 4 508.76 доллара (1 127.19*4) – нету столько…

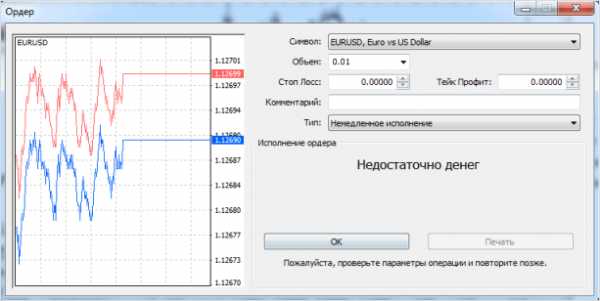

А вот тремя лотами открыться могу.

Свободная маржа теперь равна 403.72 (это значение постоянно меняется – само собой, ибо котировки не стоят на месте). Если один евро стоит 1.12720, то я могу позволить себе купить (пока без плеча) 358 евро (разделим 403.72 на 1.12720, знаки после запятой во внимание не принимаем, ибо одно евро половинками и четвертинками не продаётся). А с плечом 1:100 – 35 800 евро. Разделим 35 800 единиц валюты на размер стандартного лота (100 000), получим 0,358. Стало быть, денег хватит для открытия сделок ещё на 0,35 лота.

Да, забыл сказать про «Уровень». Это отношение средств к марже, умноженное на сто (приведённое в процентах). Если у меня средств, например, 5 100 и маржа 5 100 – значит, я передал все свои деньги в залог. Отдать мне больше нечего. Делю 5 100 (средства) на 5 100 (маржа) – получаю единицу. Умножаю единицу на 100 — получаю 100 %. Если уровень равен 100 процентам или если он ещё меньше – всё, новые сделки открывать не на что.

Явление, когда трейдер больше не может открывать новые сделки, потому что отдал все имеющиеся деньги в залог, получило название «Маржин Колл».

Маржин Колл и Стоп Аут – причины и последствия

Я открыл ещё несколько сделок разными лотами. Уровень теперь – 99.48. Не могу открывать новые сделки даже минимальным лотом.

Я, в общем-то, не очень люблю закрываться в минус, поэтому давайте позакрываю все сделочки, пусть они и на учебном счёте.

Получена прибыль в размере 49.63 доллара – весьма неплохо, все довольны. Теперь поговорим о двух заключительных понятиях сегодняшнего материала.

Итак, Маржин Колл мы разобрали – когда уровень достигает отметки в сто процентов или менее, трейдеру не на что открывать сделки. Некоторые брокеры, как я слышал, устанавливают более жёсткие рамки: новые сделки запрещается открывать, когда в качестве залога используется уже 80 — 90 процентов капитала, но мне как-то подобные эксклюзивы не встречались.

Теперь проанализируем сущность Стоп Аута.

Вообще, если подумать, когда совершается покупка чего-либо на рынке, понятие «уйти в минус» абсурдно. Например, я купил акцию Газпрома – самое худшее из потенциально возможного – снижение её стоимости до нуля. Я останусь без денег, но не в минусе.

Аналогично и на валютном рынке. Очень маловероятно, что валюта опустится в цене до абсолютного нуля, но даже если и так – минус как бы невозможен. Отрицательный баланс на счёте трейдера возникает из-за того, что он помимо своих денег вкладывает деньги брокера (посредством кредитного плеча). То есть, если все мои сделки закрылись и на балансе отрицательное значение, брокер потерял часть своих денег.

Компания-посредник, исполняющая торговые приказы спекулянта и дающая ему кредиты под залог, вовсе не желает терять собственные средства. Как уберечься от потерь? Если не давать кредитов – у трейдеров уменьшатся возможности, снизится приток людей на биржу. Разрешить игрокам уходить в минус, а потом взыскивать с них долги – не всегда очень просто, ибо надо ещё суметь всё доказать.

Наиболее простой и лёгкий выход – автоматически закрывать торговые позиции трейдера, когда у него заканчиваются собственные деньги, предупредив игрока о возможности такого поворота заранее.

Обобщая вышесказанное, Стоп Аут – это принудительное закрытие торговых позиций брокерской фирмой при обнулении баланса трейдера.

Если дождаться момента, когда на счёте совсем ничего не будет, можно не успеть закрыть позиции безубыточно: рванёт новость какая-нибудь и съест кучку брокерских денег. Поэтому Стоп Аут наступает раньше, когда в минус уходит 80 — 90 % капитала трейдера. Уровень Стоп Аута, как и Маржин Колла, чётко прописывается в торговых условиях, может различаться на разных счетах у одного брокера (в Альпари Стоп Аут на стандартных счетах намного более демократичный, чем на профессиональных).

Сделки закрываются не одновременно, а по одной, начиная с наиболее убыточной. Если вдруг свершится чудо, и рынок пойдёт-таки в нужном направлении, появится шанс спасти хотя бы сколько-нибудь денег, но такого никогда почти не бывает.

Причины Стоп Аута и защита от него

Практически всегда Стоп Аут наступает по одной-единственной причине: трейдер не выставил Стоп Лосс. О правилах и способах использования этого торгового приказа мы подробно говорили в статье «Стоп Лосс и Тейк Профит» — загляните.

Вторая причина (сопутствующая) – вход в рынок слишком большим объёмом средств. Когда вы планируете открывать сделку, необходимо произвести расчёт максимально возможного убытка и установить Стоп Лосс, затем определить, сколькими процентами от депозита вы рискуете (калькулятор не помешает).

Профессионалы рекомендуют не открывать сделку, если есть риск потерять более двух процентов депозита. ДВУХ! При таком раскладе вы потеряете все деньги только при одновременном выгорании 40 сделок (при наступлении Стоп Аута в момент ухода в минус 80 % депозита)!

Кстати, почему именно два процента? Дело не только в защите основного капитала, но и в психологии. Как рассказывал один из преподавателей в компании Альпари, Алексей Кузнецов (на «Базовом курсе»), потеря двух процентов денег позволяет трейдеру оставаться психологически уравновешенным.

Если сгорело больше денег, велика опасность поддаться синдрому азартного игрока – попытаться отыграться или посчитать горе необыкновенно великим и на месяц забросить торговлю (а в это время обязательно будут хорошие возможности для спекуляций, которые, к сожалению, упускаются).

Третья причина – гэп. В пятницу вы не закрыли большое количество сделок, оставили позиции на выходные. За субботу и воскресенье вследствие каких-то важных событий рынок серьёзно поменял направление. В понедельник трейдер наблюдает большой разрыв между ценами и ноль или даже убыток на счёте из-за Стоп Аута. Отдельно поговорим об этом в статье «Гэпы на Форекс» — читайте.

Итак, друзья, мы познакомились с понятием маржи в торговле на финансовых рынках, параллельно описали простыми словами Маржин Колл, Стоп Аут и некоторые другие термины, определили, как избежать ряда неприятных явлений в процессе торговли.

Советую вам открыть учебный счёт и поторговать большими лотами, посмотреть, как меняется уровень маржи и свободных средств, чтобы полностью вникнуть.

Если не всё понятно или остались вопросы, пожалуйста, задавайте их в комментариях, я обязательно проконсультирую. Желаю вам стабильного профита в биржевой игре, до встречи!

iklife.ru

Что такое маржа в торговле на рынке форекс - простыми словами

Содержание:

- Маржа, что это?

- Анализ терминальных обозначений

- Margin Level

- Подводим небольшой итог

В программных комплексах часто попадаются непонятные для новичка значения, такие как Margin, Free Margin и Margin Level. Что они это и какая от них польза? Давайте в этом разбираться.

Маржа, что это?

Сегодня каждый, совершающий сделку, хочет получить разницу в краткосрочной перспективе. Понятно, что этот заработок будет совершаться на разнице.

Однако, для совершения ощутимого оборота, потребуется довольно приличный стартовый каптал. И как быть? Все не так страшно, потому что на выручку идет та самая маржа. Принципом такой торговли является возможность работы на заемные деньги. Естественно, берутся они под определенный залоговый процент, то есть маржу. Когда активов катастрофически не хватает, на выручку приходят брокеры, предоставляющие услуги краткосрочного кредитования. Это позволит сделать ставки, которые в несколько раз превышают имевшийся до займа капитал. Кстати, для этого нужно прочитать интересную статью по поводу депозита на форекс.

Маржинальный кредит вполне может быть выше залогового размера. Все зависит от рисков компаний. Таким образом, кредитное плечо может быть от одного к пятидесяти до одного к пятистам. Чем выше финансовый леверидж, тем меньше залог.

Анализ терминальных обозначений

В meta trader 4 или meta trader 5 кроме балансового значения, эквити и реальной маржи можно найти такие обозначения, как «свободная маржа» и «текущий уровень». Итак, давайте разбираться.

Free Margin представляет собой доступные для создания новых сделок, средства. Эта своеобразная разница между имеющимися активами и теми, что были вами сохранены.

Уровнем является соотношение средств на депозите к марже, которая используется, что выражается в процентах.

Margin Level

Чтобы ориентироваться в биржевом пространстве, важно запомнить две квоты – Маржин Колл и Стоп Аут. Как только уровень Margin Call достигнут, создавать новые сделки не получится, так как не будет хватать средств.

В том случае, когда уровень маржи опускается ниже, он дойдет до Stop Out. Теперь ваши позиции будут принудительно закрываться брокером. Он не станет рисковать и выжидать лучшего момента, потому закроет все сделки, до того, как вы окажетесь в «-».

Такие ошибки чаще всего делают новички. Они открывают слишком большой Lot при крупном кредитном плече. Да и стопы выставлять они забывают, а это позволяет вышедшим позициям в «-» закрываться по Стоп Ауту.

Как же быть? Необходимо произвести грамотный расчет лотового максимума. Но, стоит помнить, что у всех инструментов лот стоит по-разному. На Форекс проще. Здесь достаточно привести основную валюту к депозитной. При этом считать вручную не придется, потому что есть специальный маржевый калькулятор.

Не стоит при открытиях позиций использовать все активы. От депозита это должен быть процент, не превышающий 3%. Так вы оставите некую «подушку безопасности». А если предварительно просчитать возможные убытки, то можно будет воспользоваться ограничителем потерь стоп-лоссом.

Подводим небольшой итог

При грамотном использовании принципов финансового левериджа, проводимые торговые операции можно сделать более эффективными и результативными. При большом соотношении между заемным и собственным капиталом проще контролировать риски. К тому же появляются новые возможности. Вполне реально торговать на разнице, даже имея малый процент от маржевой стоимости. Риски стеснены суммой залога. Зато при положительном исходе сумма возвращается вместе с прибылью. Но, увеличивая плечо, увеличиваются и риски. Так что, прежде чем вступать в торговлю с использованием маржи, стоит убедиться, что понятны абсолютно все риски и только после этого действовать.

all-brokers.info