Значение ликвидности на рынке. Ликвидный рынок

Ликвидный рынок - это... Что такое Ликвидный рынок?

По-английски: Liquid market

Финансовый словарь Финам.

.

- Ликвидность коммерческого банка

- Лимит выдачи наличных

Смотреть что такое "Ликвидный рынок" в других словарях:

ЛИКВИДНЫЙ РЫНОК — рынок, а котором сделки купли продажи осуществляются без каких либо ограничений … Энциклопедический словарь экономики и права

Ликвидный рынок — рынок, на котором участвует большое число покупателей и продавцов. Благодаря этому сделка может быть заключена в любой момент. Характеризуется большим числом заключаемых еде– дек и невозможными колебаниями цен от сделки к сделке. На ликвидном… … Словарь по экономической теории

РЫНОК ЛИКВИДНЫЙ — (см. ЛИКВИДНЫЙ РЫНОК) … Энциклопедический словарь экономики и права

РЫНОК, ЛИКВИДНЫЙ — рынок, обладающий ликвидностью (см. тж. ЛИКВИДНОСТЬ РЫНКА) … Большой экономический словарь

Рынок — (Market) Рынок это система отношений между продавцом (производителем услуг/товаров) и покупателем (потребителем услуг/товаров) История возникновения рынка, функции ранка, законы рынка, виды рынков, свободный рынок, государственное регулирование… … Энциклопедия инвестора

РЫНОК ЛИКВИДНЫЙ — LIQUIDATING MARKETCостояние рынка, характеризующееся большими объемами продаж, вызванными либо согласованным стремлением снизить чрезмерно вздутые цены, либо традиционным стремлением к извлечению прибыли. Применительно к рынку акций продажа акций … Энциклопедия банковского дела и финансов

Разогретый рынок — ликвидный рынок … Русский биржевой жаргон

Спотовый рынок — (Spot Market) В современных условиях широкое распространение получили спотовый и срочный рынки Сделки и формирование цен на спотовом и срочном рынках, инструменты, используемые участниками срочного и спотовго рынка для заключения сделок… … Энциклопедия инвестора

Фондовый рынок — (Stock market) Фондовый рынок это рынок ценных бумаг Фондовый рынок: понятие, структура, ценные бумаги, мировые рынки США и России Содержание >>>>>>>>>>>>> … Энциклопедия инвестора

Вторичный рынок — (Resales) Понятие вторичного рынка, вторичный рынок ценных бумаг Информация о понятии вторичного рынка, вторичный рынок ценных бумаг Содержание Содержание Вторичный рынок ценных бумаг Общая характеристика вторичного рынка Развитие в области РЦБ… … Энциклопедия инвестора

dic.academic.ru

Ликвидный рынок - это... Что такое Ликвидный рынок?

- Ликвидность баланса

- Лицензионное соглашение

Смотреть что такое "Ликвидный рынок" в других словарях:

Ликвидный рынок — рынок, на котором наблюдается высокий уровень торговой активности, что позволяет совершать сделки купли продажи с минимальными изменениями цен. Ликвидный рынок рынок, для которого характерно совершение операций купли продажи с относительной… … Финансовый словарь

ЛИКВИДНЫЙ РЫНОК — рынок, а котором сделки купли продажи осуществляются без каких либо ограничений … Энциклопедический словарь экономики и права

РЫНОК ЛИКВИДНЫЙ — (см. ЛИКВИДНЫЙ РЫНОК) … Энциклопедический словарь экономики и права

РЫНОК, ЛИКВИДНЫЙ — рынок, обладающий ликвидностью (см. тж. ЛИКВИДНОСТЬ РЫНКА) … Большой экономический словарь

Рынок — (Market) Рынок это система отношений между продавцом (производителем услуг/товаров) и покупателем (потребителем услуг/товаров) История возникновения рынка, функции ранка, законы рынка, виды рынков, свободный рынок, государственное регулирование… … Энциклопедия инвестора

РЫНОК ЛИКВИДНЫЙ — LIQUIDATING MARKETCостояние рынка, характеризующееся большими объемами продаж, вызванными либо согласованным стремлением снизить чрезмерно вздутые цены, либо традиционным стремлением к извлечению прибыли. Применительно к рынку акций продажа акций … Энциклопедия банковского дела и финансов

Разогретый рынок — ликвидный рынок … Русский биржевой жаргон

Спотовый рынок — (Spot Market) В современных условиях широкое распространение получили спотовый и срочный рынки Сделки и формирование цен на спотовом и срочном рынках, инструменты, используемые участниками срочного и спотовго рынка для заключения сделок… … Энциклопедия инвестора

Фондовый рынок — (Stock market) Фондовый рынок это рынок ценных бумаг Фондовый рынок: понятие, структура, ценные бумаги, мировые рынки США и России Содержание >>>>>>>>>>>>> … Энциклопедия инвестора

Вторичный рынок — (Resales) Понятие вторичного рынка, вторичный рынок ценных бумаг Информация о понятии вторичного рынка, вторичный рынок ценных бумаг Содержание Содержание Вторичный рынок ценных бумаг Общая характеристика вторичного рынка Развитие в области РЦБ… … Энциклопедия инвестора

economic_theory.academic.ru

Ликвидность на форекс - что это такое, как учитывать

Здравствуйте, друзья Forex трейдеры! Все мы слышали выражение «Форекс — самый ликвидный рынок». А что это значит? Что такое ликвидность? Каковы опасности низкой ликвидности ? А что насчет ликвидности внутри вашего брокера ?

В данном уроке мы разберем все эти вопросы подробнее 🙂

Наличие ликвидности на финансовых рынках имеет массу преимуществ. В случае если преимущества ликвидности для вас не очевидны, стоит спросить мнение любого человека, пытавшегося продать недвижимость в период кризиса 2008 года, или трейдера, имевшего открытую не в ту сторону позицию во внеторговый период перед выходом важной новости, в итоге приведшей к развороту тренда. Эти люди оказались в ситуации, когда они были не в состоянии выйти из сделки тогда, когда они хотят, и где они хотят — и все это из-за низкой рыночной ликвидности.

Что такое ликвидность?

Ликвидность — это возможность ЛИКВИДировать актив быстро и без сильного изменения цены. Т.е. наличие высокого уровня спроса и предложения.

Представьте, что у вас есть Iphone и вам нужно его продать. Т.к. Iphone — крайне популярный телефон, продать его очень легко. И, обратите внимание, для этого не потребуется сильно снижать цену (учитывая что он БУ конечно же). Его и так у вас быстро заберут. Таким образом мы приходим к выводу, что Iphone — ликвидный товар: его легко купить и легко продать, т.к. есть в наличии много продавцов и много покупателей.

А теперь представьте что у вас есть старенький бабушкин шкаф, с облупившейся краской, скрипучими дверцами и трещинами от времени. Легко ли вам будет его продать? Вряд ли. Скорее всего вам придется снижать цену и значительно. Является ли бабушкин шкаф ликвидным товаром? Однозначно нет. Продавцы есть, а вот покупателей значительно меньше. Да и цену придется снижать. Налицо отсутствие ликвидности на «Рынке бабушкиных шкафов» 🙂

Вернемся к валютному рынку.

В первую очередь, ликвидность отражает заинтересованность рыночных игроков – как в абсолютном количестве трейдеров, так и в общих торговых объемах на единицу времени. Другими словами, наличие большого объема спроса и предложения характерно для высоколиквидного рынка. Чем выше рыночная ликвидность, тем быстрее можно ликвидировать крупную позицию.

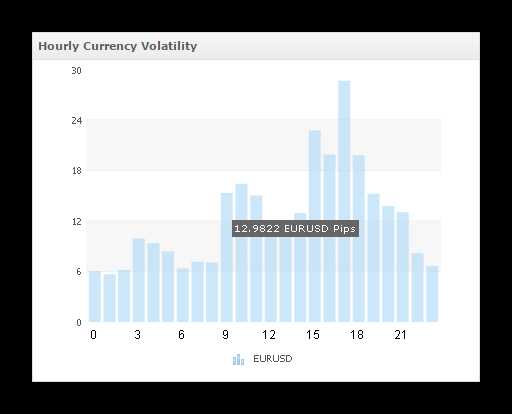

С точки зрения обычного трейдера, величина ликвидности часто выражается в изменении волатильности. Цена на высоколиквидном рынке движется постепенно, небольшими шажками, а котировки более консистентны. EURUSD – одна из самых ликвидных валютных пар, соответственно, на графике мы видим практически идеально плавное движение цены, несмотря на маленький таймфрейм.

К наиболее ликвидным валютным парам относятся: GBPUSD, USDJPY, USDCAD, USDCHF, AUDUSD, NZDUSD, GBPJPY и EURJPY.

Уменьшение ликвидности будет приводить к большим скачкам и разрывам в потоке котировок. Объемы заявок на покупку и продажу в такой период могут изменятся в разы, при этом оставаясь небольшими в абсолютном выражении. То есть, может произойти ситуация, когда инструмент продолжает обесцениваться, но продать его полностью нет никакой возможности.

Форекс часто упоминают в контексте самого ликвидного финансового рынка в принципе. Но это не означает, что валюты совсем не восприимчивы к влиянию ликвидности, и этот фактор нужно учитывать даже форекс трейдерам. В остальном же, для людей переходящих сюда с других рынков, высокая ликвидность Форекса часто становится приятным сюрпризом. По примерным расчетам, дневной оборот на Форекс составляет около 4 триллионов долларов США.

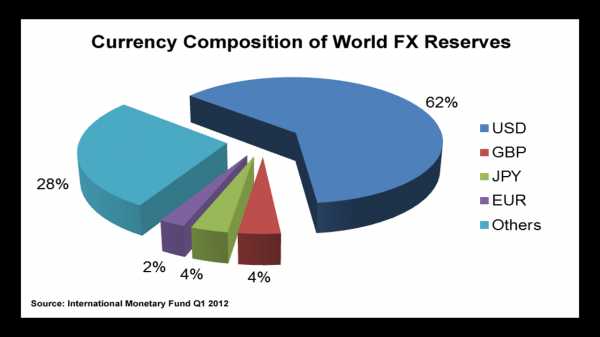

Международная торговля постоянно нуждается в обмене больших сумм валют – в этом и кроются причины настолько больших оборотов. Неудивительно, что деньги являются самым ликвидным активом, так как тут же они могут быть обменены на товар, услуги и другие блага. Из всех валют доллар на данный момент является самым востребованным. Начнем с того, что доллар составляет как минимум 1/2 любой мажорной пары, а 75% сделок на Форекс приходится именно на основные пары. С долларом определенно стоит считаться.

Ликвидность и волатильность

Высокая ликвидность вовсе не означает высокую волатильность. Рынок может быть и ликвидным и слабо-волатильным.

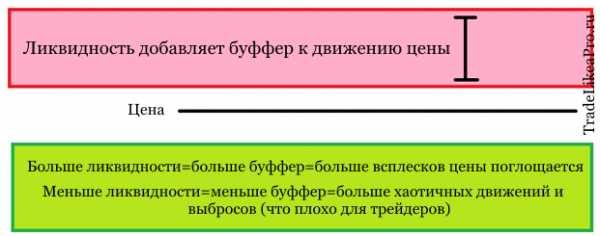

Как мы уже упомянули выше, ликвидный рынок движется более плавно, а вот низкая ликвидность — означает большее количество случайных движений, больше хаоса. Одна из причин, почему во время выхода важных новостей наблюдаются резкие выбросы в обе стороны — отсутствие в это время на рынке поставщиков ликвидности, которые просто не хотят рисковать, перекрывая сделки на новостях.

В целом ликвидность можно представить как буфер, поглощающий слабые ценовые выбросы:

Ликвидность в разное время

Ликвидность на Форекс изменяется в течении торгового дня, что связано с открытием основных финансовых центров в разных временных зонах. Как известно, пониженная ликвидность наблюдается во время азиатской сессии. Тем не менее, финансовые отчеты Японии и комментарии местных чиновников могут спровоцировать достаточно сильную ответную реакцию рынка просто потому, что меньшая сила будет противодействовать направленному движению сменившихся настроений.

В свою очередь, пиковая ликвидность наблюдается на открытии рынков Европы, и в частности Лондона. Активность игроков постепенно растет в течении дня, до момента вступления в игру рынков Северной Америки. К окончанию европейских торгов ликвидность резко проседает, и идет на спад со второй половины американской сессии, вплоть до закрытия Нью-Йорка.

Как уже было отмечено, в период низкой ликвидности рынок более уязвим к неожиданным и высоко волатильным ценовым движениям. Катализатором, опять же, могут служить новости или слухи, что часто приводит к резким скачкам котировок и гэпам. Прогнозировать движение цены в такие периоды крайне сложно, соответственно, торговые риски тоже завышены. Во время низколиквидного рынка всегда следует быть готовым к неожиданному повышению волатильности, если у вас имеются открытые позиции.

Ликвидность также может заметно ослабевать в связи с праздниками и изменением сезонной активности. Например, активность торгов падает к концу лета и перед новогодними праздниками. Как правило, в подобные «праздничные» торговые сессии рынок продолжает двигаться по инерции, не выходя за границы предопределенного канала.

Ситуацию, когда на рынке остается небольшое количество участников, называют «тонким рынком». Крупные игроки могут использовать подобные «слабые места» для форсирования движения в направлении основных ключевых уровней. Другими словами, чем меньше ликвидность, тем проще рынок «двинуть». Не редкая ситуация, когда после такого застоя рынок полностью меняет свое направление на кардинально противоположное.

Наверняка, вы замечали, что ночью время исполнения закрытия позиции может сильно отличаться от дневного, а рынок при этом часто находится в состоянии флета, по сути, стоит на месте. Если вы торгуете на ночном флете, всегда держите под рукой экономический календарь, или настройте автоматические оповещения. За час до выхода крупной новости убираем все позиции из рынка, так вы сможете сохранить ваш депозит от действий крупных игроков.

Ликвидность у брокера и Опасности слабой ликвидности

Одно из главных преимуществ Форекс – это возможность быстрого обмена. Но, имея на руках большой объем валюты, вы не можете быстро ее продать в период низкой торговой ликвидности, не сильно потеряв при этом на торговых издержках. Также, при недоставке ликвидности на рынке часто возникают гэпы. Гэп – это хорошо только тогда, когда он происходит в вашу сторону. По законам несправедливости, после разрыва позиция обычно уходит в глубокий минус.

Если очень малое количество людей заинтересовано в покупке валюты, ликвидность падает. В связи с этим ухудшаются торговые условия. В частности, расширяется спред, разница между лучшей ценой покупки и продажи, и пустеет стакан заявок. При высокой ликвидности спред, наоборот, сужается. При условии, конечно же, что у вас тип счета с рыночным исполнением.

Ликвидность отдельно взятого брокера сильно зависит от количества подключенных поставщиков. Чем больше контрагентов, тем больший объем они могут обработать. К тому же большое количество заявок положительно сказывается на спредах и скорости исполнения – чем больше заявок мы агрегируем, тем лучшие цены можем получить в итоге. Подробнее см . в материале Как исполняются ордера на Форекс.

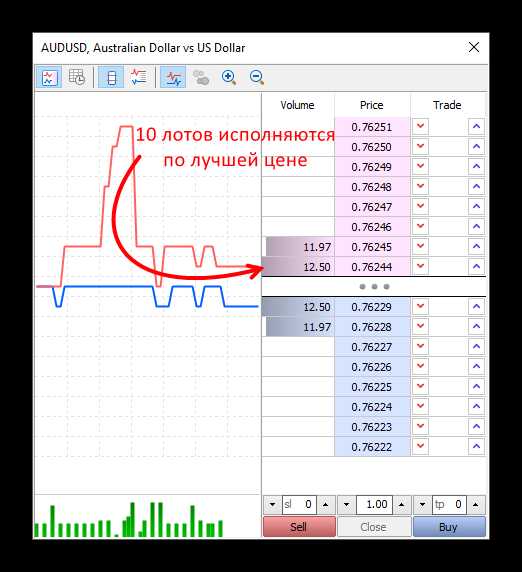

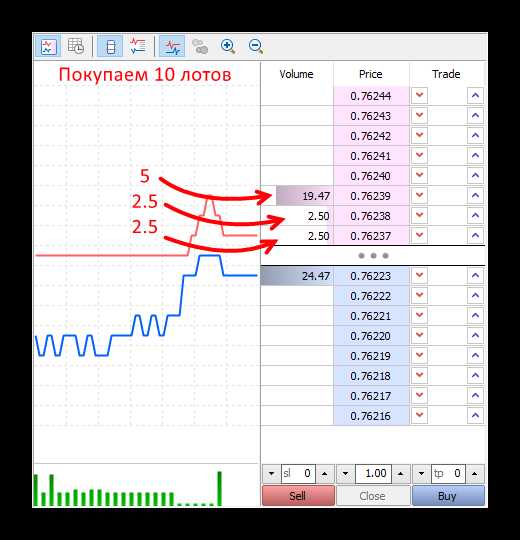

Крупные позиции на высоколиквидном рынке исполняются точно по заявленной цене. Когда по ближайшей цене имеется достаточный объем, сделка исполняется без проскальзываний.

Когда объемов по ближайшим заявкам недостаточно, ордер частично заполняется каждой из заявок, а цена открытия рассчитывается как взвешенное среднее. То есть позиция частично исполняется по 0.76237, 0.76238 и 0.76239, после чего 0.76239 становиться новой лучшей ценой.

Вывод

В любом случае, никто не защищен от внезапных скачков волатильности. Поэтому не стоит доверять, на первый взгляд, спокойному, малоликвидному рынку – внешность может быть обманчива. Высокая ликвидность имеет гораздо больше преимуществ, делая рынок более пригодным для технического анализа. Высоколиквидный рынок — это также сильный рынок, где силы примерно равны у обеих сторон, а один крупный игрок не в состоянии значительно повлиять на движение цены.

Помните об этом и профит будет на вашей стороне.

С уважением, Власов ПавелTradeLikeaPro.ru

tradelikeapro.ru

Значение ликвидности на рынке

Исходя из множеств характеристик финансов, можно выделить такое понятие как ликвидность. Этот термин присущ финансовой сфере, а если быть точным , то всюду, где есть выражение одной ценности через другую. Вообще ликвидным может быть все. Начиная от того, что можно купить или просто обменять и заканчивая тем, где можно совершить этот процесс купли-продажи. Поскольку цель этой статьи дать определение, что такое ликвидность рынка и что такое ликвидность акций, пожалуй, стоит начать по порядку.

Ликвидность – это своего рода способность товара или, точнее, объекта быть быстро купленным или быстро проданным. И чем чаще происходит частота таких операций с данным объектом, в таких случаях говорят – «товар ликвидный». И наоборот, если приобретя тот или иной товар, возникает трудность с его продажей, в таком случае его называют неликвидным, или что он имеет малую ликвидность. В финансовой сфере слово ликвидность встречается везде и всюду. Больше всего в выражениях ликвидность активов или ликвидность того или иного рынка.

Ликвидность рынка – это характеристика, к примеру, фондового или валютного рынка, которая показывает, насколько рынок насыщен самыми ликвидными финансовыми товарами. Другими словами, ликвидность рынка или ликвидность акций, говорит о том, какую степень, спроса имеет сам рынок или акция перед участниками или какую степень финансового оборота из составляющих его финансовых товаров имеет этот рынок.

Если, к примеру, фондовый рынок имеет большую ликвидность. Или когда говорят, ликвидность рынка достаточно высокая, это значит, как правило, что на нем происходит торговля акциями, имеющими большой спрос на продажу и покупку. Ликвидность акций в таком случае высокая. В основном это так называемые «голубые фишки». Это компании - лидеры по объемам производства и продаж. Их финансовое состояние исчисляется миллионами долларов, и эти крупнейшие компании имеют достаточно сильный финансовый потенциал, что бы выдерживать спады в экономике и последствия кризисов. Полной противоположностью ликвидным рынкам принято считать узкий рынок. Это рынок, на котором сконцентрированы финансовые товары, которые имеют низкий уровень спроса и предложения. Или же ярким примером неликвидного рынка является рынок недвижимости. Вложив в него деньги и решив их вернуть обратно, придётся потерять много времени, так как на поиск покупателя могут уйти месяцы.

Что касается ликвидности товара, тут значение то же самое в принципе. Однако в отличие от рынка, где его ликвидность определяет характеристика финансовых товаров, ликвидность финансовых товаров определяется другими показателями, свойственными только им. Если взять, к примеру, акции фондового рынка, то сама ликвидность акций, определяется уровнем спреда, способность к быстрой купле-продаже, а так же существенными между спросом и предложением. Ликвидность акций, а точнее их суть состоит в том, что они могут быть быстро преобразованы в деньги, и инвестору не стоит долго ждать купли или продажи. Так самыми ликвидными акциями США, к примеру, являются акции, входящие в индекс Доу-Джонса. Это тридцать крупнейших компаний. Среди них много известных нам Procter & Gamble Co (PG), Boeing Co, Сoca-Cola Co и многие другие.

Ликвидность рынка – это характеристика, к примеру, фондового или валютного рынка, которая показывает, насколько рынок насыщен самыми ликвидными финансовыми товарами. Другими словами, ликвидность рынка или ликвидность акций, говорит о том, какую степень, спроса имеет сам рынок или акция перед участниками или какую степень финансового оборота из составляющих его финансовых товаров имеет этот рынок.

Если, к примеру, фондовый рынок имеет большую ликвидность. Или когда говорят, ликвидность рынка достаточно высокая, это значит, как правило, что на нем происходит торговля акциями, имеющими большой спрос на продажу и покупку. Ликвидность акций в таком случае высокая. В основном это так называемые «голубые фишки». Это компании - лидеры по объемам производства и продаж. Их финансовое состояние исчисляется миллионами долларов, и эти крупнейшие компании имеют достаточно сильный финансовый потенциал, что бы выдерживать спады в экономике и последствия кризисов. Полной противоположностью ликвидным рынкам принято считать узкий рынок. Это рынок, на котором сконцентрированы финансовые товары, которые имеют низкий уровень спроса и предложения. Или же ярким примером неликвидного рынка является рынок недвижимости. Вложив в него деньги и решив их вернуть обратно, придётся потерять много времени, так как на поиск покупателя могут уйти месяцы.

Что касается ликвидности товара, тут значение то же самое в принципе. Однако в отличие от рынка, где его ликвидность определяет характеристика финансовых товаров, ликвидность финансовых товаров определяется другими показателями, свойственными только им. Если взять, к примеру, акции фондового рынка, то сама ликвидность акций, определяется уровнем спреда, способность к быстрой купле-продаже, а так же существенными между спросом и предложением. Ликвидность акций, а точнее их суть состоит в том, что они могут быть быстро преобразованы в деньги, и инвестору не стоит долго ждать купли или продажи. Так самыми ликвидными акциями США, к примеру, являются акции, входящие в индекс Доу-Джонса. Это тридцать крупнейших компаний. Среди них много известных нам Procter & Gamble Co (PG), Boeing Co, Сoca-Cola Co и многие другие.

Таким образом, характеристика, которая определяет ликвидность акций, напрямую влияет на их спрос и предложение и наоборот, спрос и предложение тех или иных акций, влияет на их ликвидность. Косвенно же, характеристика спроса и предложения, а так же размеры спреда, объем торгов оказывают влияние на ликвидность рынка.Поэтому высокая ликвидность акций является приоритетом выбора среди инвесторов, а также надежным фундаментом прибыльности брокеров.

Таким образом, характеристика, которая определяет ликвидность акций, напрямую влияет на их спрос и предложение и наоборот, спрос и предложение тех или иных акций, влияет на их ликвидность. Косвенно же, характеристика спроса и предложения, а так же размеры спреда, объем торгов оказывают влияние на ликвидность рынка.Поэтому высокая ликвидность акций является приоритетом выбора среди инвесторов, а также надежным фундаментом прибыльности брокеров.

utmagazine.ru

ЛИКВИДНОСТЬ РЫНКА - это... Что такое ЛИКВИДНОСТЬ РЫНКА?

ЛИКВИДНОСТЬ РЫНКА - одна из основных характеристик рынка, отражающая постоянное наличие на нем покупателей и продавцов конкретных товаров или ценностей.

Словарь финансовых терминов.

.

- ЛИКВИДНОСТЬ НА БИРЖЕ

- ЛИКВИДНЫЕ СРЕДСТВА

Смотреть что такое "ЛИКВИДНОСТЬ РЫНКА" в других словарях:

ЛИКВИДНОСТЬ РЫНКА — способность рынка амортизировать изменения в спросе и предложении так, чтобы они не вызывали значительных колебаний цен на рынке. Обеспечивается изменением объема рынка, привлечением новых участников. Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е … Экономический словарь

Ликвидность Рынка — способность рынка амортизировать изменения в спросе и предложении так, чтобы такие изменения не вызывали значительных колебаний цен. Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

ЛИКВИДНОСТЬ РЫНКА — способность фондового рынка поглощать определенное количество ценных бумаг при разумных изменениях цены последних. Обеспечивается изменением объема рынка, привлечением новых участников. Ликвидность является одной из наиболее важных характеристик… … Энциклопедический словарь экономики и права

ликвидность рынка — способность рынка амортизировать изменения в спросе и предложении так, чтобы они не вызывали значительных колебаний цен на рынке. Обеспечивается изменением объема рынка, привлечением новых участников … Словарь экономических терминов

ЛИКВИДНОСТЬ РЫНКА — емкость рынка (товарного, ценных бумаг) и его способность амортизировать внезапные изменения в спросе и предложении без соответствующего значительного колебания цен, в том числе, такой объем сделок на бирже, при котором не возникает трудностей с… … Большой экономический словарь

ЛИКВИДНОСТЬ РЫНКА — – способность рынка реагировать на изменения спроса и предложения путем привлечения покупателей и продавцов … Краткий словарь экономиста

Ликвидность — (Liquidity) Ликвидность это мобильность активов, обеспечивающая возможность бесперебойной оплаты обязательств Экономическая характеристика и коэффициент ликвидности предприятия, банка, рынка, активов и инвестиций как важный экономический… … Энциклопедия инвестора

Ликвидность — (от лат. liquidus жидкий, перетекающий) экономический термин, обозначающий способность активов быть быстро проданными по цене, близкой к рыночной. Ликвидный обращаемый в деньги. Обычно различают высоколиквидные,… … Википедия

Ликвидность коммерческого банка — Ликвидность банка его способность своевременно и без потерь выполнять свои обязательства перед вкладчиками, кредитороми и другими клиентами. Обязательства банка складываются из реальных и условных. Реальные обязательства отражены в балансе банка… … Википедия

ЛИКВИДНОСТЬ — (liquidity) Степень, в которой активы какой либо организации являются ликвидными (См.: ликвидные активы (liquid assets), что позволяет ей вовремя уплачивать свои долги, а также использовать новые возможности для инвестирования. Финансы. Толковый… … Финансовый словарь

Книги

- Финансы и Кредит № 34 (706) 2016, Отсутствует. В журнале раскрываются современные проблемы теории и практики финансов, денежного обращения и кредита, банковского и страхового дела, рынка ценных бумаг, налоговой политики и финансового… Подробнее Купить за 750 руб электронная книга

- Финансы и Кредит № 35 (707) 2016, Отсутствует. В журнале раскрываются современные проблемы теории и практики финансов, денежного обращения и кредита, банковского и страхового дела, рынка ценных бумаг, налоговой политики и финансового… Подробнее Купить за 750 руб электронная книга

- Директор информационной службы № 01/2011, Открытые системы. В номере: ИТ и кризис в дискретном производстве Автоматизация предприятий сектора продолжается, несмотря на сложный период, и, по мнению экспертов, в ближайшембудущем объемы инвестиций в ИТ… Подробнее Купить за 281.6 руб электронная книга

dic.academic.ru

ликвидность предприятия, текущая, быстрая, абсолютная ликвидность, ликвидность рынка, ценных бумаг, денег и банка, чистый оборотный капитал.

Добавлено в закладки: 0

Что такое показатели ликвидности? Описание и определение понятия

Показатели ликвидности – это финансовые коэффициенты, которые рассчитываются исходя из систематических отчетов предприятия (бухгалтерского баланса компании) с целью определить способность компании погасить текущие задолженности за счет текущих или оборотных активов, которые есть в наличии.

Ликвидность (лат. liquidus перетекающий, жидкий) – это экономический термин, который обозначает способности активов быстро продаваться по цене, которую устанавливают согласно показателям как можно ближе к рыночной. Другими словами, ликвидный – обращаемый в деньги.

Ценности (или активы) обычно делят на неликвидные, низко- и высоколиквидные. Размер ликвидности актива выявляется исходя из того, насколько легко и быстро можно обменять его учитывая его полную стоимость. Ликвидность товара будет рассчитана в соответствии со скоростью его реализации по номинальной рыночной цене, без учета скидок и спецпредложений.

К примеру, разные активы одного и того же предприятия, которые отражены в бухгалтерских балансах, обладают разным уровнем ликвидности (в порядке убывания):

- Деньги на счетах и наличные в кассах предприятия.

- Виды государственных ценных бумаг и банковские векселя.

- Текущие дебиторские задолженности, выданные займы, ценные бумаги, относящиеся к корпоративной собственности (акции предприятия, которые котируются на биржах, векселя).

- Запас товара и видов сырья на складах.

- Оборудование и техника.

- Сооружения и постройки.

- Неоконченные строительства.

Термин ликвидности помимо прочего может быть применен к банкам, фирмам или предприятиям, разным видам ценных бумаг, рынку и др.

Ликвидность предприятия

В список задач анализа показателей по финансовому состоянию предприятия входит оценивание его платежеспособности и ликвидности.

В оценивании ликвидности помогают инструменты под названием коэффициенты ликвидности. Коэффициенты ликвидности – это финансовые показатели, которые рассчитываются на основании регулярно сдаваемых предприятием отчетов. Это происходит для того, чтобы определить, способна ли компания на погашение текущей задолженности за счет тех текущих активов, которыми она обладает.

Практичный расчет показателей ликвидности сочетаем с модификацией по бухгалтерскому балансу компании, которая ставит цель адекватно оценить ликвидность активов разного вида. К примеру, часть оставшегося товара может обладать нулевой ликвидностью; остаток дебиторской задолженности – иметь срок на погашение немногим больше года; выданные компанией векселя и займы хотя формально и относятся к активам в обороте, однако по факту они являются средствами, которые переданы в пользование на длительный срок с целью финансирования связанных структур. Эти составляющие баланса выносят далеко за пределы списка активов в обороте и не учитывают во время расчета показателя ликвидности.

Ликвидность активов можно выделить на 4 практичных группы:

- А1 – самые ликвидные активы;

- А2 – товары, реализуемые довольно быстро;

- А3 – активы, реализация которых проходит довольно медленно;

- А4 – активы, которые трудно реализовать.

Распределение активов проходит с целью определить уровень ликвидности предприятия или бухгалтерского баланса. Исходя из этого источники финансов распределяют на 4 группы:

- П1 – самые срочные к исполнению обязательства;

- П2 – краткосрочные пассивные;

- П3 – долгосрочные пассивные;

- П4 – постоянные пассивы.

Предприятие является ликвидным, при условии что А1>=П1, А2>=П2, А3>=П3, А4>=П4.

Основываясь на вышеуказанных группах специалисты рассчитывают показатели ликвидности.

Текущая ликвидность

Коэффициент текущей ликвидности (коэффициент покрытия – от англ. Current ratio, CR) – это финансовый показатель, который равняется отношению всего объема текущих (оборотных) активов по отношению к краткосрочным обязательствам (текущим пассивам). Данные предоставляет бухгалтерский баланс компании или предприятия. Его высчитывают по следующей формуле:

Ктл=(ОА-ЗУ)/КО или К=(А1+А2+А3)/(П1+П2), где

Ктл – это коэффициент текущей ликвидности;

ОА – это активы в обороте;

ЗУ – задолженность учредителя по взносам в содержимое уставного капитала;

КО – список краткосрочных обязательств.

Этот коэффициент показывает способность предприятия погасить текущее (краткосрочное) обязательство принимая во внимание только оборотные активы. Чем больше показатель – тем более платежеспособным является предприятие. Учитывая уровень ликвидности активов, логично сделать вывод, что не все из них можно реализовать срочно. Нормальным показателем считается тот, который находится в пределах 1,5-2,5, в зависимости от отрасли специализации предприятия. Если коэффициент ниже 1, это указывает на высокий уровень финансового риска, который связан с тем, что предприятие не способно оплачивать счета со стабильностью. Если показатель превышает 3, это свидетельствует о нерациональной структуризации капитала.

Быстрая ликвидность

Коэффициент срочной (быстрой) ликвидности (от англ. Quick ratio, Acid test, QR) – это финансовый показатель, который равняется отношению высоколиквидных оборотных активов к списку краткосрочных обязательств или текущих пассивов. Данные аналогично предоставляются бухгалтерским балансом, как и для показателей текущей ликвидности, однако в состав активов не включается список материально-производственных запасов, так как если их будут вынуждены реализовать – убытки от этого будут максимальными среди всех средств в обороте.

Коэффициент быстрой ликвидности рассчитывается по следующей формуле:

Кбл = (Текущие активы — Запасы) / Текущие обязательства, или

Кбл = (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Денежные средства)/(Краткосрочные пассивы — Доходы будущих периодов — Резервы предстоящих расходов), или

К = (А1 + А2) / (П1 + П2)

Этот коэффициент показывает, насколько компания способна на погашение текущих обязательств при случае возникновения трудностей в процессе реализации товара.

Абсолютная ликвидность

Коэффициент абсолютной ликвидности (от англ. Cash ratio) – это финансовый показатель, который равняется отношению денег и краткосрочных финансовых вложений к текущим пассивам (или краткосрочным обязательствам). Аналогично с показателями текущей ликвидности, отчет берется с бухгалтерского баланса, однако в составе активов учитывают только денежные средства или средства, которые приравниваются к ним. Данный коэффициент рассчитывают по формуле:

Кал = А1/(П1+П2)

Кал = (Денежные средства + краткосрочные финансовые вложения) / Текущие обязательства

или

Кал = (Денежные средства + краткосрочные финансовые вложения) / (Краткосрочные пассивы — Доходы будущих периодов — Резервы предстоящих расходов)

Нормальным считают показатель коэффициента, если он не ниже 0,2, то есть теоретически есть потенциал на погашение 20% срочных обязательств ежедневно. Он дает понять, какую из частей краткосрочной задолженности компания сможет погасить в кратчайшие сроки.

Ликвидность рынка

Высоколиквидный рынок – это рынок, на котором регулярно в достаточном объеме заключаются сделки по купле-продаже вращающихся на рынке товаров, а потому разница в ценах заявки на покупку (цена спроса) и продажу (цена предложения) небольшая. Каждая отдельная сделка, которую заключили на таком рынке, обычно не влияет на ценовую политику товаров.

В общем и целом, ликвидность рынка – это показатель, которым обладает фондовый или валютный рынок, и который указывает на степень насыщения наиболее ликвидными финансовыми товарами. Проще говоря, ликвидность рынка или акций указывает на то, насколько высок уровень спроса рынка или акции перед участниками или уровень финансового оборота составляющих финансовых товаров на рынке. Если фондовый рынок является высоколиквидным, это означает, что на нем активно торгуют акциями, которые имеют большой спрос в процессе покупки-продажи. В этом случае акции имеют высокую ликвидность. В частности, это касается компаний-лидеров по производству и продаже, которые еще называют «голубыми фишками». Финансовое состояние таких компаний исчисляется миллионами долларов, а потому они обладают настолько мощным финансовым потенциалом, что способны выдержать спады в экономической системе и последствия затяжных кризисов.

Узкий рынок обычно считается кардинальной противоположностью ликвидным рынкам. Узкий рынок – это рынок, где сконцентрированы финансовые товары различных категорий, которые обладают низким уровнем спроса и предложения. Довольно ярким примером такого типа рынка считается рынок недвижимости. Обычно, когда человек вкладывает в него деньги, и хочет вернуть обратно, он сталкивается с тем, что поиск покупателя обычно занимает довольно много времени.

Ликвидность товара имеет то же самое значение. Однако от рынка его отличает то, что на ликвидность финансовых товаров влияют узконаправленные специфические и свойственные только им факторы, в отличии от рынка, где на его ликвидность повлияла бы их характеристика.

Если взять для примера акции на фондовом рынке, можно заметить, что сама их ликвидность будет определяться уровнем спреда, способностью к быстрому заключению сделок по купле-продаже, а также существенной разницей между спросом и предложением. Суть ликвидности акций состоит в том, что они обладают свойством довольно быстро превращаться в деньги, потому их обладателю не придется долго ждать заключения сделки.

Получается, что характеристика, определяющая ликвидность акций сразу влияет на объем спроса и предложения и наоборот – спрос и предложение на различного рода акции формирует их ликвидность. Частично характеристики спроса и предложения, размер спреда, объем торга влияют на ликвидность рынка. Поэтому логично, что инвесторы предпочитают активы с высокой ликвидностью, которая также гарантирует брокерам надежную прибыль.

Термин ликвидности рынка или финансовых инструментов используют для описания частоты и размера объема происходимой торговли. Рынки, которые предоставляют ликвидность, называют пулами ликвидности.

Для осуществления процесса продажи или покупки финансового документа, необходимо наличие покупателя, изъявляющего желание его купить. Высокий показатель ликвидности означает, что довольно немалое количество участников рыночных отношений хотят выступить в роли покупателя в акте купли-продажи. Достичь высокого уровня ликвидности можно как воспользовавшись услугами индивидуальный трейдеров, готовых выступить в качестве контрагентов, так и через влияние крупных владельцев финансовых документов, которые изъявили бы желание принимать участие в сделке.

Ликвидность рынка дает свои преимущества каждому из участников рынка, в частности потому, что она обычно понижает уровень риска и предлагает больший список возможностей покупки или продажи по желаемому показателю ценовой политики. Спрос на высокие показатели ликвидности – это один из ключевых моментов, которые приносят пользу в онлайн-торговле для экономической системы. Цена торгов снижается, что позволяет трейдерам участвовать в торговле с намного меньшим капиталом не сталкиваясь с проблемой огромных затрат по причине спредов.

Ликвидность ценных бумаг

Показатель ликвидности фондового рынка чаще всего оценивается согласно количеству сделок, которые совершаются там (объем торгов) и величине спреда. Спред – это разница между максимально высокими ценами заявок по покупке и минимально высокими ценами в заявках на продажу (которые можно увидеть в стакане торговых терминалов). Чем большее количество сделок и чем меньшая разница – тем большим становится показатель ликвидности.

Используют два главных способа заключения сделок:

- Котировочный – при котором человек выставляет собственные заявки на продажу или покупку, указывая желаемую цену сразу же.

- Рыночный – выставление заявки для того, чтобы их моментально осуществили по рыночным заявкам с текущими ценами на спрос или предложение (удовлетворяя котировочные заявки с наилучшей выставленной ценой).

Котировочная заявка формирует моментальную ликвидность рынка. В ней автор указал объем, приемлемую с его точки зрения цену и находится в ожидании удовлетворения своего запроса, что позволяет другим участникам торгов в любую минуту продать или купить конкретное число активов по цене, которая была оговорена автором. Чем больше автор выставил котировочных заявок по торгуемым активам, тем высшей является его моментальная ликвидность.

Функция рыночных заявок – сформировать показатель торговой ликвидности рынка. Тут автор указывает объем, но цену формируют автоматически, исходя из лучших показателей цен из текущего списка котировочных заявок. Это дает авторам возможность заключить как можно больше торговых сделок по купле или продаже определенного количества актива. Чем больше приходит рыночных заявок на инструмент, тем большей является его торговая ликвидность.

Ликвидность денег

Что касается денежных средств, то их ликвидность – это возможность использовать их в роли денежных средств и оплачивать платежи, а также сохранить номинальную стоимость неизмененной.

Чаще всего деньги являются обладателями наибольшей ликвидности исходя из рамок конкретной экономической системы. Однако их не всегда легко обменять на товары. К примеру, в список резервных требований центральных банков входит отказ на направление в оборот всех без исключения банковских средств. Изменение (как в большую, так и в меньшую сторону) размера резервных требований сковывает или освобождает некоторое количество денег, соответствующее запросам.

Принято считать, что в список свойств денег входит «совершенная ликвидность», то есть они в любой момент могут быть обменяны на товары, и случится это может в запредельно короткие сроки. Именно деньги намного больше, чем другие средства, являются защищенными от риска колебания ценности. Стоит отметить, что от высоты степени ликвидности зависят объемы доходности актива: чем выше первый показатель, тем ниже второй.

Ликвидность каждого элемента (вида) денег не является одинаковой. Например, деньги с текущего депозита намного более ликвидны, чем ценные бумаги, которые возможно будут проданы на фондовых рынках.

Ликвидность банка

При выдаче кредита банком происходит уменьшение количество денег, которые там хранятся. И чем больше средств он выдает – тем больше становится риск того, что на возврат депозита может не хватить денежных финансов. В подобных ситуациях говорят о снижении уровня ликвидности банка.

Её повышению служит несколько обязательных резервов. Помимо этого, банк также способен обратиться к центральному банку и попросить о временном займе, что будет рассматриваться в качестве дополнительной ликвидности. Если банки обладают излишней ликвидностью, это стимулирует их к тому, чтобы они размещали средства, учитывая даже ценные бумаги. Понижение уровня ликвидности банка приводит к распродаже львиной доли активов, в том числе и ценных бумаг.

Чистый оборотный капитал

Чистый оборотный капитал используют для поддерживания финансовой устойчивости компании, потому что превышение уровня оборотных средств над краткосрочными обязательствами будет означать, что компания в состоянии не только погасить весь список своих краткосрочных обязательств, но и способна расширить свою деятельность за счет собственных резервов.

Оптимальное количество накопленного оборотного капитала в чистом виде напрямую зависит от узконаправленных особенностей деятельности предприятия, в том числе – масштабов компании, объема реализации товара скорости товарооборота, материальных запасов и размеров дебиторской задолженности. Если оборотного капитала недостаточно, то это означает неспособность компании вовремя погасить краткосрочные обязательства.

Если в наличии значительное превышение чистого оборотного капитала над размерами оптимальной потребности – это говорит о том, что ресурсы предприятия используются нерационально. Крайне важное значение для аналитики имеет процесс рассмотрения темпа роста своего оборотного капитала компании исходя из показателей темпов инфляции.

Мы коротко рассмотрели что такое показатели ликвидности: ликвидность предприятия, текущая, быстрая, абсолютная ликвидность, ликвидность рынка, ценных бумаг, денег и банка, чистый оборотный капитал. Оставляйте свои дополнения и комментарии к статье.

biznes-prost.ru

Ликвидность - простыми словами | Азбука трейдера

В применении к трейдингу термин ликвидность обозначает возможность быстро обратить финансовый инструмент (акции, фьючерсы, облигации и т.п.) в деньги по рыночной стоимости. Чем быстрее мы можем превратить рассматриваемый актив в деньги при минимальной потере в стоимости, тем он более ликвиден. Хорошими показателями ликвидности являются объем торгов и величина спреда. Чем выше объём торгов и ниже величина спреда (разница между ценами покупки и продажи рассматриваемого финансового инструмента) тем ликвиднее этот финансовый инструмент. Ликвидность играет определяющую роль в краткосрочной торговле, т.к. она предусматривает возможность быстрого открытия и закрытия позиций.

Название термина происходит от латинского слова liquidus, в переводе означающего – жидкий или перетекающий.

По степени ликвидности все финансовые инструменты принято разделять на три группы:

- Высоколиквидные. К этому виду можно отнести, например, все акции, принадлежащие к категории «голубых фишек».

- Низко ликвидные. В эту категорию входят акции второго и третьего эшелона.

- Неликвидные. К этой категории можно отнести часть акций третьего эшелона, на которые полностью отсутствует спрос.

По объекту применения, ликвидность можно подразделить на:

- Ликвидность рынка

- Ликвидность ценных бумаг

- Ликвидность банка

- Ликвидность денег

- Ликвидность предприятия

- Текущая ликвидность

- Быстрая ликвидность

- Абсолютная ликвидность

Ликвидность рынка

Ликвидность рынка выражается в достаточном количестве сделок купли-продажи с минимальной разницей между ценой покупки и ценой продажи (спредом). При этом каждая отдельно взятая сделка никак особенно не влияет на цену.

Основным показателем ликвидности для рынка является отношение суммарного объёма контрактов заключённых на поставку товаров к объёмам товаров физически по ним поставленных. Это соотношение, в англоязычных экономических справочниках, принято называть словом churn (в переводе на русский язык – маслобойка, мешалка). Рынок можно считать ликвидным при значениях параметра churn выше 15.

Ликвидность ценных бумаг (фондового рынка)

Как и в предыдущем случае, ликвидность на фондовом рынке прямо пропорциональна объёмам совершаемых на нём сделок и обратно пропорциональна величине спреда. Или, другими словами, чем выше объёмы торгов и меньше спреды, тем выше ликвидность.

На фондовом рынке есть два основных типа ордеров (заявок):

- Отложенные ордера. Приказы брокеру купить или продать определённый объём определённого финансового инструмента по заданной цене.

- Рыночные ордера. Приказы купить или продать определённый объём заданного финансового инструмента по текущей рыночной цене.

Эти два типа заявок формируют два основных типа ликвидности ценных бумаг:

- Моментальная ликвидность. Образуется за счёт отложенных ордеров, чем больше заявок выставлено на покупку (продажу) по возможной в будущем цене тем больше моментальная ликвидность фондового рынка.

- Торговая ликвидность. Является функцией от числа рыночных ордеров. Чем больше приказов на заключение сделок по текущим рыночным ценам выставляется в каждый момент времени, тем больше торговая ликвидность фондового рынка.

Ликвидность банка

Ликвидность банка выражается в возможности оного выплатить все свои обязательства по вкладам без привлечения дополнительных заёмных средств (если заёмные средства всё-таки привлекаются, например, со стороны Центробанка, то говорят уже о «дополнительной ликвидности»).

Чем больше банк выдаёт кредитов, тем меньше средств у него остаётся для выплаты по депозитам и тем меньше становится его ликвидность. Для восстановления ликвидности банки, помимо займа Центробанка, могут прибегать к распродаже части своих активов (к примеру, ценных бумаг).

Излишняя ликвидность, напротив, подталкивает банки к размещению средств в ценные бумаги и другие ликвидные активы.

Ликвидность денег

Деньги по самой своей природе должны обладать максимально возможной ликвидностью. Ведь изначально они и были созданы в качестве универсального средства обмена.

Ликвидность денег напрямую зависит от возможности последних сохранять свою покупательную способность. Если их номинальная стоимость относительно неизменна, то в любой момент времени на одинаковое количество денег можно купить примерно одинаковое количество товара и это говорит о достаточном уровне их ликвидности.

А вот если взять, к примеру, Зимбабвийский доллар, то с учётом того, что инфляция в Зимбабве достигала в 2008 году величины в размере 231000000% (банка пива в 17:00 стоила 100 миллиардов, а в 18:00 уже 150 миллиардов долларов Зимбабве), эта валюта была практически неликвидна. Собственно это привело к тому, что по решению центрального банка Зимбабве, национальная валюта прекратила своё хождение вовсе, уступив место американским долларам и британским фунтам стерлингов.

Ликвидность предприятия

Ликвидность предприятия, в двух словах, определяется его способностью оплачивать текущую задолженность за счёт собственных средств. Различают текущую, быструю и абсолютную ликвидность предприятия.

Текущая ликвидность определяется отношением текущих активов к текущим пассивам. Значение этого отношения больше единицы говорит о том, что предприятие способно погасить все текущие задолженности только за счёт своих оборотных активов. Нормальным считается значение текущей ликвидности до 2.5 – 3, значение выше 3 говорит о нерациональном распределении капитала предприятия.

Быстрая ликвидность определяется отношением высоколиквидных активов предприятия к текущим пассивам. Значение этого параметра больше единицы говорит о возможности погасить текущую задолженность предприятия за счёт средств вырученных от продажи его высоколиквидных активов (если текущей ликвидности становится недостаточно для покрытия возникшего дефицита).

Абсолютная ликвидность показывает какую часть текущей задолженности предприятие может оплатить в ближайшие дни. Определяется отношением суммы денежных средств предприятия и его краткосрочных вложений (депозитов, векселей, облигаций с близким сроком погашения) к текущим пассивам. Нормальным значением абсолютной ликвидности считается 0.2 и выше (это означает, что ежедневно может оплачиваться 20% от текущей задолженности).

www.azbukatreydera.ru