Что такое эквайринг: подробный разбор термина, виды эквайринга и чем он полезен для бизнеса. Система эквайринга это

Что такое эквайринг (эквайринговая система) и как это работает

Миллионы людей ежедневно пользуются банковскими карточками, тысячи предпринимателей и бизнесменов с помощью карт принимают платежи за свои товары или услуги. Однако подавляющее число этих людей даже не слышали о том, как называется сама система расчёта банковской карточкой. А носит она название «эквайринг».

Что такое эквайринг, как это работает, какие преимущества и недостатки присущи данной системе, а также чем она полезна для малого и среднего бизнеса будет подробно рассмотрено ниже.

Что такое эквайринг: значение слова и основные понятия

Эквайринг (англ. acquire) переводится как «приобретать» или «получать». То есть это можно перевести в одно слово «покупать». Эквайринговая система – это принятие платёжных банковских или кредитных карт для расчёта за приобретённый товар или использованную услугу.

Эквайринг предоставляет возможность физическим лицам рассчитываться за товары в магазинах и интернете, оплачивать различные услуги и снимать наличные средства в банкоматах с использованием пластиковой карты. В свою очередь предприниматели могут принимать оплату покупок или заказанных услуг посредством банковских карт – средства списываются с карты и перечисляются на банковский счёт предпринимателя.

Эквайринг – это услуга, которая позволяет принимать оплату с банковских карт, то есть взять деньги с карточки вашего клиента и перечислить их на ваш счёт. Это привычная для нас давным-давно услуга. Выглядит она примерно следующим образом: практически в каждом магазине мы можем видеть терминал, через который либо «прокатив» карту, либо вставив её туда чипом, продавец снимает деньги с вашей карты каждый раз, когда вы покупаете что-то или оплачиваете какие-то услуги.

Кроме того, многие пользователи интернета уже привыкли оплачивать свои заказы в интернет-магазинах банковскими картами прямо онлайн, то есть вводить реквизиты своей карты в специальную форму интернет-магазина. Всё это тоже является эквайрингом.

Александр Баженов – руководитель интернет-маркетинговой компании «Тукан»

С приходом эквайринга взаиморасчёты стали более удобными и безопасными как для тех, кто рассчитывается, так и для тех, кто принимает платежи.

О том, какими преимуществами обладает данная система, будет рассказано ниже. Но сперва надо познакомится с существующими видами эквайринга.

Какие виды эквайринга бывают?

В современной банковской сфере существует 4 вида эквайринга:

- Торговый – оплата приобретаемого товара или оказанной услуги.

- Обменный (ATM-эквайринг) – снятие наличных денежных средств в банкомате.

- Мобильный – безналичные платежи с помощью мобильных терминалов.

- Интернет-эквайринг – оплата товаров или услуг в интернете (например, оплата покупки в интернет-магазине или оплата услуг хостинг-провайдера).

Теперь подробно о каждом виде эквайринга.

Торговый эквайринг

Торговый эквайринг – ведущий по популярности вид эквайринга, позволяющий производить безналичный расчёт практически во всех магазинах (продуктовых, строительных, мебельных, компьютерных и т.д.). Он также применим к кафе, барам, ресторанам и другим заведениям общественного питания.

Оплата товаров осуществляется с помощью карты и POS-терминала, которые можно видеть на кассах магазинов. Карточка может либо «прокатываться» по терминалу или вставляться в устройство стороной с чипом. Терминал считывает данные карты и списывает с неё нужную сумму, отправляя её на расчётный счёт продавца (магазина).

Надо отметить, что за подобную операцию с продавца взымается комиссия 1,5% – 2,5%, перечисляемая в пользу банка. Это своеобразная оплата услуг банка за производимые им денежные операции.

В торговых организациях банки самостоятельно устанавливают терминалы и определяют процент комиссии. Чаще всего этот процент зависит от денежных оборотов магазина и от договорённостей с банком.

В частности, при заключении договора на использование эквайринга, банк обязуется:

- Предоставить и установить в магазине или на территории организации терминалы и сопутствующее им оборудование, а также необходимые расходные материалы для обслуживания устройств.

- Обучить персонал правилам обслуживания покупателей и клиентов, расплачивающихся безналичным методом с использованием банковских карт и при необходимости проводить специализированную консультацию по операциям, совершаемым с помощью терминала.

- В предусмотренные договором сроки возмещать организации (магазину, кафе и т.п.) полученные денежные средства от безналичного расчёта покупателей.

- Контролировать необходимое количество денежных средств на предоставляемых покупателями к оплате картах.

То есть банк практически полностью берёт на себя ответственность за эквайринг и снимает за это с продавца лишь установленный договором процент.

Обменный эквайринг

ATM-эквайринг также представляет собой самый популярный и ведущий вид эквайринга. С ним сейчас знаком каждый человек. Ведь большинство получает зарплату на карточку. А обналичить её можно только в АТМ-банкомате.

Здесь процесс довольно прост. Владелец карточки вставляет карту в банкомат, вводит PIN-код от нее и нужную к выдаче сумму. Банкомат считывает информацию с карточки и если на ней есть достаточное количество денежных средств, то списывает запрошенную сумму и выдаёт её наличными деньгами.

Единственное, что необходимо знать здесь, что большинство банкоматов взымает с держателя карточки комиссии. Особенно если карточка относится к одному банку, а деньги снимаются в банкомате другого банка или за рубежом.

Мобильный эквайринг

Этот вид эквайринга самый молодой, но с успехом завоёвывающий популярность.

В данном случае терминал не привязан к одному месту (например, установлен возле кассы магазина). Продавец или курьер может брать его с собой, доставить товар покупателю на дом и на месте совершить оплату с помощью пластиковой карточки.

Надо отметить, что при использовании подобных мобильных мини-терминалов банки берут больше комиссии – от 2,5% до 3% от суммы совершённого платежа. Однако этот недостаток покрывается массой видимых преимуществ, а в частности, удобства расчёта и взаимодействия с покупателями и клиентами.

Интернет-эквайринг

В интернете эквайринг сейчас практически настолько же популярен, как и в офлайн продажах. Ведь всё больше людей предпочитают совершать покупки онлайн – это удобнее и чаще всего дешевле. Поэтому всё больше сайтов и интернет-магазинов подключают интернет-эквайринг и используют оплату банковскими картами как основную.

Такой вид эквайринга удобен тем, что нет необходимости устанавливать специальное оборудование. Надо лишь подключиться к эквайринговой системе. А покупателям будет достаточно всего лишь воспользоваться специальным интерфейсом сайта, с помощью которого можно перейти к форме оплаты банковской картой или электронной платёжной системой.

Интернет-эквайринг обходится интернет-магазинам в 3%-6% от общей суммы оплаты товара покупателем. Эта комиссия берётся банком не только за производимые денежные операции, но и за обеспечение пользователей защитой от хакеров и кражи данных карты.

С помощью интернет-эквайринга можно принимать оплату за приобретаемые товары или предоставляемые услуги. То есть покупатели или клиенты могут оплатить покупку, а также различные услуги – мобильную связь, интернет, коммунальные платежи, налоги, штрафы и т.д. И всё это они делают с использованием своей пластиковой карты.

Покупателям такая форма оплаты наиболее удобна, так как, во-первых, с них редко взымается комиссия, во-вторых, оплатить услугу или товар можно не покидая дом или офис.

Продавец также имеет ряд преимуществ – увеличение продаж за счёт возможности расчёта банковской картой, 100% оплата за товар, снижение трат на зарплату курьера или почтовые расходы.

Какие преимущества и недостатки присущи эквайрингу?

Теперь стоит рассмотреть светлую и тёмную сторону эквайринга, так как в любой банковской системе есть как что-то положительное, так и отрицательное.

Из преимуществ отметим:

- Удобный метод оплаты для подавляющего числа отечественных покупателей и клиентов.

- Снижение к нулю риска получения фальшивых денежных купюр.

- Экономия средств компании или предпринимателя на инкассации.

- Продавец не ошибётся со сдачей – не обсчитает покупателя или не обсчитается сам.

- Увеличение продаж более чем на 30%, если сравнивать только с возможностью наличного расчёта.

Более того, проведённые в 2015 году исследования показывают, что владельцы пластиковых карт намного легче тратят свои деньги и при этом больше склонны к спонтанным покупкам, чем те, кто постоянно держит при себе наличность. Отсюда и вышеупомянутое увеличение продаж от 30%.

Что касается недостатков, то они следующие:

- Система нестабильна – то есть у терминала или сервера может произойти сбой в работе, и он не будет принимать к оплате банковские карты, что может вызвать возмущение у покупателей.

- Система не является на 100% безопасной. Несмотря на то, что банки постоянно совершенствуют защиту персональных данных и реквизитов карточек своих клиентов, мошенники и хакеры тоже не сидят, сложа руки.

- Плохо обученный персонал способен допускать в работе с терминалом грубые ошибки, которые также могут вызвать возмущение среди покупателей или клиентов, у которых с карт были списаны суммы больше заявленных изначально.

- При оплате банк сразу забирает свой процент – этот недостаток относится к продавцу.

Как видно, недостатки, в принципе, не существенные. Сбои в аппаратной части и самой системе происходят крайне редко. Безопасность держателя карты зависит в первую очередь от него самого, а не от банка или продавца. Персонал всегда можно обучить – тем более банки обязаны проводить обучение и консультации по операциям с пластиковыми картами. Процент за использование эквайринга – это всего лишь оплата за пользование услугами банка.

Так что преимущества всё же перевешивают недостатки.

Какие выгоды с эквайринга получают банки?

Из вышесказанного понятно, что любой банк, предоставляющий услуги эквайринга, не забывает и про свой кусок пирога. И выгоды банка здесь очевидны.

Во-первых, банк получает своё комиссионное вознаграждение сразу и с каждого платежа, осуществляемого пластиковой карточкой. Финансовое учреждение самостоятельно устанавливает процент комиссии, руководствуясь некоторыми факторами:

- Сфера деятельности предпринимателя, компании или предприятия.

- Денежный оборот за отдельно взятый период.

- По какому типу связи обслуживается терминал (то есть, какую связь поддерживают аппарат и сервер банка).

- Сколько времени предприниматель, организация или фирма осуществляет свою деятельность.

- Какое количество торговых точек имеет организация и каких размеров.

- Условия заключенного с продавцом договора (чаще всего они одни для всех).

Во-вторых, вместе с эквайрингом банк может предлагать дополнительные услуги и также получать с этого свою прибыль.

Сейчас на финансовом рынке конкуренция высокая, поэтом чаще всего процентная ставка по эквайрингу не превышает 2%.

Как происходят платёжные операции с использованием эквайринга?

Процесс расчёта по эквайрингу можно кратко рассмотреть на примере торговли.

Прежде чем заключить с продавцом договор и поставить оборудование банк проверяет организацию на надёжность. Если всё хорошо, то продавец и банк подписывают все необходимые документы.

Далее специалистами банка производится установка нужного оборудования (терминалов), а также обучение персонала и консультации по работе с ним.

После чего торговый объект организации или компания принимает платежи через терминалы с использование пластиковых карт покупателей или клиентов.

Ежедневно предприятие отправляет в банк электронный отчёт об операциях с картами, который попадает в процессинговый центр. После чего банк возмещает продавцу средства, которые были зачислены на его счёт, но при этом забирая свой процент (комиссию).

Обратите внимание!

Ответственность за исправность и работоспособность оборудования для расчёта пластиковыми картами несёт банк. Продавец не должен проводить ремонт или замену терминалов за свой счёт.

Какие требования предъявляются ко всем участникам эквайринговой системы?

Предприятие или организация, желающая стать участником эквайринговой системы должна сообщить в банк всю информацию о своей финансовой деятельности и предоставить все запрошенные банком документы для проверки. В данном случае банк, в первую очередь, заботится о собственной безопасности и интересах и проверяет будущего участника системы на надёжность.

В обязанности банка входит не только подключения эквайринга, но и поставка всего необходимого для работы с пластиковыми картами оборудования, расходных материалов к нему, а также обучение персонала (продавцов) и консультирования по всем вопросам.

Количество терминалов рассчитывается с учётом требований торгового зала организации. Все расходы на установку и настройку оборудования, а также переквалификацию сотрудников берёт на себя банк.

То есть, в конечном счёте, с продавца требуется только установленная комиссия в пользу банка.

Зачем малому и среднему бизнесу нужен эквайринг?

Сейчас каждый потенциальный клиент или покупатель является держателем банковской карты, на которую ему перечисляют заработную плату. И всё больше людей начинает отдавать предпочтение расчётам именно картой. Соответственно, если в магазине невозможно рассчитаться по терминалу, то покупатель просто уходит в другой магазин.

Именно для того, чтобы не терять своих покупателей и клиентов, владельцы малого и среднего бизнеса должны позаботиться о возможности оплаты их товаров и услуг безналичным расчётом. Это, как уже упоминалось выше, позволит увеличить продажи от 30%.

Более того, участники эквайринговой системы могут получать некоторые льготы от банка при сотрудничестве с ним. А всё необходимое оборудование в большинстве случаев предоставляется организации или предпринимателю бесплатно.

В завершении надо отметить, что эквайринг сейчас актуален практически для любого бизнеса и сферы деятельности. Любой магазин или организация должны давать возможность своим покупателям и клиентам оплачивать товары или услуги пластиковыми картами. Иначе их можно потерять, что приведёт к снижению продаж и уменьшению конечной прибыли.

bizbe.biz

Эквайринг что это такое? Основные виды эквайринга и как он работает

В Европе и США за последние годы в несколько раз возросло количество безналичных расчетов. Сегодня почти 90% сделок купли-продажи производится с помощью безналичного платежа. В Украине же этот показатель достигает 35%. За последние 5 лет количество операций, где используются кредитные банковские карты возросло на 28%. Ожидается, что в последующие годы, когда мы будем все активней выходить на мировой рынк и вводить в стране европейские стандарты, безналичные платежи станут более популярными. Поэтому всем, особенно владельцам бизнеса, нужно знать что такое эквайринг, какие бывают вид этой услуги и в чем ее безусловное преимущество для предпринимателя.

Процедура эквайринг – суть понятия

Рост популярности безналичного расчета связан с несколькими факторами. Главная причина состоит в том, что большинство работодателей негосударственных установ, начали выплачивать заработную плату на банковские карты, а не выдавать наличными. Поэтому намного проще стало расплачиваться в магазинах именно карточкой, а не наличными.

Эквайринг – это процесс оплаты покупки с помощью безналичного платежа, банковской картой. Если говорить юридическим языком, то процедура эквайринга – это прием к плате платежных карт или других средств расчета.Выполняется такая услугу сегодня практически во всех крупных магазинах. Многие покупатели в больших городах ошибочно полагают, что закон обязывает владельцев магазинов предоставлять возможность безналичного расчета, но это не совсем так. Обязательным является наличие кассового аппарата РРО, но не POS-терминала.Современные терминалы принимают не только классические банковские карты с магнитной полоской, но и карты с чипами, бесконтактные средства. Сегодня даже некоторые мобильные устройства имеют бесконтактное дополнение, что позволяет системе напрямую снять деньги за покупку с вашего банковского счета при подводе к терминалу мобильного.Но с 2013 года действует закон, по которому, если магазин имеет терминал расчета, но отказывается принять от вас такой способ оплаты, то к ним могут применяться штрафные санкции.Эквайринг является официальной процедурой и приравнивается к наличному платежу. Особенности такой покупки, терминология понятия прописаны в постановке Национального Банка Украины “О платежных системах и переводе средств в Украине”.

Как работает эквайринг?

- Алгоритм приема платежа с помощью банковского эквайринга достаточно прост:

- Кассир в магазине принимает вашу карту и проводит ее через POS-терминал. Это дает терминалу доступ к вашим средствам и возможность снять указанную сумму.

- Сведения о карте передаются в специальный отдел вашего банка.

- Система автоматически оценивает состояние вашего счета (если ли возможность снять указанную сумму).

- После этого система снимает средства и переводит их с вашего счета на счет банка-эквайера.

Терминал печатает два слипа – небольшого документа, который похож на чек. Один выдается покупателю, второй – продавцу. Нужно учесть, что на первом должна быть подпись продавца, а на втором – покупателя, а сам кассир должен сверить подписи на карте и чеку.Услуги эквайринга предоставляются самим магазином, а также банком-эквайрингом. Банк выполняет функцию перевода средств от одного участника этого процесса другому.

Виды и особенности эквайринга

Современный рынок финансовых отношение различает три вида эквайринга: торговый, мобильный и интернет-эквайринг.Торговый эквайринг – что это такое? Это та услуга, которую оказывает банк-эквайринг для торговой организации. То есть, по сути, когда говорят о приеме безналичных платежей в магазинах или супермаркетах, кофейнях или ресторанах, хостелах или гостиницах, то речь идет о торговом эквайринге. Отличительными свойствами этого вида является тот факт, что для перевода средств торговой организации покупателю нужно лично взаимодействовать с кассиром и POS-терминалом.Вторым по популярности (но в последние годы все больше растет его востребованность) является интернет-эквайринг. Это та же система оплаты услуг или товаров торгового предприятия, только без личного контакта. Выполняется этот вид процедуры в интернет-магазинах. Пользователь может сам ввести необходимые данные о платежной карте в специальную форму, а банк уже переводит средства на предъявленный счет.Но в отличии от торгового эквайринга, в интернете все выполняется через процессинговую компанию. Это фирма, которая выступает посредником между вами и банком. Она защищает ваши контактные данные, пароли и состояние счета. Договор эквайринга с такой компанией составляет магазин, в котором вы будете покупать товар.Мобильный эквайринг – это еще одна услуга, которая за появилась не так давно, но начала активно развиваться. Это связано с тем, что все больше увеличивается количество владельцев мобильных устройств. Сейчас используются терминалы mPOS, которые позволяют снять средства с вашего банковского счета. При этом не нужно носить с собой карточки.Эквайринг – это очень полезная и удобная процедура, которая позволяет быстро оплачивать услуги или товары. Хотя в Украине она не так популярна, как на Западе, но эксперты ожидают, что в ближайшие годы больше пользователей будут пользоваться безналичным расчетом.

kompanion.online

что это такое простыми словами -

Очень часто сложные и непонятные термины означают самые обычные вещи, которые прочно вошли в наш обиход. К примеру, сегодня многие люди оплачивают покупки через платежные терминалы, используя для этого пластиковые карточки, и мало кто из них знает, что такую процедуру называют «эквайрингом».

Содержание статьи

Понятие эквайринга

Банковская карточка была изобретена сравнительно недавно. С её помощью удобно хранить и обналичивать деньги. Пластиковые карты имеют множество разнообразных функций — их применяют для оплаты товаров и всевозможных услуг. При этом подобные операции можно проводить как в обычном магазине, так и в интернете.

Итак, эквайринг – что это такое простыми словами? С английского acquiring переводится как «приобретать». Под этим понятием подразумевается услуга, которая дает возможность осуществлять покупки с использованием карты банка, не обналичивая при этом деньги через банкомат.

Преимущества

Согласно последним исследованиям, эквайринг способствует существенному росту общей прибыли предпринимателей. Объясняется это тем, что при наличии карточки люди чаще делают спонтанные покупки. Данная система расчета имеет также ряд других преимуществ:

- расплачиваться картой банка удобнее, чем наличными деньгами;

- в магазинах и прочих организациях исключается риск попадания в кассу фальшивых купюр;

- расчет карточкой позволяет экономить наличные деньги на инкассации;

- с появлением возможности платить за покупки карточкой клиенты могут не опасаться умышленного или случайного обсчета кассиром при выдаче сдачи.

Оборудование, используемое для проведения таких операций, предоставляет банк. Чтобы наладить оплату карточками в том или ином учреждении, потребуется заключение с ним договора эквайринга. Банк, предоставляющий такую услугу, должен оборудовать ваш магазин или другое заведение терминалом (пин-падом), связанным с кассами.

Недостатки

Несмотря на огромное число преимуществ и довольно хорошую степень безопасности такой системы, следует все же помнить о простых правилах, которые позволят обезопасить себя от мошенничества. И государством, и самими платежными системами предпринимаются все возможные меры по защите средств. Однако, чем более сложные используются методы защиты, тем более изощренными становятся способы взлома, применяемые мошенниками.

С недавнего времени банки отказались от использования карт, оснащенных магнитными полосами из-за недостаточной защиты от несанкционированного взлома. Сегодня вместо них применяют карточки с чипом, которые имеют более высокую степень защиты. Обучая персонал организаций, работающих с терминалами, банки дают четкие инструкции, соблюдение которых позволяет обезопасить владельцев карт от несанкционированных считываний.

К еще одному существенному недостатку технологии эквайринга можно отнести плату за аренду и комиссию, взимаемую банковскими организациями за эксплуатацию своих терминалов. Рентабельность использования этой системы во многом зависит от денежного оборота организации. Поэтому судить о том, выгодно ли её использовать или нет, можно на основе получаемого предприятием дохода. Тем не менее, даже в небольших организациях со скромным доходом такая система расчета может повысить его в среднем на 15%.

Виды

Сегодня действует несколько типов эквайринга:

- мобильный;

- торговый;

- интернет-эквайринг.

Мобильный эквайринг

Для проведения операций мобильного эквайринга применяются специальные устройства — POS-терминалы. Такие терминалы представляют собой карт-ридеры, подключенные к смартфонам. На эти смартфоны производится установка специального приложения, которое позволяет поддерживать распространенные платежные системы (например, MasterCard, Visa).

В последнее время наблюдается динамичное развитие мобильного эквайринга. Его популярность обусловлена очевидными преимуществами:

- Пользоваться POS-терминалами достаточно просто и удобно, к тому же, они отличаются бюджетной ценой.

- Пользователи имеют возможность производить оплату в любое время суток.

- Данная система отличается безопасностью как для предпринимателей, так и их клиентов.

- Оплата за товар или услугу осуществляется с мобильно без привязки к торговой точке.

Как правило, размер комиссии для продавцов при использовании такой системы расчета составляет от 2,5 до 3%.

Торговый эквайринг – что это такое

Торговый эквайринг — это тип услуги, оказываемой банком-эквайзером организации, занимающейся торговлей. Последняя осуществляет прием пластиковых карточек клиентов с целью произведения расчета за товар или предоставляемую услугу. За перечисление денег с карточки на счет продавца банк взимает с последнего комиссию, которая может составлять от 1,5 до 2,5%.

Когда банк и фирма, занимающаяся торговлей, заключают между собой соглашение, они принимают определенные обязательства. Со стороны торговой организации утверждается договор о:

- предоставлении банку возможности размещения терминалов на своей торговой площади;

- принятии карт у покупателей для произведения расчетов;

- выплаты банку заранее оговоренного размера комиссии.

Обязательства банка-эквайзера заключаются в:

- установке своих терминалов на территориях клиентов;

- осуществлении обслуживания терминалов;

- обучении работников торговых организаций работе с предоставленным оборудованием;

- оказании организации консалтинговых услуг;

- возвращении организации денежных средств, оплаченных покупателями с карточек.

Интернет-эквайринг

При данном виде расчетных операций можно производить обмен покупаемого в интернете продукта на деньги в любых онлайн-магазинах. Покупка оплачивается через пластиковую карточку в интернете не выходя из дома, при этом нет необходимости использовать какое-либо специальное оборудование.

Чтобы провести операцию, достаточно всего лишь иметь выход в интернет. Личные данные защищает организация-посредник, которая собирает всю необходимую информацию и рассылает её продавцу и в банк. В процессе оплаты покупок с помощью интернет-эквайринга задействуется множество различных процессов. Однако пользователю для завершения покупки требуется сделать всего лишь несколько кликов. Когда он нажимает кнопку «Купить», банк получает команду о перечислении с его пластиковой карты определенной суммы на счет интернет-продавца.

За использование данной системы расчета с продавцов взимают комиссию, составляющую 3—6% от сумм, которые платятся покупателями.

Как это работает

Сегодня технология эквайринга активно применяется во всем мире. Подавляющее большинство подобного рода операций проводят банки-члены таких платежных систем:

- MasterCard;

- Visa;

- American Express.

Развитые государства при выполнении платежных операций используют безналичные расчеты в 90% случаев, в то время, как их доля в России составляет всего 20—30%. Но сегодня наблюдается увеличение численности торговых организаций, которые начинают пользоваться услугами систем такого расчета по карточкам.

Соответственно, все большее количество людей прибегают к расчету именно картами, особенно не задумываясь о принципе действия такой системы. А понять, как она работает, можно, проследив путь транзакции.

- Сначала карточка вставляется (прокачивается или прислоняется) в специальное отверстие платежного терминала. Далее происходит мгновенная передача зашифрованной информации к процессинговому центру банка-эквайзера. При этом в роли такого банка не обязательно выступает именно тот, которым была выпущена ваша карта.

- От эквайзера данные поступают в центр обработки информации той платежной системы, которой была выпущена карта. Здесь карточка проверяется на её отсутствие или, напротив — на присутствие в стоп-листе. В случае отказа происходит возврат транзакции, если же данные карты одобряются, то они направляются в банк-эмитент. Таким образом, роль платежной системы заключается в связывании всех банков-участников в единую цепочку.

- На следующем этапе осуществляется авторизация пластиковой карточки — методом углубленной проверки реквизитов определяются такие параметры, как вероятность фрода, легальность. То есть проверяется наличие денежного остатка, факта мошенничества, пин-код. На данном этапе формируется код авторизации, который позволит провести оплату либо же откажет в проведении операции. Далее данные отправляются обратно по тому же пути в банк.

- После получения эквайзером ответа происходит одобрение операции оплаты или её отказ. При этом платежный терминал распечатает вам чек с информацией обо всех реквизитах платежа.

Даже если момент клиент уже оплатил свою покупку, период реального взаимозачета между банками на самом деле может составить 1—3 суток, в зависимости от условий договора. Все это время деньги будут заморожены на счету пластиковой карты её владельца, то есть «висеть» в холде. Далее происходит перечисление банковской организацией денег на счет торговой точки, при этом средства она получит только после отправки последнему данных о списании, которые будут подтверждать проведенные операции. После получения банком-эмитентом этих файлов замороженные на карте клиента деньги будут разморожены и перечислены на счет банка.

Разобравшись, что такое эквайринг в банке и какие преимущества получают предприниматели при его использовании, можно сделать вывод, что такая система расчета дает бизнесменам неплохие возможности для увеличения доходов, а банкам — дополнительную прибыль.

rublgid.ru

Эквайринг — что это такое простыми словами + дельные советы

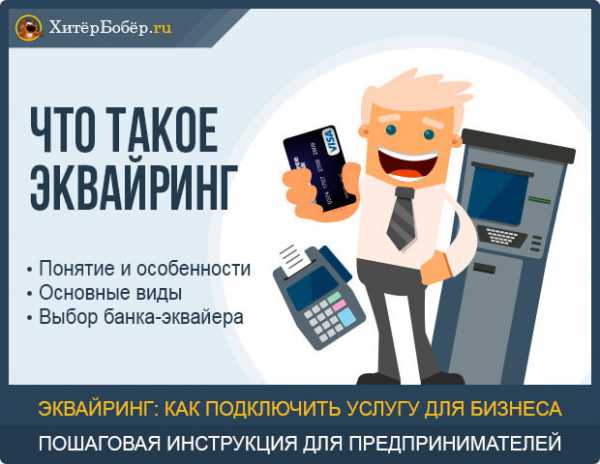

Вы узнаете, что такое эквайринг, какие бывают виды эквайринга, а также как выбрать банк для подключения услуги эквайринга для начинающего бизнесмена

Здравствуйте, уважаемые читатели журнала ХитёрБобёр.ru! Сегодня речь пойдет о таком понятии, как эквайринг.

Мы разберемся, каким образом посредством использования эквайринга можно увеличить объемы продаж и расширить клиентскую аудиторию.

Также вы узнаете, от каких подводных камней может защитить подключение этой услуги для начинающих бизнесменов.

Присаживайтесь по-удобнее, мы начинаем!

1. Что такое эквайринг — определение и механизм обслуживания: особенности эквайринга без кассового аппарата

Для начала дадим определение термину эквайринг.

Эквайринг — это банковская услуга, позволяющая потребителям оплачивать покупку при использовании пластиковой карты, благодаря чему отпадает необходимость обналичивания денежных средств через банкоматы.

Такие виртуальные платежи существенно облегчают совершение покупки в Интернете и позволяют потребителям сократить время, необходимое для посещения ближайшего магазина.

Эквайринг для ИП может стать очень важным инструментом увеличения итоговой прибыли, так как покупатель с картой готов потратить больше денег в среднем примерно на 20%.

Например

Семейная пара Роман и Ольга отправились в супермаркет для покупки продуктов питания. В отделе бытовой химии в этот день была распродажа и большую пачку стирального порошка можно было приобрести со скидкой в 30%.

Для оплаты Роман взял зарплатную карточку, на которую недавно был перечислен аванс. Располагая необходимой денежной суммой, пара приняло единогласное решение сделать такую незапланированную покупку.

Алгоритм действий проведения операции эквайринга включает в себя несколько различных этапов.

Ниже представлены последовательные шаги на примере операций с POS-терминалами:

- активация платежной карты посредством её проведения по терминалу;

- отправка данных о владельце карты с целью проверки;

- списание определенной денежной суммы и перечисление её на счет оператора;

- выдача двух чеков — продавцу и клиенту;

- подпись чеков продавцом;

- выдача чека из кассы.

Договор о предоставлении услуги эквайринга заключается между торговой точкой, выступающей в качестве клиента и банковским учреждением. Оборудование, необходимое для выполнения условий составленного договора, должно быть предоставлено банком или агентом.

POS-терминал — это специальное устройство электронного типа, посредством использования которого возможен вариант проведения безналичного расчета пластиковой картой.

Такой аппарат состоит из монитора, системного блока, считывателя карты, печатающего устройства и фискальной части.

Функцию такого оборудования может выполнять кассовый аппарат или более компактные POS-терминалы. Экварийнг и кассовый аппарат — это достаточно дорогостоящая комбинация, которая больше подходит для успешных и уже раскрученных компаний.

Начинающим бизнесменам целесообразнее всего прибегнуть к использованию POS-терминалов.

Эквайринг без кассового аппарата может производиться двумя способами — при использовании стационарного или портативного POS-терминала, а также через веб-сайт по реквизитам банковской карты. POS-терминалы имеют сим-карту, наличие которой обеспечивает связь с банковским учреждением.

Мобильные терминалы способны считывать информацию с различных видов карт:

- дебетовые карты;

- кредитные карты;

- карты с магнитной лентой;

- чиповая карта.

К таким картам выдвигается одно единственное требование — наличие на счету достаточной денежной суммы, необходимой для оплаты стоимости покупки. Отсутствие связи с банком по техническим причинам также может стать препятствием для проведения оплаты.

Например

Андрей узнал от других сотрудников, что сегодня будет начислена зарплата на дебетовую карточку. После окончания трудового дня он прямиком направился в супермаркет, не догадавшись предварительно проверить личный счет через банкомат.

При проведении операции оплаты на кассе сотрудник супермаркета сообщил о невозможности завершить такую процедуру. Как выяснилось, заработная плата еще не пришла на карту и на счету оказалось недостаточно средств для оплаты покупок. От использования карты Андрею пришлось отказаться.

Развитие рынка эквайринга в России

На сегодняшний день услуги эквайринга в РФ находится еще в стадии развития в отличии от других стран, где процесс становления закончился достаточно давно.

Среди основных причин замедленного развития такого явления — низкий уровень финансовой и банковской культуры населения. Однако несмотря на определенные трудности, постепенно количество выпущенных банковских карт имеет устойчивую тенденцию к росту.

2. Кому и зачем может понадобиться услуга эквайринга без открытия расчетного счета

Предоставлять услуги эквайринга без открытия расчетного счета могут исключительно кредитные организации. В качестве потребителей могут выступать не только крупные торговые сети, но и начинающие индивидуальные предприниматели.

Продавцу эквайринг гарантирует целый ряд преимуществ:

- минимизация рисков, обусловленных возможностью получения фальшивой валюты;

- экономия на инкассации;

- увеличение прибыли;

- новое сотрудничество с более платежеспособными клиентами.

Покупателю эквайринг предоставляет возможность использовать средства, хранящиеся на карте. Также ему предоставлена возможность проведения очень быстрого и удобного расчета во время совершения покупки.

3. Основные виды эквайринга — ТОП-3 популярных вида

В рамках данной технологии существует три основных направления — торговый, мобильный и интернет-эквайринг.

1) Торговый эквайринг

Эти операции проводятся через специальные POS-терминалы. При выполнении такого действия средства поступают на счет предпринимателя. Поставщиком услуг при этом удерживается определенная сумма, размер которой определяется финансовым учреждением.

Изменение ставки и отмена лимитов по проведению операции плотно привязаны к обороту предприятия. Более подробно это мы уже описали в одной из своих статей про торговый эквайринг.

2) Мобильный эквайринг

Такая система первоочередно ориентирована на владельцев мобильных устройств. Благодаря ей возможен вариант совершения платежной операции при использовании смартфона. Мобильный эквайринг избавляет от необходимости делать привязку к конкретной торговой точки и позволяет оснастить терминалами всех сотрудников фирмы — даже тех, которые работают за пределами офиса.

На нашем сайте есть отдельная статья посвященная теме — мобильный эквайринг.

3) Интернет-эквайринг

Такой тип эквайринга позволяет произвести замену товара на деньги в любом интернет-магазине. Оплата покупки через карточку в режиме онлайн не предполагает использования специальных приложений и дополнительного оборудования.

Для проведения операции достаточно иметь доступ в Интернет. Защита персональных данных обеспечивается компанией-посредником, которая специализируется на сборе информации и последующей её рассылке в банк и продавцу.

Эквайринг на сайте позволяет одновременно задействовать огромное количество процессов. Пользователю при этом предоставлена возможность завершить покупку посредством нескольких кликов. Обо всем об этом вы можете прочитать в нашей отдельной статье интернет-эквайринг.

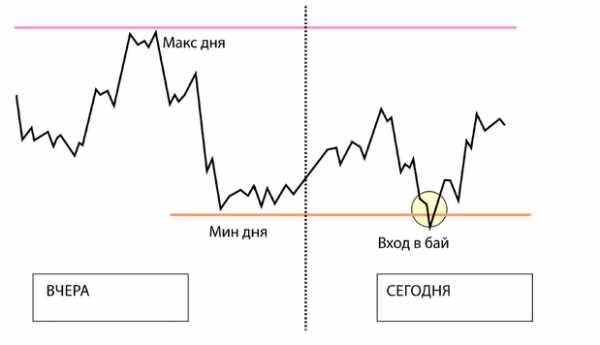

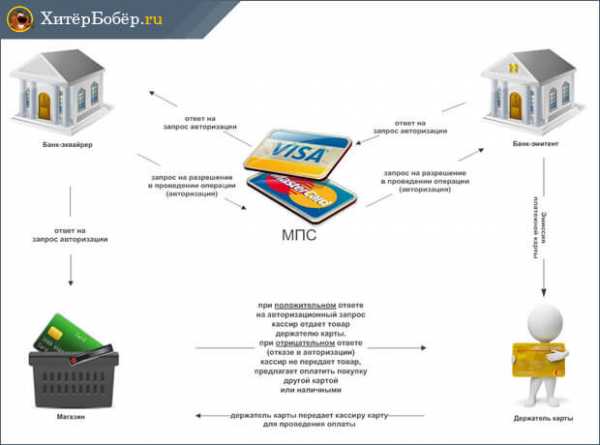

Наглядно работу эквайринга можно увидеть на схеме ниже:

4. Как выбрать банк для подключения услуги эквайринга — 7 практических советов от эксперта новичку

Выбирая банк, который может взять на себя функции эквайера, следует быть максимально внимательным. Предварительно следует тщательно изучить условия эквайринга, которые предлагает конкретное финансовое учреждения.

И только после сравнения с условиями других банков необходимо принимать окончательное решение.

Совет 1. Узнайте, какое оборудование предоставляет банк

Специальное оборудование и программное обеспечение влияют на скорость и безопасность проведения расчетов при использовании карты.

Возможные варианты применяемой аппаратуры выглядят следующим образом:

- POS-терминалы;

- импринтеры;

- процессинговые центры;

- кассовые аппараты;

- PinPad.

Наиболее бюджетным и эффективным решением является установка POS-терминалов. Использование кассовых аппаратов может быть сопряжено с дополнительными финансовыми нагрузками. Под PinPad понимается специальная панель для ввода защитного кода.

Совет 2. Обратите внимание на используемый вид связи терминала эквайринга с банком

Используемый вид связи терминала эквайринга с банком определяет скорость проведения транзакции. Существует несколько различных путей, по которым происходит запрос на снятие средств с карты — dial-up, GSM, GPRS, Ethernet, Wi-Fi.

При использовании связи Ethernet и Wi-Fi ответ приходит в течение 1-3 с. К технически быстрым способам также относится dial-up и GPRS. Последний вид связи дополнительно облагается тарифами оператора.

Совет 3. Поинтересуйтесь, с какими платежными системами работает банк

Конкретные банки взаимодействуют с определенными платежными системами. Для предприятия может оказаться очень выгодным решение об обслуживании карт клиентов с различным уровнем достатка. Потребительская аудитория благодаря этому будет иметь устойчивую тенденцию к расширению.

Совет 4. Внимательно изучайте договор эквайринга

Договор эквайринга содержит в себе все основные моменты взаимоотношений между поставщиком и потребителем услуг. Чтобы избежать неприятных сюрпризов при дальнейшем сотрудничестве, необходимо очень тщательно изучить свои права и обязанности перед эквайером.

В случае невыполнения последним своих непосредственных обязательств возможен вариант обращения в судебные инстанции. Договор в данном контексте будет выступать основным предметом рассмотрения дела.

Совет 5. Оцените уровень сервиса

Уровень предоставляемого сервиса оказывает непосредственное влияние на итоговую стоимость эквайринга. Среди возможных услуг следует отметить установку и дальнейшее обслуживание оборудования.

При проведение инструктажа сотрудники вашего предприятия должны получить ответы на такие вопросы:

- основные принципы работы оборудования;

- классификация реквизитов и карт;

- последовательность процедуры обслуживания покупателя;

- обучение процессу отмены авторизации;

- оформление возврата покупки;

- определение подлинности карты.

На заметку

Идеальной будет ситуация, при которой технический персонал банка мог бы проводить ремонт и замену оборудования круглосуточно семь дней в неделю.

Такой подход является признаком профессионализма и подтверждает высокий уровень квалификации поставщика услуг.

Пример из жизни

Предприниматель Алексей заключил договор о сотрудничестве с банком-эквайером. Через небольшой промежуток времени в магазине Алексея возникла внештатная ситуация — по техническим причинам была нарушена связь POS-терминала с банком.

Получив уведомление об этой проблеме, работники технической поддержки в максимально сжатые сроки устранили имеющиеся неполадки. В результате этого Алексей не потерял своих клиентов и его репутация как ИП не была запятнана.

Совет 6. Ознакомьтесь с финансовыми условиями обслуживания

Очень важным финансовым условием, на которое следует обращать внимание, является срок возмещения дохода предприятию. Средства на счет компании поступают в промежуток, эквивалентный 1-3 календарным дням.

Также необходимо оценить приблизительный размер расходов, которые несет предприятие за пользование услугой эквайринга. Итоговая цифра будет формироваться при учете совокупности различных факторов — установка оборудования, подключение услуги, аренда оборудования, ремонтные работы (при необходимости).

Совет 7. Изучите тарифы эквайринга банков

Тарифы эквайринга представлены в виде процентной ставки от стоимости товара или услуги. Такая комиссия взимается при совершении каждой транзакции.

Тарифы за факт пользования такой услугой формируются в зависимости от оборота предприятия, сферы деятельности организации, наличия или отсутствия лицензии на проведении операций и собственного процессингового центра.

Для расчёта индивидуальной комиссии воспользуйтесь сервисом Main Mine. Он позволяет рассчитывать и сравнивать тарифы на торговый эквайринг сразу для 30 наиболее востребованных банков и сервисов. Перейти к сравнению.5. ТОП-9 банков по предоставлению услуги эквайринга

Для сравнения вы можете изучить тарифы на торговый эквайринг, которые предлагают различные учреждения финансового типа. С такой информацией можно ознакомиться ниже.

Тарифы популярных банков на предоставление услуги эквайринга представлены ниже в таблице:

Достаточно выгодные условия услуги эквайринга предлагает банк Открытие. Величина процентной ставки здесь будет варьироваться от 1,6 до 2,6%, которые будут сниматься при совершении каждой транзакции.

Другие банковский организации предлагают не менее выгодные условия. Ежемесячная стоимость предоставления оборудования во многом будет зависеть от количества рабочих мест на торговой точке и типа обслуживаемого программного обеспечения.

6. Эквайринг — за и против: обзор преимуществ и недостатков

Эквайринг является достаточно выгодной услугой для обеих сторон. Покупатель получает возможность проводить расчет при совершении покупки в максимально сжатые сроки.

Проследить за движением израсходованных средств можно при использовании чека, который выдаётся кассиром по завершении операции.

Владельцы торговых точек благодаря эквайрингу могут увеличить уровень продаж и привлечь более широкую клиентскую аудиторию. Вероятность получения фальшивых денежных средств при этом полностью исключается.

Среди преимуществ для обеих сторон сделки также следует отметить и такие моменты:

- улучшение имиджа компании;

- привлечение новых клиентов;

- безопасность хранения прибыли;

- снижение расходов на инкассацию;

- сокращение времени на подсчет доходов.

Из недостатков такого явления следует обратить внимание на комиссию, которая взимается банком-эквайером при совершении каждой операции.

Совет

Чтобы определить рентабельность и целесообразность подключения такой услуги, необходимо сопоставить доход магазина и частоту оплаты покупок при использовании пластиковых карт.

7. Заключение

Подключение эквайринга гарантирует увеличение доходов и позволяет привлечь новых клиентов. Такой инструмент очень удобен для всех участников рынка торговых и финансовых услуг.

Любая компания, которая заинтересована в росте и развитии собственного бизнеса, должна задуматься о предоставлении возможности оплачивать товары или услуги при использовании пластиковой карты.

Напоследок, посмотрите небольшое интересное видео о услугах эквайринга.

Если вы хотите поделиться интересными мыслями по этой теме или обсудить непонятные моменты, то можете оставлять свои замечания и пожелания в комментариях!

Оцените статью: Поделитесь с друзьями!hiterbober.ru

что это простыми словами, виды, применение для ИП

Понятие эквайринга, хоть и может показаться сложным, на самом деле известно практически каждому россиянину. Ответ на вопрос, что такое эквайринг прост – это система оплаты услуг и товаров при помощи банковской карты в виде безналичного расчета. Сейчас эквайринг доступен и для малого бизнеса – узнайте, как работают POS-терминалы, и как ими пользоваться в малом бизнесе.

Оглавление: 1. Что такое эквайринг и его правовое регулирование 2. Виды эквайринга в России 3. Эквайринг для ИП и его преимущества 4. Как осуществляется эквайрингЧто такое эквайринг и его правовое регулирование

Понятие эквайринга подразумевает под собой предоставление банком услуг по обслуживанию банковских карт клиентов предприятия. Таковые услуги существует в различных видах и предоставляются в соответствии с действующим российским законодательством и общепринятыми международными нормами. В целом, система эквайринга – это оплата услуг или товаров безналичным расчетом при помощи банковских карт.

Понятие эквайринга подразумевает под собой предоставление банком услуг по обслуживанию банковских карт клиентов предприятия. Таковые услуги существует в различных видах и предоставляются в соответствии с действующим российским законодательством и общепринятыми международными нормами. В целом, система эквайринга – это оплата услуг или товаров безналичным расчетом при помощи банковских карт.

Услуги эквайринга оказывают банки-эквайреры, обладающие необходимым аппаратным и программным обеспечением для проведения расчетов с помощью банковских карт. Основными же системами эквайринга, распространенными как в России, так и во всём мире, являются VISA и MasterCard. Также существует и ряд отдельных национальных эквайринговых систем, однако их распространение и популярность значительно ниже.

Правовое регулирование эквайринга в России обеспечивается в первую очередь Положением Банка России №266-П от 24.12.2004. Данный нормативный документ в полной мере регулирует особенности использования платежных карт на российской территории, в том числе и порядок непосредственной безналичной оплаты с их помощью услуг и товаров. Действие вышеозначенного положения распространяется на всей территории России.

Виды эквайринга в России

Сейчас существует несколько различных основополагающих технологий эквайринга, которые позволяют проводить операции при помощи банковских карт. К таковым можно отнести три основных существующих вида эквайринга. Так, по механизму применения, эквайринговые услуги можно разделить на:

POS-терминалы. Это – классические терминалы для банковских карточек, которые можно встретить во многих магазинах, а также в государственных учреждениях и иных субъектах предпринимательской деятельности. Терминалы сейчас могут быть оснащены различными дополнительными технологиями считывания, однако общий принцип их работы остается одинаковым. Так, системы считывания могут подразумевать бесконтактный эквайринг, считывание информации о карте по магнитной полосе либо по чипу.

POS-терминалы. Это – классические терминалы для банковских карточек, которые можно встретить во многих магазинах, а также в государственных учреждениях и иных субъектах предпринимательской деятельности. Терминалы сейчас могут быть оснащены различными дополнительными технологиями считывания, однако общий принцип их работы остается одинаковым. Так, системы считывания могут подразумевать бесконтактный эквайринг, считывание информации о карте по магнитной полосе либо по чипу.- mPOS или мобильные терминалы. Мобильные POS-терминалы пользуются большим спросом у многих современных компаний, в первую очередь оказывающих услуги. Такой терминал позволяет произвести оплату банковской картой практически в любых условиях. Роль самого терминала в таковом случае выполняет обычный смартфон, оснащенный соответствующим программным обеспечением. При этом к смартфону подключается специальный считыватель информации о банковской карте, позволяющий проводить данную процедуру.

- Интернет-эквайринг. Механизмы интернет-эквайринга позволяют совершать покупки в Мировой сети с использованием банковской карты. При этом из-за отсутствия непосредственного терминала в большинстве случаев клиент или покупатель просто самостоятельно вводит данные своей карты на специальном сервисе. Сейчас существует большое количество различных эквайринговых систем в интернете.

Эквайринг для ИП и его преимущества

Малый бизнес (чаще всего это ИП) в первую очередь является ориентированным на конкретных розничных потребителей. Именно поэтому эквайринг как банковский продукт ориентирован в первую очередь на данный сегмент предпринимателей. Наличие банковского терминала для эквайринга позволяет малому бизнесу пользоваться целым рядом преимущества. Так, эквайринг для малого бизнеса или ИП и безналичные платежи позволяют:

- Полностью обезопасить предпринимателя от рисков, связанных с получением фальшивых купюр.

- Упростить отчетность и перевод средств на банковский счет предпринимателя.

- Повысить количество клиентов на 10-50%.

- Повысить размер среднего чека, так как оплата банковской картой предусматривает иную психологию покупателя.

Обратите внимание

Некоторые начинающие предприниматели считают, что эквайринг позволяет обойтись без кассового аппарата или что POS-терминал является его полноценной заменой. Это не так, вместе с чеком из банковского терминала покупателю в обязательном порядке должен выдаваться и обычный кассовый чек или идентичный ему документ, если таковой порядок действий предусмотрен законодательно.

Чтобы подключить эквайринговые услуги, предпринимателю необходимо выбрать банковскую организацию, которая будет его обслуживать. Различные банки могут предлагать разнообразные пакеты эквайринга, отличающиеся по своей стоимости и наполнению.

В частности, банки могут устанавливать:

- Размер комиссии за проведение каждого платежа.

- Размер стоимости услуг по установке терминала, а также цену самого терминала.

- Тарифы и порядок оплаты эквайрингового обслуживания.

Учитывая высокий уровень конкуренции в данной сфере на российском рынке, многие банки предлагают множество дополнительных льготных условий для представителей малого бизнеса или ИП. Например, к таковым может относиться бесплатное предоставление и настройка терминала, обучение сотрудников предприятия использованию таковой техники, внедрение различных стимулирующих акций для клиентов и покупателей предприятия.

Как осуществляется эквайринг

Порядок проведения операций по эквайрингу крайне прост. Конечно, в зависимости от вида эквайринга конкретный механизм действий может отличаться, однако в целом общая последовательность действий остается идентичной или крайне схожей. Так, при эквайринге обычно происходят следующие операции:

Проводится считывание информации о банковской карте. Для этого могут использоваться как банковские терминалы с различными системами непосредственного считывания, так и прямое введение данных карты в терминал или компьютерную эквайринговую программу.

Проводится считывание информации о банковской карте. Для этого могут использоваться как банковские терминалы с различными системами непосредственного считывания, так и прямое введение данных карты в терминал или компьютерную эквайринговую программу.- Продавец устанавливает сумму, подлежащую снятию с банковского счета покупателя. В интернет-эквайринге эта сумма часто устанавливается еще до введения данных банковской карты.

- Покупатель подтверждает снятие определенной суммы и проводит контрольное действие, если оно необходимо. Под таким действием может подразумеваться введение PIN-кода. Однако его введение не всегда является обязательным.

- Терминал направляет запрос в банк эквайрер, откуда он перенаправляется в банк, обслуживающий банковскую карту. Данный запрос проверяет наличие достаточных средств для проведения покупки на счету клиента.

- При положительном ответе, данный запрос одобряется и средства со счета покупателя переводятся на счет предпринимателя.

- Терминал печатает два слип-чека, один из которых подлежит выдаче покупателю.

Важный факт

В любом случае эквайринг требует подключения к определенным коммуникациям. Раньше эквайринг проводился через отдельные защищенные телефонные линии или же посредством системы GPRS, однако сейчас все чаще операции даже через терминалы проводятся посредством интернет-связи.

Загрузка...pravo.moe

Эквайринг — что это такое простыми словами, виды, особенности, преимущества и недостатки

Эквайринг — что это такое простыми словами? Какими особенностями обладает, какие преимущества он дает, и, какие недостатки существует? Это обычные вопросы практически всех начинающих бизнесменов. И это не удивительно.

Ведь сегодня безналичный расчет только начинает набирать обороты. И еще мало кто знает и понимает, что эквайринг из себя представляет, какие его виды, плюсы и минусы существуют.

Содержание

Что такое эквайринг простыми словамиОсновные участники эквайрингаОсновные виды эквайрингаОсновные преимущества и недостатки эквайрингаГлавные особенности системы оплаты (эквайринга)

Что такое эквайринг простыми словами

Прежде, чем приступить к рассмотрению особенностей эквайринга, дадим краткое его определение.

Эквайринг – это банковская услуга, с помощью которой человек может, не обналичивая свои денежные средства, оплачивать свои покупки при помощи банковской карты.

Эквайринг позволяет оплачивать свои покупки через интернет, не трате свое время на походы в магазины.

В малом бизнесе индивидуальный покупатель с помощью данной услуги може получить прибыль примерно на 20% больше. Это связано с тем, что люди, расплачиваясь банковской картой, совершают гораздо больше покупок. Это уже научно доказанный факт.

Приведем примерный алгоритм проведения операций эквайринга на примере работы с POS-терминалом.

- Первое, что необходимо сделать, это активировать свою банковскую карту в системе. Обычно это делается при помощи введения пин-кода.

- Затем, система начнет проверять данные владельца.

- После чего, денежные средства спишутся со счета покупателя и перечислятся продавцу.

- Затем система выдаст два чека, один из которых для покупателя, а второй для продавца.

Продавец подписывает чек, а касса выдает чек об оплате покупателю.

Чтоб начать пользоваться данной услугой, между клиентом, которым обычно выступает торговая точка, и банком должен быть заключен договор на предоставление услуги эквайринга. Банк или специальный агент должен предоставить клиенту оборудование, с помощью которого будут осуществляться условия, обозначенные в договоре. обычно такое оборудование называется POS-терминал.

POS-терминал – это устройство электронного вида, который позволяет проводить безналичный расчет пластиковой картой.

Он, как правило, состоит из монитора, системного блока, считывателя карты, печатающего устройства и фискальной части. Функцию такого устройства могут выполнять кассовый аппарат и компактный POS-терминал.

В совокупности эти устройства становятся очень дорогим удовольствием и подходят больше раскрученных больших компаний. Начинающим бизнесменам лучше всего начать свою предпринимательскую деятельность с использования POS – терминалов.

Эквайринг без самого кассового аппарата производится при помощи стационарного или портативного POS-терминала, а также, через интернет-сайты по реквизитам банковской карты.

Мобильные терминалы могут считывать информацию как с дебетовой и кредитной карты, так и с чиповой карты и карты с магнитной ленты. Главное, чтоб на таких картах было достаточно денежных средств для оплаты покупки.

Основные участники эквайринга

В эквайринге можно выделить три участника этого процесса.

- Финансово – кредитная организация (Эквайер)

Как правило, финансово – кредитные организации предоставляют услуги обработки и выполнения безналичных платежей, предоставляют POS-терминалы торговым точкам и держат под контролем все операции, которые производятся с помощью карт. Они устанавливают по условиям договора или выдают в аренду все необходимое для осуществления данных операций оборудование.

- Торговая организация (точка)

Торговая организация (точки) заключает с эквайером договор, где указаны все условия и цены на предоставление оборудования, использования терминалов, объем комиссий банка и сроки, в которые денежные средства должны быть перечислены продавцу со счета покупателя. Получить данную услугу могут любые организации, даже не имеющие счета в этом банке.

- Клиенты

Клиенты – это люди, которые совершают безналичную оплату в торговой организации.

Предоставлять услуги эквайринга могут только финансово – кредитные организации, а торговыми точками могут выступать как крупные торговые сети, так и начинающие индивидуальные предприниматели.

При чем, торговой организации эквайринг дает огромные преимущества, например:

- практически полное отсутствие риска получение фальшивой валюты;

- экономия на инкассации;

- увеличение прибыли примерно на 20%;

- сотрудничество с очень платежеспособными клиентами.

Основные виды эквайринга

На сегодняшний день услуги эквайринга в Росси только еще начал развиваться, и его процесс еще находится на стадии развития, в отличии, от других более развитых стран. Но, не смотря на это, уже можно выделить 4 основных вида:

- АТМ-эквайринг

АТМ-эквайринг – это первое, что появилось в России и представлен в виде терминалов и банкоматов оплаты, при помощи которых можно самостоятельно управлять своими денежными средствами, находящимися на банковской карте.

большого дохода получить с такого вида эквайринга просто невозможно. Это связно, в первую очередь, с тем, что сегодня законодательным путем размер процентной комиссии сильно понизился. а терминалов и банкоматов развелось на столько много, что всегда можно найти более выгодное предложение.

- Торговый эквайринг

Торговый эквайринг – это самый распространенный и популярный вид эквайринга, который используется для оплаты товаров, работ и услуг в торговых точках и местах общественного питания.

При торговом эквайринге оплата осуществляется через POS-терминал, который обязательно должен быть подсоединен к кассовому аппарату. Он должен быть как мобильным, так и стационарным. его можно приобрести полностью разом или взять в аренду у банка.

При проведении по нему операций, будут выданы кассовый чек и слип (чек самого терминала).

- Мобильный эквайринг

Мобильный эквайринг пока еще малоизвестный способ осуществления оплаты картами, но активно набирающий свои обороты.

При совершении операций через мобильный эквайринг понадобятся планшет (смартфон) и специальный кардридер, который связывается с ними при помощи usb, bluetooth или специальный разъема.

В некоторых банках такое устройство может быть выдано банком совершенно бесплатно и оно обходится гораздо дешевле, чем POS-терминала.

Основная суть использования мобильного эквайринга заключается в том, что при оплате продавец проводит карту с магнитной полосой через кардридер, а покупатель при этом должен расписаться на экране смартфона/планшета. При использовании чиповой карты потребуется ввод пин-кода.

Данный способ не пользуется должной популярностью только потому, что пока еще отсутствует эффективная защита планшета / смартфона от хакеров, вирусов и мошенников, которые могут получить доступ к вашему счету.

А также, при таком способе сама процедура оплаты происходит гораздо сложнее и по времени дольше. Это связано с тем, что сначала необходимо будет запустить приложение, выполнить все необходимые действия с меню указать номер мобильного телефона или e-mail клиента, получить его подпись.

К тому же, этот способ усложняется еще отсутствием кассового чека, который по закону в независимости от способа оплаты обязательно должен выдаваться.

- Интернет-эквайринг

Интернет-эквайринг – это способ оплаты, при котором необходимо ввести с помощью специального интерфейса реквизиты своей банковской карты, после чего нужно будет подтвердить оплату, введя пороль с sms-сообщения.

Такой способ чаще всего используется при осуществлении покупок через интернет – магазины и оплаты различных интернет – услуг. При таком способе кассовый чек не выдается, а просто присылается в электронном виде. А, если покупателю необходим буде сам чек в его физической форме, то ему необходимо будет оформить заказ на сайте продавца в момент передачи товара, обязательно его оплатив с помощью того же POS-терминала у курьера или в торговой точке..

Основные преимущества и недостатки эквайринга

У эквайринга, как и во всех других способах оплаты, есть свои плюсы и минусы.

К его плюсам для торговой точки можно отнести:

- увеличение торгового оборота примерно на 20%;

- риск подделки денежных купюр сведен к минимуму;

- экономия денежных средств на отсутствии инкассации;

- увеличение более платежеспособных клиентов;

- улучшение имиджа торговой точки;

- сокращение времени на подсчет доходов и безопасное хранение прибыли.

Преимуществами эквайринга для покупателей являются:

- возможность совершить покупку в максимально короткие сроки;

- и возможность совершения покупок без обналичивания своих денежных средств.

Основными и самыми главными недостатками эквайринга являются:

- взимаемая банком – эквайрингом процентная комиссия при совершении каждой операции, которая составляет примерно 1 – 6% от суммы;

- деньги от покупателя поступают на счет торговой точки в течение 1 – 3 дней;

- траты на приобретение/аренду оборудования для эквайринга и его техническое обслуживание.

Чтобы определить целесообразность подключения данной услуги, необходимо просто сопоставить доход, который вы приносите магазинам, и частоту ваших покупок.

Главные особенности системы оплаты (эквайринга)

У услуги эквайринга существуют свои особенности, которые заключаются в том, что:

- все права и действия сторон строго регламентируются заключенным договором;

- возможность применения для каждого договора индивидуального дохода;

- комиссионное вознаграждение эквайеру оплачивает торговая точка в виде персонально рассчитанного процента от сделок по картам, который обычно составляет от 1,5 – 4% от суммы операций;

- все необходимое оборудование платно, бесплатно или в аренду предоставляется самим банком;

- использовать данную услугу можно и без наличия в банке – эквайринге расчетного счета;

- плата за товар начисляется на счет торговой точки только через сутки – трое после оплаты.

Эти особенности должен учитывать каждый человек, который собирается начать пользоваться данной услугой.

Вот, как-то так. Теперь вы имеете представление о том, что такое эквайринг, его особенности, преимущества и недостатки, а также, какие виды эквайринга существуют на сегодняшний день. И, исходя из полученной информации, вы можете для себя самостоятельно решить о целесообразности его оформления. А, как подключить оплату банковскими картами, читайте в следующей статье.

Если вам понравилась статья, и вы считаете ее полезной, ПОЖАЛУЙСТА поделитесь ею с друзьями и знакомыми!!!

Также, вы можете высказать свое мнение о статье и о самом сайте в комментариях, указать недочеты данного ресурса.

Сайт MyRublik будет вам очень ПРИЗНАТЕЛЕН.

finans-bablo.ru

как все происходит? :: BusinessMan.ru

В современных условиях развития информационных банковских технологий и средств связи большую популярность приобрел эквайринг. Что это такое и как эта технология работает? Рассмотрим подробнее.

Основные понятия

Большинство магазинов и других торговых точек, осуществляющих денежные расчеты с покупателями, принимают для оплаты своих товаров и услуг пластиковые банковские карты. Этот метод имеет свои преимущества как для клиента, так и для продавца, который прекрасно знает, что такое эквайринг, и умело использует его достоинства.

Итак, под этим экономическим термином понимается способ расчетов за какие-либо товары или оказанные услуги, при котором используется пластиковая карта и специальный терминал. Эквайринг может быть и виртуальным, то есть расчеты проводятся в интернете без физического предоставления карточки.

Разновидности

Существует три основных вида рассматриваемой услуги:

- торговый эквайринг — с помощью него можно оплатить приобретенные товары либо оказанные услуги, для этого необходима банковская карта;

- интернет-эквайринг — делает возможным проводить покупки на различных сайтах, используя предусмотренный для этого интерфейс;

- обменный эквайринг — позволяет получить наличные денежные средства, используя банкомат или другое подобное оборудование.

Торговый эквайринг

Как уже упоминалось до этого, большинство торговых точек и предприятий сферы услуг позволяют оплатить приобретенные товары или оказанные услуги с помощью пластиковой карты. Для этого необходим лишь специальный терминал.

При этом с карточного счета покупателя не взимается никаких дополнительных комиссий. Кроме того, подобная форма расчетов позволяет не иметь при себе крупных денежных сумм, что, несомненно, очень удобно.

О преимуществах для владельцев бизнеса поговорим немного позднее, но уже сейчас можно сказать, что эквайринг позволяет существенно расширить клиентскую базу.

Документальное оформление

Договор эквайринга обычно заключается между представителем магазина или торговой сети и банковским учреждением. Но это только формальная сторона вопроса. На самом деле, оформляя соответствующие документы на эквайринг, банк лишь является представителем платежных систем.

Именно они, широко известные по всему миру своими брендами Visa, MasterCard, UnionPay, American Express, владеют всей информацией о том, что такое эквайринг банковских карт. Потому и берут на себя всю техническую сторону вопроса.

Преимущества для банков

Говоря о том, что такое эквайринг, нельзя не затронуть вопрос о его преимуществах для банковских учреждений. Основную прибыль они получают от комиссионного вознаграждения. Оно представляет собой определенную сумму денежных отчислений от каждой проведенной операции с банковской картой независимо от конкретной торговой точки. Его размер определяется индивидуально, этот пункт вносится в договор эквайринга.

При этом учитываются следующие факторы:

- сфера финансово-хозяйственной деятельности предприятия;

- сумма торговой выручки за определенный период;

- длительность работы;

- количество и размер торговых точек;

- тип связи между терминалом и серверами банка.

Кстати, некоторая часть получаемого комиссионного вознаграждения перечисляется в адрес платежной системы и на счет банка-эмитента платежной карты, что тоже влияет на конечную сумму.

Рассматриваемое направление банковской деятельности характеризуется наличием высокой конкурентной борьбы, потому размер комиссии обычно одинаков и составляет 1,5-2 процента от общей суммы платежа.

Требования для участников

Если у вас есть желание подключиться к этой системе, нужно обратиться в соответствующее банковское учреждение. Специалисты по работе с клиентами более подробно расскажут, что такое эквайринг, ознакомят с условиями предоставления услуги и другими нюансами.

После заключения договора участнику сети присваивается свой персональный идентификатор, связанный с текущим банковским счетом. Кстати, не каждый клиент, желающий осуществлять торговый эквайринг, получает на это разрешение. Зачастую производится жесткий отбор, направленный на пресечение возможных мошеннических действий с пластиковыми карточками. Для подтверждения финансово-хозяйственной деятельности может потребоваться предоставление дополнительного пакета документов.

На все организационные вопросы обычно тратится от одной до четырех недель. После этого банковское учреждение передает клиенту во временное пользование необходимое количество терминалов, с помощью которых и осуществляется эквайринг. Что это такое, объяснят уже другие специалисты, производящие установку и настройку оборудования. После этого можно спокойно переходить на расчеты в безналичной форме.

Все услуги по оформлению, подключению и обучению персонала производятся, как правило, бесплатно. Стоимость аренды терминалов оговаривается индивидуально.

Те субъекты предпринимательской деятельности, которые понимают, что такое эквайринг, прекрасно знают и о его преимуществах. Многочисленные исследования показывают, что магазины, в которых можно расплатиться кредитной картой, оказываются предпочтительнее для покупателей и увеличивают свою торговую выручку. Это обусловлено рядом причин:

- удобством проводимых расчетов;

- ограничением в количестве наличных денег;

- личными предпочтениями;

- психологическими мотивами.

Расчеты в интернете

Одной из разновидностей рассматриваемой финансовой услуги является интернет-эквайринг. Он также представляет собой систему безналичных расчетов с помощью пластиковых карт, однако торговой площадкой здесь является сайт в интернете либо специализированная программа.

Таким способом можно продавать множество товаров и услуг, кроме тех, которые прямо запрещены основными представителями международных систем расчетов, а именно:

- лекарственные препараты;

- медицинские товары;

- незаконные аудио- и видеозаписи;

- огнестрельное оружие;

- опасные и скоропортящиеся товары;

- поддельная и контрафактная продукция.

Любой интернет-портал, магазин или другой подобный сайт не может нормально функционировать в современных реалиях без обеспечения для своих пользователей возможности расчетов с помощью пластиковых карт. Интернет-эквайринг может быть подключен двумя способами:

- Прямое соглашение с банковским учреждением. В этом случае услуги предоставляются указанным финансовым учреждением, которое самостоятельно обрабатывает все денежные транзакции, проводит перечисление денежных средств между контрагентами и рассчитывается по иным платежам с участниками системы. Оказание этой услуги оплачивает владелец ресурса в интернете. Следует отметить, что размер подобных отчислений несколько выше, чем в торговом эквайринге, в связи с большей себестоимостью проведения операций.

- Использование сервис-провайдеров. Эти организации осуществляют передачу сведений о проведенных платежах от предприятий-продавцов в банки. Подобная схема позволяет контрагентам получать большое количество аналитических данных о финансово-хозяйственных операциях, а также более тонко управлять товарными и денежными потоками.

Таким образом, последний вариант эквайринга предоставляет, в отличие от банков, намного более широкие возможности. Более того, некоторые сервис-провайдеры предоставляют очень удобную для восприятия информацию, оформленную в виде графиков, изменяющихся в реальном времени.

Как подключить интернет-эквайринг

Чтобы подключить ваш сайт к рассматриваемой системе расчетов, необходимо пройти несколько этапов:

- привести интернет-ресурс в соответствие с требованиями, предъявляемыми международными платежными системами;

- ввести элементы интерфейса, отвечающие за проведение расчетов;

- подготовить раздел, содержащий публичную оферту, предусматривающую возврат потраченных сумм при определенных обстоятельствах;

- установить значки используемых платежных систем.

После этого ваш ресурс проходит проверку специалистами службы безопасности финансового учреждения. Этот процесс часто носит формальный характер, нужно лишь правильно оформить необходимые договоры и разрешения.

При использовании сервис-провайдера последний берет на себя все организационные вопросы, в том числе и приведение вашего сайта в соответствие с предъявляемыми требованиями, без которых подключение эквайринга невозможно.

Недостатки системы

Обслуживание эквайринга производится сложными программными комплексами, созданными человеком. Потому процесс его функционирования не застрахован от ошибок. Кроме того, возможны сбои в аппаратной части комплекса. Все это приводит к тому, что вместо облегчения расчетов покупатель проводит у кассы намного больше времени, чем рассчитывал.

Помимо этого, в ряде случаев работники торговой точки отказывались производить возврат денежных средств за товар, мотивируя это отсутствием технической возможности. Это неправда, так как в терминале предусмотрена специальная команда, отвечающая за эту процедуру.

Встречаются и случаи преднамеренного мошенничества. Продавец может специально ввести сумму, которая будет больше стоимости товара. Для пресечения подобных случаев целесообразно тщательно изучать полученные чеки.

Заключение

Несомненно, использование передовых технологий в торгово-финансовой деятельности обусловлено не только желанием, но и необходимостью. В некоторых случаях, например, при расчетах в интернете, эквайринг является едва ли не единственным вариантом. Поэтому, чем раньше владелец бизнеса осознает эту аксиому и включится в рассмотренную систему платежей, тем быстрее ощутит ее положительное влияние на бизнес.

businessman.ru