Большая Энциклопедия Нефти и Газа. Среднегодовой объем выручки это

Выручка от реализации: что это, подсчет

Для многих современных людей даже не соприкасающихся с отчетностью остается интересной тема, сопряженная с доходами и прибылью компаний. Непрофессионалы не имеют истинного понимания о важности этих значений, которые точно обусловлены в законодательных документах. При более детальном изучении этих терминов появляются некоторые вспомогательные конкретизирующие понятия, например валовая и чистая прибыль. При отражении сотрудниками бухгалтерии или статистических органов этих показателей каждый подразумевает под ними определенное точное значение.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта слева или звоните по телефону +7 (499) 500-96-41. Это быстро и бесплатно!

Выручка от реализации – что это

Выручка от реализации – это сумма средств, в денежном эквиваленте полученная за произведенную продукцию, предоставленные услуги, то есть она является результатом непосредственной деятельности предприятия. Она служит важным источником доходов и возмещения затрат.

Однако этому понятию присущи определенные характерные черты. Обычный обыватель истолковывает под выручкой денежную наличность, полученную продавцом или кассиром в качестве оплаты. В связи с этим подразумевается кассовый метод учета выручки. Но если предприятие передаст товар покупателю с отсрочкой платежа, то есть предоставит ему возможность произвести оплату позднее, то до поступления денег выручки еще не будет.

Для учета выручки в солидных организациях распространенным считается иной метод ее учета – согласно начислениям. Этот способ позволяет учитывать даже не поступившие средства от клиентов, если акт выполненных работ уже подписан.

Существует такая концепция как валовая и чистая выручка. Особенной заинтересованности не представляет валовая выручка, полученная целиком за предоставленную продукцию. Здесь в цену включаются некоторые налоги, акцизные сборы, которые возвращаются государству.

Вследствие этого сформировался такой показатель как чистая выручка. Она определяет работу компании в не зависимости от оплаты платежей государству, включенных в стоимость продукции. Во многих отчетах указывается как раз чистая выручка.

При составлении баланса сотрудниками бухгалтерии, учет выручки ведется за минусом некоторых налогов, к примеру, НДС, удерживаемого чаще всего с покупателя.

Формула и расчет выручки от реализации

Этот показатель исчисляется путем учета объема продаж за данный период и цены. Формула выручки от продаж имеет вид:

В=Р*Ц, где

- В – выручка;

- Р – объем реализованной продукции;

- Ц – цена каждого проданного изделия.

Формула расчета может содержать в себе объем товара, скидки. Также существует гарантия спроса на продукцию, которая реализуется. В данном случае учет сумм от покупателей выполняется прямым счетом, предполагающим определенную величину спроса покупателей. Подразумевается производство и реализация товаров, связанных непосредственно конкретной суммой. Предварительное исчисление выручки возможно лишь в данном случае.

Однако при наличии рыночных отношений гарантии на потребительский спрос не существует, такого рода показатели, как объем и продажи находятся в зависимом положении от уровня цен. В формулу вводится коэффициент эластичности. Прямой подсчет замещается расчетным методом, ведется учет остатков продукции на начало и конец отчетного периода. Именно этим показателем детализируется объем продаж, а формула имеет 3 составляющих.

В данном случае полученный результат воспроизводит при нестабильной ситуации реальность. Суммируются остатки товаров на начало периода и план объема производства, после этого вычитается сумма не проданной продукции.

Вр.= Ост. г. п. (н) + ГП — Ост. г. п. (к), где

- Ост. г. п. (н) и Ост. г. п. (к) — остатки готовой продукции на начало и конец периода;

- ГП — готовая продукция для продаж.

Следовательно, под выручкой подразумевается объем средств, направляемых на погашение издержек предприятия.

При своевременном поступлении оплаты за проданную продукцию и услуги процесс и денежный оборот будут непрерывными. Иначе работа компании не будет стабильной, под угрозой могут оказаться договора, снижение прибыли.

В виду этого, чтобы долги не привели предприятие к банкротству, выручка должна планироваться посредством ее финансовых работников.

Исходя из данных предшествующего периода, бухгалтерским работникам несложно спрогнозировать предполагаемую прибыль.

Товарооборот – значимый показатель деятельности компании

Он определяется суммой выручки, в денежном эквиваленте полученной фирмой за реализованные товары и характеризует ее движение с помощью актов купли-продажи.

Этому экономическому показателю присущие следующие признаки:

- товар, являющийся предметом реализации;

- продажи, выступающие как способ перемещения продукции от производителя к потребителю.

Выручка от реализации продукции это товарооборот, который влияет на объем производства и на потребление. В структуре товарооборота фигурируют разные виды продаж, а в величине объема: торговая выручка, документальные расходы из кассовой выручки, продажи мелкого опта.

Товарооборот подытоживает деятельность всей компании и представляет совокупный объем реализуемой продукции различными способами в денежном эквиваленте.Ему принадлежит значительная роль в создании многих важных показателей:

- совокупный доход компании;

- ее рентабельность и объем чистой прибыли;

- общий объем издержек при производстве продукции;

- фонд заработной платы и численность сотрудников;

- финансовое состояние компании.

Весь товарооборот включает две группы: оптовый и розничный. Крупные объемы продаж продукции производителями и их торговыми представителями клиентам для дальнейшей реализации или переработки называется оптовым товарооборотом, который подразделяется на оптовый складской и транзитный. При розничном товарообороте продажа товара осуществляется небольшими партиями.

Данному показателю присущи качественные и количественные характеристики. Продажа товаров в денежном эквиваленте определяются количественными характеристиками. А такой компонентный состав как ассортимент продукции, удельный показатель продаж группы или определенного товара связан с качественными характеристиками.

Метод учета выручки согласно начислениям позволяет учитывать даже не поступившие средства от клиентов, если акт выполненных работ уже подписан.

Выручка и бухгалтерская прибыль

Чем выручка от реализации продукции отличается от бухгалтерской прибыли? Это разные понятия, сопутствующие постоянно деятельности каждой компании. Рассмотрим существующую разницу этих сопредельных показателей.

Выручка — это объем денежной наличности, поступившей от реализации услуг или продукции. Она имеет определение как валовый доход, характеризующий результат финансовый деятельности организации. Без этого показателя не обходится начисление налогов предприятий, находящихся на упрощенном налогообложении.

Выручка как общий показатель, принадлежит к основной деятельности любого предприятия. Чаще всего при составлении баланса сотрудниками бухгалтерии, ее учет ведется за минусом некоторых налогов, к примеру, НДС, удерживаемого чаще всего с покупателя.

Общий объем выручки за определенный период может складываться с поступлений от основной, инвестиционной, а также финансовой деятельности.

Прибыль как главный показатель деятельности каждой компании подразделяется на бухгалтерскую и экономическую. В бухгалтерском учете для решения различных задач используется только бухгалтерская прибыль, отражаемая в «Отчете о прибылях и убытках». Это разница между суммарными доходами и явными издержками компании, она используется для отчисления различных налогов.

Экономическую прибыль разрешается фондировать или распределять учредителям. Ее находят как разницу между общим доходом и явными и неявными издержками. По этому показателю можно определить, насколько результативно работало предприятие за данный период.

Выручка от реализации продукции — это товарооборот, который влияет на объем производства и на потребление.

Составными элементами основного показателя считается прибыль от основной и вспомогательной деятельности компании. Существующая взаимосвязь между прибылью и выручкой состоит в том, что прибыль представляет собой разницу между объединенными доходами и издержками предприятия. Выручка никогда не бывает минусовой, чего нельзя сказать о прибыли.

Исходя из данных предшествующего периода, бухгалтерским работникам несложно спрогнозировать предполагаемую прибыль. Для этого учитываются как ожидаемые доходы, так и расходы, конъюнктура и изменения рынка. При этом также учитывается и группа внутренних факторов, обусловленных процессами, которые протекают внутри компании.Это может быть:

- степень управления;

- грамотность и квалификация руководящего звена;

- уровень организации производства;

- мощность и современность оборудования;

- уровень производительности труда;

- эффективность и правильность планирования.

Таким образом, доход и прибыль имеют тесную взаимосвязь. Однако прибыль является чистым показателем, а доход совокупными поступлениями от проведения торговых операций на рынке.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас: +7 (499) 500-96-41Это быстро и бесплатно!

vashbiznesplan.ru

Годовой объем - прибыль - Большая Энциклопедия Нефти и Газа, статья, страница 1

Годовой объем - прибыль

Cтраница 1

Годовой объем прибыли до уплаты налогов и процентов, необходимый для обслуживания долга. [1]

Малые предприятия, осуществляющие несколько видов деятельности, относятся по критериям того вида деятельности, доля которого является наибольшей в годовом объеме оборота или годового объема прибыли. [2]

Малые предприятия, осуществляющие несколько видов деятельности, относятся к таковым по критериям того вида деятельности, доля которого является наибольшей в годовом объеме оборота или годового объема прибыли. [3]

Малые предприятия, осуществляющие несколько видов деятельности, относятся к таковым по критериям того вида деятельности, доля которого является наибольшей в годовом объеме оборота или годовом объеме прибыли. [4]

Малые предприятия, осуществляющие несколько видов деятельности ( многопрофильные), относятся к таковым по критериям того вида деятельности, доля которого является наибольшей в годовом объеме оборота или годовом объеме прибыли. [5]

Малые предприятия, осуществляющие несколько видов деятельности ( многопрофильные), относятся к таковым по критериям того вида деятельности, доля которого является наибольшей в годовом объеме оборота или годовом объеме прибыли. В течение года эти показатели определяются нарастающим итогом с начала года. Предприятие самостоятельно определяет, какой из показателей должен применяться - объем оборота ( объем реализации продукции, товарооборот и т.п.) или объем прибыли, полученной от всех видов деятельности в целом. Выбранный предприятием показатель должен быть неизменным в течение отчетного года. [6]

Малые предприятия, осуществляющие несколько видов деятельности ( многопрофильные), относятся к таковым по критериям того вида деятельности, доля которого является наибольшей в годовом объеме оборота или годовом объеме прибыли. [7]

Малые предприятия, осуществляющие несколько видов деятельности ( многопрофильные), относятся к таковым по критериям того вида деятельности, доля которого является наибольшей в годовом объеме оборота или годовом объеме прибыли. В течение года эти показатели определяются нарастающим итогом с начала года. [8]

Малые предприятия, осуществляющие несколько видов деятельности ( многопрофильные), относятся к таковым по критериям того вида деятельности, доля которого является наибольшей в годовом объеме оборота или годовом объеме прибыли. В течение года эти показатели определяются нарастающим итогом с начала года. Выбранный предприятием показатель должен быть неизменным в течение отчетного года. [9]

Малые предприятия, осуществляющие несколько видов деятельности ( многопрофильные), относятся к таковым по критериям того вида деятельности, доля которого является наибольшей в годовом объеме оборота или годовом объеме прибыли. [10]

Показателем экономической эффективности капитальных вложений в машиностроении в целом является отношение прироста годового объема чистой продукции и к вызвавшим этот прирост капитальным вложениям; по отдельным отраслям и промышленным объединениям - отношение прироста прибыли к капитальным вложениям, вызвавшим этот прирост; по отдельным предприятиям и стройкам - отношение прироста годового объема прибыли к капитальным вложениям. [11]

В качестве примера для анализа левереджа в свете соотношения прибыль до выплаты налогов и процентов / прибыль на акцию предположим, что Cherokee Tire Company с объемом капитализированных средств, состоящих из вложений в обыкновенные акции, 10 млн. дол. Текущий годовой объем прибыли до выплаты налогов и процентов составляет 2 млн. дол. [12]

Отправным моментом в определении величины платы за фонды и других взносов в бюджет, е одной стороны, и той части прибыли, которая останется у предприятия на образование фонда развития производства и поощрительных фондов - с другой, будет размер прибыли и сумма основных средств и оборотных фондов, закрепленных за предприятием. Поэтому представляет интерес анализ величины рентабельности предприятий по отношению к указанным фондам. Методически данный показатель определяется путем деления годового объема прибыли к сумме среднегодовой стоимости основных фондов и оборотных средств. [13]

МАЛОЕ ПРЕДПРИЯТИЕ - коммерческая организация, в уставном капитале которой доля участия РФ, субъектов РФ, общественных и религиозных организаций ( объединений), благотворительных и иных фондов не превышает 25 %, доля, принадлежащая одному или нескольким юридическим лицам, не являющимся субъектами малого предпринимательства, не превышает 25 % и в которых средняя численность работников за отчетный период не превышает следующих предельных уровней ( малые предприятия): в промышленности - 100 человек; в строительстве - 100 человек; на транспорте - 100 человек; в сельском хозяйстве - 60 человек; в научно-технической сфере - 60 человек; в оптовой торговле - 50 человек; в розничной торговле и бытовом обслуживании населения - 30 человек; в остальных отраслях и при осуществлении других видов деятельности - 50 человек. Под субъектами малого предпринимательства понимаются также физические лица, занимающиеся предпринимательской деятельностью без образования юридического лица. Малые предприятия, осуществляющие несколько видов деятельности ( многопрофильные), относятся к таковым по критериям того вида деятельности, доля которого является наибольшей в годовом объеме оборота или годовом объеме прибыли. [14]

Страницы: 1

www.ngpedia.ru

16 метрик, которые должен знать предприниматель

Каждый год мы имеем возможность встречаться и общаться с тысячами предпринимателей. В ходе общения мы имеем дело с большим количеством чисел, измерений и показателей, которые иллюстрируют состояние и перспективы той или иной компании. Однако не всегда эти показатели корректно отражают состояние дел, а разные люди могут по-разному понимать значение того или иного показателя, что нередко приводит к путанице.

Возможно, кому-то приходится иметь дело с этими цифрами и измерениями каждый день, поэтому мы составили список наиболее распространенных показателей, а также тех параметров, которые чаще всего путают. Кроме того, мы постарались объяснить, почему инвесторы считают одни показатели бизнеса более значимыми, чем другие. Хотя, в конечном счете, измерения нужны не для привлечения капитала, а скорее для эффективного управления бизнесом, для того, что руководитель мог увидеть, что идет не так и вовремя скорректировать деятельность компании.

Показатели деловой активности

-

Объем заказов и выручки

Распространенной ошибкой является использовать объем заказов и объем выручки как взаимозаменяемые показатели, но это не одно и тоже.

Объем заказов — это совокупная стоимость контрактов между компанией и покупателем. Он отражает договорное обязательство со стороны покупателя оплатить компании стоимость товара или услуги.

Объем выручки определяется тогда, когда услуга фактически предоставлена или предоставляется в течение срока договора. Правила определения объема выручки устанавливаются общепринятыми принципами бухгалтерского учета.

Заявления о намерениях или устные соглашения не отражают ни объем заказов, ни объем выручки.

-

Возобновляемая выручка и общая выручка

Инвесторы больше ценят компании, в которых общий объем выручки формируется преимущественно от реализации товаров, а не услуг. Почему? Потому что доход от реализации услуг является не возобновляемым, менее прибыльным и менее масштабируемым. Товарная выручка — это то, что компания получает от реализации самого продукта (программного обеспечения).

ARR (annual recurring revenue) — Годовая возобновляемая выручка — это одна из составляющих выручки, которая возобновляется регулярно. Из нее исключаются разовые (не возобновляющиеся) платежи и платежи за обслуживание.

Годовая возобновляемая выручка в расчете на одного покупателя — этот показатель может быть плоским или растущим. Если компания увеличивает объем средней покупки и осуществляет кросс-продажи, то это означает, что выручка в расчете на одного покупателя растет, что является положительным индикатором состояния бизнеса.

MRR (monthly recurring revenue) — месячная возобновляемая выручка. Нередко весь объем заказов за один месяц попросту умножают на 12, чтобы получить значение годового объема выручки. Распространенными ошибками здесь являются: 1) учитывать невозобновляемые статьи дохода, такие как платежи за аппаратное обеспечение, установку и настройку, техническое обслуживание/консультирование; 2) учитывать только объем заказов (см. выше пункт 1).

По теме: Словарь предпринимателя

-

Валовая прибыль

Рост валовой выручки является очень важным показателем. Тем не менее, инвесторы зачастую хотят иметь представление, насколько предприятие является прибыльным. Для этого используется показатель валовой прибыли.

Методика подсчета валовой прибыли может варьироваться в разных компаниях, но обычно она складывается из валовой выручки за вычетом совокупных расходов, связанных с производством, доставкой и технической поддержкой товара/услуги.

-

Общая стоимость контракта и годовая стоимость контракта

TCV (total contract value) — общая стоимость контракта, которая может быть распределена по времени. Общая стоимость контракта включает в себя совокупность разовых платежей, платежей за техническое обслуживание и регулярные платежи.

ACV (annual contract value) — годовая стоимость контракта, с другой стороны, отражает стоимость контракта в течение 12 месяцев. Важными параметрами годовой стоимости контракта являются:

-

1) Размер — большое значение имеет то, каков объем ежемесячных платежей: несколько сотен долларов от каждого клиента или несколько тысяч. Конечно, это зависит в первую очередь от того, на каком рынке работает компания и на кого рассчитаны товары/услуги — на малый и средний бизнес или крупные промышленные предприятия.

-

2) Рост — если стоимость растущая, это означает, что с течением времени клиент будет платить больше. Это подразумевает, что либо продукт компании со временем должен совершенствоваться (за счет новых функций и возможностей), либо продукт настолько ценится потребителями (не имеет аналогов), что они готовы платить за него больше.

Расчету годовой стоимости контракта посвящен этот пост.

-

LTV (Life Time Value) — «Пожизненная стоимость клиента»

Lifetime value (на русский обычно переводится упрощенно «пожизненная стоимость клиента») — это оценка совокупной прибыли от одного клиента за все время сотрудничества с ним. Этот показатель позволяет определить доход от долгосрочного сотрудничества с клиентом и величину совокупной прибыли от одного клиента за вычетом стоимости привлечения нового клиента (CAC — customer acquisition costs).

Распространенной ошибкой является считать в качестве LTV текущий объем выручки или даже валовой доход от одного клиента вместо совокупной прибыли от одного клиента за все время сотрудничества.

Как вычислить LTV:

Выручка от одного клиента (за месяц) = средняя стоимость заказа, умноженная на количество заказов.

Маржинальный доход от одного клиента (за месяц) = выручка от продаж одному клиенту за вычетом переменных затрат. Переменные затраты — это затраты на организацию продажи, административные и операционные расходы, связанные с обслуживанием одного клиента.

Средняя продолжительность сотрудничества с клиентом (в месяцах) = 1/ежемесячный отток клиентов.

LTV = Маржинальный доход, умноженный на среднюю продолжительность сотрудничества.

Обратите внимание, что если имеются данные только за несколько месяцев, то при консервативном методе расчета LTV за основу берется значение стоимости одного клиента в более долгосрочной исторической перспективе. Вместо того чтобы предсказывать среднюю продолжительность сотрудничества и предполагать динамику сохранения клиентской базы, предпочтительнее измерять LTV за предыдущие 12 и 24 месяца.

Еще один важный показатель — это отношение пожизненной стоимости клиента к маржинальному доходу от него. Это важно, поскольку валовой маржинальный доход позволяет определить верхнюю планку расходов, которые компания может потратить на привлечение клиента. Отношение маржинальной пожизненной стоимости клиента к стоимости его привлечения является также хорошим показателем отдачи от расходов на привлечение клиентов, что позволяет соответствующим образом корректировать расходы на рекламу и маркетинг.

По этой теме читайте статью Билла Горли, посвященную «опасным соблазнам» при вычислении пожизненной стоимости клиента.

По теме: Как измерить эффективность мобильной рекламы: опыт ТВ

-

Общий объем оборота товаров и выручка

В сфере e-commerce эти два понятия обычно взаимозаменяемы. Но общий объем оборота товаров не равен общей выручке.

GMV (gross merchandise volume) — общий объем оборота товаров — это совокупность продаж в денежном выражении, осуществленных на электронной торговой площадке в течение определенного промежутка времени. Это реальный валовой показатель объема покупок, совершенных на торговой площадке. Это также полезный показатель объема потенциала торговой площадки и может быть использован в качестве показателя потенциальной прибыли при пересчете в годовое исчисление.

Выручка — это процент от объема оборота торговой площадки, который взимает оператор площадки. Выручка складывается из платежей за различные услуги, предоставляемые участникам торговли. Чаще всего это совокупность комиссионных сборов за заключенные на торговой площадке сделки, а также другие сборы — рекламные, спонсорские и т.п. Эти платежи, как правило, являются частью общего оборота площадки.

-

Незаработанный или отсроченный доход, а также объем биллинга

В бизнесе в сфере SaaS это объем выручки, полученный в момент заказа услуги, то есть фактически пока услуга еще не оказана.

Как мы уже писали, SaaS-компании получают доход только в течение срока предоставления услуги — даже в том случае, если клиент сделал крупный авансовый платеж. Таким образом любой подобный «заказ» идет в строке отчетности под заголовком «отсроченный доход» (Поскольку бухгалтерский баланс по определению должен приводить доходы и расходы в баланс, то в актив делается запись «оплата» в случае, если клиент сделал предоплату услуги, и запись «дебиторская задолженность» в случае, если выставлен счет на оплату). В тот момент, когда компания начинает получать доход от предоставления программного обеспечения в качестве услуги (SaaS), начинает снижаться объем отсроченного дохода и соответственно повышаться выручка. Так, если договор на оказание услуг заключен на 24 месяца, то с каждым месяцем объем отсроченного дохода сокращается на 1/24, а объем выручки увеличивается на 1/24. Хороший способ определить темпы роста и в конечном счете перспективы SaaS-компании — это определить биллинг, который вычисляется из суммы изменения отсроченного дохода в предыдущем квартале и текущем квартале. Если SaaS-компания увеличивает объем заказов (будь это введение нового продукта или увеличение продаж существующего), то биллинг будет расти.

Биллинг является гораздо лучшим показателем состояния SaaS-компании, нежели простое определение выручки, так как показатель выручки не в полной мере отражает стоимость клиента, которая определяется только с течением времени. Но и здесь есть свои подводные камни, обусловленные самой сутью возобновляемого дохода: SaaS-компания может показывать стабильную доходность в течение продолжительного времени, попросту отрабатывая запас биллинга, из-за чего состояние компании может показаться лучше, чем есть на самом деле. Следовательно, этот момент нужно учитывать при определении оборота компании на единицу потребителя.

-

CAC (Customer Acquisition Cost) — стоимость привлечения клиента

Стоимость привлечения клиента, или CAC, это полная стоимость привлечения новых пользователей, выраженная в расчете на одного пользователя. К сожалению, показатель CAC может быть всех форм и размеров.

Общая проблема определения стоимости привлечения клиента — это невозможность учета всех расходов, понесенных в процессе привлечения, таких как плата за переходы, расходы на предоставление скидок и бонусов и т.п. Другая проблема — это вычленить из стоимости привлечения клиентов «смешанную» часть (включая клиентов, пришедших естественным путем, самостоятельно) и ту часть, что была привлечена путем «платного» маркетинга. «Смешанная» стоимость привлечения клиентов (которая есть отношение общей стоимости привлечения к общему количеству клиентов, привлеченных по всем каналам), может быть, и правильный показатель, но он не отражает эффективность действия платных кампаний.

Вот почему инвесторы больше обращают внимание на показатель стоимости «платного» привлечения клиентов (которая есть отношение общей стоимости привлечения к количеству новых клиентов, привлеченных по каналам платного маркетинга), нежели на показатель стоимости «смешанного» привлечения при определении жизнеспособности того или иного бизнеса. Именно стоимость «платного» привлечения показывает возможность масштабирования бюджета компании, направленного на увеличение клиентской базы. В некоторых случаях можно утверждать, что «платное» привлечение способствует «естественному» притоку клиентов, однако это еще следует доказать.

Многие инвесторы учитывают оба вида показателя — и «платное» и «бесплатное» привлечение клиентов. Некоторые также предпочитают видеть разбивку стоимости привлечения новых клиентов по разным каналам. Например, сколько будет стоить привлечь одного клиента через Facebook?

Парадоксально, что расходы увеличиваются по мере охвата большей аудитории. Так что можно потратить $1 на привлечение первых 1000 клиентов, $2 — на привлечение следующих 10000 клиентов, и от $5 до $10 — на привлечение еще 100000 клиентов. Вот почему нельзя игнорировать показатели количества клиентов, привлеченных по каждому из каналов.

По теме: Как молодому проекту оценить свою стоимость?

Показатели производительности и взаимодействия с клиентами

-

Количество активных пользователей

Не существует единого определения понятия «активный пользователь». В одних рейтингах даже не уточняют, что понимается под словом «активность». В других рейтингах учитывают случайную активность, в результате чего в конечный показатель включается большое количество пользователей, впервые или случайно попавших на сайт. В любом случае следует точнее определять понятие «активности».

-

Ежемесячный темп роста

Обычно этот показатель попросту отражает средний месячный уровень роста. Но инвесторы предпочитают иметь дело с совокупным месячным темпом роста (CMGR — Compounded Monthly Growth Rate), так как он отражает периодический рост, особенно если речь идет об электронной торговой площадке. Использование показателя совокупного месячного темпа роста (CMGR = (Последний месяц/ Первый месяц)^(1/количество месяцев) -1) также позволяет сравнивать результаты одной компании с результатами других компаний. В другом случае подобное сравнение затруднительно в силу волатильности и других факторов. Показатель CMGR у растущих компаний, как правило, меньше, чем простой средний темп роста.

-

Объем оттока

Есть несколько видов оттока: отток прибыли, чистый отток прибыли, отток клиентов. И есть множество способов измерения этих показателей. Например, в некоторых компаниях делают ежегодный замер на основании полученной выручки, учитывая совокупность роста продаж и оттока клиентов.

Инвесторы обращают внимание на показатели, вычисляемые по следующим формулам:

Ежемесячный отток клиентов (Monthly unit churn) = количество потерянных клиентов/ общее количество клиентов в предыдущем месяце.

Удержание клиентов

Месяц 1 = 100% первоначальной базы клиентов

Последний месяц = % клиентов от первоначальной базы, продолжающих пользоваться услугами.

Также следует различать валовой отток и читстый отток прибыли.

Валовой отток = ежемесячный возобновляемый доход, упущенный в текущем месяце / ежемесячный возобновляемый доход, взятый на начало текущего месяца.

Чистый отток прибыли = ежемесячный возобновляемый доход минус месячный доход от дополнительных продаж / ежемесячный возобновляемый доход, взятый на начало текущего месяца.

Эти два показателя существенно отличаются друг от друга. Валовой отток показывает действительные потери бизнеса, в то время как чистый отток прибыли показывает потери не в полной мере, смешивая доход от дополнительных продаж с абсолютным оттоком.

-

Скорость «сжигания» средств или Burn Rate

Это скорость, с которой деньги тратятся на обеспечение работы компании, то есть «сжигаются» с каждым днем работы. Этот показатель крайне важен для стартапов на ранней стадии. Если не контролировать скорость расходования первоначально полученных средств, можно растратить все фонды, так и не разработав продукт и не успев привлечь дополнительные инвестиции. Вот простая формула вычисления:

Среднемесячные расходы = средства, имеющиеся на начало года минус средства, имеющиеся на конец года / 12.

Следует также различать чистый расход и валовой расход.

Чистый расход (выручка, включая все платежи, которые должны поступить минус валовой расход) – это то, сколько компания действительно расходует на свою деятельность.

Валовой расход состоит из ежемесячных расходов + суммы любых других расходов компании.

Инвесторы обращают внимание в первую очередь на чистый расход предприятия, чтобы иметь представление о том, на сколько компании хватит денег. Они также учитывают то, насколько увеличиваются доходы и расходы предприятия, так как показатель ежемесячных расходов может меняться со временем.

-

Количество загрузок

Количество загрузок (или установленных приложений) — на самом деле довольно бесполезный показатель и может служить лишь для удовлетворения тщеславия.

Инвесторы хотят видеть в первую очередь участие пользователей, в идеале выраженное в графике сохранения активных пользователей. Например, можно использовать такие показатели, как DAU (daily active users) — количество активных пользователей в день, MAU (monthly active users) — количество активных пользователей в месяц, а также количество фотографий, которыми поделились пользователи, количество просмотров фотографий и т.п.

Общее представление метрик

-

Сводная диаграмма

Кривая сводной диаграммы, по определению, всегда движется вверх в вправо у любой компании, которая ведет хоть какую-то деятельность. Но это — не надежный показатель, ведь кривая будет ползти вверх даже если компания на деле испытывает сокращение объемов. Поэтому этот вид метрики не подходит для определения состояния бизнеса.

Инвесторы предпочитают иметь дело с такими показателями, как общий объем сделок, месячная выручка, количество новых пользователей/клиентов, которые позволяют оценить рост компании на ранней стадии. Квартальные графики могут использоваться в тех компаниях, которые имеют высокую волатильность месячных показателей, а также в компаниях на зрелой стадии.

-

Уловки в представлении графиков

Существует множество хитростей, позволяющих завысить те или иные метрики. Вот некоторые из них: «забыть» обозначить значение оси Y; уменьшить единицы измерения, чтобы зрительно увеличить показатели; указать только процент роста без указания абсолютных значений. (Последний способ действует не всегда, так как процент роста выглядит значительно только на старте, когда первоначальное значение равно нулю; впоследствии этот трюк уже не работает).

-

Порядок представления

Представлять показатели компании можно в любом порядке, в соответствии с порядком презентации.

На первом этапе знакомства с компанией инвесторы чаще всего обращают внимание на общий объем сделок (GMV), выручку и объем заказов, так как эти показатели в первую очередь говорят о размере бизнеса. Выяснив приблизительный размер бизнеса, инвесторы захотят понять возможности роста компании. Если эти основные показатели заинтересовали инвестора, то знакомство с компанией продолжится.

Этот процесс один бизнесмен сравнил с осмотром ребенка у педиатра. Врач измеряет рост и вес, затем сравнивает эти показатели с предыдущими записями, чтобы удостовериться, что ребенок здоров и нормально развивается.

По теме: «Железный» стартап: какие проблемы он должен решать?

Нашли опечатку? Выделите текст и нажмите Ctrl + Enter

rb.ru

Норма прибыли - формула расчета и рентабельность

Показатель прибыли в отечественной и зарубежной практике изучается на протяжении долго времени. Периодически возникают факторы, которые существенным образом влияют на финансовый результат хозяйствующего субъекта.

Под нормой прибыли следует понимать отношение прибыли к авансированному капиталу. Показатель следует выражать в процентах. Рассматриваемый финансовый коэффициент отражает эффективность применения денежных средств. У финансистов принято норму прибыли называть доходностью капитала.

Факторы, определяющие эффективность бизнеса

Частое применение существенных источников увеличения эффективности бизнеса предусматривает применение комплекса мер, которые отражают основные направления развития и совершенствования деятельности.

Следует отметить самую главную классификацию факторов эффективности бизнеса, основанную на определении уровня управления производством. Это внутренние и внешние факторы, поскольку они существенным образом влияют на степень эффективности предпринимательской деятельности.

Более подробно выделим три основополагающих фактора, прямым образом влияющих на ведение деятельности бизнеса и на его экономический результат:

- Оборудование, так называемые средства производства. При высокой производительности, качественном обслуживании и оптимальной загруженности можно получить максимальный результат с минимальными издержками.

- Сырье, материалы и аналогичные компоненты. Хорошее качество, минимальный отход и низкая энергоемкость в совокупности с качественным управлением запасами должны гарантировать высокий уровень производимое продукции, низкий брак и минимальные расходы.

- Технологическая обеспеченность бизнеса хороший признак интенсивности производства.

Как определить расчетную норму прибыли

Использование начального вложения в качестве знаменателя

Для определения расчетной нормы прибыли следует сначала определить годовую прибыль, которая находится по формуле:

П=ВВ-ОИгде П- прибыль организацииВВ – валовая выручкаОИ – общие издержки

Затем следует определить стоимость износа основных фондов, используя данные о стоимости основных средств.

Это делается в два действия:

ОС = НС — ЛССИ = ОС/СПИСПИ – срок полезного использования

Далее необходимо определить среднегодовую прибыль, для этого от ежегодной выручки отнимем стоимость износа:

Пс = В – СИВ – выручка

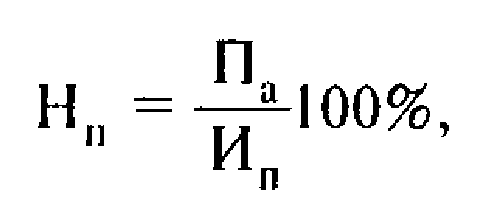

Определить расчетную норму прибыли можно простым соотношением:

РНП = Пс/ПВ

Рассчитайте среднюю прибыль компании.

Рассматриваемый способ основывается на стандартной формуле:

СНП=Пс/СВ

Определите среднее вложение.

Этот показатель включает издержки по капитальным вложениям и находится по формуле:

СВ=(НВ+ЛС)/2

Расчет нормы прибыли:

РНП=ПС/СВ*100

Соотношение экономии чистой себестоимости и начального вложения, представленный в процентах и есть РНП.

Определить СНП достаточно легко, все данные можно получить в бухгалтерских отчетах.

Как рассчитать рентабельность?

Оценка финансовой деятельности бизнеса не представляется возможной без расчета показателя рентабельности, отражающий экономическую эффективность деятельности.

Рассчитывают несколько видов рентабельности: продаж, продукции, активов, капитала и так далее, для которых есть свой порядок расчета. Коэффициенты рентабельности применяются часто в финансовом анализе, при прогнозировании.

Существующие способы определения рентабельности преследуют свои цели и используют различные отчетные показатели.

Рентабельность основной деятельности

Это затратный показатель, позволяющий оценить объем прибыли на рубль затрат:

Rод = Прибыль от реализации/себестоимость.

Рентабельность оборотного капитала

Рентабельность оборотных средств характеризует эффективность вложенного в оборотный капитал рубля.

Rок = Чистая прибыль/Оборотный капитал

Чем выше коэффициент, тем оборотный капитал эффективнее используется.

Рентабельность основного капитала

Полученная прибыль еще не признак эффективной деятельности. Необходимо рассчитать более подробно прочие финансовые показатели.

Rок=Чистая прибыль/Основной капитал

Коэффициент отражает какая доля чистой прибыли приходится на единицу основного капитала компании.

Расчет рентабельности продаж

Коэффициент, характеризующий чистую прибыль в объеме валовой выручке, показывает финансовую эффективность деятельности. За финансовый результат можно принимать разные показатели прибыли.

Нормативное значение рентабельности продаж зависит от ряда особенностей, например, отраслевой принадлежности.

Порог рентабельности

Порог рентабельности еще называют точкой безубыточности, характеризующий такой уровень деловой активности, при котором сумма затрат равна сумме доходов и помогает рассчитать запас финансовой прочности компании:

Пр = Пос затраты/К валовой маржи

Коэффициент валовой маржи находится по формуле:

Вм = (Валовая выручка — Переменные затраты)/Валовая выручка

При планировании и прогнозировании многие руководители берут это за основу принятия решений, когда требуется вести бизнесс таким образом, чтоб этот порог не превысить.

Рентабельность затрат

Показывает на сколько потраченные на бизнес средства окупаемы, отражает сколько прибыль получается на один вложенный рубль. Применяется для анализа эффективности затрат.

Показатель определяется следующим образом:

Рз = Прибыль/Декапитализированные расходы.

Аддитивные используются, когда показатель рассчитывается как разность или сумма результирующих факторов, мультипликативные – как их произведение, а кратные – когда для получения результата факторы делятся друг на друга.

Применение данных моделей приводят к комбинированным или смешанным моделям. Для полного факторного анализа рентабельности применяются многофакторные модели, в которые включены разные коэффициенты рентабельности.

Чистая прибыль

Чистая прибыль- это довольно сложная экономическая категория. Ее изучением занимаются лучшие умы современности, причем как отечественные, так и зарубежные.

На менеджменте компании лежит высокая ответственность по управлению предприятием таким образом, чтоб бизнес генерировал максимальную прибыль. Потому что собственники всегда желают получать дивиденды.

Таким образом, перед руководством стоит важная задача по управлению доходами и расходами таким образом, чтоб первых было больше, а вторых как можно меньше. Учитывая, что при расчете чистой прибыли учитываются все прямые, переменные и косвенные затраты

Под чистой прибылью хозяйствующего часть следует понимать долю валовой выручки, за минусом расходов на выплату заработной платы и налоговых платежей.

Получение прибыль главная цель деятельности коммерческой организации.

Генерирование прибыли достаточно сложный процесс, лишь немногие собственники обладают необходимыми навыками и умением принимать правильные управленческие решения.

Теоретически прибыль является составляющей балансовой прибыли компании, остающаяся в распоряжении собственников, которая далее может быть распределена по их усмотрению. Показатели чистой прибыли невероятно важны для каждого предприятия, ведь на них в большей степени ориентируются инвесторы.

Расчёт чистой прибыли

Определить чистую прибыль достаточно просто. Сначала необходимо определить период, за который будут производиться расчёты.

Чистая прибыль находится по формуле:

ЧП = Финансовая прибыль + Валовая прибыль+ Другая прибыль — Обязательные налоговые платежи.

Распределение чистой прибыли

Основной законодательной базой, регламентирующей распределение чистой прибыли, является ФЗ «Об обществах с ограниченной ответственностью».

Распределение прибыли организация может осуществлять ежеквартально, один раз в шесть месяцев или ежегодно. Решение принимается на общем собрании участников. Чистая прибыль, как мы выяснили, является финансовым результатом компании.

Собственники бизнеса могут распределить ее на следующие цели:

- выплата дивидендов

- финансирование бизнеса в виде вложений в основной или оборотный капитал

- резервный капитал и далее

Кроме того, акционерные общества, выпускающие акции и торгующие ими на бирже заинтересованы в выплате дивидендов, так как это основной показатель, на который ориентируются инвесторы при вложении своего капитала.

Опытные собственники понимают, когда следует прибыль извлекать, а когда вкладывать. Пока бизнесу есть куда расти и развиваться, нецелесообразно будет выводить капитал, когда можно его авансировать.

Поэтому изучение рынка, конкурентов и перспектив развития дает определенные данные об этапах деятельности и возможном достижении максимальных объемов производства.

В этот момент компания не сможет уже активно и динамично развиваться, а перейдет в фазу застоя и тогда следует чистую прибыль выводить в виде дивидендов.

Прибыль распределяется между участниками пропорционально их долям. Также она может быть направлена предприятием в любые необходимые цели. В последнее время распространено использование прибыли на благотворительность.

Формирование чистой прибыли

Объем чистой прибыли отчетного периода не дает полной информации, по причине того, что не все доходы и расходы учитываются. В свою очередь, эта строка отчетности характеризует деятельность достаточно показательно.

Чистая прибыль есть главный показатель, характеризующий деятельность хозяйствующего субъекта. Этот показатель интересует кредиторов в целях изучения кредитоспособности, контрагентов для определения благонадежности и акционеров для расчета эффективности.

Носкова Елена

В профессии бухгалтера я уже 15 лет. Работала главным бухгалтером в группе компаний. Имею опыт прохождения проверок, получения кредитов. Знакома со сферами производства, торговли, услуг, строительства.

Если у Вас есть вопросы,получите бесплатную консультацию прямо сейчас

rushbiz.ru