В каких отраслях бизнеса самая высокая маржа. Высокая маржа

В каких отраслях бизнеса самая высокая маржа

Маржа, это слово довольно часто можно не только увидеть в печатных изданиях, но также услышать о нем по телевизору или же радио. При чем обычно чаще всего это слово упоминается в контексте экономических новостей. Только вот не каждый человек знает, что же оно означает и в каких контекстах используется.

Значение слова маржа напрямую зависит от того, какая именно маржа подразумевается. В настоящий момент времени маржа может быть следующих видов: гарантийной, кредитной, поддерживающей, банковской и торговой. Каждый из этих видов маржи существенно отличается друг от друга, но если говорить, в общем, то маржа представляет собой некую разницу. Но в этой стать речь пойдет о рыночной или как ее еще называют торговой марже.

Данный вид маржи представляет собой разницу между себестоимостью товара и его рыночной ценой. Но необходимо помнить, что маржа и наценка все-таки отличаются друг от друга. Хотя многие до сих пор и не замечают разницы. Для того чтобы объяснить это, необходимо рассмотреть конкретный пример. Итак, продавец приобретает на оптовом складе платья по цене 1000/1. Он устанавливает на них маржу в 40%, в итоге продает он эти платья уже по 1400/1. Но по неизвестной причине данные изделия не пользуются спросом, и для их сбыта он решает понизить цену на 40%, получается, что цена за одно платье составит 840/1. Как видно, продавец даже не сможет вернуть в полном объеме потраченные деньги на закупку этих вещей. На этом примере конкретно видно, что маржа составляет 40%, а наценка немного выше.

Плюсы и минусы маржи

Маржа, как и любая другая экономическая категория, имеет свои достоинства и недостатки. Но дело в том, что для пользователей маржи, то есть продавцов товаров или руководителей тех сфер бизнеса, которые специализируются на оказании каких-либо услуг, маржа предоставляет лишь одни преимущества. Ведь ни в одной сфере бизнеса государством не установлен ее предельный размер. А поэтому каждый продавец устанавливает ее самостоятельно в зависимости от своих потребностей и желаний. Что же касается потребителей товаров и услуг, на которые устанавливается маржа, то им маржа не выгодна по то же причине, по которой выгодна продавцам – нет ее максимального размера. Именно из-за этого ни один покупатель никогда не узнает, какую же именно сумму денег ему приходится переплачивать на самом деле.

Но для того чтобы решить эту проблему сегодня очень большое количество людей просят Правительство установить максимальный размер маржи по каждому виду товаров и услуг.

Размер маржи в отдельных сферах бизнеса

Как уже говорилось выше в нашей стране, впрочем, как и во всем мире нет законодательно установленного предела маржи, который может быть превышен. Но даже, несмотря на это отдельные сферы бизнеса имеют высокий уровень маржи, а некоторые довольно низкий. Поэтому для того, чтобы выяснить в какой же именно отраслях бизнеса преобладает наиболее высокий уровень маржи, а в каких самый маленький в экономической сфере деятельности каждый год проводятся специальные статистические исследования. И по последним исследованиям становится ясно, что все-таки наиболее часто уровень маржи составляет от двадцати до тридцати процентов от себестоимости товара или услуги. Самый высокий уровень маржи зафиксирован на изделия из драгоценных металлов, в частности ювелирных. На товары этих групп маржа устанавливается в размере от ста до двухсот процентов. Еще одной группой товаров с высокой маржей считаются крупные товары бытовой техники 80-100%. Что же касается цифровых товаров, то здесь маржа, как правило, не превышает сорока процентов от первоначальной стоимости изготовителя. Также высокий уровень маржи зафиксирован и в ресторанном бизнесе. При чем высокий уровень этого экономического показателя зафиксирован как в элитных ресторанах, так и в обычных недорогих кафе. Ведь спрос на такие услуги и товары есть всегда, поэтому владельцы не боятся, что высокие цены отпугнут клиентов.

Самый низкий уровень маржи зафиксирован в сфере услуг, при чем в сфере перевозок пассажиров не более 20%. В строительстве уровень маржи колеблется в диапазоне от 15 до 45%.

Также необходимо отметить и тот факт, что зачастую товары, продающиеся в интернет-маркетах стоят на порядок ниже, чем аналогичные товары, продающиеся в реальных маркетах. Это как раз и объясняется меньшим размером маржи в связи с меньшими затратами на хранение и оборудование магазина для продажи таких товаров. Ведь очень часто реализация товаров в интернете осуществляется непосредственно со складов. Также большое влияние на размер маржи, а значит и на итоговую стоимость товара влияет его отпускная цена производителем. Обычно чем дешевле товар был куплен продавцом, тем меньший размер маржи он на него устанавливает, а значит, тем ниже стоимость будет для конечного покупателя.

Маржа в России и за границей

Маржа существует не только в нашей стране, но и за рубежом. Главное отличие здесь заключается в том, что в России ее размер на порядок выше, да и к тому же у нас в стране при расчете маржи в нее не принято включать всевозможные издержки, а в некоторых других странах они включаются.

также необходимо отметить и тот факт, что именно в России отмечается самый высокий рост среднего уровня маржи за год. По словам аналитиков это объясняется желанием обогатиться в одночасье.

Ну и напоследок необходимо сказать о том, что, несмотря на все недостатки маржи ее существование выгодно не только самим производителям и реализаторам товаров и услуг, а также в некоторой степени и самим клиентам. Ведь именно благодаря ее существованию итоговая сумма большинства товаров на порядок ниже, в отличие от той, которая бы рассчитывалась без маржи, а с учетом одной наценки.

Главное что необходимо помнить тем, кто сам выбирает и устанавливает уровень маржи на свой товар это то, что прибыль уходит и приходит, а клиент может стать постоянным. Поэтому не стоит устанавливать слишком большую маржу, лучше получать меньше прибыли, но зато стабильно.

www.money-talks.ru

Высокая маржа - Большая Энциклопедия Нефти и Газа, статья, страница 1

Высокая маржа

Cтраница 1

Высокая маржа и высокая оборачиваемость активов являются идеалом, но можно ожидать, что они привлекут значительную конкуренцию. [1]

Стратегия сохранения статус-кво - поддержания высокой маржи прибыли предполагала следующее. [2]

Бренд компании Coca-Cola является одной из причин ее высокой маржи прибыли. [3]

Некоторые покупатели франшизы гораздо лучше справляются с управлением издержками и созданием высокой маржи, чем другие. Проиллюстрируем это тем, что бблыдая доля недорогих отелей и гостиниц в Соединенных Штатах принадлежит маленькой группе выходцев из Индианы. Поскольку зачастую вся семья владельца работает в отеле за низкую заработную плату или вообще без оплаты труда, то издержки на рабочую силу обычно ниже, что позволяет владельцу получать повышенную прибыль по сравнению с иным пассивным владельцем. [4]

Для стимулирования спроса поставщики первичного товара могут установить низкие цены с целью получения высокой маржи в дальнейшем, при продаже сопутствующих товаров. [6]

Очевидно, что если цель состоит в максимальном увеличении ценности, то лучше следовать стратегии высокой маржи прибыли. [7]

Одно из преимуществ обладания хорошо известным и респектабельным брендом состоит в том, что фирмы могут назначать более высокие цены за те же самые продукты, обеспечивая более высокую маржу прибыли, а, следовательно, и более высокий мультипликатор цена / объем продаж, и более высокую ценность фирмы. Чем крупнее ценовая премия, которую фирма способна назначить, тем больше ценность бренда. [8]

Если норма валовой прибыли все же оказывается ниже критического уровня, то самое пристальное внимание следует уделять накладным расходам, искать пути их экономии или подумать о повышении отпускных цен, об изменении ассортимента в пользу изделий и услуг с более высокой маржей. В сфере управления финансами вообще нет и не может быть какого-то одного универсального показателя, значение которого имеет абсолютное критическое значение. Важна сбалансированность по многим финансовым показателям, включая уровень маржинальной прибыли. Улучшая одни показатели, можно ухудшить другие. И компромисс здесь неизбежен. Но в любом случае нужно знать, на какую величину того или иного показателя нужно ориентироваться, какой уровень контролировать. [9]

Маржа и оборачиваемость активов находятся в обратно пропорциональной зависимости. Компании с высокой маржей обычно отличаются низкой оборачиваемостью активов, и наоборот. В отраслях обрабатывающей промышленности компании с высокими трудозатратами или уникальными технологиями имеют высокую маржу прибыли. [10]

Оборачиваемость активов, ниже среднего уровня, - не обязательно дурной знак: она может всего-навсего отражать большую капиталоемкость деятельности С Альфа. Действительно, данное объяснение соответствует способности Компании извлекать более высокую маржу. Беспокоит лишь то, что этот коэффициент постоянно снижается. [11]

В результате фирмам-производителям или продавцам товаров сложно поддерживать высокую маржу прибыли в течение длительного времени. Услуги же дают возможность устранить из предложения элемент товарной выгоды и сконцентрироваться на действительно эффективном решении потребностей потребителей, создании уникальных, высокоценных решений. Потребители нуждаются не в продуктах самих по себе, а в решении возникающих у них проблем. [12]

Зарубежные коммерческие банки выдают ссуды как под котируемые, так и под не котируемые на бирже ценные бумаги. Поскольку в последнем случае качество обеспечения ссуды ниже, банки устанавливают более высокую маржу при оценке стоимости залога. Банком России определен перечень ценных бумаг, принимаемых к залогу для целей обеспечения возвратности кредита. [13]

В последнем разделе мы изучали фирмы, функционирующие в одном и том же бизнесе, разыскивая несоответствия: фирмы с высокой маржей прибыли и низким мультипликатором выручки рассматривались как недооцененные. [14]

Фирма с низкими текущими денежными потоками все же может иметь высокую ценность, если она способна расти быстро. Для прибыльных фирм рост будет определяться в единицах прибыли, однако в отношении фирм, теряющих деньги, следует рассмотреть связь роста выручки и более высокой маржи. [15]

Страницы: 1 2 3

www.ngpedia.ru

Чем выше маржа, тем выше прибыль?!

Тема окажется скорее всего резонансной и больше людей со мной не согласятся, чем присоединяться, однако, считаю ее важной и принципиальной.

Высокая маржа букмекера говорит о неуверенности в своей линии, о слабости. Тяжелее собрать информацию о предстоящем спортивном событии и участниках. Букмекер перестраховывается, закладывая маржу в 10-15% в рассчете на доход от игроков, делающих прогнозы по статистике или убежденных в том, что букмекер не шарит.

Парадокс в том, что букмекер и правда может не шарить, но и умнее его вы не окажетесь в конечном итоге. Обязательно нужно понимать, какой из букмекеров отвечает за конкретный рынок, на кого и когда держать ориентир, чтобы оказаться в плюсе.

Как правило, по маленьким рынкам (с высокой маржой) самые крупные расхождения коэффициентов между букмекерами, а это возможность заработать. Один из букмекеров будет прав, следовательно % проходимости события у другого букмекера возрастает.

Например, букмекер А (назовем его слабым) дает равные шансы на победу каждой из команд, выставляя коэффициенты по 1.8 в обе стороны (маржа 10% - высокая). В какой-то момент выходит букмекер Б (сильный) с коэффициентами 1.6 - 2.4 (маржа 4%). Мы помним, что изначально шансы расценивались как равнозначные, следовательно коэффициет 1.6 сообщает нам о крупном отклонении от рандома. Скорее всего шансы и правда могли быть изначально около 50 на 50, но в результате движений изменилась расстановка сил.

Топовые события так же имеют свои слабые места. Если рассматривать футбол, то это в 1ю очередь статистика:

- % владения мячом

- % точных передач

- дистанция км (сколько игроки набегают за матч)

- жк (разные правила у букмекеров)

- замены

- компенсированное время

- офсайды

- угловые

- удары в створ

- фолы

- штанги (разные правила у букмекеров)

- какое из событий произойдет раньше (гол или замена)

- удаление

- пенальти

Еще один из методов мошенничества - размещенные ставок у разных букмекеров. Поверьте, гандикапер не проводит ручной анализ коэффициентов у 10 разных букмекеров, просто физически это невозможно, чтобы дать наиболее выгодный коэффициент. Следовательно, имеет доступ к автоматическому сбору коэффициентов для сравнения (использует сканеры). Аналитическая работа отходит на второй план, гандикапер может просто сравнить коэффициенты и выдать ставку наиболее выгодную по рынку, не углубляясь в причины возникновения ошибки букмекера. Аналогично и с количеством видов спорта. Когда прогнозы идут более, чем на один вид спорта, будьте уверены в том, что там уже не аналитика, а юзанье программ.

И еще один вид мошенничества - это статистика по ставкам у букмекеров, моментально срезающих лимиты на ставки или блокируют счет. Т.е. гандикапер предлагает разместить ставку у букмекера, а сам при этом не пользуется услугами данного букмекера. Или еще круче, букмекеры, запрещающие регистрироваться из вашей страны. Как по этим букмекерам возможно давать прогнозы?!

Чем ниже маржа у букмекера, тем увереннее он дает коэффициенты и меньше ошибается, а следовательно, переиграть букмекера становится нереально.

Не стоит подписываться на паблики, где прогнозист утверждает, что нужно брать только топовые события по основной линии, потому что там ниже маржа и ее проще перебить. Если бы букмекеров можно было перебивать на топовых соревнованиях, они уже закрылись. Основной источник доходов и рисков букмекера - это премьер лиги и крупные международние события, где букмекер знает о состоянии каждого игрока достоверную информацию.

legalbet.ru

Маржа

Часто приходится слышать термин Маржа, но, как оказалось, не все кто его употребляет правильно понимает значение.

После очередного услышанного "маржа 200%" и т.д. - публикуем эту статью.Сегодня мы сделаем определение что такое "Маржа", рассмотрим как произвести расчет маржи и чем она отличается от наценки.

Маржа (рентабельность продаж) — это разница между отпускной ценой и себестоимостью. Эта разница обычно выражается или в процентах от отпускной цены (коэффициент прибыльности), или в абсолютных величинах как прибыль на единицу продукции.

Маржа в процентном выражении.

Коэффициент прибыльности (%) = Прибыль на единицу продукции ($) / Отпускная цена единицы продукции ($)

Маржа.

Прибыль на единицу продукции ($) = Отпускная цена за единицу ($) — Себестоимость единицы продукции ($)В этой статье не рассматриваем значение термина "маржа" для биржевых сделок. В этом случае Маржа - это залог, который обеспечивает возможность получить во временное пользование кредит деньгами или товарами.

Цель: определение величины прироста продаж: и управление ценообразованием и принятием решений по продвижению продукции.

Рентабельность продаж ("рентабельность продаж" - здесь и далее не путать с другими видами рентабельности!) является ключевым фактором в ряду многих других основных видов расчета коммерческой деятельности, включая сметы и прогнозы. Все менеджеры должны знать (и обычно знают) приблизительную рентабельность продаж своей компании. Однако менеджеры очень различаются по тем исходным посылкам, которые они используют при расчете рентабельности продаж, и по способам, которыми они анализируют и передают эти важные цифры.

Коэффициент прибыльности и прибыль на единицу продукции.

Когда говорят о марже, важно иметь в виду разницу между коэффициентом прибыльности и прибылью на единицу продукции при продажах. Эту разницу легко согласовать, и менеджеры должны уметь переключаться с одного на другое.Что такое единица продукции? В каждой компании есть свое собственное представление о том, что такое единица продукции, которая может варьироваться от тонны маргарина до 1 литра колы или ведра штукатурки. Во многих отраслях имеют дело с многочисленными единицами продукции, и соответствующим образом рассчитывают маржу. В табачной промышленности, например, сигареты, продаются штуками, пачками, блоками и коробками (которые вмещают 1200 сигарет). В банках маржа рассчитывается на базе счетов, клиентов, кредитов, трансакций, семейных единиц и филиалов банка. Необходимо быть готовым без труда переключаться с одной концепции на другую, так как решения могут основываться на любой из них.Коэффициент прибыльности

Коэффициент прибыльности может также рассчитываться с использованием валового объема продаж в денежном исчислении и совокупных затрат.

Коэффициент прибыльности (%) = [Общий объем продаж в денежном исчислении ($) — Совокупные затраты] / Общий объем продаж в денежном исчислении ($)

При расчете рентабельности продаж, выраженной как в процентах (коэффициент прибыльности), так и в прибыли на единицу продукции, можно выполнить простую сверку, проверив, составляют ли отдельные части общую сумму.

Для сверки прибыли на единицу продукции ($):

Отпускная цена за единицу товара = прибыль на единицу товара + себестоимость единицы товара.

Для сверки коэффициента прибыльности ($):Издержки как процент от объема продаж = 100% — коэффициент прибыльности.

Пример.

Одна компания продает ткани погонными метрами. Ее базовые издержки и отпускная цена выглядят следующим образом:

Отпускная цена единицы продукции = 24 доллара США за погонный метр.

Издержки на единицу продукции = 18 долларов США за погонный метр.

Чтобы рассчитать прибыль на единицу продукции, мы вычитаем себестоимость из отпускной цены:Прибыль на единицу продукции = 24 доллара США за метр — 18 долларов США за метр = 6 долларов США за метр.

Чтобы рассчитать коэффициент прибыльности, мы делим прибыль на единицу продукции на отпускную цену:Прибыль на единицу продукции = 24 доллара США за метр — 18 долларов США за метр = 6 долларов США за метр.

Коэффициент прибыльности (%) = (24 доллара -18 долларов) / 24 доллара = 6 долларов / 24 доллара = 25%

Давайте проверим правильность наших расчетов:

Отпускная цена единицы продукции = Прибыль на единицу продукции + Издержки на единицу продукции.24 доллара за погонный метр = 6 долларов за погонный метр +18 долларов за погонный метр.

Подобным же образом можно проверить расчеты коэффициента прибыльности:

100% — Коэффициент прибыльности по продажам (%) = Издержки как процент от продаж.100% — 25% = 18 долларов / 24 доллара

75% = 75%Источники данных, сложности и предостережения.

После того, как вы определите единицы измерения, вам понадобятся два типа исходных данных: себестоимость единицы продукции и отпускные цены единицы продукции.Отпускные цены могут быть определены до или после проведения различных этапов установления цен. Вычеты, потребительские скидки, выплаты посредникам и комиссионные могут быть показаны руководству или как расходы, или как вычеты из отпускной цены. Более того, внешняя отчетность может отличаться от отчетности перед руководством, так как бухгалтерские стандарты могут требовать обработки данных, отличной от практики, принятой внутри компании. Объявленные коэффициенты прибыльности могут различаться довольно сильно в зависимости от используемых методик расчета. Это может привести к существенной организационной неразберихе в таком вопросе первостепенной важности, как определение фактической цены товара.

Следует соблюдать осторожность при исчислении определенных скидок и надбавок (наценок) при расчете чистой цены. Часто имеется большая свобода выбора в отношении того, вычесть определенные позиции из прейскурантной цены для расчета чистой цены или добавить их к расходам. Одним из примеров может служить практика предоставления подарочных сертификатов в розничной торговле для тех клиентов, которые купили определенное количество товаров. Их нелегко учесть таким образом, чтобы избежать путаницы по ценам, расходам на маркетинг и по прибыльности. В этом отношении следует отметить два важных момента:

- Определенные позиции можно рассматривать или как вычеты из цен, или как наценка к себестоимости, но только что-то одно.

- Обработка таких позиций не повлияет на прибыль на единицу продукции, но повлияет на коэффициент прибыльности.

Маржа как доля от суммы издержек.

В некоторых отраслях, в частности, в розничной торговле, маржа рассчитывается как процентная доля от суммы издержек, а не отпускных цен. Используя данную методику в предыдущем примере, коэффициент прибыльности на метр обычной ткани можно было бы вычислить как прибыль на единицу продукции (6 долларов), поделенную на себестоимость единицы продукции (18 долларов), и он составил бы, следовательно, 33%.

Наценка или маржа?

Хотя некоторые люди используют термины «маржа» и «наценка» или "надбавка" как взаимозаменяемые понятия, это не соответствует действительности. Термин «Наценка» обычно относится к практике добавления определенного процента к себестоимости для расчета отпускных цен.Чтобы лучше понять разницу или соотношение между маржой и наценкой, давайте немного посчитаем. Например, наценка 50% к переменным издержкам в 10 долларов составила бы 5 долларов, что в результате дало бы розничную цену в 15 долларов. А вот, маржа по позиции, которая продается по розничной цене в 15 долларов и на которую затрачиваются переменные издержки в сумме 10 долларов, была бы 5 долларов/15 долларов или 33,3%. Т.е. маржа - 33,3%. Есть разница, неправда ли? В следующей таблице показаны некоторые соотношения между величиной маржи и Наценками.

Соотношение между величинами маржи и Наценками.

ЦенаИздержкиМаржаНаценка| 10 долларов | 9,00 доллара | 10% | 11% |

| 10 долларов | 7,50 доллара | 25% | 33% |

| 10 долларов | 6,67 доллара | 33,3% | 50% |

| 10 долларов | 5,00 доллара | 50% | 100% |

| 10 долларов | 4,00 доллара | 60% | 150% |

| 10 долларов | 3,33 доллара | 66,7% | 200% |

| 10 долларов | 2,50 доллара | 75% | 300% |

Также интересным выводом из этого правила является, то что Маржа (рентабельность продаж) может только приближаться к 100% , ведь маржа 100% может быть только при нулевой себестоимости - чего быть не может, да и расчет наценки в этом случае невозможен. Маржа 100% невозможна! Рентабельность продаж 100% невозможна!

Одной из специфических черт розничной торговли является то, что цены повышаются в процентном соотношении к закупочным ценам магазина (переменные издержки на позицию), но снижаются в период распродаж в процентном отношении к розничной цене.

Большинство менеджеров понимают, что распродажа со скидкой 50% означает, что розничные цены понижаются на 50%.

Пример.

Розничная компания по продаже одежды покупает футболки по цене 10 долларов и продает их с 50-процентной наценкой. 50% надбавки к переменным затратам в 10 долларов приводит к образованию розничной цены в 15 долларов. К сожалению, товар не продается, и владелец магазина хочет распродать его по себестоимости, чтобы освободить место на полках. Он неосторожно говорит продавцам сбывать товар с 50-процентной скидкой. Однако такое снижение цены в 50% уменьшает розничную цену на 7,50 доллара. Таким образом, 50-процентная Наценка, за которой последовала 50-процентная уценка, приводит к потере в сумме 2,50 доллара на каждой проданной вещи.

Можно легко увидеть, как происходит путаница. Обычно предпочитают употреблять термин «маржа» в отношении коэффициента прибыльности продаж. Однако мы рекомендуем всем менеджерам согласовывать со своими коллегами, что они подразумевают под этим важным термином.

Фото: Magill flickr.com/amagillReibstein D. Bizkiev.commensby.com

Что такое маржа? Определение. Формула. Примеры.

Маржа – это сумма, которая выступает в качестве страхового обеспечения позиции, открытой с использованием заемных средств брокера. В других областях экономики данный термин является аналогом понятия прибыли, так как в его основе лежит французское слово «marge», означающее разницу или преимущество в чем-либо. При этом дословный перевод английского слова «margin» звучит как запас, край или предел, что более близко к понятию маржи на форекс.

Необходимые для обеспечения залога средства не списываются в полном объеме, а автоматически «замораживаются» на текущем счете трейдера в момент открытия сделки. Например, на торговом счете имеется $1000, и вы открываете сделку, для которой необходимо залоговое обеспечение, равное $300. После открытия ордера баланс счета будет составлять все те же $1000 (не учитывая текущую прибыль или убыток), но $300 из них станут недоступными для открытия других позиций. Заблокированные средства становятся доступными только после закрытия текущей сделки. Если позиция трейдера оказывается убыточной, то сумма маржи переводится брокеру как гарантия обеспечения выданных кредитных средств.

Рекомендую: Форекс для начинающих — онлайн учебник.

Существует понятие свободной маржи, которое означает разницу между размером залоговых обязательств и балансом депозита. Если в результате убытков значение свободной маржи снижается и достигает критического значения, то брокер в принудительном порядке закрывает текущие позиции.

Узнать текущее состояние счета, а также значение залога и свободных средств можно в специальном информационном поле торгового терминала MetaTrader, которое формируется при открытии позиции. В нем отображаются данные по исходному и текущему балансу, марже, свободной марже и ее уровню в процентах.

Маржинальная торговля.

Торговля на Форекс не всегда была доступна широкой аудитории. Стремительный рост числа брокерских компаний стимулировал конкурентную борьбу между ними, в результате чего каждая из них стремилась предложить наиболее выгодные условия. Кредитное плечо стало самым сильным и эффективным инструментом привлечения клиентов.

Теперь для открытия сделки не нужно иметь огромные суммы на своем торговом счете. Чтобы открыть ордер, вам необходимо лишь обеспечить достаточный залог, который может быть в сотни или даже тысячи раз меньше, чем стоимость самой позиции, а недостающие средства предоставит брокерская компания. Благодаря этому снизились требования к капиталу трейдеров, что позволило дилинговым центрам привлечь огромное число клиентов.

Торговля с использованием кредитного плеча (маржинальная торговля) получила широчайшее распространение. При этом с каждым годом размер дилингового рычага увеличивается, что еще больше снижает стартовую планку для трейдера. Еще несколько лет назад кредитное плечо 1:100 считалось большим, а теперь многие компании используют значение 1:1000, и это не является чем-то выдающимся.

Но каким образом маржа связана с кредитным плечом? Маржу можно назвать непосредственным выражением условий получения займа для открытия сделки. Чем выше кредитное плечо, тем меньше будет значение залога. И наоборот, небольшое кредитное плечо потребует большей маржи для открытия ордера.

«Что такое волатильность?»

Здесь стоит обратить внимание на те риски, которые возникают при использовании маржинальной торговли. Понятие риска является объемной темой, требующей более детального рассмотрения в отдельном материале. Вкратце, маржа и кредитное плечо являются для многих трейдеров своеобразной приманкой. Для начинающих возможность работы с суммой в сотни или тысячи раз больше, чем они имеют в своем распоряжении, ассоциируется только с получением существенно большей прибыли. Но часто в таком понимании упускается самый важный аспект – большая прибыль может обернуться таким же большим убытком, если рынок пойдет против трейдера.

Небольшая сумма залога, которую потребовал брокер, становится своеобразным ключом, открывающим дверь в мир больших рисков. При отсутствии жестких правил управления капиталом подобный подарок, преподнесенный в виде маленькой маржи и перспективы высокой прибыли, чаще всего оборачивается полной потерей средств трейдера.

Расчёт маржи.

При использовании большого кредитного плеча особенно важно правильно распределять средства на счете. Можно открыть всего одну сделку с максимально доступным объемом, задействовав при этом практически все доступные на депозите средства, и, даже будучи правым в выборе направления движения цены, все равно потерять свои деньги.

Часто, перед тем, как начать длительное движение в одном направлении, цена может довольно значительно уйти в противоположную сторону. И если свободных средств, оставшихся после формирования залога, будет недостаточно для того, чтобы выдержать кратковременные убытки, то ваша сделка автоматически закроется, а спустя некоторое время вы уже со стороны будете наблюдать за тем, как цена разворачивается и идет в вашем направлении.

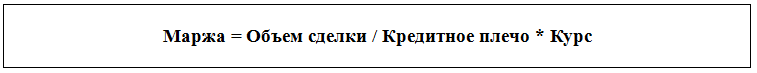

Как говорилось выше, размер маржи зависит от кредитного плеча. При этом для точного расчета значения залога потребуется еще два параметра – объем сделки и курс валютной пары. Общая формула для расчета выглядит следующим образом (помните, что математические операции в данном случае выполняются последовательно, слева направо):

Стоит отметить, что объем в данной формуле необходимо указывать в единицах, а не лотах. Например, вы хотите приобрести 0.5 стандартного лота пары EUR/USD по цене 1.24 с кредитным плечом 1:1000. Получаем следующий расчет: 50 000 / 1000 * 1.24 = $62. При кредитном плече 1:500 сумма залога будет равна $124.

Многие крупные брокерские компании предоставляют специальные сервисы и приложения, с помощью которых можно быстро и просто рассчитать целый ряд значений, в том числе и маржу. Но даже если ваш брокер не имеет подобных продуктов, то рассчитать маржу с помощью вышеприведенной формулы не составит особого труда.

Заключение.

Снижение планки для входа на рынок форекс с помощью маржинальной торговли открыло двери в этот финансовый мир для огромного количества трейдеров по всему миру. Оставив в качестве залога совсем незначительную сумму, можно взять в свое управление существенные средства и достичь потрясающих результатов.

«Что такое стоп лосс и способы его установки.»

Но не стоит забывать о рисках, которые являются неотъемлемым спутником подобных возможностей. Можно привести аналогию со всем знакомым аттракционом, где нужно как можно сильнее ударить молотом по специальной площадке. Это, возможно, запомнится вам лучше различных цифр. В погоне за желанием получить как можно больший результат, вы платите небольшую сумму и получаете большой молоток, но то, попадете ли вы ровно по центру площадки или также ровно себе по ногам – зависит только от вас. Будь у вас молоток поменьше, было бы не так больно после промаха, но в случае успеха результаты были бы также меньше?

Поэтому определите для себя соотношение между риском и прибылью, следите за маржей, трезво оценивайте свои навыки и используйте все возможности, которые вам доступны, благоразумно, не впадая из крайности в крайность.

Автор: Сергей Михайленко.

like-to-trade.ru

Что такое маржа на Форекс (Forex)

Практически все участники рынков, будь то фондовый рынок или валютный рынок Форекс, рано или поздно всё равно сталкиваются с таким понятием, как маржа. Этот термин упоминается в общеэкономической тематике, торговле и других сферах с разным толкованием, поэтому понятие «маржи» на рынке Forex не стоит путать с другими понятиями.

Простыми словами, маржа – это залог, который необходимо внести человеку (трейдеру), чтобы получить кредит во временное пользование для совершения торговых операций на рынке Форекс.

Примечательно, что данная сумма может в несколько раз превышать сумму депозита трейдера.

Что же такое маржа на валютном рынке Форекс?

Маржа в Forex представляет собой сумму наличных или ценных бумаг, которые передаются брокеру для страхового обеспечения во время получения займа для торговли. Это та часть денежных средств, которую инвестор (трейдер) вносит на свой торговый счёт в качестве кредитного залога.

Данный показатель используется в качестве рычага для увеличения деятельности трейдера. Он берёт взаймы средства у брокера с помощью этого гарантированного взноса, после чего может совершать операции большими объёмами.

Каждая операция на валютном рынке имеет два обязательных этапа: покупка/продажа актива по более выгодной цене, после чего – обязательная продажа/покупка этого актива по другой или такой же цене.

Понятие «маржа» очень тесно связана с другими понятиями Форекса, такими как «пункт», «лот», «кредитное плечо».

Пункт является минимальной единицей торговли на рынке. Точное значение пункта напрямую зависит от того валютного инструмента, который выбирается для торговли. К примеру, EUR измеряется до четырёх десятых долей, а йена – до двух десятых долей.

Лот, которым торгует трейдер, используется для определения величины объёма актива, которую продаёт или покупает трейдер. Поскольку большими объёмами, как правило, трейдер не может торговать, брокерами было принято решение ввести кредитное плечо.

Видео: Уроки ставок — Урок №5 — Маржа

Маржа и кредитное плечо

Кредитное плечо в трейдинге позволяет управлять большим капиталом, управлять тем количеством валюты, которое в несколько раз превышает настоящее значение. Благодаря этому валютный рынок постоянно переполнен средними и мелкими инвесторами, которые не могут себе позволить торговать слишком большими лотами. Уровень кредитного плеча обозначается как соотношение собственных средств трейдера к объёму, который предоставляется ему взаймы (например, 1:200 или 1:50).

Все эти понятия непосредственно связаны с маржой. Маржа имеет обратную зависимость от лота и кредитного плеча. Чем выше кредитное плечо и лот, с которым трейдер входит в сделки, тем меньше будет маржа.

К тому же, чем больше трейдер будет открывать сделок (неважно даже, каким лотом и с каким кредитным плечом), уровень маржи будет также уменьшаться.

Уровень и состояние маржи образуется в несколько этапов. Биржа назначает минимальные суммы, которые требуются для поддержания позиции на актив, и только после этого брокер может варьировать уровень маржи. Сами же цифры маржи рассчитываются, исходя из размера кредитного плеча.

Где в терминале отображается информация о марже?

Уровень маржи в торговом терминале отображается во вкладке «Торговля».

Маржа служит гарантией сохранения фактического размера депозита. При открытии большего количества сделок (на рисунке показано, что открыто 3 ордера), уровень маржи будет потихоньку уменьшаться.

Как считать величину маржи?

Во время расчёта маржи во внимание в первую очередь берётся тот факт, имеются ли на счёте отложенные ордера по тому валютному инструменту, который задействован в торговом процессе. В связи с этим, чтобы правильно рассчитать маржу, нужно учитывать несколько моментов:

- Если на счету трейдера имеются активные позиции и выставляются ордера в противоположном направлении с объёмом, который равен или меньше текущей позиции, то совокупная маржа будет равна марже текущего валютного инструмента.

ПРИМЕР: Предположим, у вас имеется один открытый ордер по паре GBP/USD лотом 1, и вы открываете противоположный ему ордер тоже лотом 1, то маржа будет равна марже валютной пары GBP/USD.

- Если на счету трейдера отсутствуют позиции, маржа рассчитывается обычным способом.

- Если на счёту трейдера имеются открытые позиции и выставляются ордера любого типа по тому же инструменту и в том же направлении, значит, общая маржа будет равна сумме маржи обоих ордеров.

- Если на счету трейдера имеются открытые позиции и выставляются ордера любого типа по тому же инструменту в обратном направлении с аналогичным или большим объёмом, то нужно рассчитывать маржу сразу для 2 значений: для текущей позиции и выставляемого ордера.

- В том случае, когда имеется более 2-х противоположно направленных ордера, маржа высчитывается отдельно для каждого направления (для покупок и для продаж).

Видео: Разница между маржой и наценкой. Расчёт минимальной наценки

Маржа вычисляется по следующей формуле:

М = Рк/Кп, где

М – маржа;

Рк – размер контракта;

Кп – кредитное плечо.

Зачастую базовая валюта и валюта маржинальных требований совпадают. Однако когда валюта маржи отличается, то результаты расчётных вычислений исчисляются именно в марже, а не в базовой валюте.

ПРИМЕР: Предположим, вы покупаете валютную пару EUR/USD по текущей котировке 1, 2550. Чтобы купить 1000€, необходимо заплатить 1.255$ (€1000 = 1000 * $1,2550).

Чтобы купить €1000 по данной котировке с кредитным плечом 1:100, придётся со счёта заплатить 1/100 (0,01). Поэтому, чтобы купить €1000 трейдеру нужно будет заплатить 12,50$. Эта сумма и называется маржой (размером залоговой маржи). Когда вы закроете данную позицию, то 12,50$ вернутся на счёт.

Что такое свободная маржа на Форекс?

Свободная маржа (Free Margin) представляет разницу между маржой открытых позиций и балансом счёта трейдера.

Баланс (Balance) – результат по торговому счёту, в котором не учитываются открытые торговые позиции. Если, к примеру, на счету имеется 5000$, и трейдер не имеет открытых позиций, то баланс будет также составлять 5000$.

Free Margin рассчитывается по формуле:

Free Margin = Equity – Margin, где

Free Margin – свободная маржа;

Margin – маржа;

Equity – средства, которые могут быть задействованы в торговле.

ПРИМЕР: Предположим, что вы с депозитом в 1000$ открыли ордера, и держите их с общей маржой 200$, которые дают прибыль в 50$. Следовательно:

Баланс = 1000$ + 50$ = 1050$;

Свободная Маржа = 1050$ — 200$ = 850$.

Использование кредитного плеча и маржи как средств для повышения заработка с торгов является оправданным введением и достаточно эффективным.

Однако трейдер должен иметь чёткое представление о том, что такое маржа и каким образом она рассчитывается.

Он должен понимать, при каких условиях брокер может его кредитовать, а когда такая возможность пропадает.

Если правильно рассчитывать уровень маржи и сопоставлять её показатель с собственными возможностями, можно действительно повысить уровень профита на рынке Forex. При не сопоставлении данных параметров, риски трейдера, как правило, повышаются, и маржа испытывает критический уровень, после чего наступает Margin Call и Stop Out.

Что такое Margin Call?

При наступлении ситуации Margin Call баланс трейдера опускается ниже максимально допустимого. Чтобы брокеру не пришлось принудительно закрывать открытые позиции (ситуация Stop Out) трейдер должен либо закрыть позицию/позиции самостоятельно, либо пополнить счёт, чтобы увеличить уровень баланса на своём счету.

Зачастую Margin Call наступает при большом снижении/возрастании актива, которое противоречит торговой системе трейдера. «Маржин колл» также может наступить в случае повышения показателя минимального уровня маржи.

Кроме того, приближение к нулевому уровню маржи может также наступить в связи с сильно возросшей волатильностью на рынке, изменениями в законодательстве и т. п.

Лимит Margin Call Level сигнализирует о том, что когда уровень маржи торгового счёта достигнет отметки 100%, то трейдер уже не сможет открыть какую-нибудь новую позицию. Но, вместе с тем, ему ещё будет разрешено закрывать любые из своих открытых позиций.

Случай 100% Margin Call Level наступает в том случае, когда Баланс счёта сравнивается с уровнем Маржи. Это происходит, когда у трейдера имеется открытый ордер/ордера, рынок продолжает идти против него, а средства на счету приближаются к нулевой отметке.

Что такое Stop Out?

Если у трейдера имеется несколько открытых позиций и отложенных ордеров, то при отсутствии свободной маржи (Free Margin) отложенный ордер просто не сработает (брокеру просто придётся его отменить автоматически).

После наступления события Stop Out Level, когда минимальная маржа в торговле счёта достигает отметки 10%, брокер принудительно начинает закрывать открытые ордера на счету. Первыми закрываются самые убыточные, самые проигрышные позиции.

Зачем это делается? И почему закрываются самые большие «минуса»?

Тех кредитных средств, которые трейдер брал у брокера взаймы, не хватает, чтобы перекрыть убыток по открытым позициям. Поэтому брокеру приходится самостоятельно закрывать наиболее убыточные позиции.

Это делается для того, чтобы повысить уровень маржи, так как зачастую закрытие одного такого ордера повышает уровень маржи в среднем на 10%.

Если и дальше потери будут возрастать, свободные средства на счету уменьшаться, а падение уровня маржи опять приблизится к 10%, брокер опять принудительно закроет самую убыточную сделку из всех оставшихся. Таким образом, на счету снова поднимается уровень маржи до 10%.

Маржу можно рассчитывать не только в ручном режиме. Некоторые брокеры на своих сайтах имеют сервис «Калькулятор трейдера», в котором можно произвести вычисление не только маржи, но и других показателей торговли: стоимость 1 пункта, залог, СВОП и др.

forexpro100.ru

Маржа (Margin) . Что такое маржа? Зачем нужна Маржа?

Маржа (Margin) .

Что такое маржа?

Маржа – это залог ( Залог изымается из денег находящихся на вашем торговом счете ) который позволяет вам получить кредит во временное пользование на форекс для совершения сделок во много раз превышающих ваш первоначальный депозит. Кредит предоставляется брокерами с целью увеличения покупательской способности и называется “кредитное плечо“. Кредитное плечо и уровень маржи в каждых компаниях свой. Чем больше кредитное плечо тем меньше маржа и поэтому вы сможете открывать сделки в 5-10 и даже в 100 раз превышающие ваш депозит используя меньший залог (Маржа) для проведения сделок на форекс. В наше время уровень кредитного плеча увеличился до 1:1000. Что позволяет клиентам брокерских компаний совершать сделки превышающие первоначальный депозит на форекс в 1000 раз! Маржа выступает залогом при покупке или продаже валют на рынке форекс, дополнительной комиссии или процентов за пользование кредитным плечом не изымается. Сумма Маржи ( Залога ) во время покупки или продажи валюты на форекс замораживается ( Вы временно не можете пользоваться частью своего депозита для проведения других сделок, Физически средства некуда не исчезают и остаются на вашем торговом счете ) до момента закрытия сделки. После закрытия сделки сумма Маржи (Залога) вновь будет доступна для совершения других сделок на форекс. Во всех компаниях на торговом счете показывается ваш первоначальный депозит и сумма Маржи (залог ) который вы используете для торговли в данный момент.

Маржа и Кредитное плечо.

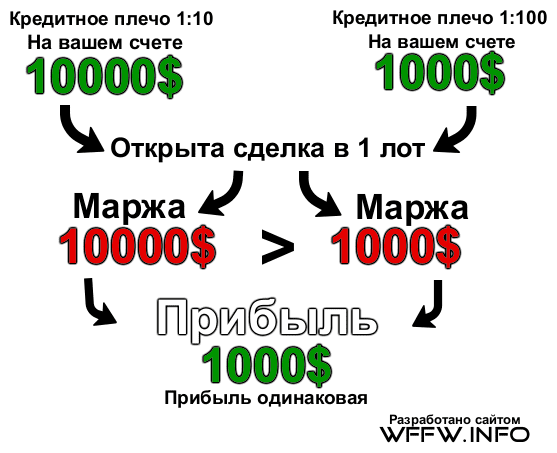

Понятия маржи и кредитного плеча тесно связаны. Так как при появлении Кредитного плеча для участников рынка форекс появилась и маржа (залог). Сумма маржи и уровень кредитного плеча связаны. Если кредитное плечо больше, то маржа ( Сумма залога ) меньше. Если кредитное плечо меньше, то маржа больше. К примеру при кредитном плече 1:10 ( Позволяет открывать сделки в 10 раз больше чем ваш первоначальный депозит ) сумма маржи составить 10.000$ для совершения сделки на рынке форекс, а с кредитным плечом 1:100 ( Позволяет открывать сделки в 100 раз превышающие ваш первоначальный депозит ) сумма маржи составит уже 1000$ для совершения сделки на форекс. Уровень кредитного плеча доходит в компаниях до 1:1000 что позволит вам открыть данную сделку за 100$ залога (Маржи). Во многих компаниях максимальное кредитное плечо 1:500. В данном примере вы видите что за одну и туже позицию с разным кредитным плечом с вас временно списывают разную сумму маржи. В нашем примере вы будите зарабатывать те же самые деньги за открытую сделку на форекс, торгуя с плечом 1:10 где вам пришлось бы иметь первоначальный депозит в 10.000$ или торгуя с плечом 1:1000 где вам придется иметь на вашем торговом счету всего 100$.

Схема работы кредитного плеча и маржи.

На схеме показана работа кредитного плеча и маржи при открытии сделки в 1 лот. На схеме вы можете видеть, что первоначальный депозит в 10.000$ и 1000$ используют разное кредитное плечо. На счете в 10.000$ и 1000$ открыта одна и та же сделка, но задействованы разные суммы маржи. Прибыль с открытой сделки будет одинаковая, на депозите с плечом в 1:10 и с плечом 1:100. Мы видим, что большое кредитное плечо очень сильно уменьшает маржу и позволяет совершать сделки больших объемов. А, что будет если увеличить кредитное плечо на счете в 10.000$ с 1:10 до 1:100 ? Мы сможем открыть сделку в 10 раз больше чем на счете с 1000$. Разумеется и наша прибыль будет больше в 10 раз чем на счете с 1000$. Больше плечо, меньше маржа (залог) Значит освобождаются средства для совершения других сделок или для увеличения объема сделки к примеру с 1 лота до 10 лотов.

Пример: Уменьшение маржи позволяет открывать сделки больше

На схеме мы видим, что кредитное плечо на счетах одинаковое. На первом счете в 10.000$ открыта позиция в 10 лотов она в 10 раз превышает позицию открытую на счете в 1000$ размером в 1 лот. На первом счете списана маржа в 10.000$ на втором 1000$. Прибыль на первом счете составляет в 10 раз больше прибыли на счете в 1000$. Если сравнимать с первой схемой мы увеличили нашу прибыль на первом счете в 10.000$ в 10 раз! За счет увеличения кредитного плеча и уменьшения маржи.

Зачем придумали кредитное плечо и маржу?

Кредитное плечо и маржа придумана для того, чтобы каждый мог начать торговать на рынке форекс. Если бы сейчас не было кредитного плеча и маржи вам понадобилось бы 100.000$ для открытия сделок которые мы приводили в примерах. Поэтому сейчас у каждого есть возможность начать торговлю с депозита от 100$ (Кредитное плечо 1:1000). Также кредитное плечо и маржа приносит большие доходы брокерским компаниям, так как на форекс теперь может торговать каждый и количество клиентов в брокерских компаниях быстро растет. Брокерские компании не зарабатывают с предоставления кредитного плеча и маржи, они получают доход за открытие ваших сделок на рынке форекс списывается комиссия в виде спреда за брокерское обслуживание. Подробнее о спреде можно почитать в статье “Спред. Что такое Спред ” Кредитное плечо и маржа было придумано для увеличения количества клиентов в брокерских компаниях, а клиентам это дало возможность торговать на форекс с маленькими вложениями и увеличивать свои деньги в несколько раз.

wffw.info

- 5 пирамида маслоу

- Сумма выручки

- Компания логистики это

- Слабые стороны менеджера

- Примеры объявлений о вакансии

- Выход на лпр что это

- Карта kpi

- Частная баня как бизнес

- Сопутствующие товары это товары

- Где заработать подростку деньги

- Профессиональные ключевые навыки